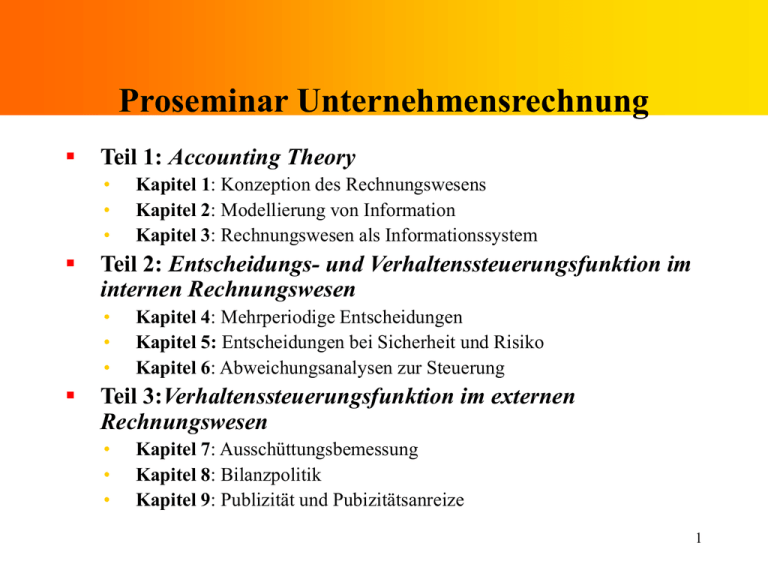

Proseminar Unternehmensrechnung

Werbung

Proseminar Unternehmensrechnung

Teil 1: Accounting Theory

•

•

•

Teil 2: Entscheidungs- und Verhaltenssteuerungsfunktion im

internen Rechnungswesen

•

•

•

Kapitel 1: Konzeption des Rechnungswesens

Kapitel 2: Modellierung von Information

Kapitel 3: Rechnungswesen als Informationssystem

Kapitel 4: Mehrperiodige Entscheidungen

Kapitel 5: Entscheidungen bei Sicherheit und Risiko

Kapitel 6: Abweichungsanalysen zur Steuerung

Teil 3:Verhaltenssteuerungsfunktion im externen

Rechnungswesen

•

•

•

Kapitel 7: Ausschüttungsbemessung

Kapitel 8: Bilanzpolitik

Kapitel 9: Publizität und Pubizitätsanreize

1

Konzeption des Rechnungswesens

Informationssystem

• Information über ökonomische Sachverhalte

• Ökonomischer Sachverhalt wird in Form von monetären Größen

abgebildet

• Notwendigkeit einer geeigneten Bewertung

Bewertung

• Ausgangspunkt: economic value

Klassische Ökonomie ( Sicherheit, perfekte Märkte)

• Bewertung auf Basis von Rechnungswesengrundsätzen

2

Konzeption des Rechnungswesens

Ökonomische Bewertung

Was verbirgt sich hinter den folgenden Begriffen:

•

•

•

•

Economic value

Economic income

Economic profit

Economic value added (EVA)

Ein Beispiel:

• Ein Unternehmen generiert folgende Cash Flows:

t=0

Einzahlungen

Auszahlungen 25.000

Überschuss

-25.000

t=1

9.900

4.950

4.950

t=2

19.360

9.680

9.680

t=3

33.275

16.637,5

16.637,5

3

Konzeption des Rechnungswesens

Economic value (r = 10%)

PVt

T

CF (1 r)

j

t j

j t 1

PV0 4.950(1,1) 1 9.680(1,1) 2 16.637,5(1,1) 3 25.000

PV1 9.680(1,1) 1 16.637,5(1,1) 2 22.550

PV2 16.637,5(1,1) 1 15.125

PV3 0

Das entspricht dem „continuation present value“

4

Konzeption des Rechnungswesens

Economic income:

I t PVt PVt 1 CFt

I1 PV1 PV0 CF1 22.550 25.000 4.950 2.500

I 2 PV2 PV1 CF2 15.125 22.550 9.680 2.255

I 3 PV3 PV2 CF3 0 15.125 16.637,5 1.512,5

Economic depreciation:

D PVt 1 PVt

5

Konzeption des Rechnungswesens

Eine andere Art der Darstellung:

„Umsatz“

„Kosten“

„Abschr“

„Income“

t=1

9.900

4.950

2.450

2.500

t=2

19.360

9.680

7.425

2.255

t=3

Summe

33.275 62.535

16.637,5 31267,5

15.125 25.000

1.512,5 6.267.5

Was bedeutet „economic income“???

I t r PVt 1

6

I. Konzeption des Rechnungswesens

Es ergibt sich:

„Umsatz“

„Kosten“

„Abschr“

„Income“

Kapitalk.

Residualg.

t=1

9.900

4.950

2.450

2.500

2.500

0

t=2

19.360

9.680

7.425

2.255

2.255

0

t=3

33.275

16.637,5

15.125

1.512,5

1.512,5

0

Summe

62.535

31.267,5

25.000

6.267, 5

6.267,5

0

Das entspricht den Annahmen der klassischen Ökonomie

7

I. Konzeption des Rechnungswesens

Bewertung im Rechnungswesen

• „it is natural, indeed tempting, to treat the accounting measures as

pragmatic versions of their economic counterparts“

t=1

t=2

t=3

Summe

Umsatz 9.900 19.360

33.275

62.535

Aufwand 4.950 9.680

16.637,5 31.267,5

Abschr

d1

d2

25.000-d1-d2 25.000

Gewinn 4.950-d1 9680-d2 d1+d2-8362,5 6.267.5

8

Konzeption des Rechnungswesens

Vom economic value zum accounting value

• The idea, then, is the firm‘s activities produce a cash flow series,

and we apply accounting procedures to provide an accounting

description to these activities

• Der Wert der Bestandsgröße ist eine Funktion der Cash Flows und

des Zinssatzes:

A(CF, r) [A0 , A1 ,..., A T ]

• Zwei Einschränkungen:

A(CF0 , r) CF0

A(CFT , r) 0

9

Konzeption des Rechnungswesens

Vom economic income zum accounting income

• Der Wert der Stromgröße ist ebenfalls eine Funktion des Cash

Flows und des Zinssatzes r:

ˆI(CF, r) [Iˆ1 , Iˆ 2 ,..., Iˆ T ]

• Einschränkende Bedingung:

T

T

Î CF

t 1

t

t 0

t

• Zusammenhang Bestandsgröße und Stromgröße:

Î t A t A t 1 CFt

10

Konzeption des Rechnungswesens

Der Residualgewinn:

RI t Iˆ t rA t 1

t=1

t=2

t=3

Î t

25.000

4950-d1

25.000-d1

9680-d2

25000-d1-d2

d1+d2-8362,5

rAt-1

RIt=

2.500

2.500-0,1d1

2.450-d1 7.180+0,1d1-d2

At-1

Î t r A t 1

2500-0,1d1-0,1d2

-10.862,5+1,1d1+

1,1d2

11

I. Konzeption des Rechnungswesens

Barwert der Residualgewinne: PRI t

T

RI (1 r)

j t 1

j

t j

PRI 0 (2.450 d1 )(1,1) 1 (7.180 0,1d1 d 2 )(1,1) 2

(10.862,5 1,1d1 1,1d 2 )(1,1) 3 0

PRI1 (7.180 0,1d1 d 2 )(1,1) 1 (10.862,5 1,1d1 1,1d 2 )(1,1) 2 2.450 d1

PRI 2 (10.862,5 1,1d1 1,1d 2 )(1,1) 2 9.875 d1 d 2

t=0

t=1

t=2

At

25.000

25000-d1-d2

PRIt

At+PRIt

PVt

0

25.000

25.000

25.000-d1

-2.450+d 1

22.550

22.550

-9.875+d1+d2

15.125

15.125

12

Informationssysteme

Modellierung von Informationssystemen

Unsicherheit bzgl. möglicher Umweltzustände

S={s1,s2,s3,s4}

Beobachtet wird ein Signal i, das Informationen über die

Umweltzustände enthält

• Perfekte Information, Nullinformation, imperfekte Information

Bildung von Partitionen

Annahme: eines von zwei möglichen Signalen wird

beobachtet, 1 oder 2.

13

Informationssysteme

Folgende Zusammenhänge gelten:

j=p(sj)

p(s 1 )

p(s 2 )

s1

0,1

1/3

0

1 = {s1,s2};

s2

0,2

2/3

0

s3

0,3

0

3/7

s4

0,4

0

4/7

2 = {s3,s4};

p({s} )

p(s )

p( )

14

II. Informationssysteme

Beispiel Partitionen:

Partition

{{s1,s2,s3}}

{{s1},{s2,s3}}

{{s2},{s1,s3}}

{{s3},{s1,s2}}

{{s1},{s2},{s3}}

Interpretation

Nullinformation

Betont s1

Betont s2

Betont s3

Vollständige Information

Was ist eine Subpartition?

Welche Information ist „feiner“ als die andere?

15

Rechnungswesen als Informationssystem

Zurück zum Ausgangsbeispiel:

Einführung von Unsicherheit

• Cash Inflows in Periode 1 und 3 steigen oder sinken mit gleicher

WK um 750 bzw 1.250 im Vergleich zur Ausgangssituation

• Alle weiteren Annahmen bleiben unverändert

Ausgangsbeispiel (alt):

t=0

Einzahlungen

Auszahlungen 25.000

Überschuss

-25.000

t=1

9.900

4.950

4.950

t=2

19.360

9.680

9.680

t=3

33.275

16.637,5

16.637,5

16

Rechnungswesen als Informationssystem

Ergebnisse je Umweltzustand (neu)

t=0

t=1

t=2

Einzahlungen

10.650 19.360

Auszahlungen 25.000

4.950

9.680

Überschuss

-25.000

5.700

9.680

A. 1: EZ1 hoch, EZ3 niedrig

t=0

Einzahlungen

Auszahlungen 25.000

Überschuss

-25.000

A. 1: EZ1 hoch, EZ3 hoch

t=1

10.650

4.950

5.700

t=2

19.360

9.680

9.680

t=3

32.025

16.637,5

15.387,5

t=3

34.525

16.637,5

17.887,5

17

Rechnungswesen als Informationssystem

Ergebnisse je Umweltzustand (neu)

t=0

t=1

Einzahlungen

9.150

Auszahlungen 25.000

4.950

Überschuss

-25.000 4.200

A. 1:EZ1 niedrig, EZ3 niedrig

t=0

t=1

Einzahlungen

9.150

Auszahlungen 25.000

4.950

Überschuss

-25.000 4.200

A. 1: EZ1 niedrig, EZ3 hoch

t=2

19.360

9.680

9.680

t=2

19.360

9.680

9.680

t=3

32.025

16.637,5

15.387,5

t=3

34.525

16.637,5

17.887,5

18

Rechnungswesen als Informationssystem

Darstellung der Cash Flows in den einzelnen

Umweltzuständen:

s1

s2

s3

s4

E(CFt)

CF0(s) -25.000 -25.000 -25.000 -25.000 -25.000

CF1(s) 5.700

5.700

4.200

4.200

4.950

CF2(s) 9.680

9.680

9.680

9.680

9.680

CF3(s) 15.387,5 17.887,5 15.387,5 17.887,5 16.637,5

Summe 5.767,5 8.267,5 4.267,5 6.767,5

19

Rechnungswesen als Informationssystem

Cash Flows als Informationssystem:

• Welche Information lässt sich aus der Beobachtung der Cash

Flows ablesen?

• Was lernen wir über die möglichen Umweltzustände?

• Cash Flow in jeder Periode eine Funktion des Umweltzustandes

Bildung von Partitionen

• t=0

Null

• t=1

{{s1,s2},{s3,s4}}

• t=2

{{s1,s2},{s3,s4}}

•

{{s1},{s2},{s3},{s4}}

t=3

Fazit: Cash Flows sind eine Informationsquelle

20

Rechnungswesen als Informationssystem

Darstellung der Gewinne in Abhängigkeit der

einzelnen Umweltzustände:

s1

s2

s3

s4

E(

Î t)

Î 1(s)

5.700-d1 5.700-d1 4.200-d1 4.200-d1 4.950-d1

Î 2(s)

9.680-d2 9.680-d2 9.680-d2 9.680-d2 9.680-d2

Î 3(s)

d1+d2- d1+d2- d1+d2- d1+d2- d1+d29.612,5 7.112,5 9.612,5 7.112,5 8.362,5

Summe 5.767,5 8.267,5 4.267,5 6.767,5 6.767,5

21

Rechnungswesen als Informationssystem

Enthalten die Gewinne Information über

die Umweltzustände s?

Enthalten sie Information gegeben die

Cash Flows sind beobachtbar?

Bildung von Partitionen:

•

t=0

Null

•

t=1

{{s1,s2},{s3,s4}}

•

t=2

{{s1,s2},{s3,s4}}

•

t=3

{{s1},{s2},{s3},{s4}}

22

Rechnungswesen als Informationssystem

Eine Erweiterung:

• Angenommen das Unternehmen hat in Periode t=1

bestimmte Informationen über die künftigen Cash

Flows

• Es weiß, wenn der Inflow in t=1 hoch war, ob er in t=3

hoch oder niedrig sein wird

• Wird er niedrig sein, so nimmt das Unternehmen eine

außerplanmäßige Abschreibung vor iHv d

23

Rechnungswesen als Informationssystem

Gewinne im erweiterten Beispiel

s1

s2

s3

s4

E( Î t)

Î 1(s)

5.700 -d 1-d 5.700 -d 1 4.200 -d 1 4.200 -d 1 4.950 -d 1-0.25d

Î 2(s)

9.680 -d 2

9.680 -d 2 9.680 -d 2 9.680 -d 2 9.680 -d 2

Î 3(s)

d 1+d 2+d9.612,5

d 1+d 27.112,5

d 1+d 29.612,5

d 1+d 27.112,5

d 1+d 2+0,25d 8.362,5

Sum.

5.767,5

8.267,5

4.267,5

6.767,5

6.767,5

24

Rechnungswesen als Informationssystem

Welche Informationen werden nun generiert?

• Enthalten die Gewinne nun Information gegeben Cash Flows?

Bildung von Partitionen:

• t=0

Null

• t=1

{{s1},{s2},{s3,s4}}

• t=2

{{s1},{s2},{s3,s4}}

•

{{s1},{s2},{s3},{s4}}

t=3

Fazit: Gewinne enthalten Information

Gegeben geeignete Mechanismen, werden zusätzlich zur

Information, die auf Basis von Cash Flows transportiert

wird, weitere Informationen transportiert

25

Ausschüttungsbemessung

Eigner-Gläubiger-Konflikte

• Fremdfinanzierungsbedingte Agency Probleme

• Gefahr von Reichtumsverlagerungen zwischen Gläubigern und

Eignern

• Ineffizienzen in Form von Agency costs

Welchen Beitrag können Vorschriften zur

Ausschüttungsbemessung zur Lösung dieser

Probleme leisten

• Wie wirken Ausschüttungsbemessungsregelungen?

• Welche Vor- und Nachteile sind erkennbar?

26

Ausschüttungsbemessung

Ein Modell:

• Betrachtet wird ein Haftungsbeschränktes Unternehmen

• Investitionen in früheren Perioden führen in Periode t zu einem

Cash Flow von ct = 120

• Werden keine zusätzlichen Mittel investiert, ergeben sich in t+1

risikobehaftete Cash Flows iHv 200 in L (mit WK =0,4) und 400

in H (mit WK=0,6).

• Das Unternehmen hat seine Projekte teilweise fremdfinanziert

• Alle Forderungen der Fremdkapitalgeber werden in t+1 fällig und

betragen 300 (zustandsunabhängig)

• Alle Parteien sind risikoneutral

27

Ausschüttungsbemessung

Basisszenario zur Verdeutlichung von

Reichtumsverschiebungen:

Cashflow ct = 120

Wahrscheinlichkeit 0,4

Zeitpunkt t

0,6

Zeitpunkt t+1

Zustand L

Cashflow ct+1():

Zustand H

200

400

Verbindlichkeit VK: 300

300

28

Ausschüttungsbemessung

Stellung der Gläubiger

• Forderungstitel der Gläubiger sind gegenüber den Ansprüchen der

Eigner bevorrechtigt

• Gläubiger erhalten maximal ihre Forderungen gegenüber dem

Unternehmen

• Reicht der Überschuss in der Periode nicht aus, um die

Forderungen zu befriedigen, erhalten die Gläubiger den gesamten

Überschuss

• Wert des Fremdkapitals auf Basis des bisherigen Programms:

Wt FK 0, 4 200 0, 6 300 260

29

Ausschüttungsbemessung

Interessen der Eigentümer:

• Vorläufige Annahme: keinerlei Beschränkungen der

Unternehmenspolitik

• Zielsetzung: Maximierung des Werts der Anteile der Eigentümer

• Der Wert dieser Anteile ergibt sich aus der Ausschüttung AUt und

dem Wert der Überschüsse zu t+1, WtEK:

GWt EK AUt Wt EK 120 0, 4 0 0,6 400 300 180

• Der gesamte Unternehmenswert ergibt sich als Summe der Werte

des Eigenkapitals und des Fremdkapitals:

Wt GWt EK Wt FK AU t Wt EK Wt FK 180 260 440

30

Ausschüttungsbemessung

Liquidationsorientierte Ausschüttungen:

•

•

•

•

•

•

•

•

Angenommen die Eigner können das Unternehmen zu t liquidieren

Liquidationserlös 150

Der gesamte Cash Flow kann an die Eigner ausgeschüttet werden

Unternehmenswert bei Liquidation: 120+150 = 270

Vorteilhaft aus Gesamtsicht: 440 > 270

Vorteilhaft aus Sicht der Eigner: 180 < 270

Eigner verbessern ihre Situation auf Kosten der Gläubiger

Eigner entziehen sich der Zahlungsverpflichtungen zu t+1

31

Ausschüttungsbemessung

Fremdfinanzierte Ausschüttungen:

• Eigner erwägen zu t Ausschüttungen von 170. Der zu geringe Cash

Flow von 120 wird durch Aufnahme von FK iHv 50 erhöht

• Neue Gläubiger passen ihre Konditionen an die finanzielle

Situation des Unternehmens an

• Annahme: alte und neue Gläubiger sind gleichberechtigt

VK N

50 0, 4 200

0, 6 VK N

N

VK VK

• Auflösung nach VKN ergibt:

(VK N )2 350 VK N 25.000 0 VK N 60,85

32

Ausschüttungsbemessung

Fremdfinanzierte Ausschüttungen:

• Erhöhung des Fremdkapitals erhöht Rückzahlungsbetrag um 60,85

• Dies trifft die Eigner nur in H

• Wert der Anteile der Eigner:

GWt EKN 120 50 0, 4 0 0,6 400 360,85 193, 49

• Wertzuwachs für die Eigner:

GWt EK 193, 49 180 13, 49

• Wertzuwachs für die Eigner geht zu Lasten der alten Gläubiger

• Frage: Welche Änderungen des Ergebnisses würden sich ergeben,

wenn die Forderungen der alten Gläubiger Priorität gegenüber

jenen der neuen hätten????

33

Ausschüttungsbemessung

Unterinvestition:

• Zum Zeitpunkt t kann ein neues Investitionsprojekt in Angriff genommen

werden

• Investitionsauszahlungen: I = 100, Cash Flows in t+1:

c N L 80 ; c N H 150

• Vorteilhaftigkeit des Projekts:

0, 4 80 0, 6 150 100 22

• Anders aus Sicht der Eigner:

0, 4 0 0, 6 150 100 10

• Alternativ:

GWt EKN 120 100 0, 4 0 0,6 550 300 170

• Wertverlust:

GWt EK 170 180 10

• Folge: Unternehmenswert sinkt!!

34

Ausschüttungsbemessung

Überinvestition:

• Zum Zeitpunkt t kann ein neues Investitionsprojekt in Angriff

genommen werden

• Investitionsauszahlungen: I = 100, Cash Flows in t+1:

c N L 60 ; c N H 180

• Vorteilhaftigkeit des Projekts:

0, 4 60 0,6 180 100 16

• Anders aus Sicht der Eigner:

GWt EKN 120 100 0, 4 0 0,6 580 300 188

• Wertzuwachs:

GWt EK 188 180 8

35

Ausschüttungsbemessung

Risikoanreizproblem

• Anreiz der Eigner das Risiko von Investitionen zu lasten der

Gläubiger zu erhöhen

• Eigner können im Zeitpunkt t das bestehende Programm

liquidieren und Erlöse in ein alternatives Programm mit gleichem

Erwartungswert investieren:

0, 4 200 0, 6 400 320

0, 4 50 0, 6 500 320

• Varianz der Cash Flows des neuen Projekts ist höher

36

Ausschüttungsbemessung

Überschüsse des bisherigen und des neuen Projekts

in t+1

Zeitpunkt t

Wahrscheinlichkeit 0,4

0,6

Zeitpunkt t+1

Zustand L

Cashflow ct+1():

Zustand H

200

400

Cashflow aus Alternativprogramm cA(): 50

500

37

Ausschüttungsbemessung

Ergebnis der „asset substitution“

• Gesamtwert für die Eigner:

GWt EKA 120 0, 4 0 0,6 500 300 240

• Wertzuwachs:

GWt EK 240 180 60

Wer trägt die fremdfinanzierten Agency Kosten ?

Was versteht man unter rationalen Erwartungen

und was bewirken sie?

38

Ausschüttungsbemessung

Maßnahmen zur Verringerung,

fremdfinanzierungsbedingter Agencykosten

• Reine Eigenkapitalfinanzierung

• Hybride Titel

• Restriktionen in Kreditverträgen

Ausschüttungsrestriktionen

Verpflichtung zur Einhaltung von Kennzahlen

• Nachteile

Investitionstätigkeit ohne lohnende Projekte

Kosten der Vertragserstellung und Überwachung der

Einhaltung

39

Ausschüttungsbemessung

Vorsichtsprinzip und Gläubigerschutz: Ein Modell

Betrachtungszeitpunkt

t=0

Kreditaufnahme

Investitionsprogramm

t=1

t=2

Cashflow c1

Investition I1

Neue Kreditaufnahme

Cashflow c2

Cashflow c aus Investition in t = 1

Verbindlichkeiten VK0 und VK1

Investitionen zu t=1 möglich, FK –Aufnahme zu t=1

möglich, Rückzahlungen zu t=2

40

Ausschüttungsbemessung

Ausschüttungsbeschränkung

• Ausgeschüttet wird maximal der Gewinn, Ausschüttung 0

AU1 max g1;0

• Gewinn entspricht dem Cash Flow minus Perdiodenabgrenzungen

PA

g c PA

1

1

• PA = (Einzahlungen -Auszahlungen)- (Erträge -Aufwendungen)

• Ausschüttungsbeschränkung:

AU1 max c1 PA;0

• Berücksichtigt man zusätzlich Einz. der Eigner:

AU1 max c1 PA;0 EK1N

41

Ausschüttungsbemessung

Finanzierungsbedingung in t=1:

AU1 I1 c1 EK1N FK1

• Setzt man die Ausschüttungsbeschränkung unter Berücksichtigung

von EK-Einzahlungen ein, ergibt sich:

I1 min PA; c1 FK1

• Und mit c1 = g1 + PA :

I1 PA min 0; g1 FK1

Restriktion ist gleichbedeutend mit Untergrenze

für Investitionen

Weitere Fremdfinanzierung führt zu Investition

42

Ausschüttungsbemessung

Beispiel a) mit FK1 =0

I1 PA min 0; g1

• Restriktion wird strenger je höher PA, je „vorsichtiger“ die

Bewertung

Cashflow ct = 120

Wahrscheinlichkeit 0,5

Zeitpunkt 1

0,5

Zeitpunkt 2

Zustand L

Cashflow ct+1():

Zustand H

100

400

Verbindlichkeit VK0: 250

250

43

Ausschüttungsbemessung

Alternativen des Unternehmens:

• Anlage am Kapitalmarkt IF1: i = 0

• Investition in Realprojekt IR1

• Investitionsvolumen: I1 IF1 IR1

Realprojekt:

• IR1 = 100 , c L 50 ; c H 180

• KW = 0,5 c L 0,5 c H IR1 0,5 50 0,5 180 100 15

Realprojekt aus Sicht der Eigner:

0,5 0 0,5 c H IR1 0,5 180 100 10

44

Ausschüttungsbemessung

Finanzinvestition

• Neutral in Bezug auf Unternehmensgesamtwert

• Aus Sicht der Eigner: 0,5 0 0,5 IF1 IF1 0,5 IF1

„Vorsicht bei der Bewertung“ kann variiert

werden: PA variabel:

• Investition in die Finanzanlage: IF1 PA:

0,5 PA PA 0,5 PA

• Für genügend große Werte PA wird IR1 für Eigner vorteilhafter als

IF1

0,5 PAˆ 10 PAˆ 20

• Periodengewinn, ab dem Investition von 100 In Realprojekt

vorteilhaft:

ˆ

ˆ

g1 c1 PA 120 20 100

45

Ausschüttungsbemessung

Beispiel b)

• Änderung der Annahmen: c L 50 ; c H 180

• Sicht des Gesamtunternehmens:

• KW=

0,5 c L 0,5 c H IR1 0,5 (50) 0,5 180 100 35

• Sicht der Eigner (wie bisher):

0,5 c H IR1 0,5 180 100 10

• Für die Vorteilhaftigkeit des Realprojekts gegenüber der

Finanzanlage aus Eignersicht gilt weiterhin:

0,5 PAˆ 10 PAˆ 20

Folge: Fehlanreize durch vorsichtigere

Bewertung!!!

46