Kreditrisikomanagement und Ratingverfahren Dr. Germar Knöchlein

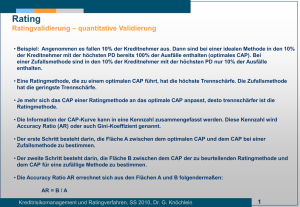

Werbung

Kreditrisikomanagement und Ratingverfahren Dr. Germar Knöchlein Sommersemester 2010 Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 1 Kreditrisikomanagement und Ratingverfahren Gliederung I. Einleitung – Zielsetzung Risikomanagement und aufsichtsrechtlicher Rahmen II. Kreditrisikomanagement auf Schuldnerebene III. 1. EL – Expected Loss 2. UL – Unexpected Loss 3. EAD – Exposure at Default 4. PD – Probability of Default 5. LGD – Loss Given Default, RR – Recovery Rate Kreditrisikomanagement auf Portfolioebene 1. Portfolioverlustverteilung 2. Risikomaße 3. Kreditrisikomodelle (Überblick) Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 2 Kreditrisikomanagement und Ratingverfahren Gliederung IV. Ratingsysteme 1. Externe Ratings 2. Interne Ratings 3. Ratingprozess 4. Ratingmethoden 5. Kalibrierung und Validierung V. Kreditrisiko in der Bankenregulierung VI. Kreditpricing in der Banksteuerung Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 3 Kreditrisikomanagement und Ratingverfahren Vertiefende Literatur (Auswahl) 1. Eller, R., Gruber, W., Reif, M. (Hg.), Handbuch Kreditrisikomodelle und Kreditderivate, Stuttgart 1997 2. Duffie, D., Singleton, K.J., Credit Risk, Princeton 2003 3. Gordy, M. (Ed.), Credit Risk Modelling, London 2003 4. Ong, M. (Ed.), Credit Ratings, London 2002 5. Ong, M., Internal Credit Risk Models, London 1999 6. Jarrow, R.A., Turnbull, S.M., Derivative Securities, Cincinatti 1996 7. Felsenheimer, J., Gisdakis, P., Zaiser, M.: Active Credit Portfolio Management, Weinheim, 2006 8. Suyter, A. (Ed.): Risikomanagement, Frankfurt 2004 9. Engelmann, B., Rauhmeier, R. (Eds): The Basel II risk parameters, Berlin 2006 10. Schönbucher, P., Credit Derivatives Pricing Models, Hoboken, 2003 11. Saunders, A., Allen, L., Credit Risk Measurement, New York 2002 Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 4 Einleitung Kreditrisiko – Begriffsbildungen und Zusammenhang Kredit: Kreditbegriff: KWG § 19.1 § 19 Begriff des Kredits für die §§ 13 bis 13b und 14 und des Kreditnehmers (1) Kredite im Sinne der §§13 b5s 13b 4nd 14 sind Bilanzaktiva, Derivate mit Ausnahme der Stillhalterverpflichtungen aus Kaufoptionen sowie die dafür übernommenen Gewährleistungen und andere außerbilanzielle Geschäfte. Bilanzaktiva im Sinne des Satzes 1 sind 1. Guthaben bei Zentralnotenbanken und Postgiroämtern, 2. Schuldtitel öffentlicher Stellen und Wechsel, die zur Refinanzierung bei Zentralnotenbanken zugelassen sind, 3. im Einzug befindliche Werte, für die entsprechende Zahlungen bereits bevorschußt wurden, 4. Forderungen an Kreditinstitute und Kunden (einschließlich der Warenforderungen von Kreditinstituten mit Warengeschäft), 5. Schuldverschreibungen und andere festverzinsliche Wertpapiere, soweit sie kein Recht verbriefen, das unter die in Satz 1 genannten Derivate fällt, 6. Aktien und andere nicht festverzinsliche Wertpapiere, soweit sie kein Recht verbriefen, das unter die in Satz 1 genannten Derivate fällt, 7. Beteiligungen, 8. Anteile an verbundenen Unternehmen, 9. Gegenstände, über die als Leasinggeber Leasingverträge abgeschlossen worden sind, unabhängig von ihrem Bilanzausweis und 10. sonstige Vermögensgegenstände, sofern sie einem Adressenausfallrisiko unterliegen. Als andere außerbilanzielle Geschäfte im Sinne des Satzes 1 sind anzusehen 1. den Kreditnehmern abgerechnete eigene Ziehungen im Umlauf, 2. Indossamentsverbindlichkeiten aus weitergegebenen Wechseln, 3. Bürgschaften und Garantien für Bilanzaktiva, 4. Erfüllungsgarantien und andere als die in Nummer 3 genannten Garantien und Gewährleistungen, soweit sie sich nicht auf die in Satz 1 genannten Derivate beziehen, 5. Eröffnung und Bestätigung von Akkreditiven, 6. unbedingte Verpflichtungen der Bausparkassen zur Ablösung fremder Vorfinanzierungs- und Zwischenkredite an Bausparer, 7. Haftung aus der Bestellung von Sicherheiten für fremde Verbindlichkeiten, 8. beim Pensionsgeber vom Bestand abgesetzte Bilanzaktiva, die dieser mit der Vereinbarung auf einen anderen übertragen hat, daß er sie auf Verlangen zurücknehmen muß, 9. Verkäufe von Bilanzaktiva mit Rückgriff, bei denen das Kreditrisiko bei dem verkaufenden Institut verbleibt, 10. Terminkäufe auf Bilanzaktiva, bei denen eine unbedingte Verpflichtung zur Abnahme des Liefergegenstandes besteht, 11. Plazierung von Termineinlagen auf Termin, 12. Ankaufs- und Refinanzierungszusagen, 13. noch nicht in Anspruch genommene Kreditzusagen, 14. Kreditderivate und 15. außerbilanzielle Geschäfte, sofern sie einem Adressenausfallrisiko unterliegen und von den Nummern 1 bis 14 nicht erfasst sind. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 5 Einleitung Kreditrisiko – Begriffsbildungen und Zusammenhang Kreditrisiko ist das Risiko, dass ein Kreditnehmer (Schuldner) seine vereinbarten Zahlungen an den Kreditgeber (z.B. eine Bank) nicht leisten kann und dem Kreditgeber dadurch ein Verlust entstehen kann. Synonym wird der Begriff (Adressen)Ausfallrisiko verwendet. Ausfall: Ein Kreditnehmer gilt dann als ausgefallen, wenn er seinen Zahlungsverpflichtungen nicht mehr nachkommt oder es unwahrscheinlich ist, dass er seinen Zahlungsverpflichtungen in Zukunft nachkommen kann. Kreditrisikomessung ist die Voraussetzung für • Kreditvergabe • Kreditpricing (Konditionengestaltung) • Kreditportfoliosteuerung • Kreditrisikomanagement • Eigenkapitalunterlegung im Rahmen der Bankenregulierung (Basel II) Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 6 Einleitung Kreditrisiko – Einordnung in die Systematik der bankbetrieblichen Risiken Marktrisiko Ausfallrisiko Einzelrisiko Allgemeines Kursrisiko Kontrahentenrisiko Besonderes Kursrisiko Emittenten/ Kreditnehmerrisiko Operationelles Risiko Länderrisiko Wiedereindekkungsrisiko und Zinsrisiko Währungsrisiko Sonstiges Preisrisiko Residualrisiko Event Risiko Wieder- Vorleiseindek- tungskungs- risiko risiko Andere Event Risiken Bonitätsänderungsrisiko Emittenten-/ Kreditnehmerrisiko Ausfallrisiko Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 7 Liquiditätsrisiko Andere Risiken Einleitung Verteilung der Risikokategorien in Banken 100% 90% 80% 70% 60% Operational Risk 50% Credit Risk 40% Market Risk 30% 20% 10% 0% Investment Banking Wholesale Banking Retail Banking Transaction Banking Quelle: Deutsche Bank – Risk Management Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 8 Einleitung Dimensionen des Kreditrisikos Wie wahrscheinlich ist ein Ausfall? Ausfallwahrscheinlichkeit (Probability of Default) PD x Wie hoch ist die Kredithöhe bei Ausfall? Positionswert bei Ausfall (Exposure at Default) EAD x Wie viel Prozent der Kredithöhe gehen im Fall eines Ausfalls verloren? Verlustquote bei Ausfall (Loss Given Default) LGD = Wie hoch ist der erwartete Verlust? Erwarteter Verlust (Expected Loss) Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein EL 9 Einleitung Beispiel zum erwarteten Verlust Beispiel 1: Ein Kredit in Höhe von 10.000 Euro ist in einem Jahr zurückzuzahlen. Für dieses Jahr verrechnet die Bank 5% Zinsen (am Periodenende fällig). Die Wahrscheinlichkeit eines Ausfalls nach einem Jahr beträgt 1%, die Verlustquote bei Ausfall beträgt 75%. Wie hoch ist der erwartete Verlust für den Zeithorizont von einem Jahr? Lösung: PD = 0,01 EAD = 10.000 + 10.000 x 0,05 = 10.500 LGD = 0,75 EL = 0,01 x 10.500 x 0,75 = 78,75 Euro. Bemerkung: Häufig wird der Gegenwartswert des erwarteten Verlustes betrachtet. Zur Berechnung ist dann der oben berechnete EL abzudiskontieren auf die Gegenwart. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 10 Einleitung Beispiel zur Verlustverteilung Aus dem vorhergehenden Beispiel lässt sich nicht nur der erwartete Verlust sondern auch die Verlustverteilung bestimmen: Wahrscheinlichkeit Verlust 1% 10.500 x 0,75 = 7.875 99% 0 120% 100% 80% 60% 40% 99% 20% 1% 0% 0 7875 Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 11 Einleitung Beispiel zum erwarteten Verlust eines Portfolios Beispiel 2: Ein Kreditportfolio besteht aus zwei Krediten mit derselben Ausstattung und denselben Werten für PD, LGD und EAD wie in Beispiel 1. Wie sieht die Verteilung der Verluste aus, wenn die Ausfälle der Kreditnehmer unkorreliert sind? Verteilung der Verluste: 120,00% 100,00% 80,00% 60,00% 40,00% 20,00% 0,00% 0 7875 15750 EL = 0,0001 x 15.750 + 0,0198 x 7.875 + 0,9801 x 0 = 157,5 Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 12 Einleitung Beispiel zum erwarteten Verlust bei unsicherer Verlustquote Schwankungen der Verlustquote (bzw. des Rückflusses) im Falle eines Ausfalls können zusätzlich Einfluss auf die Verlustverteilung haben. Beispiel 3: Ein Kredit über 10.000 Euro ist in einem Jahr zurückzuzahlen. Für dieses Jahr berechnet die Bank 5% Zinsen zahlbar am Periodenende. Die Ausfallwahrscheinlichkeit für ein Jahr beträgt 2,5%. Bei einem Ausfall beträgt der LGD mit 60% Wahrscheinlichkeit 30% und mit 40% Wahrscheinlichkeit 75%. Wie sieht die Verlustverteilung aus? Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 13 Einleitung Beispiel zum erwarteten Verlust bei unsicherer Verlustquote Wahrscheinlichkeit 40% 60% 2,5% 97,5% Verlust 10.500 x 0,75 = 7.875 10.500 x 0,3 = 3.150 0 EL = 0,025 x 0,4 x 7.875 + 0,025 x 0,6 x 3.150 + 0,975 x 0 = 126 1,2 1 0,8 0,6 0,4 0,2 0 0 3150 Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 7875 14 Einleitung Value-at-Risk als Risikomaß Bei gegebener Verlustverteilung lässt sich das aufgrund der Verteilung bestehende Risiko durch ein sog. Risikomaß quantifizieren. Das wichtigste Risikomaß in Banken (neben der aus fundamentalen Gründen wichtigen Varianz) ist der Value-at-Risk. Value-at-Risk: Der Value-at-Risk VaR( ,T) gibt den maximalen absoluten Verlust eines Portfolios an, der mit einer vorgegebenen Wahrscheinlichkeit („Konfidenzniveau“) während einer bestimmten Halteperiode T (auch als Liquidationsdauer für die betrachteten Risikopositionen interpretierbar) nicht überschritten wird. Der unerwartete Verlust UL( ,T) ist der um den erwarteten Verlust EL(T) für den Zeithorizont T verminderte VaR( ,T). Wahrscheinlichkeit 97,50% 2,5% x 60% = 1,5% 2,5% x 40% = 1% Kumulierte Wahrscheinlichkeit 97,50% 99% 100% Verlust 0 3.150 7.875 Der Value-at-Risk zum Konfidenzniveau 99% und zum Zeithorizont von einem Jahr hat für die Verlustverteilung aus Beispiel 3 den Wert von 3.150 Euro. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 15 Einleitung Verlustverteilungen Typische Dichtefunktionen der Verlustverteilungen für große Kreditportfolien von Banken (schematisch): Kreditrisiko- Wholesale-Geschäft (Unternehmen, Banken, Staaten) Kreditrisiko - Retail-Geschäft (Wohnungsbaufinanzierungen, Kreditkartenforderungen, Kontokorrent, ...) Unerwarteter Verlust Erwarteter Verlust Unerwarteter Verlust Erwarteter Verlust VaR Verlust (99%) Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein VaR (99%) Verlust 16 Einleitung Verlustverteilungen Zum Vergleich: typische Verlustverteilungen für Marktrisiko und operationelles Risiko Marktrisiko Operationelles Risiko Erwarteter Verlust Unerwarteter Verlust Verlust VaR (95%) VaR (99%) 0 Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein VaR (99%) 17 Verlust Einleitung Beispiel einer Verlustverteilung für ein reales Wholesale-Kreditportfolio Berechnung der Verteilung erfolgte mit Kreditrisikomodell 5 4,5 marginale Wahrscheinlichkeit in % 4 3,5 3 2,5 2 VaR(95%) VaR(99%) VaR(99,75%) 1,5 1 0,5 0 0 10 20 30 40 50 60 70 80 90 100 110 120 130 potentieller Verlust in Mio EUR Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 18 Einleitung Parametrisierung des Einzelrisikos PD, LGD und EAD sind wesentliche Parameter für die Kreditrisikomessung. „Einzelrisiken“ werden durch sie sowie die Parameter • Volatilität der PD • Volatilität des LGD • Volatilität des EAD • (Rest-)Laufzeit M. vollständig beschrieben. Aufbauend auf diese Parameter können Modelle z.B. für • Kreditvergabe • Kreditpricing entwickelt werden. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 19 Einleitung Portfoliorisiko, Portfoliosteuerung und Gesamtbanksteuerung Ein wesentlicher weiterer Parameter, der die Verlustverteilung beeinflusst, ist die Ausfallkorrelation zwischen einzelnen Kreditrisikopositionen. Auf Basis der Verlustverteilung lassen sich Risikomaße wie der VaR oder der UL berechnen. Sie sind Grundlage der Modelle, die verwendet werden für • Portfoliosteuerung und –management • Tranchierung von Verbriefungen (Asset Backed Securities, Mortgage Backed Securities, Collateralized Debt Obligations, ...) Die Modellierung erfolgt meist im Kontext von • Risikopräferenz oder Risikoappetit, d.h. gewünschtem Risikoprofil der Bank • Risikotragfähigkeit der Bank • Risiko- und Ertragsprofil alternativer Investments, um geschäftspolitische Entscheidungen quantitativ abzuleiten. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 20 Einleitung Zielsetzung des Kreditrisikomanagements Unternehmen sind bemüht, ihre Risiken zu kontrollieren und zu managen, um • Katastrophenereignisse zu vermeiden (strategische Steuerung) • Vertrauen der Kapitalmärkte aufzubauen/zu festigen (strategische Steuerung) • stabile operative Erträge zu erzielen (operative Steuerung) Die strategische Steuerung zielt primär auf die Erwartungen der Fremdkapitalgeber (incl. Kapitalmärkte, Ratingagenturen) sowie damit zusammenhängend auf die Erfüllung regulatorischer Erfordernisse (Katastrophenrisiken und Zusammenhang zu systemischem Risiko). Die operative Steuerung zielt primär auf die Erwartungen der Eigentümer. Die Portfolien der Geschäftsbanken in Deutschland sind wesentlich von den Kreditrisiken aus dem Wholesale-Geschäft geprägt. Die Verteilung des Gesamtrisikos ähnelt der Verteilung für Kreditrisiken aus dem Wholesale Geschäft mit ihren Ausläufern zu hohen Verlustbeträgen. Das Kreditrisikomanagement spielt eine herausragende Rolle im bankweiten Risikomanagement. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 21 Einleitung Risikomanagement und Unternehmenswert Jensens Ungleichung: Für eine konkave Funktion V einer Zufallsvariablen X gilt E(V(X)) V(E(X)) Blackwell-Girschick-Theorem: Eine Reduzierung des Risikos von X (gemessen durch var(X)) erhöht den Erwartungswert einer konkaven Funktion von X. Steigerung des Unternehmenswerts V(X) Dichtefunktion fohne von X (ohne Risikomanagement) Dichtefunktion fmit von X (mit Risikomanagement) Gewinne aus eingegangenen Transaktionen X Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein var fmit (X) var fohne (X) V konkav E fmit (V(X)) E fohne (V(X)) 22 Einleitung Risikomanagement und Unternehmenswert Gewinne und Verluste aus eingegangenen Transaktionen fließen in einer vereinfachten Betrachtung direkt von der GuV in die Bilanz Dieser operative Erfolg ist zu korrigieren um Overhead- und operative Kosten => negativer Achsenabschnitt Katastrophale Verluste aus eingegangenen Transaktionen verursachen zusätzliche Kosten: • Kosten aus dem Notverkauf von Assets (Liquidierungsabschläge) • Strukturelle Verluste aus der Redimensionierung von Geschäftsfeldern und dem Verlust von Marktanteilen • Verluste aus Reputations- und Bonitätseinbußen • Restrukturierungsaufwendungen Adäquates Risikomanagement begrenzt die Wahrscheinlichkeit für katastrophale Verlustereignisse und verringert damit die Varianz der Verteilung der Gewinne/Verluste Manchmal spricht man bei niedrigerer Varianz auch von „höherer Qualität der Erträge“ Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 23 Einleitung Risikomanagement und Unternehmenswert Interpretationen • Interpretation von Jensens Ungleichung für das Risikomanagement: E(V(X)) V(E(X)) E(E(V(X))) E(V(E(X))) E(V(X)) E(V(E(X))) Ein Unternehmen bzw. ein Investor präferiert sichere Transaktionserträge gegenüber unsicheren mit dem gleichen Erwartungswert (Risikoaversion) • Interpretation des Blackwell-Girschick-Theorems für das Risikomanagement: Adäquates Risikomanagement steigert den Unternehmenswert. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 24 Einleitung Elemente des finanzwirtschaftlichen Risikomanagements Finanzwirtschaftliches Risikomanagement Risikoanalyse Risikopolitik • Identifikation • Bewertung • Messung • risikopolitische Maßnahmen • operative Steuerung • Kontrolle • strategische Steuerung Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 25 Einleitung Der Risikomanagement-Prozess Risikoanalyse Risikoidentifikation und -messung Risikokontrolle Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein Risikobewertung Risikobewertung Risikosteuerung 26 Einleitung Strategische und operative Risikosteuerung Strategische Risikosteuerung • Zielsetzung: Integration der Risikobetrachtung in die strategischen Unternehmensplanung • Maßnahmen (Beispiele): - Festlegung der Risikostrategie - Produktprogrammpolitik - Markteintritts-/-austrittsstrategien - Kapitalstrukturentscheidungen Wirkung auf den Leistungsbereich des Unternehmens Operative Risikosteuerung • Zielsetzung: Steuerung der finanziellen Auswirkungen der Unternehmensstrategie • Maßnahmen: Positionierung im Rahmen der Limite und Kennzahlenvorgaben Umsetzung auf Initiative des Finanzbereichs des Unternehmens Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 27 Einleitung Beispiel für Investionsentscheidung unter Risiko: risikoneutraler Investor Beispiel 4: Eine risikoneutrale Bank kann entweder den Kredit aus Beispiel 1 vergeben oder die 10.000 Euro risikolos zu 4% veranlagen. Wie wird sich die Bank entscheiden? Eine risikoneutrale Bank entscheidet sich für die Investitionsmöglichkeit mit dem höchsten erwarteten Rückfluss. Erwarteter Rückfluss: Kredit: 10.500 – EL = 10.500 – 78,75 = 10.421,25 risikolose Veranlagung: 10.400 Bank vergibt den Kredit. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 28 Einleitung Beispiel für Investitionsentscheidung unter Risiko: risikoaverser Investor Beispiel 5: Eine risikoaverse Bank kann entweder den Kredit aus Beispiel 2 vergeben oder die 10.000 Euro risikolos zu 4% veranlagen. Die Bank hat ihre Risikoaversion durch Verwendung des Value-at-Risk bei einem Konfidenzniveau von 99% für die Ermittlung der erwarteten Rückflüsse operationalisiert. Diese Bank entscheidet sich für die Investitionsmöglichkeit, die abzüglich des Expected Loss und des Unexpected Loss (in Summe also abzüglich des Value-atRisk) den höchsten Rückfluss verspricht. Wie wird sich die Bank entscheiden? Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 29 Einleitung Beispiel für Investitionsentscheidung unter Risiko: Risikoaversion Lösung: VaR: Welcher Verlust wird mit 99% Wahrscheinlichkeit nicht überschritten? Kredit: Wahrscheinlichkeit 97,50% 2,5% x 60% = 1,5% 2,5% x 40% = 1% Kumulierte Wahrscheinlichkeit 97,50% 99% 100% Verlust 0 3.150 7.875 VaR(99%) = 3.150 Rückfluss – VaR(99%) = 10.500 – 3.150 = 7.350 Risikolose Anlage: VaR = 0 Rückfluss – VaR = 10.400 – 0 = 10.400 Bank investiert in die risikolose Anlage. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 30 Einleitung Kreditrisikomanagement und Entwicklungen an den Finanzmärkten Seit Anfang der Dekade ist das Interesse an der Messung und dem Management von Kreditrisiko sowohl im akademischen Bereich als auch in der Praxis sprunghaft angestiegen. Die seit Mitte 2007 anhaltende Finanzkrise hat diese Entwicklung noch verstärkt. Conceivable scenarios Spread Decline in US housing prices credit losses macro deterioration Strong recession cyclical recovery > 2010 ? Japan ´90s lost decade ? Doomsday rising international tensions ./. liquidity squeeze Summer 2007 Lehman, Icelandics Q1/2009 RMBS Home equity loans Financials All securitisations Corporates Sovereigns ??? Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 31 Einleitung Kreditrisikomanagement und Entwicklungen an den Finanzmärkten Verschiedene langfristige Trends haben zu einer signifikant erhöhten Bedeutung des Kreditrisikomanagements bereits in den Jahren vor der Finanzkrise geführt Durch die Finanzkrise sind latente Fehlentwicklungen im Finanzsystem offensichtlich geworden Langfristtrends • Signifikanter Anstieg an Ausfällen • nachhaltiger Anstieg der Ausfallraten • struktureller, weltweiter Anstieg • Anstieg in allen Wirtschaftszyklen (nicht nur Rezession) • Potenzielle Auswirkung des verstärkten weltweiten Wettbewerbs • steigender „Leverage“ im System • steigende Nachfrage nach „Credit“ als Assetklasse (insbes. bei „real money accounts“ wie Fonds, Versicherungen,...) • Liquidität und Standards für Kreditvergabe im Bankensystem? Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 32 Einleitung Kreditrisikomanagement und Entwicklungen an den Finanzmärkten • Wachstum der Märkte für Derivate (insbes. Kreditderivate) - Explosionsartiger Anstieg der Positionen in Derivaten bis zur Finanzkrise - Nomineller Wert der Derivatepositionen oft das Zehnfache des Kreditportfolios, häufig kein Bezug zwischen bilanziellen Positionen und Derivaten => spekulative Positionen - Risiko von Ausfällen der Kontrahenten (vgl. Lehman) - Kreditanalyse der Kontrahenten für Handelsgeschäfte gewinnt an Bedeutung; alternativ: Central Counterparties • Veränderung des Bankgeschäfts - Gute Unternehmen finanzieren sich direkt über den Kapitalmarkt - Schlechtere Unternehmen finanzieren sich weiterhin über Bankkredite - Daraus resultiert Verschlechterung der Kreditportfolien der Banken - Gleichzeitig höherer Wettbewerb um die verbleibenden Kunden Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 33 Einleitung Kreditrisikomanagement und Entwicklungen an den Finanzmärkten • Volatile Sicherheiten - Schwierigkeit Kreditsicherheiten zu bewerten - Besonders physische Sicherheiten (Immobilien, Grundstücke aber auch Flugzeuge, Schiffe etc.) sind starken Wertschwankungen unterworfen - In Rezessionen mit steigenden Ausfallraten sowie infolge systemischer Krisen sinkt der Verwertungserlös der Sicherheiten, da gleichzeitig viele Sicherheiten aus Verwertungsgründen auf den Markt kommen (positive Korrelation zwischen PD und LGD) • Computertechnologie und Financial Engineering - Rasante Entwicklung von Computertechnologie und Quantitative Finance - Riesige Datenmengen können verarbeitet werden - Rechenintensive Modelle können eingesetzt werden, Monte Carlo Simulationen - Exponentieller Anstieg des Know-Hows in Banken Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 34 Einleitung Kreditrisikomanagement und Entwicklungen an den Finanzmärkten • Basel II - Risikoorientierte Vorschriften für die Unterlegung von Eigenkapital und Kreditrisiko - Bankenaufsicht reagierte damit auf die wachsende Bedeutung des Kreditrisikos - Höhe der Unterlegung abhängig vom Kreditrisiko des Portfolios - Verschiedene Ansätze zur Berechnung der Unterlegung (KSA, IRBA) - Kreditrisiko-Standardansatz KSA: Messung des Kreditrisikos durch externe Bonitätsbeurteilungen - Internal Ratings-based Approach IRBA: Messung des Kreditrisikos über PD, LGD und EAD - Bei gleichem Kreditrisiko führt IRB-Ansatz für die meisten Portfolien zu niedrigerer Unterlegung - Anreiz für bessere Kreditrisikomessung - Hohe Prozyklizität des Regelungswerks Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 35 Einleitung Aufsichtsrechtlicher Rahmen • Internationale Ebene • Basel II und Weiterentwicklung (Basel III) • Financial Stability Board • Europäische Ebene • Capital Requirements Directive (Eigenkapitalrichtline, CRD I von 2006) • Künftig deutliche Erweiterung des Regelwerks als Folge aus der Finanzkrise • European Systemic Risk Board bei der EZB Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 36 Einleitung Aufsichtsrechtlicher Rahmen • Nationale Ebene • Kreditwesengesetz KWG • Solvabilitätsverordnung SolvV • Mindestanforderungen an das Risikomanagement MaRisk Nationale Umsetzung der umfangreichen Änderungen auf europäischer Ebene in Vorbereitung Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 37 Einleitung Zielsetzung Vorlesung Die Messung des Kreditrisikos im Bankgeschäft mit neuen, quantitativ-statistischen Methoden ist daher ein zentrales Thema für die Finanzindustrie Die Vorlesung möchte den Weg aufzeigen, wie quantitative Methoden in der Praxis eingesetzt werden können Brücke von der Wissenschaft zur Praxis Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 38