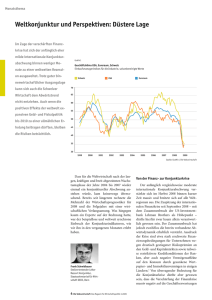

Deutschland am Rande einer Rezession

Werbung