Abstract

Werbung

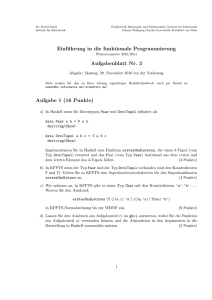

Zusammenfassung Diese Dissertation besteht aus zwei aktuellen Themen im Bereich Finanzmathematik, die voneinander unabhängig sind. Beim ersten Thema, Flexible Algorithmen zur Bewertung komplexer Optionen mit mehreren Eigenschaften mittels der funktionalen Programmiersprache Haskell, handelt es sich um ein interdisziplinäres Projekt, in dem eine wissenschaftliche Brücke zwischen der Optionsbewertung und der funktionalen Programmierung geschlagen wurde. Im diesem Projekt wurde eine funktionale Bibliothek zur Konstruktion von Optionen entworfen, in dem es eine Reihe von grundlegenden Konstruktoren gibt, mit denen man verschiedene Optionen kombinieren kann. Im Rahmen der funktionalen Bibliothek wurde ein allgemeiner Algorithmus entwickelt, durch den die aus den Konstruktoren kombinierten Optionen bewertet werden können. Der mathematische Aspekt des Projekts besteht in der Entwicklung eines neuen Konzeptes zur Bewertung der Optionen. Dieses Konzept basiert auf dem Binomialmodell, welches in den letzten Jahren eine weite Verbreitung im Forschungsgebiet der Optionsbewertung fand. Der kerne Algorithmus des Konzeptes ist eine Kombination von mehreren sorgfältig ausgewählten numerischen Methoden in Bezug auf den Binomialbaum. Diese Kombination ist nicht trivial, sondern entwikelt sich nach bestimmten Regeln und ist eng mit den grundlegenden Konstruktoren verknüpft. Ein wichtiger Charakterzug des Projekts ist die funktionale Denkweise. D. h. der Algorithmus ließ sich mithilfe einer funktionalen Programmiersprache formulieren. In unserem Projekt wurde Haskell verwendet. Das zweite Thema, Monte-Carlo-Simulation des Deltas und (Cross-)Gammas von Bermuda-Swaptions im LIBOR-Marktmodell, bezieht sich auf ein zentrales Problem der Finanzmathematik, nämlich die Bestimmung der Risikoparameter komplexer Zinsderivate. In dieser Arbeit wurde die numerische Berechnung des Delta-Vektors einer BermudaSwaption ausführlich untersucht und die neue Herausforderung, die Gamma-Matrix einer Bermuda-Swaption exakt simulieren, erfolgreich gemeistert. Die beiden Risikoparameter spielen bei Handelsstrategien in Form des Delta-Hedgings und Gamma-Hedgings eine entscheidende Rolle. Das zugrunde liegende Zinsstrukturmodell ist das LIBORMarktmodell, welches in den letzten Jahren eine auffällige Entwicklung in der Finanzmathematik gemacht hat. Bei der Simulation und Anwendung des LIBOR-Marktmodells fällt die Monte-Carlo-Simulation ins Gewicht. Für die Berechung des Delta-Vektors einer Bermuda-Swaption wurden drei klassische und drei von uns entwickelte numerische Methoden vorgestellt und gegenübergestellt, welche fast alle vorhandenen Arten der Monte-Carlo-Simulation zur Berechnung des Delta-Vektors einer Bermuda-Swaption enthalten. Darüber hinaus gibt es in der Arbeit noch zwei neu entwickelte Methoden, um die Gamma-Matrix einer Bermuda-Swaption exakt zu berechnen, was völlig neu im Forschungsgebiet der Computational-Finance ist. Eine ist die modifizierte Finite-DifferenzenMethode. Die andere ist die reine Pathwise-Methode, die auf pfadweiser Differentialrechnung basiert und einem robusten und erwartungstreuen Simulationsverfahren entspricht. Abstract This thesis consists of two current topics in financial mathematics, which are independent of each other. The first topic, Flexible Algorithmen zur Bewertung komplexer Optionen mit mehreren Eigenschaften mittels der funktionalen Programmiersprache Haskell, is an interdisciplinary project in which a scientific bridge between of option valuation and functional programming was built. In this project, a functional library for construction of options was designed in which there are a number of basic constructors, with which various options can be combined. According to the functional library, a general algorithm has been developed that can evaluate the options combined with the constructors. The mathematical aspect of the project is to develop a new concept for evaluating the options. This concept is based on the binomial model, which has been investigaed widely with a lot of variations in the research area of option pricing in recent years. The kernel algorithm of the concept is a combination of several carefully selected numerical methods in terms of the binomial tree. This combination is not trivial, but evolves according to certain rules and is closely linked with the basic constructors. An important characteristic of the project is to think in a functional way. That is, the algorithm was formulated using a functional programming language. Haskell has been used in our project. The second topic, Monte-Carlo-Simulation des Deltas und (Cross-)Gammas von Bermuda-Swaptions im LIBOR-Marktmodell, refers to a central problem in financial mathematics, namely the determination of the risk parameters of complex interest rate derivatives. In this study, the numerical calculation of the delta vector of a Bermudan swaption was analyzed in detail and the new challenge of exact simulating the gamma matrix of a Bermudan swaption was overcomed. The two risk parameters play a crucial role in trading strategies with regard to delta hedging and gamma hedging. The underlying term structure model is the LIBOR market model, which has made a remarkable development in recent years in financial mathematics. In the simulation and application of the LIBOR market model, the Monte Carlo simulation is significant. To calculate the delta vector of a Bermudan swaption, three classic and three by us developed numerical methods were introduced and compared, which included almost all available types of Monte Carlo simulation to calculate the delta vector of a Bermudan swaption. In addition, there are two new developed methods in the study to calculate the gamma matrix of a Bermudan swaption exactly, which are completely new in the research field of computational finance. One is the modified finite difference method. The other is the pure pathwise method based on pathwise differential calculus and corresponds to a robust and unbiased simulation method.