Die nächste Biosimilars-Generation: Monoklonale Antikörper

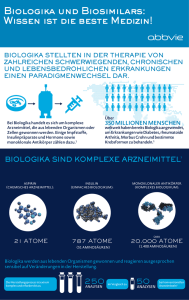

Werbung

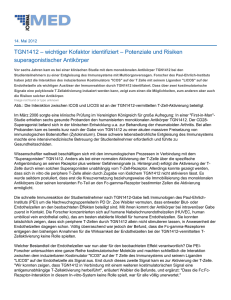

Finanzmarktkommentar HealthCare Analyst: Dr. Uwe Färber, CEFA, 23. Januar 2015 Die nächste Biosimilars–Generation: Monoklonale Antikörper Eine weitere Generika-Generation steht in den Startlöchern. Es geht nicht mehr um die Kopie von chemisch synthetisierten Wirkstoffen, sondern um biotechnologisch hergestellte komplexe Proteinstrukturen, die aus gentechnisch veränderten Zelllinien oder anderen lebenden Organismen gewonnen werden. Zwar gibt es bereits Biogenerika von Hormonen, beispielsweise Insulin oder wachstumsstimulierende Faktoren, diese sind jedoch eher „einfache“ biologische Moleküle im Vergleich zu den komplex strukturierten monoklonalen Antikörpern (mAK). Für die neue Generation von Biosimilars wird ein globales Umsatzpotenzial von über 52 Mrd. USD bis 2019 geschätzt (kumulierter Umsatz der patentverlierenden monoklonalen Antikörper aus 2013). Was sind Biosimilars? Hierbei handelt es sich nicht um wirkstoffidentische, sondern um wirkstoffähnliche biologisch aktive Proteine. Eine identische Kopie herzustellen und zu produzieren, ist nicht möglich, da das Endprodukt aus lebenden Zellen oder Organismen entsteht und der gesamte Produktionsprozess und die Aufreinigung des Originalwirkstoffes in aller Regel nicht mit dem Patent angemeldet wurden. Der Ursprungsorganismus, seine biologische Variabilität und die „Firmengeheimnisse“ verhindern identische Kopien und zwingen jeden Generikahersteller dazu, eine neue genetisch veränderte Zelllinie herzustellen. Um aus einer genetisch veränderten Zelllinie den dann produzierten aktiven Wirkstoff zu isolieren, müssen aufwändige Reinigungsprozesse durchgeführt werden, ohne dass die aktive Struktur des Proteins zerstört wird. Des Weiteren kann eine unerwünschte immunologische Reaktion auftreten, d. h. das Immunsystem kann auf die applizierte Substanz mit Abwehrreaktionen reagieren, also diese monoklonalen Antikörper zerstören oder noch vorhandene Nebenprodukte, die bei der Aufreinigung nicht eliminiert wurden, können immunogen (eine Immunantwort auslösend) wirken. Aufgrund dieser Tatsache müssen die kompletten klinischen Prüfprogramme der Studienphasen I bis III mit der neuen Substanz durchgeführt werden, um die Wirksamkeit und die Qualität sicherstellen zu können. Nach erfolgreichem Studienabschluss muss ein genau definierter Zulassungsprozess durchgeführt werden. Mittlerweile existieren konkrete und detaillierte Vorschriften von den Zulassungsbehörden in den USA (FDA) und der Europäischen Union (EMA). Mittels aufwändigen Protokollen sollen frühzeitig negative Folgeerscheinungen oder eine zu geringe Wirksamkeit aufgedeckt werden. Wirksamkeit und Verträglichkeit Alle biotechnologisch hergestellten Proteine haben komplexe Molekülstrukturen. Monoklonale Antikörper (mAK) sind noch komplexer aufgebaut als beispielsweise Insulin oder Erythropoetin. Aufgrund dessen werden die Anforderungen und die Analytik der mAK´s im Vorfeld sehr genau geprüft, um Fehlschläge zu verhindern bzw. eine mögliche Immunogenität (Reaktion des mAK mit dem körpereigenen Immunsystem) vor den aufwändigen Zulassungsstudien zu kennen. Sollte das Nebenwirkungsprofil zu ausgeprägt auf den menschlichen Organismus einwirken, spielt die Effektivität keine Rolle mehr. Des Weiteren ist der komplexe Aufreinigungsprozess ein wichtiger Schritt für die Reinheit der mAK´s. Da es sich um ein biologisch hergestelltes Protein handelt, müssen alle Zellkulturbestandteile und Stoffe abgetrennt werden, damit diese weder die Wirksamkeit des Antikörpers, noch das Nebenwirkungsprofil negativ beeinflussen. Die kostenintensiven klinischen Prüfungen für den Nachweis der Wirksamkeit und Verträglichkeit schmälern nach erfolgreicher Zulassung den Preisabschlag gegenüber dem Originalpräparat bei der Vermarktung, da in aller Regel die Anfangsgewinne für eine Kompensation der Forschungs- und Entwicklungskosten benötigt werden. Die hier getroffenen Aussagen beruhen auf Informationen aus öffentlich zugänglichen Quellen, die wir für zuverlässig halten, aber nicht überprüft haben. Die Haftung für Richtigkeit und Vollständigkeit der gemachten Angaben ist auf grobes Verschulden begrenzt. Nachdruck nur mit Genehmigung. 1/3 Finanzmarktkommentar HealthCare Analyst: Dr. Uwe Färber, CEFA, 23. Januar 2015 Patentabläufe Die nachfolgende Tabelle zeigt eine Übersicht über einen Teil der Patentabläufe von monoklonalen Antikörpern sowohl in den USA als auch in der EU. E.U. Patent U.S. Patent Rituxan 2013 Remicade Medikament Umsatz 2013 (Mrd. USD) Hersteller Erkrankung 2016 Roche Non-Hodgkin´s Lymphom 8,11 2015 2018 Merck/Johnson&Johnson Rheumatoide Arthritis 6,67 Erbitux 2014 2016 BristolMyersSquibb/Merck KGaA Kopf-, Hals-, Darmkrebs 1,58 Enbrel 2015 n.a. Pfizer(ex US)/Amgen Rheumatoide Arthritis 8,32 Herceptin 2015 2019 Roche Brustkrebs 7,09 Synagis 2015 2015 AstraZeneca RS-Virus Schutz 1,06 Humira 2018 2016 AbbVie Rheumatoide Arthritis 10,66 Quelle: Unternehmensberichte, apoBank Aus der Tabelle sind die Dichte der Patentabläufe in den kommenden fünf Jahren und das Umsatzpotenzial ersichtlich, welches ein Biogenerikum hat, selbst bei einem prognostizierten Abschlag von 30 % zum Originalpreis. Interessant ist vor allem das Medikament Remicade (Infliximab) von Johnson&Johnson/Merck & Co. (USA). Der chimäre monoklonale Antikörper wird gegen den Tumor-Nekrose-Faktor α (TNF α) eingesetzt und verliert den Patentschutz im ersten Quartal 2015 in Europa. Der Generikaspezialist Hospira (USA) hat mit der koreanischen Celltrion bereits im Juni 2013 die Zulassung für das Biosimilar Inflectra (Infliximab) von der EMA erhalten. Die Amerikaner vertreiben das Produkt seit dem letzten Jahr in Finnland, Portugal und Irland, während Celltrion die Vermarktung in Norwegen und der tschechischen Republik durchführt. Preisfindung Die ersten Indikationen für Preisreduktionen gegenüber dem Originalpräparat können durch die Vermarktung des Biogenerikums von Infliximab (Remicade) in den vorgenannten Ländern abgeleitet werden. Diese fallen sehr unterschiedlich aus. In Finnland wurde ein Abschlag von 44 %, in Irland von 25 % und in Tschechien von 15 % vorgenommen (Stand März 2014). Allerdings sind die Märkte relativ klein und als Referenz für Europa wenig geeignet. Erst die Vermarktung ab Februar 2015 in den restlichen EU-Ländern wird zeigen, wie eine sogenannte „Blaupause“, d. h. wie die Vermarktungsstrategien für andere Biosimilars, aussehen könnte. Die Preisabschläge gegenüber dem Originalpräparat dürften sich bei ähnlicher bis gleicher Wirksamkeit in vergleichbarer Größenordnung bei anderen Wirkstoffen fortsetzen. Sollten weitere Biosimilars für eine Indikation auf den Markt kommen, könnten sich zwar die Preise reduzieren, mit einem weiteren Bieterwettstreit rechnen wir aber nicht. Die Begründung liegt in den Kosten für die Zulassung und Produktion, die von allen Herstellern erwirtschaftet werden müssen. Die Aussichten jedoch sind gut, dass die Produzenten mit erfolgreichen Zulassungen und annähernd äquivalenter Wirksamkeit ausreichend Marktanteile gegenüber dem Originalpräparat gewinnen können. Die einzige offene Frage besteht in einer möglichen Preisreduktion des Originalanbieters. Um nur wenige Marktanteile an die Wettbewerber zu verlieren, könnte auch der Hersteller des patentfreien Präparates seine Preise nach unten anpassen, in welcher Größenordnung das geschieht, ist derzeit vollkommen offen. Bisher existieren für generische monoklonale Antikörper keine Erfahrungen bei dieser Fragestellung. Die hier getroffenen Aussagen beruhen auf Informationen aus öffentlich zugänglichen Quellen, die wir für zuverlässig halten, aber nicht überprüft haben. Die Haftung für Richtigkeit und Vollständigkeit der gemachten Angaben ist auf grobes Verschulden begrenzt. Nachdruck nur mit Genehmigung. 2/3 Finanzmarktkommentar HealthCare Analyst: Dr. Uwe Färber, CEFA, 23. Januar 2015 Das Institut für Infrastruktur und Gesundheit (IGES) führte in Bezug auf die Preisnachlässe von Biosimilars gegenüber den Originalpräparaten eine Modellrechnung durch. Obwohl es zu diesem Zeitpunkt noch keine generischen monoklonalen Antikörper gab, geht die Modellrechnung davon aus, das bis zum Jahr 2020 ein Einsparvolumen von ca. 15 % gegenüber dem Original möglich sei. Um den Biosimilars die Möglichkeit zu geben, relevante Marktanteile zu erzielen, könnten staatliche Eingriffe in den Verschreibungsmarkt in Erwägung gezogen werden. Mögliche Regelungen könnten beispielsweise Verschreibungsvorgaben bzw. direkte Empfehlungen für Ärzte durch Austausch des Referenzproduktes durch ein Biosimilar gewährleisten. Auch eine Quotenregelung könnte eingeführt werden, d. h. für zwei Originale wird ein gleichwertiges Biosimilar verordnet. Inwieweit sich dadurch in der Praxis ein Marktanteilsgewinn des Biogenerikums durchsetzen lässt, steht noch aus. Kostengünstiger dürfte es für die Krankenkassen auf jeden Fall werden, da im Zweifelsfall der Originalhersteller seine Preise auf das Niveau des Generikaproduzenten absenken wird. Wie lange in diesem Grenzfall der Anbieter des Biogenerikums seine Preise aufrecht erhalten kann, wird die Zukunft zeigen. Große Tochtergesellschaften von weltweit agierenden Konzernen könnten hier ihre Kostenvorteile bei der Forschung & Entwicklung sowie Produktion ausnutzen, um durch günstigere Preise Marktanteile zu gewinnen. Kooperationen Um dem Risiko eines Fehlschlages in der Forschung & Entwicklung oder bei der Vermarktung zu entgehen, haben viele Pharmakonzerne und Biotechnologieunternehmen unter- oder miteinander Kooperationen geschlossen. Bristol Myers Squibb kooperiert mit Samsung, Mylan mit Biocon, Merck & Co. mit Parexel oder Merck KGaA mit Dr. Reddy´s Labs, um hier nur einige zu nennen. Sandoz forscht hingegen alleine, ist jedoch mit dem Know-How und der Produktionsexpertise der Muttergesellschaft Novartis bestens positioniert. Die Ratingagentur Fitch erwartet die erste Zulassung in den USA nicht vor 2017, in Europa wird das bereits zugelassene Biosimilar Infliximab ab Februar 2015 von Hospira/Celltrion vermarktet. Fazit Die Originalhersteller stehen aufgrund der auslaufenden Patente für ihre monoklonalen Antikörper unter Druck (s. Tabelle). Der Patentverlust der biologischen Blockbuster ermöglicht den Biogenerika-Entwicklern mit ihrem zugelassenen Biosimilar eigene Umsätze in diesem Milliarden-Markt zu erwirtschaften. In einigen Fällen existieren bereits viel effizientere Nachfolgeprodukte mit einer besseren Wirksamkeit, so dass eine Kopie sich in aller Regel nicht unbedingt lohnt. Jedoch verliert AbbVie durch den Patentablauf von Humira (anti-TNF-α) in 2016 nach und nach einen weltweiten Umsatz von 10,7 Mrd. USD (2013), und der Konzern besitzt bisher kein adäquates Nachfolgeprodukt. Nicht nur die etablierten Generikaunternehmen entwickeln Biosimilars, auch die großen Pharmakonzerne oder Biotechnologieunternehmen wollen an diesem lukrativen Markt partizipieren. Allerdings sind die Hürden weitaus höher, als bei den chemisch synthetisierten Generika. Das Biogenerikum von Infliximab spielt derzeit eine Vorreiterrolle und die Marktentwicklung wird von allen potenziellen Nachahmern genau beobachtet, um einerseits genauso erfolgreich zu sein oder andererseits nicht die Fehler von Hospira oder Celltrion zu wiederholen. Auch die Reaktionen der Originalhersteller Johnson & Johnson sowie Merck & Co. werden in diesem Zusammenhang genau beobachtet, beispielsweise ob die Preise für Remicade gesenkt werden oder andere Strategien für eine Sicherung der Marktanteile genutzt werden. Der berühmte First-Mover-Effekt, als erster die Marktnachfrage zu bedienen, muss in diesem Fall nicht vorteilhaft sein. Die Zukunft wird zeigen, welche Strategie für die Biogenerika zum Erfolg führen wird. Die hier getroffenen Aussagen beruhen auf Informationen aus öffentlich zugänglichen Quellen, die wir für zuverlässig halten, aber nicht überprüft haben. Die Haftung für Richtigkeit und Vollständigkeit der gemachten Angaben ist auf grobes Verschulden begrenzt. Nachdruck nur mit Genehmigung. 3/3