11.6. Käufe zu einem zu niedrigen Preis: ein

Werbung

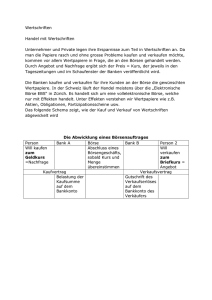

11.6. Käufe zu einem zu niedrigen Preis: ein (vergiftetes) Geschenk? Im Prinzip zahlt eine Gesellschaft Steuern auf ihre erzielten Gewinne zum Zeitpunkt des Verkaufs. Aber das Finanzamt hat in der Vergangenheit erfolgreich den Standpunkt verteidigt, dass ein Unternehmen, das eine Ware zu einem geringeren Preis als dem tatsächlichen Wert erwirbt, den Unterschied sofort als Gewinn versteuern muss, ohne dass Sprache von einem Verkauf ist. In einem aktuellen Fall machte das Gericht jedoch klar, dass das Steuerkontrollamt die Spielregeln einhalten muss. Die Steuerverwaltung hat in der Vergangenheit erfolgreich den Standpunkt verteidigt, dass ein Unternehmen, das Aktiva zu einem Preis erwirbt, der deutlich unter dem Marktwert liegt, diesen zu niedrigen Preis als normalen Gewinn versteuern muss. Sie stützte sich dabei u. a. auf die Stellungnahme Nr. 126/17 der Kommission für buchhalterische Normen, die kurz festlegt, dass Aktiva, die "für nichts erworben" wurden, mit ihrem tatsächlichen Wert bewertet werden müssen. Die Steuerverwaltung fand auch Unterstützung im Urteil des Kassationshofs vom 18. Mai 2001 über kostenlos erhaltene Erbbaurechte. Beim berüchtigten Steuerstreit rund um Artwork Systems ging es um dieselbe Problematik. Über die Tragweite dieses Standpunkts entstand bei Unternehmern und Steuerberatern große Unsicherheit und Besorgnis. Der Antwerpener Appellationshof erhielt kürzlich die Chance, sich zu dieser Problematik zu äußern (27. März 2012). DIE FAKTEN Eine belgische Gesellschaft kauft von ihrem Anteilseigner, einem Schweden, Aktien einer börsennotierten schwedischen Gesellschaft für 30 SEK pro Aktie und verbucht sie zum Einkaufspreis. Im selben Buchjahr verkauft die belgische Gesellschaft einen Teil dieser Aktien für rund 300 SEK pro Aktie an einen Dritten und bezeichnet den erzielten Mehrwert auf Aktien in Höhe von 8 Millionen EURO als steuerbefreit. Die Steuerverwaltung ist der Ansicht, dass der erzielte Mehrwert aufgrund des tatsächlichen Werts der Aktien bei ihrem Kauf hätte berechnet werden müssen, der viel höher war als der bezahlte Preis, und reduziert den steuerbefreiten Mehrwert auf 0,5 Millionen EUR. Der Rest des Mehrwerts, also 7,5 Millionen Euro, wird als normaler Gewinn versteuert. Außerdem bewertet sie die Aktien, die sich am Ende des Buchjahrs noch im Besitz befinden, zum tatsächlichen Wert zu diesem Zeitpunkt und besteuert den Unterschied zum Kaufpreis als "Unterschätzung einer Aktiva" in Höhe von 1,6 Millionen EUR. DAS GERICHT Der Streit geht um den Anschaffungspreis der Aktien. Damit die Stellungnahme 126/17 der Kommission für buchhalterische Normen Anwendung findet und Sprache von einem "teilweisen Erwerb umsonst" sein kann, muss laut Gericht ein beträchtliches Ungleichgewicht beim Wert der gegenseitigen Leistungen bestehen (der Einkaufspreis ist merklich geringer als der Börsenkurs). Zusätzlich ist jedoch erforderlich, dass die Steuerverwaltung ihre Aufmerksamkeit darauf richtet, ob "Animus donandi", also eine Simulation vorliegt. Die Steuerverwaltung wendet ein, dass Verkäufer und Käufer verbundene Personen sind, dass der bezahlte Preis geringer als üblich ist, und dass man von einer verdeckten Schenkung sprechen kann. Der Gerichtshof urteilt jedoch, dass die Steuerverwaltung hiermit die Absicht, etwas zu schenken, nicht aufzeigen konnte. Das Gericht weist auch das Argument der Steuerverwaltung zurück, dass das buchhalterische Prinzip eines treuen Abbilds der Gesellschaft dazu verpflichten würde, die Aktien beim Kauf zum tatsächlichen Wert zu verbuchen. 53 Das Gericht urteilt darüber hinaus, dass die anderen Argumente der Steuerverwaltung - das Urteil des Kassationshofes vom 18. Mai 2001 und die besonderen steuerlichen Regeln in Bezug auf den allgemeinen Gewinnbegriff, die Unterbewertung von Aktiva und die Vorteile aller Art - in diesem Fall nichts zur Sache tun. Auch was die Aktien im Besitz zum Ende des Buchjahrs betrifft, weist das Gericht die Argumente der Verwaltung zurück. FAZIT Das Gericht bestätigt, dass ein großes Ungleichgewicht zwischen dem für einen Vermögensgegenstand bezahlten Preis und seinem tatsächlichen Wert nicht ausreicht, um den Unterschied zu versteuern. Außerdem muss die Steuerverwaltung den Beweis der "Schenkungsabsicht" liefern. Und das hatte sie im vorliegenden Fall nicht getan. Mit diesem Urteil hat der Antwerpener Appelationshof die Artwork-Systems-These und die Stellungnahme 126/17 der Kommission für buchhalterische Normen nicht außer Kraft gesetzt, sodass das Risiko einer Besteuerung bestehen bleibt. Aber das Gericht hat die AnwendungsVoraussetzungen und die Beschränkungen verdeutlicht. Und darüber können sich Steuerberater und Unternehmer in der alltäglichen Praxis nur freuen. Eine letzte Anmerkung: Bei Aktientransaktionen muss zurzeit unbedingt die Mindestbesitzfrist von einem Jahr eingehalten werden, damit Mehrwerte auf Aktien steuerbefreit sind. MARC VERBEEK [email protected] BDO Steuerberater BDO-RUNDSCHREIBEN Nr. 2/2012 54