Ausblick 2016. Made in Germany. Grund zur Besonnenheit.

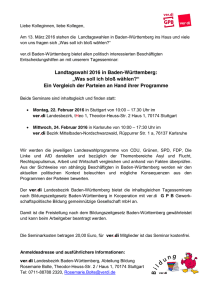

Werbung