USA liberalisieren den Wertpapiermarkt

Werbung

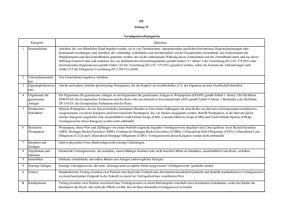

USA liberalisieren den Wertpapiermarkt Offensive zur Stärkung des Finanzplatzes - Förderung von Privatplatzierungen - Neue Schwellenwerte von Mark Devlin Die US-Kapitalmärkte haben in den vergangenen Jahren für Emittenten an Attraktivität verloren. Die wesentlichen Gründe dafür waren die strengenkapitalmarktrechtlichen Vorschriften in den USA und der hohe Geld- und Zeitaufwand, den die Einhaltung dieser Vorschriften erfordert. Sowohl Aufsichtsbehörden wie auch Börsen in den USA machen kein Hehl aus ihrer Sorge, dass die amerikanischen Börsenplätze zunehmend Marktanteile zugunsten von Börsen in Übersee, vor allem in London, einbüßen könnten. Die Börsenaufsicht Securities and Exchange Commission (SEC) hat schon Maßnahmen getroffen, um diesem Trend entgegen zuwirken. Dazu zählen die weitgehende Reform der Registrierungsverfahren für öffentliche Platzierungen aus dem Jahr 2005 und die im Mai dieses Jahres gebilligten neuen Richtlinien über die Einhaltung der berühmt-berüchtigten Section 404 des Sarbanes-Oxley Act. Während die SEC ihren Fokus auf öffentliche Platzierungen und Wertpapiermärkte richtet, lässt sie keineswegs den privaten Wertpapiermarkt außer Acht. Jüngst hat die Behörde zwei wichtige Änderungen zum Regelwerk empfohlen, die private Wertpapiertransaktionen in den USA fördern würden. Die zu reformierenden Regeln sind Regulation D, die den Verkauf von nicht registrierten Wertpapieren unter bestimmten Voraussetzungen erlaubt, und Rule 144,die die Weiterveräußerung solcher Wertpapiere regelt. Noch sind diese Änderungen nicht wirksam. Derzeit prüft die SEC die während einer gesetzlichen Frist entgegengenommenen Stellungnahmen der Öffentlichkeit. Auf diese Stellungnahmen hin könnte die SEC eventuell die geplanten Reformen abändern. Doch wenn die Reformvorschläge verwirklicht werden, wird die SEC damit wesentlich zur Stärkung des Kapitalmarktes in den USA beitragen. Regulation D unter dem US Securities Act umfasst eine Gruppe von Regeln, die Wertpapierplatzierungen in den USA ohne Registrierung ermöglichen. Diese Befreiungen finden vorwiegend auf Platzierungen an Accredited Investors (AIs) Anwendung, also bestimmte institutionelle Anleger sowie vermögende oder gut verdienende Privatpersonen. Eine Voraussetzung der Regulation D ist das Fehlen von allgemeinen Verkaufsbemühungen oder Werbemaßnahmen in Bezug auf die zu platzierenden Wertpapiere. Die SEC schlägt nun eine bedeutende Reform der Regulation D vor. Demnach würde einerseits der AI-Begriff ausgeweitet. Darüber hinaus entstünde eine neue Befreiung, die Werbemaßnahmen in beschränktem Ausmaß erlauben würde. Regulation D in derzeit gültiger Fassung definiert als AIs Banken, Versicherer und andere institutionelle Investoren sowie bestimmte andere juristische Personen, Letztere solange sie Aktiva von mehr als 5 Mill. Dollar besitzen. Natürliche Personen gelten als AIs, wenn ihr Nettovermögen1 Mill. Dollar oder ihre Jahreseinkünfte 200 000 Dollar (bzw. 300 000 samt Einkünften eines Ehepartners)übersteigen. Die SEC empfiehlt jetzt einen zusätzlichen Maßstab für AIs: den Wert des Anlagebestands. Juristische Personen, die nach derzeitiger Rechtslage Aktiva in Wert von mehr als 5 Mill. Dollar für den AI-Status besitzen müssen, würden diesen Stand auch durch den Besitz von Investitionen mit einem Volumen von mehr als 5 Mill. Dollar erreichen. Individuen wären AIs, wenn der Wert ihrer Investitionen 750 000 Dollar übersteigt. Auch nach Wirksamkeit der empfohlenen Änderung müssten Platzierungen an AIs jedoch ohne Werbemaßnahmen durchgeführt werden. Anders wäre dies bei Anwendbarkeit einer von der SEC neu empfohlenen, zusätzlichen Befreiung nach Regulation D. Diese Befreiung fände auf Wertpapierangebote Anwendung, die ausschließlich Large – Accredited - Investors (LAIs) unterbreitet würden. LAIs sind Investoren der gleichen Kategorien wie AIs. Die wirtschaftlichen Schwellen für LAIs lägen dafür deutlich höher. Juristische Personen, die für den AI Stand Aktiva von mehr als 5 Mill. Dollar besitzen müssen, müssten Investitionen von mehr als 10 Mill. Dollar besitzen, um als LAIs zu gelten. Individuen wären LAIs, wenn sie Investitionen im Wert von mehr als 2,5 Mill. Dollar besitzen oder ihre Jahreseinkünfte 400 000 Dollar(bzw. 600 000 samt Einkünften eines Ehepartners) übersteigen. Im Rahmen einer Platzierung an LAIs dürften Emittenten zum ersten Mal öffentliche Werbung vornehmen, ohne dadurch den Befreiungstatbestand der Regulation D zu verwirken. Werbebeschränkung Die zulässige Werbung wäre allerdings von beschränktem Umfang. Im Wesentlichen bestünde sie aus einerkurzen Beschreibung der zu platzierenden Wertpapiere, einer knappen Beschreibung des Emittenten sowie Anweisungen darüber, wie weitere Informationen angefordert werden können. Die Werbung müsste auch darauf hinweisen, dass die Wertpapiere nicht bei der SEC registriert wurden und nur an LAIs zu verkaufen sind. Die Werbung dürfte nur in Schriftform veröffentlicht werden; Fernsehspots wären nach wie vor verboten. Sie könnte jedoch in jedwedem Medium wie Zeitungen oder Internet erscheinen. Liberalisierung der Rule 144 -2- Eine weitere empfohlene Reformwürde private Wertpapiertransaktionen indirekt fördern, indem sie die Illiquidität verringern würde, mit der solche Wertpapiere behaftet sind. Nach den amerikanischen Gesetzen dürfen Investoren, die Wertpapiere in privaten Transaktionen erwerben, diese nicht ohne weiteres veräußern. Denn Wertpapiere, die nicht im Rahmen einer öffentlichen Platzierung erworben wurden, gelten in der Regel gemäß Rule 144 unter dem Securities - Act als "restricted securities" und dürfen in den USA nur infolge einer Registrierung bzw gemäß einer Befreiung von der gesetzlichen Registrierungspflicht angeboten und verkauft werden. Darunter fallen Wertpapiere, die nach Regulation D oder der Rule 144 A, oder außerhalb der USA nach Regulation S, platziert wurden. Rule 144 gewährt jedoch eine Befreiung, die den Weiterverkauf von "restricted securities" ermöglicht. Der Investor muss die Wertpapiere über eine Sperrfrist von einem Jahr halten. In diesem Zeitraum darf er sie nur gemäß einer anderweitigen Befreiung von der Registrierungspflicht veräußern. Nach Ablauf der Sperrfrist darf der Investor anfangen, die Wertpapiere öffentlich zu verkaufen. Diese Verkäufe sind vorerst an bestimmte Erfordernisse geknüpft. Rule 144 bestimmt das Verfahren, nach dem die Transaktion durchzuführen ist. Bestimmte Informationen über den Emittenten müssen öffentlich zugänglich sein. Wenn nicht von minimaler Größenordnung, ist die Transaktion meldepflichtig. Für Investoren wohl am wichtigsten: Rule144 beschränkt die Anzahl der Wertpapiere, die innerhalb eines Zeitraums von drei Monaten verkauf werden dürfen. Ist der Investor eine mit dem Emittenten verbundene Person ("affiliate"),finden diese Beschränkungen permanente Anwendung. Für nicht verbundene Personen dagegen entfallen sämtliche Beschränkungen nach Ablauf eines weiteren Jahres. Ab dieser Zeit sind die "restricted securities" Wertpapieren gleichgestellt, die in einer registrierten Platzierung verkauft wurden. Die von der SEC empfohlenen Änderungen der Rule 144 würden die Befreiung nach dieser Regel erheblich liberalisieren. Unterliegt der Emittent der Pflicht, Berichte bei der SEC einzureichen und zu veröffentlichen, so verkürzt sich die Sperrfrist auf sechs Monate. Diese Sperrfristwürde um die Zeit verlängert, während der der Investor Hedginggeschäfte bezüglich der Wertpapiere tätigt, würde jedoch ein Jahr nicht übersteigen. Für Wertpapiere von Emittenten, die in den USA der Berichterstattungspflicht nicht unterliegen, bliebe die Sperrfrist nach wie vor ein Jahr. Die wichtigsten Änderungen träfen allerdings erst nach Ablauf der Sperrfrist ein. Für nicht mit dem Emittenten verbundene Personen würde das zweite Jahr, in dem Weiterverkäufe zur Zeit immer noch wesentlichen Beschränkungen unterliegen, völlig gestrichen. Nach einer Sperrfrist von nur sechs Monaten dürften diese Investoren ihre Wertpapiere ohne Einschränkung veräußern. Eine geringfügige Voraussetzung bliebe jedoch in Kraft: Informationen über den Emittenten müssten mindestens ein Jahr nach Ankauf der Wertpapiere öffentlich zugänglich bleiben, selbst wenn die Sperrfrist vorher abläuft. Mit dem Emittenten verbundene Personen dagegen würden weiterhin den Verkaufsbeschränkungen unterliegen. Der Autor ist Anwalt im Frankfurter Büro von Linklaters LLP Haben Sie Fragen an den Autor? Bitte schreiben Sie uns eine E-Mail.