Sonderabschreibungen und Ansparabschreibungen für KMU

Werbung

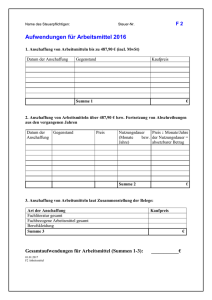

Sonderabschreibungen und Ansparabschreibungen für KMU Über die übliche "lineare" oder "degressive" Abschreibung hinaus gibt es die Möglichkeit, Sonderabschreibungen für die Anschaffung oder Herstellung neuer beweglicher Wirtschaftsgüter des Anlagevermögens (z.B. Maschinen, Fahrzeuge) steuerlich geltend zu machen: in Höhe von insgesamt 20 % der Anschaffungs- oder Herstellungskosten. Kleine und mittlere Betriebe können außerdem eine Rücklage von max. 50 % der Anschaffungs- oder Herstellungskosten (Ansparabschreibung) bilden: für die künftige Anschaffung oder Herstellung von abschreibungsfähigen, beweglichen Wirtschaftsgütern. Diese Rücklage wird bei der Unternehmensbilanz nicht dem Unternehmensgewinn zugeschlagen. Für Existenzgründer gelten folgende Sonderregelungen: Der Höchstbetrag der Rücklage wird von 150.000 € auf 300.000 € verdoppelt die Rücklage kann für eine Zeit von 5 Jahren statt 2 Jahren beibehalten werden falls die geplante Investition nicht durchgeführt wird, wird auf einen Gewinnzuschlag verzichtet. Gefördert werden Steuerpflichtige im Sinne des Einkommen- und Körperschaftsteuergesetzes. Bei Gesellschaften im Sinne des § 15 Einkommensteuergesetz (z. B. bei offenen Handelsgesellschaften und Kommanditgesellschaften) bezieht sich der Anspruch auf Investitionszulage nicht auf die Gesellschafter, sondern auf die Gesellschaft. Bei Betrieben, die Sonderabschreibungen und/oder Ansparabschreibungen nutzen möchten, darf im Zeitpunkt der Anschaffung oder Herstellung des Wirtschaftsgutes das Betriebsvermögen nicht mehr als 200.000 € betragen. Alternative: Es erfolgt eine Einnahme-Ausgabe-Überschußrechnung, und das betreffende Wirtschaftsgut wird im Jahr der Inanspruchnahme von Sonderabschreibungen und/oder Ansparabschreibungen im betreffenden Betrieb ausschließlich oder fast ausschließlich betrieblich genutzt verbleibt mindestens ein Jahr nach seiner Anschaffung oder Herstellung in einer inländischen Betriebsstätte dieses Betriebes Sowohl Sonderabschreibung als auch die Ansparabschreibung sind bei der betrieblichen Gewinnermittlung im Rahmen der jährlichen Steuererklärung beim zuständigen Finanzamt geltend zu machen. Fragen Sie Ihren Steuerberater.