Verbraucherkreditrichtlinie - Neue Pflichten für Kfz

Werbung

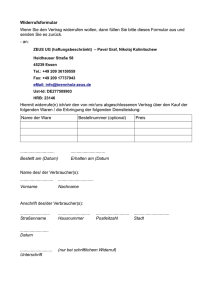

Verbraucherkreditrichtlinie - Neue Pflichten für Kfz-Betriebe ab 11.06.2010 Nachfolgend möchten wir Sie über die wesentlichen -insbesondere für das Kraftfahrzeuggewerbe relevanten- gesetzlichen Änderungen durch die Umsetzung der Verbraucherkreditrichtlinie informieren. I. Ausgangslage Mit der Umsetzung der Verbraucherkreditrichtlinie verfolgt der Gesetzgeber das Ziel, die Verbraucherrechte beim Abschluss von Kreditverträgen zu stärken. Die Verbraucher sollen in die Lage versetzt werden, anhand aussagekräftiger Informationen selbst die Vor- und Nachteile eines Kreditvertrages abzuwägen und diesen mit Angeboten anderer zu vergleichen. Zugleich sollen unseriöse Lockvogelangebote in Zukunft verhindert werden. Die neuen Regelungen aus der Verbraucherkreditrichtlinie gelten nur gegenüber Privatkunden (Verbraucher). Sie gelten nicht nur für Verbraucherkredite sondern gemäß § 506 BGB neu auch für bestimmte Leasingverträge (Leasing mit Andienungsrecht, Leasing mit Restwertabrechnung und Abschlusszahlung, keine Geltung für: Leasing mit Kilometerabrechnung, Vollamortisationsleasingverträge). Ausgenommen beim Leasing sind jedoch die „verschärften Regelungen bei der Werbung“ (siehe Ziffer III., 1.). II. Folgen für Banken und Kfz-Betriebe aus den Regelungen, wie sie zum 11.06.2010 zunächst in Kraft treten werden Durch die Umsetzung der Verbraucherkreditrichtlinie gelten ab dem 11.06.2010 u.a. strengere rechtliche Vorgaben für das Marketing und den Vertrieb von Finanzdienstleistungen. Darüber hinaus müssen die Inhalte von Beratungsgesprächen und die Abwicklungsprozesse bei Kreditverträgen angepasst werden. Die gesetzlichen Änderungen verpflichten sowohl Banken als auch Kfz-Betriebe, die rechtlich als Darlehensvermittler eingeordnet werden. Zu den relevanten Regelungen im Einzelnen: 1. Verschärfte Regelungen bei der Werbung Am wichtigsten sind die neuen Regelungen zur Werbung für Kredite bzw. Darlehensverträge nach § 6a Preisangabenverordnung. Die Bewerbung von Leasingangeboten ist nicht reguliert, d.h. bei einer reinen Leasing-Werbung brauchen die nachfolgenden Werbevorgaben nicht erfüllt werden. Es sind alle Werbeformen betroffen, wie z.B. Zeitungsanzeigen, Internet, Fahrzeugbörsen, TV Werbung, Kino, Radiospots, Verkaufs- und Preisschilder. In jeder Werbeaussage, in der für den Abschluss eines Kreditvertrags mit Zinssätzen oder sonstigen Zahlen, die die Kosten betreffen, geworben wird, müssen die nachfolgenden Informationen in klarer, verständlicher und auffallender Weise angegeben werden: • • • • • • • • • • • • • Name des Darlehensgebers Sollzinssatz mit der Information, ob dieser gebunden oder veränderlich oder kombinierbar ist und welche sonstigen Kosten der Beworbene im Falle eines Vertragsschlusses im Einzelnen zusätzlich zu entrichten hätte. Nettodarlehensbetrag Effektiver Jahreszins (Neu: Angabe von zwei Dezimalstellen erforderlich) Vertragslaufzeit Bei Teilzahlungsgeschäften die Sache oder Dienstleistung, d.h. Fahrzeug- oder Reparaturdienstleistung Barzahlungspreis Betrag der Anzahlung Gesamtbetrag (Nettodarlehensbetrag + Bearbeitungsgebühr + Zinsen) Betrag der Teilzahlungen (monatliche Rate, separat auszuweisen ggf. abweichende 1.Rate sowie ggf. Schlussrate) Hinweis auf Zusatzprodukte (z.B. Restschuldversicherung) Abbildung eines realistischen Angebots (Bei der Auswahl des Beispiels muss der Werbende von einem effektiven Jahreszins ausgehen, von dem er erwarten darf, dass er mindestens 2/3 der auf Grund der Werbung zustande kommenden Verträge zu dem angegebenen oder einem niedrigeren effektiven Jahreszins abschließen wird) Hinweis auf Befugnisse des Darlehensvermittlers, d.h. Kreditvermittlungstätigkeit für eine oder mehrere Banken Damit dürfte die heute noch häufig anzufindende Form, diese Angaben mit einem Sternchenhinweis (oftmals in kleiner Schriftart) in einer Fußnote o.ä. darzustellen, nicht mehr zulässig sein. Allein die Vorgaben zu Form und Inhalt stellen ab dem 11.06.2010 ein beträchtliches Risiko dar, abgemahnt zu werden. Deshalb sollte bei der Finanzierungswerbung nur noch auf geprüftes Werbematerial zurückgegriffen werden. Alternativ sollte bis auf weiteres nur noch auf die Möglichkeit einer Finanzierung (d.h. reine Produktwerbung) hingewiesen werden. Auch in diesem Fall muss jedoch der Hinweis über den Umfang der Befugnisse des Darlehensvermittlers, insbesondere, ob er ausschließlich für einen oder mehrere bestimmte Darlehensgeber oder unabhängig tätig wird, erfolgen. Alternativ kann auch –wie bisher- mit einem Leasingangebot geworben werden. Die nachfolgenden Ziffern 2 bis 4 gelten nicht nur für Verbraucherkredite sondern auch für entgeltliche Finanzierungshilfen (z.B. Leasing mit Restwertausgleich). 2. Neue Pflichten bei der Vertragsanbahnung Künftig soll ein Verbraucher schon vor Abschluss eines Darlehensvertrages über die wesentlichen Bestandteile des Kredits informiert werden. Dem Verbraucher soll es damit ermöglicht werden, verschiedene Angebote zu vergleichen und eine fundierte Entscheidung zu treffen. Sobald sich die Wahl eines bestimmten Kredits abzeichnet, müssen dem Verbraucher zusätzlich die Hauptmerkmale des Vertrages erläutert werden. a) Vorvertragliche Informationspflichten der Banken Die vorvertraglichen Informationspflichten obliegen grundsätzlich dem Darlehensgeber, d.h. den Banken. Da diese jedoch keinen unmittelbaren Kontakt zu den Kunden haben, werden die Banken die neuen vorvertraglichen Informationspflichten voraussichtlich ganz oder teilweise auf die Kfz-Betriebe als deren Vermittler übertragen. Die einzelnen Pflichten ergeben sich aus § 491a BGB iVm. Artikel 247 EGBGB (siehe Anlage 1). Dazu gehören: • • • Unterrichtung des Kunden unter Verwendung des sog. SECCI = europaweit einheitliches, amtliches Muster, in dem alle wesentlichen Vertragsbestandteile zusammengefasst werden. Angemessene Erläuterung / Erläuterungsblatt = schriftliche Erläuterung, worin der Kredit (oder Leasing) und die daraus resultierenden Pflichten aufgeführt sind. Aushändigung des Entwurfs des Kreditvertrags = Kunde hat das Recht, nach Kreditgenehmigung durch den Kreditgeber, alle Vertragsunterlagen zu erhalten, unabhängig davon, ob er den Vertrag unterschreibt oder nicht. Diese Unterlagen müssen alle im Rahmen des Beratungsgesprächs vorliegen und dem Kunden übergeben werden. Die Banken sollten die entsprechenden Unterlagen dem Handel zur Verfügung stellen. b) Zusätzliche vorvertragliche Informationspflichten des Darlehensvermittlers Mit Inkrafttreten der neuen gesetzlichen Regelungen am 11.06.2010 ergeben sich auch für KfzBetriebe eigene Informationspflichten gegenüber dem Kunden. Die einzelnen Informationspflichten der Unterrichtung des Kunden ergeben sich aus Artikel 247 § 13 EGBGB. Demnach muss in Textform informiert werden über • die Höhe einer vom Kunden verlangten Vergütung, • die Tatsache, ob der Darlehensvermittler für die Vermittlung vom Darlehensgeber ein Entgelt erhält, sowie ggf. über dessen Höhe (kann sich ggf. noch ändern, siehe Ziffer II), • den Umfang seiner Befugnisse, insbesondere, ob er ausschließlich für einen oder mehrere bestimmte Darlehensgeber oder unabhängig tätig wird [diese Angaben muss der KfzBetrieb immer angeben, siehe auch Ziffer III., 1.], und • ggf. weitere vom Kunden verlangte Nebenentgelte, sowie deren Höhe, soweit diese zum Zeitpunkt der Unterrichtung bekannt ist, andernfalls einen Höchstbetrag. 3. Erweiterte Pflichten während der Vertragslaufzeit Nach Abschluss des Kreditvertrages ist dem Kunden eine Abschrift des Vertrages zur Verfügung zu stellen. Zudem kann der Kunde vom Darlehensgeber jederzeit und kostenlos einen Tilgungsplan nach Artikel 247 § 14 EGBGB verlangen. Ebenfalls kann der Kunde seine Verbindlichkeit aus einem Verbraucherdarlehensvertrag jederzeit ganz oder teilweise vorzeitig erfüllen. Verlangt der Darlehensgeber in einem solchen Fall eine Vorfälligkeitsentschädigung, ist diese auf grundsätzlich höchstens ein Prozent des vorzeitig zurückgezahlten Betrages beschränkt. Fazit: 1. Zur Vermeidung von Rechtsnachteilen wird den Kfz-Betrieben empfohlen, sich schnellstens mit den Banken in Verbindung zu setzen, um die weitere Vorgehensweise gemeinsam abzustimmen. Zahlreiche Banken haben ihren Partnern bereits entsprechendes Informationsmaterial zur Verfügung gestellt. 2. Jeder im Betrieb Verantwortliche sollte sich intensiv mit den –insbesondere auch von den Banken- zur Verfügung gestellten Unterlagen befassen! 3. Bei der Finanzierungswerbung sollte ab dem 11.06.2010 nur noch auf geprüftes Werbematerial zurückgegriffen werden. Im Zweifel sollte bis zu einer endgültigen Klärung der neuen gesetzlichen Bestimmungen zum Verbraucherkredit darauf verzichtet werden, in jeglicher Form von Werbung neben den Fahrzeugpreisen auch Zinssätze oder sonstige Zahlen, die die Darlehenskosten betreffen, darzustellen. Auch in diesem Fall muss jedoch der Hinweis über den Umfang der Befugnisse des Darlehensvermittlers, insbesondere, ob er ausschließlich für einen oder mehrere bestimmte Darlehensgeber oder unabhängig tätig wird, erfolgen. Mit einer Leasingrate kann auch wie bisher geworben werden.