Was die Jagd nach neuen Kunden kostet

Werbung

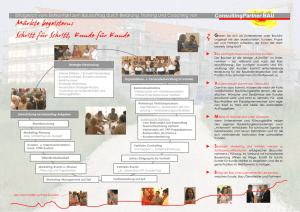

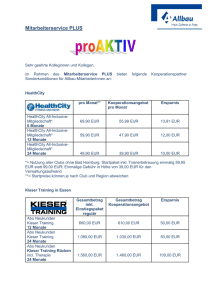

Umsatz- und Reputationsverlust Was die Jagd nach neuen Kunden kostet Sieben- bis zehnmal so viel kostet die Neukundenakquise gegenüber der Bestandspflege von Private-Banking-Kunden. Der Fokus auf die Kundengewinnung nimmt mancherorts bizarre Formen an, findet Ulrich Welzel von der Beratungsfirma Brain Active, und erklärt den richtigen Hebel zur gesteigerten Kundenloyalität. Täglich erleben Banken, Sparkassen und Vermögensverwaltern, dass ihnen Kunden aus unterschiedlichen Gründen den Rücken kehren. Zum Teil geschieht das mit langer Ansage der Kunden. Also ausreichend Zeit, um auf die Wünsche und Anliegen des Kunden einzugehen – was leider selten passiert. Oft jedoch kündigen Kunden ohne Vorwarnung, sodass es keine Chance im Vorfeld gibt, angemessen zu agieren. Liegt die schriftliche Kündigung vor, wird nur selten vom Berater oder einer dafür spezialisierten Abteilung beim Kunden nachgehakt, welche Beweggründe für die Kündigung vorliegen. Wer seine Kunden nach den Gründen des Wechsels fragt, bekommt immer wieder die gleichen Gründe genannt. Wichtigster Kündigungsgrund: Die Kunden fühlen sich missachtet. Drei Gründe für Kundenrückgewinnung Untersuchungen und Studien beweisen es immer wieder, dass sich Kundenrückgewinnungsaktionen lohnen. Für diesen Weg sprechen drei entscheidende Gründe: 1. Zurückgewonnene Kunden erzielen häufig höhere Abschlussquoten als Neukunden. 2. Die Loyalität wiedergewonnener Kunden liegt meist deutlich höher ist als die von Neukunden. 3. Die Kosten der Kundenrückgewinnung liegen deutlich unter den Kosten eine Neukunden-Akquise. Neukundengewinnung vor Bestandskundensicherung? Der Kampf um den Kunden nimmt teilweise bizarre Formen an. Wenn die Kickoffs am Jahresanfang starten, steht die Neukundenakquise seit zig Jahren als erste Forderung auf der Vertriebsagenda. Wer sich auf Neukunden fokussiert, dem fehlt unweigerlich die Zeit für die Bestandskunden. Informationen für Wealth Manager: www.private-banking-magazin.de Aus der Branche • Personen • Märkte • Produkte • Recht & Steuern • Das Beste im Netz © Edelstoff Verlagsgesellschaft mbH Hinzu kommt, dass in den meisten Banken alle drei bis vier Jahre eine Umstrukturierung vorgenommen wird. In Zuge dessen wird dem Berater ein neuer Kundenstamm zugeschlüsselt, und der Kunde muss sich an einen neuen Berater gewöhnen. Diese Vorgehensweise geht nur eine Zeitlang gut, und dann haben die Kunden die Nase voll. Die Kündigung ist der deutlichste Ausdruck für fehlenden Kontakt und Unzufriedenheit. „Es ist immer gut, einer Firma zu sagen, dass man nach zehn Jahren wirklich genervt ist“, bestärkt der Wirtschaftsjournalist Hermann-Josef Tenhagen unzufriedene Kunden. Selbst wissenschaftlich ist bewiesen, dass die starke Fokussierung auf Neukunden eine Fehleinschätzung ist. Beispielsweise hat sich die Schweizer Marketingspezialisten Silke Bambauer-Sachse dazu trefflichst geäußert. Zudem ist Marketing-Profis schon lange klar, dass die Bestandskundenpflege nur einen Bruchteil der Neukundenakquise kostet. Als Banker oder Vermögensverwalter empfiehlt es sich spätestens jetzt einige Fragen zu stellen: Was erwirtschafte ich mit jedem einzelnen meiner Kunden? Wie viel Menschen bekommen mit, dass eine großartige Beratung stattgefunden hat? Wie viel Menschen erfahren von den schlechten Erfahrungen des Kunden? Was bedeutet der ständige Kundenverlust für die Ertragsseite? Der durchschnittliche Umsatz je Private-Banking-Kunde liegt bei Privatbanken bei 10.000 Euro, bei Sparkassen bei 5.700 Euro (Volksbanken unbekannt). Wie kann ich den Abwärtstrend stoppen und meine besten Kunden an mich binden? Der Mehrwert von Kundenbegeisterung Ziel einer jeden Beratung ist es, dass neben dem Umsatz begeisterte Kunden Empfehlungen aussprechen. Begeisterte Kunden geben durchschnittlich zehn Personen aus dem familiären, freundschaftlichen und kollegialen Umfeld eine Empfehlung. Diese zehn Personen geben die Empfehlung an 50 Prozent ihres Freundeskreises weiter und zu guter Letzt geben es diese Personen an 20 Prozent ihrer Freude weiter. >>Vergrößern Informationen für Wealth Manager: www.private-banking-magazin.de Aus der Branche • Personen • Märkte • Produkte • Recht & Steuern • Das Beste im Netz © Edelstoff Verlagsgesellschaft mbH Quelle: Brain Active Kein noch so gutes Marketing wird den Unterschied zwischen einem begeisterten und einem enttäuschten Kunden, das Delta, aufwiegen können. Wird berücksichtig, wie lange der Kunde in der Bank beraten wurde, wird das ganze Ausmaß des Kunden- und Ertragsverlustes erkennbar. Deutlich machen das die Abwanderungszahlen für den Fall, dass der Kontoinhaber verstorben ist. Es gibt jährlich im Durchschnitt 845.000 Sterbefälle in Deutschland; 75 Prozent der Erben verlassen die Bank, weil sie sich emotional in der Situation nicht richtig aufgehoben fühlen. In Summe wandern deswegen 50 Milliarden Euro jedes Jahr ab. Der Satz „Kunde tot, Bankverbindung tot“ ist heute aktueller denn je, obwohl es sich keine Bank oder Vermögensverwalter leisten kann, diese Vermögen zu verlieren. Denn: die Zielgruppe 60plus macht bis zu 40 Prozent der Kunden aus, hält bis zu 70 Prozent der Einlagen und man erwirtschaftet mit ihr bis zu 80 Prozent der Erträge. Presse und soziale Netzwerke Gefährlich wird es, wenn der enttäuschte Kunde die sozialen Netzwerke, Fernsehen, Presse und Verbraucherschützer mit einbezieht, und der Bankname genannt wird. In diesen Fällen kommen zum Kunden-und Ertragsverlust auch noch massive Reputationsverluste hinzu. Professor Matthias Petzold von der International School of Management Hamburg kommt zum Fazit: „Seit Jahren zählt einzig die Jagd nach schnellen Marktanteilen. Die nachhaltige Erhöhung der Informationen für Wealth Manager: www.private-banking-magazin.de Aus der Branche • Personen • Märkte • Produkte • Recht & Steuern • Das Beste im Netz © Edelstoff Verlagsgesellschaft mbH Kundenloyalität, die langfristige Profitabilität sichern würde, ist leider überhaupt kein Thema.“ Es eröffnet sich demnach die Chance, mit einem begeisterten Kunden und Empfehlungsgeber ein x-faches des Ertrages zu erwirtschaften, was der Empfehlungsgeber an Ertrag erzielt. Kostenseite der Vertriebsstrategie Neukunden sind erpicht auf den besten Preis und führen oft die heftigsten Rabattkämpfe. Hinzu kommen die sieben- bis zehnfachen Kosten der Neukundenakquise gegenüber der Bestandskundenpflege. Schon deshalb ergibt es Sinn sich auf die Bestandskunden zu konzentrieren, beste Beratung anzubieten und ständig in die eigenen Berater zu investieren. Neu- versus Bestandskunde Hat sich eine Bank oder Vermögensverwaltung das Ziel gesetzt, eine namhafte Größe in seiner Region in der Betreuung vermögender Privatkunden zu werden, kommt sie nicht umher, nur bestausgebildete Berater zu beschäftigen. Wer bei dieser Zielsetzung Ausbildungsbudgets kappt, muss sich als Verantwortlicher im Klaren sein, dass er an dem (Unternehmens)-Ast sägt, auf dem er gerade sitzt. Den Rotstift bei der Ausbildung anzusetzen hat mittel- bis langfristig noch nie funktioniert. Die Folgen dieser seit Jahren angewandten Strategie, der immer stärker reduzierten Ausbildungsbudgets, sind schon heute in den Bilanzen vieler Anbieter zu sehen. Um in komplexer werdenden Märkten langfristig überleben zu können und Erfolg zu haben, kommen Banken nicht umher, ihre Berater ständig zu qualifizieren. Veränderte Beratungssituationen Wer seine Marktanteile stabilisieren und ausbauen will, kommt nicht daran vorbei, sich intensiv um seine bestehenden Kunden zu kümmern. Die beste Bindung erzeugen Banker mit einem Höchstmaß an Beratungsqualität, was voraussetzt, auf die individuellen Bedürfnisse des Kunden einzugehen. Die Erfüllung der Kundenwünsche steht an erster Stelle. Sinnvoll ist es, sich den veränderten Beratungsanforderungen der neuen „Alten“ (Kunden im Alter von Informationen für Wealth Manager: www.private-banking-magazin.de Aus der Branche • Personen • Märkte • Produkte • Recht & Steuern • Das Beste im Netz © Edelstoff Verlagsgesellschaft mbH 55 bis 74 Jahren; WHO-Aufteilung) und alten „Alten“ (74 Jahre und älter) zu stellen. Wer es schafft, zufriedene Kunden zu begeisterten Kunden zu machen, wird viel Freude haben. Diese Klientel bleibt länger, kauft mehr und empfiehlt eher. Hebel zur Loyalitätssteigerung Je mehr Kontakt der Banker mit seinen Kunden hat, umso besser die Kundenbewertungen. Neunzig Tage gelten als guter Kontaktparameter. Bei Kontaktaufnahme nach einem halben Jahr nimmt die Loyalität merklich, beim Kontakt nach zwei Jahren massiv ab. Nur wer seine Kunden auf der emotionalen Ebene anspricht, sprich ein emotionales Business aufbaut und seinen Kunden mit Empathie, Zuverlässigkeit und Servicebegeisterung begegnet, wird gewinnen. Wie denken junge Menschen über Bankberatung Welche Kommunikationskanäle jungen Menschen im Kontakt mit Banken wichtig sind, fragte die Hochschule Luzern und hat im aktuellen IFZ Retail Banking Blog interessante Ergebnisse hervorgebracht. Gefragt wurde Personen zwischen 14 und 30 Jahren zur Wichtigkeit der Kommunikationskanäle. Ein Auszug: Persönliche Beratung: 37 Prozent sagen sehr wichtig, 47 Prozent wichtig Telefongespräch mit Bankberater: 26 Prozent sagen sehr wichtig, 50 Prozent wichtig Web-Chat mit Bankberater: 2 Prozent finden das sehr wichtig, 8 Prozent wichtig Videoberatung: ein Prozent sagen sehr wichtig, 5 Prozent wichtig Klar wird, dass entgegen verschiedener Erhebungen, auch jungen Kunden die traditionellen, analogen Kommunikationskanäle mit Banken, sehr wichtig sind. Fazit – was sind die Erfolgsfaktoren 1. Maximaler Kundenfokus 2. Nur begeisterte Kunden bringen langfristig Ertrag 3. Bestandskundenpflege schmälert Wechselbereitschaft 4. Bestandskundenpflege vor Neukundengewinnung (Klasse statt Masse) 5. Bestandskundenpflege kostet nur 10 Prozent der Neukundengewinnung Informationen für Wealth Manager: www.private-banking-magazin.de Aus der Branche • Personen • Märkte • Produkte • Recht & Steuern • Das Beste im Netz © Edelstoff Verlagsgesellschaft mbH 6. Empathie und Wertschätzung sind Kernpunkte für Kundenbegeisterung 7. Sehr hohe Beratungsqualität sichert den Bestand und verringert den Kundenverlust 8. Exzellenter und außergewöhnlicher Service bringt Empfehlungen und Neukunden 9. Ständige Fortbildung sichert den Vorsprung und die Positionierung Dieser Beitrag ist letzter Teil einer Artikel-Serie. Bereits erschienen ist der Beitrag „Umgang mit Demenz beim Kunden“. und „Wie barrierefrei ist der eigene Beratungsprozess“. Über den Autor: Ulrich Welzel, Kommunikationsspezialist für die Zielgruppe der Generation 60plus, beschäftigt sich mit Veränderungen in Beratungsprozessen, entlang der Wertschöpfungskette. Er ist geschäftsführender Gesellschafter der Beratungsgesellschaft Brain Active aus Taufkirchen bei München. Dieser Artikel erschien am 09.11.2015 unter folgendem Link: https://www.private-banking-magazin.de/umsatz--und-reputationverlust-was-die-jagd-nach-neuen-kunden-kostet--1447058946/ Informationen für Wealth Manager: www.private-banking-magazin.de Aus der Branche • Personen • Märkte • Produkte • Recht & Steuern • Das Beste im Netz © Edelstoff Verlagsgesellschaft mbH Powered by TCPDF (www.tcpdf.org)