Operative Preisdifferenzierung Ein Modell zur systematischen

Werbung

Operative Preisdifferenzierung

Ein Modell zur systematischen Preisindividualisierung

im Bankgeschäft

DISSERTATION

der Universität St. Gallen,

Hochschule für Wirtschafts-,

Rechts- und Sozialwissenschaften (HSG)

zur Erlangung der Würde eines

Doktors der Wirtschaftswissenschaften

vorgelegt von

Patrick Andreas Aungthura Fuchs

von

Effretikon (Zürich)

Genehmigt auf Antrag der Herren

Prof. Dr. Beat Bernet

und

Prof. Dr. Sven Reinecke

Dissertation Nr. 3504

Books on Demand GmbH

Fuchs · Operative Preisdifferenzierung

Operative Preisdifferenzierung

Ein Modell zur systematischen Preisindividualisierung

im Bankgeschäft

DISSERTATION

der Universität St. Gallen,

Hochschule für Wirtschafts-,

Rechts- und Sozialwissenschaften (HSG)

zur Erlangung der Würde eines

Doktors der Wirtschaftswissenschaften

vorgelegt von

Patrick Andreas Aungthura Fuchs

von

Effretikon (Zürich)

Genehmigt auf Antrag der Herren

Prof. Dr. Beat Bernet

und

Prof. Dr. Sven Reinecke

Dissertation Nr. 3504

Books on Demand GmbH

Die Universität St. Gallen, Hochschule für Wirtschafts-, Rechts- und Sozialwissenschaften (HSG), gestattet hiermit die Drucklegung der vorliegenden Dissertation, ohne damit zu den darin ausgesprochenen Anschauungen Stellung zu

nehmen.

St. Gallen, den 23. Juni 2008

Der Rektor:

Prof. Ernst Mohr, PhD

Meinen Eltern

Vorwort

Die vorliegende Dissertation ist während meiner Tätigkeit von 2005 bis 2008 im

Business Development Private Banking der Credit Suisse entstanden. In meiner

Funktion als Analyst befasste ich mich mit strategischen und operativen Aspekten der bankbetrieblichen Preispolitik. In dieser Zeit wurde ich mir der zunehmenden Bedeutung von Preisnachlässen im Bankenbereich bewusst, was mich

dazu bewog, das Thema wissenschaftlich zu bearbeiten. Die Ergebnisse meiner Untersuchungen werden in dieser Dissertation wiedergegeben. Ziel meiner

Arbeit war es, ein Modell für die Systematisierung bei der Vergabe von Preisnachlässen zu entwickeln, das sowohl wissenschaftlichen Ansprüchen genügt

als auch in praktischer Hinsicht auf Interesse stösst. Meines Erachtens konnte

dieses Ziel nur erreicht werden durch meine Verankerung in der Bankenpraxis

während des Verfassens der Dissertation.

Zum Gelingen der Dissertation haben eine Reihe von Personen beigetragen,

die mich während der Arbeit tatkräftig unterstützt haben. Allen voran danken

möchte ich meinem Doktorvater Prof. Dr. Beat Bernet, der es verstand, mir

wertvolle Hinweise für die Arbeit zu geben, während er mir gleichzeitig einen

grossen Freiraum zugestand.

Ebenfalls zu Dank verpflichtet bin ich meinen Korreferenten Prof. Dr. Sven

Reinecke, der mir vor allem beim Kolloquium zur Vorstudie Aspekte aufzeigte,

an die ich nicht gedacht hatte.

Weiter möchte ich meinen Arbeitskollegen bei der Credit Suisse für ihre Ratschläge danken. Namentlich nennen möchte ich insbesondere Dr. Stefan Reinholz, der meine Dissertation seitens der Credit Suisse betreute. Ihm verdan-

vii

viii

ke ich viele Anregungen und Ratschläge. Dr. Reinholz bildete zusammen mit

Dr. Simon Basler und Marcus Ostwald ein informelles Dissertationskomitee auf

Bankenseite, das mir besonders in der Anfangsphase den Einstieg in die Thematik erleichterte. Giulio Alighieri diente mir während meiner Arbeit als SparringPartner, mit dem ich frühe und noch unausgereifte Konzepte besprechen konnte.

Ihm verdanke ich auch meine schnelle Einarbeitung in die Datenbanken und die

Datenanalyse.

Meinem langjährigen Kommilitonen Dr. Michael Marti bin ich zu Dank verflichtet, weil er mein Manuskript durchsah und mir wichtige Feedbacks gab.

Danken möchte ich auch meiner Freundin Isabelle Wenzinger für das Verständnis, das sie aufbrachte, und die Unterstützung, während ich monatelang an der

Dissertation schrieb.

Dem letzten Platz in einer Danksagung kommt ein besonderer Stellenwert zu. In

diesem Sinn erhalten meine Eltern den letzten Platz in dieser Danksagung. Meinen Eltern schulde ich einen tiefen Dank für ihre unermüdliche Unterstützung

während meines ganzen Lebens, weshalb ich ihnen diese Arbeit widme.

Effretikon, im Juni 2008

Patrick Fuchs

Inhaltsübersicht

Abbildungsverzeichnis

xvii

Tabellenverzeichnis

xix

Abkürzungs- und Symbolverzeichnis

xxi

Zusammenfassung

xxv

Summary in English

xxvii

1

Einleitung

1.1

1.2

1.3

1.4

1.5

2

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

Begriffsbestimmungen . . . . . . . . . . . . . .

Konzept der operativen Preisdifferenzierung . . .

Preispolitik für die operative Preisdifferenzierung

Pricing-Prozess . . . . . . . . . . . . . . . . . .

Voraussetzungen für die Preisdifferenzierung .

Grenzen der Preisdifferenzierung . . . . . . . .

Kategorisierung nach Pigou . . . . . . . . . . .

Ausgestaltungsformen der Preisdifferenzierung

Kundensegmentierung . . . . . . . . . . . . .

Empirische Studie: Preisnachlässe bei Banken

4.1

4.2

4.3

1

10

12

14

15

19

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

Konzepte und Theorien der Preisdifferenzierung

3.1

3.2

3.3

3.4

3.5

4

.

.

.

.

.

Konzeptionelle Grundlagen

2.1

2.2

2.3

2.4

3

Ausgangslage . . . . . . . . . .

Zielsetzung . . . . . . . . . . .

Nutzen für Forschung und Praxis

Bezugsrahmen . . . . . . . . . .

Aufbau der Arbeit . . . . . . . .

1

.

.

.

.

19

22

28

68

81

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

. 81

. 90

. 104

. 108

. 131

135

Ausgangslage . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 135

Vorgehen . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 137

Hypothesen . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 141

ix

x

Inhaltsübersicht

4.4

4.5

5

Modell der operativen Preisdifferenzierung

5.1

5.2

5.3

5.4

5.5

5.6

5.7

5.8

5.9

6

Ausgangslage . . . . . . . . . . .

Einsatzgebiete . . . . . . . . . . .

Anforderungen an das Modell . .

Überblick über das Modell . . . .

Grundmodell . . . . . . . . . . .

Modellerweiterungen . . . . . . .

Leistungsbeurteilung von Beratern

Dynamische Aspekte . . . . . . .

Schlussfolgerung . . . . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

179

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

Validierung

6.1

6.2

6.3

6.4

6.5

7

Empirische Untersuchung . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 150

Schlussfolgerungen . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 177

Validierungsmöglichkeiten

Aufbau . . . . . . . . . .

Simulationsparameter . . .

Ergebnisse . . . . . . . . .

Schlussfolgerung . . . . .

Schlussbetrachtung

7.1

7.2

179

180

183

186

192

215

219

221

224

227

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

227

229

233

238

243

245

Zusammenfassung . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 245

Kritische Würdigung und Ausblick . . . . . . . . . . . . . . . . . . . . . . . . 250

A Probit-Modell

263

B Tobit-Modell

267

Literaturverzeichnis

271

Inhaltsverzeichnis

Abbildungsverzeichnis

xvii

Tabellenverzeichnis

xix

Abkürzungs- und Symbolverzeichnis

xxi

Zusammenfassung

xxv

Summary in English

xxvii

1

Einleitung

1.1

1.2

1.3

1.4

1.5

2

Ausgangslage . . . . . . . . . . .

Zielsetzung . . . . . . . . . . . .

Nutzen für Forschung und Praxis .

1.3.1 Nutzen für die Forschung .

1.3.2 Nutzen für die Praxis . . .

Bezugsrahmen . . . . . . . . . . .

Aufbau der Arbeit . . . . . . . . .

1

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

Konzeptionelle Grundlagen

2.1

2.2

2.3

Begriffsbestimmungen . . . . . . . . . . . . . . . . . .

2.1.1 Preispolitik . . . . . . . . . . . . . . . . . . . .

2.1.2 Preisnachlässe . . . . . . . . . . . . . . . . . .

2.1.3 Preisdifferenzierung . . . . . . . . . . . . . . .

2.1.4 Operative Preisdifferenzierung . . . . . . . . . .

Konzept der operativen Preisdifferenzierung . . . . . . .

2.2.1 Bestimmung des maximalen Preisnachlasses . .

2.2.2 Kennzahlen zur Beurteilung von Preisnachlässen

Preispolitik für die operative Preisdifferenzierung . . . .

2.3.1 Bedeutung der Preispolitik . . . . . . . . . . . .

2.3.2 Entwicklung der Preispolitik im Bankensektor .

2.3.3 Teilprobleme der Preispolitik . . . . . . . . . . .

2.3.4 Preispyramide . . . . . . . . . . . . . . . . . .

1

10

12

13

13

14

15

19

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

19

19

20

20

21

22

22

25

28

28

31

35

36

xi

xii

Inhaltsverzeichnis

2.3.5

2.4

3

Preisstrategie . . . . . . . . . . . . . . .

2.3.5.1 Preispolitische Ziele . . . . . .

2.3.5.2 Preispositionierung . . . . . .

2.3.5.3 Spannungsfeld der Preispolitik

2.3.5.4 Kostenorientierung . . . . . .

2.3.5.5 Nachfrageorientierung . . . . .

2.3.5.6 Wettbewerbsorientierung . . .

2.3.6 Preisbildung . . . . . . . . . . . . . . .

2.3.6.1 Preismodell . . . . . . . . . .

2.3.6.2 Preisfestsetzung . . . . . . . .

2.3.7 Verkauf . . . . . . . . . . . . . . . . . .

Pricing-Prozess . . . . . . . . . . . . . . . . . .

2.4.1 Preisanalysen . . . . . . . . . . . . . . .

2.4.2 Preisfestlegung . . . . . . . . . . . . . .

2.4.3 Preisorganisation . . . . . . . . . . . . .

2.4.4 Preisdurchsetzung . . . . . . . . . . . .

2.4.5 Preiscontrolling . . . . . . . . . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

Konzepte und Theorien der Preisdifferenzierung

3.1

3.2

3.3

Voraussetzungen für die Preisdifferenzierung . . . . . . . . . . . . . . . .

3.1.1 Analyse des Bankensektors auf Marktvollkommenheit . . . . . . .

3.1.2 Unvollkommener Wettbewerb . . . . . . . . . . . . . . . . . . . .

3.1.2.1 Monopol . . . . . . . . . . . . . . . . . . . . . . . . . .

3.1.2.2 Oligopol . . . . . . . . . . . . . . . . . . . . . . . . . .

Grenzen der Preisdifferenzierung . . . . . . . . . . . . . . . . . . . . . . .

3.2.1 Spielraum für die Preisdifferenzierung . . . . . . . . . . . . . . . .

3.2.1.1 Intrinsische Faktoren . . . . . . . . . . . . . . . . . . .

3.2.1.2 Extrinsische Faktoren . . . . . . . . . . . . . . . . . . .

3.2.1.3 Bestimmung des Spielraums für die Preisdifferenzierung

3.2.1.4 Diskussion des Modells . . . . . . . . . . . . . . . . . .

3.2.2 Fairness der Preisdifferenzierung . . . . . . . . . . . . . . . . . . .

3.2.2.1 Verteilungsgerechtigkeit . . . . . . . . . . . . . . . . . .

3.2.2.2 Verfahrensgerechtigkeit . . . . . . . . . . . . . . . . . .

3.2.2.3 Konsequenzen für die Preisdifferenzierung . . . . . . . .

Kategorisierung nach Pigou . . . . . . . . . . . . . . . . . . . . . . . . . .

3.3.1 Preisdifferenzierung ersten Grades . . . . . . . . . . . . . . . . . .

3.3.2 Preisdifferenzierung zweiten Grades . . . . . . . . . . . . . . . . .

38

39

41

45

47

49

50

52

53

57

64

68

70

73

74

75

78

81

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

81

83

85

86

88

90

91

91

95

96

97

98

100

101

102

104

104

105

Inhaltsverzeichnis

3.4

3.5

4

3.3.3 Preisdifferenzierung dritten Grades . .

3.3.4 Diskussion . . . . . . . . . . . . . . .

Ausgestaltungsformen der Preisdifferenzierung

3.4.1 Auktionen . . . . . . . . . . . . . . . .

3.4.2 Verhandlungen . . . . . . . . . . . . .

3.4.3 Mehr-Personen-Preisbildung . . . . . .

3.4.4 Leistungsbezogene Preisdifferenzierung

3.4.5 Mengenbezogene Preisdifferenzierung .

3.4.5.1 Mengenrabatt . . . . . . . .

3.4.5.2 Bonusprogramm . . . . . . .

3.4.5.3 Zweiteiliger Tarif . . . . . .

3.4.5.4 Blocktarif . . . . . . . . . .

3.4.6 Preisbündelung . . . . . . . . . . . . .

3.4.7 Personenbezogene Preisdifferenzierung

3.4.8 Räumliche Preisdifferenzierung . . . .

3.4.9 Zeitliche Preisdifferenzierung . . . . .

3.4.10 Schlussfolgerung . . . . . . . . . . . .

Kundensegmentierung . . . . . . . . . . . . .

3.5.1 Zweck . . . . . . . . . . . . . . . . . .

3.5.2 Segmentierungskriterien . . . . . . . .

3.5.3 Vorgehen . . . . . . . . . . . . . . . .

xiii

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

Empirische Studie: Preisnachlässe bei Banken

4.1

4.2

4.3

4.4

Ausgangslage . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

Vorgehen . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

Hypothesen . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

4.3.1 Kundenbezogene Hypothesen . . . . . . . . . . . . . . . . . . . . .

4.3.2 Beraterbezogene Hypothesen . . . . . . . . . . . . . . . . . . . . . .

4.3.3 Hypothesen zur Interaktion zwischen Kunde und Berater . . . . . . .

4.3.4 Produktbezogene Hypothese . . . . . . . . . . . . . . . . . . . . . .

Empirische Untersuchung . . . . . . . . . . . . . . . . . . . . . . . . . . . .

4.4.1 Daten . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

4.4.2 Probleme . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

4.4.2.1 Heteroskedastizität . . . . . . . . . . . . . . . . . . . . .

4.4.2.2 Ausreisser und einflussreiche Beobachtungen . . . . . . .

4.4.2.3 Ungleichförmige Verteilung in der unabhängigen Variablen

4.4.3 Lösungsverfahren . . . . . . . . . . . . . . . . . . . . . . . . . . . .

105

106

108

108

110

112

114

115

117

120

121

121

122

124

127

128

129

131

131

131

134

135

.

.

.

.

.

.

.

.

.

.

.

.

.

.

135

137

141

141

144

147

149

150

150

153

153

155

156

157

xiv

4.5

5

Inhaltsverzeichnis

4.4.3.1 Methode 1: Probit-Modell und OLS . . . . . . . . . . . .

4.4.3.2 Methode 2: Tobit-Modell . . . . . . . . . . . . . . . . .

4.4.3.3 Mittelwertvergleiche . . . . . . . . . . . . . . . . . . . .

4.4.4 Ergebnisse der empirischen Untersuchung . . . . . . . . . . . . . .

4.4.4.1 Probit-Analyse . . . . . . . . . . . . . . . . . . . . . . .

4.4.4.2 Tobit-Analyse . . . . . . . . . . . . . . . . . . . . . . .

4.4.4.3 Mittelwertvergleiche . . . . . . . . . . . . . . . . . . . .

4.4.5 Überprüfung der Hypothesen . . . . . . . . . . . . . . . . . . . . .

4.4.5.1 Kundenbezogene Hypothesen . . . . . . . . . . . . . . .

4.4.5.2 Beraterbezogene Hypothesen . . . . . . . . . . . . . . .

4.4.5.3 Hypothesen zur Interaktion zwischen Kunde und Berater

4.4.5.4 Produktbezogene Hypothese . . . . . . . . . . . . . . .

Schlussfolgerungen . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

Modell der operativen Preisdifferenzierung

5.1

5.2

5.3

5.4

5.5

Ausgangslage . . . . . . . . . . . . . . . . . . . . . . . . . .

Einsatzgebiete . . . . . . . . . . . . . . . . . . . . . . . . . .

5.2.1 Vertriebssteuerung . . . . . . . . . . . . . . . . . . .

5.2.2 Kundensimulation . . . . . . . . . . . . . . . . . . .

5.2.3 Controlling . . . . . . . . . . . . . . . . . . . . . . .

5.2.4 Leistungsbeurteilung . . . . . . . . . . . . . . . . . .

Anforderungen an das Modell . . . . . . . . . . . . . . . . .

5.3.1 Anforderungen aus der Forschungsfrage . . . . . . . .

5.3.2 Weitere Anforderungen . . . . . . . . . . . . . . . . .

Überblick über das Modell . . . . . . . . . . . . . . . . . . .

5.4.1 Einbettung in die Preispolitik . . . . . . . . . . . . .

5.4.2 Aufbau des Modells . . . . . . . . . . . . . . . . . .

Grundmodell . . . . . . . . . . . . . . . . . . . . . . . . . .

5.5.1 Erstellung einer Produkt-Segment-Matrix . . . . . . .

5.5.1.1 Dimension Produkt . . . . . . . . . . . . .

5.5.1.2 Dimension Kundensegment . . . . . . . . .

5.5.1.3 Bedeutung der Produkt-Segment-Matrix . .

5.5.2 Randbedingungen des Modells . . . . . . . . . . . . .

5.5.2.1 Randbedingung 1: Erwarteter Preisnachlass

5.5.2.2 Randbedingung 2: Zielprofitabilität . . . . .

5.5.2.3 Randbedingung 3: Keine Preisaufschläge . .

5.5.3 Preisnachlass-Vorgabe für Produktnutzung . . . . . .

157

158

159

159

159

166

169

171

171

175

176

177

177

179

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

179

180

181

182

182

183

183

184

185

186

186

189

192

192

192

194

195

195

196

202

204

205

Inhaltsverzeichnis

5.6

5.7

5.8

5.9

6

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

Validierung

6.1

6.2

6.3

6.4

6.5

7

5.5.4 Aggregation auf Kundenebene . . . . . . . . . . .

5.5.5 Aggregation auf Beraterebene und höhere Ebenen

Modellerweiterungen . . . . . . . . . . . . . . . . . . . .

5.6.1 Erweiterung des Kundenbegriffs . . . . . . . . . .

5.6.2 Berücksichtigung der direkten Kundenkosten . . .

5.6.3 Einbezug des Lebenszyklus’ des Kunden . . . . .

Leistungsbeurteilung von Beratern . . . . . . . . . . . . .

Dynamische Aspekte . . . . . . . . . . . . . . . . . . . .

Schlussfolgerung . . . . . . . . . . . . . . . . . . . . . .

xv

Validierungsmöglichkeiten . . . . . . . . . . . . . . . . . . .

Aufbau . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

6.2.1 Randbedingung 1: Erwarteter Preisnachlass . . . . . .

6.2.2 Randbedingung 2: Zielprofitabilität . . . . . . . . . .

6.2.3 Randbedingung 3: Keine Preisaufschläge . . . . . . .

6.2.4 Zusammenfassung der Randbedingungen . . . . . . .

Simulationsparameter . . . . . . . . . . . . . . . . . . . . . .

6.3.1 Kunden mit positiven Preisnachlass-Überschreitungen

6.3.2 Kunden mit negativen Preisnachlass-Überschreitungen

6.3.3 Parameter zur Simulation von Kundenverlusten . . . .

Ergebnisse . . . . . . . . . . . . . . . . . . . . . . . . . . . .

6.4.1 Simulation 1: Veränderung der Preisnachlässe . . . . .

6.4.2 Simulation 2: Kunden- und Ertragsverluste . . . . . .

6.4.3 Simulation 3: Veränderung ohne Kundenverluste . . .

Schlussfolgerung . . . . . . . . . . . . . . . . . . . . . . . .

227

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

Schlussbetrachtung

7.1

7.2

211

212

215

215

216

217

219

221

224

Zusammenfassung . . . . . . . . . . . . . . . . . . . . . . . . . . . .

7.1.1 Kapitel 1: Einleitung . . . . . . . . . . . . . . . . . . . . . . .

7.1.2 Kapitel 2: Konzeptionelle Grundlagen . . . . . . . . . . . . . .

7.1.3 Kapitel 3: Konzepte und Theorien der Preisdifferenzierung . . .

7.1.4 Kapitel 4: Empirische Studie: Die Ursachen von Preisnachlässen

7.1.5 Kapitel 5: Modell der operativen Preisdifferenzierung . . . . . .

7.1.6 Kapitel 6: Validierung . . . . . . . . . . . . . . . . . . . . . .

Kritische Würdigung und Ausblick . . . . . . . . . . . . . . . . . . . .

7.2.1 Beitrag des Modells der operativen Preisdifferenzierung . . . .

227

229

230

230

231

232

233

234

235

236

238

238

239

241

243

245

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

245

245

246

247

247

248

249

250

250

xvi

Inhaltsverzeichnis

7.2.2

7.2.3

7.2.4

7.2.5

Beantwortung der Forschungsfrage

Grenzen des Modells . . . . . . . .

Grenzen der Arbeit . . . . . . . . .

Ausblick . . . . . . . . . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

251

253

255

257

A Probit-Modell

263

B Tobit-Modell

267

Literaturverzeichnis

271

Abbildungsverzeichnis

1.1

Aufbau der Arbeit . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.1

2.2

2.3

2.4

2.5

2.6

16

Einordnung der operativen Preisdifferenzierung in die preispolitische Landschaft

Vorteil der Preispolitik gegenüber Kostensenkungsmassnahmen . . . . . . . . .

Gründe für die Wahl einer Bank . . . . . . . . . . . . . . . . . . . . . . . . .

Preispyramide als Kern eines Modells der bankbetrieblichen Preispolitik . . . .

Beispiele für Preisgrundsätze . . . . . . . . . . . . . . . . . . . . . . . . . . .

Preispositionierungen und Eignung für den Einsatz der operativen Preisdifferenzierung . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.7 Preispolitik im Spannungsfeld zwischen Nachfrage, Wettbewerb und Kosten . .

2.8 Gewinner/Verlierer-Analyse . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.9 Herkömmlicher und vorgeschlagener Ansatz für die Preisbildung . . . . . . . .

2.10 Spielraum bei der Gewährung von Preisnachlässen . . . . . . . . . . . . . . .

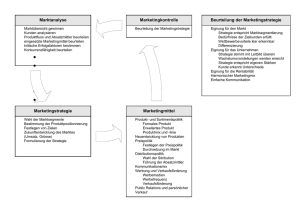

2.11 Teilprozesse der Preispolitik . . . . . . . . . . . . . . . . . . . . . . . . . . .

3.1

3.2

Perfekte Preisdifferenzierung . . . . . . . . . . . . . . . . . . . . . . . . . . .

Bestimmung der Verkaufsmenge und Zusammenhang zwischen Kosten, Erlös

und Profit des perfekt differenzierenden Monopolisten . . . . . . . . . . . . .

3.3 Monopolistischer Spielraum eines Oligopolisten im Gutenberg-Modell . . . . .

3.4 Faktoren zur Bestimmung des möglichen Ausmasses der Preisdifferenzierung .

3.5 Möglichkeit zur Preisdifferenzierung in Abhängigkeit der Dimensionen Fluktuationsausmass und Vorhersehbarkeit der Fluktuation . . . . . . . . . . . . . .

3.6 Zusammenhänge zwischen Typen und Implementationsformen der Preisdifferenzierung . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

3.7 Formen der individuellen Preisabsatzfunktion . . . . . . . . . . . . . . . . . .

3.8 Durchgerechneter und angestossener Mengenrabatt im Vergleich . . . . . . . .

3.9 Methoden der Preisdifferenzierung . . . . . . . . . . . . . . . . . . . . . . . .

3.10 Marktsegmentierungskriterien . . . . . . . . . . . . . . . . . . . . . . . . . .

23

30

34

38

42

43

46

58

61

68

70

88

89

90

92

94

109

116

118

130

133

4.1

Vergleich der mittleren Preisnachlässe von verschiedenen Produkten . . . . . . 171

5.1

Erweiterte Preispyramide als Rahmen für das Modell der operativen Preisdifferenzierung . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 187

xvii

xviii

5.2

5.3

Abbildungsverzeichnis

Aufbau des Modells der operativen Preisdifferenzierung . . . . . . . . . . . .

Einteilung der Produktnutzungen aller Bankkunden in eine Produkt-SegmentMatrix . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

5.4 Ermittlung des erwarteten Preisnachlasses mit Hilfe der OLS-Regression . . . .

5.5 Maximale Preiskonzession zur Erreichung der Zielprofitabilität einer Dienstleistung . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

5.6 Randbedingungen für Preisnachlässe . . . . . . . . . . . . . . . . . . . . . . .

5.7 Zwei Stufen der Preisdifferenzierung . . . . . . . . . . . . . . . . . . . . . . .

5.8 Preisnachlass-Überschreitungen einzelner Produktnutzungen in der Produkt-Segment-Matrix . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

5.9 Kundenertäge im Lebenszyklus des Kunden unter Annahme verschiedener Szenarien . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

5.10 Modelldynamik auf Grund einer Rückkopplung . . . . . . . . . . . . . . . . .

6.1

190

193

200

205

208

209

213

218

222

6.2

Bruttozielprofitabilität (Return on Assets) in Basispunkten für diverse Assetklassen als zweite Randbedingung . . . . . . . . . . . . . . . . . . . . . . . . 232

Prozentuale Anteile des Kundenbestandes innerhalb bestimmter Intervalle der

beiden Dimensionen (1) Senkung Preiskonzession in CHF und (2) Senkung

Preiskonzession in Prozent . . . . . . . . . . . . . . . . . . . . . . . . . . . . 243

7.1

Eignung als Segmentierungskriterium . . . . . . . . . . . . . . . . . . . . . . 261

Tabellenverzeichnis

2.1

2.2

Gliederung der preispolitischen Herausforderungen nach Marn und Rosiello

und Gegenüberstellung entsprechender Komponenten der Preispolitik . . . . .

Bezugsbasen für Preismodelle . . . . . . . . . . . . . . . . . . . . . . . . . .

4.1

4.2

4.3

4.4

4.5

4.6

4.7

4.8

Übersicht über die Hypothesen zur Entstehung von Preiskonzessionen

Vorliegende Datenstruktur für auszuwertende Produkte . . . . . . . .

Übersicht über die in den Lösungsmodellen verwendeten Variablen . .

Ergebnisse der Probit-Analyse . . . . . . . . . . . . . . . . . . . . .

Ergebnisse der OLS-Analyse . . . . . . . . . . . . . . . . . . . . . .

Ergebnisse der Tobit-Analyse . . . . . . . . . . . . . . . . . . . . . .

Rangfolge der Produkte nach Höhe der gewährten Preisnachlässe . . .

Resultate zu den Hypothesen . . . . . . . . . . . . . . . . . . . . . .

5.1

5.2

Preisnachlässe aus einer Kundensicht . . . . . . . . . . . . . . . . . . . . . . 191

Gegenüberstellung beider Effekte der Preisdifferenzierung . . . . . . . . . . . 210

6.1

6.2

6.3

6.4

6.5

Wertebereiche und Interpretation des Simulationsparameters α . . . . . . . . .

Wertebereiche und Interpretation des Simulationsparameters β . . . . . . . . .

Übersicht über Parameter γ und δ . . . . . . . . . . . . . . . . . . . . . . . .

Prozentuale Veränderung der Preisnachlässe nach Einführung des Modells . . .

Prozentuale Veränderung von Kundenbestand/Bruttoerträgen nach Modelleinführung bei verschiedenen Werten von γ und δ und mit α = 0.7 und β = 1.1 .

Prozentuale Veränderung der Preisnachlässe nach Einführung des Modells mit

Zusatzbedingung, dass nur γ =5’000 CHF oder δ = 20% überschritten werden

darf . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

6.6

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

37

54

140

150

152

161

165

168

170

172

235

236

237

239

240

242

xix

Abkürzungs- und Symbolverzeichnis

Abkürzungen

AUM

CHF

CRM

et al.

etc.

HNWI

Mio.

OLS

ROA

ROC

UHNWI

usw.

z.B.

Assets under Management

Schweizer Franken

Customer Relationship Management

et alii

et cetera

High Net Worth Individuals

Millionen

Ordinary Least Squares

Return on Assets

Return on Capital

Ultra High Net Worth Individuals

und so weiter

zum Beispiel

Symbole

Kapitel 3

a, b, c, d

CP

D

DC

DE

DF

EEF

FC

Gewichtungsfaktoren

Kosten-Plus-Preis

Nachfragekurve

Degree of competition

Demand elasticity

Demand fluctuation factor

Extrinsic/environmental factors

Fixkosten

xxi

xxii

H

N

NSF

P1 , P2 , P3 , P

Pdf

PM

Q1 , Q2 , Q3 , Q , Q∗

R

SC

SIF

u, v

VC

Abkürzungs- und Symbolverzeichnis

Herfindahl-Index

Anzahl produzierter Dienstleistungen

Non-standardization factor

Preise

Spanne für Preisdifferenzierung

Produkt-Marge

Bezugsmengen

Differenzierungsfaktor

Service characteristics

Service-intrinsic factors

Gewichtungsfaktoren

Variable Kosten

Kapitel 4

AGEDIFF

CLAGE

CLAUM

CLGEN

CLISONSHORE

CLREL

CLREV

CLRMDUR

GENDIFF

ISPDIFF

PDIFF

RMAGE

RMAUM

RMDUR

RMGEN

RMNOCL

RMREV

Altersdifferenz zwischen Kunde und Berater

Kundenalter

Kundenvermögen bei der Bank

Kundengeschlecht

Kunde ist onshore

Bankbeziehungsdauer des Kunden

Kundenumsatz

Beziehungsdauer zwischen Kunde und Berater

Geschlechtsunterschied zwischen Kunde und Berater

Kunde erhält Preisnachlass

Höhe des Preisnachlasses

Alter des Beraters

Verwaltetes Vermögen des Beraters

Beschäftigungsdauer des Beraters

Geschlecht des Beraters

Anzahl Kunden eines Beraters

Umsatz des Beraters

Kapitel 5

θi j

θ̂i j

Parameter einer Schätzungsfunktion

Schätzwert für Parameter θi j

xxiii

AUMBerater

B

DK

gi j

G

i

j

k

K

LeistungBerater

n

Pi j

PDi j

ˆ ij

PD

PDmodelli j

REVBerater

UPDi j

UPDBerater

UPDKunde

UPDKundengruppe

wi j

xi j

zi j

zi j

VPDi j

Verwaltete Kundenvermögen eines Beraters

Menge aller Produktnutzungen von Kunden eines Beraters

Produktunabhängige Kosten eines Kunden

Preis für eine Produktnutzung, der Erreichen der Zielmarge gewährleistet

Menge aller Produktnutzungen einer Kundengruppe

Index für Produkt

Index für Kundensegment

Index zur Kennzeichnung einer Beobachtung

Menge aller Produktnutzungen eines einzelnen Kunden

Preiskonzessionsbezogene Leistungsbeurteilung eines Beraters

Anzahl Stichproben in einem Feld der Produkt-Segment-Matrix

Listenpreis für eine Produktnutzung

Preisnachlass

Erwartungswert für Preisnachlass

Preisnachlass, der die Randbedingungen des Modells erfüllt

Umsätze eines Beraters

Preisnachlass-Überschreitung für eine Produktnutzung

Preisnachlass-Überschreitungen, die ein Berater im Total gewährt

Preisnachlass-Überschreitung für einen Kunden

Preisnachlass-Überschreitungen für eine Kundengruppe

Variablen zur Bestimmung des Listenpreises und des Preises für

Gewährleistung der Zielmarge einer Produktnutzung

Als Preisdifferenzierungs-Kriterium von der Bank anerkannte erklärende Variablen eines Preisnachlasses

Als Preisdifferenzierungs-Kriterium von der Bank nicht anerkannte erklärende Variablen eines Preisnachlasses

Durchschnittswert von zi j in einem Matrix-Feld

Preisnachlass-Vorgabe für eine Produktnutzung

Kapitel 6

α

β

Prozentsatz des gegenwärtigen Wertes, auf den die positiven

Preisnachlass-Überschreitungen eines Kunden gesenkt werden

Prozentsatz des gegenwärtigen Wertes, auf den die negativen

Preisnachlass-Überschreitungen eines Kunden gesenkt werden

xxiv

γ

δ

PDnachher

Kunde

PDvorher

Kunde

UPDnachher

Kunde

UPDvorher

Kunde

Abkürzungs- und Symbolverzeichnis

Senkung eines Preisnachlasses in CHF, bei welcher ein Kunde die

Bankbeziehung aufgibt

Senkung eines Preisnachlasses in Prozent, bei welcher ein Kunde

die Bankbeziehung aufgibt

Preisnachlass eines Kunden nach Einführung des Modells der operativen Preisdifferenzierung

Preisnachlass eines Kunden vor Einführung des Modells der operativen Preisdifferenzierung

Preisnachlass-Überschreitung eines Kunden nach Einführung des

Modells der operativen Preisdifferenzierung

Preisnachlass-Überschreitung eines Kunden vor Einführung des

Modells der operativen Preisdifferenzierung

Zusammenfassung

Preisverhandlungen haben bei Banken zunehmend Einzug gehalten. Auf die

Forderung nach Preisnachlässen seitens der Kunden reagieren Banken oft unvorbereitet und unkoordiniert. In vielen Fällen erhalten diejenigen Kunden, welche am aggressivsten verhandeln, die höchsten Preisnachlässe. Unsystematisch

gewährte Preisnachlässe können aber die Preispolitik einer Bank untergraben.

Systematische Preisnachlässe können anderseits gezielt als Instrument der Preisdifferenzierung während des Verkaufs (operative Preisdifferenzierung) verwendet werden. Der Einsatz der Preisdifferenzierung bei den Banken beschränkt

sich gegenwärtig vorwiegend auf die Ebene der Preismodelle. Jedoch lässt sich

die Zahlungsbereitschaft von Kunden mit Preismodellen nicht immer optimal

ausschöpfen. Die operative Preisdifferenzierung hingegen hat ein beachtliches

Potenzial zur Ausschöpfung der Konsumentenrente. Dennoch fand die operative Preisdifferenzierung für Banken bisher wenig Beachtung in der Forschung.

Die vorliegende Arbeit versucht, die aufgezeigte Forschungslücke zu schliessen. Nach einer Analyse der Voraussetzungen für den Einsatz der operativen

Preisdifferenzierung werden die treibenden Kräfte von Preisnachlässen empirisch ermittelt. Aufbauend auf den Ergebnissen wird ein Modell der operativen

Preisdifferenzierung entwickelt, welches die Preisstrategie der Bank, die Produktnutzung der Kunden, die Kundensegmentierung und ökonomische Faktoren berücksichtigt. Mit dem Modell kann systematisch für jeden Kunden eine

ökonomisch sinnvolle Preisnachlass-Vorgabe berechnet werden. Mögliche Einsatzgebiete des Modells sind die Vertriebssteuerung, Kundensimulation, Controlling und Leistungsbeurteilung von Beratern. Eine Simulation bestätigt die

Praxistauglichkeit des Modells.

xxv

Summary in English

Price negotiations have gradually found their way into banking. Often banks are

found to be unprepared and uncoordinated when encountering client demand for

price reductions. In many cases clients with a particularly aggressive negotiation

style are granted the highest discounts. However, unsystematically granted price

reductions can undermine the price policy of a bank.

Systematic price reductions, on the other hand, can be specifically applied in

the course of selling as an instrument of differential pricing (operational price

discrimination). The current application of price discrimination in banking is

in most cases confined to the level of price models. But price models are not

always the most appropriate instrument to exhaust clients’ willingness to pay

for a service. On the other hand, operational price discrimination has a considerable potential to exhaust consumer surplus. Nevertheless, the concept of

operational price discrimination in banking has found little attention in academic research.

This thesis aims to close the research gap shown above. After studying the premises for the application of operational price discrimination, the driving forces

of price reductions in banking are empirically analyzed. Based on the results,

an operational price discrimination model is developed that takes a bank’s price

strategy, client’s service usage, client segmentation, and economic factors into account. The model systematically supplies for any client a target discount

that still makes economic sense to a bank. Possible areas of application for the

model are sales force guidance, client simulation, controlling, and performance

appraisal of client advisers. A simulation of the model validates the practical

usability of the model presented in this thesis.

xxvii

1 Einleitung

„Das Problem zu erkennen ist wichtiger,

als die Lösung zu erkennen, denn die genaue Darstellung des Problems führt zur

Lösung.“

Albert Einstein1

1.1 Ausgangslage

Die Preispolitik eines Unternehmens erzeugt eine starke Hebelwirkung auf Umsatz und Gewinn und kann daher je nach Ausgestaltung entweder eine Chance

oder Gefahr bedeuten. Während in manchen Branchen die Preispolitik bereits

seit längerem einen wichtigen Bestandteil der Unternehmensstrategie bildet, ist

das Thema Pricing bei den Banken erst nach dem Wegfall zahlreicher Regulierungen und Preisabsprachen in den letzten Jahren vermehrt ins Zentrum des

Interesses gerückt.2 Dennoch stellt Schneider nach wie vor einen unbefriedigenden Wissensstand sowohl in theoretischer wie auch empirischer Hinsicht

bei der bankbetrieblichen Preispolitik fest.3

1 Albert

Einstein (1879–1955). Deutscher Physiker.

Bernet (1996), S. 15 ff.; Bauer (1994), S. 10 f.; Wübker (2006), S. 7; Severidt (2001), S. 1.

3 Vgl. Schneider (2000), S. 1.

2 Vgl.

1

2

1 Einleitung

Innerhalb der Preispolitik nimmt das Instrument der Preisdifferenzierung eine

Schlüsselposition ein.4 Wenn Unternehmen in der Lage sind, die Preise für ihre Produkte und Dienstleistungen5 an die Zahlungsbereitschaft6 des Kunden

auszurichten, können sie ihre Erträge optimieren.7 Wird von jedem Kunden der

höchste Preis verlangt, den er für ein Produkt zu zahlen bereit ist, so spricht man

von einer perfekten Preisdifferenzierung.8 In der Regel haben Unternehmen jedoch zu wenig Informationen über die Zahlungsbereitschaft einzelner Kunden.

Mit anderen Worten ist die individuelle Preiselastizität des Nachfragers im Allgemeinen unbekannt.9

Auch wenn die perfekte Preisdifferenzierung damit generell unerreichbar bleibt,

wurden von Forschung und Praxis Methoden entwickelt, mit denen grosse Anteile der Konsumentenrente ausgeschöpft werden sollen. Bei den meisten Ansätzen werden Kunden, bei denen ähnliche Zahlungsbereitschaften vermutet

werden, in gleiche Segmente eingeteilt. Die Preismodelle und -niveaus können dann auf die jeweiligen Segmente ausgerichtet werden. Banken setzen die

Preisdifferenzierung meistens auf der Ebene der Preismodelle an.10 Jedoch haben preismodellbasierte Formen der Preisdifferenzierung einige Schwächen:

• Preismodelle werden in der Regel in den Preislisten einer Bank veröffentlicht. Die Einsatzmöglichkeiten einer Preisdifferenzierung sind eingeschränkt, weil Preislisten im Rampenlicht der Öffentlichkeit stehen. Der

Eindruck der gezielten Diskriminierung von Kundengruppen könnte der

Kundenzufriedenheit und dem Ruf der Bank schaden.

4 Vgl.

Fassnacht (2003), S. 486.

Banken Dienstleistungsanbieter sind, wird oft von Bankprodukten gesprochen. In der vorliegenden

Arbeit wird keine scharfe Trennung zwischen den Begriffen Produkt und Dienstleistung vorgenommen.

6 Die Zahlungsbereitschaft eines Kunden ist der „monetäre Ausdruck des wahrgenommenen Wertes“ eines Produktes. Balderjahn (2003), S. 389. Vgl. auch Yelkur/Herbig (1997), S. 191 f.

7 Vgl. Sebastian/Maessen (2003), S. 54.

8 Pigou nennt diese eine Preisdifferenzierung 1. Grades. Die Klassifizierung der Preisdifferenzierung in drei Grade

erscheint erstmals in Pigou (1929).

9 Vgl. Martin (2000a), S. 146.

10 Eine gute Übersicht über Preismodelle für Banken findet sich bei Bernet (1996), Abschnitt 9, S. 259–284.

5 Obwohl

1.1 Ausgangslage

3

• Die Zahlungsbereitschaft von Kunden kann komplexen Gesetzmässigkeiten folgen. Um die Zahlungsbereitschaft auszuschöpfen, müssten entsprechend komplexe Preismodelle eingesetzt werden. Allerdings können die

Preismodelle nicht beliebig komplex ausgestaltet werden, zumal sie für

den Kunden verständlich und nachvollziehbar bleiben müssen.

• Preismodelle werden im Vorfeld des Verkaufs gebildet. Sie können somit

nicht auf die spezifische Situation eines Kunden eingehen. Den Preislisten

mangelt die „Kundennähe“.

• Auch wenn Preismodelle für die Maximierung von Erträgen optimiert

werden, wird ihre Wirksamkeit oft im Vertrieb verwässert, weil die durchgesetzten Preise erheblich unter den Listenpreisen liegen.11

Der vierte Punkt verdient besondere Beachtung. In einer Befragung unter 105

Europäischen Vermögensverwaltern wurde festgestellt, dass Preisnachlässe von

bis zu 40% nicht selten vorkommen.12 Gemäss Wübker werden bei vielen Bankgeschäften mit vermögenden Privatkunden die Preise ausgehandelt und individuell festgelegt. Werden zu hohe Preisnachlässe gewährt, kommt es zu einer

Erosion der Margen.13 Oft werden Preisnachlässe in Banken ohne erkennbares

Muster oder ökonomische Rechtfertigung gewährt.14 So erhalten vielfach die

aggressivsten Verhandler die höchsten Preiszugeständnisse.15

Stephenson et al. haben in einer Studie festgestellt, dass die Delegation von

Preiskompetenzen an den Vertrieb zu einer aggressiven Vergabe von Preiskonzessionen und dementsprechend zu niedrigeren Umsätzen führt als bei Firmen,

11 Marn

und Rosiello sprechen in diesem Zusammenhang von einem Preiswasserfall. Vom Listenpreis gehen kaskadenmässig Erlösanteile durch verschiedene Faktoren verloren, so dass die tatsächliche Einnahme (Pocket

Price) deutlich tiefer liegt. Vgl. Marn/Rosiello (1992). Ahlberg et. al. weisen auf die Wichtigkeit hin, dass Verkäufe nicht nur auf aggregierter Ebene, sondern auch auf Ebene einzelner Transaktionen auf Abweichungen

vom Listenpreis beurteilt werden. Vgl. Ahlberg et al. (1995).

12 Vgl. IBM Business Consulting Services (2003). Vgl. auch Wübker (2006), S. 172 ff.

13 Vgl. Wübker (2007), S. 57.

14 Vgl. Wübker (2006), S. 174.

15 Vgl. Nagle/Hogan (2006), S. 1 ff.

4

1 Einleitung

bei denen die Preishoheit beim Management liegt. Sie begründen die Beobachtung damit, dass das Vertriebspersonal nur eine eingeschränkte Sicht auf Marktund Wettbewerbsbedingungen hat, während das Management in der Regel über

bessere Informationen bezüglich Kosten, Profit und Preisabsatzfunktionen verfügt.16 Joseph weist ebenfalls darauf hin, dass eine Delegation der Preiskompetenz an den Vertrieb dazu führen kann, dass Produkte vor allem mit Hilfe von

Preisnachlässen verkauft werden. Er findet es in einigen Fällen eher sinnvoll,

die Preiskompetenz des Vertriebs einzuschränken, auch wenn der Verkäufer die

Zahlungsbereitschaft eines Kunden besser abzuschätzen vermag.17

Simon et al. berichten von Fällen, bei denen nach Einführung eines klaren Prozesses für die Vergabe von Preisnachlässen sich erhebliche Gewinnsteigerungen

ergeben haben.18 Sebastian und Maessen setzen für eine hohe Preiskompetenz

im Verkauf voraus, dass Massnahmen der Qualifizierung ergriffen und Anreizund Vergütungssysteme ausgestaltet werden.19 Unbedacht gewährte Preisnachlässe können somit die Preisdifferenzierungsziele oder gar die gesamte Preispolitik einer Bank untergraben.20 Ausserdem gefährden unsystematische Preise

das Preisvertrauen und die Preiszufriedenheit des Kunden.21

Dennoch sind Preisnachlässe nicht generell als unerwünschtes Übel zu betrachten. Wenn sie nach ökonomischen Gesichtspunkten zweckmässig eingesetzt

werden, sind Preisnachlässe möglicherweise ein starkes Instrument der Preisdifferenzierung.22 Der Einsatz von Preisnachlässen, deren Höhe nach ökonomischen Gesichtspunkten kundenindividuell festgelegt wird, als Instrument der

16 Vgl.

Stephenson/Cron/Frazier (1979).

Joseph (2001).

18 Vgl. Simon/Butscher/Sebastian (2003), S. 65.

19 Vgl. Sebastian/Maessen (2003), S. 56.

20 Vgl. Weber/Florissen (2005), S. 48.

21 Vgl. Sebastian/Maessen (2003), S. 52.

22 Sebastian und Maessen erkennen in der Rabatt- und Bonuspolitik ein grosses Potenzial zur Ausschöpfung der

maximalen Zahlungsbereitschaft eines jeden Kunden. Gleichzeitig stellen sie aber fest, dass die Rabatt- und

Bonusvergabe in der Praxis oft ohne strategische Orientierung und ohne ausreichende Systematik erfolgt. Vgl.

Sebastian/Maessen (2003), S. 60.

17 Vgl.

1.1 Ausgangslage

5

Preisdifferenzierung wird fortan operative Preisdifferenzierung genannt.23 Im

Gegensatz zu den Preismodellen werden die Gesetzmässigkeiten, nach denen

eine Bank Preisnachlässe gewährt, nicht in den Preislisten veröffentlicht. Dadurch kann die operative Preisdifferenzierung die genannten Nachteile der preismodellbasierten Preisdifferenzierung umgehen. Das der operativen Preisdifferenzierung unterlegte Modell muss dem Kunden nicht kommuniziert werden

und kann demnach beliebig komplex sein und der Zahlungsbereitschaft der

Kunden zu folgen versuchen. Im Grunde genommen wird mit dem Einsatz der

operativen Preisdifferenzierung die eigentliche Preisbildung individuell für jeden Kunden vorgenommen und auf die Verkaufsphase verlagert. Die offiziellen

Listenpreise nehmen damit die Funktion von „Schaufensterpreisen“ ein und

dienen vor allem als Ausgangspunkt für Preisverhandlungen.

Dass der Trend im Bankenbereich in Richtung Preisindividualisierung geht, bestätigt eine von Accenture durchgeführte Studie. Eine Umfrage unter Bankexperten führt zur Erkenntnis, „dass der eigentliche Haupttrend in der Individualisierung der Preissetzung liegen wird. Dies bedeutet, dass die Banken ihren

Beratern vermehrt Systeme und Modelle zur Verfügung stellen werden, die ihnen regelgestützte Preisverhandlungen an der Front – mit Bezug auf die Rendite des jeweiligen Kundensegmentes und des jeweiligen Einzelgeschäftes –

erlauben, ohne die Beraterkompetenzen jedoch dadurch zu erweitern. Den Beratern werden hierfür zukünftig Informationen über Produktdeckungsbeiträge,

Kundendeckungsbeiträge und Kundenpotenziale zur Verfügung gestellt werden.“24 Gemäss Sebastian und Maessen ist es das Ziel einer strategisch orientierten Rabattpolitik, „eine auf strikten Grundsätzen basierende kundenindividuelle und leistungsbezogene Preisdifferenzierung zu praktizieren.“25 Die Herausforderung der operativen Preisdifferenzierung liegt darin, die „Kundennähe“

des Vertriebs zu nutzen und gleichzeitig die weiter oben genannten Gefahren zu

23 Eine

Definition des Begriffs findet sich in Kapitel 2.

(2004), S. 25.

25 Sebastian/Maessen (2003), S. 61.

24 Monnerat/Bernet

6

1 Einleitung

vermeiden, die mit einer Delegation von Preiskompetenzen an den Vertrieb verbunden sind.

In einigen Branchen sind Preisindividualisierungen weit verbreitet, so dass sich

die Frage stellt, inwieweit sie sich auf den Bankenbereich übertragen lassen.

Während in einigen Bereichen des Business-to-Business-Geschäftes (z.B. im

Anlagenbau) oder bei individualisierten professionellen Dienstleistungen (z.B.

in der Rechtskonsultation) die individuelle Preisfestsetzung zwischen Anbieter

und Nachfrager Praxis ist, sind diese Geschäfte in der Regel dadurch gekennzeichnet, dass die Anbieter mit einer überschaubaren Zahl an Kunden zu tun

haben. Selbst bei einer langwierigen Preisaushandlung zwischen Anbieter und

Nachfrager liegt die für die Preisfestsetzung aufgebrachte Zeit im Vergleich zur

Dauer der Dienstleistungserbringung eher tief.

Bei Banken liegt die Situation jedoch etwas anders. Weil Banken in der Regel

über eine grosse Anzahl an Kunden verfügen, darf erstens nicht zu viel Zeit für

die Preisindividualisierung eines jeden Kunden aufgewendet werden. Zweitens

gebietet die Preisfairness, dass die Preisindividualisierung für zwei verschiedene Kunden nicht losgelöst voneinander erfolgt.26 Mit anderen Worten sollten

für alle Kunden einer Bank die gleichen Regeln und Gesetzmässigkeiten bei

der Preisindividualisierung angewendet werden. Die beiden Bedingungen lassen sich am besten erfüllen, wenn zumindest ein Teil der Preisindividualisierung

mit Hilfe eines automatisierten Prozesses erfolgt. Eine Preisindividualisierung

im Bankgeschäft entspricht einer „Mass Customization“ der Preise.27

26 Vgl.

die Ausführungen zur Preisfairness auf S. 98 ff.

Mass Customization wird ein Fertigungskonzept verstanden, das die Vorzüge der Massenproduktion und

der Individualisierung eines Produktes gemäss Wunsch des Kunden vereint. Massenproduktion und individuelle Anfertigung wurden früher als gegensätzliche Produktionsstrategien betrachtet. Fortschritte in der Technologie haben jedoch dazu beigetragen, dass beide Strategien vermehrt gemeinsam genutzt werden können. Für

eine Preisindividualisierung im Bankgeschäft müssen analog individualisierte Preise für eine grosse Anzahl

Kunden in kurzer Zeit berechnet werden können. Damit stellt die Preisindividualisierung hohe Anforderungen

an Informationssysteme sowie Datenauswertung und -verarbeitung. Zu Mass Customization vgl. Marti (2007),

S. 49 ff.

27 Unter

1.1 Ausgangslage

7

In einigen Sektoren kommen bereits Konzepte für die automatisierte Preisindividualisierung zum Einsatz, welche einige Gemeinsamkeiten mit einer in der

vorliegenden Arbeit noch zu entwickelnden operativen Preisdifferenzierung im

Bankensektor aufweisen dürften.

In der Luftfahrtindustrie hat sich in den vergangenen Jahrzehnten das Yield oder

Revenue Management (Ertragsmanagement) herausgebildet. Ziel des Yield Managements ist die Erlösmaximierung pro Flug.28 Für jeden Flug existieren mehrere Buchungsklassen, in denen mehr oder weniger strenge Restriktionen für

den Passagier bestehen.29 Die Nachfrager segmentieren sich dadurch, dass sie

Buchungen in Buchungsklassen vornehmen, deren Restriktionen als akzeptabel

angesehen werden. Auf Grundlage von historischen Buchungen und mit Hilfe

von Prognose- und Optimierungsmodellen werden die angebotenen Kontingente für die jeweiligen Buchungsklassen dynamisch angepasst.30 Im klassischen

Yield Management steht nicht die Steuerung der Preise im Vordergrund. Stattdessen werden Preisänderungen eingesetzt, um die Auslastung der kontingentierten Sitzplätze in den Buchungsklassen zu optimieren.31 Komplexe YieldManagement-Systeme bedingen den Einsatz leistungsfähiger Informationssysteme.32 Durch den Erfolg des Yield Managements in der Luftfahrt hat sich die

Technologie auch in anderen Branchen wie etwa der Hotellerie oder der Autovermietung verbreitet.33 Hauptvoraussetzungen, dass das Yield Management

eingesetzt werden kann, sind (1) die begrenzte Kapazität des Angebots, (2) der

Verfall der angebotenen Leistungen bei einer Nichtabnahme, (3) die Ungewissheit der Nachfragemenge und -struktur und (4) Buchungen vor dem eigentlichen

Kauf oder Konsum der Dienstleistung.34 Alle genannten Bedingungen sind mit

28 Vgl.

Tillmans (2003), S. 537.

sind etwa die Mindestaufenthaltsdauer im Reiseziel, beschränkte Umbuchungsmöglichkeiten auf

andere Flüge oder Vorausbuchungsfristen.

30 Vgl. Diller (2008), S. 498.

31 Vgl. Friesen/Reinecke (2007), S. 36.

32 Vgl. Simon (1992), S. 583.

33 Vgl. Diller (2008), S. 497.

34 Vgl. Simon (1992), S. 583.

29 Restriktionen

8

1 Einleitung

den Dienstleistungen im Bankensektor unvereinbar. Damit scheidet trotz der gemeinsamen Anforderung eines „mass-customized Pricings“ von Luftfahrt und

Bankensektor der Einsatz des Yield Managements bei Banken aus. Zudem erscheint aus der Bankenoptik die Fokussierung der Preisbildung im Yield Management auf die einzelne Produktnutzung wenig wünschenswert.35 Das Bankgeschäft ist ein „People’s Business“, in dem das Vertrauen und die langfristige Kundenbeziehung im Vordergrund steht. Aus diesem Grund sollte sich die

Preisindividualisierung bei Banken nicht nur auf die einzelne Produktnutzung

eines Kunden abstützen, sondern die Kundenbeziehung insgesamt berücksichtigen.

Ansätze der automatisierten Preisindividualisierung, welche nicht durch die Kapazitätsbegrenzung des Yield Managements eingeschränkt werden, haben sich

in den vergangenen Jahren mit dem Aufkommen des E-Commerce entwickelt.

Diese Ansätze werden unter dem Begriff des Dynamic Pricing (dynamische

Preisbildung) zusammengefasst. Methoden der dynamischen Preisbildung kommen besonders bei Online-Verkäufern zum Einsatz. Dabei werden die Preise der angebotenen Artikel an die vermutete Zahlungsbereitschaft der Käufer

angepasst. Der Vertrieb im Internet reduziert für den Anbieter die Menükosten einer Preisänderung, die bei traditionellen Distributionskanälen relativ hoch

sein können.36 Die Schätzung der Zahlungsbereitschaft eines Kunden erfolgt

mit Hilfe gespeicherter Kundeninformationen wie etwa den demographischen

Eigenschaften, den Präferenzen oder dem Kaufverhalten bei vergangenen Einkäufen des Kunden.37 Online-Verkäufer haben den Vorteil, dass sie verhaltensrelevante Kundeneigenschaften, welche in der Regel stark mit der Zahlungsbereitschaft korrelieren,38 sammeln und auswerten können. Banken haben mit

35 Mit

Memberclubs und Vielfliegermeilen versucht die Luftfahrtindustrie zwar die Kundenbeziehung zu pflegen

und die Kundenbindung zu stärken. Allerdings erfolgt die Preisbildung für einen Flug in der Regel ohne Berücksichtigung der Kundenbeziehung.

36 Vgl. Monroe (2003), S. 603.

37 Vgl. Monroe (2003), S. 604.

38 Vgl. die Ausführungen zur Kundensegmentierung auf S. 131 ff.

1.1 Ausgangslage

9

E-Commerce-Unternehmen gemeinsam, dass ihnen ebenfalls grosse Mengen

an wirtschaftlich relevanten Daten über ihre Kunden zur Verfügung stehen.39

Diese Daten können gezielt ausgewertet werden.40

Abgesehen davon, dass Online-Anbieter in der Regel simple Produkte verkaufen, während Banken komplexere Dienstleistungen (z.B. Bündel aus mehreren

Produkten) anbieten, besteht ein weiterer wesentlicher Unterschied zwischen

den Verkaufsmodellen von E-Commerce-Unternehmen und Banken, der vor einem unreflektierten Einsatz der dynamischen Preisbildung im Bankenbereich

abhält. E-Commerce-Unternehmen erhalten in der Regel kein direktes Feedback von ihren Kunden, ob ein Angebot als zu teuer empfunden wird. Kunden

kommunizieren lediglich durch ihren Kauf oder Nichtkauf, ob ein Preis als angemessen betrachtet wird. Bei einem Nichtkauf hat der Anbieter keine Gelegenheit mehr, den Preis nochmals anzupassen. Bei der dynamischen Preisbildung im E-Commerce muss der Anbieter daher in einem einzigen Schritt einen

Preis bilden, welcher zu einer hohen Kaufwahrscheinlichkeit des Kunden führt

und gleichzeitig möglichst die Zahlungsbereitschaft des Kunden ausschöpft. Im

Bankenbereich – insbesondere im Private Banking – werden Kunden hingegen von einem Berater betreut. Die Preisverhandlung findet nicht anonymisiert,

sondern von Angesicht zu Angesicht statt. Ein Berater verfügt generell über

ein gutes Bild über seine Kunden. Somit muss die Preisindividualisierung im

Banking nicht in einem einzigen Schritt den jeweils richtigen Preis für einen

Kunden treffen. Stattdessen macht es eher Sinn, wenn für einen Kunden automatisiert berechnet wird, wie hoch ein Preisnachlass für eine Produktnutzung

höchstens sein darf, dass die Kundenbeziehung aus Bankensicht noch ökonomisch sinnvoll ist. Dem Berater wird demnach lediglich eine Vorgabe für einen

Preisnachlass geliefert. Hat der Berater die Möglichkeit, kann er einem Kunden

39 Avlonitis

und Indounas weisen darauf hin, dass der preispolitische Handlungsspielraum eines Unternehmens

unter anderem von den verfügbaren Informationen geprägt ist. Die Beschaffung von Informationen kann je

nach Branche unterschiedlich aufwändig sein. Vgl. Avlonitis/Indounas (2006), S. 347 f.

40 Vgl. Wübker (2006), S. 162.

10

1 Einleitung

auch einen geringeren Preisnachlass gewähren, als ihm vorgeben wird. Somit

kann die Preisausschöpfung gegenüber dem Dynamic Pricing verbessert werden. Das Modell der operativen Preisdifferenzierung vereint die Vorzüge einer

dynamischen Preisbildung mit jenen einer kundenindividuellen Preisaushandlung wie etwa im Anlagengeschäft. Mit Hilfe des Modells lassen sich Preisnachlässe als Mittel zur Feinsteuerung und Flexibilisierung der Preispolitik einsetzen.41

Es ist anzunehmen, dass viele Banken bereits Modelle und Systeme für die

Preisindividualisierung entwickeln oder in naher Zukunft entwickeln werden.

Allerdings bleiben die Modelle als proprietäre Lösungen der Öffentlichkeit vorenthalten. Trotz der Befürwortung von Akademikern und Praktikern, die Preisindividualisierung im Bankenbereich voranzutreiben, sind dem Autor keine umfassenden Arbeiten bekannt, die ein wissenschaftliches Fundament für den Einsatz von Preisnachlässen als systematisches Instrument der Preisdifferenzierung

im Bankensektor legen.42 Mit der vorliegenden Arbeit wird versucht, die aufgezeigte Forschungslücke zu schliessen.

1.2 Zielsetzung

Die wissenschaftliche Forschung hat den Preisnachlässen in Banken als Mittel

der Preisdifferenzierung bisher nicht das notwendige Mass an Aufmerksamkeit

gewidmet, das ihnen auf Grund ihrer Bedeutung für die Praxis gebührte.43 Auch

in der praktischen Anwendung verwenden Banken Preisnachlässe vorwiegend

41 Vgl.

Theuner (2000), S. 217.

stellt ähnlich fest, dass in vielen Lehrbüchern die Möglichkeiten der Preisdifferenzierung zwar grob

angesprochen werden, jedoch ausführliche Darlegungen der Optimierungsbedingungen nur selten vorkommen.

Vgl. Helmedag (2001), S. 10.

43 Avlonitis und Indounas stellen in einer empirischen Studie im Dienstleistungssektor fest, dass Preisverhandlungen für Unternehmen das zweitwichtigste Instrument der Preispolitik nach dem Listenpreis sind. Vgl. Avlonitis/

Indounas (2006), S. 349 f.

42 Helmedag

1.2 Zielsetzung

11

als Kundenakquirierungs- und -retentionsinstrumente, ohne dass je ein systematisches Fundament geschaffen wurde.44

In der vorliegenden Arbeit wird untersucht, inwiefern sich Preisnachlässe als Instrument der Preisdifferenzierung in Banken einsetzen lassen. Die Forschungsfrage lautet:

Kann eine effiziente operative Preisdifferenzierung erzielt werden