Internationale Ökonomie II Vorlesung 4

Werbung

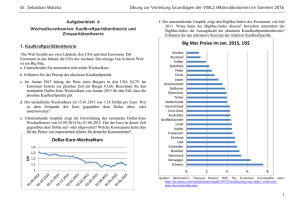

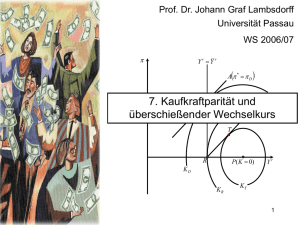

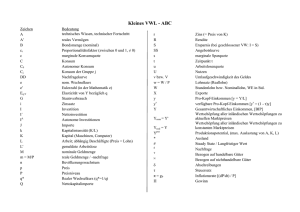

Internationale Ökonomie II Vorlesung 4: Die Kaufkraftparitätentheorie: Preisniveau und Wechselkurs Prof. Dr. Dominik Maltritz Gliederung der Vorlesung 1. 2. 3. 4. 5. 6. Ein- und Überleitung: Die Zahlungsbilanz Wechselkurse und Devisenmarkt Geld, Zinsen und Wechselkurse Die Kaufkraftparitätentheorie: Preisniveau und Wechselkurs Der Wechselkurs und die reale Wirtschaft Fixierte Wechselkurse 7. Übersicht: Das internationale Währungssystem 8. Feste versus flexible Wechselkurse 9. Optimale Währungsräume 10. Der internationale Finanzmarkt 11. Entwicklungsländer und ihre spezifischen Probleme Einordnung Bisher wurden die monetären Determinanten des Wechselkurses betrachtet. Es spielen jedoch auch realwirtschaftliche Größen eine wichtige Rolle, insbesondere bei langfristiger Sichtweise (Wechselkurserwartungen). Damit ergibt sich jedoch auch ein Einfluss auf die gegenwärtigen Wechselkurse und kurzfristige Änderungen. Langfristig hängt der Wechselkurs insbesondere von den nationalen Preisniveaus ab. Dies ist Gegenstand dieses Kapitels… Gesetz der Preiseinheitlichkeit In vollkommenen Märkten (keine Transaktionskosten oder Handelsverzerrungen) mit vollständigem Wettbewerb haben identische Güter den gleichen Preis, wenn er mit dem Wechselkurs „bereinigt“ wird, z.B.: P(i) US = W$/€* P(i) E -> W$/€ = P(i) US / P(i) E Kaufkraftparität Die Kaufkraftparität besagt, dass sich der Wechselkurs zwischen zwei Währungen (z.B. Dollar und Euro) aus dem Preisniveauverhältnis ergibt: W$/€ = PUS/PE Dabei bezeichnet P den Wert eines typischen Warenkorbs. Äquivalent: Warenkorb kostet (wechselkursbereinigt) das gleiche.. Relative Kaufkraftparität Die oben beschriebenen Zusammenhänge werden auch als absolute Kaufkraftparität bezeichnet. Davon zu unterscheiden ist die relative Kaufkraftparität. Die Gültigkeit der absoluten impliziert die Gültigkeit der relativen Kaufkraftparität. Die relative Kaufkraftparität besagt, dass sich der Wechselkurs zwischen zwei Währungen innerhalb eines Zeitraums um den den Prozentsatz ändert, der der Differenz der nationalen Inflationsraten entspricht: (W$/€,t – W$/€,t-1)/W$/€,t-1 = πUS,t – πE,t mit: πt = (Pt – Pt-1)/Pt-1 Langfristige Wechselkurstheorie auf Basis der Kaufkraftparität: Übersicht Wir sprechen hier von langfristiger Theorie, weil von Preisniveaustarrheit (in kurzer Frist) abstrahiert wird -> Preise sind flexibel Zunächst Verbindung von KKP und Zinsparität: Monetärer Ansatz -> Weil: Faktoren, die keinen Einfluss auf Geldangebot und Geldnachfrage ausüben hier ausgeblendet werden Dann Erweiterung zu allgemeiner langfristiger Theorie, die realwirtschaftliche Determinanten einbezieht… Grundgleichung des Monetärer Ansatzes KKP: W$/€ = PUS / PE Preisniveau(s): PUS = MsUS / L(R$,YUS) PE = MsE / L(R€,YE) -> Wechselkurs: W$/€ = (MsUS / L(R$,YUS)) / (MsE / L(R€,YE)) Ergebnisse des Monetären Ansatzes Geldmengen: US -> Steigert Wechselkurs E -> Senkt Wechselkurs Zinssätze: US -> Steigert Wechselkurs E -> Senkt Wechselkurs Output: US -> Senkt Wechselkurs E -> Steigert Wechselkurs Inflation, Zinsparität und KKP Wirkung von Geldmengenausweitung: Einmalig -> Erhöht Preisniveau, aber beeinflusst Zins nicht (vgl. letztes Kapitel) Permanent -> Ständiger Preisniveauanstieg (= laufende Inflation), aber kein Einfluss auf Volkseinkommen Zins? Erhöht sich! Inflation, Zinsparität und KKP Zins erhöht sich weil -> Kombination von KKP und Zinsparität als Erklärung: Zinsparität: R$ = R€ + (E[W$/€]-W$/€)/W$/€ (Relative) KKP: (W$/€,t+1 – W$/€,t)/W$/€,t = πUS,t+1 – πE,t+1 Wenn Inflationserwartung (in US): E[πUS] = (E[P] – P)/P > 0 dann positive Wachstumsrate des Wechselkurses (wenn in EU keine Inflation): (E[W$/€]-W$/€)/W$/€ = πUS,t+1 – πE,t+1 > 0 -> KKP + relative ZP: Anstieg des Zinsniveaus in den USA R$ - R€ = πUS,t+1 – πE,t+1 (Fisher-Effekt) Bsp.: Fisher-Effekt bei Anstieg der Geldmengenwachstumsrate Empirie zur KKP Ursachen Transportkosten und Handelshemmnisse Abweichungen vom freiem Wettbewerb Unterschiedliche Präferenzen und Konsumgewohnheiten Verzögerte Anpassung Ärmere Länder haben niedrigere Preisniveaus Erklärung Ursache: Insbesondere nicht-handelbare Güter sind meist billiger Balassa-Samuelson-Effekt: Bei handelbaren Gütern sind Arbeiter armer Länder weniger produktiv (als die in reichen Ländern) Bei nicht-handelbaren Gütern sind Unterschiede gering Annahme: Gleicher Preis bei handelbaren Gütern -> niedrige Löhne in armen Ländern (im handelbaren Sektor) -> niedrigere Löhne auch bei nicht-handelbaren -> niedrigere Preise bei nicht-handelbaren Gütern Alternativ: Bhagwati, Kravis and Lipsey Unterschiedliche Ausstattung mit Kapital und Arbeit Der reale Wechselkurs Realer WK = Verhältnis der Preise der Güter und Dienstleistungen, die in beiden Ländern bezahlt werden, denominiert in der gleichen Währung: q$/€ = W$/€ * PE / PUS Nach KKP sollte realer WK sich im Zeitverlauf nicht ändern Realer WK ergibt sich aus Preisniveaus und nominalen WK Intuition zum realen Wechselkurs: Preis europäischer Produkte ausgedrückt in amerikanischen Produkten (Austauschverhältnis) Angebot und Nachfrage und realer Wechselkurs Der reale Wechselkurs ergibt sich aus (simultanem) Marktgleichgewicht (in beiden Ländern) -> Vielfältige Einflussgrößen -> hier wichtig: 1) Änderung der Weltnachfrage -> z.B. Anstieg der Nachfrage nach US-Produkten -> Reale Aufwertung des US-Dollar -> realer Wechselkurs sinkt 2) Änderungen des Weltangebots z.B. Erhöhung des amerikanischen Produktionspotentials -> Mehr Produktion -> Mehr Einkommen -> Mehr Konsum Aber: ausländische Produkte -> Angebot an amerikanischen Produkten steigt stärker als Nachfrage -> Überangebot -> Preis sinkt -> reale Abwertung -> Anstieg des realen WK Angebot und Nachfrage und realer Wechselkurs Nominale und reale Wechselkurse im Gleichgewicht q$/€ = W$/€ * PUS / PE -> W$/€ = q$/€ * PUS / PE Monetäre Wirkungen: Anstieg des (relativen) Geldmengenniveaus -> Erhöhung des nominalen WK (andere Größen, wie R und Y, reagieren nicht) Anstieg der Wachstumsrate der (relativen) Geldmenge -> (US-) Zinsen steigen (Fisher-Effekt) -> Preisniveau steigt (wegen: PUS = MsUS / L(R$,YUS) ) -> Anstieg des Wechselkurse (siehe oben) Nominale und reale Wechselkurse im Gleichgewicht q$/€ = W$/€ * PUS / PE -> W$/€ = q$/€ * PUS / PE Reale Wirkungen: Anstieg des (relativen) Produktionsnachfrage -> z.B. Anstieg der Nachfrage nach US-Produkten -> Reale Aufwertung des US-Dollar -> realer Wechselkurs sinkt Anstieg des (relativen) des Weltangebots -> reale Abwertung -> Anstieg des realen WK Fazit: Monetäre Schocks beeinflussen die KKP nicht, Aber reale Schocks führen zu Änderungen der KKP (über realen WK) Realer Wechselkurs und Zinssatzdifferenzen Oben gezeigt, wie Zinsparität und KKP zusammenhängen Frage: Was ist, wenn KKP nicht gilt? -> Auch realer WK hat Einfluss auf Zinsdifferenz Geldangebot und Wechselkurs (kurzfristig) Geldmärkte in Europa und USA & Devisenmarkt US-Geldangebot und Dollarkurs EU-Geldangebot und Dollarkus Lange verus kurze Frist Bisher kurzfristige Betrachtung: Preisniveau fixiert Aber: Preisniveau hängt von Änderungen der Geldmenge ab!! Frage: Wie ergibt sich das langfristige Gleichgewicht? Auch im langfristigen Gleichgewicht muss gelten: Md = Ms -> mit Md/P = L(R,Y) folgt: Ms/P = L(R,Y) Daraus folgt: P=Ms/L(R,Y) Langfristige Auswirkungen von Geldmengenänderungen Vorhergehende Folie: Output und Zins als gegeben angenommen Frage: Wie hängen diese von Geldmenge ab? Output? (Einmalige Niveau-) Änderungen haben keinen Einfluss auf Produktion Warum: Langfristiges Gleichgewicht wird durch Ausstattung mit Kapital und Arbeit bestimmt. Zins? Auch der Zins ist langfristig von der Geldmenge unabhängig. Warum? => Preis für Überlassung von Kapital (Angebot durch Sparen und Nachfrage für Investitionen) Determiniert durch Sparneigung und Realverzinsung von Kapital in der Produktion Empirie: Preisniveau und Geldmenge in Lateinamerika Geldangebot und Wechselkurs in langer Frist Wechselkurs steigt (auch bei langfristiger Betrachtung) bei Erhöhung des Geldangebots (und gleichbleibender Geldnachfrage) -> Mehrangebot an inländischer Währung entwertet diese = Wechselkursanstieg Preisniveauänderungen in kurzer und langer Frist Einschränkung: Einige Preise sind kurzfristig sehr flexibel Viele Preise sind aber langfristig festgeschrieben -> Vereinfachende Annahme, dass Preisniveau kurzfristig fix und langfristig flexibel ist. Dies ist insbesondere in Relation zur Wechselkursvariabilität plausibel, wie folgende Graphik belegt: Geldmengenänderungen und Wechselkurs in kurzer und langer Frist Geldmengenänderungen und Wechselkurs in kurzer und langer Frist Exkurs (aus letzter Vorlesung): Zinsparität und Devisenmarktgleichgewicht Der Devisenmarkt befindet sich (nur dann) im Gleichgewicht, wenn die Verzinsung einer Anlage in einem Land gleich der Verzinsung einer Anlage in einem anderen Land ist. Das heißt die Renditedifferenz ist gleich Null: Renditedifferenz = R $ - R€ - (E[W$/€] - W$/€)/W$/€ = 0 -> Zinsparität: R$ = R€ + (E[W$/€] - W$/€)/W$/€ -> (E[W$/€] - W$/€)/W$/€ = R$ - R€ Beispiel Annahmen: Zinssätze und zukünftiger Wechselkurs sind gegeben und von aktuellen Wechselkursänderungen unbeeinflusst: R€ = 0.05 E[W$/€] = 1.05 Verzinsung einer Euroanlage (US-Sicht) = R€ + (E[W$/€]-W$/€)/W$/€ Wirkung von Wechselkursänderungen: W heute Eurozins 1.07 1.05 1.03 1.02 1 Änderungsrate 0.05 0.05 0.05 0.05 0.05 Dollarverzinsung von Euroanlagen -0.019 0.031 0.000 0.050 0.019 0.069 0.029 0.079 0.050 0.100 Negativer Zusammenhang zwischen Rendite und Wechselkurs Gleichgewichtswechselkurs Der Gleichgewichtswechselkurs ergibt sich aus der Gültigkeit der Zinsparität! Es muss gelten: Erwartete (Dollar-) Rendite von Dollaranlagen = Erwartete (Dollar-) Rendite von Euroanlagen