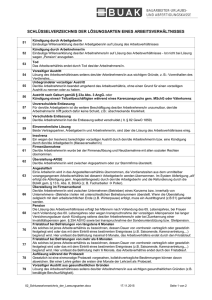

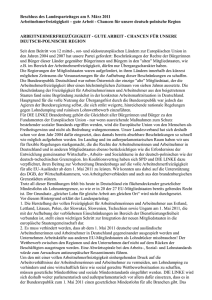

Personal - Allgemeines zum Arbeitsverhältnis

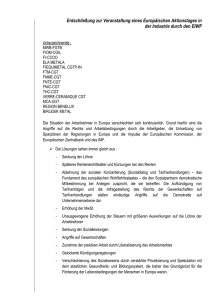

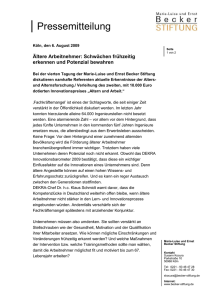

Werbung