Goldstandart2und2

Werbung

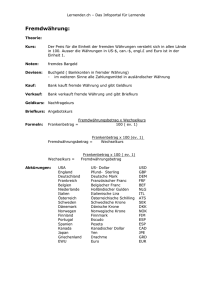

Kontext: Goldstandard und Währung Neben den mikroökonomischen Zielen einer politisch gesteuerten Wirtschaft (Vollbeschäftigung, Preisstabilität, Wohlstandsverteilung…) spielt die Währung eine große Rolle, weil sie den Stellenwert im Handelsgefüge reflektiert. Ein fixer Wechselkurs wird erkauft durch eine instabile binnenwirtschaftliche Entwicklung ,(Internal Balance) und außenwirtschaftliches Gleichgewicht (External Balance) kann es nur geben, wenn die unterschiedliche Entwicklung auch in gleitenden Kursrelationen gewürdigt oder bestraft wird. Um die Wohlfahrt ihres Landes zu steigern sind die politischen Entscheidungsträger gewillt, ein binnenwirtschaftliches und außenwirtschaftliches Gleichgewicht ihrer Wirtschaft zu erlangen. Das internationale Währungssystem, das sie dazu schufen wurde maßgeblich durch drei Phasen geprägt: den Goldstandart, die Zwischenkriegsjahre und das Bretton-Woods-System. In diesen drei Phasen haben die Länder versucht durch ein System von festen Wechselkursen ein stabiles Wirtschaftssystem zu schaffen. Jedoch stellte sie dieses System bei dem Versuch, bei gleichzeitigem Leistungsbilanzgleichgewicht, ein binnenwirtschaftliches Gleichgewicht zu erlangen, vor eine unlösbare Aufgabe. Versuche fixer Beziehungen Der 1. Goldstandard 1870-1914: Zu Grunde liegt der naive Glaube an Geld als Wert, der früher durch den Gebrauch von Münzgeld als universelles Tauschmittel und Vermögensreserve genährt wurde. Viele Menschen hängen auch heute noch diesem Glauben an. Die Währungen der beteiligten Länder wurden durch feste Wechselkurse an den Edelmetallwert des Goldes gebunden. Die Zentralbanken durften nur so viele Banknoten drucken, als an Währungsreserve an Gold im Bunker hielten. Das außenwirtschaftliche Gleichgewicht erforderte, dass ein Leistungsbilanzunterschied in Geld=Gold beglichen wurde. Das führte zu Ungleichgewichten und der Abkehr vom freien Handel. Jeder Staat Europas versuchte, seinen Aussenhandel mit eigenen Kolonien zu befriedigen, das sonst viele Imports nur durch Verzicht auf Gold möglich waren. Länder mit Handelsdefizit hatten natürlich einen hohen Druck durch den Zahlungsbilanzausgleich. Andererseits drückte bei den Überschussländern der hohe Goldstand auf die Preise des Goldes, dessen Verkauf daher beschränkt werden musste (knappes Gut.. wird wieder teurer). So musste die gesamte Wirtschaftspolitik dem Zahlungsbilanzausgleich untergeordnet werden, was bald Unmut hervorrief und unterlaufen wurde. In der Folge kehrten viele Staaten dem Goldkurs den Rücken und hielten sich nicht mehr an die fixen Geldmengen, druckten zur Finanzierung der Militärausgaben Geld, und gerieten unweigerlich dadurch in eine Inflationsspirale. Zwischenkriegsjahre1918-1939: Inflation durch Erhöhung der Geldmenge mittels Notenpresse Kurzfristig kehrte man zum Goldstandart zurück, erlaubte aber kleinen Staaten, statt des knappen Goldes Devisen (fremde Währungen) als Reserven zu halten. Die Unsinnigkeit der Betrachtung von Geld als Vermögen führte unmittelbar in die große Depression. Staaten verloren das Vertrauen in die eigene Währung und hielten das englische Pfund als Reservewährung, wie auch heute in vielen instabilen Ländern Dollar und Euro als Ersatzwährung besonders des Schwarzmarktes dienen. Die Menge des verfügbaren Goldes beschränkte aber die Geldmenge, die nicht mehr mit der Wirtschaftsleistung Schritt halten konnte. Nun kehrten wiederum viele Staaten ab, werteten ihre Währung ab um am Weltmarkt billiger und konkurrenzfähiger zu sein. Aber die Rechnung ging nicht auf, daher musste der Handel beschränkt werden, auch der mit Devisen. Die Weltwirtschaft zerfiel wieder in einzelne Blöcke und Staaten. Die große Depression fiel zusammen mit dem Aufschwung faschistischer Regime und dem 2. Weltkrieg als seine Folge. Bretton-Woods-System (1945-1973) Die Erkenntnis, dass freier Welthandel zu mehr Wohlstand und Kommunikation (auch Kriegsverhinderung) führt, führte zu den Bestrebungen internationale Gremien zu schaffen, die für Ordnung und Transparenz sorgen sollten. Die Kriegsgewinner USA aber benützten ihren Erfolg dazu, wieder einen modifizierten Goldstandard einzuführen, der einen Wert des Dollars fixierte. Alls Währungen konnten somit nur noch über die Leitwährung Dollar umgerechnet werden, womit sie als einzige kein Währungsrisiko, kein Ungleichgewicht zwischen innerer und äußerer Balance mehr hatten. Die Kontrolle übernahm der 1944 in Bretton Woods gegründete Internationaler Währungsfond. Durch Kredite konnten Staaten Ihre Liquidität bewahren, durch Auf- oder Abwertungen der Währungen genügend Flexibilität herstellen. Nun begann aber die Spekulation mit Währungen. Und es wurde immer schwieriger, die unterschiedlichen Wirtschaftsunterschiede mit stabilen Wechselkursen zu kaschieren. Mit dem Vietnamkrieg, den Amerika ja verlor, sank das Vertrauen in die USA, diese finanzierten Ja auch diesen Krieg und das „Great Society“-Programm mit gedruckten Noten, sodass die Vermutung immer handfester wurde, dass die Federal Reserve Bank der USA ihre Dollars (aber besonders such die Dollars in den Reserven anderer Länder in Gold umtauschen könnten. Nicht umsonst ist die Goldmenge in Fort Knox noch heute ein tiefes Geheimnis! Einige Industrieländer ließen sich das nicht mehr gefallen und gaben die Wechselkurse frei. Und Nixon musste 1973 die Abkehr vom Bretton-Woods–System eingestehen. Durch systemimmanente Fehler, Undiszipliniertheit der Länder oder selbst verursachte Krisen wie Inflationen stießen die Länder an die Grenzen des Systems von festen Wechselkursen. Das Ende - Konvertibilität der Währungen um Außenhandel zu ermöglichen, keine freien Kapitalbewegungen - Makroökonomische Vormachtsstellung der USA, Dollarknappheit - Dollarabwertung durch expansive Geld- und Fiskalpolitik in den USA - Liquiditätsdilemma Vertrauenskrise in den Dollar, Inflation - Freigabe des Wechselkurses Fazit: - Die Fixierung des Wechselkurses nahm den Ländern die Möglichkeit, durch den koordinierten Einsatz geldpolitischer Maßnahmen das binnen- und außenwirtschaftliche Gleichgewicht zu stabilisieren. - Systeme fester Wechselkurse waren nicht flexibel genug, um Zahlungsbilanzungleichgewichte zu beseitigen, zudem waren die Volkswirtschaften nicht mehr sicher vor importierter Inflation und spekulativen Angriffen aus dem Ausland. Literatur: Krugmann, Paul/ Obstfeld, Maurice (2004): „Internationale Wirtschaft“ Kapitel 17, 18 Literatur: Baldwin, Richard/Wyplosz, Charles (2004): The Economics of European Integration, Kapitel 10 Krugman, Paul/Obstfeld, Maurice (2004): Internationale Wirtschaft. Theorie und Politik der Außenwirtschaft. Pearson Studium, Kapitel