Pooling-Gleichgewicht mit LIFO

Werbung

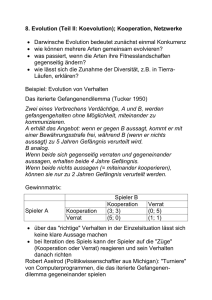

Ziele Anreize zu Bilanzpolitik Informationswirkungen von Bilanzpolitik im Rahmen von Signaling Bilanzpolitik in optimalen Verträgen Bilanzpolitik in spieltheoretischen Modellen 6.1 Exkurs: Modelltheoretische Grundlagen Spieltheoretische Grundlagen (1) Ein Spiel umfasst zwei oder mehrere Spieler, deren Aktionen die eigenen sowie fremde Ergebnisse umfassen. Jeder Spieler maximiert sein eigenes Ergebnis x = x(a) Der Spielverlauf hängt von der Struktur des Spiels ab: Zeitliche Abfolge der Aktionen Informationsstand der einzelnen Spieler Aktionsräume der Spieler Ergebnisfunktionen Die Struktur des Spiels ist allen Spielern bekannt 6.2 Exkurs: Spieltheoretische Grundlagen (2) Strategien der einzelnen Spieler Da die Struktur des Spiels bekannt ist, kann jeder Spieler bereits ex ante für jede mögliche Spielsituation seine Aktion festlegen Die Summe dieser Aktionen nennt man die Strategie des Spielers Die Summe der Strategien determiniert das Ergebnis des Spiels Reine Strategien Gemischte Strategien Spiele mit vollständiger Information Spiele mit imperfekter Information 6.3 Exkurs: Spieltheoretische Grundlagen (3) Gleichgewichte Standardlösungskonzept: Nash-Gleichgewicht U i (i* , *i ) U i (i , *i ) für alle i und i Statisches Gleichgewichtskonzept: Gleichgewicht sagt nicht, wie man dazu kommt Dominante Strategien: U i (i* , i ) U i (i , i ) für alle i , i Bayessches Nash-Gleichgewicht: Gleichgewichtskonzept für Spiele mit imperfekter Information Spieler wählen optimale Strategien, wobei sie ihre Erwartungen anhand der Bayesschen Regel bestimmen und updaten 6.4 Exkurs: Spieltheoretische Grundlagen (5) Kooperative und nicht kooperative Spiele Kooperative Spiele: Zusammenarbeit, Absprachen, Seitenzahlungen zwischen den Spielern Nichtkooperative Spiele: keine Möglichkeit, sich zu einem bestimmten Verhalten zu verpflichten (Precommitment) „Stackelberg“-Spiele Leader-follower Spiele Möglichkeit des leaders, sich zu einem bestimmten Verhalten zu verpflichten Vorteil für den leader Follower kann nur reagieren 6.5 Kapitalmarktreaktionen auf Bilanzpolitik – Annahmen 6.6 Künftiger tatsächlicher Wert des Unternehmens x Erwartungswert m und Varianz σ2x Manager beobachtet Information y = x + e Störgröße e normalverteilt mit Erwartungswert 0 und Varianz σ2e Kapitalmarkt weiß nur, dass Manager Information y besitzt Bilanzpolitischer Spielraum, Bericht von m = m(y) bei beliebiger Abweichung von y m = y + b mit b als Bilanzpolitik Disnutzen b2/2 durch Bilanzpolitik Teil der Entlohnung des risikoneutralen Managers mit Prozentsatz s > 0 vom Marktpreis P abhängig Nutzenfunktion des Managers U = sP – b2/2 P abhängig von m und der a priori Wahrscheinlichkeit von x Gleichgewicht mit rationalen Erwartungen (1) Marktgleichgewicht mit Bilanzpolitik b(y) und Preisfunktion P(m) 2 b( y) argmax s Pˆ (m) b 2 b P(m) E x m,bˆ( y) Mit bˆ( y) und Pˆ (m) als Erwartungen über die jeweiligen Reaktionsfunktionen des Managers und des Kapitalmarkts, Sicherstellung der jeweils besten Antwort auf die vermutete Entscheidung des jeweils anderen Beteiligten durch diese beiden Bedingungen 6.7 Gleichgewicht mit rationalen Erwartungen (2) Gleichgewicht mit rationalen Erwartungen (rational expectations equilibrium) b( y) bˆ( y) und P(m) Pˆ (m) Erforderliche Annahmen über die mögliche Struktur der relevanten Funktionen b(y) = y + P(m) = + m = + (y + b) 6.8 Lineares Gleichgewicht (1) Manager vermutet lineare Preisfunktion am Kapitalmarkt P(m) ˆ ˆ m ˆ ˆ y ˆ b Nutzenmaximierung des Managers b2 ˆ ˆ ˆ max s y b b 2 Optimale Bilanzpolitik b(y) = s ˆ Für die Bilanzpolitik gilt mithin = 0 6.9 Lineares Gleichgewicht (2) Anpassung der a priori Erwartungen des Marktes über x entsprechend dem Bericht m Berücksichtigung, dass die Bilanzpolitik des Managers nicht direkt von y abhängig und daher konstant ist Rückschluss von m auf y möglich x normalverteilt mit Erwartungswert m und Varianz x2 = y + s ˆ normalverteilt mit Erwartungswert m + s ˆ und Varianz x2 + e2 m 6.10 Lineares Gleichgewicht (3) Preis nach Bekanntgabe von m P(m) E x m m Cov x, m (m s ˆ m ) 2 m 2 x 2 (m s ˆ m ) x e 2 2 ˆ x x m (s m ) 2 m x e2 x2 e2 2 m m (s ˆ m ) m m 6.11 Lineares Gleichgewicht (4) Erfüllung der Erwartungen im Gleichgewicht ˆ und ˆ m (s m ) 2 2 x 2 x e Für Parameter der Bilanzpolitik gilt λ = 0 sowie 2 x s s 2 2 x e 6.12 Interpretation (1) Verfälschung der originären Information y im Gleichgewicht um ein konstantes b > 0 2 b s s 2 x 2 0 x e Verzerrung b nur durch Informationsstruktur und Entlohnungsfunktion determiniert Somit abhängig von Beteiligung am Marktpreis (s), Unsicherheit über den künftigen Unternehmenswert (Varianz σ2x) und Präzision der eigenen Information (1/σ2e ) Markt antizipiert Anreiz und korrigiert Bericht des Managers exakt um die Bilanzpolitik Erwartungsrevision, als ob y bekannt wäre 2 P(m) m 2 x 2 (m s m ) x e y 6.13 Interpretation (2) Betreiben von Bilanzpolitik bei Kosten von b2/2 > 0 und keiner Täuschung des Kapitalmarktes Wo liegt der Vorteil? Auch bei Nicht-Ausübung von Bilanzpolitik geht der Kapitalmarkt von der Möglichkeit dazu aus P(m) m (m s m ) Nutzen des Managers bei Verzicht auf Bilanzpolitik: s P( y) s m ( y s m ) Nutzen bei Bilanzpolitik im Ausmaß von b = s > 0: 2 2 2 2 s s sP y s sP y s P y 2 2 6.14 Interpretation (3) 6.15 Strikt größerer Nutzen bei Bilanzpolitik als bei Verzicht darauf Keine Schlechterstellung ohne Bilanzpolitik für den Manager nur dann, wenn der Kapitalmarkt glaubt, dass der Manager m = y berichtet Wiederum Anreiz für den Manager, Bilanzpolitik m > y zu betreiben Ausspruch „Earnings manipulation may be fun, but its profitability is doubtful.“ (Kaplan/Roll (1972)) Ergebnis (1) Ex post ineffizientes Gleichgewicht Wirtschaftsprüfung, Reputation zur wahrheitsgemäßen Bilanzierung oder Selbstbindung durch den Manager nur in beschränktem Umfang wirksam, da wahrheitsgemäße Bilanzierungs- und Bewertungsmethode unklar ist Reduktion des Vorteils durch kostenerhöhende Mechanismen (zB statt b2/2 zu b2) – interpersonelle Nutzenvergleiche notwendig Bilanzpolitik ex post nicht direkt erkennbar Keine Information über den Wahrheitsgehalt von m durch den resultierenden Unternehmenswert x Beteuerungen des Managers, keine Bilanzpolitik betrieben zu haben, ohne weitere Maßnahmen (zB externe Prüfung) nicht glaubwürdig 6.16 Ergebnis (2) Einperiodiges Modell Abhängigkeiten von früher eingesetzten Maßnahmen bezüglich der Möglichkeiten und Kosten von Bilanzpolitik bei mehrperiodiger Betrachtung Grundlegende Argumentation weiter gültig Beseitigung der Ineffizienz als Begründung für ein gesetzliches Verbot von Bilanzpolitik Pareto-Verbesserung durch Verbot möglich Regelungen schwer durchsetzbar (zB Ermessensspielräume) Einschränkung der gesetzlichen Spielräume jedoch vorstellbar 6.17 Signaling – Grundlagen (1) Instrument zur vorteilhaften Verringerung der Informationsasymmetrie seitens der besser informierten Partei zur Information über ihre Eigenschaften Im Rahmen von Bilanzpolitik: Glaubwürdige Vermittlung von Informationen durch die Wahl einer bestimmten Bilanzierungs- oder Bewertungsmethode, die auf anderem Wege nicht möglich wäre Andere Signaling-Maßnahmen zB durch Dividendenpolitik Je nach Information unterschiedlich hohe Kosten durch die Erzeugung des Signals Erzeugung des Signals nur für bestimmte Typen von Unternehmen günstig, für andere ist Imitation unvorteilhaft 6.18 Signaling – Grundlagen (2) Modellstrukturen bei asymmetrischer Information Adverse Selektion (hidden information) – Anreize und Handlungen durch bessere Information (zB vor Vertragsabschluss durch Versicherungsnehmer) Screening – Vorschlag von Verträgen durch weniger informierte Partei, Bekanntgabe von Informationen durch die Wahl eines bestimmten Vertrags durch die besser informierte Partei Maßgeblichkeit als Grundlage für Signalisierungskosten Direkte steuerliche Konsequenzen der Bilanzpolitik bei nicht abweichenden zwingenden Regelungen des Steuerrechts Beispiel: Wahl der Vorratsbewertungsmethode maßgeblich für die steuerliche Gewinnermittlung 6.19 Anwendung: Wahl der Vorratsbewertungsmethode Bewertung von Vorräten bei Beschaffung zu verschiedenen Zeitpunkten und zu unterschiedlichen Einstandspreisen Identitätspreisverfahren (in der Praxis nicht üblich) Durchschnittspreisverfahren (gewogen oder gleitend) FIFO (First-in-first-out) – Annahme: Verbrauch des ältesten Vorratsbestand zuerst LIFO (Last-in-first-out) – Annahme: Verbrauch der zuletzt beschafften Vorräte zuerst Typischer Fall steigender Beschaffungspreise und Lageraufbau Steuervorteile bei der Anwendung von LIFO Trotzdem Verwendung von FIFO von vielen Unternehmen 6.20 Mögliche Gründe für Verwendung von FIFO FIFO entspricht der tatsächlichen Verbrauchsfolge Beteiligung des kurzfristig orientierten Managements am Jahresergebnis Günstige Darstellung des Unternehmens gegenüber Gläubigern oder anderen externen Bilanzadressaten Kreditverträge mit Vorschriften zur Einhaltung bestimmter Bilanzrelationen Signalisierung von bestimmten Informationen mit der Bewertungsmethode FIFO ist administrativ einfacher Traditionelle Verwendung von FIFO, Kosten bei Übergang auf LIFO, Stetigkeitsprinzip der Rechnungslegung 6.21 Signaling-Modell mit der Vorratsbewertungsmethode (1) Zwei Typen von Unternehmen, „gute“ (mit künftig hohem Ertrag) und „schlechte“ A priori Wahrscheinlichkeit p für ein „gutes“ Unternehmen allgemein bekannt Manager kennt Typ genau, Kapitalmarkt weiß das Keine Möglichkeit für den Manager, glaubwürdig seinen Typ zu berichten Erwartungswert des Erfolgs eines „guten“ Unternehmens (vor Steuereffekten) m H E H und der eines „schlechten“ Unternehmens m L E L mit als künftigen Erfolg und mH > mL > 0 6.22 Signaling-Modell mit der Vorratsbewertungsmethode (2) Nutzen des risikoneutralen Managers von zwei Größen abhängig Fundamentaler, „wahrer“ Wert des Unternehmens (P1) Marktpreis (P0) Bildung des Marktpreises nach Wahl der Vorratsbewertungsmethode (FIFO oder LIFO) Nutzenfunktion U = P0 + (1 – )P1 [0, 1] Erfassung unterschiedlicher Ziele durch Gewichtung Marktpreisabhängige Bonusansprüche des Managers vs vom fundamentalen Wert abhängige künftige Bonusansprüche Langfristig orientierte Eigentümer mit Interesse am Fundamentalwert oder kurzfristig orientierte mit Interesse am Marktpreis 6.23 Signaling-Modell mit der Vorratsbewertungsmethode (3) Steuerlicher Nachteil bei Verwendung von FIFO Zinseffekt durch Vorverlagerungen von Steuerzahlungen Ressourcenabfluss und Unternehmenswertminderung um TH bzw TL, Steuereffekte geringer als Erfolgsaussichten „Gutes“ Unternehmen verkraftet Ressourcenabfluss leichter als „schlechtes“, dh TL > TH Bedingung mH > mL > TL > TH > 0 6.24 Separating-Gleichgewicht (1) Perfekte Unterscheidung der verschiedenen Typen im Separating-Gleichgewicht Wahl von unterschiedlichen Bewertungsmethoden durch verschiedene Typen Kapitalmarkt berücksichtigt diese Information „Gute“ Unternehmen wählen FIFO, „schlechte“ wählen LIFO Nutzen Typ H, FIFO U HS ,FIFO = (mH – TH) + (1 – )(mH – TH) = mH – TH Typ L, LIFO U LS ,LIFO = mL + (1 – )mL = mL 6.25 Separating-Gleichgewicht (2) Gleichgewichtsbedingungen 1. Typ H muss FIFO bevorzugen, dh U HS ,FIFO U HS ,LIFO bzw mH – TH mL + (1 – )mH T mH – mL H 2. Typ L muss LIFO bevorzugen, dh U LS ,LIFO U LS ,FIFO , dh mL (mH – TH) + (1 – )(mL – TL) mH – mL TH 1 TL 6.26 Separating-Gleichgewicht (3) Existenz eines Separating-Gleichgewichts bei Erfüllung beider Bedingungen „Gutes“ Unternehmen wählt rational FIFO „Schlechtes“ Unternehmen wählt rational LIFO Vollständige Information des Marktes über den Typ und entsprechende Preisfestsetzung (P0 = P1) Unterschiedliche hohe Kosten als treibende Kraft FIFO für „schlechtes“ Unternehmen teurer als für „gutes“ Für „schlechte“ Unternehmen Steuerersparnis vorteilhafter als günstigerer Markpreis durch Einschätzung als „gutes“ Für „gute“ Unternehmen ungünstigerer Marktpreis durch Einschätzung als „schlechtes“ nachteiliger als Steuerersparnis 6.27 Pooling-Gleichgewicht mit LIFO (1) Keine Unterscheidung der verschiedenen Typen im Pooling-Gleichgewicht Keine Information über den Typ aus der Beobachtung der Bewertungsmethode Beide Typen wählen LIFO Marktpreisbildung mit Hilfe der a priori Wahrscheinlichkeit p für ein „gutes Unternehmen“ Marktpreis bei Verwendung von LIFO P0 = pmH + (1 – p)mL Nutzen U HP,LIFO = (pmH + (1 – p)mL) + (1 – )mH U LP,LIFO = (pmH + (1 – p)mL) + (1 – )mL 6.28 Pooling-Gleichgewicht mit LIFO (2) 6.29 Kein Anreiz beider Typen von LIFO abzuweichen Auch Kapitalmarkt erwartet nicht, dass FIFO gewählt wird, trotzdem erforderliche Bildung von Erwartungen Annahme eines „guten“ Unternehmens bei beobachtetem FIFO Gleichgewichtsbedingungen Kein Anreiz für „gutes“ Unternehmen von LIFO abzuweichen Nutzen bei Abweichen unter diesen Markterwartungen U HP,LIFO (FIFO) = (mH – TH) + (1 – )(mH – TH) = mH – TH U HP,LIFO U HP,LIFO (FIFO) (pmH + (1 – p)mL) + (1 – )mH mH – TH bzw T mH – mL (1H p) Pooling-Gleichgewicht mit LIFO (3) Auch „schlechtes“ Unternehmen darf keinen Anreiz haben, von LIFO abzuweichen Nutzen bei Abweichen U LP,LIFO (LIFO) = (mH – TH) + (1 – )(mL – TL) mH – mL TH (1 ) TL (1 p) Bedingung redundant wegen TH 1 TL TH 1 p 1 p Existenz eines Pooling-Gleichgewichts mit LIFO Vorteil für ein „gutes“ Unternehmen aus höherem Marktpreis geringer als Steuernachteil Überbewertung der „schlechten“ Unternehmen Pooling mit LIFO umso eher, je kleiner und je größer p 6.30 Pooling-Gleichgewicht mit LIFO (4) 6.31 Alternative Annahme: „schlechtes“ Unternehmen bei FIFO Für „gutes“ Unternehmen gilt (pmH + (1 – p)mL) + (1 – )mH (mL – TL) + (1 – )(mH – TH) bzw mH – mL > 0 TL (1p )TH Für „schlechtes“ Unternehmen gilt (pmH + (1 – p)mL) + (1 – )mH mL – TL Pooling-Gleichgewicht mit FIFO (1) Kein Anreiz für beide Unternehmen von FIFO abzuweichen Nutzen U HP,FIFO = p (m H TH ) (1 p)(m L TL ) (1 )(m H TH ) U LP,FIFO = p (m H TH ) (1 p) (m L TL ) (1 ) (m L TL ) 6.32 Annahme eines „schlechten“ Unternehmens bei beobachtetem LIFO Nutzen bei Abweichen von FIFO U HP,FIFO (LIFO) = mL + (1 – )mH U LP,FIFO (LIFO) = mL + (1 – )mL = mL Pooling-Gleichgewicht mit FIFO (2) Notwendige Bedingung umso eher erfüllt, je größer und je höher p p T TL T T mH – mL TH 1 p L p L H Existenz des Pooling-Gleichgewichts mit FIFO Anreiz des „guten“ Unternehmens zu signalisieren, dass es tatsächlich „gut“ ist Imitation durch das „schlechte“ Unternehmen Für den Markt keine Unterscheidung mehr möglich, deshalb durchschnittliche Bewertung Keine Anreize für Wechsel vorhanden Resultat: Steuernachteil für beide und geringerer Marktpreis als bei Pooling-Gleichgewicht mit LIFO 6.33 Signaling-Gleichgewichte in Abhängigkeit von und p 6.34 Mit mL = 2, mH = 5, TL = 1 und TH = 0,4 Ergebnis 6.35 Kosten des Signals entscheidend für Glaubwürdigkeit Bei mehr als zwei Ausprägungen teilweises Pooling bestimmter Informationen möglich Konstellationen mit mehreren Gleichgewichten möglich Auswahl unter mehreren Gleichgewichten problematisch Signaling-Modelle eine mögliche Erklärung für Wahl von Bilanzierungs- und Bewertungsmethoden Empirische Ergebnisse LIFO und FIFO häufig verwendet Nach Bereinigung des Effekts der Bewertungsmethode kaum Unterschiede bei Kennzahlen FIFOKennzahl (Median) Anwender Vorräte/Umsatzerlöse 20% Vorräte/Herstellungskosten 27% Vorräte/Gesamtvermögen 29% LIFO-Anwender bereinigt auf FIFO 22% 26% 24% LIFOAnwender 16% 21% 21% FIFO-Anwender bereinigt auf LIFO 17% 23% 25% Hypothesen zur Marktpreisänderung 6.36 FIFO auf LIFO: Steuervorteil steigender Marktpreis FIFO auf LIFO: Niedrigerer Gewinn durch steigende Beschaffungspreise sinkender Marktpreis LIFO auf FIFO: Höheres Ergebnis steigender Markpreis LIFO auf FIFO: „Gute Neuigkeiten“ steigender Marktpreis Empirische Ergebnisse der Studien zwiespältig Vertragliche Wirkungen der Bilanzpolitik Bisherige Erklärungen Beeinflussung der Bilanzpolitik durch Adressaten ohne spezifisches Vertragsverhältnis mit dem Unternehmen Standardisierte Verträge typisch für den Kapitalmarkt Anreize zu Bilanzpolitik aufgrund von Managemententlohnungsverträgen Eingeschränkte Reaktionsmöglichkeiten der Adressaten Anreize zu Bilanzpolitik bei optimalem Vertrag für den Vertragspartner Analyse in Agency-Modellen Anreize mit optimalen Verträgen steuer- und vermeidbar Uneingeschränkte Vertragsgestaltung als Voraussetzung (auch Rechnungslegung muss vertraglich festlegbar sein) 6.37 Offenlegungsprinzip Standard-Agency-Modell mit Prinzipal (zB Eigentümer, Investor) und Agenten (Manager) Agent für Prinzipal tätig Wertvolle, private Information y für Agenten Prinzipal auf Berichterstattung des Agenten angewiesen Rechnungslegung als Art der Berichterstattung Offenlegungsprinzip (relevation principle) Zu jedem Vertrag mit nicht wahrheitsgemäßer Berichterstattung gibt es ergebnisäquivalenten Vertrag mit wahrheitsgemäßer Berichterstattung In optimalen (unbeschränkten) Vertrag kein Vorteil durch Bilanzpolitik 6.38 Offenlegungsprinzip im StandardAgency-Modell 6.39 Berichtsfunktion m() des Agenten definiert über Information y Existenz einiger y, für die gilt m(y) y Entlohnungsschema S() bestimmt durch Bericht m Neuer Vertrag mit Entlohnungsschema S*: für jede Information y, für die m(y) y gilt, gleich hohe Entlohnung bei m(y) = y wie unter bisherigen Vertrag unter Berücksichtigung der Bilanzpolitikanreize S*(m*(y)) = S*(y) = S(m(y)) Unter S* kein Anreiz mehr zu falscher Berichterstattung Geltung für jeden beliebigen Vertrag, insbesondere für optimalen Vertrag Bedingungen für das Offenlegungsprinzip (1) Stark einschränkende Annahmen für Geltung des Offenlegungsprinzips erforderlich Uneingeschränkte Berichterstattung Sämtliche Facetten der privaten Information berichtbar Vielschichtige und quantitativ nicht messbare Information Saldierung und Aggregation der Basisinformation Nicht immer Nachteil für den Prinzipal bei eingeschränkter Berichterstattung: Steigende Belohnung in m = m(x) führt zu Anreiz zu gewinnmaximierender Politik Spielraum + b, Bericht des Agent immer m(x) = x + b m gleich informativ wie x selbst, Bilanzpolitik schadet nicht 6.40 Bedingungen für das Offenlegungsprinzip (2) 6.41 Unbeschränkte Entlohnungsfunktion Optimale Verträge häufig mit komplexen Funktionen Unbeschränktes Precommitment Glaubwürdige Verpflichtungsmöglichkeit des Prinzipal, den Bericht des Agenten in einer im Vertrag festgelegten Weise zu verwenden Starke Verpflichtungserfordernisse bereits im StandardAgency Modell Precommitment Konkret stelle man sich eine Fachprüfung vor, in welcher der Prüfer ausschließlich auf die Mühe des Lernens Wert legt. Diese ist nicht beobachtbar und verursacht den Studierenden Disnutzen. Angenommen, der Prüfer möchte, dass ihm die Studierenden im Rahmen der Prüfung wahrheitsgemäß ihre aufgewandte Mühe mitteilen. Dies gelingt eben nur, wenn er sich glaubwürdig verpflichten kann, sie nicht in das Prüfungsergebnis einfließen zu lassen. Ein rationaler Prüfer wird deshalb gar nicht danach fragen – oder erst nach vollendeter Prüfung (sofern das Prüfungsergebnis nachträglich nicht korrigiert werden kann). Bilanzpolitik zur Konsumglättung Anreize zu gewinnglättender Bilanzpolitik Schwankende Entlohnungen durch schwankende Performancegrößen Berücksichtigung des Risikos der künftigen Entlohnung Erhöhung des Nutzens durch gewinnglättende Bilanzpolitik Beschränkter Zugang zum Kapitalmarkt als Voraussetzung Entkopplung von Konsum- und Einkommenspräferenzen Darstellung in zweiperiodigem Agency-Modell Beobachtung des Cashflows beider Perioden, aber nicht Perioden-Cashflows LEN-Modell (Offenlegungsprinzip nicht anwendbar) 6.42 Annahmen zum Agency-Modell (1) t=0 6.43 Nicht neuverhandelbarer Vertragsabschluss in t = 0 Arbeitsleistung at und Zufallsgröße et ergeben Output xt Über die Zeit stationäre Produktionstechnologie Unabhängige normalverteilte stochastische Größen et Periode 1 Vertrags- Agent wählt a1 abschluss Disnutzen a12 2 t=1 Periode 2 Agent wählt a2 Cash flow Agent x1 = a1 + e 1 berichtet m1 Disnutzen a22 2 fällt an Agent erhält Entlohnung S1(m1) t=2 Cash flow x2 = a2 +e 2 fällt an Agent erhält Entlohnung S2(m2) Annahmen zum Agency-Modell (2) Risikoneutraler Prinzipal Agent mit additiver intertemporaler Nutzenfunktion Reservationsnutzen U(u) Lineare Entlohnungsfunktion St a12 a22 U U (S1, a1) U (S2, a2 ) exp r S exp r S2 2 2 1 St = st + stBt 6.44 Entlohnung auf Basis der einzelnen Cashflows (1) 6.45 Beobachtung der Cashflows jeder Periode durch Prinzipal und Agent Beurteilung des Agenten anhand des Cashflows, dh Bt = xt Perioden völlig unabhängig voneinander Agent maximiert Nutzen 2 a t max E(U ) E exp r St a 2 2 2 2 2 2 2 exp r E(St ) at r st U E(St ) at r st 2 2 2 2 Ableitung nach at ergibt Optimum at = st Zielfunktion des Prinzipals (Entlohnung auf Reservationsnutzniveau durch mögliche Anpassung von st) 2 r s 2 2 2 r s 2 2 2 r s 2 2 a a s t t t t t max E( xt ) at u st t u st 2 2 2 2 2 2 Entlohnung auf Basis der einzelnen Cashflows (2) Lösung Optimaler variabler Entlohnungsparameter st s 1 1 r 2 Erwarteter Nutzen des Prinzipals = Summe der beiden gleich großen erwarteten Periodenüberschüsse abzüglich des zu zahlenden Reservationsnutzens EG 1 - 2u 1 r 2 6.46 Entlohnung auf Basis von Gewinnen Beobachtung der Teilergebnisse x1 und x2 nur durch Agenten Prinzipal erfährt nur gesamtes Ergebnis (x1 + x2) am Ende der beiden Perioden Bilanzpolitische Maßnahmen durch den Agenten am Ende der ersten Periode möglich Bericht m = x1 – b Bilanzpolitik erst nach Bekanntwerden von x1 , dh b = b(x1) Ergebnis der zweiten Periode x2 + b(x1), da Prinzipal andernfalls Bilanzpolitik aufdecken könnte Perioden nicht mehr unabhängig voneinander 6.47 Lösung Schritt 1 Nutzen des Agenten a12 a22 EU0 x1 EU s s (x1 b(x1)) EU s s (x2 b( x1)) 2 2 Lösung des Programms durch Ermittlung (bedingter) Optima von hinten nach vorne Schritt 1: Ermittlung von a2 Optimierung von EU0x1 nach a2 ergibt a2 = s Geltung unabhängig von konkreter (zu Periodenbeginn feststehender) Bilanzpolitik 6.48 Lösung Schritt 2 6.49 Ermittlung von b Nächste zeitlich vorgelagerte Entscheidung b(x1) 2 2 2 EU 0 x1 a12 r s U s s ( x1 b) r s U s s 2 s b s r s 2 2 2 b 0 x1 realisiert – Agent trägt nur noch mit x2 verbundenes Risiko Notwendige Risikoprämie zu diesem Zeitpunkt (Berücksichtigung oben in zweiter Klammer) Optimale Bilanzpolitik 2 2 2 a2 s s ( x b) 1 s s 2 s b s r s bzw 1 2 2 2 a12 s (1 r 2 ) 1 b( x1) x1 2 2s 2 Lösung Schritt 3 Ermittlung von a1 Ermittlung der vorausgehenden Entscheidung des Agenten über die Arbeitsleistung in der ersten Periode notwendig für die Ableitung des erwarteten Nutzens des Prinzipals s a1 a12 s2 (1 r 2 ) a12 r s2 2 EU0 U s 2 4 4 2 8 2 s a1 a12 s2 (1 r 2 ) r s2 2 r s2 2 s U s 2 2 4 4 2 8 s a1 a12 s2 3 r s2 2 2U s 2 4 4 8 Maximierung von EU0 nach a1 führt zu a1 = s 6.50 Lösung Schritt 4 6.51 Ermittlung von s Erwarteter Nutzen des Prinzipals EG 2 s s 3r s u 2 8 2 2 2 Optimaler Entlohnungssatz s 1 1 2 s 1 3 r 2 1 r 4 Erwarteter Überschuss bei Bilanzpolitik EG 1 2u 3 2 1 r 4 Eigenschaften der optimalen Bilanzpolitik Optimale Bilanzpolitik unter Berücksichtigung von a2 = s b( x1) 1 x1 E( x2 ) r s 2 2 2 Mit Gewinn als Cashflow x1 abzüglich Betrag b(x1) Bei positivem Cashflow gewinnmindernde Periodenabgrenzung, bei negativem umgekehrt (Gewinnglättung) b(x1) steigt linear in x1 mit einer Rate von 0,5 Erwartungswert der Bilanzpolitik vor Kenntnis von x1 positiv, nämlich rs2/4 – ex ante asymmetrische Glättung 6.52 Ergebnis Erwarteter Überschuss bei Bilanzpolitik höher als jener bei Verwendung der beiden Cashflows EG 1 2u > EG 1 2 2u 1 r 1 3 r 2 4 Resultat: Bilanzpolitik wünschenswert! Verschiebung eines Teils des unsicheren Ergebnisses x1 in die zweite Periode Verringerung der geforderten Risikoprämie des Agenten Prinzipal kann Anreize s wegen geringerer Risikoscheu des Agenten etwas erhöhen – zusätzlicher produktiver Effekt Grund? 6.53 Diskussion (1) Gewinnglättende Bilanzpolitik aufgrund der Annahme der vollständigen Konsumption von St Entlastung der Rechnungslegung von dieser Funktion bei der Möglichkeit zum Sparen und Ausborgen von Geld Nicht vollkommener Kapitalmarkt lässt Funktion zum Teil bestehen Grenzfall: risikolose Anlage und Aufnahme von Geld zum Zinssatz null Im Grenzfall gleiches Resultat wie unter den vorhergehenden Annahmen Aber ohne Bilanzpolitik, da irrelevant 6.54 Diskussion (2) 6.55 Alternative Annahme: Multiplikative statt additive Nutzenfunktion a12 a22 U U (S1, a1)U (S2, a2 ) exp r S S2 2 2 1 Über die Perioden unveränderte Entlohnungsfunktion a12 a22 U exp r 2s s( x1 b) s( x2 b) 2 a12 a22 exp r 2s s( x1 x2 ) 2 Bilanzpolitik b in diesem Fall irrelevant Trotz multiplikativer Nutzenfunktion Anreize zu Bilanzpolitik in bestimmten Situationen möglich Bei Abgang von der Annahme linearer Entlohnung Kosten verursachende Bilanzpolitik Bilanzpolitik mit negativer Konsequenz für den Prinzipal Erhöhung des Gewinns und der daran anschließenden Entlohnung mit Bilanzpolitik Private Kosten des Agenten durch Bilanzpolitik (Nachdenken, Suchen, Beratung, Aushandlung etc) Analyse im selben Modell, aber nur eine Periode Manipulation der Beurteilungsgröße B durch Bilanzpolitik als zusätzliche, sonst völlig unproduktive Aktion a2 möglich B = x + ba2 = a1 + ba2 + e Erhöhung der Beurteilungsgröße um Faktor b 0 Disnutzen durch beide Aktivitäten bestimmt (a12 a22 )/2 6.56 Lösung ohne Möglichkeit von Bilanzpolitik Annahme: Bilanzpolitik keine Wirkung (b = 0) Optimale Arbeitsleistungen a1 = s, a2 = 0 Optimaler Entlohnungsparameter s 1 1 r 2 Erwarteter Nutzen des Prinzipals EG 1 u 2(1 r 2 ) 6.57 Lösung mit Bilanzpolitik (b > 0) (1) Optimale Arbeitsleistung durch Maximierung des Erwartungsnutzens des Agenten a12 a22 r s2 2 max s s E(B) bzw a ,a 2 2 1 2 a12 a22 max s (a1 b a2 ) a ,a 2 1 2 a1 = s sowie a2 = bs Erwarteter Nutzen des Prinzipals 2 2 2 2 2 a12 a22 r s2 2 E( x) s s E(B) a1 s s s b r s 2 2 2 2 6.58 Lösung mit Bilanzpolitik (b > 0) (2) Maximierung nach dem variablen Entlohnungssatz 1 s 1 b2 r 2 Erwarteter Nutzen des Prinzipals deutlich geringer als bei keiner Wirkung der Bilanzpolitik EG 1 u 2(1 b2 r 2 ) Ergebnis: Nachteil für Prinzipal aus Bilanzpolitik Agent steckt Arbeitsleistung in Bilanzpolitik und nicht in produktive Tätigkeit Je größer die Einflussmöglichkeiten der Bilanzpolitik umso lukrativer und umso geringer der Nutzen des Prinzipal Reduktion des variablen Entlohnungssatzes im Optimum zur Verringerung der Bilanzpolitikanreize – auch weniger Anreiz für produktive Arbeit 6.59