Marketingkonzept - Compendio Bildungsmedien

Werbung

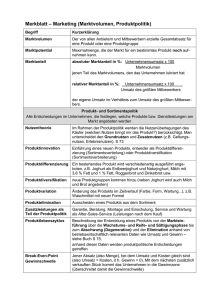

compendio Bildungsmedien Marketingkonzept Grundlagen mit zahlreichen Beispielen, Repetitionsfragen mit Antworten und Glossar Stefan Michel unter redaktioneller Mitarbeit von Clarisse Pifko 5., überarbeitete Auflage 2013 1.3.4 Beurteilung eines Marketingkonzepts Für die Beurteilung eines Konzepts sind drei Dinge entscheidend: • • • 2 Erstens müssen alle Elemente von der Analyse bis zur Kontrolle behandelt werden, sonst ist das Konzept unvollständig. Das wäre zum Beispiel der Fall, wenn nach der Analyse direkt Massnahmen entschieden würden, ohne die Zielsetzung und die Strategie vorher festzulegen. Zweitens müssen die Elemente des Konzepts zusammenpassen. Wenn also zum Beispiel bei der Analyse festgestellt wird, dass das Hauptproblem eine mangelnde Differenzierung ist, dann müssen die Strategie und der Marketingmix darauf abzielen, sich über das Produkt oder die Dienstleistung von der Konkurrenz zu differenzieren. Wenn hingegen die Strategie darin besteht, in den chinesischen Markt einzutreten, müssen die entsprechenden personellen, juristischen und finanziellen Mittel im Budget bereitgestellt werden. Drittens muss das Marketingkonzept den Vorgaben der Geschäftsleitung entsprechen, sonst harmoniert es nicht mit der Gesamtstrategie des Unternehmens. In der Praxis ist es manchmal so, dass die Vorgaben der Geschäftsleitung eher vage und sogar widersprüchlich sind. In solchen Fällen empfiehlt es sich, die grobe Struktur des Konzepts als Diskussionsgrundlage für eine weitere Verfeinerung und Klärung der Vorgaben der Geschäftsleitung zu erarbeiten. 2.3 Marktgrössen und Kennzahlen Im Rahmen der Marktanalyse werden verschiedene Marktgrössen und Kennzahlen berechnet. Die wichtigsten Marktgrössen sind hier in Form einer Hierarchie aufgelistet. Die Marktgrössen werden für einen bestimmten Zeitraum (in der Regel ein Jahr) und für ein bestimmtes geografisches Gebiet (z. B. ganze Schweiz) berechnet. Besonders zu beachten ist jedoch, dass alle Marktgrössen abhängig sind von der Marktdefinition (siehe oben). Abb. [2 - 7] Marktgrössen und Kennzahlen Marktgrösse Beschreibung Beispiel Marktkapazität Maximale Menge einer bestimmten Marktleistung, die zum Preis 0 in einem bestimmten Zeitraum im relevanten Markt abgesetzt werden könnte. Die Marktkapazität für Hundefutter entspricht der Menge, die von allen Hunden in der Schweiz in einem Jahr gefressen wird. Marktpotenzial Gesamter Umsatz oder Absatz aller Anbieter einer bestimmten Marktleistung, der unter optimalem Einsatz der Marketinginstrumente bei heutiger Kaufkraft in einem bestimmten Zeitraum im relevanten Markt erzielt werden könnte. Absatz von Hundefutter in der Schweiz in einem Jahr, wenn alle Hundebesitzer, die sich Hundefutter leisten können, auch Hundefutter kaufen. Marktvolumen Mengenmässig: Abgesetzte Menge im Markt, entspricht der Summe aller Absätze aller Anbieter. Tatsächlicher Absatz und Umsatz von Hundefutter in der Schweiz in einem Jahr. Wertmässig: Geldwert aller Käufe, entspricht der Summe aller Umsätze aller Anbieter in Markt. Absatz von Produkt X Anzahl verkaufter Produkte X (mengenmässig). Tatsächlicher Absatz von «Frolic» in der Schweiz in einem Jahr. Umsatz von Produkt X Geldwert aller Verkäufe in Franken von Produkt X. Tatsächlicher Umsatz von «Frolic» in der Schweiz in Franken in einem Jahr. Marktanteil (Share of market) Mengenmässig: (Absatz von X) / (mengenmässiges Marktvolumen) · 100% Wertmässig: (Umsatz von X) / (wertmässiges Marktvolumen) · 100% Absatz von Frolic / Marktvolumen bzw. Umsatz von Frolic / Marktvolumen. Relativer Marktanteil[1] (wird für die PortfolioAnalyse berechnet) Mengenmässig: (Absatz von X) / (durchschnittlicher Absatz der grössten drei Konkurrenten) · 100% Wertmässig: (Umsatz von X) / (durchschnittlicher Umsatz der grössten drei Konkurrenten) · 100% Absatz von Mercedes / durchschnittlicher Absatz von VW, Opel und Toyota. Umsatz von Mercedes / durchschnittlicher Umsatz von VW, Opel und Toyota. Sättigungsgrad = Marktvolumen / Marktpotenzial · 100% = Marktvolumen von / Marktpotenzial von Hundefutter. Penetrationsgrad = Anzahl der Kunden (Haushalte, Betriebe), die das Produkt X in der Periode T mindestens einmal gekauft haben / alle potenziellen Kunden · 100% Haushalte, die im letzten Jahr mindestens einmal ein Fondue gekauft haben / alle CH Haushalte. ) Die Hierarchie kann auch in einem Diagramm dargestellt werden, sodass sichtbar wird, dass beispielsweise das Marktvolumen nicht grösser sein kann als das Marktpotenzial oder dass der Marktanteil nicht grösser sein kann als das Marktvolumen. Setzt man den Absatz oder Umsatz ins Verhältnis zum Marktvolumen, so lässt sich der Marktanteil berechnen. Setzt man das Marktvolumen ins Verhältnis zum Marktpotenzial, ergibt sich der Sättigungsgrad. Abb. [2 - 8] Diagramm der Hierarchie von Marktgrössen XMK001_PEBAde.eps Marktkapazität Maximale Menge einer bestimmten Marktleistung, die zum Preis 0 in einem bestimmten Zeitraum im relevanten Markt abgesetzt werden könnte Marktpotenzial Gesamter Umsatz oder Absatz aller Anbieter einer bestimmten Marktleistung, der unter optimalem Einsatz der Marketinginstrumente bei heutiger Kaufkraft in einem bestimmten Zeitraum im relevanten Markt erzielt werden könnte Marktvolumen Gesamter von allen Anbietern effektiv realisierter Umsatz oder Absatz einer Marktleistung in einem bestimmten Zeitraum im relevanten Markt Marktanteil Marktsättigungsgrad Prozentualer Anteil des Marktvolumens am Marktpotenzial in einem bestimmten Zeitraum Prozentualer Umsatz- oder Absatz-Anteil von Anbieter X am Marktvolumen des relevanten Markts in einem bestimmten Zeitraum Das folgende Beispiel illustriert, wie die Marktgrössen am Beispiel von Golfbällen berechnet werden können. Beispiel Berechnung und Interpretation von Marktgrössen und Kennzahlen In der Schweiz leben etwa 8 Mio. Menschen (Stand Ende 2011, gemäss Bundesamt für Statistik). Davon sind etwa 75% bezüglich Alter und Gesundheit potenzielle Golfspieler. Weil jeder Golfspieler theoretisch unendlich viele Golfbälle besitzen kann, macht es keinen Sinn, die Kapazität in Golfbällen zu berechnen. Es reicht, die Marktkapazität in Spielern zu berechnen. Von diesen 6 Mio. Menschen (75% von 8 Mio.) können sich 20% das Golfspielen finanziell leisten. Damit beträgt das Marktpotenzial 1.2 Mio. Golfspieler (20% von 6 Mio.). Wenn jeder Golfspieler im Durchschnitt pro Jahr 36 Bälle[1] braucht (die entweder vom Spieler selber oder vom Golfplatz für die Benutzung auf der Driving Range gekauft werden), entspricht das einem Marktpotenzial von 43.2 Mio. Golfbällen. Bei einem Durchschnittspreis von CHF 1.–[2] beträgt das Marktpotenzial entsprechend 43.2 Mio. CHF. Tatsächlich spielen in der Schweiz etwa 80 000 Menschen Golf[3], was ca. 1% der Wohnbevölkerung entspricht. Diese Zahl ist höher als in Deutschland (0.67%), aber tiefer als in Schottland (4.81%), England (1.5%) und Österreich (1.26%). Diese 80 000 Golferinnen und Golfer brauchen pro Jahr 2 880 000 Golfbälle (Marktabsatz) im Wert von CHF 2 880 000.– (Marktumsatz). Die Firma Swiss GolfPro[4] verkauft jährlich 210 000 Golfbälle im Wert von CHF 250 000.–. Damit beträgt ihr mengenmässiger Marktanteil 7.29% (210 000 / 2 880 000) und ihr wertmässiger Marktanteil 8.6% (CHF 250 000.– / CHF 2 880 000.–). Der Sättigungsgrad des Markts beträgt 6.67% (2 880 000 / 43 200 000 Golfbälle). Wenn von den 80 000 Golfern 50 000 in einem Jahr mindestens einmal Golfbälle gekauft haben, beträgt die Penetration für dieses Jahr 62.5% (50 000 / 80 000), wobei hier die Käufe durch die Golfplätze nicht berücksichtigt sind. Bei den Golfplätzen beträgt die Penetration 100%, weil jeder Golfplatz mindestens einmal im Jahr Golfbälle kauft. [1] [2] [3] [4] * http://www.enotes.com/golf-ball-reference/golf-ball. http://www.topball.ch/?gclid=COLY--aO3LQCFUpd3godlW8A_g. European Golf Association, Januar 2009, zitiert auf http://www.golf-forum.ch/golf-golf-golf/191-ein-golfer-auf-100-schweizer.html. Fiktives Beispiel, da die effektiven Verkaufszahlen nicht öffentlich publiziert werden. Welche Schlussfolgerungen lassen sich für die Firma Swiss GolfPro ableiten? Da nur 6.67% des Markts gesättigt sind, würde Swiss GolfPro stark wachsen, wenn mehr Leute Golf spielen würden. Diese Form der Marktentwicklung ist jedoch sehr teuer und mit einem Umsatz von CHF 250 000.– in Golfbällen aussichtslos. Der mengenmässige Marktanteil beträgt 7.29%, der wertmässige 8.6%. Damit ist Swiss GolfPro teurer als der Marktdurchschnitt. Eine Strategie könnte nun darin bestehen, Kunden von der Konkurrenz zu gewinnen, zum Beispiel über tiefere Preise oder über mehr Werbung. Eine andere Strategie würde darin bestehen, den bestehenden Kunden mehr Bälle oder Bälle zu höheren Preisen zu verkaufen (siehe dazu das Kapitel «Wachstumsstrategien aus Marktsicht nach Kühn», Kap. 5.2.3, S. 77). + 5.3.2 Formen der Internationalisierung A] Export Arten von Export Der übliche Weg, in einen Auslandmarkt einzusteigen, ist der Export. Es kann auch vorkommen, dass das Unternehmen gar nicht plant, im Export tätig zu werden, jedoch als Folge von häufigen Bestellungen vom Ausland beginnt, in diesen Markt zu exportieren. Man kann zwischen indirektem und direktem Export unterscheiden: Der indirekte Export erfolgt über einen unabhängigen Exportvermittler. Dieser kann seinen Sitz im In- oder Ausland haben. Oft werden auch Exportverbände, die für mehrere Produzenten tätig sind, benutzt. Die Vorteile des indirekten Exports sind die geringen Investitionen, die ein Unternehmen tätigen muss, sowie das relativ kleine Risiko, das es dabei zu tragen hat. Beim direkten Export bemüht sich das Unternehmen selber um die Abwicklung des Exportgeschäfts. Der direkte Export kann ebenfalls auf mehrere Arten durchgeführt werden: Das Unternehmen kann eine Exportabteilung im Inland errichten, eine Tochtergesellschaft für den Export gründen, reisende Exportvertreter ins Ausland schicken oder im Ausland ansässige Händlerinnen oder Vertreter engagieren. Das Risiko und die Investitionen sind gegenüber dem indirekten Export höher; dafür ist auch der potenzielle Gewinn höher. Exportmarketing Ein Marketingkonzept für eine Exportstrategie folgt demselben Muster wie das generelle Marketingkonzept in Abbildung 1 - 8, S. 19. Was sich ändert, ist die konkrete Ausgestaltung der einzelnen Schritte, weil die Marktsituation im Ausland je nach Situation wesentlich anders ist als im Heimmarkt. Insbesondere müssen externe und unternehmensinterne Herausforderungen überwunden werden. Die ersten sechs Punkte der externen Analyse bilden auf Englisch das Akronym PESTEL (siehe Kapitel 3.3, S. 57), das im Exportmarketing der bekannten SWOT-Analyse vorangestellt wird. Wir bringen dazu ein Beispiel. , Beispiel Herausforderungen des Exportmarketings Die folgende Tabelle beschreibt die Herausforderung des Exportmarketings für ein Produkt der Medizinaltechnik, das vom amerikanischen Konzern General Electric (GE) in Indonesien eingeführt werden soll. GE hat Indonesien als neuen Markt gewählt, weil es mit 237 Mio. Einwohnern (2011) zu den bevölkerungsreichsten Ländern gehört und weil die Bevölkerung weiter stark wachsen wird. Das Produkt ist ein Ultraschallgerät, mit dem das ungeborene Baby im Mutterleib untersucht werden kann. Im Vergleich zu den Modellen, die in amerikanischen oder westeuropäischen Spitälern anzutreffen sind, wurde der Vscan speziell für den Einsatz in Wachstumsmärkten entwickelt. Das Gerät ist tragbar, relativ einfach zu bedienen, sehr robust und kostet zwischen 2 000 USD und 4 000 USD. Im Rahmen einer qualitativen Marktforschung hat das Product Management mit verschiedenen Anspruchsgruppen vor Ort Gespräche geführt und wurde mit folgenden Herausforderungen konfrontiert. Abb. [5 - 10] Extern Intern [1] Herausforderung des Exportmarketings Herausforderung Erklärung am Beispiel Vscan in Indonesia Politische Herausforderungen Seit 2004 ist Indonesien als demokratischer Staat anerkannt. Es versucht, aussenpolitisch einen eigenen Weg zu gehen und unabhängig von Bündnissen zu agieren. Die Korruption der Beamten und der Richter ist allerdings nach wie vor ein grosses Problem[1]. Wirtschaftliche Herausforderungen Das kaufkraftbereinigte Bruttosozialprodukt ist mit 4 666 USD sehr tief und viele Menschen leben in bitterer Armut. Die wenigsten Patienten und Schwangeren haben eine Krankenversicherung und können sich eine Behandlung nach neuesten medizinischen Methoden leisten. Soziale, kulturelle Herausforderungen Die Feldstudie hat viele interessante soziale und kulturelle Unterschiede aufgezeigt. So ist zum Beispiel der «Witch Doctor» (Dorfheiler) ein wichtiger externer Beeinflusser in den Dörfern. Obwohl er über keine medizinische Ausbildung im klassischen Sinn verfügt, vertrauen die Patienten und Schwangeren seinem Rat. Technische Herausforderungen Die technische Infrastruktur ist in grossen Teilen unterentwickelt, was sich auf alle Prozesse (Vertrieb, Betrieb, Schulung, Support) auswirkt. Ökologische Herausforderungen Keine wesentliche Herausforderung für die Markteinführung. Rechtliche Herausforderungen Es gilt, die regulatorischen Hürden zu überwinden, damit der Vscan die Zulassung für medizinische Behandlungen erhält. Vertragsrisiken Es ist für eine ausländische Firma wie GE schwierig, in Indonesien Vertragsverletzung einzuklagen und Vertragserfüllung zu erzwingen, speziell gegen staatliche Institutionen wie Spitäler. Debitorenrisiken Die Inkassokosten und die Ausfallrisiken sind beträchtlich, wenn an Spitäler, Ärzte und Hebammen geliefert wird. Währungsrisiken Die indonesische Rupie hat von 2009 bis 2013 über 20% ihres Werts gegenüber dem Schweizer Franken verloren. Investitionsrisiken Wie jede Internationalisierungsstrategie ist der Markteintritt mit Investitionen verbunden (Aufbau der Logistik, des Supports, Schulung, Kundenakquisition). Reputationsrisiken In der Medizinaltechnik besteht das Risiko, dass der Hersteller für fehlerhafte Behandlungen oder Todesfälle bei Patienten verantwortlich gemacht wird, auch in ungerechtfertigten Situationen. http://en.wikipedia.org/wiki/Corruption_in_Indonesia. - 6.1.1 Teilmix Handel Im Kapitel 2.7, S. 42 wurden die verschiedenen Vertriebsmöglichkeiten besprochen. Für Unternehmen, die einen direkten Vertrieb wählen, sind die folgenden Ausführungen nicht relevant. A] Zieldivergenzen zwischen Hersteller und Handel Die veränderten Machtverhältnisse zwischen Hersteller und Handel zugunsten des Handels haben dazu geführt, dass in vielen Märkten der Handel mehr oder weniger das Marktgeschehen prägt. Dadurch sind die Hersteller heute vielfach nicht mehr in der Lage, das Marketing für ihre Produkte im Sinn ihrer eigenen Strategien konsequent umzusetzen. Der Handel durchkreuzt dieses Vorhaben mit seinen eigenen Strategien. Es lohnt sich deshalb, sich den grundsätzlichen Zieldivergenzen zwischen Hersteller und Handel bewusst zu werden. . Abb. [6 - 3] Zieldivergenzen Hersteller-Handel[1] Zielbereiche Herstellerziele Handelsziele Produkt Hohes Produkt- und Markenimage Hohes Sortiments- und Ladenimage Hohe Produktinnovation Hohe Produktkonstanz Forcierung Herstellermarken Forcierung Handelsmarken Eher hochpreisige Politik Eher tiefpreisige Politik Abbau überhöhter Spannen Durchsetzung zusätzlicher Konditionen Grosse Bestellmengen Schnelle Auslieferung kleiner Bestellmengen Hohe (optimale) Distributionsdichte Selektive Distribution (evtl. Alleinvertretungsansprüche) Günstige Platzierung der eigenen Ware Günstige Platzierung des gesamten Sortiment Hohe Lieferbereitschaft Niedrige Lagerhaltung Möglichst viel Beratung und Service Möglichst wenig Beratung und Service Produktwerbung Firmenwerbung Aufbau von Markenpräferenzen Aufbau von Präferenzen für den Laden Bevorzugte Markenplatzierung Sortimentsgerechte Platzierung Herstellerorientierte Verkaufsförderung Handelsorientierte Verkaufsförderung Erhöhung der Markentreue Erhöhung der Ladentreue Preis Distribution Kommunikation B] Marketingmix mit Push- und Pull-Wirkung Eine zweite wichtige Vorüberlegung zum Teilmix Handel ist die angestrebte Wirkung des gesamten Marketingmix. Dabei wird zwischen Push (Angebotsdruck) und Pull (Nachfragesog) unterschieden. Die Unterscheidung zwischen Push- und Pull-Marketing kann sowohl im Submix Kommunikation gemacht werden[2] als auch im Teilmix Handel. Die Abbildung zeigt, dass der Hersteller beim Push-Marketing sein Produkt in den Handel drückt (englisch push) und dass der Handel das Produkt in den Einkaufswagen des Kunden drückt. Beim Pull-Marketing versucht der Hersteller, einen Nachfragesog zu erzeugen, sodass der Kunde das Produkt aus dem Regal zieht (engl. pull) und der Handel das Produkt beim Hersteller nachfragt. [1] [2] Becker, Jochen: Marketing-Konzeption. Grundlagen des strategischen Marketing-Managements, 5. Auflage, München: Vahlen, 1993, S. 525. Michel, Stefan und Oberholzer Michel, Karin: Marketing. Eine praxisorientierte Einführung mit zahlreichen Beispielen, 2. Auflage, Zürich: Compendio, 2006. / Abb. [6 - 4] Push- und Pull-Wirkung XMK003_HOBAde.eps Hersteller Hersteller Push (Angebotsdruck) Pull (Nachfragesog) Handel Handel Push (Angebotsdruck) Pull (Nachfragesog) Kunden Kunden Marketingmix Entsprechend unterschiedlich sind die Zieldimensionen. Beim Push-Marketing geht es um die Marktabdeckung (Distributionsgrad), die Erhältlichkeit, die Lagerhaltung. Beim Pull-Marketing stehen die Bekanntheit und Beliebtheit im Vordergrund, es geht um Kundenzufriedenheit und -treue. In der Praxis werden die beiden Ansätze meistens kombiniert, um eine maximale Wirkung zu erzielen. Faustregeln, wonach das Push-Pull-Verhältnis immer 50 : 50% sein soll, sind aber sicherlich falsch, da unterschiedliche Marktsituationen und Marketingstrategien zu unterschiedlichen Schwerpunkten führen. Das folgende vereinfachte Beispiel illustriert, welche Marktanalysen und welche Kriterien bei der Wahl zwischen Push- und Pull-Massnahmen angewendet werden können. Beispiel Planung und Instrumente der Push- und Pull-Beziehungen Zwei Konsumgüter der Marke 1 und der Marke 2 erzielen die identische Penetration[1] von 1.8% innerhalb einer bestimmten Periode. Die folgende Marktanteilsanalyse[2], einige nennen es auch Verkaufstrichter, zeigt, in welchen Stufen die Marke ihre potenziellen Kunden verliert. Marke 1 wird von 60% der Zielgruppe erkannt, somit verliert sie 40% bei der Bekanntheit. Von diesen 60% hat die eine Hälfte ein positive, die andere Hälfte eine negative Einstellung. Von den positiv eingestellten Konsumenten begegnen nur 10% dem Produkt am Point of Sales, und von diesen finden 60% den Preis akzeptabel und kaufen. Somit berechnet sich die Penetration als 0.6 · 0.5 · 0.1 · 0.6 = 0.018 (d. h. 1.8% der Zielgruppe). [1] [2] 10 Penetration: Marktdurchdringung. Es soll mit bestehenden Produkten ein Mehrumsatz innerhalb eines bestehenden Strategischen Geschäftsfelds (SGF) erzielt werden. Best, Roger J. (2013), Market-Based Management. Strategies for Growing Customer Value and Profitability (6 ed.). Upper Saddle River, NJ: Prentice Hall. Abb. [6 - 5] Kaufanalyse Produkt 1 100% 100% 60% Zielgruppen 10% 50% 60% Kennen das Produkt Positive Einstellung zum Produkt 50% 40% 90% Sehen das Produkt am Point of Sales Finden den Preis akzeptabel 1.8% Finden den Preis nicht akzeptabel 1.2% 40% Sehen das Produkt nicht am POS Keine positive Einstellung zum Produkt 27% 30% 40% Kennen das Produkt nicht Die Marke 2 erzielt ebenfalls eine Penetration von 1.8%, allerdings «verliert» sie die Kunden auf anderen Stufen, insbesondere bei der Bekanntheit. 80% der Zielgruppe kennen die Marke nicht und 60% der Konsumenten, die die Marke kennen, habe eine negative Einstellung zu ihr. Mit 75% Kundenkontakt am Point of Sales ist die Marke aber sehr gut vertreten. Allerdings ist sie mit 30% Preisakzeptanz eher hochpreisig positioniert. Abb. [6 - 6] Kaufanalyse Produkt 2 100% 100% 30% Zielgruppen 75% 40% 20% 80% Kennen das Produkt 60% Positive Einstellung zum Produkt 25% Sehen das Produkt am Point of Sales Finden den Preis akzeptabel 18% Finden den Preis nicht akzeptabel 4.2% 70% Sehen das Produkt nicht am POS Keine positive Einstellung zum Produkt Kennen das Produkt nicht 2% 12% 80% Diese vereinfachte Marktanteilsanalyse für zwei Produkte im selben Markt mit identischer Penetration führt zu völlig unterschiedlichen Push-/Pull-Verhältnissen. Marke 1 wird eher in Push-Massnahmen investieren, da sie zwar bekannt und beliebt, aber im Handel nicht erhältlich ist. Bei Marke 2 ist genau das Gegenteil der Fall. Hier lohnt es sich vermutlich, die starke Distribution (75% Erhältlichkeit) mit Pull-Massnahmen besser auszuschöpfen. 1' 6.1.2 Teilmix externe Beeinflusser Externe Beeinflusser sind Personen und Organisationen, die weder dem Handel noch den Produktverwendern zuzurechnen sind, die aber die Kaufentscheidung beeinflussen können. Beispiel Schulbücher Für Schulbücher ist die Dozentin eine Beeinflusserin, was die Käufe ihrer Studierenden betrifft. Für einen Verlag oder eine Buchhandlung kann es sich lohnen, den Lehrern gewisse zusätzliche Anreize zu bieten, z. B. Hintergrundinformationen, Aufgaben mit Lösungen, didaktische Hilfsmittel. Weitere Beispiele von externen Beeinflussern • • • • • Journalistinnen, die über Produkte und Dienstleistungen schreiben. Kritiker, die Filme und Bücher beurteilen. Ärztinnen, die ein Medikament verschreiben, aber nicht selber verkaufen. Wenn Ärztinnen oder Apotheker das Medikament selber verkaufen, sind sie nicht Beeinflusser, sondern ein Handelskanal. Krippenleiterin, die eine bestimmte Babywindel empfiehlt. Fussballtrainer, der einen bestimmen Fussballschuh empfiehlt. Berufsverbände, die bestimmte Produkte und Praktiken empfehlen. Quelle: Compendio Bildungsmedien AG Mit dem Internet hat ein an sich bekanntes Phänomen völlig neue Dimensionen angenommen. In Blogs[1] schreiben Personen Positives und Negatives über Produkte und Dienstleistungen. Teilweise wird diese Peer-to-Peer[2]-Empfehlung ganz bewusst zur Beurteilung genutzt. So werden zum Beispiel die Hotels auf www.orbitz.com systematisch durch die Gäste beurteilt. Wenn ein neuer Kunde ein Hotel in einer bestimmten Stadt sucht, kann er die Suche eingrenzen auf Hotels, die von den anderen Kunden mindestens die Note 4 erhalten haben. Beispiel Bewertung und Auswahl von Submixen und ihrer Instrumente Die amerikanische Firma CBR (http://www.cordblood.com) plant mit einer Marktentwicklungsstrategie nach Ansoff den Markteintritt in die Schweiz. CBR schliesst Verträge mit werdenden Eltern ab, damit bei der Geburt ihres Kinds die Stammzellen in der Nabelschnur auf unbestimmte Zeit eingefroren werden. Diese Stammzellen können bei über 70 Krankheiten (z. B. Knochenmark-Schädigung) durch Transplantation Leben retten. In der Schweiz werden jährlich ca. 70 000 Kinder geboren. CBRs Ziel ist es, dass jährlich 1 400 (2% Penetration) Eltern die Nabelschnur einfrieren lassen. Die Kosten betragen einmalig CHF 2 400.– und dann jährlich CHF 200.–. Es stellt sich die Frage, mit welchen Teilmixen CBR operieren soll und wie die einzelnen Instrumente eingesetzt werden. Die folgende Übersicht zeigt eine Kurzzusammenfassung der Argumente. [1] [2] 1( Weblogs, eine Art elektronische Tagebücher, z. B. www.blogspot.com. Peer, englisch gleichranging, also Kunde zu Kunde. Abb. [6 - 7] Abb. [6 - 8] Kurzzusammenfassung der Argumente Teilmix Begründung Kunde Zielgruppe sind werdende Eltern. Da die Dienstleistung relativ neu und in vielen Kreisen auch umstritten ist (religiöse Gründe, Verhältnismässigkeit, ethische Gründe, finanzieller Aufwand), ist der Informationsbedarf relativ gross. Es ist auch wichtig, durch ein Innovatorensegment (siehe Abb. 7 - 15, S. 160) rasch positive Mundpropaganda zu erzielen. Werdende Eltern haben ein grosses Informationsbedürfnis, das sie in ihren sozialen Kreisen durch Diskussionen stillen. Handel Da CBR direkt vertreibt, entfällt der Teilmix-Handel. Beeinflusser Als wichtigste Beeinflusser gelten die Hebammen, die vor allem in Geburtsvorbereitungskursen viele Informationen vermitteln, und Gynäkologen, die die Geburt medizinisch begleiten. Auch in diesen Kreisen bestehen grosse Vorbehalte, sodass ein Ziel darin liegt, den Befürwortern genügend Argumente zu liefern. Gleichzeitig wird versucht, eine ursprünglich ablehnende Haltung in eine neutrale Meinung zu überführen, damit die Hebamme oder die Gynäkologin den Wunsch der Eltern nach einer Stammzellen-Konservierung respektieren und sie bei der Prozedur unterstützen. Einsatz der Instrumente Teilmix Instrument Entscheid und Begründung Kunde Werbung: Printmedien Ja. Es können gezielt werdende Eltern über glaubwürdige Medien angesprochen werden. Werbung: TV Nein. Streuverlust und damit die Kosten sind zu hoch. Nur die Minderheit der TV-Zuschauer sind werdende Eltern. Werbung: Radio Nein. Argument wie oben. Dazu ist das Thema für Radiowerbung zu komplex. Werbung: Plakat Nein. Argument wie oben. Dazu ist das Thema für Plakatwerbung zu komplex. Event Ja. Teilnahme an Elterninfotagen, weil die Zielgruppe direkt und umfassend informiert werden kann. Verkauf Ja. Inbound-Callcenter[1], damit auftauchende Fragen besonders während der Markteinführung direkt und kompetent beantwortet werden können. Promotion mit Direktversand Ja. Direkte Addressierung der werdenden Eltern mit einer informativen Broschüre ist möglich. PR Ja. Pressekonferenzen mit Experten und Personen, die ihre Heilung Stammzellen von CBR verdanken, fördern die Akzeptanz bei den werdenden Eltern, aber auch bei Fachpersonen. Internet Ja. Informative Website mit Bereichen für werdende Eltern, Hebammen, Ärzte und andere Zielgruppen (Spitäler, Krankenversicherungen, Politiker). Werbung Ja. Gezielte Werbung in Fachzeitschriften, mit Internet-Link zu weiterführenden Informationen und publizierten Studien. PR Ja. Förderung von Forschungsprojekten, die an medizinischen Kongressen und Hebammen-Konferenzen präsentiert werden. Events Nein. Keine geeignete Events vorhanden für dieses spezielle Thema. Direkter Verkauf Nein. Kosten / Nutzen rechtfertigt Ärztebesuche nicht, insbesondere da es immer schwieriger oder praktisch unmöglich wird, Termine von Gynäkologen zu erhalten. Internet Ja. Informative Website mit Bereichen für werdende Eltern, Hebammen, Ärzte und andere Zielgruppen (Spitäler, Krankenversicherungen, Politiker). Beeinflusser [1] Inbound Callcenter nehmen den Anruf des Kunden entgegen und leisten den traditionellen Kundendienst. 1) 9.8 E-Business als Plattform für neue Geschäftsmodelle Die dritte Stufe der Integration des Internets ins Marketing, nach der Internetkommunikation und dem E-Commerce, ist das E-Business als Plattform für neue Geschäftsmodelle. E-Business-Modelle entstehen, wenn das Internet bestehende Branchen revolutioniert oder wenn durch das Internet neue Branchen entstehen. Aus diesem Grund haben wir die folgenden neuen E-Business-Modelltypen hinsichtlich der Funktion des Internets unterschieden. Die folgende Darstellung gibt einen Überblick über verschiedene Geschäftsmodelle. Im Kapitel 2.4.5, S. 31 wurde das Marktsystem für Google dargestellt. Auf ähnliche Weise liesse sich für jedes dieser Modelle ein anderes Marktsystem skizzieren.[1] Abb. [9 - 14] Typologie der E-Business-Modelle (eigene Darstellung) Typus Funktion des Internets Beispiele Navigation Navigatoren helfen den Kunden, im Internet das beste Angebot im Markt zu finden. www.yahoo.com, www.comparis.ch, www.bizrate.com Suchmaschine Suchmaschinen helfen den Kunden, die richtigen Informationen zu finden. www.google.com, www.askjeeves.com, www.search.ch, www.musicline.de/ Marktplatz Das Internet führt Nachfrager und Anbieter effizienter zusammen als andere Marktplätze. Liegenschaften (http://www.immobilienscout24.ch), Autos (www.car4you.ch), Sportwetten (www.betfair.com) Online-Auktionen Das Internet dient als Plattform für Online-Auktionen. www.ebay.com, www.priceline.com Mass Customizing Das Internet ermöglicht eine kostengünstige Individualisierung der Marktleistung. www.dell.ch Disintermediation Das Internet schaltet etablierte Handelskanäle aus. www.hotels.com, www.bluenile.com, www.itunes.com E-Tailing und Social Commerce Das Internet ermöglicht neue Formen des Einzelhandels (E-Tailing statt Retailing). www.amazon.de Communities Das Internet führt Menschen mit ähnlichen Interessen zusammen. www.facebook.com, www.xing.com Wiki Online-Lexika, die von Usern geführt werden www.wikipedia.org Mediasharing User stellen anderen Usern Fotos und Videos zur Verfügung www.flickr.com, www.youtube.com E-Content Das Internet ermöglicht einen besseren Zugang zu digitalen Marktleistungen. E-Learning (www.phoenix.edu), Open Source Software (http://www.opensource.org), E-Zeitungen (http://online.wsj.com) Breitband-Kommunikation Das Internet ersetzt andere Kommunikationskanäle. Internetfernseher (http://www.swisscom.ch/res/tv/index.htm), Videokonferenzen (www.skype.com) Internet-Infrastruktur (Hardware, Software, Dienstleistungen) Internet-Dienstleister stellen die Infrastruktur für die Nutzung des Internets zur Verfügung. Cisco (Hardware), Microsoft (Software), Internet Service Provider (z. B. www.bluewin.ch, www.green.ch), spezialisierte Branchenmarktforschung (www.forrester.com) Das folgende Fallbeispiel zeigt, wie ein Team der Firma Dow Corning den Auftrag erhält, für ein bestimmtes Segment eine E-Business-Lösung aufzubauen[2]. [1] [2] 1* Eine detaillierte Beschreibung der E-Business-Modelle findet sich in Michel, Stefan und Oberholzer Michel, Karin: Marketing. Eine praxisorientierte Einführung, 5. Auflage, Zürich: Compendio, 2011. Kashani, Kamran (2011), «Xiameter. The Past and Future of a Disruptive Innovation», IMD Case 5-0702. Beispiel Aufbau eines E-Business-Modells anhand von Vorgaben der Geschäftsleitung Dow Corning ist ein Produzent von Silikonen, die in der Industrie eingesetzt werden. Traditionell hatte Dow Corning den Markt in verschiedene Segmente eingeteilt, je nach Kundenbranche (d. h. Health Care, Haushaltsprodukte wie Shampoo, Elektronik, Automobil, Gebäude und Spezialapplikationen). Dow Corning wurde zunehmend von Mitbewerbern angegriffen, die zwar weniger Beratung und eine schlechtere Qualität lieferten, aber mit einem tieferen Preis operierten. Eine gross angelegte Bedürfnisstudie der Kunden von Dow Corning zeigte auf, dass sich in jeder der sechs Kundenbranchen vier verschiedene Bedürfnissegmente identifizieren lassen. 1. Innovatoren: Diese Kunden wollen zusammen mit Dow Corning die allerneusten Technologien ausprobieren und sind auf das Forschungswissen angewiesen. Sie sind wenig preissensitiv, aber äusserst beratungsintensiv. 2. Problemlöser: Diese Kunden sind nicht an den allerneusten Innovationen interessiert, sondern an modernen Lösungen, die sich bereits im Markt bewährt haben. Sie sind auch wenig preissensitiv, aber sehr qualitätsbewusst. 3. Optimierer: Diese Kunden wollen von Dow Corning wissen, wie sie ihre Produkte günstiger produzieren können. Sie sind zum Beispiel bereit, mehr für eine neue Silikonanwendung zu bezahlen, wenn sie sich dabei einen kostspieligen Arbeitsschritt in der Fabrik sparen. 4. Preisdrücker: Diese Kunden kaufen prinzipiell nur vom Anbieter mit dem günstigsten Preis. Sie sind nicht bereit, für Beratung oder Innovationen zu bezahlen, und zeigen keine Kundenloyalität. Das Dilemma für die Geschäftsleitung von Dow Corning lässt sich nun folgendermassen zusammenfassen: Die «Preisdrücker» sind ein stark wachsendes Segment, und zwar in allen Branchen. Dow Corning verliert zunehmend Aufträge an die Konkurrenz, die zwar schlechtere Produkte produzieren, aber billiger sind. Wenn Dow Corning die Preise ebenfalls reduziert, zerstört es die Marge, die notwendig ist, um weiterhin Beratung und Forschung anzubieten. Damit wird langfristig der Wettbewerbsvorteil von Dow Corning zerstört. Die Geschäftsleitung hat nun dem Marketingteam den Auftrag gegeben, ein Konzept zu entwickeln, das einerseits die «Preisdrücker» anspricht, anderseits aber die Margen im Kerngeschäft nicht kannibalisiert. Das Marketingteam hat aufgrund dieser Vorgabe ein E-Business-Modell entwickelt, das sich durch einige Besonderheiten vom etablierten Dow-Corning-Modell unterscheidet. Um die Kunden nicht zu verwirren und um die Dow-Corning-Marke nicht mit einem Tiefpreis-Image zu schädigen, wurde für die neue E-Business-Plattform auch eine neue Marke, «Xiameter», kreiert. Abb. [9 - 15] Vergleich Dow Corning and Xiameter Kriterien Dow Corning Xiameter (E-Business-Plattform) Zielsegmente • Innovatoren • Problemlöser • Optimierer Preisdrücker Beratung Intensive Beratung via Telefon und persönliche Kontakte Keine Beratung Forschung und Innovationen Intensive Zusammenarbeit bei Produktentwicklung Keine Forschung und keine Innovationen Sortiment 7 500 Produkte 350 Produkte (keine Spezialitäten) Auftragsvolumen Flexibel nach Kundenwunsch Nur Grossaufträge, keine Kleinmengen Lieferung Flexibel nach Kundenwunsch In einem Zeitfenster, keine Expresslieferungen Preis Preis enthält Marge für Service und Forschung Tiefster Tagespreis 1+ 10.4.1 Arten von Marketingkontrollen Es lassen sich vier Arten von Marketingkontrollen unterscheiden:[1] • • • • Jahresplankontrolle Profitabilitätskontrolle Effizienzkontrolle Strategiekontrolle Wir besprechen diese im folgenden Text. Jahresplankontrolle Die Jahresplankontrolle soll sicherstellen, dass die gesetzten Ziele, die in die Jahresplanung eingeflossen sind, erreicht werden. Das Management untersucht z. B. • • • • • die erzielten Verkaufsergebnisse, die Entwicklung des Marktanteils, das Verhältnis Umsatz zu Marketing-Ausgaben, die Entwicklung der finanziellen Grössen, Veränderungen in der Wahrnehmung des Konsumenten (Bekanntheitsgrad unserer Produkte, Image etc.). Profitabilitätskontrolle Bei dieser Kontrolle steht die Frage im Vordergrund, wo das Unternehmen Gewinne bzw. Verluste macht. Dabei kann die Profitabilität nach verschiedenen Kriterien ermittelt werden, z. B. • • • • • nach Produkten, nach Regionen, nach Kunden, nach Distributionswegen oder nach Auftragsgrössen. Effizienzkontrolle Die Effizienzkontrolle untersucht die Wirkungen der einzelnen Marketing-Instrumente im Hinblick auf die gesetzten Ziele und unter Berücksichtigung der entstandenen Kosten. [1] ', Kotler, Philip und Friedhelm Bliemel: Marketing-Management: Analyse, Planung, Umsetzung und Steuerung, 8. Auflage, Stuttgart: Schaeffer-Poeschel, 1995, S. 1150. Abb. [10 - 6] Effizienzkontrollen im Verkauf, der Werbung und der Verkaufsförderung Verkaufskontrolle • • • • Durchschnittliche Verkaufserfolgsquote pro Verkaufsbesuch Durchschnittliche Wiederkaufsrate von Erstkäufern Anzahl neu akquirierter Kunden Anteil der Kosten für den Verkauf gemessen am Umsatz Werbekontrolle • • • • Werbekosten pro tausend Kontakten in der Zielgruppe nach Werbemedium Anteil des Zielpublikums, das sich an die Werbung erinnern kann Einstellung des Zielpublikums zum Produkt vor und nach der Werbekampagne Rücklaufquoten Verkaufsförderungskontrolle • • • • Verkaufssteigerung bei Zweitplatzierungen Verkaufssteigerung bei Aktionen, Doppelpackungen etc. Anteil der Verkaufsförderungsausgaben an den gesamten Marketingausgaben Verhältnis von Mitarbeiter-Verkaufsförderung (Staff Promotion), Handels-Verkaufsförderung (Dealer Promotion) und Kunden-Verkaufsförderung (Consumer Promotion) Strategiekontrolle Während die bisher besprochenen Kontrollen als Soll-Ist-Vergleiche bezeichnet werden können, ist die Strategiekontrolle eine eigentliche Soll-Soll-Kontrolle. Die Frage heisst also nicht, ob das Unternehmen sein Ziel erreicht hat, sondern ob die Ziele des Unternehmens dem Umfeld und seiner eigenen Situation noch angemessen sind. Um es anders auszudrücken: Es genügt nicht, die Dinge richtig zu tun. Man muss auch die richtigen Dinge tun. Das folgende Beispiel illustriert, wie die Marktkontrolle bei einem Handelsunternehmen funktioniert, das Bauteile an die Maschinenindustrie liefert. Die Tabelle zeigt auch, auf welche Kontrollen verzichtet wird und welche Kontrollen besonders häufig durchgeführt werden. Beispiel Auswahl von Kontrollmethoden Kontrollart Kontrollinstrument Entscheid Jahresplankontrolle • Verkaufsstatistik • CRM-Auswertungen • Betriebsbuchhaltung Ja. Alle diese Daten werden ausgewertet und dienen u. a. dem jährlichen Strategiemeeting und dem Budgetprozess. Imagestudie Nein. Auf diese Daten wird verzichtet, da die Geschäftsleitung der Einschätzung der Aussendienstmitarbeiter vertraut und eine separate Marktforschungsstudie als zu kostspielig beurteilt. Verkaufsstatistik Ja. Die Deckungsbeiträge werden monatlich nach Produktkategorie und nach Region ausgewertet. Profitabilitätskontrolle Nein. Die Deckungsbeiträge werden nicht nach Kunden oder nach einzelnen Projekten ausgewiesen, weil nur mit Durchschnittskosten und nicht mit aktuellen Kosten (kunden- und projektbezogen) operiert wird. Effizienzkontrolle Strategiekontrolle Persönlicher Verkauf Ja. Das CRM-System zeigt auf, bei welchen Kunden ein persönliches Gespräch zu einer Veränderung der Bestellungen geführt hat. Werbung, Messen Nein. Es werden keine Daten über die Wirkung von Werbemassnahmen und Messepräsenz auf den Kundenumsatz erhoben. Diese Erhebung wäre sehr aufwendig und würde durch viele Faktoren verzerrt. Produktkategorien, Regionen und Kundensegmente Ja. Die Geschäftsleitung und der Verwaltungsrat diskutieren zweimal jährlich, ob die Strategie bezüglich der Produktkategorien, der Regionen und der Kundensegmente noch stimmt oder ob sie angepasst werden muss (Produkte aufnehmen oder eliminieren, neue Länder bedienen oder Rückzug, neue Kundensegmente erobern oder bestehende Kunden aufgeben). Konkurrenten Nein. Die Geschäftsleitung verfügt nicht über ein zuverlässiges Datenmaterial, das die Marktanteile der Konkurrenten in den verschiedenen Produktkategorien aufzeigt. Häufig wird basierend auf anekdotischen Erfahrungen entschieden. '- 10.5 Marketinginformationssystem Die Planung, Budgetierung und Kontrolle benötigen aktuelle Informationen, die von einem Marketinginformationssystem (MIS) zur Verfügung gestellt werden. Ein Marketinginformationssystem besteht aus Personen, Maschinen und Prozessen, die entscheidungsrelevante Marketing-Informationen sammeln, strukturieren, analysieren, interpretierten und kommunizieren.[1] Abb. [10 - 8] Marketinginformationssystem XMK003_PUBAde.eps Marketing Information Marketinginformationssystem (MIS) Marketingforschung Marketing-Umwelt • • • • • Märkte Absatzwege Konkurrenten Beeinflusser Weitere Umfelder Internes Rapportwesen Marketinginformation Marketingmanager Marketingintelligenz • • • • • Analyse Planung Entscheidung Durchführung Kontrolle Marketingentscheidungen und -kommunikation Das MIS besteht mindestens aus den drei folgenden Elementen. Internes Rapportwesen Die internen Rapporte sind die wichtigsten Informationsquellen der Marketingmanagerin. Bestellungen, Anfragen, Lagerbestände, Debitoren, Kreditoren usw. liefern grundlegende Informationen, die Probleme und Chancen direkt offenlegen. Die in der Modebranche tätige Kette C&A kennt jeden Tag die genauen Verkaufszahlen des Vortags aller Artikel in allen Filialen der Schweiz. Regionale Über- oder Unterbestände können so innert 24 Stunden ausgeglichen werden, Sortimentanpassungen sind kurzfristig möglich, was gerade bei modischen Gütern wichtig ist. Marketingforschung Da die Marketingforschung in einem separaten Buch behandelt wird (Marktforschung von Kathin ter Hofte-Fankhauser und Hans F. Wälty, Compendio), werden wir hier nur ganz kurz auf dieses Element eingehen. Die Marketingforschung wird unterteilt in primäre Forschung (field research), die aktiv Informationen erhebt, und in sekundäre Forschung (desk research), die bereits vorhandene Informationen neu kombiniert, analysiert und interpretiert. Aus Effizienzgründen werden i. d. R. zuerst sämtliche Möglichkeiten der sekundären Marketing-Forschung ausgeschöpft. Wenn diese Ansätze keine Antwort auf die relevanten Fragen geben, wird ausgehend vom konkreten Informationsbedürfnis die Durchführung von primärer Forschung ins Auge gefasst. [1] '. In Anlehnung an Kotler, Philip und Bliemel, Friedhelm: Marketing-Management: Analyse, Planung, Umsetzung und Steuerung, 8. Auflage, Stuttgart: Schaeffer-Poeschel, 1995, S. 182. Marketingintelligenz Während das interne Rapportwesen Informationen darüber liefert, was passiert ist, und die Marketingforschung Antworten auf spezifische Fragestellungen gibt, führt das «Management» dieser Informationen zur Marketingintelligenz. Diese Marketingintelligenz wird durch verschiedene Massnahmen geschaffen und gefördert: • • • • Das Unternehmen kann das Verkaufspersonal, aber auch alle anderen Mitarbeitenden mit Kunden-, Lieferanten-, Distributoren- oder Konkurrenzkontakt motivieren, wesentliche Informationen aktiv zu sammeln und weiterzuleiten. Das Unternehmen tauscht mit Lieferanten, Distributoren und anderen kooperierenden Elementen systematisch Informationen aus. Das Unternehmen verknüpft die Ergebnisse der Marktforschung, z. B. den Einkauf der Handelspaneldaten, systematisch mit internen Analysen. Das Unternehmen richtet ein Marketing-Informationszentrum ein, dessen Ziel die zielgerichtete Schaffung und Pflege der Marketingintelligenz ist. Je intensiver der Wettbewerb wird, je anspruchsvoller die Kunden werden und je höher die Dynamik des Unternehmensumfelds ist, desto wichtiger werden Informationen für die Entscheidungsfindung. Nur selten sind Marketingmanager mit den ihnen zur Verfügung stehenden Informationen zufrieden. Die häufigsten Klagen sind: • • • • • Ich erhalte zu wenig Marketinginformationen, die ich brauchen kann. Ich erhalte zu viel Marketinginformationen, die ich nicht brauchen kann. Die Informationen sind im ganzen Unternehmen verstreut, sodass ich lange brauche, um auch nur die einfachste Information zu bekommen. Informationen werden von den Untergebenen bewusst nicht weitergeleitet, weil sie ihrem Leistungsausweis schaden könnten. Wichtige Informationen erhalte ich erst, wenn es schon zu spät dafür ist. Das folgende Beispiel beschreibt, wie die Firma Aggreko ein MIS für die Verbesserung der Kundenzufriedenheit und -loyalität aufgebaut hat, nachdem das Unternehmen traditionell vor allem die finanziellen Kennzahlen (Umsatz, Marge, Kosten, Preise etc.) verfolgt hatte.[1] Aggreko gilt als Weltmarkführer in temporären Bauten, zum Beispiel werden mobile Kraftwerke für die olympischen Spiele oder nach dem Atomunfall in Fukushima zur Verfügung gestellt (siehe www.aggreko.com). [1] Meehan, Sean (2011), «Aggreko (A): Measuring Customer Satisfaction with Net Promotor Score», IMD Case 5-0772. Meehan, Sean (2011), «Aggreko (B): Net Promotor Score Implementation», IMD Case 5-0773. Meehan, Sean (2011), «Aggreko (C): Update», IMD Case 5-0774. '/ Beispiel Einführung eines neuen Managementinformationssystems (MIS) Als die Geschäftsleitung von Aggreko sich zum Ziel setzte, kundenorientierter zu werden, stellte sie rasch fest, dass sie für die Beurteilung der Kundennähe und die Kundenzufriedenheit nicht genügend Informationen zur Verfügung hatte. Erschwerend kam dazu, dass Aggreko sehr regional arbeitet, sodass jede Region die Daten anders erhob und aufbereitete, falls überhaupt Kundendaten erforscht wurden. Die folgende Tabelle zeigt illustrativ, welche Entscheidungen der Marketingleiter von Aggreko fällen musste, bevor er der Geschäftsleitung sein neues MIS vorstellen konnte. Fragestellung Entscheidung und Begründung Braucht Aggreko mehr Kundendaten, um kundenorientierter zu werden? Ja. Insbesondere müssen die Kundendaten objektiv und systematisch erhoben werden und sie müssen konzernweit vergleichbar sein. Wie werden die erhobenen Daten genutzt? Die Daten sollen zwischen den Regionen und über die Zeit verglichen werden. Das ist aber nicht das Entscheidende. Erstens geht es darum, dass Fehler erkannt werden und dass dafür gesorgt wird, dass sie nicht mehr passieren. Zweitens sollen unzufriedene Kunden reklamieren können, sodass Aggreko ihr Problem lösen kann. Drittens kann das Kundenfeedback ein wichtiger Input für neue Innovationen sein. Soll das MIS intern oder mit externer Hilfe durchgeführt werden? Externe Hilfe. Aggreko hat zu wenig Erfahrung auf dem Gebiet. Zudem können externe Spezialisten mit anderen Unternehmen vergleichen und das MIS rascher einführen. Es ist auch wichtig, dass die Kunden das Feedback den externen Spezialisten geben, da sie gegenüber ihrem direkten Ansprechpartner eher Hemmungen haben, kritisch zu sein. Soll das MIS quantitative oder qualitative Daten enthalten? Beides. Quantitative Daten sind wichtig für den Vergleich zwischen Regionen und über die Zeitachse, qualitative Daten sind wichtig, um den Kunden besser zu verstehen. Welche Kennzahlen sollen aus dem Marketing-Informations-System in die Geschäftsleitung rapportiert werden? Basierend auf Erfahrungen in anderen Branchen. Aggreko entscheidet sich für die Einführung des «Net Promotor Score»[1], bei dem die Wiederempfehlungsbereitschaft der Kunden gemessen wird. Die zentrale Frage lautet: «Wie wahrscheinlich ist es auf einer Skala von 1 bis 10, dass Sie Aggreko weiterempfehlen?» [1] 20 Im Anschluss an diese zentrale Frage werden verschiedene Fragen zur Dienstleistung gestellt, sodass die Führungskräfte vor Ort lernen, wie sie ihren Service verbessern können. Die Resultate der einzelnen Filialen und Regionen werden intern publiziert, was den Druck auf die schwächeren Filialen erhöht. Gleichzeitig werden sie aufgefordert, von den besseren Standorten zu lernen, oder die Führungskräfte werden ausgetauscht. Keiningham, Timothy L., Bruce Cooil, Tor Wallin Andreassen, and Lerzan Aksoy (2007), «A Longitudinal Examination of Net Promoter and Firm Revenue Growth», Journal of Marketing, 71 (3), 39–51. Reichheld, Frederick F. (2003), «The One Number You Need to Grow», Harvard Business Review, 81 (12), 46–54. 11.1.1 Differenzierung Die Differenzierung entscheidet, anhand welcher Kriterien Abteilungen gebildet werden. Häufig werden Organisationen nach dem Kriterium der Funktion, nach Produktgruppen oder nach geografischen Gebieten differenziert. Wird nach einem einzigen Kriterium differenziert, so spricht man von einer eindimensionalen Differenzierung. Eindimensionale Differenzierung der Organisation Abb. [11 - 1] XMK003_MABAde.eps Organisation nach Funktion Organisation nach Produktgruppe Organisation nach Regionen GL GL GL Produktion Marketing Administration Personenaufzüge Warenaufzüge Rolltreppen Markt Schweiz Markt EU Markt Asien Grössere Unternehmen verfügen über mehrere Hierarchiestufen, sodass häufig mehrdimensional differenziert wird.[1] Abb. [11 - 2] Mehrdimensionale Differenzierung XMK003_MEBAde.eps GL 2. Ebene: Organisation nach Funktion 3. Ebene: Organisation nach Produktmarkt Produktion Personenaufzüge Warenaufzüge Marketing Rolltreppen Personenaufzüge Warenaufzüge Administration Rolltreppen Eine Studie in den USA hat ergeben, dass auf der obersten Hierarchieebene am häufigsten nach Produkten und Regionen differenziert wird, auf der mittleren Hierarchieebene gleich häufig nach Produkten, Regionen und Funktionen und auf der unteren Hierarchieebene vorwiegend nach Funktionen und zusätzlich nach Projekten. In der Praxis lässt sich häufig beobachten, dass in einer bestimmten Hierarchieebene mehrere Kriterien gleichzeitig angewandt werden, sodass man von einer hybriden Differenzierung spricht. Abb. [11 - 3] Hybride Differenzierung XMK003_MIBAde.eps GL Produktion Marketing Organisation nach Funktion [1] Administration Markt USA Markt Asien Organisation nach Region Kieser, Alfred und Kubicek, Herbert: Organisation, 2. Auflage, Berlin; New York: de Gruyter, 1983, S. 96. 21 Beispiel Beurteilung von Organisationsinstrumenten Ein grosses skandinavisches Bauunternehmen, NCC (www.ncc.se), hat sich für eine hybride Differenzierung ausgesprochen. Die Geschäftsleitung legt die Strategie für die gesamte Gruppe fest; aber für jede Business Unit übernimmt ein Geschäftsführer die lokale Verantwortung. Dabei wird einerseits geografisch differenziert, d. h., es gibt eine Business Unit Schweden, Norwegen, Dänemark, Deutschland und Finnland. Gleichzeitig gibt es eine Business Unit «Housing», die grosse WohnimmobilienProjekte in all diesen Ländern konzipiert und vermarktet, und eine Business Unit «Property Development», die sich auf Geschäftsimmobilien konzentriert. Die hybride Differenzierung macht Sinn, weil NCC auf diese Weise lokal gut verankert ist und gleichzeitig das spezifische Know-how und Kapital, das für «Housing» und «Property Development» notwendig ist, in den Ländern optimal steuern kann. 11.1.2 Konfiguration Das erste Merkmal der Konfiguration ist die Hierarchie. Eine steile Hierarchie verfügt über viele Hierarchiestufen, während eine flache Hierarchie über wenige Hierarchiestufen verfügt. Damit wird auch die Kontrollspanne (Leitungsspanne) bestimmt, die als die Anzahl der direkt Unterstellten pro Führungskraft definiert ist. Abb. [11 - 4] Steile und flache Hierarchie XMK003_MOBAde.eps Steile Hierarchie Flache Hierarchie In der Praxis hört man häufig, dass flache Hierarchien besser seien als steile Hierarchien. Wie eine Schweizer Untersuchung gezeigt hat, ist dies nicht unbedingt der Fall.[1] Die Vorteile einer flachen Hierarchie sind: • • • Kurze Dienstwege Das Management ist an der Front Weniger Lohnkosten im mittleren Kader Die Nachteile einer flachen Hierarchie sind: • • • [1] 22 Grosse Kontrollspanne der Führungskräfte (Überlastung) Fehlende Kontrolle und Koordination Mögliche Doppelspurigkeiten Wohlgemuth, André C.: Unternehmensdiagnose in Schweizer Unternehmungen, Bern; Stuttgart: Haupt, 1989. Beispiel Einsatz von Organisationsstrukturen Auch Universitäten brauchen Organisationsstrukturen, die es ihnen ermöglichen, ihre Ziele zu erreichen. Das IMD in Lausanne (www.imd.org), das zu den bekanntesten Business Schools der Welt gehört, unterscheidet sich von anderen Universitäten durch eine starke Verankerung in der Praxis. Die Value Proposition des IMD-Brands lautet seit über 20 Jahren, «Real World. Real Learning». Interessant ist nun, wie sich diese strategische Positionierung in der Konfiguration auswirkt. Während traditionelle Universitäten nach Fachgebieten strukturiert sind und jedes Fachgebiet ein eigenes Institut oder einen eigenen Lehrstuhl betreibt, zeichnet sich das IMD durch eine absolut flache Hierarchie aus. Alle Professorinnen und Professoren sind hierarchisch auf derselben Stufe, arbeiten mit einem einzigen Budget und haben identische Verträge. Damit will das IMD das «fachspezifische Gärtlein-Denken» eliminieren. Die Probleme und Herausforderungen für Führungskräfte in der realen Geschäftswelt lassen sich nicht in einzelne Disziplinen einteilen (Finanzen, Marketing, IT), sondern sind meistens fächerübergreifend. Die flache Hierarchie soll dieses fächerübergreifende Teamwork sicherstellen. 23