Best Practices des Solution Sellings

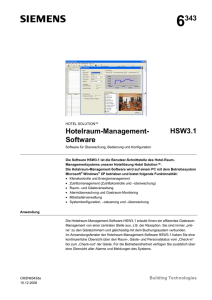

Werbung