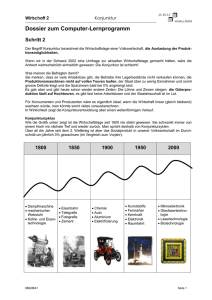

Deutsche Konjunktur erholt sich - ETH E

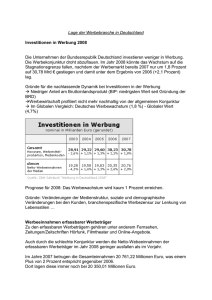

Werbung