Vorlesungen 1

Werbung

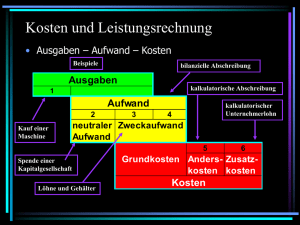

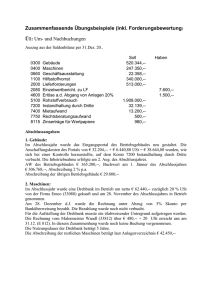

Betriebsbuchhaltung - Kostenrechnung Vorlesungen 1-3 1. Einführung Kostenrechnung Lernziele •Sie können die Grundzüge der Kostenrechnung anhand von konkreten Beispielen erläutern. •Sie können den Kostenbegriff erläutern. •Sie können die Aufgaben der Kosten und Leistungsrechnung anhand von selbst gewählten Beispielen darstellen. •Sie können die Rechensysteme in Unternehmen beispielhaft darstellen und deren Unterschiede erklären. •Sie können die Systeme der Kostenrechnung und deren Anwendbarkeit im unternehmerischen Zusammenhang darstellen. Problemstellung Ein Geschäftsmann möchte ein Cateringunternehmen gründen. Zu diesem Zweck besucht er ein spezielles Seminar des Gründerservice. Die Ausgaben für Kursgebühr, Unterlagen und Unterkunft etc. sind selbstverständlich Kosten. Wie sieht es jedoch mit den Ausgaben für die Verpflegung im Seminarhotel aus? Zu Hause hätte der Unternehmer ebenfalls essen müssen. Wenn diese Ausgaben also unabhängig vom Seminarbesuch anfallen, dann handelt es sich streng genommen nicht um Kosten der Unternehmensgründung. Wie soll die aufgewendete Zeit für den Seminarbesuch beurteilt werden? Der Unternehmer möchte ein Verkaufslokal erwerben und erkundigt sich bei einem Makler über ein geeignetes Objekt. Der Makler schätzt die entsprechenden „Kosten“ eines derartigen Objektes auf ca. € 1.000.000,00. Wie könnte der Makler auf den Schätzwert kommen? 1.1 Wozu benötigen Sie Kostenrechnungswissen? Produktion Marketing Generelle Manager 1.2 Aufgaben der Kosten- und Leistungsrechnung Aufgaben der Kosten- und Leistungsrechnung Dokumentation entscheidungsorientierte Aufbereitung und Steuerung Verdichtung betrieblicher Daten Erfassung, Systematisierung, Registrierung informationsorientierte Kosten- und Leistungsrechnung Entscheidung Planung Kontrolle Fundierung betrieblicher Entscheidungen Planung zukünftiger Kosten Kontrolle durchgeführter Maßnahmen und Abweichungsanalyse entscheidungsorientierte Kosten- und Leistungsrechnung Kosten- und Leistungsrechnung als Instrument des Controllings orientiert Stromgrößen- Bestandsgrößenorientiert 1.3 Rechensysteme in Unternehmen • Cashflow-Rechnung (Veränderungen des Kassabestandes durch Ein- und Auszahlungen) • Einahmen-Ausgaben-Rechnung (Veränderung des Geldvermögens durch Einnahmen und Ausgaben) • Bilanz- und Erfolgsrechnung (Veränderung des Eigenkapitals durch Aufwand und Ertrag) • Kosten und Leistungsrechnung (Erfassung von Kosten und Leistungen) Kongruenzprinzip Totalerfolg Cashflow–Rechnung: TECF = ∑ (Einzahlungen – Auszahlungen) aller Perioden Totalerfolg Einnahmen–Ausgabenrechnung: TEEA = ∑ (Einnahmen – Ausgaben) aller Perioden Totalerfolg Bilanz– und Erfolgsrechnung : TEBE•= ∑ (Erträge – Aufwände) aller Perioden Totalerfolg der Kosten– und Leistungsrechnung: TEKL= ∑ (Leistungen – Kosten) aller Perioden TECF = TEEA = TEBE = TEKL Grundsatz Entscheidungen langfristig Investitionsrechnung Die richtigen Dinge zu tun Entscheidungen kurzfristig Gewinn und Verlustrechnung; Kostenrechnung Die Dinge richtig tun. Beispiel 1-1 Das Cateringunternehmen plant, eine neue Partnerschaft mit dem Österreichischen Faustballverband für die nächsten 5 Jahre einzugehen. Es könnte jedoch auch die VIP–Sektoren der Eishockeymeisterschaft im gleichen Zeitraum betreuen. Die finanziellen Mittel lassen in jedem Fall nur eine der beiden Möglichkeiten zu. Nach welchem der vier Rechensysteme ist nun die Sinnhaftigkeit dieser alternativen Projekte zu beurteilen? In der folgenden Tabelle finden sich die geplanten Ein– und Auszahlungen der nächsten 5 Jahre: Lösung 1-1 Beurteilung nach Cashflow- und Einnahmen und Ausgabenrechnung: 0 EZ Faustball 2 3 4 5 Summe 200 300 700 400 300 1.900 AZ –1.000 –100 –100 –100 –100 –100 –1.500 CF –1.000 100 200 600 300 200 400 100 300 400 700 400 1.900 EZ Eishockey 1 AZ –1.200 –20 –20 –20 –20 –20 –1.300 CF –1.200 80 280 380 680 380 600 EZ: Einzahlungen AZ: Auszahlungen CF: Cashflow KW_Faustball= –1.000+100/1,1+200/1,12+600/1,13+300/1,14+200/1,15= € 36,08 KW_Eishockey= –1.200+80/1,1+280/1,12+380/1,13+680/1,14+380/1,15= € 90,03 KW: Kapitalwert Lösung 1-1 Beurteilung nach Gewinn- und Verlustrechnung (3 Periode): G3_Faustball= 700–100–1.000/5= € 400,00 G3_Eishockey= 400–20–1.200/5= € 140,00 G3: Gewinn Periode 3 Lösung 1-1 Beurteilung nach Kosten- und Leistungsrechnung (3 Periode): Faustball Eishockey 1.000 200 700,00 400,00 Materialkosten in € 40,00 5,00 Personalkosten in € 50,00 10,00 Sonstige Kosten in € 10,00 5,00 Abschreibungskosten in € 200,00 240,00 Betriebsergebnis in € 400,00 140,00 0,40 0,70 Anzahl Gäste Erlöse in € Gewinn/Gast in € Lösung 1-1 Die Gewinnreihe für alle 5 Jahre ergibt sich wie folgt: Faustball 1 2 3 4 5 EZ 200 300 700 400 300 AZ –100 –100 –100 –100 –100 AfA -200 -200 -200 -200 -200 Gewinn -100 0 400 100 0 Barwert -90,91 0 300,53 68,30 400 0 277,92 Lösung 1-1 Ermittlung des gebundenen Kapitals in den einzelnen Perioden: 0 Kapital 2 3 4 5 Summe 800 600 400 200 0 Kosten –100 –80 –60 –40 –20 Gewinn -100 0 400 100 0 Residualgewinn -200 -80 360 60 -20 -181,82 -66,11 255,45 40,98 -12,42 Barwert 1.000 1 36,08 Zur Erinnerung: KW_Faustball=–1.000+100/1,1+200/1,12+600/1,13+300/1,14+200/1,15= € 36,08 1.4 Systeme der Kostenrechnung Istkostenrechnung Kostenrechnung basiert auf historischen Daten Plankostenrechnung Kostenrechnung basiert auf geplanten Daten Normalkostenrechnung Kostenrechnung basiert auf durchschnittlichen (normalisierten) Kosten Benchmark-Costing Verbesserung der Normalkostenrechnung durch Kostenvergleich mit anderen (besten) Untenehmen 2. Kostenerfassung Lernziele •Sie können die buchhalterischen Aufwendungen eines Unternehmens anhand von Beispielen in Kosten überleiten. •Sie können Kosten nach verschiedenen Kriterien systematisieren. •Sie können einzelne Kostenarten anhand von Beispielen berechnen. •Sie können Kosten anhand von Beispielen in fixe und variable Kosten aufspalten. Kalkulationsverfahren (inkl. Kostenstellenrechnung) Kostenträgerrechnung Kostenträgererfolgsrechnung Periodenerfolgsrechnung Welche Kosten sind angefallen? Wo sind Kosten angefallen? Gemeinkosten Wofür sind Kosten angefallen? Einzelkosten Welchen Erfolg haben die einzelnen Kostenträger? Betriebsüberleitung; Kostenartenrechnung Welchen Erfolg hat der gesamte Betrieb? Erfolgsermittlung Kostenverrechnung Kostenerfassung Kostenerfassung auf Vollkostenbasis Erfolgsermittlung Kostenträgerrechnung Kostenträgererfolgsrechnung (als Deckungsbeitragsrechnung) Periodenerfolgsrechnung (einstufig oder stufenweise) Kalkulationsverfahren (inkl. Kostenstellenrechnung) Wo sind Kosten angefallen? Welche Kosten sind angefallen? fix Wofür sind die variablen Kosten angefallen? Gemeinkosten Welchen Deckungsbeitrag haben die einzelnen Kostenträger? variabel (ungeteilt oder nach Bereichen) Einzelkosten Fixkostenblock Kostenerfassung Betriebsüberleitung; Kostenartenrechnung Welchen Deckungsbeitrag haben die Bereiche? Welchen Erfolg hat der Betrieb? Kostenverrechnung Kostenerfassung auf Teilkostenbasis Problemstellung Das Cateringunternehmen erwirbt für seine Geschäftsausstattung einen neuen Computer, der hauptsächlich für die Fakturierung und die Kundenkorrespondenz verwendet werden soll. Da der Computer keine komplizierten Rechenvorgänge durchführen und daher keinen besonderen technischen Standards entsprechen muss, rechnet der Unternehmer damit, dass er den PC erst nach sechs Jahren austauschen wird. Die gesetzliche Mindestnutzungsdauer von PCs entspricht jedoch nur drei Jahren, und diese will der Unternehmer auch in seiner Buchhaltung ansetzen, um einen steueroptimalen Effekt zu erzielen. •Wie soll der Controller vorgehen? •Welche Probleme ergeben sich daraus in der Buchhaltung? •Welche Probleme ergeben sich daraus in der Kostenrechnung? 2.1 Betriebsüberleitung neutraler Aufwand Zweckaufwand = = Grundkosten kalkulatorische Kosten • betriebsfremder Aufwand Aufwand der • Anderskosten • außerordentlicher Aufwand • periodenbezogen und • betriebsbedingt ist. • Zusatzkosten • periodenfremder Aufwand • sonstiger neutraler Aufwand Beispiel 2-1 Der Controller des Cateringunternehmens beginnt mit seiner Arbeit, indem er zunächst die Kosten des Unternehmens ermittelt, denn diese bilden den Ausgangspunkt für alle weiteren Tätigkeiten. Aus den bisherigen Aufzeichnungen der Buchhaltung kann er dabei folgendes erkennen: Aufwandsart Materialaufwand Personalaufwand Instandhaltungsaufwand Abschreibungsaufwand Zinsaufwand Stromaufwand Außerordentlicher Aufwand in € 300.000,00 1.600.000,00 32.000,00 940.000,00 95.000,00 75.000,00 4.000,00 Beispiel 2-1 Für die Überleitung des Aufwands in Kosten berücksichtigt er folgende Angaben: • Der Materialverbrauch (hauptsächlich handelt es sich dabei um Lebensmittel) ist zu Anschaffungspreisen bewertet. Die Preissteigerungen auf den Beschaffungsmärkten betragen in der betrachteten Abrechnungsperiode durchschnittlich 15%. • Der Betrieb hat die Rechtsform eines Einzelunternehmens. Die Kosten einer Ersatzkraft für den Unternehmer würden inklusive Lohnnebenkosten € 80.000,00 im Jahr betragen. • Für die Instandhaltung eines betriebseigenen PKWs, den der Unternehmer auch privat nutzt, wurden € 1.000,00 aufgewendet. Die Privatnutzung beträgt 40%, wurde jedoch nicht ordnungsgemäß verbucht. Beispiel 2-1 • Die buchmäßigen Abschreibungen betreffen zu € 8.000,00 den betriebseigenen PKW, welcher zu 40% privat genutzt wird. Der restliche Betrag ist um € 40.000,00 zu niedrig angesetzt, da die buchhalterische Nutzungsdauer länger ist als die kalkulatorische. • Das Eigenkapital beträgt € 400.000,00. Als Vergleichszinssatz hat die Unternehmensleitung 8% p.a. festgesetzt. • Der Stromverbrauch (hauptsächlich für Kühlaggregate) entspricht dem langjährigen Durchschnitt. • Der außerordentliche Aufwand betrifft die außerplanmäßige Abschreibung eines mobilen Gaskochers, der bei einer Explosion aufgrund eines technischen Defekts zerstört wurde. Da derartige Fehler im Branchenschnitt nur zu jährlichen Schäden in Höhe von € 300,00 führen, hat das Unternehmen keine Versicherung abgeschlossen. Lösung 2-1 Aufwand Material Personal Instandhaltung Abschreibungen Zinsen Strom Außerord. Schäden 300.000,00 1.600.000,00 32.000,00 940.000,00 95.000,00 75.000,00 4.000,00 – + 45.000,00 80.000,00 400,00 3.200,00 4.000,00 40.000,00 32.000,00 300,00 Kosten 345.000,00 1.680.000,00 31.600,00 976.800,00 127.000,00 75.000,00 300,00 Beispiel 2-2 Da der Controller des Cateringunternehmens noch nicht viel Erfahrung in de Betriebsüberleitung hat, bittet er einen Freund, der seit Jahren eine Fast–Food–Kette betreibt, ihn einen Blick in dessen Betriebsüberleitung werfen zu lassen. Der Geschäftsfreund legt ihm die Daten für das letzte Quartal offen: • Der Materialaufwand des Quartals beträgt € 300.000,00 und ist zu Anschaffungspreisen bewertet. Die Preise sind in diesem Quartal um durchschnittlich 2% gestiegen. • Der Personalaufwand des Quartals beträgt € 750.000,00. Das Unternehmen hat die Rechtsform einer GmbH. Der Geschäftsführer würde bei einer vergleichbaren Tätigkeit in einem anderen Unternehmen € 50.000,00 im Quartal verdienen. • Der Abschreibungsaufwand des Quartals beträgt € 80.000,00. Die kalkulatorischen Abschreibungen belaufen sich auf € 120.000,00. • Es wurde eine Spende an eine politische Partei in Höhe von € 5.500,00 getätigt, die zur Erlangung eines Auftrags dienen soll. Beispiel 2-2 • An Fremdkapitalzinsen wurden im Quartal € 3.500,00 bezahlt. • Das betriebsnotwendige Kapital (Eigenkapital+Fremdkapital) beträgt € 400.000,00. Der landesübliche langfristige Zinssatz (nach KESt) beträgt 5% p.a. • An Umsätzen auf Ziel wurden in diesem Quartal € 75.000,00 getätigt. In den letzten 5 Jahren mussten bei Zielverkäufen in Höhe von insgesamt € 2.300.000,00 Forderungsverluste von € 46.000,00 verzeichnet werden. Im betrachteten Quartal betragen die Forderungsverluste € 1.200,00. • Die Prämie für die Feuerversicherung beträgt € 700,00 pro Quartal. Für Feuerschäden werden im Betrieb keine Wagnisse verrechnet. • Die an Maschinen und Anlagen tatsächlich eingetretenen und nicht versicherten Schadensfälle betragen für dieses Quartal € 3.000,00. Die kalkulatorischen Wagnisse belaufen sich hierfür auf € 1.000,00. Lösung 2-2 Aufwand Material Personal Abschreibungen Werbung (Spende) Zinsen Forderungsverluste Versicherung Außerord. Schäden 300.000,00 750.000,00 80.000,00 5.500,00 3.500,00 1.200,00 700,00 3.000,00 – + Kosten 6.000,00 306.000,00 750.000,00 120.000,00 5.500,00 5.000,00 1.500,00 700,00 1.000,00 80.000,00 120.000,00 3.500,00 1.200,00 5.000,00 1.500,00 3.000,00 1.000,00 Variation 2-2 • Der Materialaufwand des Quartals beträgt € 300.000,00 und ist zu Anschaffungspreisen bewertet. Die Preise sind in diesem Quartal um durchschnittlich 5% gefallen. • Der Personalaufwand des Quartals beträgt € 750.000,00. Das Unternehmen hat die Rechtsform eines Einzelunternehmers. Der Geschäftsführer würde bei einer vergleichbaren Tätigkeit in einem anderen Unternehmen € 50.000,00 im Quartal verdienen. • Es wurde eine Spende an eine karitative Vereinigung in Höhe von € 5.000,00 getätigt. • An Fremdkapitalzinsen wurden dieses Quartal € 3.500,00 bezahlt. Das Eigenkapital beträgt € 200.000,00. Der landesübliche langfristige Zinssatz (nach KESt) beträgt 5% p.a. • In dieser Periode sind an Maschinen und Anlagen keine Schadensfälle eingetreten. Die kalkulatorischen Wagnisse belaufen sich hierfür auf € 1.000,00. Lösung Variation 2-2 Aufwand Material Personal Werbung (Spende) Zinsen Außerord. Schäden 300.000,00 750.000,00 5.500,00 3.500,00 0,00 – + 15.000,00 50.000,00 5.000,00 2.500,00 1.000,00 Kosten 285.000,00 800.000,00 500,00 6.000,00 1.000,00 Problemstellung Controller und Produktionsleiter wollen die gesamten Kosten der Produktion für das nächste Jahr planen. Der Produktionsleiter macht den Vorschlag, dazu die Daten der vergangenen Periode zu verwenden. Sollte die Produktionsmenge beispielsweise um 10% steigen, so seien einfach die Kosten um den gleichen Wert anzuheben. Der Controller ist davon nicht wirklich überzeugt. 2.2 Gliederung der Kosten Ziel der Kostenartenrechnung ist die Systematisierung der in der Betriebsüberleitung erfassten Kosten. 2.2.1 Systematisierung nach Zurechenbarkeit direkt <==> indirekt 2.2.2 Systematisierung nach Beschäftigungsabhängigkeit fix <==> variabel 2.2.3 Systematisierung nach Produktionsfaktoren Kostenartenrechnung 2.2.1 Systematisierung nach Zurechenbarkeit Mögliche Zurechnungsobjekte Perioden Kostenträger (Produkte, Leistungen) Kostenstellen (Unternehmensbereiche) Prozesse Projekte Kunden Einzelkosten Jene Kosten die einem Verrechnungsobjekt direkt zugerechnet werden können Gemeinkosten Jene Kosten die nicht direkt (sondern nur indirekt) einem Verrechnungsobjekt zugerechnet werden könne 2.2.2 Systematisierung nach Beschäftigungsabhängigkeit sprungfixe Kosten Kosten absolut fixe Kosten Kosten Beschäftigung proportionalvariable Kosten progressivvariable Kosten Beschäftigung degressiv-variable Kosten Kosten Beschäftigung Kosten Fixe Kosten Jene Kosten die sich bei ändernder Beschäftigung gleich bleiben Variable Kosten Jene Kosten die mit der Beschäftigung variieren Kosten Beschäftigung Beschäftigung Kostenfunktion • S–förmige Kostenfunktion Kosten basierend auf dem klassischen Ertragsgesetz. Dabei fallen bei einer Beschäftigung von Null nur die fixen Kosten an, mit zunehmender Beschäftigung steigen die Gesamtkosten zunächst degressiv, dann progressiv an. • Lineare Kostenfunktion In der Praxis wird meist ein linearer Kostenverlauf, d.h. man unterstellt, dass die Kosten bei den Fixkosten beginnend proportional ansteigen. Beispiel 2-3 Controller und Produktionsleiter planen die Kosten der Produktion von Hochzeitstorten. Nach Durchsicht aller Daten ergeben sich folgende Kosten in Abhängigkeit von der jeweils erzeugten Menge: Anzahl Torten Fixkosten in € Grenzkosten in € Gesamtkosten in € 0 100,00 0,00 100,00 1 100,00 100,00 200,00 2 100,00 80,00 280,00 3 100,00 65,00 345,00 4 100,00 55,00 400,00 5 100,00 40,00 440,00 6 100,00 30,00 470,00 7 100,00 20,00 490,00 8 100,00 17,00 507,00 9 100,00 20,00 527,00 10 100,00 25,00 552,00 11 100,00 32,00 584,00 12 100,00 40,00 624,00 13 100,00 50,00 674,00 14 100,00 65,00 739,00 15 100,00 80,00 819,00 16 100,00 95,00 914,00 17 100,00 110,00 1.024,00 Beispiel 2-3 S–förmige Kostenverlauf Kosten 1200 1000 800 600 400 200 0 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 Anzahl Beispiel 2-4 Vereinfachender linearer Verlauf: Anzahl Torten Fixkosten in € Grenzkosten in € Gesamtkosten in € 0 100,00 0,00 100,00 1 100,00 50,00 150,00 2 100,00 50,00 200,00 3 100,00 50,00 250,00 4 100,00 50,00 300,00 5 100,00 50,00 350,00 6 100,00 50,00 400,00 7 100,00 50,00 450,00 8 100,00 50,00 500,00 9 100,00 50,00 550,00 10 100,00 50,00 600,00 11 100,00 50,00 650,00 12 100,00 50,00 700,00 13 100,00 50,00 750,00 14 100,00 50,00 800,00 15 100,00 50,00 850,00 16 100,00 50,00 900,00 17 100,00 50,00 950,00 Beispiel 2-4 Linearer – Kostenverlauf Kosten 1000 900 800 700 600 500 400 300 200 100 0 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 Anzahl Problemstellung Der Controller findet in seiner Post eine Einladung des Küchenleiters zu einem gemeinsamen Mittagessen zur Verkostung neuester Meeresfrüchtevariationen aus eigenem Haus. Nicht ganz sicher, ob des plötzlichen Grundes für diese Einladung erscheint der Controller pünktlich und mit knurrendem Magen. Bereits bei der zweiten Vorspeise lässt der Küchenleiter, dann „die Katze aus dem Sack“. Er steckt gerade mitten in den Budgetierungstätigkeiten für das nächste Jahr. Kochen, so meint er, das sei er ja gewohnt, da habe er viel Erfahrung und auch eine Menge an Ausbildung genossen, Budgetierung sei aber nichts für ihn. Schon letztes Jahr sei er schlecht aufgefallen, weil seine prognostizierten Kosten für Strom gar nicht mit den dann tatsächlich angefallenen übereingestimmt hätten. Letztes Jahr habe er einfach die Kosten des Vorjahres ein wenig „angepasst“. Aber das hat eben gar nicht gestimmt. Nun möchte er bei der nächsten Budgetierung unbedingt alles richtig machen. Gegen eine gute Nachspeise ist der Controller selbstverständlich gerne bereit, mit Rat und Tat zur Seite zu stehen. Wie wird dieser Rat aussehen? Kostenauflösung Mathematische Kostenauflösung geht von einer streng linearen Kostenfunktion aus. Sie basiert auf dem proportionalen Satz nach Schmalenbach, dem folgende Kostenfunktion zugrunde liegt: Gesamtkosten = Fixkosten + variable Kosten je Einheit * Menge Die Gesamtkosten werden für zwei unterschiedliche Beschäftigungsgrade betrachtet. Dadurch berechnet man den Steigungsmaß des variablen Kostenanfalls! variable Kosten je Einheit= Kostendifferenz Mengendifferenz Fixkosten = Gesamtkosten - variable Kosten je Einheit * Menge Beispiel 2-5 Controller und Küchenleiter betrachten die Stromkosten der Küche für die letzten beiden Jahre. Der Küchenleiter meint, dass natürlich bei mehr herzustellenden Menüs entsprechend mehr Strom anfallen müsste, andererseits würden bestimmte Küchengeräte in jedem Fall laufen. Im vorletzten Jahr wurden 5.400 Menüs hergestellt. Die dabei angefallenen Energiekosten beliefen sich auf € 3.160,00. Im vergangenen Jahr wurden für 6.700 Menüs € 3.680,00 ausgewiesen. Für das nächste Jahr plant der Küchenchef 7.500 Menüs. Mit Hilfe des proportionalen Satzes nach Schmalenbach werden errechnet: a) die variablen Stromkosten je Menü b) die fixen Stromkosten der Küche c) die Kostenfunktion für die Stromkosten der Küche d) die geplanten Stromkosten der Küche für das nächste Jahr. Lösung 2-5 a) variable Kosten je Menü = (3.680–3.160)/(6.700–5.400)= € 0,40 b) Fixkosten= 3.680–6.700*0,40= € 1.000,00 bzw. Fixkosten= 3.160–5.400*0,40= € 1.000,00 c) Kostenfunktion: K= 1.000+0,40*X d) Kosten7.500= 1.000+0,40*7.500 Kosten7.500= € 4.000,00 Variation 2-5 Es sollen zusätzlich zu den Werten des Vorvorjahres und des Vorjahres auch die Werte des heurigen Jahres für die Planung des nächsten Jahres einfließen. Werte heuriges Jahr: 7.000 Menüs bei Stromkosten in Höhe von € 3.830,00 Lösung Variation 2-5 a) variable Kosten je Menü = (3.830–3.160)/(7.000–5.400)= € 0,42 b) Fixkosten= 3.830–7.000*0,42= € 890,00 (Rundungdiff.) bzw. Fixkosten= 3.160–5.400*0,42= € 892,00 (Rundungdiff.) c) Kostenfunktion: K= 890+0,42*X Kostenauflösung Statistische Kostenauflösung: Berechnung der Regressionsgerade mittels der Methode der kleinsten Quadrate. Kosten Kfix kvar 1 Beschäftigung Kostenauflösung Variable Kosten: variable Kosten je Einheit Covarianz Mengenvari anz Fixkosten: Fixkosten= Ø der Gesamtkosten – variable Kosten je Einheit * Ø der Menge Korrelationskoeffizient: r Covarianz Mengenvari anz * Kostenvarianz Beispiel 2-6* Neben dem klassischen Vor–Ort–Service betreibt das Cateringunternehmen auch einen kleinen Versandhandel, in dem es seine eigens erzeugte Spezial–Torte "Vienna Symphony" in alle Welt verschickt. Die Kosten der Versandabteilung zeigen für die vergangenen Jahre folgende Daten: Jahr abgesetzte Menge 1 2 3 27.000 Stück 40.000 Stück 23.000 Stück Gesamtkosten in € 30.450,00 38.900,00 26.320,00 Es werden mittels Regressionsanalyse ermittelt: a) b) c) d) die die die die variablen Kosten je abgesetztem Stück fixen Kosten der Versandabteilung Kostenfunktion der Versandabteilung Repräsentativität der Kostenfunktion mittels Korrelationskoeffizient. Lösung 2-6* Jahr Menge Mengen– differenz Kosten in € 1 2 3 27.000 40.000 23.000 30.450,00 38.900,00 26.320,00 Summe 90.000 95.670,00 DS 30.000 31.890,00 Jahr Mengen– varianz – 3.000 10.000 – 7.000 Kosten– varianz Kosten– differenz in € –1.440 7.010 – 5.570 Co– varianz 1 2 3 9.000.000 100.000.000 49.000.000 2.073.600 49.140.100 31.024.900 4.320.000 70.100.000 38.990.000 Summe 158.000.000 82.238.600 113.410.000 Varianz 52.666.666,67 27.412.866,67 37.803.333,33 Lösung 2-6* a) variable Kosten je Einheit = 37.803.333,33/52.666.666,67= € 0,7178 b) fixe Kosten der Versandabteilung = 31.890–0,72*30.000= € 10.356,00 c) Kostenfunktion: K= 10.356+0,7178*X Korrelationskoeffizient= 37.803.333,33/(7.257,18*5.235,73) = 0,9949 Der Korrelationskoeffizienten ist fast 1, die Kostenfunktion ist daher sehr repräsentativ. 2.2.3 Systematisierung nach Produktionsfaktoren • Materialkosten • Personalkosten • Abschreibungskosten • Zinskosten • Wagniskosten • Fremdleistungskosten Problemstellung Während der Controller gerade seine Frühstückspause hält und genüsslich ein im eigenen Unternehmen hergestelltes Croissant verzehrt, ruft der Küchenleiter aufgeregt bei ihm an. Aufgrund der Schlechtwetterkatastrophe der letzten Tage und der anhaltenden Dürre in Spanien ist mit massiven Preissteigerungen bei Gemüse und Obst zu rechnen. Der Küchenleiter zeigt sich besorgt, da er nicht abschätzen kann, welche Auswirkungen dies für das Unternehmen haben wird. Der Controller erkundigt sich beim Küchenleiter über die derzeitige Erfassung der Materialkosten. Leider kann ihm dieser jedoch darauf keine Antwort geben. Die Kosten werden derzeit einfach geschätzt, so wie er das von seinem Vorgänger gelernt habe. Der Controller ahnt schlimmes, und man vereinbart, eine neue Erfassung der Materialkosten zu entwickeln. Gemeinsam wird überlegt, welche Probleme dabei zu lösen sind. Materialkosten Materialkosten umfassen sämtliche im Unternehmen anfallenden Kosten für den Verbrauch von Material jeglicher Art. Einzelkostenmaterial (direkt erfassbar) Gemeinkostenmaterial (mittelbar erfassbar) das sind Hilfsstoffe und Betriebsstoffe. Unterscheide: Materialgemeinkosten (Nebenkosten, welche für die Beschaffung, die Lagerung, den innerbetrieblichen Transport, den Schwund etc. diverser Materialien anfallen.) Materialkosten • Berechnung des Einstandspreises • Ermittlung des mengenmäßigen Einsatzes - direkt (mit Schwund) - indirekt (ohne Schwund) • Bewertung des mengenmäßigen Einsatzes - gewogenes Durchschnittspreisverfahren - gleitendes Durchschnittspreisverfahren - Identitätspreisverfahren - Wiederbeschaffungsverfahren - Kunstprinzipien - HIFO - LIFO - FIFO Materialkosten Ermittlung des Einstandspreises in € Preis des Materials laut Faktura je Stück, Kilogramm, Liter etc. brutto – Gewichtsabzüge (Tara = Gewicht der Verpackung) = Preis des Materials laut Faktura netto – Preisabzüge wie Skonti und Rabatte – Abzugsfähige Umsatzsteuer + Einkaufsspesen (z.B. Courtagen, Vermittlungsgebühren, Kommissionen etc.) + Bezugsspesen (z.B. Fracht, Versicherung, Zoll etc.) = Einstandspreis Beispiel 2-7 Ermittlung des mengenmäßigen Einsatzes Der Controller erläutert dem Küchenleiter anhand des Mehlverbrauches des letzten Monats die beiden Varianten der Bestimmung des mengenmäßigen Einsatzes. Direkte Methode: Anfangsbestand + Zukäufe – Materialverbrauch (Entnahmen lt. Belegen) = Soll–Endbestand – Ist–Endbestand (lt. Inventur) = Schwund 20 kg Mehl 40 kg Mehl 50 kg Mehl 10 kg Mehl 8 kg Mehl 2 kg Mehl Indirekte Methode: Anfangsbestand + Zukäufe = Zwischensumme – Ist–Endbestand (lt. Inventur) = Materialverbrauch (inkl. Schwund) 20 kg Mehl 40 kg Mehl 60 kg Mehl 8 kg Mehl 52 kg Mehl Variation 2-7 Enbestand (lt. Inventur) 12 kg Mehl Lösung Variation 2-7 Anfangsbestand + Zukäufe – Materialverbrauch (Entnahmen lt. Belegen) = Soll–Endbestand – Ist–Endbestand (lt. Inventur) = Schwund 20 kg Mehl 40 kg Mehl 50 kg Mehl 10 kg Mehl 12 kg Mehl (-) 2 kg Mehl Indirekte Methode: Anfangsbestand + Zukäufe = Zwischensumme – Ist–Endbestand (lt. Inventur) = Materialverbrauch (inkl. Schwund) 20 kg Mehl 40 kg Mehl 60 kg Mehl 12 kg Mehl 48 kg Mehl Beispiel 2-8 Bewertung des mengenmäßigen Einsatzes Der Controller zeigt dem Küchenleiter anhand der Materialkartei für Speiseöl die Auswirkungen der einzelnen Varianten: Datum Bewegung Menge 1.1. Anfangsbestand 50 L 4.1. Abfassung 1 20 L 12.1. Zukauf 1 30 L 17.1. Abfassung 2 25 L 20.1. Zukauf 2 25 L 27.1. Abfassung 3 42 L 31.1. Endbestand lt. Inventur 17 L Preis je L in € 2,00 2,20 2,30 Lösung 2-8 Bewertung nach gewogenem Durchschnittspreisverfahren: Datum Bewegung Menge Preis je L in € Wert in € 1.1. Anfangsbestand 50 L 2 100,00 12.1. Zukauf 1 30 L 2,20 66,00 20.1. Zukauf 2 25 L 2,30 57,50 Summe 105 L Ø Materialverbrauch= 87 L zu € 2,13= € 185,31 Schwund= 1 L zu € 2,13= € 2,13 Endbestand= 17 L zu € 2,13= € 36,21 223,50 2,13 Lösung 2-8 Bewertung nach gleitendem Durchschnittspreisverfahren: Datum Bewegung Menge Preis je L in € Wert in € 1.1. Anfangsbestand 50 L 2 100,00 4.1. Abfassung 1 20 L 2 40,00 12.1. Zukauf 1 30 L 2,20 66,00 Summe 60 L Ø 126,00 2,10 17.1. Abfassung 2 25 L 2,10 52,50 20.1. Zukauf 2 25 L 2,30 57,50 Summe 60 L Ø 27.1. Abfassung 3 131,00 2,18 42 L Materialverbrauch= € 184,06 Schwund= 1 L zu € 2,18= € 2,18 Endbestand= 17 L zu € 2,18= € 37,06 2,18 91,56 Lösung 2-8 Bewertung nach FIFO–Verfahren: Bewegung Anfangsbestan d Zukauf 1 Zukauf 2 Menge 50 L 30 L 25 L Preis je L in € 2,00 2,20 2,30 Abfassungen Wert 4.1. 20 L zu 2,00 40,00 17.1. 25 L zu 2,00 50,00 27.1. 5 L zu 2,00 30 L zu 2,20 Schwund Endbestand 31. 1. --- Materialverbrauch= € 182,10 Schwund= € 2,30 Endbestand= € 39,10 --- 7 L zu 2,30 92,10 1 L zu 2,30 2,30 17 L zu 2,30 39,10 Lösung 2-8 Bewertung nach LIFO–Verfahren: Bewegung Anfangsbestand Zukauf 1 Zukauf 2 Preis je L in € 2,00 2,20 2,30 Menge 50 L 30 L 25 L Abfassungen Wert 4.1. 17.1. 20 L zu 2,20 27.1. 32 L zu 2,00 Schwund 1 L zu 2,00 Endbestand 31.1. 17 L zu 2,00 Materialverbrauch= € 187,50 Schwund= € 2,00 Endbestand= € 34,00 20 L zu 2,30 46,00 5 L zu 2,30 55,50 10 L zu 2,20 86,00 2,00 ––– ––– 34,00 Lösung 2-8 Bewertung nach Wiederbeschaffungspreisverfahren: Datum Bewegung Menge Preis je L in € Wert in € 1.1. Anfangsbestand 50 L 2 100,00 4.1. Abfassung 1 20 L 2 40,00 12.1. Zukauf 1 30 L 2,20 66,00 Summe 60 L 2,20 132,00 17.1. Abfassung 2 25 L 2,20 55,00 20.1. Zukauf 2 25 L 2,30 57,50 Summe 60 L 2,30 138,00 Abfassung 3 42 L 2,30 96,60 27.1. Materialverbrauch= € 191,60 Schwund= 1 L zu € 2,20= € 2,20 Endbestand= 17 L zu je € 2,20= € 37,40 Lösung 2-8 Betriebsüberleitung: Buchhaltung: FIFO – Verfahren Kostenrechnung: Wiederbeschaffungspreisverfahren Aufwand in € Material 182,10 – 182,10 + 191,60 Kosten in € 191,60 Variation 2-8 Datum Bewegung Menge 1.1. Anfangsbestand 50 L 4.1. Abfassung 1 20 L 12.1. Zukauf 1 30 L 17.1. Abfassung 2 25 L 20.1. Zukauf 2 25 L 27.1. Abfassung 3 42 L 31.1. Endbestand lt. Inventur 17 L Preis je L in € 2,00 1,80 1,50 Lösung Variation 2-8 Bewertung nach gewogenem Durchschnittspreisverfahren: Datum Bewegung Menge Preis je L in € 1.1. Anfangsbestand 50 L 2 12.1. Zukauf 1 30 L 1,80 54,00 20.1. Zukauf 2 25 L 1,50 37,50 Summe 105 L Ø Wert in € 100,00 191,50 1,82 Materialverbrauch= 87 L zu € 1,82= € 158,34 Schwund= 1 L zu € 1,82 = € 1,82 Endbestand= 17 L zu € 1,82= € 30,94 Lösung Variation 2-8 Bewertung nach gleitendem Durchschnittspreisverfahren: Datum Bewegung Menge Preis je L in € 1.1. Anfangsbestand 50 L 2 100,00 4.1. Abfassung 1 20 L 2 40,00 12.1. Zukauf 1 30 L 1,80 54,00 Summe 60 L Ø Wert in € 114,00 1,90 17.1. Abfassung 2 25 L 1,90 47,50 20.1. Zukauf 2 25 L 1,50 37,50 Summe 60 L Ø 27.1. Abfassung 3 104,00 1,73 42 L 1,73 Materialverbrauch= € 160,16 Schwund= 1 L zu € 1,73= € 1,73 Endbestand= 17 L zu € 1,73= € 29,41 72,66 Lösung Variation 2-8 Bewertung nach FIFO–Verfahren: Bewegung Anfangsbestand Zukauf 1 Zukauf 2 Menge 50 L 30 L 25 L Preis je L in € 2,00 1,80 1,50 Abfassungen Wert 4.1. 20 L zu 2,00 40,00 17.1. 25 L zu 2,00 50,00 27.1. 5 L zu 2,00 30 L zu 1,80 Schwund Endbestand 31. 1. --- Materialverbrauch= € 164,50 Schwund= € 1,50 Endbestand= € 25,50 --- 7 L zu 1,50 74,50 1 L zu 1,50 1,50 17 L zu 1,50 25,50 Lösung Variation 2-8 Bewertung nach LIFO–Verfahren: Bewegung Anfangsbestand Zukauf 1 Zukauf 2 Preis je L in € 2,00 1,80 1,50 Menge 50 L 30 L 25 L Abfassungen Wert 4.1. 17.1. 20 L zu 1,80 27.1. 32 L zu 2,00 Schwund 1 L zu 2,00 Endbestand 31.1. 17 L zu 2,00 Materialverbrauch= € 155,50 Schwund= € 2,00 Endbestand= € 34,00 20 L zu 1,50 30,00 5 L zu 1,50 43,50 10 L zu 1,80 82,00 2,00 ––– ––– 34,00 Lösung Variation 2-8 Bewertung nach Wiederbeschaffungspreisverfahren: Datum Bewegung Menge Preis je L in € Wert in € 1.1. Anfangsbestand 50 L 2 100,00 4.1. Abfassung 1 20 L 2 40,00 12.1. Zukauf 1 30 L 1,80 54,00 Summe 60 L 1,80 108,00 17.1. Abfassung 2 25 L 1,80 45,00 20.1. Zukauf 2 25 L 1,50 37,50 Summe 60 L 1,50 90,00 Abfassung 3 42 L 1,50 63,00 27.1. Materialverbrauch= € 148,00 Schwund= 1 L zu € 2,20= € 2,20 Endbestand= 17 L zu je € 2,20= € 37,40 Personalkosten Während einer Dienstbesprechung des Cateringunternehmens ist es zu einer hitzigen Debatte zwischen dem Küchenleiter und der Geschäftsleitung über die Höhe der Personalkosten gekommen. Der Küchenleiter meint, im Verhältnis zu seinem Arbeitseinsatz und zum Einkommen bekannter Kollegen aus anderen Unternehmen zu gering entlohnt zu werden. Die Geschäftsleitung argumentiert mit den enormen Personalkosten, die durch diverse Abgaben entstehen würden. Bevor der Streit eskaliert, versucht der Personalleiter die Diskussion wieder auf eine sachliche Ebene zu bringen. Er schlägt vor, die exakten Personalkosten des Küchenleiters zu ermitteln, um einen Ausgangspunkt für weitere Gespräche zu finden. Folglich wird der Controller beauftragt, die Personalkosten des Küchenleiters zu bestimmen. •Wie ist dabei vorzugehen? •Welche Kostenbestandteile sind dabei zu berücksichtigen? Personalkosten Personalkosten sind sämtliche Kosten, welche im Betrieb durch die Beschäftigung von Mitarbeitern sowie durch die Tätigkeit des Unternehmers und seiner Familienmitglieder entstehen. Personalgemeinkosten: Personalkosten(teile) die nicht direkt verrechnet werden können Personaleinzelkosten: Personalkosten(teile) die direkt zugerechnet werden können. Personalkosten Bruttolohn bzw. Bruttogehalt Sonderzahlungen lohn- bzw. gehaltsabhängige Abgaben Sonderzahlungen lohn- bzw. gehaltsabhängige Abgaben Personalkosten Nichtanwesenheit Anwesenheit Lohn- bzw. Gehaltsnebenkosten Leistung Nichtleistung Nichtanwesenheit Sonderzahlungen lohn- bzw. gehaltsabhängige Abgaben lohn- bzw. gehaltsabhängige Gemeinkosten Beispiel 2-9 Der Küchenleiter des Cateringunternehmens verdient monatlich € 5.000,00 brutto, 14 mal jährlich. Die gehaltsabhängigen Abgaben (Dienstgeberbeitrag zur Sozialversicherung, Mitarbeitervorsorge, Kommunalsteuer etc.) betragen 35% des Jahresbruttogehalts. Nach Urlaub, Krankenstand, Feiertagen und sonstigen Fehlzeiten wird mit 44 Wochen Anwesenheit bei einer 40–Stunden–Woche gerechnet. Aufgrund von Schätzungen der vergangenen Jahre setzt der Personalleiter die unproduktive Zeit mit 15% der Anwesenheitszeit an (auch der fleißigste Koch kann nicht immer in seinen Töpfen rühren…). Der Controller ermittelt a) b) c) d) einen durchschnittlichen Stundensatz je Anwesenheitsstunde einen durchschnittlichen Stundensatz je Leistungsstunde die Gehaltsnebenkosten die gehaltsabhängigen Gemeinkosten. Ein Monat rechnet er mit 4,3 Wochen. Lösung 2-9 Bruttogehalt (Basis)= 12*5.000= 60.000 Sonderzahlungen= 2*5.000= 10.000 Gehaltsabhängige Abgaben= 70.000*0,35= 24.500 Personalkosten= 94.500 Anwesenheitsstunden= 44*40= 1.760 auf Anwesenheit entfallendes Basisgehalt= 60.000/52*44= 50.769,23 Leistungsstunden= 44*40*0,85= 1.496 auf Leistung entfallendes Basisgehalt= 60.000/52*37,40= 43.153,85 a) Ø Stundensatz je Anwesenheitsstunde= 94.500/1.760= € 53,69 b) Ø Stundensatz je Leistungsstunde= 94.500/1.496= € 63,17 c) Gehaltsnebenkosten= 94.500–50.769,23= € 43.730,77 d) Gehaltsabhängige Gemeinkosten= 94.500–43.153,85= € 51.346,15 Beispiel 2-10 Nachdem nun die Gehaltskosten des Küchenleiters bestimmt werden konnten, regt die Geschäftsleitung an, gleiches auch für die Hilfsarbeitskräfte in der Küche durchzuführen. Die in der Küche beschäftigten Arbeiter erhalten einen Bruttostundenlohn von € 9,00. Aus der Personalstatistik sind folgende Daten bekannt: in Wochen Urlaub Feiertage Krankenstand Sonstige Verhinderungszeit Weihnachtsremuneration Urlaubszuschuss 5 2,2 3 1,3 4,3 4,3 Die direkt verrechenbare Zeit beträgt 85% der Anwesenheitszeit. Die lohnabhängigen Abgaben betragen 30%. Nun werden errechnet: a)die prozentuelle Belastung der Anwesenheitszeit mit Lohnnebenkosten b)die prozentuelle Belastung der Leistungszeit mit lohnabhängigen Gemeinkosten c)der Stundensatz je Anwesenheitsstunde d)der Stundensatz je Leistungsstunde. Lösung 2-10 Personalkosten in Wochen= (52+8,6)*1,3= 78,78 Anwesenheit in Wochen= 52–5–2,2–3–1,3= 40,5 Leistung in Wochen= 40,5*0,85= 34,43 a) Lohnnebenkosten in Prozent= (78,78–40,5)/40,5 *100= 94,52% b) Lohnabhängige Gemeinkosten in Prozent=(78,78–34,43)/34,43*100= 128,81% c) Kosten je Anwesenheitsstunde= 9*1,9452= € 17,51 d) Kosten je Leistungsstunde= 9*2,2881= € 20,59 Beispiel 2-11 Der Betriebsrat des Cateringunternehmens richtet zwei Forderungen an die Geschäftsleitung: Zum einen soll für Mitarbeiter mit Kindern unter 4 Jahren eine betriebliche Tagesbetreuung zur Verfügung gestellt werden. Dies würde Kosten in Höhe von 3% der bisherigen Bruttolöhne inklusive Sonderzahlungen verursachen. Zum anderen möchte der Betriebsrat eine zusätzliche dienstfreie Zeit von 0,5 Wochen durchsetzen. Die Geschäftsleitung bittet den Controller, die Auswirkungen auf die Personalkosten am Beispiel der Küchenhilfskräfte (aus dem vorhergehenden Beispiel) zu errechnen. Der Controller ermittelt daher a) b) die Kosten je Anwesenheitsstunde und je Leistungsstunde, wenn nur dieKinderbetreuung gewährt würde die Kosten je Anwesenheitsstunde und je Leistungsstunde, wenn neben der Kinderbetreuung auch der zusätzlichen dienstfreien Zeit zugestimmt würde. Lösung 2-11 a) Personalkosten in Wochen= (52+8,6)*1,03*1,3= 81,14 Anwesenheit in Wochen= 52–5–2,2–3–1,3= 40,5 Leistung in Wochen= 40,5*0,85= 34,43 Lohnnebenkosten in Prozent= (81,14–40,5)/40,5*100= 100,35% lohnabhängige Gemeinkosten in Prozent= (81,14–34,43)/34,43*100= 135,67% Kosten je Anwesenheitsstunde = 9+100,35% = € 18,03 Kosten je Leistungsstunde = 9+135,67%= € 21,21 b) Personalkosten in Wochen = (52+8,6)*1,03*1,3= 81,14 Anwesenheit in Wochen = 52–5–2,2–3–1,3–0,5= 40 Leistung in Wochen = 40*0,85= 34 Lohnnebenkosten in Prozent = (81,14–40)/40*100= 102,85% Gemeinkosten in Prozent = (81,14–34)/34*100= 138,65% Kosten je Anwesenheitsstunde = 9+102,85% = € 18,26 Kosten je Leistungsstunde = 9+138,65%= € 21,48 Variation 2-11 • Die Sozialabgaben steigen um 5 Prozentpunkte. • Der Krankenstand beträgt 2 Wochen • Die Leistungszeit beträgt 80% der Anwesenheitszeit Lösung Variation 2-11 Personalkosten in Wochen= (52+8,6)*1,03*1,35= 84,26 Anwesenheit in Wochen= 52–5–2,2–2–1,3= 41,5 Leistung in Wochen= 41,5*0,80= 33,2 Lohnnebenkosten in Prozent= (84,26–41,5)/41,5*100= 103,04% lohnabhängige Gemeinkosten in Prozent= (84,26–33,2)/33,2*100= 153,80% Kosten je Anwesenheitsstunde = 9+103,04% = € 18,27 Kosten je Leistungsstunde = 9+153,80%= € 22,84 Problemstellung Die Geschäftsleitung des Cateringunternehmens trägt sich mit dem Gedanken, in Zukunft Softdrinks für Veranstaltungen selbst herzustellen, anstatt diese zuzukaufen. Die Materialkosten sind planbar und bewegen sich im möglichen Rahmen. Es wäre jedoch auch eine eigene Abfüllanlage anzuschaffen. Diese Anlage hat einen Anschaffungspreis in Höhe von netto € 120.000,00. Geschäftsleitung, technischer Dienst und Vertriebsleiter sind sich uneinig darüber, welche Kosten diese Anlage pro Jahr bzw. pro abgefüllter Flasche verursachen würde. Der zu Rate gezogene Controllingleiter meint, dass es sich dabei um Abschreibungskosten handle und es verschiedene Berechnungsmöglichkeiten dafür gäbe. Er wird um eine detaillierte Darstellung gebeten. Wie könnte möglichst verursachungsgerecht vorgegangen werden? Kalkulatorische Abschreibung Abschreibungen stellen die rechnerische Erfassung der Wertminderung von Anlagegütern dar. Die in der Kostenrechnung angesetzten kalkulatorischen Abschreibungen können sich in mehreren Hinsichten von den buchhalterischen unterscheiden: - Wahl einer anderen Abschreibungsbasis - Wahl einer anderen Abschreibungsmethode - Wahl einer anderen Nutzungsdauer - Wahl eines anderen Verrechnungszeitraums Abschreibungsbasis Die Abschreibungsbasen von Kostenrechnung und Buchhaltung unterscheiden sich daher wie folgt: Kostenrechnung: Finanzbuchhaltung: Anschaffungswert (netto) Wiederbeschaffungswert (netto) + Nebenkosten (Transport, etc.) + Nebenkosten (Transport, Zollgebühren etc.) – Restwert (– Restwert) = Abschreibungsbasis = Abschreibungsbasis Abschreibungsmethode -Lineare Abschreibung Diese verteilt die Abschreibungsbasis gleichmäßig über die Nutzungsdauer -Degressive Abschreibung Diese verteilt die Abschreibungsbasis so über die Nutzungsdauer, dass die Abschreibungen im Laufe der Nutzungsdauer abnehmen. Progressive Abschreibung Diese verteilt die Abschreibungsbasis so über die Nutzungsdauer, dass die Abschreibungen im Laufe der Zeit zunehmen (analog zur digitalen Methode). (in Rumänien nicht angewendet) Beschleunigte Abschreibung Im ersten Nutzungsjahr erfolgt eine 50%-ige Abschreibung, die restlichen 50% der Abschreibungsbasis werden linear über die restliche Nutzungsdauer verteilt Leistungsabhängige Abschreibung Diese Methode setzt in jedem Nutzungsjahr einen unterschiedlichen Abschreibungsbetrag an, abhängig von der jeweiligen Nutzung. Abschreibungsmethode Arithmetisch Abschreibung: • arithmetisch–degressive Abschreibung (digitale Abschreibung) Die Abschreibungsbeträge sinken in jeder Periode um einen Betrag. Dieser Betrag (d) errechnet sich wie folgt: d= konstanten 2*Abschreibungsbasis n*(n+1) • arithmetisch-progressive Abschreibung Berechnung analog zur arithmetisch–degressive Abschreibung, jedoch steigen die Abschreibungsbeträge um d. Beispiel 2-12 Der Controllingleiter des Cateringunternehmens hat alle Daten nochmals detailliert dargestellt und die unterschiedlichen Berechnungsvarianten durchgeführt. Der Tageswert der Abfüllanlage beträgt € 120.000,00, der am Ende einer Nutzungsdauer von 5 Jahren erzielbare Schrottwert wird mit € 15.000,00 geschätzt. In den einzelnen Jahren soll die Anlage wie folgt genutzt werden: - Jahr Jahr Jahr Jahr Jahr 1 2 3 4 5 35.000 55.000 50.000 40.000 30.000 Flaschen Flaschen Flaschen Flaschen Flaschen Lösung 2-12 Abschreibung nach linearer Methode: Abschreibungsbasis= 120.000–15.000= € 105.000,00 Abschreibung p.a.= 105.000/5= € 21.000,00 Jahr Restwert 1.1. in € Restwert 31. 12. in € Abschreibung in € jährlich je Flasche 1 120.000,00 21.000,00 0,60 99.000,00 2 99.000,00 21.000,00 0,38 78.000,00 3 78.000,00 21.000,00 0,42 57.000,00 4 57.000,00 21.000,00 0,52 36.000,00 5 36.000,00 21.000,00 0,70 15.000,00 Lösung 2-12 Abschreibung nach arithmetisch–degressiver Methode (anders als in Rumänien): Abschreibungsbasis= 120.000–15.000= €105.000,00 d= (2*105.000)/(5*6)= € 7.000,00 Jahr Restwert 1.1. in € Restwert 31. 12. in € Abschreibung in € jährlich je Flasche 1 120.000,00 35.000,00 1,00 85.000,00 2 85.000,00 28.000,00 0,51 57.000,00 3 57.000,00 21.000,00 0,42 36.000,00 4 36.000,00 14.000,00 0,35 22.000,00 5 22.000,00 7.000,00 0,23 15.000,00 Lösung 2-12 Abschreibung nach arithmetisch–progressiver Methode (in Rumänien nicht angewendet) : Abschreibungsbasis= 120.000–15.000= € 105.000,00 d= (2*105.000)/(5*6)= € 7.000,00 Jahr Restwert 1.1. in € Restwert 31. 12. in € Abschreibung in € jährlich je Flasche 1 120.000,00 7.000,00 0,20 113.000,00 2 113.000,00 14.000,00 0,25 99.000,00 3 99.000,00 21.000,00 0,42 78.000,00 4 78.000,00 28.000,00 0,70 50.000,00 5 50.000,00 35.000,00 1,17 15.000,00 Lösung 2-12 Abschreibung nach leistungsabhängiger Methode: Abschreibungsbasis= 120.000–15.000= € 105.000,00 Abschreibung je Flasche= 105.000/210.000= € 0,50 Jahr Restwert 1.1. in € Restwert 31. 12. in € Abschreibung in € jährlich je Flasche 1 120.000,00 17.500,00 0,50 102.500,00 2 102.500,00 27.500,00 0,50 75.000,00 3 75.000,00 25.000,00 0,50 50.000,00 4 50.000,00 20.000,00 0,50 30.000,00 5 30.000,00 15.000,00 0,50 15.000,00 Beispiel 2-13 Für eine Maschine, die der Unternehmer Anfang März des Jahres 1 gekauft und in Betrieb genommen hat, weist die buchhalterische Anlagenkarte per 31. 12. des Jahres 4 € 175.000,– an vorgenommenen planmäßigen Abschreibungen aus. Die buchhalterische Nutzungsdauer dieser Maschine ist mit 5 Jahren angesetzt. Die tatsächliche Nutzungsdauer wird wahrscheinlich um 40% länger sein. Der Maschinenindex betrug beim Kauf 280. Ende des Jahres 4 beträgt er 350. Ermittelt werden a)die kalkulatorische Abschreibung des Jahres 4 und b)der kalkulatorische Restwert per Ende des Jahres 4. Lösung 2-13 a) bisherige Nutzung buchhalterisch= 4 Jahre Abschreibung buchhalterisch p.a.= 175.000/4= 43.750 Anschaffungswert historisch= 43.750*5= 218.750 Tageswert= 218.750/280*350= 273.437,50 bisherige Nutzung kalkulatorisch= 3 Jahre und 10 Monate = 46 Monate Abschreibung kalkulatorisch Jahr 4= € 39.062,50 Abschreibung kalkulatorisch monatlich= € 3.255,21 b) Restwert kalkulatorisch per Ende des Jahres 4 = 273.437,50–46*3.255,21= € 123.697,84 Betriebsüberleitung Jahr 4: Aufwand in € Abschreibung 43.750,00 – 43.750,00 + 39.062,50 Kosten in € 39.062,50 Variation 2-13 • Anschaffung der Maschine Anfang September des Jahres 1. • Buchhalterische Nutzungsdauer 8 Jahre • Maschinenindex Jahr 4 beträgt 320 • Tatsächliche Nutzungsdauer +50% (3. Auflage) Lösung Variation 2-13 a) bisherige Nutzung buchhalterisch= 3,5 Jahre Abschreibung buchhalterisch p.a.= 175.000/3,5= 50.000 Anschaffungswert historisch= 50.000*8= 400.000 Tageswert= 400.000/280*320= 457.142,86 bisherige Nutzung kalkulatorisch= 3 Jahre und 4 Monate = 40 Monate 2. Auflage: Abschreibung kalkulatorisch Jahr 4= € 40.816,33 Abschreibung kalkulatorisch monatlich= € 3.401,36 3. Auflage: Abschreibung kalkulatorisch Jahr 4= € 38.095,24 Abschreibung kalkulatorisch monatlich= € 3.174,60 b) Restwert kalkulatorisch per Ende des Jahres 4 = 457.142,86-40*3.401,36= € 321.088,46 (2. Auflage) 457.142,86-40*3.174,60= € 330.158,73 (3. Auflage) Beispiel 2-14* Am 1. 4. des Jahres 1 wurde für das Cateringunternehmen ein Spezialcomputer um € 12.000,– inkl. 20% USt erworben. Die Montagekosten betrugen € 700,– netto. Buchhalterisch wird der Computer über 3 Jahre linear abgeschrieben. Für die Kostenrechnung wird digital über 4 Jahre abgeschrieben. Es wird mit einem Schrottwert von € 900,– am Ende der Laufzeit gerechnet. Dargestellt werden a) der Abschreibungsverlauf dieses Computers und b) die Überleitung der Abschreibungen über die gesamte Nutzungsdauer. Lösung 2-14* Abschreibungsbasis= 10.000+700–900= 9.800 d= (2*9.800)/(4*5)= 980 Kalender-Jahr Restwert 1.1. in € Restwert 31. 12. in € Abschreibung in € Betrag Formel 1 10.700,00 2.940,00 4*d*3/4 7.760,00 2 7.760,00 3.185,00 4*d*1/4+3*d*3/4 4.575,00 3 4.575,00 2.205,00 3*d*1/4+2*d*3/4 2.370,00 4 2.370,00 1.225,00 2*d*1/4+1*d*3/4 1.145,00 5 1.145,00 245,00 1*d*1/4 900,00 Lösung 2-14* Zeitachse: Abschreibungsjahre 1 J. : € 3.920,- 2 J. : € 2.940,- 3 J.: € 1.960,- 4 J. : € 980,- Zeitachse: Kalenderjahre ¾ J. 1 1.4 J. 1 ¼ J. 1 + ¾ J. 2 31.12 J. 1 ¼ J. 2 + ¾ J. 3 31.12 J. 2 ¼ J. 3 + ¾ J. 4 31.12 J. 3 ¼ J. 4 31.12 J.4 1.4 J. 5 Variation 2-14* In der Kostenrechnung wird arithmetisch-progressiv abgeschrieben. Lösung Variation 2-14* Kalender Jahr Restwert 1.1. in € Abschreibung in € Restwert 31. 12. in € Betrag 1 10.700,00 735,00 9.965,00 2 9.965,00 1.715,00 8.250,00 3 8.250,00 2.695,00 5.555,00 4 5.555,00 3.675,00 1.880,00 5 1.880,00 980,00 900,00 Lösung Variation 2-14* Kalender Jahr Restwert 1.1. in € Abschreibung in € Restwert 31. 12. in € Betrag 1 10.700,00 735,00 9.965,00 2 9.965,00 1.715,00 8.250,00 3 8.250,00 2.695,00 5.555,00 4 5.555,00 3.675,00 1.880,00 5 1.880,00 980,00 900,00 Problemstellung Der Controller des Cateringunternehmens nutzt gerade eine kurze Pause, um ein nettes Quartier für den Radausflug am Wochenende mit seiner Familie im Internet zu finden, da klingelt das Telefon. Kurz darauf findet er sich im Büro der Geschäftsleitung wieder. Das Management berichtet von einem Gespräch mit dem Eigentümer des Unternehmens. Dieser hat Andeutungen über einen zukünftigen Börsegang geäußert. Damit verbunden wären dann auch Dividendenerwartungen der Aktionäre. Fast zur gleichen Zeit hat der örtliche Bankmanager darauf aufmerksam gemacht, dass aufgrund der Konjunkturlage mit einem Anstieg des Zinsniveaus zu rechnen sei. Zusammen mit dem in der Zwischenzeit ebenfalls zur Besprechung geeilten Vertriebsleiter diskutiert man, welche Relevanz diese Informationen für das Unternehmen haben. •Stellt das zum Betrieb des Unternehmens notwendige Kapital eine Ressource dar? •Wenn ja, verursacht diese Ressource Kosten? •Gibt es Unterschiede zwischen Eigen- und Fremdkapital? •Gibt es Unterschiede für die Berücksichtigung in Abhängigkeit von der Rechtsform? •Wie können diese – so es sich um Kosten handelt - ermittelt werden? Kalkulatorische Zinsen Als Zinskosten werden die Kosten des in einem Betrieb gebundenen Eigen- und Fremdkapitals angesetzt. Es ergeben sich dadurch zwei Varianten zur Berechnung kalkulatorischer Zinsen: • betriebsnotwendige Eigenkapital • betriebsnotwendigen Gesamtkapital (ÖKR-Methode) Restwertverzinsung < == > Durchschnittswertverzinsung Kalkulatorische Zinsen Berechnung des betriebsnotwendigen Eigenkapitals (Restwert): + – = +/– = – = buchhalterisches Gesamtkapital bzw. –vermögen (Bilanzsumme) betriebsnotwendiges Vermögen, soweit nicht aktiviert nicht betriebsnotwendiges Vermögen, soweit aktiviert betriebsnotwendiges Vermögen zu Anschaffungsrestwerten Umwertungen (stille Reserven, stille Lasten) betriebsnotwendiges Vermögen zu Tagesrestwerten buchhalterisches Fremdkapital betriebsnotwendiges Eigenkapital zu Tagesrestwerten oder: + – = +/– = buchhalterisches Eigenkapital betriebsnotwendiges Vermögen, soweit nicht aktiviert nicht betriebsnotwendiges Vermögen, soweit aktiviert betriebsnotwendiges Eigenkapital zu Anschaffungsrestwerten Umwertungen (stille Reserven, stille Lasten) betriebsnotwendiges Eigenkapital zu Tagesrestwerten Kalkulatorische Zinsen Berechnung des betriebsnotwendigen Gesamtkapitals (Restwert): + – = +/– = – = buchhalterisches Gesamtkapital bzw. –vermögen (Bilanzsumme) betriebsnotwendiges Vermögen, soweit nicht aktiviert nicht betriebsnotwendiges Vermögen, soweit aktiviert betriebsnotwendiges Vermögen zu Anschaffungsrestwerten Umwertungen (stille Reserven, stille Lasten) betriebsnotwendiges Vermögen zu Tagesrestwerten Abzugskapital betriebsnotwendiges (Gesamt)kapital Beispiel 2-15 Der Controller des Cateringunternehmens überlegt, wie hoch die Zinskosten der im Beispiel 2-10 angeschafften Abfüllanlage über die Nutzungsdauer nach dem Restwertverfahren und nach dem Durchschnittswertverfahren sein werden. Als Zinssatz nimmt der Controller 10% an. Die Abfüllanlage hat einen Anschaffungswert von € 120.000,00 einen Schrottwert von € 15.000,00 und eine Nutzungsdauer von 5 Jahren. Lösung 2-15 Zinskosten nach dem Restwertverfahren: Bei linearer Abschreibung ergeben sich nach dem Restwertverfahren folgende Zinskosten über die Nutzungsdauer: NJ AfA in € Abschreibbar gebunden in € Schrottwert in € Gebundenes Kapital in € Zinskosten in € 1 21.000,00 84.000,00 15.000,00 99.000,00 9.900,00 2 21.000,00 63.000,00 15.000,00 78.000,00 7.800,00 3 21.000,00 42.000,00 15.000,00 57.000,00 5.700,00 4 21.000,00 21.000,00 15.000,00 36.000,00 3.600,00 5 21.000,00 0,00 15.000,00 15.000,00 1.500,00 105.000,00 NJ: Nutzungsjahre Summe 28.500,00 Lösung 2-15 Zinskosten nach dem Durchschnittwertverfahren: 120.000–15.000= 105.000/2= € 52.500,00 Abschreibbar + ständig Gebunden = Durchschnitt 52.500+15.000= 67.500*0,10= € 6.750,00 Die Zinskosten betragen also in jedem Jahr € 6.750,00 bzw. über die gesamte Nutzungsdauer € 33.750,00 (6.750*5= 33.750). Zinssatz WACC= pe re + pf rf (1–s) WACC: weighted average cost of capital pe: Prozentsatz des Eigenkapitals re: erwartete Eigenkapitalrendite pf: Prozentsatz des Fremdkapitals rf: Fremdkapitalzinssatz s: Steuersatz Beispiel 2-16 Durch die voraussichtlichen Dividendenerwartungen der Aktionäre wird dem Controller nun erstmals bewusst, dass das Eigenkapital des Unternehmens schon bisher Kosten verursacht hat, auch in der Rechtsform des Einzelunternehmens. Unter diesem Aspekt macht sich er sich wieder einmal ans Werk und betrachtet die Schlussbilanz des letzten Jahres (Angaben in €): Aktiva Passiva Grundstücke Gebäude Maschinen Fuhrpark Geschäftsausstattung Vorräte Forderungen Kassa Bank ARA 110.000,00 90.000,00 80.000,00 50.000,00 60.000,00 40.000,00 70.000,00 5.000,00 12.000,00 15.000,00 Eigenkapital Bankdarlehen Erhaltene Anzahlungen Lieferverbindlichkeiten PRA 210.000,00 147.000,00 35.000,00 110.000,00 30.000,00 Summe 532.000,00 Summe 532.000,00 Beispiel 2-16 Die Grundstücke könnten aktuell zu einem Wert von € 150.000,00 verkauft werden. In den Gebäuden stecken stille Reserven in Höhe von € 20.000,00. Der Fuhrpark wird im Schnitt zu 30% privat genutzt. Das Unternehmen rechnet mit einem Zinssatz von 8%. Um mögliche Unterschiede transparent zu machen, entschließt sich der Controller, sowohl a)die kalkulatorischen Eigenkapitalzinsen als auch b)die kalkulatorischen Gesamtkapitalzinsen nach ÖKR zu ermitteln. Gemäß Buchhaltung wurden im letzten Jahr Fremdkapitalzinsen in Höhe von € 11.000,00 bezahlt. Lösung 2-16 a) Ermittlung nach kalkulatorischen Eigenkapitalzinsen buchhalterisches Eigenkapital 210.000,00 – nicht betriebsnotwendiges Vermögen = betriebsnotwendiges Eigenkapital zu ARW + stille Reserven Grundstücke 40.000,00 + stille Reserven Gebäude 20.000,00 = betriebsnotwendiges Eigenkapital zu TRW 15.000,00 195.000,00 255.000,00 kalkulatorische Eigenkapitalzinsen= 255.000*0.08= € 20.400,00 Betriebsüberleitung: Aufwand in € Zinsen 11.000,00 – + 20.400,00 Kosten in € 31.400,00 Lösung 2-16 b) Ermittlung nach kalkulatorischen Gesamtkapitalzinsen buchhalterisches Gesamtkapital 532.000,00 – nicht betriebsnotwendiges Vermögen = betriebsnotwendiges Vermögen zu ARW + stille Reserven Grundstücke 40.000,00 + stille Reserven Gebäude 20.000,00 = betriebsnotwendiges Vermögen zu TRW – erhaltene Anzahlungen 35.000,00 – Lieferverbindlichkeiten 110.000,00 – passive Rechnungsabgrenzungen = betriebsnotwendiges Kapital 15.000,00 517.000,00 577.000,00 30.000,00 402.000,00 kalkulatorische Zinsen= 402.000*0,08= € 32.160,00 Betriebsüberleitung: Aufwand in € Zinsen 11.000,00 – 11.000,00 + 32.160,00 Kosten in € 32.160,00 Beispiel 2-17 Wiederum bittet der in der Berechnung kalkulatorischer Zinsen noch unerfahrene Controller einen Geschäftsfreund, ihm seine Zinsberechnungen zu zeigen. Diesen Gefallen erweist ihm sein Freund gerne, macht ihn jedoch aufmerksam, dass in seinem Unternehmen bereits seit Jahren nur noch nach der ÖKR–Methode vorgegangen wird. Die Bilanz dieses Unternehmens zeigt per Jahresende folgende vereinfachte Struktur (Angaben in €): Aktiva Passiva Grundstücke Gebäude Maschinen Fuhrpark Geschäftsausstattung Vorräte Forderungen Kassa Bank ARA 210.000,00 180.000,00 100.000,00 60.000,00 90.000,00 80.000,00 90.000,00 15.000,00 30.000,00 20.000,00 Stammkapital Gewinnrücklagen Rückstellungen Bankdarlehen Erhaltene Anzahlungen Lieferverbindlichkeiten PRA 250.000,00 130.000,00 30.000,00 350.000,00 40.000,00 60.000,00 15.000,00 Summe 875.000,00 Summe 875.000,00 Beispiel 2-17 In der Position Gebäude befindet sich eine Halle (Buchwert € 12.000,00), in der Halbfertigfabrikate zwischengelagert werden. Unter den Grundstücken befindet sich eines (Buchwert € 26.000,00), das seit 2 Jahren nicht mehr genutzt wird. Die Inbetriebnahme der Gebäude erfolgte vor 10 Nutzungsjahren, wobei der Bauindex seit diesem Zeitpunkt um 30% gestiegen ist. Die bisherigen Abschreibungen betragen € 120.000,00. Die tatsächlich zu erwartende Nutzungsdauer wird mit 5 Jahren länger angesetzt als die buchhalterische. Für die Berechnung der Zinskosten wird ein kalkulatorischer Zinssatz von 7% festgesetzt. An Fremdkapitalzinsen wurden € 24.000,00 bezahlt. Lösung 2-17 in € buchhalterisches Gesamtkapital 875.000,00 – nicht betriebsnotwendiges Vermögen = betriebsnotwendiges Vermögen zu ARW + stille Reserven Gebäude = betriebsnotwendiges Vermögen zu TRW – erhaltene Anzahlungen 40.000,00 – Lieferverbindlichkeiten 60.000,00 – passive Rechnungsabgrenzungen 15.000,00 = betriebsnotwendiges Kapital 26.000,00 849.000,00 80.000,00 929.000,00 814.000,00 kalkulatorische Zinsen= 814.000*0,07= € 56.980,00 Betriebsüberleitung: Aufwand in € Zinsen 24.000,00 – 24.000,00 + 56.980,00 Kosten in € 56.980,00 Lösung 2-17 Umwertung Gebäude: Anschaffungswert= 180.000+120.000= € 300.000,00 Abschreibung p.a.= 120.000 /10= € 12.000,00 Nutzungsdauer buchhalterisch= 300.000/12.000= 25 Nutzungsdauer kalkulatorisch= 30 Tageswert= 300.000 *1,3= € 390.000,00 kalkulatorische Abschreibung p.a.= 390.000/30= € 13.000,00 kalkulatorischer Restwert= 390.000–10*13.000= € 260.000,00 stille Reserve= 260.000–180.000= € 80.000,00 Variation 2-17 Zu berechnen sind die kalkulatorischen Eigenkapitalzinsen. • Die Inbetriebnahme der Gebäude erfolgte vor 15 Jahren. • Der Bauindex ist seit Inbetriebnahme um 50% gestiegen. • Die tatsächlich zu erwartende Nutzungsdauer ist um 7,5 Jahre länger als die buchhalterische. • Der kalkulatorische Zinssatz beträgt 8%. Lösung Variation 2-17 in € buchhalterisches Gesamtkapital 875.000,00 – nicht betriebsnotwendiges Vermögen = betriebsnotwendiges Vermögen zu ARW 849.000,00 + stille Reserven Gebäude 120.000,00 = betriebsnotwendiges Vermögen zu TRW 969.000,00 – Bankdarlehen/Rückstellungen 380.000,00 – erhaltene Anzahlungen 40.000,00 – Lieferverbindlichkeiten 60.000,00 – passive Rechnungsabgrenzungen 15.000,00 = korr. Eigenkapital 26.000,00 474.000,00 kalkulatorische Eigenkapitalzinsen= 474.000*0,08= € 37.920,00 Problemstellung Küchen– und Vertriebsleiter des Cateringunternehmens haben bei der letzten Dienstbesprechung ein neues Problem vorgebracht. In letzter Zeit ist es immer wieder zu Ansprüchen von Kunden aufgrund von Gewährleistungsfällen gekommen. Der Vertriebsleiter meint, der Küchenleiter sollte einfach besser aufpassen beim Zubereiten der Produkte. Der Küchenchef entgegnet, dass gewisse Ausfälle trotz aller Qualitätssicherungsmaßnahmen unvermeidlich seien. Für den Vertriebsleiter stellt sich jedoch das Problem, dass Projekte nicht mehr planbar sind, da es bei einem Projekt zu einem Anspruch seitens der Kunden komme, bei anderen jedoch nicht. Es ist dem Vertriebsleiter nicht klar, wie er dies berücksichtigen soll. Kalkulatorische Wagnisse Kalkulatorische Wagnisse werden in der Kostenrechnung angesetzt, um einen Teil der den Betrieb bedrohenden Risiken kostenmäßig zu erfassen und zu verrechnen. Beispielsweise: - Schwund und Entwertung von Material Maschinenbruch Schäden aus Gewährleistungszahlungen Kursverluste Forderungsabschreibungen etc. Beispiel 2-18 Der Controller des Cateringunternehmens möchte für das nächste Geschäftsjahr erstmals kalkulatorische Wagnisse für Gewährleistungen ermitteln, um dem Vertriebsleiter einen Anhaltspunkt für dessen Kalkulation zu bieten. Für die Berechnung der Wagnisse wählt der Controller nach Rücksprache mit dem Küchenleiter den Durchschnitt der buchhalterischen Gewährleistungsaufwendungen bezogen auf den Jahresumsatz der letzten 4 Jahre. Für die vergangenen Jahre sind folgende Daten aus der Betriebsstatistik bekannt: Jahr 1 2 3 4 buchhalterischer Gewährleistungsaufwand in € Umsatz in € 19.500,00 11.400,00 19.800,00 16.200,00 780.000,00 670.500,00 943.000,00 855.000,00 Für das nächste Jahr rechnet der Controller mit einem Umsatz von € 720.000,00. Lösung 2-18 Summe buchhalterischer Gewährleistungsaufwand= € 66.900,00 Summe Umsatz= € 3.248.500,00 durchschnittlicher Gewährleistungsaufwand in Prozent vom Umsatz= 66.900/3.248.500= 2,06% geplanter Gewährleistungsaufwand im Jahr 5= 720.000*2,06%= € 14.832,00 Sollten sich die tatsächlichen Gewährleistungsansprüche im nächsten Jahr auf € 16.000,00 belaufen, ergäbe sich folgende Betriebsüberleitung: Aufwand in € Gewährleistung 16.000,00 – 16.000,00 + 14.832,00 Kosten in € 14.832,00