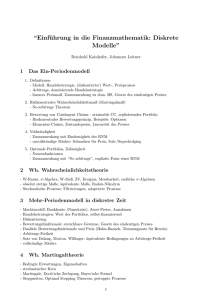

1. Einführung ins State-Pricing 1.1. Arbitrage und State

Werbung

1. EINFÜHRUNG INS STATE-PRICING

1.

1

Einführung ins State-Pricing

In diesem Kapitel betrachten wir eine Periode. Das heisst, wir können nur zu den

Zeitpunkten 0 und 1 handeln. Im weiteren arbeiten wir mit einem Raum, wo die

Welt nur eine endliche Anzahl möglicher Zustände hat. Das heisst, zum Zeitpunkt

1 gibt es nur eine endliche Anzahl möglicher Preise.

1.1. Arbitrage und State-Prices

Es gibt S ∈ IIN verschiedene Zustände der Welt, {1, 2, . . . , S}. Ein Agent kann in

N ∈ IIN Aktive investieren. Die Preise zur Zeit Null sind im Vektor q = (qi ) zusammengefasst, wobei qi den Preis des Aktivs i bezeichnet. Die N × S Matrix D

bezeichnet die Preise zur Zeit 1. Das ist, Dij ist der Preis des Aktivs i, falls j der

richtige Zustand der Welt ist. Der Zeilenvektor θ bezeichnet ein Portfolio. Der Agent

kauft θi Einheiten des i-ten Aktivs. Ein negatives θi bedeutet, dass der Agent den

Aktiv verkauft, ihn aber erst zum Zeitpunkt 1 ausliefert (Forward). Der Kaufpreis

des Portfolios ist dann θq. Die möglichen Werte des Portfolios zum Zeitpunkt 1 sind

θD, wobei die j-te Koordinate den Wert bezeichnet, falls j der richtige Zustand der

Welt ist.

Definition 1.1. Ein Portfolio θ heisst Arbitrage, falls θq ≤ 0 und θD > 0

(mindestens eine Koordinate ist streng positiv) oder θq < 0 und θD ≥ 0.

Falls es Arbitrage gibt, ist es möglich, Geld zu generieren. Da in so einem Fall alle

Agenten das Arbitrageportfolio kaufen wollen, würde sich der Preis sofort ändern.

Eine Arbitrage kann in einem funktionierenden Markt nur kurzzeitig existieren. Wir

können daher annehmen, dass es keine Arbitrage gibt.

Satz 1.2. Es gibt genau dann keine Arbitrage, wenn ein Vektor ψ ∈ IRS mit streng

positiven Koordinaten existiert, so dass q = Dψ.

Definition 1.3. Ein Vektor ψ, der die Bedinungen aus Satz 1.2 erfüllt, heisst

State-Price-Vektor.

Beweis.

gilt

Nehmen wir an, es gebe einen State-Price-Vektor ψ. Ist nun θq ≤ 0, so

θDψ = θq ≤ 0 .

2

1. EINFÜHRUNG INS STATE-PRICING

Da ψ nur streng positive Koordinaten hat, impliziert θD ≥ 0, dass θD = 0. Ist

θq < 0, folgt θDψ < 0. Also gibt es eine streng negative Koordinate von θD.

Definieren wir nun M = {(−θq, θD) : θ ∈ IRN } and K = IR+ × IRS+ . Keine

Arbitrage ist äquivalent mit K ∩ M = {0}. Die Mengen M und K \ M sind beide

konvex. Daher gibt es eine lineare Funktion F : IRS+1 → IR (Lemma E.1), so dass

F (z) < F (x) für alle z ∈ M und alle x ∈ K \ M . Da M ein linearer Unterraum ist,

muss F auf M verschwinden. Also gibt es α ∈ IR und ψ ∈ IRS , so dass F (v, c) =

αv + cψ. Da F (v, c) > 0 für alle (v, c) ∈ K \ M gilt, ist α > 0 und ψj > 0 für alle

j. Für θ ∈ IRN erhalten wir

−αθq + (θD)ψ = F (−θq, θD) = 0 .

Somit folgt, dass ψ/α ein State-Price-Vektor ist, da θ beliebig ist.

Nehmen wir an, wir wollen den Preis eines neuen Aktivs (z.B. einer Option)

bestimmen. Die Werte zum Zeitpunkt 1 sind durch einen Vektor d gegeben. Soll keine

Arbitragemöglichkeit geschaffen werden, muss also ein State-Price-Vektor existieren.

So ein State-Price-Vektor muss auch State-Price-Vektor im Markt ohne den neuen

Aktiv sein. Also sind alle möglichen Preise zur Zeit 0 durch die Formel dψ gegeben

sein, wobei ψ ein State-Price-Vektor des Marktes ohne den neuen Aktiv ist. Ist d

nicht linear abhänging von den Zeilen von D, wird die Menge der möglichen StatePrice-Vektoren verkleinert.

1.2. Risikoneutrale Wahrscheinlichkeiten

Wir versehen nun den Markt mit einem Wahrscheinlichkeitsmass IIP. Sei pj die Wahrscheinlichkeit, dass der Zustand j der richtige Zustand ist. Da alle Zustände möglich

P

sein sollen, muss pj > 0 gelten. Sei ψ ein State-Preis-Vektor, und ψ0 = Sj=1 ψj .

Definieren wir das Wahrscheinlichkeitsmass IIP∗ , das den Zuständen die Wahrscheinlichkeiten ψ̂j = ψj /ψ0 zuordnet. Dann sind die Masse IIP und IIP∗ äquivalent. Es

gilt

S

X

qi

=

Dij ψ̂j = IIE∗ [Di ] ,

ψ0

j=1

wobei die Zufallsvariable Di den Wert des i-ten Aktivs bezeichnet.

Nehmen wir nun an, es sei möglich ein Portfolio θ zu konstruieren, so dass

θ D = (1, 1, . . . , 1). Ein solches Portfolio würde unabhänging vom Zustand der Welt

1. EINFÜHRUNG INS STATE-PRICING

3

zum Zeitpunkt 1 den Wert 1 haben. Der Wert zum Zeitpunkt 0 ist dann

θ q = θ Dψ = ψ0 .

Der Preis einer risikolosen Einheit ist damit ψ0 , das heisst ψ0 ist ein risikoloser

Diskontierungsfaktor. Somit ist qi = ψ0 IIE∗ [Di ] der diskontierte erwartete Wert des

i-ten Aktivs. Aus diesem Grunde nennt man das Mass IIP∗ risikoneutrales Wahrscheinlichkeitsmass.

Wird ein neuer Aktiv mit Auszahlung d zum Markt dazugefügt, so kann der

Preis des Aktivs durch ψ0 IIE∗ [d] ausgedrückt werden, wobei d den Preis des neuen

Aktivs bezeichnet.

1.3. Optimaler Nutzen und Preise von Aktiven

Wir nehmen nun an, dass es ein Portfolio θ̂ mit der Eigenschaft θ̂D > 0 gibt.

Das heisst, es gibt eine Möglichkeit so zu investieren, dass man im Zeitpunkt 1

keine Schulden hat, und in mindestens einem Zustand der Welt nicht alles Kapital

verloren hat. Ein Agent ist definiert durch eine streng wachsende Nutzenfunktion

U : IRS+ → IR und ein Einkommen e ∈ IRS+ . Der Agent handelt mit den N Aktiven,

was wir durch ein Portfolio θ darstellen. Da der Agent nicht mehr Geld ausgeben

kann, als er hat, muss die Bedingung θq ≤ 0 erfüllt sein. Den Betrag −θq konsumiert

der Agent zur Zeit 0. Das Kapital im Zeitpunkt 1 ist daher in der Menge

X (q, e) = {e + θD ∈ IRS+ : θ ∈ IRN , θq ≤ 0} .

Insbesondere muss der Agent so investieren, dass er im Zeitpunkt 1 keine Schulden

hat.

Der Agent will nun seinen erwarteten Nutzen optimieren. Er versucht somit ein

Portfolio θ ∗ zu finden, so dass

U (e + θ ∗ D) =

sup U (c) .

(1.1)

c∈X (q,e)

Ein solches Portfolio muss θ ∗ q = 0 erfüllen. Ansonsten gibt es ein λ > 0, so dass

(θ ∗ + λθ̂)q ≤ 0. Da (θ ∗ + λθ̂)D > θ ∗ D und U wachsend ist, kann θ ∗ nicht optimal

sein.

Die Existenz eines optimalen Portfolios hängt mit der “keine Arbitrage” Eigenschaft zusammen.

4

1. EINFÜHRUNG INS STATE-PRICING

Proposition 1.4. Wenn die Gleichung (1.1) eine Lösung hat, kann keine Arbitrage existieren. Falls U stetig ist und keine Arbitrage existiert, dann hat (1.1) eine

Lösung.

Beweis. Nehmen wir an, dass θ ∗ existiert. Sei θ̃ eine Arbitrage. Dann ist λθ̃q ≤ 0

für alle λ > 0. Die Funktion

λ 7→ U (e + (θ ∗ + λθ̃)D)

ist wachsend in λ, da U streng wachsend ist und θ̃D ≥ 0 gilt. Somit muss θ̃D = 0

gelten, da sonst θ ∗ nicht existieren könnte. Somit gilt θ̃q < 0. Es gibt daher ein

λ > 0, so dass (θ̃ + λθ̂)q ≤ 0. Wir schliessen, dass

(θ ∗ + θ̃ + λθ̂)D > θ ∗ D .

Da U streng wachsend ist, ist dies ein Widerspruch. Somit kann keine Arbitrage

existieren.

Nehmen wir nun an, dass U stetig ist, und dass es keine Arbitrage gibt. Es ist

klar, dass X (q, e) abgeschlossen ist. Sei

Y = {θ ∈ IRN : e + θD ∈ IRS+ , θq ≤ 0} .

Die Menge Y ist abgeschlossen und konvex. Da 0 ∈ Y ist λθ ∈ Y falls θ ∈ Y und

λ ∈ [0, 1]. Sei nun {θ n } eine Folge in Y, so dass kθ n k → ∞. Dann gibt es eine

Teilfolge von {θ n /kθ n k} die konvergiert, sagen wir gegen θ 0 . Die Folge λθ n /kθ n k

konvergiert dann gegen λθ 0 . Daher ist λθ 0 ∈ Y für alle λ > 0. Dies ist nur möglich,

falls θ 0 q ≤ 0 und θ 0 D ≥ 0. Da es keine Arbitrage gibt, gilt θ 0 D = 0. Wir schliessen,

dass X beschränkt ist. Somit ist X (q, e) kompakt. Also ist U ∗ = sup{U (c) : c ∈

X (q, e)} endlich. Da U stetig ist, existiert c∗ , so dass U (c∗ ) = U ∗ . Die Menge

{θ : θq ≤ 0} ist abgeschlossen. Der Beweis oben zeigt, dass es ein Portfolio θ̄ gibt,

so dass c∗ = e + θ̄D. Dies ist die Lösung der Gleichung (1.1).

Satz 1.5. Nehmen wir an, es gebe eine Lösung zu (1.1), so dass c∗ = e + θ ∗ D > 0

streng positive Koordinaten hat. Sei ∂U (c∗ ) die Ableitung von U in c∗ , und nehmen

wir an, dass sie existiert und dass die partiellen Ableitungen verschieden von Null

sind. Dann gibt es eine Zahl λ > 0, so dass λ∂U (c∗ )> ein State-Price-Vektor ist.

Beweis. Da U wachsend ist, gilt ∂U (c∗ ) ≥ 0. Sei θ ein Portfolio mit Preis θq = 0.

Wir definieren die Funktion

gθ (α) = U (c∗ + αθD) .

1. EINFÜHRUNG INS STATE-PRICING

5

Die Funktion hat ein Maximum in α = 0. Daher gilt θD∂U (c∗ )> = 0. Da dies für

jeden Vektor θ orthogonal zu q gilt, gibt es ein µ ∈ IR\{0}, so dass D∂U (c∗ )> = µq.

Da es, siehe Proposition 1.4, keine Arbitrage gibt, impliziert θ̂D > 0, dass θ̂q > 0.

Aus

µθ̂q = θ̂D∂U (c∗ )> > 0

folgt, dass µ > 0. Für λ = 1/µ erhält man

q = λD∂U (c∗ )> .

Da die partiellen Ableitungen strikt positiv sind, ist λ∂U (c∗ )> ein State-PriceVektor.

Korollar 1.6. Sei U konkav und differenzierbar. Dann ist ein c∗ ∈ X (q, e) mit der

Eigenschaft c∗ = e + θ ∗ D > 0 mit streng positiven Koordinaten und mit θ ∗ q = 0

genau dann optimal, wenn es ein λ > 0 gibt, so dass λ∂U (c∗ )> ein State-PriceVektor ist.

Beweis. Ist c∗ optimal, dann folgt die Aussage aus Satz 1.5. Für die entgegengesetzte Richtung nehmen wir an, es gebe ein θ, so dass U (c∗ + θD) ≥ U (c∗ ) und

c∗ + θD ∈ X (q, e). Dann ist θq ≤ 0. Da U konkav ist, gilt

d

∗

0≤

= θD∂U (c∗ )> = λ−1 θq ≤ 0 .

U (c + µθD)

dµ

µ=0

Das heisst, U (c∗ +µθD) hat ein Maximum in µ = 0. Daher gilt U (c∗ +θD) = U (c∗ ).

Ein Spezialfall ist der erwartete Nutzen. Sei pj die Wahrscheinlichkeit, dass j

der richtige Zustand der Welt ist. Sei u : IR+ → IR eine streng wachsende Funktion.

Der erwartete Nutzen ist definiert als

U (c) =

S

X

pj u(cj ) = IIE[u(c)] .

j=1

Ist u differenzierbar, dann ist ∂U (c) = (pj u0 (cj ))j . Gibt es eine optimale Lösung c∗

der Gleichung (1.1), dann existiert ein λ > 0, so dass

qi = λ

X

j

Dij pj u0 (c∗j ) .

6

Schreiben wir ψ0 =

1. EINFÜHRUNG INS STATE-PRICING

P

j

pj u0 (c∗j ) = IIE[u0 (c∗ )] und ψ̂j = pj u0 (c∗j )/ψ0 , erhalten wir

qi = λψ0 IIE∗ [Di ] = λψ0

S

X

ψ̂j Dij .

j=1

Wir können dies als diskontierten erwarteter Profit unter dem Mass IIP∗ interpretieren.

1.4. Äquilibrium, Pareto-Optimalität, vollständige Märkte

Nehmen wir and, es gebe m Händler, die alle durch eine Nutzenfunktion U i und

Einkommen ei definiert sind.

Definition 1.7. Ein Äquilibrium für die Ökonomie {(U i , ei ), D} sind Variablen

(θ 1 , . . . , θ m , q) ,

so dass für jeden Händler i ei + θ i D ≥ 0 gilt, und θ i die Funktion U i (ei + θD)

P

unter der Nebenbedingung θq ≤ 0 maximiert, so dass i θ i = 0.

Ein Markt heisst vollständig, falls {θD : θ ∈ IRN } = IRS . Ein Markt heisst

unvollständig, falls er nicht vollständig ist.

P

Sei e = i ei das Gesamteinkommen.

Definition 1.8. Eine Konsumverteilung (c1 , . . . , cm ) ∈ (IRS+ )m heisst zulässig,

falls c1 + · · · + cm ≤ e. Eine zulässige Konsumverteilung heisst Pareto-optimal,

falls für jede zulässige Konsumverteilung (ĉ1 , . . . , ĉm ) mit U i (ĉi ) ≥ U i (ci ) für alle i

gilt, dass U i (ĉi ) = U i (ci ) für alle i.

Es gibt einen Zusammenhang zwischen vollständigen Märkten und Pareto-Optimalität.

Proposition 1.9. Sei der Markt vollständig, und (θ 1 , . . . , θ m , q) ein Äquilibrium.

Dann ist die Konsumverteilung (e1 + θ 1 D, . . . , em + θ m D) Pareto-optimal.

P

Beweis. Da j θ j D = 0, ist die Konsumverteilung zulässig. Proposition 1.4 impliziert, dass es keine Arbitrage gibt. Nehmen wir an, es gebe eine zulässige Konsumverteilung (ĉ1 , . . . , ĉm ), so dass U i (ĉi ) ≥ U i (ei +θ i D), und dass die Ungleichung

für mindestens ein i streng ist. Da der Markt vollständig ist, gibt es einen Vektor

P i

i

i

(θ̂ ), so dass ĉi = ei + θ̂ D. Da die Konsumverteilung zulässig ist, gilt i θ̂ D ≤ 0.

P i

Aus der Optimalität folgt, dass θ i q = 0 und i θ̂ q > 0, da sonst ein j existieren

P i

würde, für das θ j nicht optimal wäre. Aber dann ist − i θ̂ eine Arbitrage. Daher

muss die Äquilibrium-Konsumverteilung Pareto-optimal sein.

1. EINFÜHRUNG INS STATE-PRICING

7

Proposition 1.10. Nehmen wir an, dass ein State-Price-Vektor ψ existiert. Der

State-Price-Vektor ist genau dann eindeutig, wenn der Markt vollständig ist.

Beweis. Nehmen wir an, dass der Markt vollständig ist, und dass φ ein StatePrice-Vektor ist. Dann gibt es ein θ, so dass θD = (φ − ψ)> . Also gilt

(φ − ψ)> (φ − ψ) = θD(φ − ψ) = θ(q − q) = 0 .

Daher ist φ = ψ.

Nehmen wir an, dass der Markt unvollständig ist. Dann hat nicht jede Gleichung

θD = c eine Lösung θ. Das bedeutet, dass es eine nichttriviale Lösung φ ∈ IRS der

Gleichung Dφ = 0 gibt. Aber dann gibt es ein λ > 0, so dass ψ − λφ echt positive

Koordinaten hat. ψ − λφ ist dann ein State-Price-Vektor.

1.5. Pareto-Optimalität und der repräsentative Händler

Für λ ∈ IRm

+ definieren wir die Nutzenfunktion

Uλ (x) =

sup

c1 +···+cm ≤x

ci ∈IRS

+

m

X

λi U i (ci ) .

(1.2)

i=1

Hilfssatz 1.11. Sei U i konkav für alle i. Eine Konsumverteilung (c1 , . . . , cm ),

die zulässig ist, ist genau dann Pareto-optimal, wenn es ein λ ∈ IRm

+ mit streng

1

m

positiven Koordinaten gibt, so dass (c , . . . , c ) die Gleichung (1.2) an der Stelle

x = e = c1 + · · · + cm löst.

Beweis.

Sei (c1 , . . . , cm ) Pareto-optimal. Definieren wir die Mengen

U = {y ∈ IRm : yi ≤ U i (z i ) − U i (ci ), für ein z zulässig}

0

und J = IRm

+ \ {0}. Dann gilt U ∩ J = ∅. Seien y und y zwei Vektoren in U und

α ∈ (0, 1). Dann gilt

i

i

i

αy i + (1 − α)y 0 ≤ αU i (z i ) + (1 − α)U i (z 0 ) − U i (ci ) ≤ U i (αz i + (1 − α)z 0 ) − U i (ci ) ;

das heisst, U ist konvex. Auch J ist konvex. Somit gibt es einen Vektor λ ∈ IRm , der

eine lineare Funktion z 7→ λz definiert, so dass λy < λz für jedes beliebige Paar

y ∈ U und z ∈ J (Lemma E.1). Da 0 ∈ U gilt λz > 0 für zinJ und λ hat strikt

positive Koordinaten. Da 0 ein Randpunkt von J ist, folgt λy ≤ 0 für alle y ∈ U.

Daher löst (c1 , . . . , cm ) die Gleichung (1.2).

Sei nun (c1 , . . . , cm ) eine Lösung von (1.2). Sei (ĉ1 , . . . , ĉm ) zulässig, so dass

U i (ci ) ≤ U i (ĉi ). Als Lösung von (1.2) muss U i (ci ) = U i (ĉi ) für alle i gelten. Daher

ist (c1 , . . . , cm ) Pareto-optimal.

8

1. EINFÜHRUNG INS STATE-PRICING

Proposition 1.12. Seien für alle i die Nutzenfunktionen U i konkav und streng

wachsend. Nehmen wir an, dass der Markt vollständig ist, und dass (θ 1 , . . . θ m , q)

ein Äquilibrium sei. Dann gibt es ein λ ∈ IRm

+ mit streng positiven Koordinaten,

P i i i

1

m

so dass Uλ (e) = i λ U (c ), wobei (c , . . . , c ) die Äquilibrium-Konsumverteilung

ist. Weiter gilt, dass (0, q) ein Äquilibrium für den Einzelhändlermarkt {(Uλ , e), D}

ist.

Beweis. Da ein Äquilibrium existiert, gibt es keine Arbitrage (Proposition 1.4),

und es existiert ein State-Price-Vektor ψ (Satz 1.2). Jeder Händler will seinen Nutzen

U i (ci ) = U i (ei + θD)

maximieren unter der Nebenbedingung

0 ≥ θq = θDψ = (ci − ei )ψ .

Da der Markt vollständig ist, kann jedes ci ∈ IRS+ erzeugt werden. Ohne Einschränkung der Allgemeinheit können wir ei > 0 annehmen, da sonst ci = 0 gelten

würde. Die Lösung maximiert die Funktion

U i (ci ) − αi (ci − ei )ψ

für ein αi ∈ IR. Da U i streng wachsend ist, folgt αi > 0. Sei λi = 1/αi . Für jede

zulässige Konsumverteilung (x1 , . . . , xm ) haben wir

m

m

m

m

X

X

X

X

i i i

i i i

i

i

λ U (c ) =

λ U (c ) −

c −e ψ =

λi U i (ci ) − αi (ci − ei )ψ

i=1

≥

≥

i=1

m

X

i=1

m

X

i=1

i

i

i

i

i

i

λ U (x ) − α (x − e )ψ =

i=1

m

X

i

i

i

λ U (x ) −

i=1

m

X

i

i

x −e ψ

i=1

λi U i (xi ) .

i=1

Dies beweist den ersten Teil. Nehmen wir an, es gebe ein x ∈ IRS+ , so dass Uλ (x) >

Uλ (e) und (x − e)ψ ≤ 0. Dann muss es eine Konsumverteilung (x1 , . . . , xm ) geben,

P

P

P

so dass i xi = x, i λi U i (xi ) > i λi U i (ci ) und

m

m

m

X

X

X

i i i

i

λ α x ψ = xψ ≤ eψ =

cψ=

λi αi ci ψ .

i=1

i=1

i=1

Aber dann gilt

m

m

X

X

λi U i (xi ) − αi (xi − ei )ψ >

λi U i (ci ) − αi (ci − ei )ψ ,

i=1

i=1

was ein Widerspruch ist, da es einen Händler i geben muss, so dass ci seinen Nutzen

nicht maximiert.

1. EINFÜHRUNG INS STATE-PRICING

9

Korollar 1.13. Falls, zusätzlich zu den Annahmen von Proposition 1.12, e > 0

streng positive Koordinaten hat, und Uλ in e differenzierbar ist, dann kann λ so

gewählt werden, dass ∂Uλ (e)> ein State-Price-Vektor ist. Das heisst,

q = D∂Uλ (e)> .

Beweis. Aus Korollar 1.6 folgt, dass es ein µ gibt, so dass µ∂Uλ (e)> ein StatePrice-Vektor ist. Ersetzen wir λ durch λ/µ, folgt die Aussage.