Skript - Lehrstuhl für Wirtschafts- und Sozialstatistik

Werbung

Kompaktskript zur Vorlesung

Statistische Verfahren der Risikoanalyse

Friedrich-Schiller-Universität Jena

Wirtschaftswissenschaftliche Fakultät

Lehrstuhl für Wirtschafts- und Sozialstatistik

Prof. Dr. P. Kischka

Wintersemester 2012/13

Inhaltsverzeichnis

1 Value at Risk

1.1 Einführung . . . . . . . . . . . . . . . . . . . . . . .

1.2 VaR für normalverteilte Zufallsvariablen . . . . . . .

1.3 VaR im Standardmodell der Aktienkursentwicklung

1.3.1 Grundlagen . . . . . . . . . . . . . . . . . . .

1.3.2 Verteilung der Renditen im Standardmodell .

1.3.3 VaR für Marktwertänderungen einer Aktie .

1.4 VaR für Portfolios . . . . . . . . . . . . . . . . . . .

1.5 Schätzverfahren für den VaR . . . . . . . . . . . . .

1.5.1 Schätzung der Parameter im Standardmodell

1.5.2 Approximation des VaR für Portfolios . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

2 Axiomensystem von Artzner/Delbaen/Eber/Heath

3 Conditional Value at Risk (CVaR)

3.1 Definition . . . . . . . . . . . . . . . . . . . . . .

3.2 Alternative Darstellung des CVaR . . . . . . . .

3.3 Allgemeine Definition des CVaR . . . . . . . . .

3.4 Eigenschaften des CVaR . . . . . . . . . . . . . .

3.5 CVaR für normalverteilte Zufallsvariablen . . . .

3.6 CVaR als Entscheidungskriterium . . . . . . . . .

3.6.1 CVaR-Entscheider . . . . . . . . . . . . .

3.6.2 CVaR-Hybrid-Entscheider (Hanisch 2004)

3.6.3 Jammernegg/Kischka (2005) . . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

4 Ausfallwahrscheinlichkeit und Ausfallkorrelationen

4.1 Einführung . . . . . . . . . . . . . . . . . . . . . . .

4.2 Grundmodell des IRB-Ansatzes . . . . . . . . . . . .

4.3 Ausfallquote . . . . . . . . . . . . . . . . . . . . . . .

4.4 Schätzung von p und ρ mittels ML-Methode . . . . .

4.5 Direkte Schätzung von p und q . . . . . . . . . . . .

4.6 IRB-Ansatz zur Bestimmung von ρ . . . . . . . . . .

4.7 Backtesting von p . . . . . . . . . . . . . . . . . . .

4.8 Eigenkapitalunterlegung im IRB-Ansatz . . . . . . .

1

1

1

1

1

1

2

2

2

2

3

4

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

von Krediten

. . . . . . . . .

. . . . . . . . .

. . . . . . . . .

. . . . . . . . .

. . . . . . . . .

. . . . . . . . .

. . . . . . . . .

. . . . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

4

4

4

4

5

5

5

5

5

5

.

.

.

.

.

.

.

.

6

6

6

7

8

8

8

9

9

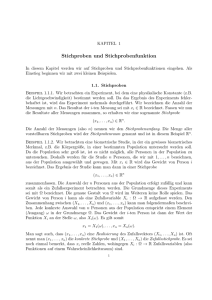

1

Value at Risk

1.1

Einführung

Sei F die Verteilungsfunktion einer Zufallsvariablen X. Die Funktion

F ∗ : ]0, 1[ → R

α → sup{x ∈ R|F (x) ≤ α}

(1)

heißt obere verallgemeinerte Inverse von F .

Value at Risk (VaR) zum Konfidenzniveau p ∈]0, 1[ heißt:

V aRp (X) := max(0, −F ∗ (1 − p)).

(2)

Existiert die inverse Verteilungsfunktion F −1 an der Stelle (1 − p), dann gilt:

F ∗ (1 − p) = F −1 (1 − p) = x1−p .

Im Folgenden wird von F ∗ (1 − p) ≤ 0 ausgegangen.

1.2

VaR für normalverteilte Zufallsvariablen

Sei X ∼ N (µ, σ 2 ), dann gilt für den VaR zum Konfidenzniveau p ∈]0, 1[ :

V aRp (X) = σΦ−1 (p) − µ.

1.3

(3)

VaR im Standardmodell der Aktienkursentwicklung

1.3.1

Grundlagen

Sei St (t ≥ 0) der Aktienkurs zum Zeitpunkt t und ∆ > 0 die Haltedauer oder der Prognosehorizont.

St

Rt∆ := ln St−∆

heißt stetige Rendite oder log-Rendite zwischen t − ∆ und t.

Dt∆ :=

St

⇒

⇒

1.3.2

St −St−∆

St−∆

heißt diskrete Rendite zwischen t − ∆ und t.

genügt im Standardmodell einem geometrischen Wiener Prozess

(geometrische Brown’sche Bewegung)

lnSt = µ · t + σ · Wt mit Wt Standard Wiener Prozess

2

dSt = St (µ + σ2 )dt + St · σ · dWt

Verteilung der Renditen im Standardmodell

Es gelten folgende Verteilungen der stetigen und diskreten Renditen:

Rt∆ ∼ N (µ∆, σ 2 ∆)

Dt∆ + 1 ∼ LN (µ∆, σ 2 ∆).

Für t − ∆ < t ≤ s − ∆ < s gelten:

Rt∆ und Rs∆ sind unabhängig

Dt∆ und Ds∆ sind unabhängig .

1

1.3.3

VaR für Marktwertänderungen einer Aktie

∆

Es gilt St+∆ − St = St · (eRt − 1). Sei

∆

Gt,∆ := st · (eRt − 1)

die Marktwertänderung ausgehend vom gegenwärtigen Kurs (bzw. Marktwert) st .

Der VaR von Gt,∆ zum Konfidenzniveau p ist definiert durch:

√ V aRp (Gt,∆ ) := st · 1 − eµ∆−zp σ ∆ .

(4)

(5)

Es gilt:

µ ≤ 0 ⇒ V aRp (Gt,∆ ) ist eine monoton wachsende Funktion von ∆.

µ > 0 ⇒ V aRp (Gt,∆ ) ist eine konkave, nicht monoton wachsende Funktion von ∆.

1.4

VaR für Portfolios

Seien Sjt der Kurs der Aktie j zum Zeitpunkt t (t ≥ 0, 1 ≤ j ≤ J) und

J

P

cj Sjt der Wert des Portfolios (c1 , . . . , cJ ).

Wt =

j=1

Da (S1t , . . . , SJt ) einer mehrdimensionalen geometrischen Brown’schen Bewegung genügt,

folgt

∆

∆

(R1t

, . . . , RJt

) ∼ N (∆ · (µ1 , . . . , µJ ), ∆ · A)

mit

S

jt

∆ = ln(

Rjt

Sj,t−∆ )

1 , . . . , R1 )

µ

= (µ1 , . . . , µJ ) Erwartungswertvektor von

(R1t

Jt

1 , . . . , R1 ).

A

Varianz-Kovarianz-Matrix von (R1t

Jt

Dann ist die Marktwertänderung des Portfolios (c1 , . . . , cJ ) ausgehend von den Kursen

(s1t , . . . , sJt )

Gt,∆ =

J

X

∆

cj sjt (eRjt − 1).

(6)

j=1

Eine geschlossene (analytische) Lösung für den VaR von Gt,∆ ist nicht möglich.

1.5

1.5.1

Schätzverfahren für den VaR

Schätzung der Parameter im Standardmodell

Sind rt Realisationen unabhängiger Zufallsvariablen, dann ist der Wert eines effizienten Schätzers von µ durch

n

b̄

r :=

1X

rt ,

n

(7)

t=1

der Wert eines effizienten Schätzers von σ 2 durch

n

sb2 :=

1 X

(rt − b̄

r)2

n−1

t=1

2

(8)

und der Wert eines effizienten Schätzers von akl = cov(Rkt , Rlt ) durch

n

1 X

(rkt − b̄

rk )(rlt − b̄

rl )

b

akl :=

n−1

(9)

t=1

gegeben.

EWMA-Methode (Exponentially Weighted Moving Average)

Die Exponentially-Weighted-Moving-Average-Methode liefert für λ ∈]0; 1[

als Wert eines Schätzers von µ

r̄˜ := (1 − λ)

n−1

X

λt rn−t ,

(10)

λt (rn−t − r̄˜)2

(11)

t=0

als Wert eines Schätzers von σ 2

s̃2 := (1 − λ)

n−1

X

t=0

und als Wert eines Schätzers von akl = cov(Rkt , Rlt )

ãkl := (1 − λ)

n−1

X

λt (rn−t,k − r̄˜k )(rn−t,l − r̄˜l ).

(12)

t=0

1.5.2

Approximation des VaR für Portfolios

VaR bei linearer Approximation

Für x nahe bei Null gilt: ex ≈ 1 + x. Der VaR von Gt,∆ zum Konfidenzniveau p ist

q

√

V aRp (Gt,∆ ) = zp · ∆ · wt AwtT − ∆wt µT

(13)

mit wt = (c1 · s1t , . . . , cJ · sJt ). Falls das Ergebnis von (13) negativ ist, wird V aRp (Gt,∆ ) = 0

gesetzt.

VaR bei linearer Approximation und unter Annahme µ = (µ1 , . . . , µJ ) = (0, . . . , 0)

(Kovarianzmethode)

Es gilt:

√

q

V aRp (Gt,∆ ) = zp · ∆ · wt AwtT und

√

V aRp (Gt,∆ ) = ∆ · V aRp (Gt,1 ).

(14)

(15)

Sei V aRj der VaR der Marktwertänderung der j-ten Anlage im Portfolio zum Konfidenzniveau

p bei Haltedauer ∆, so gilt:

√

V aRj = zp wjt σj ∆.

(16)

Sei P die zu A gehörende Korrelationsmatrix. Dann gilt für den VaR der Marktwertänderung

des Portfolios:

q

(17)

V aRp (Gt,∆ ) = (V aR1 , . . . , V aRJ )P (V aR1 , . . . , V aRJ )T .

3

2

Axiomensystem von Artzner/Delbaen/Eber/Heath

Ein reellwertiges Risikomaß R(X) heißt kohärentes Risikomaß, falls für alle (betrachteten)

Zufallsvariablen X, Y folgende vier Axiome erfüllt sind:

A

B

C

D

3

3.1

Translationsinvarianz

Positive Homogenität

Monotonie

Subadditivität

R(X + c) = R(X) − c,

R(cX) = cR(X),

X ≤ Y ⇒ R(Y ) ≤ R(X)

R(X + Y ) ≤ R(X) + R(Y ).

für alle c ∈ R

für alle c ≥ 0

Conditional Value at Risk (CVaR)

Definition

Sei X eine Zufallsvariable mit Dichte f und invertierbarer Verteilungsfunktion F und sei

x1−p = F −1 (1 − p) ≤ 0, dann ist der Conditional Value at Risk (CVaR) zum Konfidenzniveau

p ∈]0, 1[ definiert durch:

CV aRp (X) =E(−X|X ≤ x1−p )

=E(−X|X ≤ −V aRp (X))

xZ1−p

xZ1−p

1

1

=−

xf (x)dx = −

xdF (x).

1−p

1−p

−∞

(18)

(19)

(20)

−∞

Interpretation

Der CVaR entspricht dem Erwartungswert der Fehlbeträge des Portfolios in den schlechtesten

(1 − p) · 100 % aller Fälle.

3.2

Alternative Darstellung des CVaR

Mit

1

CV aRp (X) = −

1−p

1−p

Z

F −1 (t)dt

(21)

0

ist eine alternative Darstellung des CVaR gegeben.

3.3

Allgemeine Definition des CVaR

Sei F ∗ (t) die obere verallgemeinerte inverse Verteilungsfunktion von X und F∗ (t) die untere

verallgemeinerte inverse Verteilungsfunktion von X:

F ∗ (t) = sup{x ∈ R|F (x) ≤ t}

F∗ (t) = inf{x ∈ R|F (x) ≥ t}.

Es gilt:

1

CV aRp (X) = −

1−p

1−p

Z

F ∗ (t)dt

0

4

(22)

1

CV aRp (X) = −

1−p

1−p

Z

F∗ (t)dt

(23)

0

= − E(X|X ≤ F∗ (1 − p)) −

3.4

1

[F (F∗ (1 − p)) − (1 − p)] · F∗ (1 − p)

1−p

Eigenschaften des CVaR

• CV aRp erfüllt die Kohärenzeigenschaften nach Arztner et al.

• Es gilt folgende Beziehung zum VaR:

CV aRp (X) ≥ V aRp (X)

CV aRp (X) = V aRp (X) + E(−X − V aRp (X)|X ≤ −V aRp (X)).

• Für die Monotonie bezüglich p gilt:

Aus p ≥ p0 folgt: CV aRp (X) ≥ CV aRp0 (X).

3.5

CVaR für normalverteilte Zufallsvariablen

Sei X ∼ N (µ, σ 2 ), dann gilt

CV aRp (X) = −µ + σ ·

ϕ(z1−p )

1−p

(24)

mit

z1−p : (1 − p)-Quantil der Standardnormalverteilung

ϕ : Dichte der Standardnormalverteilung.

3.6

CVaR als Entscheidungskriterium

Gegeben sind die Zufallsvariablen X und Y sowie das Konfidenzniveau p.

3.6.1

CVaR-Entscheider

Es gilt:

X Y ⇔ CV aRp (X) ≤ CV aRp (Y ).

3.6.2

(25)

CVaR-Hybrid-Entscheider (Hanisch 2004)

Für λ ∈ [0, 1] gilt:

X Y ⇔ (1 − λ)E(X) − λ · CV aRp (X) ≥ (1 − λ)E(Y ) − λ · CV aRp (Y ).

3.6.3

(26)

Jammernegg/Kischka (2005)

Für λ ∈ [0, 1] gilt:

XY ⇔

(27)

(1 − λ)E(X|X > x1−p ) − λ · CV aRp (X) ≥ (1 − λ)E(Y |Y > y1−p ) − λ · CV aRp (Y ).

5

4

Ausfallwahrscheinlichkeit und Ausfallkorrelationen von Krediten

4.1

Einführung

Seien ki (1 ≤ i ≤ n) Kreditvolumen und Di die zugehörigen Ausfallindikatoren mit

(

1

Di =

0

mit Wahrscheinlichkeit pi

mit Wahrscheinlichkeit 1 − pi

Der Schaden im Kreditportfolio beträgt

S=

n

X

ki Di .

(28)

i=1

Der Erwartetete Schaden ist

E(S) =

n

X

ki pi

(29)

i=1

und die Varianz des Schadens beträgt

V ar(S) =

n

X

ki2 pi (1 − pi ) +

i=1

X

ki kj cov(Di , Dj ).

(30)

i,j

i6=j

Dabei gelten

cov(Di , Dj ) = E(Di · Dj ) − E(Di )E(Dj ) = pij − pi pj

(31)

pij − pi pj

.

corr(Di , Dj ) = p

pi (1 − pi )pj (1 − pj )

(32)

und

4.2

Grundmodell des IRB-Ansatzes

Grundidee

Ein Kredit fällt aus, wenn der Firmenwert des Unternehmens unter eine Schranke a fällt.

Seien

p = P (Di = 1)

1

St = st−1eRt t

Rt1 = ln SSt−1

Bi

(B1 , ..., Bn )

Ausfallwahrscheinlichkeit (identisch für 1 ≤ i ≤ n)

Firmenwert im Zeitpunkt t, geometrische Brownsche Bewegung

∼ N (µ, σ 2 )

Bonitätsvariablen, ∼ N (0, 1)

gemeinsam normalverteilt.

Dann gilt:

1

Kredit fällt aus ⇔ (st−1 · eRt ≤ a) ⇔ (B ≤ Φ−1 (p)).

6

Ansatz

Sei Z, Ui ∼ N (0, 1) unabhängige Zufallsvariablen,

p

√

B i = ρ · Z + 1 − ρ · Ui

(1 ≤ i ≤ n)

und

corr(Bi , Bj ) = ρ mit 0 ≤ ρ < 1, für alle i, j (i 6= j),

dann gilt für i 6= j:

P (Di = 1, Dj = 1) =: q

corr(Di , Dj ) =

q − p2

p − p2

q = q(ρ, p) = Φ2ρ (Φ−1 (p), Φ−1 (p)),

wobei Φ2ρ für die Verteilungsfunktion einer 2-dimensionalen Standardnormalverteilung mit

Korrelation ρ steht.

4.3

Ausfallquote

Seien

H :=

1

nH

n

P

Di

die Anzahl der Ausfälle (während einer Periode) und

i=1

die Ausfallquote,

dann gilt:

1

E

H

= p

n

n−1

1

p · (1 − p)

V ar

H

=

+ q − p2

.

n

n

n

(33)

(34)

Für n −→ ∞ gilt

V ar

1

H

n

−→ q − p2 ≥ 0 mit q = p2 ⇐⇒ ρ = 0.

(35)

Verteilung der Ausfallquote

Sei

Z

+∞

P (D1 = x1 , . . . Dn = xn ) =

−∞

phz · (1 − pz )n−h ϕ(z)dz.

Aus der Austauschbarkeit (vgl. Anhang) der Di folgt:

Z +∞ n

P (H = h) =

· phz · (1 − pz )n−h ϕ(z)dz

h

−∞

7

(36)

(37)

mit

h=

n

X

xi

und

pz = Φ

i=1

√ Φ−1 (p) − ρz

√

.

1−ρ

(38)

Für ρ = 0 gilt:

n

P (H = h) =

· ph · (1 − p)n−h

h

Daraus folgt für die Ausfallquote:

1

P

H = x = P (H = nx)

n

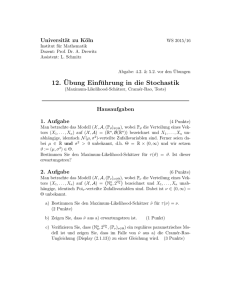

4.4

(h = 0, . . . , n).

(39)

1

x = 0, , . . . , 1 .

n

(40)

Schätzung von p und ρ mittels ML-Methode

Der Ansatz

Z

+∞ max

p,ρ

−∞

n

· phz · (1 − pz )n−h ϕ(z)dz

h

(41)

liefert p̂M L = nh , ρ̂M L = 0

4.5

Direkte Schätzung von p und q

Die Schätzung von p erfolgt durch

n

1X

Di ,

n

(42)

X

1

Di Dj .

n(n − 1)

(43)

pb =

i=1

die Schätzung von q erfolgt durch

qb =

i6=j

Dies führt zu einer Schätzung von cov(Di , Dj ) durch

cov(D

c i , Dj ) = qb − pb2 ≤ 0.

4.6

(44)

IRB-Ansatz zur Bestimmung von ρ

Zu p wird ρ definiert als

1 − e−50p

1 − e−50p

ρ = 0, 12 ·

+ 0, 24 · 1 −

.

1 − e−50

1 − e−50

8

(45)

4.7

Backtesting von p

Sei ρ vorgegeben. p wird überprüft mittels

n

1

1X

Di = H

n

n

(46)

i=1

und

H0 : p = 0, 01,

H1 : p = 0, 05.

Dann ist mit

1

H bei p = 0, 01

n

1

b := 0, 5% − Quantil von H bei p = 0, 05

n

a := 99, 9% − Quantil von

folgendes gegeben:

falls:

b≥a

b<a

grüne Zone:

rote Zone:

gelbe Zone:

[0, a]

]a, 1]

−

[0, b]

]a, 1]

[b, a]

Die Ablehnung von H0 erfolgt mit Fehlerwahrscheinlichkeit 1. Art von 0, 1%, falls die Ausfallquote in der roten Zone liegt. Die Nichtablehnung von H0 erfolgt mit Fehlerwahrscheinlichkeit

2. Art von 0, 5%, falls die Ausfallquote in der grünen Zone liegt.

4.8

l

f

Eigenkapitalunterlegung im IRB-Ansatz

loss given default (Anteil des nicht gesicherten Kredits)

exposure at default (Forderungshöhe bei Ausfall)

Die Eigenkapitalunterlegung beträgt

−1

√

Φ (p) + ρ · Φ−1 (0, 999)

√

.

f ·l·Φ

1−ρ

O.B.d.A. gelte f = l = 1. Für die Bonitätsvariable

p

√

Bi = ρ · Z + 1 − ρ · Ui

(47)

(48)

gilt:

P (Bi ≤ Φ

−1

−1

(p)|Z = Φ

√

ρ · Φ−1 (0, 001)

√

(0, 001)) =Φ

1−ρ

−1

√

Φ (p) + ρ · Φ−1 (0, 999)

√

=Φ

= a.

1−ρ

Φ−1 (p) −

(49)

Der Wert a ist die Ausfallwahrscheinlichkeit, falls Z = Φ−1 (0, 001) ∼ −3, 09; höhere Ausfallwahrscheinlichkeiten treten nur mit Wahrscheinlichkeit 0, 001 auf.

9

Einschübe

A: Lognormalverteilung

X heißt lognormalverteilt mit den Parametern µ, σ 2 - i. Z. X ∼ LN(µ, σ 2 ) -, falls für die

Dichte f von X gilt:

(lnx−µ)2

1

−

1

√

2σ 2

·

falls x > 0

·

e

f (x) =

(50)

2πσ 2 x

0

falls x ≤ 0.

Für X ∼ LN(µ, σ 2 ) gilt:

E(X) = eµ+

σ2

2

,

2

2

V ar(X) = e2µ+σ (eσ − 1).

(51)

Satz

Sei X ∼ LN(µ, σ 2 ). Dann ist Y := lnX normalverteilt mit den Parametern µ und σ 2

(Y ∼ N (µ, σ 2 )).

B: Additive Irrfahrten

B1: Additiver Binomialprozess

Seien u, d > 0 und Zi unabhängige Zufallsvariablen mit

(

u

mit Wahrscheinlichkeit p

Zi =

−d mit Wahrscheinlichkeit 1 − p.

Dann heißt Mt :=

t

P

Zi additiver Binomialprozess.

i=1

B2: Unabhängige Zuwächse

Es gilt für q > t ≥ v > r > 0:

• Mq − Mt ist unabhängig von Mv (insbesondere von Mt )

• Mq − Mt ist unabhängig von Mv − Mr .

B3: Wiener Prozesse (Brown’sche Bewegung)

Übergang zu stetigen Prozessen

Seien Zi unabhängige Zufallsvariablen mit

(

a

mit Wahrscheinlichkeit

Zi =

−a mit Wahrscheinlichkeit

und a =

√

1

2

1

2

s mit s > 0 sowie

n(t,s)

Mts

:=

X

Zi ,

i=1

10

t≥0

(52)

mit a Sprunghöhe, s Sprungabstand und n(t, s) Anzahl der Sprünge bis einschließlich t.

Standard Wiener Prozess

Der Standard Wiener Prozess bzw. die Standard Brown’sche Bewegung ist definiert durch den

folgenden Grenzübergang:

{Mts |t ≥ 0} −→ {Wt |t ≥ 0}.

s→0

√

a= s

(53)

Es gilt für q > t ≥ v > r > 0:

• Wt ∼ N (0, t)

• Wq − Wt ∼ N (0, q − t)

• Wq − Wt ist unabhängig von Wv (insbesondere von Wt )

• Wq − Wt ist unabhängig von Wv − Wr

• cov(Wq , Wt ) = t.

B4: Allgemeiner Wiener Prozess

Für den allgemeinen Wiener Prozess

Xt = µt + σWt

(54)

Xt+∆ − Xt = µ∆ + σZ∆

(55)

gilt:

• Xt ∼ N (µt, σ 2 t)

• cov(Xq , Xt ) = min(q, t)σ 2 .

Mit

ist der Zuwachs für den allgemeinen Wiener Prozess gegeben (∆ > 0). Dabei gilt:

• Z∆ ∼ N (0, ∆)

• Xt+∆ − Xt ∼ N (µ∆, σ 2 ∆).

C: Geometrischer Wiener Prozess

Sei Xt = µt + σWt , dann heißt Yt := eXt geometrischer Wiener Prozess. Es gilt:

• Yt ∼ LN (µt, σ 2 t)

Y

• ln t+∆

∼ N (µ∆, σ 2 ∆) mit ∆ > 0.

Yt

11

D: Gestutzte Verteilungen

Sei X eine diskrete Zufallsvariable und a ∈ R mit P (X ≤ a) > 0. Die nach oben im Punkt a

gestutzte Zufallsvariable (X|X ≤ a) besitzt die Verteilung

(

P (X=x)

falls x ≤ a

P (X = x|X ≤ a) = P (X≤a)

(56)

0

falls x > a

Sei X eine stetige Zufallsvariable mit Dichte f , a ∈ R mit

Ra

f (x)dx > 0. Die nach oben im

−∞

Punkt a gestutzte Zufallsvariable (X|X ≤ a) besitzt die Dichte

f (x)

x≤a

Ra

f (y)dy

f (x|X ≤ a) = −∞

falls

0

x>a

(57)

Für den Erwartungswert der gestutzten Verteilung gilt

- im diskreten Fall

X

X

1

E(X|X ≤ a) =

xP (X = x)|X ≤ a) =

xP (X = x)

P (X ≤ a)

x≤a

x≤a

- im stetigen Fall

Za

E(X|X ≤ a) =

1

xf (x|X ≤ a)dx =

P (X ≤ a)

−∞

Za

xf (x)dx.

−∞

Im Spezialfall einer normalverteilten Zufallsvariablen X ∼ N (µ, σ 2 ) gilt

a−µ

E(X|X ≤ a) = µ + σ · λ

σ

mit

λ(z) = −

ϕ(z)

,

Φ(z)

1

1

2

ϕ(z) = √ e− 2 (z) .

2π

(58)

(59)

E: Austauschbare Zufallsvariablen

X1 , . . . , Xn heißen austauschbar, wenn für jede Permutation Xi1 , . . . , Xin gilt:

P (X1 ≤ a, X2 ≤ b, . . . , Xn ≤ z)

= P (Xi1 ≤ a, Xi2 , ≤ b, . . . , Xin ≤ z) für alle a, b, . . . , z.

(Für n = 2 gilt: X1 , X2 heißen austauschbar, falls

P (X1 ≤ a, X2 ≤ b) = P (X2 ≤ a, X1 ≤ b) für alle a, b)

Folgerungen

• Sind X1 , . . . , Xn i.i.d., so sind X1 , . . . , Xn austauschbar.

12

(60)

• Sind X1 , . . . , Xn austauschbar, so sind X1 , . . . , Xn identisch verteilt.

Satz (de Finetti, 1937 bzw. 1970)

Seien Xi ∼ B(1, p) (1 ≤ i ≤ n). X1 , . . . , Xn sind genau dann austauschbar, wenn eine

Verteilungsfunktion F mit F (0) = 0, F (1) = 1 existiert, so dass gilt:

Z1

P (X1 = x1 , . . . , Xn = xn ) =

0

13

θΣxi (1 − θ)n−Σxi dF (θ)

(61)