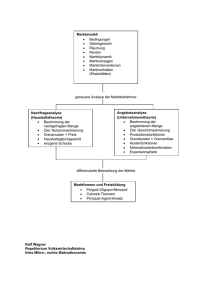

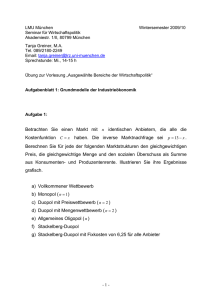

Skript Wirtschaftspolitik

Werbung