Das Aus für die DCF

Werbung

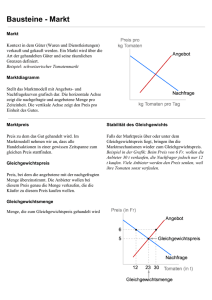

Das Aus für die DCF-Methode ? Eine wirtschaftstheoretische Modellanalyse der Tauglichkeit ertragsbasierter Wertermittlungsverfahren als Entscheidungsinstrument für die Vorteilhaftigkeit von Immobilien-Investitionen sowie für die Ermittlung von Verkehrswerten Das Aus für die DCF-Methode ? 2 Einleitung I. Grundlagen I.1 Wissenschaftsmethodische und wirtschaftstheoretische Grundlagen I.2 Ein volkswirtschaftliches Modell: Der Markt als Koordinationssystem I.3 Ein betriebswirtschaftliches Modell: Der betriebliche Investitionsprozess I.4 Das Unsicherheitsproblem der Zukunft II. Modellanalyse: Ertragswertverfahren und DCF-Verfahren II.1 Die Verkehrswertdefinition nach § 194 BauGB II.2 Funktionsweise des Ertragswertverfahrens II.3 Funktionsweise des DCF-Verfahrens II.4 Gemeinsamkeiten und Unterschiede von Ertragswert- und DCF-Verfahren II.5 Modelltheoretische Würdigung der Verfahren Fazit Das Aus für die DCF-Methode ? 3 Einleitung Der provokante Titel dieser Abhandlung soll das Augenmerk des Lesers auf eine seit längerer Zeit bestehende Diskussion um das „richtige Wertermittlungsverfahren“ für die Verkehrswertermittlung und für Investitionsentscheidungen bei Immobilien lenken. Im Mittelpunkt dieser Diskussion stehen zwei Verfahren: das deutsche Ertragswertverfahren und das sogenannte DCF-Verfahren1. Die Abhandlung hat zum Ziel, die Tauglichkeit beider Methoden für die verschiedenen Fragestellungen zu analysieren. Dabei wird die Analyse auf das Ertragswertverfahren und die DCF-Methode beschränkt, weil sich eine Analyse weiterer aus diesen Grundmodellen ableitbarer Methoden erübrigt. In verschiedenen Publikationen der Vergangenheit suchten die Apologeten des DCFVerfahrens das Ertragswertverfahren als rückständig einzustufen und die DCF-Methode als die fortschrittlichere Methode für die Verkehrswertermittlung2, ja gar als „die internationale Wertermittlungsmethode“ herauszustellen3 durch im DCF-Verfahren enthaltene Elemente, die unstreitig andere Erklärungsmöglichkeiten bieten als das Ertragswertverfahren. Hierzu zählen vor allem die in den einzelnen Perioden explizit darstellbaren differenzierten Determinanten und Ergebnisse. Die Befürworter des Ertragswertverfahrens haben die Diskussion um das Für und Wider beider Verfahren weitergetragen4. Dabei spannt sich der Bogen der Argumentationen von der Extremposition, dass das DCF-Verfahren das „richtige“ Verfahren sei, bis zu der Position, die das DCF-Verfahren nur als eine Variante des Ertragswertverfahrens sieht, bei dem bei richtiger Wahl der wertbestimmenden Parameter der ermittelte Verkehrswert nicht von dem mit dem Ertragswertverfahren ermittelten Wert abweicht. Vorliegende Abhandlung will die Diskussion nicht auf dem bisher geführten Weg fortführen, sondern verfolgt ein ganz anderes Ziel, nämlich nachzuweisen, dass die beiden Verfahren, die zwar dieselben finanzmathematischen Rechenverfahren (Barwertmethode) anwenden, auf vollkommen verschiedenen wirtschaftstheoretischen Modellen basieren, woraus sich 1 Mit DCF-Verfahren oder DCF-Methode ist im Rahmen dieser Abhandlung die in den Bewerterkreisen bezeichnete DCF-Methode gemeint. Tatsächlich kommt der DCF-Begriff aus der Investitionsrechnung der Betriebswirtschaftlehre. Alle auf der Barwertmethode basierenden dynamischen Rechenmodelle sind Discounted-Cash-Flow-Berechnungen. Da die Ertragswertberechnung ebenfalls eine Barwertmethode ist, ist es irreführend, dass der DCF-Begriff von einigen Sachverständigen einseitig belegt wird. Im Verlaufe dieser Abhandlung werden die Begriffe „DCF-Verfahren“ und „DCF-Methode“ synonym verwendet. Wie in der vorliegenden Abhandlung gezeigt wird, handelt es sich bei dem Ertragswert“verfahren“ um ein empirisch gestütztes Rechenmodell und beim DCF-„Verfahren“ um ein Optimierungs- bzw. Entscheidungsmodell mit individuellen Prognoseansätzen. 2 Das DCF-Verfahren zur Verkehrswertermittlung ist streng zu unterscheiden von anderen Einsatzmöglichkeiten des DCF-Verfahrens. Auch wegen dieser oft fehlenden Trennschärfe auf Seiten der Verfechter des DCF-Verfahrens kam es zu Überschätzungen des DCF-Verfahrens für die Verkehrswertermittlung. 3 Nur beispielhaft seien aus der Vielzahl von Veröffentlichungen, die sich teilweise zwischen den Zeilen, teilweise deutlich unrichtiger Behauptungen bedienten, genannt: Nico Rottke u. Martin Wernecke, Ein Immobilienwert ist nicht nur objektiv. in: Immobilienzeitung Nr. 22 vom 25.10.2001. S. 30. oder Darron White u.a., Internationale Bewertungsverfahren für das Investment in Immobilien. Wiesbaden 1999. In der Werbung für dieses Buch und fast gleich lautend in den Vorbemerkungen z. B.: „Dem komplexer werdenden Immobilienmarkt ist das konventionelle Wertermittlungssystem in Deutschland nicht mehr adäquat....“. 4 Einen Überblick über das diskutierte Für und Wider beider Verfahren z.B. bei M. Vogels, Ertragswertberechnungen im Bankenbereich und zur Verkehrswertermittlung. Vortrag zum Tag der Immobilienbewertung 4. Mai 2002 Rottach-Egern. Das Aus für die DCF-Methode ? 4 folgerichtig ableitet, welche der beiden Methoden für welche Fragestellungen grundsätzlich geeignet ist und welche untauglich ist. Dabei wird einerseits die Frage nach der „richtigen Methode“ für die Verkehrswertermittlung, andererseits aber auch die Frage nach dem angemessenen betriebswirtschaftlichen Entscheidungsinstrument für ImmobilienInvestitionen beantwortet. Wie im Verlaufe dieser Abhandlung gezeigt wird, handelt es sich um zwei sehr scharf zu trennende Fragestellungen, was in den bisher geführten Diskussionen zu wenig berücksichtigt wurde. Der Verfasser verbindet mit dieser Abhandlung die Hoffnung, dass die Diskussion um ein sogenanntes einheitliches international anerkanntes Verkehrswertermittlungs- verfahren weiter versachlicht wird. Um erkennen zu können, welche wissenschaftstheoretischen Modelle den beiden Verfahren zugrunde liegen und welche der kontrovers diskutierten Verfahren sich für welche Fragestellungen eignen und welche von vornherein ungeeignet sind, sind einige Grundkenntnisse der Wissenschaftstheorie und Wirtschaftswissenschaft erforderlich. Aus diesem Grunde wird nachfolgend zunächst das erforderliche wissenschaftstheoretische und wirtschaftswissenschaftliche Basiswissen dargestellt5. Die detaillierte Kenntnis der Rechenverfahren der Ertragswert- und der DCF-Methode werden als bekannt vorausgesetzt. I. Grundlagen I.1 Wissenschaftsmethodische und wirtschaftstheoretische Grundlagen Wirtschaftliche Erkenntnisziele und Aufgaben In der Wirtschaftslehre werden die Fachgebiete der Wirtschaftstheorie und der Wirtschaftspolitik unterschieden. Während die Hauptaufgabe der Wirtschaftheorie in der Erklärung wirtschaftlicher Vorgänge liegt, ist die vorrangige Aufgabe der Wirtschaftspolitik die Beratung. Um Prognosen oder Beratungen ausüben zu können, sind Erklärungen der wirtschaftlichen Zusammenhänge erforderlich, d.h. um eine wirtschaftspolitische Maßnahme empfehlen zu können, müssen die wahrscheinlichen Effekte der vorgeschlagenen Maßnahme abgeschätzt werden können. Prognosen werden deshalb auch als in die Zukunft gerichtete Erklärungen bezeichnet. In der Wirtschaftstheorie werden wiederum unterschieden die Volkswirtschaftslehre (VWL) und die Betriebswirtschaftslehre (BWL). Die Volkswirtschaftslehre versucht komplexe einzel- und gesamtwirtschaftliche Vorgänge zu erklären, hingegen will Betriebswirtschaftslehre betriebliche Einzelvorgänge untersuchen. In der BWL werden deshalb betriebliche Funktionsbereiche wie z. B. Finanzierung, Rechnungswesen, Beschaffung, Produktion und Absatz sowie Methoden der Planung und Betriebsführung untersucht. Wie hier gezeigt werden wird, ist diese Unterscheidung von volkswirtschaftlicher und betrieblicher Betrachtungsweise im Hinblick auf die hier näher untersuchten Ertragswertverfahren und DCFVerfahren methodisch und inhaltlich von entscheidender Bedeutung. 5 Wegen der Bedeutung für das Erkenntnisziel dieser Abhandlung kann ein gewisser Umfang nicht vermieden werden. Die wirtschafts- und wissenschaftstheoretischen Grundlagen werden in den Standardlehrbüchern der Ökonomie behandelt. Nachstehende Inhalte dieses Aufsatzes orientieren sich vorrangig an H.D.Hardes und F. Schmitz, Grundzüge der Volkswirtschaftslehre, 7. Aufl. 2000. Das Aus für die DCF-Methode ? 5 Wenngleich die Wirtschaftswissenschaften in die beiden Gebiete VWL und BWL unterteilt werden können, lassen sich beide Bereiche nicht völlig voneinander trennen. Es gibt zahlreiche Überschneidungen, so vor allem von der volkswirtschaftlichen Mikroökonomie6 und der BWL. So lautet z.B. eine mikroökonomische Fragestellung: Wie reagieren Produktionsunternehmen auf Preisänderungen des Marktes? In der Mikroökonomie liegt dabei das Gewicht auf generellen Betrachtungsweisen, während in der BWL, die ebenfalls die Produktionsunternehmen zum Erklärungsgegenstand hat, die Zielrichtung der Erklärungsversuche etwas anders gelagert ist, nämlich mehr auf die Untersuchung eines spezifischen individuellen Verhaltens eines einzelwirtschaftlichen Akteurs, um daraus Handlungsanweisungen in Bezug auf Planung der betrieblichen Prozesse und Betriebsführung ableiten zu können. Die Wirtschaftswissenschaften zählen zu den empirischen Wissenschaften. Um reale Vorgänge und Zusammenhänge zu ermitteln, zu messen und zu beschreiben, werden wissenschaftliche Methoden eingesetzt. Um z. B. den zukünftigen Verlauf der Immobilienmärkte beschreiben zu können, ist die gründliche Beschreibung und Messung sowie die Analyse der Wirkungszusammenhänge der Einflussgrößen der Immobilienmärkte erforderlich. Dabei sind auch die relevanten Erklärungsfaktoren zunächst empirisch zu beobachten und zu messen. Eine Erklärung von wirtschaftlichen Zusammenhängen setzt also zunächst die empirische Beobachtung und Beschreibung wirtschaftlicher Vorgänge voraus. Logische Struktur einer wissenschaftlichen Erklärung, Hypothesen, Theorien, Modelle Die Struktur einer Erklärung folgt der Methode der Deduktion (logische Ableitung). Nach den Regeln der Logik erfolgt die Deduktion in drei Schritten: 1. Ein Hypothese (allgemeines Gesetz) ist zu formulieren. 2. Anschließend ist zu prüfen, ob die Anwendungsbedingungen der Hypothese in einem konkreten Fall vorliegen. 3. Schließlich ist im dritten Schritt aus der Hypothese und den Anwendungsbedingungen das Explicandum, der zu erklärende Vorgang, logisch abzuleiten. Hypothesen7 sind auf empirischen Erkenntnissen beruhende verallgemeinernde Aussagen, die generelle Zusammenhänge ohne Bezug zu bestimmten einzelnen Vorgängen oder Beobachtungen behaupten (generelle Ursache-WirkungsZusammenhänge oder regelmäßiges Verhalten von Akteuren). Hypothesen werden in den Wissenschaften auch als Gesetze bezeichnet. Theorien8 beruhen auf (meist mehreren) Hypothesen und Definitionen, unterscheiden sich also nicht generell von dem Wesen einzelner Hypothesen. Hypothesen, Gesetze und Theorien können aber keinen Anspruch auf absolute Wahrheit oder unbegrenzte Gültigkeit haben. Die Welt ist in einem ständigen Wandel begriffen, so können sich insbesondere wirtschaftliche und soziale Zusammenhänge ändern. Die Einflussfaktoren können ein anderes Gewicht erlangen, oder die Wechselwirkungen der komplexen Zusammenhänge können sich verändern. Nach dem Wissenschaftsverständnis sollen Theorien 6 In der Mikroökonomie als Teilgebiet der VWL werden einzelwirtschaftliche Fragestellungen erörtert, während in der Makroökonomie als weiteres Teilgebiet der VWL gesamtwirtschaftliche oder aggregierte Betrachtungsweisen vorherrschen. 7 Diese Definition ist zu unterscheiden von dem umgangssprachlichen Begriffsinhalt, wonach eine Hypothese als vermutete oder wahrscheinliche Aussage verstanden wird. 8 Diese Definition unterscheidet sich ebenfalls vom umgangssprachlichen Begriff, wonach eine Theorie als abstrakte, eher realitätsferne Aussage verstanden wird. Das Aus für die DCF-Methode ? - 6 als logisch widerspruchsfreie Aussagen formuliert werden und auf empirische Gültigkeit prüfbar sein (sie müssen verifizierbar, aber auch falsifizierbar9 sein). Theorien als empirisch gehaltvolle Aussagen sind zu unterscheiden von tautologischen Aussagen ohne empirischen Informationsgehalt. Tautologische Aussagen sind für empirische Untersuchungen nicht geeignet10. Wegen der Vielzahl von Akteuren (Wirtschaftssubjekten, die am wirtschaftlichen Leben teilnehmen) und auch wegen einer häufig zusammentreffenden Vielzahl von Wirkungszusammenhängen sind die wirtschaftlichen Vorgänge und Zusammenhänge in der Regel sehr komplex und nicht, wie in den Naturwissenschaften, eindeutig monokausal und widerspruchsfrei. Während in den Naturwissenschaften genaue quantitative Aussagen an der Tagesordnung sind, sind in den Wirtschafts- und Sozialwissenschaften häufig nur qualitative Richtungsaussagen über Ursache-WirkungsZusammenhänge möglich. Wirtschaftswissenschaftler bedienen sich zur Erklärung der realen Vorgänge sogenannter Modelle, die ein analytisches, meist formalisiertes System (häufig als mathematisches Gleichungssystem) von Theorien bzw. Hypothesen darstellen. Das Denken in Modellen ist eine Hilfe, um die Komplexität der Realität in vereinfachter, abstrahierender Form darzustellen, wobei mit Modellen versucht wird, die komplizierten vielfältigen Beziehungszusammenhänge der Realität auf die zentralen bedeutenden (relevanten) Zusammenhänge zu reduzieren. Modelle sind somit als vereinfachte Abbildungen der Realität zu verstehen. Modelle sind in den wirtschaftswissenschaftlichen Theorien unverzichtbar, um Strukturen und Elemente der einzelnen Theorien zu verstehen. Erst das richtige Verständnis der Modelle ermöglicht auch die Transfermöglichkeiten und Anwendungsbezüge der Modelle auf reale Problemstellungen. Dies ist ein sehr bedeutsamer Umstand, dem für die Beweisführung in dieser Abhandlung das zentrale Gewicht zukommt. 9 Die Forderung der grundsätzlichen Falsifizierbarkeit bedeutet, dass Theorien (Gesetze, Hypothesen) auch falsch sein können müssen. Behauptungen, die nicht falsifizierbar sind, sind keine Theorien. 10 Eine tautologische Aussage ist z.B. “Wenn der Hahn kräht auf dem Mist, ändert sich das Wetter, oder es bleibt wie es ist.“ 7 Das Aus für die DCF-Methode ? I.2 Ein volkswirtschaftliches Modell: Der Markt als Koordinationssystem Weiter oben wurde im Abschnitt I.1 die Unterscheidung der Volkswirtschaftslehre und Betriebswirtschaftslehre angesprochen. Beide sind Teile der Wirtschaftstheorie, in beiden geht es also zunächst um die Erklärung wirtschaftlicher Vorgänge. Um in dieser Abhandlung zeigen zu können, welche Modelle dem Ertragswertverfahren und dem DCF-Verfahren zu Grunde liegen, sollen nachfolgend hier zunächst die Grundzüge volkswirtschaftlicher Marktmodelle dargestellt werden. In dem nachfolgenden Kapitel wird dann das betriebswirtschaftliche Modell der Investitionskalküle behandelt. Volkswirtschaften können den Bedarf nach Gütern und Dienstleistungen (Nachfrage) und das Angebot von Gütern und Dienstleistungen über sogenannte Märkte abgleichen11. Dabei sind Märkte nicht nur als Orte zu verstehen, sondern als das ortsungebundene Aufeinandertreffen von Angebot und Nachfrage, bei dem die Pläne von Anbietern und Nachfragern mittels Preisen abgestimmt werden. Die Marktpreise bestimmen die Mengen, die von Anbietern verkauft und von Nachfragern gekauft werden. So gibt es z.B. einen Immobilienmarkt, also das Zusammentreffen von Anbietern von und Nachfragern nach Immobilien. Der Immobilienmarkt unterteilt sich wiederum in verschiedene regionale und sektorale Teilmärkte wie Einfamilienhäuser, Mehrfamilienhäuser, Bürogebäude, Wohn- und Geschäftshäuser, Supermärkte, Krankenhäuser usw. Vom Immobilienmarkt zu unterscheiden ist der Mietflächenmarkt. Eine Büroimmobilie, die z.B. von einem Entwickler „produziert“ und an einen Anleger veräußert wird, wird wiederum von dem Anleger - ggfls. unter Zwischenschaltung eines Verwalters an einen Nutzer vermietet. Der Erwerber der Immobilie ist somit im Immobilienmarkt Nachfrager und im Büro-Mietflächenmarkt Anbieter. Beispiel eines Marktes mit zentraler Koordination: die Börse Um die Funktionsweise des Marktpreises als Angleichung für die Pläne der Anbieter und Nachfrager zu veranschaulichen, soll zunächst ein Markt mit vollkommener Transparenz zwischen Anbietern und Nachfragern an einem kleinen hypothetischen Beispiel des Börsenmarktes verdeutlicht werden: Verkaufs- und Kaufaufträge eines Aktienpapiers Verkaufsaufträge Aktionäre Mindestkurs 120 A B 140 C 160 Kaufaufträge Aktionäre Höchstkurs 150 D 140 E 110 F 11 Stückzahl 3 4 5 Stückzahl 4 3 7 Neben den marktwirtschaftlich ausgerichteten Volkswirtschaften, in denen Angebot und Nachfrage über Märkte abgeglichen wird, gibt es noch zentralistische Planwirtschaften, in denen Angebot und auch Nachfrage zentral bestimmt werden. Diese sind nicht Betrachtungsgegenstand dieser Abhandlung. 8 Das Aus für die DCF-Methode ? Tabelle 1 kumulierte Marktnachfrage und -angebot eines Aktienpapiers Marktangebot Kurs kumulierte Stückzahl 120 3 140 7 = (3 + 4) 160 12 = (3 + 4 + 5) Marktnachfrage Kurs kumulierte Stückzahl 4 7 = (4 + 3) 14 = (4 + 3 + 7) 150 140 110 Tabelle 2 Angebot und Nachfrage nach einem Aktienpapier gemäß Tabelle 1 werden von dem Börsenmakler entsprechend Tabelle 2 kumuliert erfasst und miteinander abgeglichen. Das Marktangebot nach Tabelle 2 zeigt, dass bei einem Mindestkurs von 120 € drei Aktien, bei einem Kurs von 140 € sieben und bei dem Kurs von 160 € insgesamt 12 Aktien angeboten werden. Wir stellen also fest: je höher der Kurs, desto größer das Angebot. Umgekehrt werden bei einem Kurs bis 150 € vier Aktien, bei einem Kurs bis 140 € sieben Aktien und bei dem Kurs bis 110 € 14 Aktien nachgefragt werden. Wir stellen also fest: je niedriger der Kurs, desto größer die Nachfrage. In einem Preis-Mengen-Diagramm (vgl. Diagramm 1) lässt sich der Überblick über Angebot und Nachfrage grafisch darstellen. p = Preis XS 160 XD 150 140 130 120 XS XD 110 2 Diagramm 1 4 6 8 10 12 14 x = Menge Angebot und Nachfrage eines Aktienpapiers Die Ordinate dient zur Darstellung des Kurses und die Abszisse zur Darstellung der kumulierten Stückzahl der Wertpapiere. Die jeweiligen kumulierten Kombinationen aus Tabelle 2 und ihre Verbindungslinien stellen die Angebots- (XS-XS-Linie) und die Nachfragekurve (XD-XD-Linie) dar. 9 Das Aus für die DCF-Methode ? Das Preis-Mengen-Diagramm ermöglicht dem Börsenmakler einen unmittelbaren Überblick über die geplanten Angebots- und Nachfragemengen bei unterschiedlichen Kursen und lässt gleichzeitig auf einen Blick erkennen, bei welchem Preis die angebotenen Stückzahlen mit den nachgefragten Stückzahlen übereinstimmen. Dieser Kurs wird als Gleichgewichtspreis bezeichnet. Oberhalb des Gleichgewichtspreises trifft das Angebot auf keine Nachfrage mehr. Die Käufer, die oberhalb des Gleichgewichtspreises bereit gewesen wären, Aktien zu erwerben, werden bereits zu einem niedrigeren Kurs bedient. Unterhalb des Gleichgewichtspreises finden die Nachfrager keine Anbieter, da diese bereits zu einem höheren Kurs (nämlich dem Gleichgewichtspreis) ihre Aktien verkaufen konnten. Ein solcher Gleichgewichtspreis ist von einem Börsenmakler erkennbar, weil er über vollkommene Markttransparenz verfügt. Andere Märkte funktionieren nicht über einen Börsenmakler mit vollständiger Markttransparenz, gleichwohl lässt sich ausgehend von diesem Modell ableiten, dass solche Märkte auch die unabhängigen Pläne vieler Anbieter und Nachfrager schrittweise über den Preismechanismus anpassen. Beispiel eines Marktes mit dezentraler Koordination (die Steuerungsfunktion des Preises) Stellen wir uns einen beliebigen Gütermarkt vor. Als allgemein anerkannt gilt, dass die nachgefragte Menge eines Gutes xD von mehreren Größen abhängig ist, insbesondere vom Preis p des Gutes. So kann behauptet werden, dass die nachgefragte Menge eines Gutes in einem inversen Verhältnis zum Preis des Gutes variiert (erstes Nachfragegesetz)12. Das bedeutet, dass mit Sinken des Preises die nachgefragte Menge eines Gutes zunimmt und umgekehrt (vgl. Abb. 2). p = Preis XD XD x = Menge Abb. 2 Die Nachfragekurve im Preis-Mengen-Diagramm 12 Ob und unter welchen Bedingungen die Funktionssteigung größer, kleiner oder zu- oder abnehmend bei sinkenden oder steigenden Preisen sein kann, ist eine weiterführende Analysemöglichkeit, die für das hier angestrebte erforderliche Verständnis der Steuerungsfunktion des Preises ohne Bedeutung ist. 10 Das Aus für die DCF-Methode ? Umgekehrt kann man die angebotene Menge eines beliebigen Gutes ebenfalls als Funktion des Preises p darstellen. Im Falle vollkommener Konkurrenz (also nicht Monopol) wird davon ausgegangen, dass der Anbieter keinen Einfluss auf den Preis hat. Abgesehen von Sonderfällen kann man die angebotene Menge eines Gutes als positiv abhängig vom Preis definieren13. Das bedeutet, dass die Produzenten (Anbieter) eines Gutes mit steigenden Preisen zusätzliche Anreize erhalten, ihre angebotenen Mengen zu erhöhen (vgl. Abb. 3). p = Preis XS XS x = Menge Abb. 3 Die Angebotskurve im Preis-Mengen-Diagramm Wenn die Nachfragefunktion und Angebotsfunktion in einem Diagramm zusammengeführt werden (vgl. Abb. 4), können daran die Steuerungsfunktion des Preises und der dadurch hervorgerufene Anpassungsprozess in Richtung auf den Gleichgewichtspreis erläutert werden. p = Preis XD XS XD20 20 XS20 PG 10 XS10 XD10 XD S X X = Menge Abb. 4 Angebots- und Nachfragefunktion im Preis-Mengen-Diagramm 13 analog wie vorhergehende Fußnote Das Aus für die DCF-Methode ? 11 Stellen wir uns vor, dass auf dem Markt ein relativ hoher Ausgangspreis z. B. 20 € bestehen würde. Die angebotene Menge ist größer als die bei diesem Preis nachgefragte Menge. Es herrscht ein Angebotsüberhang (oder Angebotsüberschuss). Der Wettbewerb der Anbieter führt zu Preissenkungen. Die angebotene Menge reduziert sich, wogegen sich die nachgefragte Menge bei Preissenkungen erhöht. Der umgekehrte Anpassungsprozess wäre zu beobachten, wenn von einem sehr geringen Ausgangspreis z.B. 10 € ausgegangen würde. In diesem Fall würde ein Nachfrageüberhang (oder Nachfrageüberschuss) bestehen. Die Nachfrager würden um die angebotene Menge konkurrieren, was die Anbieter zu steigenden Preisen veranlasst. Erst beim Gleichgewichtspreis sind die Einzelpläne der Marktteilnehmer (Anbieter und Nachfrager) miteinander ohne weitere Anpassungsprozesse vereinbar. Wir erkennen, dass es in einer marktwirtschaftlichen Ordnung keiner zentralen Steuerung bedarf. Die Steuerung, d.h. die Abgleichung der Pläne der Marktteilnehmer erfolgt über den Preis. Dass die Märkte in der Realität nicht so ideal entsprechend diesem Modell reagieren, liegt ganz einfach daran, dass die Realität nun mal komplexer als dieses vereinfachende Modell ist. So werden etwa in den verschiedenen Märkten Transaktionen zu unterschiedlichen Preisen für das gleiche Gut beobachtet. Die Ursache ist mangelnde Markttransparenz, so dass häufig einzelne Transaktionen nicht zum Gleichgewichtspreis abgewickelt werden, weil dieser nicht allen Marktteilnehmern bekannt ist. Aber es kann gefolgert werden, dass die Märkte zum Gleichgewichtspreis tendieren und zwar um so schneller und präziser, je größer die Markttransparenz ist. Neben der Markttransparenz sind aber auch andere Abhängigkeiten zu beobachten, und sie werden in den Wirtschaftswissenschaften auch analysiert. So sind die Einzelmärkte nicht etwa unabhängige Inseln, sondern sie hängen zusätzlich über vielfältige Beziehungen voneinander ab, das gilt sowohl für regionale als auch sektorale Abhängigkeiten. Die Preissenkung bzw. die Verbesserung der Renditen auf dem Immobilienmarkt (z.B. Büroimmobilien) im Ausland senkt die Nachfrage nach Büroimmobilien im Inland, weil die Rendite im Inland im Verhältnis zur Rendite im Ausland abnimmt (was gleichbedeutend ist damit, dass die relativen Preise im Inland bei sinkenden Preisen im Ausland steigen). Oder: Die Steigerung der Renditeaussichten bei Immobilien für Handelsflächen senkt die relative Rendite von Büroimmobilien. Durch regionale und sektorale Verschiebungen werden somit Substitutionsreaktionen, d. h. Nachfrageverschiebungen der Marktteilnehmer ausgelöst. Die Nachfrageverschiebungen bedeuten ein Verschieben der Nachfragekurve. Angebotsänderungen drücken sich gleichfalls in einem Verschieben der Angebotskurve aus. Bei interdependenten Märkten sind wechselseitige Anpassungsreaktionen zwischen den Einzelmärkten wahrscheinlich, auch wenn sich der Preis auf nur einem Markt ändert. Die bis hierher dargestellten Grundlagen der Wirtschaftslehre bezüglich des Preismechanismus und der Marktreaktionen sollten ausreichend sein, ein allgemeines Verständnis dafür zu schaffen, was ein Marktpreis (Gleichgewichtspreis) ist, wie er zustande kommt und dass eine Vielzahl von unterschiedlichen Einflüssen auf das Marktgeschehen, Preise und verkaufte Mengen einwirken. Die Funktionsweise des Marktmechanismus und die Definition des Marktpreises sind bedeutsame Faktoren für die Analyse und Bewertung der Verkehrswertermittlungsverfahren. In nachfolgendem Abschnitt wird ein ganz anderes wirtschaftstheoretisches Modell in den Grundzügen dargestellt, das für die Analyse der Tauglichkeit der Verfahren von gleicher Wichtigkeit ist. Das Aus für die DCF-Methode ? I.3 12 Ein betriebswirtschaftliches Modell: Der betriebliche Investitionsprozess Der vorstehend durchgeführten modelltheoretischen volkswirtschaftlichen Betrachtung der Koordinationsfunktion eines Marktes soll nun eine andere modelltheoretische Betrachtungsweise folgen, nämlich die eines betriebswirtschaftlichen Modells. Den Betriebswirt oder Unternehmer interessiert nicht so sehr, wie sich aggregierte Geld- und Güterströme in einer Volkswirtschaft bewegen oder entwickeln, ihn interessiert die Funktionsweise der Märkte vor allem, soweit sie für sein unternehmerisches Handeln relevant sein könnten. Ihn interessieren vorrangig die unternehmerischen Ziele: die Erwirtschaftung eines Gewinns und die langfristige Existenzsicherung des Unternehmens. Deshalb widmet sich die Betriebswirtschaftslehre einzelnen betrieblichen Funktionsbereichen, wie der Beschaffung, der Produktion, dem Absatz, der Finanzierung, den Methoden der Planung und der Betriebsführung. Das unternehmerische Handeln besteht zum großen und vor allem zum bedeutsamen Teil aus Treffen von Entscheidungen. Um die unternehmerischen Ziele der dauerhaften Gewinnerzielung und Unternehmenssicherung zu erreichen, muss der Unternehmer sich an die laufend wandelnden Bedingungen des Marktes anpassen. Technische, wirtschaftliche und gesellschaftliche Veränderungen führen ständig zu neuen Bedingungen, so dass Entscheidungen über das Leistungsangebot, Beschaffungsquellen, Absatzwege, Organisation, Personalentwicklung und Finanzierung gefällt werden müssen. Hierbei kommt den Investitionsentscheidungen eine zentrale Bedeutung zu. Falsche, fehlgerichtete oder auch unterlassene notwendige Investitionen können die Wettbewerbsfähigkeit beeinträchtigen, Verluste zur Folge haben und damit den Bestand des Unternehmens gefährden. Die Unternehmensleitung sieht sich vor zwei wesentliche Probleme gestellt: Zum einen sind die finanziellen Mittel in einem Unternehmen grundsätzlich beschränkt, zum anderen richtet sich die Investition auf Vorgänge der Zukunft. Mit zunehmender Dynamik der Märkte, mit zunehmender Geschwindigkeit der Veränderungen von Produkten und Technologien und mit zunehmendem Zeithorizont14 werden die auf die Zukunft gerichteten Prognosen immer unsicherer. Ob sich also eine Investition mit dem gesetzten wirtschaftlichen Ziel realisieren lässt, ist grundsätzlich relativ ungewiss. Damit die Investitionsentscheidungen möglichst sicher zum Erfolg führen, ist ein gut organisierter und sorgfältig durchgeführter Prozess der Investitionsplanung, durchführung und -kontrolle erforderlich. Dabei kommt der Investitionsprüfung eine zentrale Aufgabe zu. Im Rahmen der Investitionsprüfung finden Rechenmodelle15 ihren Einsatz, die den Erfolg der Investitionen unter den gesetzten Annahmen „sichtbar“ machen. Investitionsentscheidungen sind mittel- und langfristig angelegte und mit den anderen Unternehmensaktivitäten abzustimmende, gründlich zu bedenkende und notwendige strategische Entscheidungen16 zur Zielerreichung des Unternehmens. Um zu entscheiden, ob eine Investition vorteilhaft ist (absolute Vorteilhaftigkeit), bes- 14 Gemeint ist mit dem Zeithorizont die Dauer der Maßnahme, auf die sich die Investition bezieht, also die Dauer der Ein- und Auszahlungen, die mit der Investition induziert worden sind. 15 Erinnert sei an die weiter oben gegebene Definition des „Modells“ zum Ende des Abschnitts: Wissenschaftsmethodische und wirtschaftstheoretische Grundlagen Das Aus für die DCF-Methode ? 13 ser als eine andere Investitionsmöglichkeit ist (relative Vorteilhaftigkeit) oder wann sie als Ersatzinvestition wirtschaftlich sinnvoll wird (Ersatzproblem), bedarf der Unternehmer eines Entscheidungshilfsmittels. Dieses findet er in der sog. Investitionsrechnung17. Die hier gebräuchlichen (Rechen-)modelle sollen nachstehend kurz aufgezeigt werden. Dabei erfolgt eine Beschränkung auf die sog. dynamischen Modelle, die auf der Finanzmathematik fußen. Auf die statischen Modelle18 muss im Rahmen dieser Abhandlung nicht eingegangen werden, da Gegenstand dieser Abhandlung (auch) die Analyse der DCF-Methode ist und es sich bei der DCF-Methode im Grunde um ein dynamisches Investitionsrechnungs-Modell handelt19. Die Investitionstätigkeit eines Unternehmens wird in der Betriebswirtschaft dem Arbeitsfeld der Finanzwirtschaft20 zugeordnet. Aus finanzwirtschaftlicher Sicht ist eine Investition ein Vorgang, der mit einer Auszahlung beginnt (z.B. Anschaffung einer Maschine) und in der Folgezeit i.d.R. laufende Einzahlungen und auch laufende Auszahlungen nach sich zieht. Diese Tatsache liegt allen dynamischen Modellen der Investitionsrechnung zu Grunde. Für alle dynamischen Rechenmodelle werden die wahrscheinlichsten (glaubwürdigsten) Zahlungsströme angenommen. Die Problematik der Prognoseunsicherheit lassen wir zunächst einen Moment ausgeblendet. Grundprinzip aller dynamischen Methoden ist dabei die zeitlich differenzierte Erfassung aller Auszahlungen und aller Einzahlungen, die dann zu einer einzigen Kennziffer – Kapitalwert, interner Zinssatz, Amortisationsdauer usw. – verdichtet werden. Die Methoden aller dynamischen Investitionsrechnungen sind dabei „durch die folgenden gemeinsamen Merkmale gekennzeichnet: a) sie basieren auf den durch die Investition ausgelösten Auszahlungen und Einzahlungen, b) die Zahlungen werden zeitlich differenziert für die gesamte Nutzungsdauer der Investition berücksichtigt, c) die Zahlungen werden mit Hilfe der Zinseszinsrechnung auf einen definierten Zeitpunkt auf- oder abgezinst.“21 Bei den Auszahlungen handelt es sich einerseits um die Anschaffungsauszahlungen, die z.B. durch die Anschaffung einer Maschine entstehen und ande16 Neben den strategischen Investitionen gibt es auch operative Investitionen, z.B. Ersatzinvestitionen kleinerer Anlagen oder Maschinen. 17 Eine kurze und gut verständliche Einführung in die Investitionsrechnung z.B. bei K.-D. Däumler, Investitionsrechnung Leitfaden für Praktiker. 2. Aufl. Herne/Berlin 1996. Zu dem Instrumentarium für Investitionsentscheidungen zählen neben den Investitionsrechnungen auch Portfolio-Analysen, Argumentebilanzen, Polaritätenprofile und Nutzwertanalysen. Vertiefende Einführung in die Investitionsrechnung wird gegeben z. B. durch Klaus ter Horst, „Investition“, Stuttgart. 2001. 18 Die statischen Verfahren erreichen eine geringere Aussagekraft über die Vorteilhaftigkeit einer Investition als die dynamischen Investitionsrechnungen, da sie nicht alle Nutzungsperioden einbeziehen und die Zahlungsströme nicht mit finanzmathematischen Methoden betrachten. 19 Das Adjektiv „statisch“ wurde übrigens in einem anderen Sinnzusammenhang, nämlich im Rahmen der Diskussionen „Ertragswertverfahren contra DCF-Verfahren“ als disqualifizierendes Adjektiv für das Ertragswertverfahren missbraucht. Das Ertragswertverfahren hat weder etwas mit den statischen Investitionsrechenverfahren zu tun, noch ist die behauptete Eigenschaft „statisch“ aus sonst irgendwelchen Gründen passend. 20 Bei Investitionen handelt es sich um Kapitalverwendungsvorgänge, durch die freies Kapital in gebundenes Kapital umgewandelt wird. Investitionen verändern bzw. sichern die Produktions- und Absatz-Kapazität der Unternehmung quantitativ oder qualitativ. Die Maßnahmen, die der Bereitstellung des Kapitals (Geld und geldwerte Güternutzungen) dienen, werden als Finanzierung bezeichnet. 21 Klaus ter Horst, a.a.O. S. 38. Das Aus für die DCF-Methode ? 14 rerseits um Auszahlungen, die während der Nutzungsdauer der Investition entstehen, so z.B. durch Reparaturen, Wartungen, Materialverbrauch, Einsatz von Rohund Hilfsstoffen, Lohnkosten usw. Die Einzahlungen entstehen durch den Verkauf der erstellten Güter oder Dienstleistungen und ggfls. am Ende der Nutzungsdauer durch einen Verkaufserlös z.B. aus dem Restwert einer Maschine. Die Gesamtheit aller Ein- und Auszahlungen wird als die Zeitreihe der Investition bezeichnet. Da die Auszahlungen und Einzahlungen zu unterschiedlichen Zeitpunkten anfallen, werden sie durch Auf- bzw. Abzinsungen auf einen gemeinsamen Betrachtungszeitpunkt - i.d.R. auf den Anfangszeitpunkt der Investition - zusammengefasst. Zu den dynamischen Investitionsrechnungen werden gezählt a) die Kapitalwertmethode, b) die Interne-Zinssatz-Methode und c) die Annuitätenmethode. Nachstehend wird nur die Funktionsweise der Kapitalwertmethode kurz angesprochen. Für das Erkenntnisziel dieser Abhandlung sind die Darstellung der internen Zinsfuß-Methode und der Annuitätenmethode entbehrlich. Die Kapitalwertmethode Wie alle dynamischen Methoden der Investitionsrechnung berücksichtigt die Kapitalwertmethode auch den Umstand, dass Zahlungen sich zu unterschiedlichen Zeitpunkten nicht ohne weiteres vergleichen lassen. „Geld heute ist mehr wert als Geld morgen“, weil Geld, das heute zur Verfügung steht, verzinslich angelegt werden kann. Die Einzahlungen und die Auszahlungen, die durch eine Investition induziert werden, werden mit Hilfe der Zinseszinsrechnung auf einen gemeinsamen Betrachtungszeitpunkt umgerechnet, i.d.R. ist dies der Gegenwartszeitpunkt, das heißt, es werden die Barwerte der Ein- und Auszahlungen durch Abzinsung ermittelt. Die so erhaltenen Größen können dann miteinander in Beziehung gesetzt werden. Um die Vorteilhaftigkeit einer Investition bestimmen zu können, benötigt man ein Kriterium. Dazu wird ein sog. Kapitalwert definiert, mit dessen Hilfe das Kapitalwertkriterium formuliert werden kann: Der Kapitalwert ist mathematisch ausgedrückt die Summe der Barwerte aller durch eine Investition verursachten Zahlungen oder alternativ die Differenz zwischen den barwertigen Einzahlungen und den barwertigen Auszahlungen: C0 = E0 – A0. Das Kapitalwertkriterium lautet dann: Eine Investition ist dann vorteilhaft, wenn gilt C0 0 Eine Investition ist also vorteilhaft, wenn die Differenz der Barwerte aller Einzahlungen und der Barwerte aller Auszahlungen, die zum Zeitpunkt Null oder später anfallen, nicht negativ ist, wobei mit „nicht negativ“ zum Ausdruck gebracht wird, dass eine Investition im Grenzfall C0 = 0 gerade noch als vorteilhaft bezeichnet werden kann, weil sie mit einer Geldanlage zum gewählten Kalkulationszinssatz gleichwertig Das Aus für die DCF-Methode ? 15 ist. In diesem Fall erhält der Investor nicht nur sein eingesetztes Kapital, sondern auch noch eine Verzinsung des eingesetzten Kapitals, die genauso groß ist wie die Verzinsung, die bei einer alternativen Geldanlage erzielt werden könnte. Wie aus diesen Zusammenhängen zu erkennen ist, verändert sich der Kapitalwert je nach Höhe des gewählten Zinssatzes, dem sog. Kalkulationszinssatz, der als eine Art subjektiver Mindestzinssatz verstanden wird. In der Regel gehen die Investoren bei der Festlegung ihres Kalkulationszinssatzes aus von einer risikolosen Verzinsung z. B. am Kapitalmarkt (Basiszinssatz) und schlagen einen Risikozuschlag je nach Einschätzung der Größe des Risikos der geplanten Investition auf diesen Basiszinssatz auf. Bei der Bestimmung des Kalkulationszinssatzes gibt es nun einige Besonderheiten zu beachten: Jeder Investor wird einen anderen Basiszinssatz und einen anderen Risikozuschlag zum Basiszinssatz wählen; denn je nach Eigenkapitalverfügbarkeit wird der Investor einen Soll- oder einen Habenzinssatz am Kapitalmarkt wählen, bzw. einen gewogenen Mischzinssatz bilden. Außerdem gibt es in einer Volkswirtschaft nicht nur den Soll- oder Habenzins, sondern unterschiedliche Zinssätze. Und unterschiedliche Investoren schätzen das Risiko und damit den Zinszuschlag unterschiedlich ein. Der Kalkulationszinssatz als Summe aus Basiszinssatz und Risikozuschlag ist somit ein subjektiver Zinssatz. Für die Vorteilhaftigkeitsrechnung eines einzelnen Investors (absolute wie auch relative Vorteilhaftigkeit) als Entscheidungsbasis für die Durchführung einer Investition ist dieser Umstand nicht weiter problematisch. Um überhaupt eine Investitionsrechnung durchführen zu können, bedarf es nicht nur der Wahl eines angemessenen Kalkulationszinssatzes, sondern der Entscheidende muss auch Vorstellungen über den Verlauf der mit der geplanten Investition verbundenen Zahlungen und der Nutzungsdauer der Investition haben. Diese bestimmenden Parameter sind naturgemäß mit einem Risiko behaftet, da sie nicht sicher vorhergesagt werden können. Die Rechenansätze besitzen also subjektiven Prognosecharakter. Dabei wächst mit zunehmendem Zeithorizont das Risiko der prognostizierten Rechenansätze. Bei Investitionsvorhaben mit kürzeren Laufzeiten von fünf bis zehn Jahren, wie sie bei maschinellen Anlagen eher die Regel sind, sind die Vorhersagen relativ sicherer als bei sehr langfristigen Investitionen, wie z.B. bei der Wahl von Poduktionsstandorten, bei denen aufgrund der Art der Investitionen mit längeren Laufzeiten gerechnet wird. Das Aus für die DCF-Methode ? I.4 16 Das Unsicherheitsproblem der Zukunft Weiter oben wurde das Problem angesprochen, dass die ökonomische Realität sehr komplex ist. Vielfältige wechselseitige Beziehungen und Einflüsse erschweren den Blick für die Wirkungszusammenhänge der Erscheinungen (auch als funktionale Zusammenhänge oder funktionale Abhängigkeiten bezeichnet). Aus diesem Grunde haben die Ökonomen für die Beobachtung und die Erklärung der realen Erscheinungen auf modellhafte Abbildungen der Realität zurückgegriffen, um die wichtigsten funktionalen Abhängigkeiten analysieren, beobachten und erklären zu können. In den Modellen konzentriert man sich auf die wesentlichen Wirkungszusammenhänge, um nicht durch die Vielzahl der weniger bedeutsamen Zusammenhänge den Blick verstellt zu bekommen. Neben dem Problem der multifunktionalen Abhängigkeiten besteht bei den Investitionsrechnungen genauso wie bei der Bestimmung von Gleichgewichtspreisen ein zusätzliches Problem, nämlich die Ungewissheit über zukünftige Entwicklungen. So sind einzelwirtschaftliche, nationale sowie weltwirtschaftliche Konjunkturentwicklungen nicht mit absoluter Sicherheit voraussagbar. Bilaterale Konflikte bis zu Kriegen, Naturkatastrophen, Terroranschläge sind nur einige der unvorhersehbaren Ereignisse, die gravierende Auswirkungen auf wirtschaftliche Entwicklungen hinterlassen. Daneben gibt es eine Vielzahl von unvorhersehbaren Entwicklungen, die nicht so deutlich zu Tage treten und sich in ihrer Auswirkung auf wirtschaftliche Entwicklungen auch kaum abschätzen lassen. (Wie heißt es so treffend in einem deutschen Volkslied? „ ... die Zukunft liegt in Finsternis ...“). Die Investitionen auch in Immobilien sind also grundsätzlich mit dem Risiko behaftet, dass sich die angesetzten Zahlungsströme störungsfrei entwickeln. In der Ökonomie wird von der Unsicherheit der zukünftigen Entwicklungen gesprochen. Diese Unsicherheit macht auch die Rechenansätze von Investitionen, die in der Zukunft erfolgen werden, unsicher. Die ertragswertbasierten Wertermittlungsverfahren sind Modelle unter Unsicherheit. Nun gibt es eine allgemeine Erkenntnis, nämlich, dass die Entwicklungen mit zunehmendem Zeithorizont risikoreicher werden, d. h., die Unsicherheit nimmt zu. Je langfristiger somit eine Investition angelegt ist, desto unsicherer sind die weiter in die Zukunft reichenden Ein- und Auszahlungen. Und hier treffen wir auf einen Umstand, den es gilt, für das in dieser Abhandlung gestellte Thema im Auge zu behalten. Während die mit den Investitionsrechnungen in Unternehmen analysierten Investitionen auf eine Laufzeit von fünf bis zehn Jahren ausgelegt sind, erstrecken sich Immobilieninvestitionen i.d.R. wegen der wesentlich längeren Gesamtnutzungsdauern der Immobilien über einen Zeithorizont von mehreren Jahrzehnten. Das Problem der Unsicherheit der zukünftigen Entwicklungen ist somit bei Investitionen in Immobilien weitaus größer als bei kurzfristigen Investitionen. Das Aus für die DCF-Methode ? II Modellanalyse: Ertragswertverfahren und DCF-Verfahren II.1 Die Verkehrswertdefinition nach § 194 BauGB 17 Gegenstand der vorliegenden Abhandlung ist die Untersuchung, was die beiden kontrovers diskutierten Verfahren, Ertragswertverfahren und DCF-Verfahren, für die Ermittlung des Verkehrswertes und für die betriebswirtschaftlichen Investitionsentscheidungen leisten können und ob das DCF-Verfahren besser zur Verkehrswertermittlung geeignet ist als das international22 bereits verbreitete Ertragswertverfahren und dieses somit ersetzen kann. Nach § 194 BauGB lautet die Definition für den Verkehrswert: „Der Verkehrswert wird durch den Preis bestimmt, der in dem Zeitpunkt, auf den sich die Ermittlung bezieht, im gewöhnlichen Geschäftsverkehr nach den rechtlichen Gegebenheiten und tatsächlichen Eigenschaften, der sonstigen Beschaffenheit und der Lage des Grundstücks oder des sonstigen Gegenstandes der Wertermittlung ohne Rücksicht auf ungewöhnliche oder persönliche Verhältnisse zu erzielen wäre.“ Diese Definition hat der Gesetzgeber als Grundlage von Ausgleichs- und Entschädigungsansprüchen formuliert, so z. B. für die Bemessung von Entschädigungsansprüchen, die durch hoheitliche Eingriffe in das Grundeigentum oder zum Ausgleich bodenordnerischer Maßnahmen entstehen können.23 Diese Definition stammt somit zwar aus dem Städtebaurecht, hat „aber allgemeine Anerkennung gefunden. Infolgedessen findet in Deutschland auch die WertV, die die Ermittlung des Verkehrswertes regelt, breite Anerkennung“24. Die Verkehrswertdefinition beschreibt inhaltlich den Marktwert, der unbeeinflusst von persönlichen oder ungewöhnlichen Verhältnissen zu erzielen wäre. Die wesentlichen Vorgaben der objektivierenden Definition sind „darauf gerichtet, als Verkehrswert einen frei von subjektiver Betrachtungsweise allein an den objektiven Merkmalen eines Grundstücks orientierten Wert zu ermitteln“25. Die aus dem angelsächsischen Bereich stammenden Begriffe „open market value“ oder „market value“ entsprechen in ihrer inhaltlichen Definition dem Verkehrswert26. In Großbritannien ist der Sachverständige häufig der Interessenvertreter des Verkäufers und als solcher beauftragt, den „highest-and-best-use-value“ zu bestimmen. 22 Interessanterweise wird das Attribut „internationale Bewertungsmethode“ von einigen Autoren instrumentalisiert und für die angelsächsischen Methoden reklamiert: „Zudem erweist sich die Bundesrepublik für ausländische Investoren u.a. aufgrund einer stabilen Währung, attraktiver Mietvertragsstrukturen und bedingt gutem Mietwachstumspotential als interessanter Immobilien-Anlagemarkt. Diese Entwicklungen führten zu einer Ausreifung des Immobilienmarktes, nicht zuletzt gekennzeichnet durch die verstärkte Präsenz ausländischer Investoren und deren Nachfrage nach Bewertungen unter der Anwendung internationaler Bewertungsmethoden. Denn dem ausgereiften und damit auch komplexen Immobilienmarkt ist das konventionelle Wertermittlungssystem in Deutschland nicht mehr adäquat.“ Darron White u.a., Internationale Bewertungsverfahren für das Investment in Immobilien. Wiesbaden 1999. S. 7. 23 vgl. Kleiber, Simon, Weyers, Verkehrswertermittlung von Grundstücken. 4. Aufl. Köln. 2002. S. 3 Rd.Nr. 3. 24 ebenda, S. 403 Rd.Nr. 1. 25 ebenda, S. 404 Rd.Nr. 5. 26 vgl. Roland R. Vogel, Wertermittlung in Deutschland auf dem Weg nach Europa. in: Der Bau- und Immobiliensachverständige 3/2002. Köln. S. 127 ff. So im Wesentlichen auch Kleiber, Simon, Weyers, a.a.O. S. 430, Rd.Nr. 103 ff. Die anderen in Europa verwendeten Verkehrswertbegriffe entsprechen inhaltlich weitgehend ebenfalls dem deutschen Verkehrswertbegriff. Das Aus für die DCF-Methode ? 18 Dieser aus Sicht des Verkäufers legitime Auftrag entspricht aber nicht der Ermittlung des Verkehrs- oder Marktwertes, für dessen Bestimmung sich international das Ertragswertverfahren durchgesetzt hat27. Auf den Immobilienmärkten treffen, wie auf anderen Märkten auch, Angebot und Nachfrage aufeinander. Die Anbieter wollen Immobilien aus ihrem Bestand oder aus der Neuproduktion (Projektentwicklungen) möglichst gewinnbringend verkaufen, die Nachfrager wollen die Immobilien zur Eigennutzung oder als Anlageobjekt möglichst gewinnbringend erwerben. Damit ergibt sich grafisch dargestellt prinzipiell das gleiche Bild wie eingangs in Abb. 4. Bei vollkommener Konkurrenz, vollkommen gleichartigen Immobilien und vollkommener Markttransparenz ergäbe sich damit ein Gleichgewichtspreis. Der Gesetzgeber hat aber aus gutem Grund den Verkehrswert nicht als Gleichgewichtspreis definiert, um nicht die Illusion zu erzeugen, dass sich in der Realität ein Preis abbilden ließe, bei dem sich Angebot und Nachfrage genau abgleichen könnten und sich ein stabiles Gleichgewicht einstellen könnte. Den Gleichgewichtspreis mit einem stabilen Marktgleichgewicht gibt es infolge der Unvollkommenheit der Märkte und der sich ständig ergebenden Veränderungen der marktbeeinflussenden Parameter eben nicht. Die Preisabschlüsse bewegen sich deshalb mehr oder weniger in der Nähe des Gleichgewichtspreises, und der Verkehrswert oder Marktwert eines Grundstücks kann als das gewogene Mittel der erzielten Preise (unter Eliminierung von „Ausreißern“) verstanden werden. Die Erkenntnis, dass die Preisabschlüsse nicht dem „Gleichgewichtspreis“ entsprechen, sondern sich mehr oder weniger um den Gleichgewichtspreis bewegen, führte in der Rechtsprechung wohl auch dazu, dass dem Verkehrswert für die „Ungenauigkeit“ dieses Wertes ein „Zieltrichter von teilweise bis zu ± 30 % zugestanden wird28; denn die Einschätzungen über zu eliminierende Ausreißer oder die Würdigung der preisbeeinflussenden Parameter von erfolgten Verkäufen sowie des zu bewertenden Objektes sind naturgemäß subjektiv und können von Gutachter zu Gutachter variieren. II.2 Funktionsweise des Ertragswertverfahrens Das Ertragswertverfahren ist ein auf finanzmathematischer Berechnung (Barwertmethode) basierendes Modell, bei dem die zukünftig erwarteten Nettoerträge (= Einzahlungen in der Sprache der Investitionsrechnung) kapitalisiert werden auf den Bewertungsstichtag. Der so erhaltene Wert ist der Ertragswert. Das Ertragswertverfahren dient bei ertragswertorientierten Immobilien dazu, den Marktwert = Verkehrswert der Immobilie zu ermitteln. Bei dem in Deutschland üblichen Ertragswertverfahren wird der Wert der baulichen Anlagen, insbesondere der Gebäude (sog. Gebäudeertragswert) getrennt vom Bodenwert ermittelt; hierzu wird der Bodenwert und die Verzinsung des Bodenwertes im Rechenverfahren gesondert berücksichtigt. Die Höhe des Bodenwertes hat nur geringen Einfluss auf die Höhe des Ertragswertes. Bei langen Laufzeiten von über 50 Jahren ist die gesonderte Berücksichtigung des Bodenwertes sogar entbehrlich (vereinfachtes Verfahren), da der Bodenwert bei langen Laufzeiten einen vernachlässigbar geringen Einfluss auf den Ertragswert hat. 27 vgl. Rainer Möckel, Die Bewertung von Geschäftsgrundstücken im internationalen Vergleich. in: Der Sachverständige.1987. Heft 12. S. 306 ff. oder für Österreich, das in diesem Aufsatz nicht behandelt wird: Johannes Stabentheiner, Das Liegenschaftsbewertungsgesetz. Wien. 1992. 28 vgl. hierzu sehr ausführlich Kleiber, Simon, Weyers, a.a.O. S. 436 Rd.Nr. 129 ff. Das Aus für die DCF-Methode ? 19 Wenn der Marktwert eines Gutes festgestellt werden sollte, das in vielfacher Ausfertigung am Markt angeboten würde und es sowohl ausreichend viele Anbieter als auch Nachfrager gäbe, wäre dies ein rein empirisches Problem. Der Marktpreis könnte als Mittelwert aller getätigten Kaufabschlüsse (unter Außerachtlassung von Ausreißern) relativ einfach ermittelt werden. Bei Immobilien ist dies nicht so einfach. Immobilien unterscheiden sich naturgemäß voneinander. Selbst baulich völlig identische Gebäude unterscheiden sich schon auf Grund ihrer unterschiedlichen Positionierung. Jede Grundstückslage ist etwas unterschiedlich. Auffindbarkeit, Anfahrbarkeit, Erreichbarkeit mit öffentlichen Verkehrsmitteln, Nahversorgung, Besonnung, Belichtung usw., zahlreiche Faktoren wirken an den Unterschieden mit. Die meisten Objekte weisen aber auch bauliche Unterschiede auf. Aus diesem Grunde wurde für die Marktpreisbestimmung oder Verkehrswertermittlung das Ertragswertverfahren entwickelt, dass im Wesentlichen auf zwei Hauptsäulen ruht. Die eine Säule sind die Zahlungsströme, die eine Immobilie verursacht. Die andere Einflussgröße ist der sogenannte Liegenschaftszinssatz. Damit ist der Zinssatz beschrieben, den die Immobilienbesitzer bzw. -erwerber (im Durchschnitt) als eine angemessene Verzinsung des in einer Immobilie gebundenen Kapitals ansehen. Mit Hilfe des Liegenschaftszinssatzes werden die Netto-Einzahlungen oder Nettomieterträge (also die nachhaltig erzielbaren Rohmieten abzgl. der laufenden Kosten, die beim Eigentümer verbleiben) kapitalisiert. Die Summe der Barwerte aller Nettoeinzahlungen oder Nettoerträge ist der Ertragswert. Eine in der Diskussion um das richtige Wertermittlungsverfahren häufig übersehene modellimmanente Bestimmungsgröße ist die nachhaltig erzielbare Miete. Der Ansatz der nachhaltigen Miete verhindert die Berechnung eines falschen Ertragswertes, wie er durch Ansatz einer nur temporär von der nachhaltig erzielbaren Miete abweichenden Miete ermittelt würde. Mit dem Ertragswertverfahren werden so die Immobilienarten bzw. -nutzungen (über den Liegenschaftszinssatz) aber auch die Größen und der Zustand der einzelnen Immobilien (über die nachhaltig erzielbaren Mieteinnahmen) berücksichtigt. Besonderheiten, die nicht bereits in der wirtschaftlichen Restnutzungsdauer oder der nachhaltig erzielbaren Miete und in den Bewirtschaftungskosten enthalten sind, werden zusätzlich berücksichtigt z. B. durch Ansätze für Instandhaltungsstau, Ansätze für sanierungsbedingten Leerstand, overrent- oder underrent-Berechnungen bei Abweichungen von der nachhaltig erzielbaren Miete sowie durch Zu- oder Abschläge vom Liegenschaftszins, der als durchschnittlicher Zins für eine Objektart in der jeweiligen Region besteht. II.3 Funktionsweise des DCF-Verfahrens Anhand der oben beschriebenen dynamischen Investitionsrechenverfahren ist erkennbar, dass es sich bei dem DCF-Verfahren um ein in der Betriebswirtschaftslehre entwickeltes und lang bekanntes Investitionsrechnungs-Verfahren handelt und nicht etwa um eine neu entwickelte Methode für die Immobilienbewertung. Das DCF-Verfahren, wie es in der Immobilienbewertung angewendet wird, ist eine Variante der Kapitalwertmethode. Wenn man in der Kapitalwertmethode die Auszahlung (Kaufpreis für eine Immobilieninvestition) herauslässt, erhält man den Barwert der Nettoeinzahlungen. Dieser Barwert wurde von den DCF-Befürwortern als Verkehrswert oder als Basis für die Verkehrswertbestimmung begriffen, also inhaltlich Das Aus für die DCF-Methode ? 20 dem Ertragswert gleichgesetzt, mit der Behauptung, dass der mit der DCF-Methode ermittelte Wert genauer sei, weil zukünftige Entwicklungen, z.B. von Mieten, Bewirtschaftungskosten, Revitalisierungskosten, Instandhaltungskosten usw. auf in der Regel fünf bis zehn Jahre explizit bei diesem Verfahren berücksichtigt werden. Dabei handelt es sich aber um einen Irrtum, wie weiter unten gezeigt wird. Das DCF-Verfahren berücksichtigt also einzelne Veränderungen von Zahlungsvorgängen. Darüber hinaus wird die Kapitalisierung mit Hilfe eines sogenannten Kalkulationszinssatzes durchgeführt. Dieser ist nicht zu verwechseln mit dem Liegenschaftszinssatz. Der Kalkulationszinssatz ist – wie weiter oben erläutert - ein individuell kalkulierter Zinssatz, der nach Einschätzung des Investors seine erforderliche Mindestrendite darstellt. II.4 Gemeinsamkeiten und Unterschiede von Ertragswertverfahren und DCF-Verfahren Bei beiden Verfahren handelt es sich um sogenannte Barwertmethoden, die die in der Zukunft fließenden Nettoeinzahlungen (Nettomieteinnahmen) einer Immobilie durch finanzmathematische Berechnungsverfahren in einer einzigen Wertgröße zusammenfassen. Bei beiden Methoden handelt es sich um Erklärungsmodelle auf in der Zukunft entstehende Nettoeinzahlungsströme. Bei beiden Methoden ist eine differenzierte Berücksichtigung der zukünftigen Einzahlungen möglich. Bei der DCF-Methode ist es möglich, die einzelnen NettoEinzahlungen (Roherträge und Kosten) explizit über die ersten fünf bis 10 oder 15 Jahre darzustellen, bei der Ertragswertmethode sind positive oder negative Sondererträge, die von den nachhaltig erzielbaren Mieterträgen abweichen, berechenbar. In beiden Verfahren sind somit overrent- oder underrent-Mietverträge oder Aufwendungen durch außergewöhnliche Umbaumaßnahmen oder besondere Mietausfälle berechenbar29. Erwartete Mietsteigerungen, die der Markt über vertragliche Vereinbarungen hinaus zu bieten scheint, sind bei der Ertragswertmethode im Liegenschaftszinssatz berücksichtigt, bei dem DCF-Verfahren werden sie individuell und explizit prognostiziert. Aus der oben aufgezeigten Gemeinsamkeit der Barwertmethoden wurde dann häufig abgeleitet, dass es sich bei der DCF-Methode um ein Ertragswertverfahren oder umgekehrt, dass es sich beim Ertragswertverfahren um ein DCF-Verfahren handelt. Diese Aussage ist vom Rechenverfahren her gesehen richtig. Dennoch bestehen entscheidende Unterschiede in den modelltechnischen Determinanten, die zur Folge haben, dass die Verfahren nicht für die gleichen Problemstellungen, sondern nur für jeweils eigene einsetzbar sind. Vergleichen wir zunächst noch einmal den Liegenschaftszinssatz und den Kalkulationszinssatz. Beim Liegenschaftszinssatz handelt es sich um den Zinssatz, „mit dem der Verkehrswert von Liegenschaften im Durchschnitt marktüblich verzinst wird.“ Diese im § 11 der WertV verankerte Definition hebt auf den marktüblichen Durchschnitt ab. Der Liegenschaftszinssatz spiegelt die realisierten Kaufpreise von Immobilien am Markt und wird aus Marktbeobachtungen empirisch ermittelt. Der Liegenschaftszinssatz unterliegt wie der Kalkulationszinssatz der Kapitalwertmethode verschiedenen Einflüssen. 29 Mitunter wurde von den DCF-Befürwortern die Möglichkeit der rechnerischen Berücksichtigung solcher Einflüsse im Ertragswertverfahren bestritten und deshalb das Ertragswertverfahren als rückständig und statisch bezeichnet. Das Aus für die DCF-Methode ? 21 Investoren erwarten von der Immobilie eine niedrigere Verzinsung als die Verzinsung in andere risikoreichere Anlagen; die Investoren berücksichtigen aber das Risiko, das für eine bestimmte Immobilienart typisch ist. So sind Liegenschaftszinssätze für Büroimmobilien mit einem anderen Risikozuschlag versehen als z.B. für Wohnimmobilien oder Einkaufsmärkte. Weiter werden Zu- oder Abschläge für Risiken aus dem Standort, aus nationalen Gepflogenheiten, der baulichen Struktur (Qualität der Baukonstruktion und Ausstattung, Flexibilität, Variabilität, nachhaltige Vermietbarkeit), dem Grad der technischen Ausstattung, aus spezifischen Mieterrisiken, aus branchenspezifischen, regionalen und nationalen Entwicklungen der Wirtschaft usw. berücksichtigt. Während der Liegenschaftszins den Durchschnitt der Erwartungen der Investoren an die Verzinsung wiederspiegelt, wird der Kalkulationszinssatz ausgehend vom Kapitalmarktzins30 nach den subjektiven Einschätzungen der verschiedenen Zuund Abschläge durch einen einzelnen Investor oder Bewerter bestimmt31. Ein bedeutender Unterschied, der in der zurückliegenden Diskussion häufig übersehen wurde. So kann z.B. der Liegenschaftszinssatz sinken, gleichzeitig ein einzelner Kalkulationszinssatz durchaus steigen. Ein weiterer Unterschied besteht darin, dass sich beim DCF-Verfahren die weniger riskanten Annahmen über die nahe Zukunft sehr differenziert in die Berechnung einbringen lassen. Dabei unterliegt man aber leicht einer Täuschung, weil der Eindruck erweckt wird, dass das Unsicherheitsproblem beim DCF-Verfahren besser gelöst würde. Richtig ist, dass die in naher Zukunft zu schätzenden Entwicklungen, die an die Gegebenheiten der Gegenwart anschließen, mit einem geringeren Risiko behaftet sind als die Entwicklungen der fernen Zukunft. Insgesamt kann aber das Unsicherheitsproblem weder durch individuelle Prognosen noch dadurch gelöst werden, dass man die weniger unsicheren Entwicklungen der nahen Zukunft aus dem gesamten Risiko herauslöst und sogar quantifiziert und die in ferner Zukunft liegenden Risiken ausblendet. Mit anderen Worten: Das Gesamtrisiko der Zukunft ist ein gewichtetes Risiko aus den Risiken naher und ferner Zukunft. Es sieht dann rechnerisch zwar gut aus, wenn man die nächsten 5 oder 10 Jahre zahlenmäßig (und mit einem geringeren Risiko) darstellt, das Problem der fernen Zukunft kann damit aber nicht gelöst werden. Das DCF-Verfahren könnte deshalb zu der irrigen Annahme verleiten, dass die Verkehrswerte, die mit DCF ermittelt wurden, sicherer sind, als die mit dem Ertragswertverfahren ermittelten. Im Ergebnis bedeutet das, dass ein mit dem DCF-Verfahren berechneter Barwert bei immobilientypischer langer Laufzeit trotz differenzierter Darstellung der Zahlungs30 Der Kapitalmarktzins ist zwar nicht die direkte kalkulatorische Ausgangsgröße für den Liegenschaftszins, kann diesen aber gleichwohl beeinflussen, insbesondere wenn der Kapitalmarktzins anhaltend niedrig oder hoch ist. Der Einfluss des Kapitalmarktzinses auf den Liegenschaftszins lässt sich grafisch durch eine Verschiebung der Nachfragekurve der Immobilieninvestoren (mitunter durch die Verschiebung der Angebotskurve) erklären. 31 Die DCF-Befürworter begreifen es als einen Vorteil, dass die explizite Vorhersage einzelner Faktoren in das DCF-Verfahren eingeführt wird, hingegen beim Ertragswertverfahren die Einflüsse der Faktoren im Liegenschaftszins impliziert sind. Martin J. Brühl, Aspekte des Discounted Cash-FlowVerfahrens. Vortrag zum VII. Jahreskongress des Wertermittlungsforums Januar 1999 in Weimar, Skiptum S. 8: „...ist nicht der Versuch an sich, der in krassem Gegensatz zur Aussage alle Faktoren sind im (implizit) All Risks Yield bzw. Liegenschaftszins berücksichtigt steht, lobenswert?“ Diese Formulierung zeigt die fehlende Trennschärfe bezüglich der den verschiedenen Verfahren zu Grunde liegenden Modelle. Der Liegenschaftszins ist ein empirisch erfahrener Zins, eine differenzierte Darstellung der Einflussgrößen auf den Liegenschaftszins entspräche nicht dem zu Grunde liegenden Marktmodell. Wenn die explizite Darstellung der Einzeleinflüsse auf den Kalkulationszins als Vorteil gegenüber dem Ertragswertverfahren behauptet wird, werden Äpfel mit Birnen verglichen. Das Aus für die DCF-Methode ? 22 größen in den ersten 5 bis 10 Jahren wegen der erforderlichen höchst unsicheren Schätzung des Restwertes der Immobilie nach Ablauf der differenziert dargestellten Perioden wieder sehr unsicher wird. Der Restwert am Ende der Periode von 5 oder 10 Jahren hat außerdem bei langfristigen Restnutzungsdauern immerhin noch einen Anteil am Gesamt-Barwert der Einzahlungen von über 50 %, teilweise bis über 60 %. II.5 Modelltheoretische Würdigung der Verfahren Neben den in der vorausgegangenen Fachdiskussion um das bessere Wertermittlungsverfahren gewonnenen Erkenntnissen, sind nach Meinung des Autors dieser Abhandlung die modelltheoretischen Voraussetzungen und Besonderheiten von entscheidendem Gewicht32. Das Ertragswertverfahren ist ein mikroökonomisches Marktmodell. Es basiert bei der Kapitalisierung auf dem Liegenschaftszinssatz als marktbestimmtem Zinssatz. Das Ertragswertverfahren dient der Ermittlung des Verkehrswertes = Marktwertes. Es ist im Vergleich zum DCF-Verfahren das geeignete Verfahren für die Verkehrswertermittlung, weil es empirisch abgesicherte Daten verwendet. Das DCF-Verfahren eignet sich aus modelltheoretischer Sicht nicht für die Verkehrswertermittlung, weil bei der DCF-Methode individuell abgeschätzte Prognosewerte herangezogen werden. Solange solche Prognosewerte und die DCFMethode für betriebswirtschaftliche Investitionsentscheidungen eingesetzt werden, entsteht kein Problem; für die Verkehrswertbestimmung jedoch sind subjektive Prognosewerte ein K.O.-Kriterium, weil jeder vom Marktwert abweichende noch so kleine Prognosefehler wegen der im Verfahren angelegten kumulativen Fehlerfortpflanzung33 zu erheblichen Abweichungen vom marktbestimmten Verkehrswert führt. Vereinzelt wird das Bestreben erkennbar, die Vorteile des DCF-Verfahrens - nämlich die explizite Darstellung einzelner Einflussgrößen - auch beim Ertragswertverfahren einzubauen, z.B. um den Revitalisierungs- oder Modernisierungsaufwand zukünftiger Perioden sichtbar zu machen. Sofern ein solches Bestreben überhaupt zu differenzierten Erkenntnissen führt, müsste ein solches Vorgehen modellkonform erfolgen. Zunächst müsste der Liegenschaftszins bestimmt werden und dann können einzelne Parameter desselben abgeschätzt und gesondert dargestellt werden. Damit entsteht aber die zusätzliche Aufgabe, den um die ausgegliederten Einflüsse verminderten „Rest-Liegenschaftszins“ zu bestimmen, der zum gleichen Verkehrswert führt. Mit anderen Worten: die Darstellung einzelner Einflussgrößen im Ertragswertverfahren führt nicht zu einem besser bestimmten Verkehrswert. Für die Darstellung einzelner Einflussgrößen eignet sich das DCF-Verfahren aber nun einmal besser. 32 Die Verkennung der modelltheoretischen Unterschiede führt bei den Vertretern des DCFVerfahrens zu bedeutenden Fehlschlüssen. Martin.J. Brühl, a.a.O., S. 30: „Auf der einen Seite steht ein statischer Ansatz nachhaltig erzielbarer Erträge und deren Kapitalisierung anhand vom Markt abgeleiteter Zinssätze, auf der anderen Seite wird propagiert die detaillierte und explizite Prognose der wesentlichen Einflussfaktoren des Cash Flows und dessen Zurückführung auf den Gegenwartswert im Kontext alternativer Anlageprodukte. Welche der beiden Schulen zum verlässlicheren Ergebnis im Sinne der Verkehrswertermittlung führt, hängt davon ab, wie sich die Preisbildung auf dem Grundstücksmarkt tatsächlich manifestiert.“ 33 vgl. W.Kleiber, Prognoseverfahren und marktorientierte Ertragswertermittlung (mit dynamischen Liegenschaftszinssätzen). Vortrag zum Tag der Wertermittlung 4. Mai 2002 Rottach-Egern . Kleiber hat diesen Effekt in seinem Vortrag als Leitereffekt bezeichnet und die Fehlerakkumulation überzeugend herausgearbeitet. Das Aus für die DCF-Methode ? 23 Das DCF-Verfahren ist ein Verfahren, das einzelwirtschaftliche Annahmen im Kapitalisierungszinssatz berücksichtigt und die verschiedenen Einflussgrößen auf die Entwicklung der Erträge in den einzelnen Perioden quantitativ darstellbar macht. Das DCF-Verfahren ist ein betriebswirtschaftliches Investitionsrechenmodell. Es dient der Ermittlung - individuell bestimmter - absoluter und relativer Vorteilhaftigkeit einer Immobilie. Darüber hinaus liefert das DCF-Verfahren aber weitere sehr nützliche Aussagen: Der Investor kann sehr leicht verschiedene Annahmen in die DCF-Berechnung einbringen und so z.B. seinen worst case oder seinen best case berechnen. Da sich mit Hilfe des DCF-Verfahrens die einzelnen Auszahlungen und Einzahlungen je Periode (Jahr) aufgeschlüsselt darstellen lassen, erhält der Investor auch einen Überblick, ob eine einzelne Immobilie in einer Periode eine finanzielle Unterdeckung oder Überdeckung verursacht. Die Aggregation der Periodenergebnisse über ein ganzes Immobilien-Portefeuille liefert schließlich Erkenntnisse, in welchen Perioden sich die Unterdeckungen und Überdeckungen der einzelnen Immobilien ausgleichen, oder ob für das Unternehmen insgesamt in einzelnen Perioden ein Finanzierungsbedarf oder gar ein Kapitalanlagebedarf bzw. eine zusätzliche Investitionsmöglichkeit besteht. Der Unternehmer hat nicht nur ein Interesse an den Rentabilitäten einzelner Investitionen, sondern muss das ganze Unternehmen im Blick behalten. So könnten Finanzierungslücken, die sich von mehreren Immobilien über eine oder mehrere Perioden kumulieren könnten, den Bestand des Unternehmens gefährden, auch wenn die Rentabilitäten der einzelnen Investitionen positiv sind. Die Investitionsrechenverfahren sind somit als unverzichtbarer Teil der Finanzierungssteuerungsfunktion eines Unternehmens zu begreifen. Beide Verfahren haben somit ihren eigenen Stellenwert. Die Erkenntnisse, die mit dem DCF-Verfahren gewonnen werden können, können mit dem Ertragswertverfahren nicht abgeleitet werden. Umgekehrt kann mit dem DCF-Verfahren kein Verkehrswert ermittelt werden. Beide Verfahren geben daher ihre jeweils spezifischen Antworten auf unterschiedliche Fragestellungen. Der einzelne Investor kommt nicht umhin, Investitionsrechenverfahren anzuwenden, wenn er seine Kapitalanlage richtig steuern will. Die Kenntnis des Verkehrswertes ist aus betriebswirtschaftlicher Sicht dagegen eher untergeordnet. Dann jedoch, wenn die Ermittlung des Verkehrswertes - sei es aus sachlichen oder gesetzlichen Gründen34 - benötigt wird, ist das Ertragswertverfahren das geeignete Verfahren. Der Verkehrswert ist z.B. erforderlich als Preisfindungsbasis für Käufer und Verkäufer bei einem Immobilienverkauf, wenn der Käufer über keine einzelwirtschaftlichen Entscheidungskriterien für seine Preisbestimmung verfügt. Hier ist der Sachverständige gefordert, einen Interessenausgleich über den objektiv festgestellten Verkehrswert herbeizuführen. Dabei darf der Sachverständige sich eben nicht auf rein persönliche Prognosen stützen, er muss die empirisch abgesicherten Marktdaten, wie den Liegenschaftszinssatz, die nachhaltig erzielbare Miete usw. in das Verfahren einführen. Dies ist eine völlig andere Aufgabenstellung als die mit dem DCF-Verfahren zu liefernden betriebswirtschaftlich gestützten und verwertbaren Ergebnisse. 34 Gesetzliche Vorschriften sind z.B. gegeben durch § 193 BauGB Abs. 1: „Der Gutachterausschuss erstattet Gutachten über den Verkehrswert von bebauten und unbebauten Grundstücken ....“ Das Aus für die DCF-Methode ? 24 Die Vorschrift des Gesetzgebers zur Verkehrswertermittlung z.B. bei Immobilienfonds wiederum hat die Interessen der Anleger zum Hintergrund. Die Anleger werden durch die Vorschriften des Gesetzes über Kapitalanlagegesellschaften (KAGG) geschützt, weil die Kapitalanlagegesellschaften als Fondsverwaltungen verpflichtet sind, sich sowohl bei Kauf als auch Verkauf einer Immobilie eng an den durch unabhängige Sachverständige ermittelten Verkehrswert zu halten. Im Übrigen bietet der jährlich erneut festzustellende Verkehrswert einen möglichst objektiven Wert für die Berechnung der Anteilswerte. Aus betriebswirtschaftlicher Sicht kann es sinnvoll sein, Investitionsentscheidungen mit hohem Risiko zu tätigen, also z. B. eine Immobilie auch deutlich über dem Verkehrswert zu erwerben, weil die besonderen Umstände aus einzelwirtschaftlicher Sicht eine starke Wertsteigerung vermuten lassen. Damit wird in Einzelfällen auch ein hohes Verlustrisiko in Kauf genommen. Dieses Risiko mag ein einzelner Unternehmer auf sich nehmen, auch das gehört zur Freiheit der Marktwirtschaft; einem Fonds ist es verwehrt35, weil letztlich der Anleger das Risiko tragen müsste, obwohl er nicht die Entscheidungsgewalt über Kauf und Verkauf der einzelnen Immobilienanlagen besitzt. Der Gesetzgeber berücksichtigt also, dass Entscheidungsbefugnis und Risikotragung bei den Fonds auseinanderfallen. Die Vorschrift der engen Bindung an den Verkehrswert berücksichtigt diese Tatsache und dient damit dem Anlegerschutz. Fazit Die Diskussion um die Tauglichkeit des sogenannten DCF-Verfahrens für die Verkehrswertermittlung hat in den letzten Jahren eine Vielzahl von Begründungen erbracht, die nachgewiesen haben, dass das DCF-Verfahren sich für die Verkehrswertermittlung kaum eignet. Auf die Wiederholung dieser Begründungen wurde hier verzichtet. Ziel dieser Abhandlung war es vielmehr, nachzuweisen, dass dem Ertragswertverfahren und der DCF-Methode unterschiedliche wirtschaftstheoretische Modelle zu Grunde liegen und dass das Ertragswertverfahren als Marktmodell das für die Verkehrswertermittlung adäquate Verfahren ist. Ziel war es auch, deutlich zu machen, dass die DCF-Methode nicht etwa nur schlechter geeignet ist, sondern modelltheoretisch untauglich ist, einen Verkehrswert zu ermitteln, sofern von subjektiv eingeschätzten Daten ausgegangen wird. Würde sich nämlich herausstellen, dass ein mit der DCF-Methode ermittelter Wert, der von einem mit Ertragswertverfahren ermittelten Wert abweicht, sich auf Grund der vom DCF-Bewerter völlig richtig gesehenen Entwicklung der Parameter in der Zukunft als bestätigt herausstellt, wäre der DCF-basierte „Verkehrswert“ dennoch falsch, weil der mit der Ertragswertmethode ermittelte Verkehrswert36 dem Marktwert entspricht, auch wenn er sich in der Zukunft nicht realisieren lassen 35 Das ist auch der Grund, weshalb die Anlagen in Offene Immobilienfonds nunmehr seit Jahrzehnten zwar keine aufregenden Renditen erzielten, dafür aber auch keine schmerzhaften Wertvernichtungen wie in anderen Anlageformen. Eine Tatsache, die sogenannte Kritiker der Offenen Immobilienfonds häufig falsch interpretierten, nämlich dahingehend, dass die Verkehrswerte in den Nachbewertungen nicht richtig ermittelt worden seien. 36 Auf die besonderen Probleme beider Verfahren wurde hier nicht näher eingegangen, weil sie das gestellte Thema nicht betreffen. So gibt es bei beiden Verfahren verschiedene Schwierigkeiten, z. B. bei der Bestimmung der Zinssätze. Wenn es an einem Standort beim Gutachterausschuss keinen abgesichert abgeleiteten Liegenschaftszinssatz gibt oder wenn im Ausland, in dem ein Gutachterausschuss nicht existiert, und somit hier keine Liegenschaftszinssätze veröffentlicht werden, kann für den Gutachter ein Problem bestehen. Hier sind dann intensive Marktkenntnisse erforderlich und die Instrumentarien und das know how, aus Miet- und Verkaufswerten sowie Kenntnis der anderen Objekte die Liegenschaftszinssätze ableiten zu können. Falsch, weil nicht modellkonform, wäre es hingegen, bei einem bestehenden Markt einen Liegenschaftszins aus dem Kapitalmarktzins herzuleiten. Wenn Das Aus für die DCF-Methode ? 25 sollte. Der DCF-basierte Verkehrswert wäre falsch, obwohl er durch die Zukunft bestätigt würde, der ertragswertbasierte Verkehrswert wäre richtig, obwohl er sich in der Zukunft als falsch herausstellt. Der Verkehrswert ist nicht das Ergebnis der richtigen oder falschen Einschätzung eines Investors oder Bewerters, er ist das Ergebnis des Marktes, d.h. wie die Vielzahl der Marktteilnehmer die Entwicklungen einschätzt. Es entspricht durchaus gelegentlich der Realität, dass die Masse sich irrt, nicht hingegen Einzelne. Diese Tatsache spricht aber nicht gegen die Sinnhaftigkeit der Verkehrswertvorschrift. Sofern in einer DCF-Berechnung keine subjektiv gefärbten Daten eingesetzt werden, sondern Ansätze, die sich aus dem Markt herleiten ließen, käme das DCF-Verfahren zu den gleichen Ergebnissen wie das Ertragswertverfahren. In diesem, aber nur in diesem Fall, leistet das DCF-Verfahren für die Genauigkeit des Verkehrswertes das Gleiche wie das Ertragswertverfahren, aber nur das Gleiche. Der Verkehrswert wird nicht zielgenauer. Der Weg dahin wäre nur umständlicher. Ziel dieser Abhandlung war es aber auch, deutlich zu machen, dass es sich bei den Investitionsrechenverfahren, insbesondere also bei dem DCF-Verfahren, um elegante und aussagekräftige Rechenmodelle handelt, die für die sichere betriebswirtschaftliche Steuerung von Immobilienunternehmen unverzichtbar sind. Die Ergebnisse, die mit den Investitionsrechenverfahren erzielt werden können, sind mit dem Ertragswertverfahren nicht zu erarbeiten. Damit ist die Frage nach dem Aus der DCF-Methode, wie sie im Titel formuliert war, auch beantwortet. Münster August 2002, Dr. R. Engel Dipl.-Volkswirt, Dipl.-Ing. Architekt, ö.b.u.v. Sachverständiger ein Markt existiert, existiert auch ein Liegenschaftszinssatz. Dieser muss notfalls vom Gutachter aus den Marktdaten hergeleitet werden. Die „Berechnung“ des angemessenen Kalkulationszinssatzes beim DCF-Verfahren stellt den Bewerter, wie bekannt ist, aber vor nicht geringere Probleme.