3 Marketing und Verkauf

Werbung

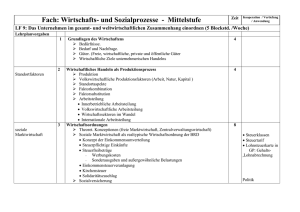

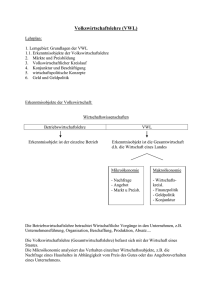

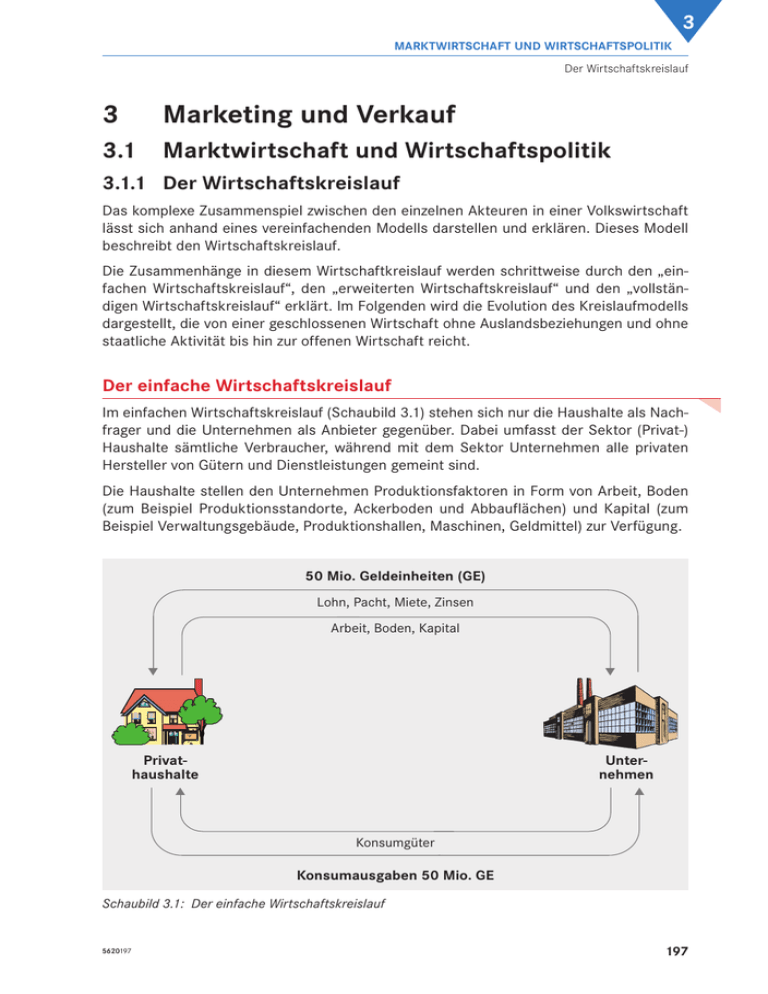

3 MARKTWIRTSCHAFT UND WIRTSCHAFTSPOLITIK Der Wirtschaftskreislauf 3 Marketing und Verkauf 3.1 Marktwirtschaft und Wirtschaftspolitik 3.1.1 Der Wirtschaftskreislauf Das komplexe Zusammenspiel zwischen den einzelnen Akteuren in einer Volkswirtschaft lässt sich anhand eines vereinfachenden Modells darstellen und erklären. Dieses Modell beschreibt den Wirtschaftskreislauf. Die Zusammenhänge in diesem Wirtschaftkreislauf werden schrittweise durch den „einfachen Wirtschaftskreislauf“, den „erweiterten Wirtschaftskreislauf“ und den „vollständigen Wirtschaftskreislauf“ erklärt. Im Folgenden wird die Evolution des Kreislaufmodells dargestellt, die von einer geschlossenen Wirtschaft ohne Auslandsbeziehungen und ohne staatliche Aktivität bis hin zur offenen Wirtschaft reicht. Der einfache Wirtschaftskreislauf Im einfachen Wirtschaftskreislauf (Schaubild 3.1) stehen sich nur die Haushalte als Nachfrager und die Unternehmen als Anbieter gegenüber. Dabei umfasst der Sektor (Privat-) Haushalte sämtliche Verbraucher, während mit dem Sektor Unternehmen alle privaten Hersteller von Gütern und Dienstleistungen gemeint sind. Die Haushalte stellen den Unternehmen Produktionsfaktoren in Form von Arbeit, Boden (zum Beispiel Produktionsstandorte, Ackerboden und Abbauflächen) und Kapital (zum Beispiel Verwaltungsgebäude, Produktionshallen, Maschinen, Geldmittel) zur Verfügung. 50 Mio. Geldeinheiten (GE) Lohn, Pacht, Miete, Zinsen Arbeit, Boden, Kapital Privathaushalte Unternehmen Konsumgüter Konsumausgaben 50 Mio. GE Schaubild 3.1: Der einfache Wirtschaftskreislauf 5620197 5620 197 3 MARKETING UND VERKAUF Marktwirtschaft und Wirtschaftspolitik Das Faktoreinkommen ist das Einkommen (Y), das die Haushalte als Gegenleistung dafür beziehen, dass sie den Unternehmen Produktionsfaktoren zur Verfügung stellen. Es umfasst Löhne und Gehälter, Pachtgebühren, Mieten und Zinsen. Im einfachen Wirtschaftskreislauf fließen alle Einkommen als Konsumausgaben an die Unternehmen zurück, während die Unternehmen sämtliche erzeugten Produkte an die privaten Haushalte absetzen. Somit ergeben sich zwei entgegengesetzte Ströme: der Güterstrom und der Geldstrom. Dies ist in sämtlichen Wirtschaftskreisläufen so, um jedoch die Übersichtlichkeit zu wahren, werden fortan nur noch die Geldströme dargestellt. Im einfachen Wirtschaftskreislauf findet kein Wachstum statt, da die Geldmittel vollständig für Konsum und Produktion verausgabt werden. Deshalb spricht man auch von einem stationären Wirtschaftskreislauf. Der erweiterte Wirtschaftskreislauf Das Modell des erweiterten wird gegenüber dem Modell des einfachen Wirtschaftskreislaufs um die Sektoren Kreditinstitute (Banken, auch Vermögensänderungskonto genannt) und Staat ergänzt (Schaubild 3.2). Staat Kon s Sub umau ve sga Ste uer ntion ben, n Div , Be en ide iträ nde ge, n en, ung t l h a hal erz , nsf n, Ge träge a r i T Loh e n, B en uer bühr e t S Ge Konsumausgaben Lohn, Miete, Pacht, Zinsen Privathaushalte Unternehmen Zinsen Zinsen Sparguthaben Kredite Banken Schaubild 3.2: Der erweiterte Wirtschaftskreislauf Alle Sektoren stehen untereinander in einer wirtschaftlichen Beziehung. Die Haushalte zahlen an den Staat Steuern, Gebühren und Beiträge zur Sozialversicherung. Der Staat mit all seinen untergeordneten Organen zahlt seinerseits an die Haushalte Einkommen für staatliche Bedienstete und leistet Transferzahlungen. 198 5620198 3 MARKTWIRTSCHAFT UND WIRTSCHAFTSPOLITIK Der Wirtschaftskreislauf Ein Transfer ist eine Leistung, die nicht mit einer unmittelbaren Gegenleistung verknüpft ist. BEISPIEL ▶ Transferzahlungen Zu den Transfers zählen Gelder, die der Staat zur sozialen Sicherung oder zur Einkommensumverteilung verausgabt, wie etwa Arbeitslosengeld, Sozialgeld, Wohngeld und Kindergeld. An die Unternehmen zahlt der Staat für seine Käufe, zum Beispiel von Büromöbeln und Dienstfahrzeugen. Weiterhin leistet er Hilfen in Form von Subventionen. BEISPIELE ▶ Subventionen Unter die Subventionen an Unternehmen fallen Finanzhilfen, wie etwa die Absatz- und Stilllegungshilfen für die Steinkohlenindustrie, und Steuervergünstigungen, etwa zur Förderung erneuerbarer Energien. Die Unternehmen wiederum zahlen Steuern, Gebühren und Beiträge. Gegebenenfalls erhält der Staat auch Ausschüttungen für Beteiligungen an den Unternehmen. Geld, das die Haushalte nicht ausgeben (müssen), wird gespart, das heißt für künftige Käufe zurückgelegt. Die Ersparnisse fließen an die Kreditinstitute und werden verzinst. Die Kreditinstitute wiederum verleihen die Guthaben gegen Zinsen an die Unternehmen, die damit ihre Investitionen finanzieren. Nur durch Sparen und Investieren ist ein Wachstum der Wirtschaft möglich. Wenn das Einkommen der Haushalte deren Konsumausgaben übersteigt, werden bei den Unternehmen weniger Produktionskapazitäten zur Herstellung von Konsumgütern benötigt. Die Kapazitäten, die nicht zur Herstellung von Konsumgütern eingesetzt werden, werden in die Herstellung von Produktionsgütern investiert, die die Produktivität der Unternehmen erhöhen. Wirtschaftskreisläufe, in denen ein Teil des Einkommens in Form von Ersparnissen zur Finanzierung von Investitionen verwendet wird, nennt man auch evolutorische Wirtschaftskreisläufe. Der vollständige Wirtschaftskreislauf Der vollständige Wirtschaftskreislauf (Schaubild 3.3) ergibt sich, wenn der erweiterte Kreislauf durch den Sektor Ausland ergänzt wird. Dieser repräsentiert alle wirtschaftlichen Beziehungen von Staat, Haushalten und Unternehmen zu ausländischen Personen und Institutionen. Das Statistische Bundesamt erfasst alle Transaktionen im Verkehr mit dem Ausland unter dem Begriff „Übrige Welt“. Im vollständigen Kreislauf wird berücksichtigt, dass Unternehmen Rohstoffe, Fertigwaren und Dienstleistungen oder Maschinen aus dem Ausland beziehen (Importe) und dass sie durch den Export von Waren und Dienstleistungen ins Ausland Erlöse erzielen. Daneben existiert eine Vielzahl weiterer wirtschaftlicher Beziehungen mit dem Ausland, die Einkommens- und Ausgabenströme nach sich ziehen. 5620199 199 3 MARKETING UND VERKAUF Marktwirtschaft und Wirtschaftspolitik Transfers n, nge u l h alt rza sfe , Geh äge, n a Tr Lohn Beitr n, en uer ühr Ste Geb Transfers Staat Kon s Sub umau sg v Ste uer ention aben n en , Div , Be ide iträ nde ge, n Konsumausgaben Lohn, Miete, Pacht, Zinsen Privathaushalte Lohn, G ehalt, T ransfer Über w s eisung en Ausland Zinsen lter, , Gehä Löhne ahlungen z Import gen zahlun t r o Exp Unternehmen Zinsen Sparguthaben Kredite Banken Schaubild 3.3: Der vollständige Wirtschaftskreislauf BEISPIELE ▶ Grenzüberschreitende Transaktionen ▶ ▶ ▶ ▶ ▶ Der Sektor Haushalte bezieht Gehälter aus der Tätigkeit inländischer Arbeitnehmer im Ausland. Inländische Haushalte beziehen Transferleistungen wie Renten oder Sozialleistungen aus dem Ausland. Inländische Haushalte helfen ihren Familien im Ausland durch Überweisungen oder Geldgeschenke. Unternehmen zahlen an das Ausland Gehälter für dort von ihnen beschäftigte Arbeitnehmer. Zwischen den Staaten fließen Zahlungen im Rahmen von Kreditbeziehungen und von Leistungen der Entwicklungshilfe. Auch die Zahlungen der privaten Haushalte für Auslandsreisen und andere Ausgaben für Tourismus im Ausland zählen als Importe und laufen über den Sektor Unternehmen. Der Außenbeitrag eines Landes ist die Differenz zwischen Exporten und Importen. Der Außenbeitrag ist positiv, wenn die Einnahmen aus dem Export größer sind als die Ausgaben durch den Import von Gütern und Leistungen. Der Wirtschaftskreislauf ist ein idealtypisches Modell, das die realen Zusammenhänge vereinfacht abbildet. Besondere Verhaltensweisen, wie zum Beispiel das Horten von Klein200 5620200 3 MARKETING UND VERKAUF Das unmittelbare Umfeld: Markt und Marketing Die Konsequenz lautet: Selbst wenn die Beschwerde objektiv gesehen ungerechtfertigt ist, steht im Umgang mit dem unzufriedenen Kunden als Ziel an oberster Stelle, den Kunden weiterhin an das Unternehmen zu binden. Damit gewinnt das eigene Unternehmen immer. Hierzu ist es erforderlich, sich während der Dienstzeit von eigennützigen Gefühlen zu lösen und diese durch eine professionelle Serviceeinstellung zu ersetzen. Der Kunde ist immer im Recht, auch dann, wenn er nicht recht hat. Übertreffen von Kundenerwartungen Welches Vorgehen in Beschwerdefällen geeignet ist, den Kundenerwartungen gerecht zu werden, lässt sich an verschiedenen beispielhaften Situationen demonstrieren. BEISPIEL NUMMER 1 ▶ Einfache Beschwerde In einem Kurhotel mit einer Wellness- und Fitnesseinrichtung bestellt sich ein Kunde nach der Anwendung am Tresen ein Erfrischungsgetränk. Nach dem ersten Schluck stellt er fest, dass der Rand des frisch gespülten Glases leicht verschmutzt ist. Der Kunde erwartet ein neues Getränk in einem sauberen Glas und natürlich eine Entschuldigung. Wird diese Erwartung erfüllt, so entspricht dies allerdings nur einer Mindestleistung. Erhält der Kunde hingegen eine zusätzliche Leistung auf Kosten des Hauses, etwa ein weiteres Getränk oder einen Gutschein für eine zusätzliche Dienstleistung wie etwa die Benutzung des Solariums, so werden seine Erwartungen übertroffen. An diesem Beispiel wird der Unterschied zwischen altem und neuem Servicedenken deutlich: Ein neues Getränk in einem sauberen Glas galt früher als Wiedergutmachung und als solche als ausreichend. Der mögliche Vertrauensverlust („Die können ja noch nicht mal die Gläser ordentlich spülen!“) wurde kaum beachtet. Einen Fehler wiedergutzumachen, kann unter Umständen nicht ausreichen, um einen Kunden zu halten. Vielmehr geht es darum, das Vertrauen des Kunden zurückzugewinnen. BEISPIEL NUMMER 2 ▶ Ernsthafte Beschwerde Eine Rehabilitations-Einrichtung mit integriertem Sportstudio ist so stark frequentiert, dass keine Garderobenschränke mehr frei sind. Ein Kunde muss deshalb warten. Er kann auch durch das Versprechen, dass solche Situationen künftig nicht mehr eintreten werden – zum Beispiel, indem zusätzliche Schränke aufgestellt werden – nicht zufriedengestellt werden. Er erleidet einen Zeitverlust, der nur schwer oder gar nicht auszugleichen ist. Folgende Möglichkeiten bieten sich an, um den Konflikt zu bereinigen: 1. Das Personal entschuldigt sich bei dem Kunden für die missliche Situation und bietet ihm an, seine Kleidung vorübergehend an der Rezeption abzugeben, vielleicht den Trainerraum zu benutzen oder sich einen Schrank mit einem anderen Kunden zu teilen. Letzteres kommt allerdings nur unter eng beschränkten Voraussetzungen 244 5620244 3 MARKTWIRTSCHAFT UND WIRTSCHAFTSPOLITIK Konflikt- und Beschwerdemanagement in Betracht – etwa wenn der andere Kunde ein guter Bekannter ist –, da die meisten Menschen dies schon aus hygienischen Gründen ablehnen würden. 2. Der Kunde wird zu einem Getränk auf Kosten des Hauses eingeladen; so kann er den Zeitverlust überbrücken. Beide Lösungen sind nicht voll befriedigend, da die Unannehmlichkeiten für den Kunden nur gelindert, aber nicht behoben werden können. Je nach Dauer der Wartezeit sollte dem Mitglied mehr angeboten werden, zum Beispiel ein T-Shirt mit Clubaufdruck oder ein Gutschein für eine Zusatzleistung der Einrichtung (Sauna, Solarium, kosmetische Behandlung oder Ähnliches). Eine unerwartete Geste einem unzufriedenen Kunden gegenüber mit dem Ziel, ihn dem Unternehmen zu erhalten, ist in der Regel weniger aufwendig als die Gewinnung eines neuen Mitglieds. BEISPIEL NUMMER 3 ▶ Schwerwiegende Beschwerde Ein Clubmitglied wurde in den Clubräumen bestohlen. Selbst wenn der Club ausdrücklich darauf hingewiesen hat, dass er keine Haftung für Diebstahl übernimmt, entsteht zunächst einmal ein enormer Vertrauensverlust gegenüber dem Unternehmen. Neben der obligatorischen Entschuldigung erwartet der Kunde den vollen Ersatz des Verlustes, der von der Versicherung des Clubs abgedeckt sein sollte. Zudem dürfte er erwarten, dass er so wenig wie möglich mit der Schadensabwicklung konfrontiert wird. Trotz alledem dürfte in diesem Beispiel der Vertrauensverlust noch nicht wettgemacht sein, da ein Diebstahl immer einen Eingriff in die Privatsphäre eines Menschen bedeutet. In solchen Fällen kommt ein bedeutenderes Geschenk infrage, wie zum Beispiel die Erstattung eines Monatsbeitrags. Beschwerdemanagement Es ist sinnvoll, die Bearbeitung von Beschwerden systematisch zur organisieren. Dies ist mithilfe einer Vorrichtung zur Erfassung von Beschwerden und der Vorgabe bestimmter Verhaltensregeln in Beschwerdefällen möglich. Ein derartiges Beschwerdemanagement könnte folgendermaßen aussehen: 1. Für jeden Kunden wird im Fall einer Beschwerde eine gesonderte Beschwerdekarte angelegt. Jeder Mitarbeiter ist berechtigt, bei der Beschwerdeannahme ein Geschenk zu verteilen. Dies wird auf der Beschwerdekarte neben dem Grund für die Beschwerde vermerkt. 2. Die Vergabe von Geschenken wird durch die Vermerke auf den Beschwerdekarten kontrolliert; dies erlaubt die Führung eines gesonderten Inventars. 3. Durch die Führung der Beschwerdekartei hat das Unternehmen die Möglichkeit, Mängel zu identifizieren, die besonders häufig auftreten. So kann es frühzeitig Abhilfe schaffen, bevor in größerem Ausmaß Kundenverluste auftreten. 4. Kunden, die die Großzügigkeit des Unternehmens missbrauchen und sich wiederholt grundlos beschweren, können schneller herausgefiltert werden. 5620245 245 4 GESCHÄFTS- UND LEISTUNGSPROZESS Investitionen finanzieren – Finanzquellen erschließen und Finanzmittel einsetzen 4.2.3 Kredite Ein Kredit (abgeleitet vom italienischen credito = „das leihweise Anvertraute“) ist die zeitweilige Überlassung einer Summe Geldes oder einer geldwerten Sache, verbunden mit dem Anspruch auf Rückzahlung beziehungsweise Rückgabe und in der Regel auch Verzinsung. Die Gewährung eines Kredits begründet ein Schuldverhältnis zwischen dem Kreditnehmer und dem Kreditgeber. Die Schuld des Kreditnehmers entspricht der Forderung des Kreditgebers. Wirtschaftlich gesehen verschafft der Kredit dem Schuldner die Möglichkeit, Zahlungen in die Zukunft zu verschieben. Ein Kreditvertrag umfasst die Festlegung mindestens der folgenden Bedingungen: ▶ Laufzeit und Rückzahlungsmodalitäten, ▶ Zinssatz, eventuell Disagio (Abschlag von der vereinbarten Kreditsumme) und Bearbeitungsgebühren, ▶ Sicherheiten für den Kreditgeber. Schaubild 4.12 vermittelt einen Überblick über die verschiedenen Merkmale, anhand deren sich Kredite voneinander unterscheiden lassen. Kreditmerkmale Laufzeit Sicherung Bereitstellung Verwendung Höhe Kreditgeber kurzfristig ungesichert Barkredit Konsumkredit Privatdarlehen Bank mittelfristig gesichert Warenkredit Produktivkredit Großkredit Lieferant Millionendarlehen Staat langfristig Kreditleihe Schaubild 4.12: Unterscheidungsmerkmale von Krediten Zu den kurzfristigen Krediten zählt auch der Überziehungskredit, der im Rahmen der Führung eines Girokontos gewährt wird, für das ein Kreditlimit vereinbart wurde. Der Überziehungskredit ist eine der teuersten Kreditformen, da die Zinsen sehr hoch sind. Auch wenn eine Privatperson einer anderen kurzfristig Geld borgt, wird eine Kreditbeziehung begründet, egal ob diese mündlich oder schriftlich vereinbart wird. Kreditzinsen Die Hauptpflichten des Kreditnehmers sind die Pflicht, den Kreditbetrag am Ende der Laufzeit in einer Summe oder auch zu regelmäßigen Terminen in Teilbeträgen zurückzuzahlen, ▶ die Pflicht zu Zinszahlungen. ▶ Der Zins ist die Entschädigung des Kreditgebers, das heißt der Preis, den der Kreditnehmer an den Kreditgeber dafür zahlt, dass dieser ihm sein Kapital zur Verfügung stellt. Der Zins wird als Prozentsatz auf die Kreditsumme angegeben und in der Regel auf Jahresbasis berechnet (Prozent per annum, „% p. a.“). 304 5620304 4 Kredite Es gibt allerdings auch teilweise oder gänzlich zinsfreie Darlehen – zum Beispiel für Betriebsgründungen und öffentlich geförderte Bauvorhaben. Im Rahmen verschiedener Förderprogramme der Europäischen Gemeinschaft, des Bundes, der Länder oder Kommunen können auch Zinszuschüsse oder Zinsverbilligungen in Anspruch genommen werden. Die Höhe des Zinssatzes für einen einzelnen Kredit richtet sich vor allem nach ▶ der allgemeinen konjunkturellen Lage der Wirtschaft, ▶ der Inflationsrate, ▶ dem aktuellen und dem künftig erwarteten allgemeinen Zinsniveau, ▶ der Laufzeit des Kredits (einige Monate bis über 20 Jahre), ▶ der Kreditwürdigkeit (Bonität) des Kreditnehmers, ▶ den Kreditsicherheiten. Da die langfristige Zinsentwicklung unsicher ist, wird häufig bei langfristigen Krediten der Zinssatz in regelmäßigen Abständen der aktuellen Entwicklung an den Geld- und Kapitalmärkten angepasst. Banken als Kreditgeber Die Banken erbringen Dienstleistungen im Bereich des inländischen und weltweiten Zahlungsverkehrs und vergeben Kredite an Unternehmen, private Haushalte und staatliche Stellen. Darüber hinaus leisten sie wichtige Dienste bei der Ausgabe von und dem Handel mit Wertpapieren sowie bei der Verwaltung und Anlage von Kapital. Ihre Kreditvergabe finanzieren sie im Wesentlichen durch ▶ eigene Mittel, ▶ Einlagen von Sparern und Unternehmen, ▶ Anleihen am Markt für festverzinsliche Wertpapiere. Ein Kreditinstitut wird umgangssprachlich meist als Bank oder Bankhaus bezeichnet. Nach dem deutschen Kreditwesengesetz (KWG) sind Kreditinstitute Unternehmen, die Bankgeschäfte gewerbsmäßig oder in einem Umfang betreiben, der einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb erfordert. Bankgeschäfte im Sinne des KWG sind ▶ ▶ ▶ ▶ ▶ ▶ ▶ ▶ ▶ 5620305 die Annahme fremder Gelder als Einlagen oder anderer rückzahlbarer Gelder des Publikums, sofern der Rückzahlungsanspruch nicht in Inhaber- oder Orderschuldverschreibungen verbrieft wird, ohne Rücksicht darauf, ob Zinsen vergütet werden (Einlagengeschäft); die Gewährung von Gelddarlehen und Akzeptkrediten (Kreditgeschäft); der Ankauf von Wechseln und Schecks (Diskontgeschäft); die Anschaffung und die Veräußerung von Finanzinstrumenten im eigenen Namen für fremde Rechnung (Finanzkommissionsgeschäft); die Verwahrung und die Verwaltung von Wertpapieren für andere (Depotgeschäft); die in § 7 Abs. 2 des Investmentgesetzes bezeichneten Geschäfte (Investmentgeschäft); die Eingehung der Verpflichtung, Darlehensforderungen vor Fälligkeit zu erwerben (Darlehenserwerbsgeschäft); die Übernahme von Bürgschaften, Garantien und sonstigen Gewährleistungen für andere (Garantiegeschäft); die Durchführung des bargeldlosen Zahlungsverkehrs und des Abrechnungsverkehrs (Girogeschäft); 305 4 GESCHÄFTS- UND LEISTUNGSPROZESS Investitionen finanzieren – Finanzquellen erschließen und Finanzmittel einsetzen ▶ ▶ die Übernahme von Finanzinstrumenten für eigenes Risiko zur Platzierung oder die Übernahme gleichwertiger Garantien (Emissionsgeschäft); die Ausgabe und die Verwaltung von elektronischem Geld (E-Commerce). Kreditinstitute unterliegen aufgrund ihrer besonderen Bedeutung für die Wirtschaft einer Reihe von nationalen und internationalen gesetzlichen und aufsichtsrechtlichen Vorschriften, zum Beispiel im Hinblick auf die Kreditvergabe und die Eigenkapitalausstattung. In Deutschland übt die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) die Aufsicht über Kreditinstitute und andere Finanzdienstleistungsinstitute aus. Ihr obliegt es auch, die Ausübung von Bankgeschäften zu genehmigen. Anfang 2004 waren 2 292 Kreditinstitute zum Geschäftsverkehr in Deutschland zugelassen. Kreditwürdigkeit Eine Bank wird nur dann einem Unternehmen einen Kredit gewähren, wenn sie davon ausgehen kann, dass der Kreditnehmer den Kredit ordnungsgemäß verzinst und zurückzahlt. Die Banken sind dazu verpflichtet, ab einem Kreditbetrag von 250.000,00 € eine Offenlegung der wirtschaftlichen Verhältnisse des Kreditnehmers zu verlangen (§ 18 KWG) und diese zu prüfen, um sich aufgrund dessen ein Urteil über die Kreditwürdigkeit des Unternehmens bilden zu können. Die Kreditwürdigkeit ist die Fähigkeit eines Schuldners, seine Verbindlichkeiten vollständig und fristgerecht zu begleichen. Die persönliche Kreditwürdigkeit wird von den Fähigkeiten der Unternehmensführung bestimmt, die sachliche Kreditwürdigkeit hingegen von den wirtschaftlichen Verhältnissen des Unternehmens, die in der Bilanz und in der Gewinn- und Verlustrechnung zum Ausdruck kommen. Kreditarten Schaubild 4.13 gibt einen Überblick über verschiedene Kreditarten je nach Kreditgeber und Laufzeit. Kredite Kredite durch wirtschaftliche Leistung Bankkredite kurzfristige Kredite langfristige Kredite Kontokorrentkredit langfristige Bankkredite Lieferantenkredit Obligationen/ Anleihen Kundenanzahlung Schuldscheindarlehen Verbindlichkeiten (Lohn + Gehhalt) Diskontkredit Lombardkredit Akzeptkredit Avalkredit Schaubild 4.13: Kreditarten nach Kreditgeber und Laufzeit 306 5620306 4 Kredite Kontokorrentkredit Der Kontokorrentkredit ist ein Bankkredit, der vom Kreditnehmer je nach Bedarf in wechselndem Umfang bis zu einer vereinbarten Höchstgrenze (Kreditlinie) in Anspruch genommen werden kann. BEISPIEL ▶ Kontokorrentkredit Schaubild 4.14 zeigt die Bestände auf dem Girokonto des Ärztezentrums Dr. Lebelang & Partner im Verlauf eines Jahres. 80 70 60 70 60 Guthaben 50 50 40 40 30 Maßeinheit in T€ 30 30 20 10 0 –10 Jan. Febr. März –20 –30 –40 –50 –60 April Mai Juni Juli Aug. Sept. Okt. –10 Nov. Dez. –10 –20 –30 –30 Kreditlinie geduldete Überziehung –70 –60 Schaubild 4.14: Entwicklung der Bestände auf einem Girokonto Die Bank hat dem Gesundheitszentrum ein Kreditlimit von 50.000,00 € eingeräumt. Sie erstellt monatlich eine Abrechnung der Zahlungsein- und -ausgänge. Zu den Kosten der Kontoführung (Porto, Kontoführungsgebühren, Spesen) kommen die Zinsen auf die in Anspruch genommenen Kreditbeträge. Beträge innerhalb des Limits, die im betrachteten Jahr in den Monaten März bis Juni sowie November und Dezember anfielen, hat die Bank mit 11 % verzinst. Bei Beträgen über das Limit hinaus – 10.000,00 € im Monat Mai – hat sie dem Zinssatz eine Überziehungsprovision zugeschlagen, die sich auf 4 % beläuft. In Tabelle 4.18 sind die wichtigsten Vor- und Nachteile eines Kontokorrentkredits zusammengefasst. Vorteile Nachteile keine Zweckbindung hohe Kosten flexible, bedarfsabhängige Inanspruchnahme akute Liquiditätsgefährdung im Fall einer Kündigung des Kredits Fortsetzung nächste Seite 5620307 307 4 GESCHÄFTS- UND LEISTUNGSPROZESS Investitionen finanzieren – Finanzquellen erschließen und Finanzmittel einsetzen Fortsetzung Vorteile Vergrößerung der Dispositionsfreiheit, da der nicht ausgenutzte Teil als Liquiditätsreserve verbleibt. Nachteile Der Finanzfluss wird für die Bank ersichtlich. Zinskosten fallen nur entsprechend der Inanspruchnahme des Kredits an. Von Lieferanten angebotene Skonti können eher genutzt werden. Tabelle 4.18: Vor- und Nachteile des Kontokorrentkredits Der Skonto ist ein prozentualer Abschlag vom Preis einer Ware oder Dienstleistung, die der Lieferant gewährt, wenn der Käufer die Rechnung innerhalb einer bestimmten Frist in bar oder per Banküberweisung begleicht. Der Kreditnehmer hat die Möglichkeit, das Geld nach seinem Belieben einzusetzen, zum Beispiel zur Finanzierung des Umlaufvermögens (Betriebsmittelkredit) oder von ausstehenden Zahlungen (Zwischenkredit), zur Deckung regelmäßig wiederkehrender Kapitalbedarfsspitzen (Saisonkredit) oder zur Überwindung übersehbarer, vorübergehender Liquiditätsprobleme (Überbrückungskredit). BEISPIEL ▶ Zinskosten eines Kontokorrentkredits Die Bank berechnet die Zinskosten des Ärztezentrums Dr. Lebelang & Partner aus der Inanspruchnahme des Kontokorrentkredits im Monat März. Der Berechnung liegen die folgenden Ausgangswerte zugrunde: Kreditinanspruchnahme: 14 Tage Zinssatz: 8,25 % p. a. Kreditbetrag: 20.000,00 € (Kreditbetrag · Zinssatz · Tage) (20.000,00 € · 8,25 % · 14) Zinsen = = = 64,17 € (100 % · 360 Tage) (100 % · 360) Wechseldiskontkredit ▶ Der Wechseldiskontkredit ist ein Bankkredit, den die Bank durch den Aufkauf eines Wech- sels vor Fälligkeit und unter Abzug eines Diskonts gewährt. ▶ Der Diskont ist die Differenz zwischen dem Barwert des Wechsels am Tag der Diskontierung und dem Wert des Wechsels am Verfallstag (= Wechselsumme). Diskont = BEISPIEL ▶ (Wechselbetrag · Diskontsatz · Restlaufzeit) (360 · 100) Barwert eines Wechsels und Wechseldiskont Am 28. April 20.. reicht das Ärztezentrum Dr. Lebelang & Partner einen Wechsel zum Diskont ein, der am 1. April 20.. ausgestellt und akzeptiert wurde. Verfallstag ist der 6. Juni 20.., die Wechselsumme beträgt 8.000,00 €. Der Diskontsatz der Bank beträgt 6,5 % jährlich. Der Wechseldiskont beläuft sich auf (8.000,00 € · 6,5 % · 39) Wechseldiskont = = 56,33 € (360 · 100 %) 308 5620308