Guido Recke Entscheidungsanalyse unter Risiko und Unsicherheit

Werbung

Guido Recke

Entscheidungsanalyse unter

Risiko und Unsicherheit

Entscheidungscharakteristika

in ökonomischen Netzen

Göttingen 2004

Guido Recke

Entscheidungsanalyse unter

Risiko und Unsicherheit

Entscheidungscharakteristika

in ökonomischen Netzen

Habilitationsschrift

von

Guido Recke

Göttingen

2001

Vorwort

Die Entscheidungstheorie ist ein Wissensgebiet der Ökonomen, das in den letzten

Jahren eine besondere Aufmerksamkeit gewonnen hat. An dieser Entwicklung haben

der Nobelpreisträger Daniel Kahneman zusammen mit seinem Kollegen Amos

Tversky einen entscheidenden Anteil. Sie haben mit ihren Arbeiten die Entscheidungstheorie maßgeblich beeinflusst. Außerdem haben die Entwicklungen in den

Bereichen Computertechnik und Software dazu beigetragen, dass viele Analysen von

Entscheidungsproblemen inzwischen auch am PC durchgeführt werden können. Dadurch konnten neue Erkenntnisse aus der Entscheidungstheorie auch in der Praxis

umgesetzt werden.

Ziel dieser Schrift ist es, auf dem Gebiet der Entscheidungstheorie den Entscheidungsnetzansatz einzuführen. Dieser Ansatz erlaubt eine wesentliche Erweiterung

von Entscheidungsanalysen unter Risiko und Unsicherheit. Mit ihm können selbst

mehrfaktorielle netzartige Einflussstrukturen mittels der dafür abgeleiteten statistischen Kenngrößen deskriptiv und normativ analysiert werden. Neue Erkenntnisse

erschließen sich damit in der Entscheidungslehre und Spieltheorie, und auch für andere Forschungsgebiete der Ökonomik, in die Risiko und Unsicherheit eingehen, wie

z. B. in der Investitionslehre, sind neue Einsichten zu erwarten.

Mein herzlicher Dank gilt all denen, die mich bei dieser Arbeit unterstützt haben.

Besonders möchte ich meinen akademischen Lehrern am Institut für Agrarökonomie

in Göttingen danken. Herr Prof. em. Dr. Wilhelm Brandes, an dessen Lehrstuhl für

Theoretische Landwirtschaftliche Betriebslehre ich die Habilitationsschrift verfassen

konnte, hat maßgeblich zum Gelingen beigetragen. Er hat viele wichtige inhaltliche

Anregungen gegeben und sich stets viel Zeit für meine Fragen genommen. Bedanken

möchte ich mich auch bei Herrn Prof. Dr. Michael Leserer. Er ist der geistige Vater

der Entscheidungsnetze und hat wesentlich dazu beigetragen, den Ansatz der Entscheidungsnetze auch auf Entscheidungssituationen unter Risiko und Unsicherheit zu

übertragen und die zugehörigen statistischen Grundlagen und Konzepte zu entwickeln.

V

Mein Dank gilt auch den Kollegen am Institut und besonders den Doktoren Thomas

Berger, Jocelyn Braun, Hans-Joachim Budde, Alois Fenneker, Ludger HinnersTobrägel und Olaf Linnemann, die in vielen Lehrstuhlbesprechungen mit kritischen

Anmerkungen meine Arbeit vorangebracht haben.

Ohne die Entwicklung eines Programms, mit dem komplexe Entscheidungsnetze

analysiert werden können, wäre diese Schrift nicht möglich gewesen. Hier ist besonders Herr Manfred Tietze zu erwähnen, der das leistungsfähige Programm „Magic“

entwickelt hat. Danken möchte ich zudem den Herren Dipl.-Ing. agr. Cord Kröschell

und Jochen Meyer, die wichtige Makros zur graphischen Aufbereitung der Ergebnisse aus der Entscheidungsnetzanalyse entwickelt haben. Schließlich gilt mein Dank

Herrn M.Sc. Bernhard Link, der mich in der Schlussphase beim Layout der Arbeit

unterstützt hat.

Bedanken möchte ich mich auch bei den Gutachtern mit ihren wichtigen Anregungen

zu dieser Habilitationsschrift. Mein besonderer Dank gilt dabei Herrn Prof. Dr.

Michael Grings, der sich in dieses neue Gebiet intensiv eingearbeitet hat und wichtige Anmerkungen geben konnte, die entscheidend die vorliegende Monographie verbessert haben.

Mein Dank gilt auch Herrn Wolfgang Peinemann und Frau Martina Reichmann, die

viele Abbildungen erstellt und mich beim Schreiben der Endfassung unterstützt haben.

Schließlich gilt mein besonderer Dank meiner Frau, die mich in dieser Zeit stets unterstützt und es damit erst ermöglicht hat, dass diese Schrift nun vorliegt.

Göttingen, im Juni 2004

Guido Recke

VI

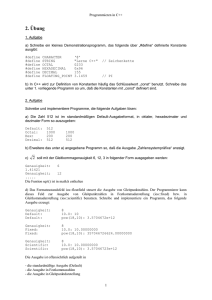

Inhaltsverzeichnis

Inhaltsverzeichnis ................................................................................................... VII

1

Einleitung ............................................................................................................ 1

2

Entscheidungen unter Risiko und Unsicherheit................................................ 4

2.1

Grundlagen der Entscheidungsfindung ................................................... 4

2.2

Entscheidungsansätze unter Risiko und Unsicherheit ........................... 7

2.2.1

Einführung ........................................................................................... 7

2.2.2

Grundlagen der Erwartungsnutzentheorie.......................................... 10

2.2.3

Alternativen zur Erwartungsnutzentheorie ........................................ 11

2.2.3.1

Modifikationen der Erwartungsnutzentheorie................................ 11

2.2.3.2

Erwartungswert-Varianz-Analyse.................................................. 15

2.2.3.3

Stochastische Dominanz ................................................................ 16

2.2.3.4

Prospect-Theorie ............................................................................ 18

2.3

Zur Interpretation von Wahrscheinlichkeiten ...................................... 23

2.3.1

Einführung ......................................................................................... 23

2.3.2

Exkurs zur Geschichte der Wahrscheinlichkeitstheorie..................... 24

2.3.3

Objektivistische Interpretation ........................................................... 25

2.3.4

Subjektivistische Interpretation.......................................................... 27

2.3.5

Verwirklichungstendenzen................................................................. 28

2.4

Entscheidungsverfahren .......................................................................... 31

2.4.1

Einführung ......................................................................................... 31

2.4.2

Entscheidungsbäume und -matrizen .................................................. 31

2.4.3

Einflussdiagramme............................................................................. 34

2.4.4

Entscheidungsnetze ............................................................................ 37

2.5

Charakteristika für Entscheidungsnetze ............................................... 44

2.5.1

Einführung ......................................................................................... 44

2.5.2

Zur Ermittlung von Charakteristika in Entscheidungsnetzen ............ 44

2.5.2.1

Wahrscheinlichkeitsmaßfunktionen............................................... 44

2.5.2.2

Erwartungswerte und Varianzen .................................................... 48

VII

3

2.5.2.3

Bedingte Erwartungswerte und bedingte Varianzen...................... 51

2.5.2.4

Varianzanalyse ............................................................................... 52

2.5.2.5

Multivariate Analysen.................................................................... 55

Entscheidungsnetzanalyse ................................................................................ 67

3.1

Sensitivitätsanalysen ................................................................................ 67

3.1.1

Einführung ......................................................................................... 67

3.1.2

Veränderungen in der Struktur........................................................... 67

3.1.3

Veränderungen in den Attributen....................................................... 75

3.1.4

Veränderungen in den Wahrscheinlichkeiten .................................... 78

3.2

Entscheidungsnetze und Spieltheorie..................................................... 83

3.2.1

Einführung ......................................................................................... 83

3.2.2

Grundlagen der Spieltheorie .............................................................. 84

3.2.3

Entscheidungsnetze und Nash-Gleichgewichte ................................. 86

4

Zusammenfassung und Ausblick ..................................................................... 98

5

Literaturverzeichnis ........................................................................................ 100

6

Anhang ............................................................................................................ 104

Anhang 1: Quellcode des Programms MAGIC.EXE in der Version 2.0 vom

November 2000, nach einer Idee von M. Leserer, weiterentwickelt und

überarbeitet von G. Recke, von M. Tietze programmiert.............................. 104

Anhang 2: Beschreibung der Routine NETZINP1.EXE zur Erstellung einer

Eingabedatei und des Programms MAGIC.EXE ........................................... 138

Anhang 3: Die Ausgabe von MAGIC.EXE..................................................... 144

VIII

Tabellenverzeichnis

Tabelle 2.1: Investitionsentscheidung unter Unsicherheit: Erwarteter Gewinn ........ 8

Tabelle 2.2: Entscheidungsmatrix Investitionsentscheidung: Erwarteter Gewinn.... 34

Tabelle 2.3: Beschreibung der Handlungsalternativen ............................................ 42

Tabelle 2.4: Zulässige Alternativenkombinationen und ihre wahrscheinlichkeitstheoretische Auswertung ................................................................................................... 43

Tabelle 2.5: Gemeinsame WMF................................................................................ 46

Tabelle 2.6: Gemeinsame WMF für das Anbieter-Nachfrager-Beispiel................... 46

Tabelle 2.7: Bedingte WMF ...................................................................................... 47

Tabelle 2.8: Bedingte WMF für das Anbieter-Nachfrager-Beispiel ......................... 48

Tabelle 2.9: Varianz-Kovarianz-Matrix.................................................................... 50

Tabelle 2.10: Korrelationsmatrix .............................................................................. 50

Tabelle 2.11: Bedingte Erwartungswerte .................................................................. 52

Tabelle 2.12: Bedingte Varianz................................................................................. 52

Tabelle 2.13: Varianzzerlegung................................................................................ 54

Tabelle 2.14: Gemeinsame WMF der Zufallsvariablen X1 und Y, X2 = 0 ................ 56

Tabelle 2.15: Gemeinsame WMF der Zufallsvariablen X1 und Y, X2 = 1 ................ 57

Tabelle 2.16: Multivariate gemeinsame WMF in Diagonalform.............................. 58

Tabelle 2.17: Multivariate gemeinsame WMF mit der Variable Z........................... 59

Tabelle 2.18: Multivariate bedingte WMF................................................................ 60

Tabelle 2.19: Multivariate gemeinsame WMF ......................................................... 64

Tabelle 2.20: Multivariate bedingte WMF und ausgewählte Parameter ................. 65

Tabelle 3.1: Bedingte WMF und ausgewählte Parameter des Entscheidungsnetzes

Kaufsituation 1 ........................................................................................................... 72

Tabelle 3.2: Bedingte WMF und ausgewählte Parameter des Entscheidungsnetzes

Kaufsituation 2 ........................................................................................................... 72

Tabelle 3.3: Bedingte WMF und ausgewählte Parameter des Entscheidungsnetzes

Kaufsituation 3 ........................................................................................................... 73

Tabelle 3.4: Bedingte WMF und ausgewählte Parameter des Entscheidungsnetzes

Kaufsituation 4 ........................................................................................................... 74

Tabelle 3.5: Angsthase (Variante 1) ......................................................................... 85

IX

Tabelle 3.6: Zwei-Personen-Spiel in strategischer Form ......................................... 87

Tabelle 3.7: Angsthase (Variante 2) ......................................................................... 89

Tabelle 3.8: Angsthase (Variante 1) mit Payoff und Bestimmtheitsmaß (KY | X ) ....... 94

Tabelle 3.9: Angsthase (Variante 2) mit Payoff und Bestimmtheitsmaß (KY | X ) ....... 94

X

Abbildungsverzeichnis

Abbildung 2.1: Verteilungsfunktionen und stochastische Dominanz........................ 17

Abbildung 2.2: Typische Wertfunktion (Prospect-Theorie) ...................................... 19

Abbildung 2.3: Wahrscheinlichkeitsgewichtungsfunktion (Prospect-Theorie) ....... 20

Abbildung 2.4: Wahrscheinlichkeitsgewichtungsfunktionen (kumulative ProspectTheorie) ...................................................................................................................... 22

Abbildung 2.5: Entscheidungsbaum Investitionsentscheidung ................................. 32

Abbildung 2.6: Einflussdiagramm Geldanlage......................................................... 35

Abbildung 2.7: Einflussformen in Einflussdiagrammen ........................................... 36

Abbildung 2.8: Entscheidungsnetz Kaufsituation ..................................................... 41

Abbildung 2.9: Entscheidungsnetz Anbieter-Nachfrager-Beispiel ........................... 45

Abbildung 3.1: Entscheidungsnetz Kaufsituation 1 .................................................. 68

Abbildung 3.2: Entscheidungsnetz Kaufsituation 2 .................................................. 69

Abbildung 3.3: Entscheidungsnetz Kaufsituation 3 .................................................. 70

Abbildung 3.4: Entscheidungsnetz Kaufsituation 4 .................................................. 71

Abbildung 3.5: Kaufsituation 3, Fall 1 (N2 bei A21 = 1) ........................................... 75

Abbildung 3.6: Kaufsituation 3, Fall 2 (N2 bei A21 = 10) ......................................... 76

Abbildung 3.7: Kaufsituation 4, Fall 1 (N2 bei A41 = 1) ........................................... 76

Abbildung 3.8: Kaufsituation 4, Fall 2 (N2 bei A41 = 10).......................................... 77

Abbildung 3.9: E(Y) der Kaufsituation 3 .................................................................. 78

Abbildung 3.10: Var(Y) der Kaufsituation 3............................................................. 79

Abbildung 3.11: KY | X der Kaufsituation 3 ................................................................ 80

Abbildung 3.12: E(Y) der Kaufsituation 4 ................................................................ 81

Abbildung 3.13: Var(Y) der Kaufsituation 4............................................................. 82

Abbildung 3.14: KY | X der Kaufsituation 4 ............................... ................................ 82

Abbildung 3.15: Entscheidungsnetz ausgehend von Spieler A ................................. 88

Abbildung 3.16: Entscheidungsnetz ausgehend von Spieler B ................................. 88

Abbildung 3.17: Entscheidungsnetz ausgehend von Spieler A, Variante 1 .............. 90

Abbildung 3.18: Entscheidungsnetz ausgehend von Spieler B, Variante 1 .............. 90

Abbildung 3.19: Entscheidungsnetz ausgehend von Spieler A, Variante 2 .............. 91

XI

Abbildung 3.20: Entscheidungsnetz ausgehend von Spieler B, Variante 2 .............. 91

Abbildung 3.21: Bestimmtheitsmaß ( KY | X ) ausgehend von Spieler A, Variante 1.... 93

Abbildung 3.22: Bestimmtheitsmaß ( KY | X ) ausgehend von Spieler B, Variante 1.... 93

Abbildung 3.23: Bestimmtheitsmaß ( KY | X ) ausgehend von Spieler A, Variante 2.... 95

Abbildung 3.24: Bestimmtheitsmaß ( KY | X ) ausgehend von Spieler B, Variante 2.... 96

XII

1

Einleitung

Wirtschaftssubjekte treffen für sich oder in Gruppen viele Entscheidungen, die mit

Risiko und Unsicherheit verbunden sind. Dabei bedienen sie sich auch einfacher Regeln. Sie wiederholen z. B. eine Entscheidung, wenn diese sich als gut herausgestellt

hat, oder sie orientieren sich am erfolgreichen Verhalten anderer Wirtschaftssubjekte.

Viele Entscheidungssituationen sind aber einmalig und/oder komplex, sodass die

einfachen Regeln nicht angewendet werden können. In solchen Fällen können einfache Heuristiken oder Analyseverfahren Entscheidungshilfe bieten. Dabei wird i. d. R.

eine präskriptive Analyse aus der Sicht des unmittelbar betroffenen Entscheiders

durchgeführt.

Zu diesen Analyseverfahren ist ein neuer Ansatz – der Entscheidungsnetzansatz – zu

zählen, der hier vorgestellt wird. Er erlaubt es, die Sichtweise eines außerhalb der

Entscheidungssituation sich befindenden Beobachters einzunehmen, der eine Entscheidungssituation beschreiben und erklären will. Dieser zunächst deskriptive Ansatz kann auch präskriptiv zur Entscheidungsunterstützung eingesetzt werden.

Entscheiden heißt, aus einem Bündel von Alternativen auszuwählen. Da in der Wirtschaftswelt ein Entscheider i. d. R. nicht unabhängig von anderen ist, sind die Alternativenbündel der verschiedenen Entscheider kausal verbunden. Die Alternativenbündel hängen bedingt voneinander ab, und jede Alternative hat in einer stochastischen Situation eine Tendenz sich zu verwirklichen (POPPER 1992, 347 ff.). So beeinflusst die Entscheidung des Anbieters, einen hohen oder niedrigen Preis für sein

Gut zu verlangen, die davon abhängige Entscheidung des Nachfragers zu kaufen

oder zu verzichten. Mit Entscheidungsnetzen kann die Analyse einer solchen stochastischen Entscheidungssituation aus der Sicht des nicht unmittelbar involvierten

Beobachters (Dritten) durchgeführt werden. Diesem wird mit dem Entscheidungsnetzansatz die Möglichkeit eröffnet, einmalige Entscheidungssituationen unter Risiko und Unsicherheit zu beschreiben, zu erklären und mittelbar gezielt auf die Entscheidungssituation Einfluss zu nehmen. In diesem Ansatz wird vorausgesetzt, dass

der Beobachter die Struktur des Entscheidungsproblems vollständig beschreiben und

1

außerdem den einzelnen Alternativen Verwirklichungstendenzen (Wahrscheinlichkeiten) zuordnen kann. Ob diese auf subjektiven Mutmaßungen basieren, Expertenwissen sind oder sich auf Daten ähnlicher Probleme aus der Vergangenheit stützen,

soll hier nicht weiter diskutiert werden. Auch werden die damit verbundenen Informationsprobleme in dieser Arbeit nicht näher behandelt.

In Kapitel 2 der vorliegenden Arbeit werden zunächst die Grundlagen der Analyse

von Entscheidungen und hier speziell solcher unter Risiko und Unsicherheit beschrieben. Abschnitt 2.1 stellt den Entscheidungsprozess als mehrstufigen Prozess

dar. Der folgende Abschnitt führt in die wichtigsten Entscheidungstheorien und Heuristiken für Entscheidungen unter Risiko und Unsicherheit ein. Neben präskriptiven

werden auch einige deskriptive Ansätze vorgestellt. Dabei wird untersucht, ob bei

der Entwicklung von Theorien zur Entscheidungsfindung empirisches Entscheidungsverhalten und axiomatische Eleganz miteinander zu verbinden sind.

Es folgt ein Abschnitt, in dem die bedeutendsten Wahrscheinlichkeitsinterpretationen

beschrieben werden. Für die vorliegende Arbeit wird der auf POPPER (1992, 347 ff.)

zurückgehende Propensitäten-Ansatz gewählt.

In Abschnitt 2.4 werden die wichtigsten Ansätze vorgestellt, mit denen Entscheidungen unter Risiko und Unsicherheit computergestützt untersucht werden können. Für

die Analyse der oben beschriebenen einmaligen Entscheidungsprobleme unter Risiko

und Unsicherheit aus der Sicht eines Beobachters ist die Entscheidungsnetzanalyse

am ehesten geeignet.

Danach werden die mathematisch-statistischen Grundlagen der Entscheidungsnetzanalyse ausführlich hergeleitet. Diese kann, was ihre Struktur angeht, auf die

FISZ’sche Regression erster Art zurückgeführt werden. Für diesen Ansatz werden

Charakteristika einer gemeinsamen Wahrscheinlichkeitsmaßfunktion (WMF) wie

Erwartungswerte sowie Varianzen eingeführt, und auf der Grundlage einer Varianzzerlegung wird ein Bestimmtheitsmaß ( KY | X ) abgeleitet. Dabei wird die Streuung, die

2

auf die unabhängigen Variablen zurückzuführen ist, ins Verhältnis zur Gesamtstreuung der abhängigen Variablen gesetzt.

In Kapitel 3 werden anhand von Entscheidungsnetzen zunächst verschiedene Strukturen von Entscheidungssituationen verglichen. Außerdem werden Sensitivitätsrechnungen für einzelne Attribute und Wahrscheinlichkeiten durchgeführt, um der Frage

nachzugehen, wie robust die Ergebnisse der Charakteristika sind. In Abschnitt 3.2

werden im Rahmen einer spieltheoretischen Anwendung Spiele mit gemischten Strategien analysiert. Damit soll beispielhaft gezeigt werden, wie der Entscheidungsnetzansatz in Teilbereichen der Ökonomie eingesetzt werden kann. In diesem Abschnitt

soll speziell der Frage nachgegangen werden, ob Entscheidungsnetze neue Erkenntnisse in der Frage der Differenzierbarkeit von Nash-Gleichgewichten liefern können.

Um insbesondere komplexe Entscheidungsnetze rechnen zu können, wurde das

Computerprogramm MAGIC entwickelt, das zusammen mit einigen Hilfsprogrammen im Anhang ausführlich beschrieben wird.

3

2

Entscheidungen unter Risiko und Unsicherheit

2.1

Grundlagen der Entscheidungsfindung

Entscheidungsfindung ist häufig ein komplexer Prozess, der ausgehend von einem

Problem über mehrere Stufen zu einer Entscheidung führt. Im Folgenden wird zunächst der Prozess für eine Entscheidung unter Sicherheit beschrieben. Auf Entscheidungen unter Risiko und Unsicherheit geht Abschnitt 2.2 ein. In Anlehnung an

HAMMOND et al. (1999, 4 ff.) und LAUX (1998, 8 ff.) kann der Prozess der Entscheidungsfindung in fünf Stufen unterteilt werden:

1. Problemdefinition

2. Zielsetzung

3. Ermittlung der Alternativen

4. Feststellen der Konsequenzen

5. Entscheidung

1. Problemdefinition

Ausgangspunkt jeder Entscheidungsfindung sind Entscheidungsprobleme. Diese besitzen einen Auslöser, ein Ereignis, das die Entscheidungsfindung anstößt. Die Analyse des Auslösers sollte der erste Schritt der Problemdefinition sein (HAMMOND et

al. 1999, 19 f.), um sicherzustellen, dass das eigentliche Problem erkannt wird. Im

Verlauf der Problemdefinition sollten ferner implizite Beschränkungen bzgl. der Entscheidungsprobleme hinterfragt werden, um die Lösungsalternativen nicht zu sehr

einzuschränken (HAMMOND et al. 1999, 20 f.).

2. Zielsetzung

Im Anschluss an die Problemdefinition sind die Ziele festzulegen. Beispielsweise

sollte in einem Unternehmen die Unternehmensführung die Zielfunktion so formulieren, dass in ihr sämtliche Ziele bzw. Teilziele enthalten sind. Da dieses in der betrieblichen Praxis schwer umzusetzen ist, wird die langfristige Gewinnmaximierung

4

häufig als Hauptziel unterstellt, und weitere Ziele werden in Form von Nebenbedingungen berücksichtigt (WÖHE/DÖRING 2000, 119).

Versucht man, Ziele oder Zielvorstellungen zu systematisieren, finden sich in der

betriebswirtschaftlichen Literatur die unterschiedlichsten Ansätze. Nach WÖHE/DÖRING

(2000, 119 f.) können beispielsweise monetäre von nicht-monetären Zie-

len unterschieden werden. Monetäre Ziele sind etwa die Steigerung des Gewinns und

die Steigerung des Umsatzes. Die nicht-monetären Ziele lassen sich in ökonomische,

– wie z. B. die Erhöhung des Marktanteiles – oder nichtökonomische, wie das Streben nach Prestige und Macht oder das Streben nach Unabhängigkeit, unterteilen

(HÖRSCHGEN 1992, 471 ff.).

Ziele können außerdem nach den Zielarten systematisiert werden (WÖHE/DÖRING

2000, 120 ff.). Z. B. kann nach

-

der Rangordnung der Ziele,

-

dem angestrebten Ausmaß der Zielerreichung,

-

den Beziehungen zwischen den Zielen und

-

dem zeitlichen Bezug der Ziele

unterteilt werden. Hinsichtlich der Rangordnung können Ober- von Zwischen- und

Unterzielen unterschieden werden. Beim Ausmaß der Zielerreichung sind unbegrenzte von begrenzten Zielen (Anspruchsniveau) zu unterscheiden.

Daneben können Ziele nach ihrer Zielbeziehung differenziert werden. Dabei sind in

erster Linie komplementäre von konkurrierenden Zielen zu unterscheiden. Neben

diesen Aspekten kann außerdem der zeitliche Bezug berücksichtigt werden, so ist

eine Systematisierung nach der Fristigkeit (kurz-, mittel- und langfristig) oder nach

dem zeitlichen Bezug (Zeitpunkt oder Zeitraum) möglich.

EISENFÜHR/WEBER (1999, 53 ff.) betonen, dass aus einer präskriptiven Sicht die Unterscheidung zwischen Fundamental- und Instrumentalzielen bedeutend ist. Zur Bewertung der Alternativen sollten nur fundamentale Ziele berücksichtigt werden. Ein

5

Fundamentalziel ist ein Ziel, das seiner selbst wegen angestrebt wird und in seinem

speziellen Entscheidungskontext zu sehen ist, während ein Instrumentalziel Mittel

zur Erreichung eines Fundamentalzieles ist. Die Fundamentalziele sollten ferner folgende Eigenschaften erfüllen (EISENFÜHR/WEBER 1999, 60 ff. und KEENEY 1992, 82

ff.):

1. Vollständigkeit

2. Redundanzfreiheit

3. Messbarkeit

4. Operationalität

5. Eindeutigkeit

6. Einfachheit

3. Ermittlung der Alternativen

Im Rahmen der Entscheidungsfindung sind ferner die Alternativen zu bestimmen,

zwischen denen der Entscheider zu wählen hat. Diese sollten so formuliert werden,

dass dieser zwischen verschiedenen sich ausschließenden Alternativen entscheidet.

Das bedeutet, dass mindestens zwei Alternativen vorliegen müssen und außerdem

Fälle vermieden werden sollten, in denen sich mehrere Alternativen gleichzeitig realisieren lassen (BAMBERG/COENENBERG 2000, 16 f.)

4. Feststellung der Konsequenzen

Die mit den jeweiligen Alternativen verbundenen Konsequenzen sind als vierte

Komponente im Entscheidungsprozess festzustellen. Nach HAMMOND et al. (1999,

66 f.) sollten die Konsequenzen

-

richtig,

-

vollständig und

-

genau

erfasst werden.

6

5. Entscheidung

Im letzten Schritt der Entscheidungsfindung sollte unter Berücksichtigung des Zielsystems und gegebener Beschränkungen eine möglichst gute Alternative gewählt

werden. In dieser Stufe können die in den folgenden Abschnitten noch ausführlicher

beschriebenen Analyseansätze als Hilfe bei der Entscheidungsfindung eingesetzt

werden.1

Entscheidungsfindung ist demnach ein Prozess, der sich in einzelne Stufen zerlegen

lässt. Diese dürfen aber nicht isoliert voneinander betrachtet werden, da sie oft miteinander verbunden sind. Auch können einzelne Stufen mehrfach durchlaufen werden. Und schließlich sollte eine Entscheidung nicht isoliert, sondern im Kontext mit

anderen Entscheidungen, als verknüpfte Entscheidung, gesehen werden.

Falls eine Entscheidung unter Risiko und Unsicherheit zu treffen ist, ist der Prozess

der Entscheidungsfindung komplexer. Die Entscheidungsfindung wird dann beispielsweise noch von einer sich ändernden Umwelt und/oder anderen Entscheidern

beeinflusst. Risiko und Unsicherheit erschweren den Prozess der Entscheidungsfindung. Ausführlich wird darauf in den folgenden Abschnitten eingegangen.

2.2

Entscheidungsansätze unter Risiko und Unsicherheit2

2.2.1

Einführung

Risiko und Unsicherheit3 sind ein wesentlicher Bestandteil des Lebens (VARIAN

1987, 211). Dieses zeigt sich insbesondere, wenn Menschen planen und Entscheidungen treffen. Risiko und Unsicherheit können sich aus natürlichen Ereignissen

1

Zusätzlich finden sich in Lehrbüchern zur Entscheidungstheorie wie z. B. bei BAM(2000) oder EISENFÜHR/WEBER (1999) weitere Ansätze, um Entscheidung zu

unterstützen. Auf diese wird aber im Rahmen dieser Arbeit nicht eingegangen.

2

Dieser Abschnitt stützt sich auf Kapitel 12 von BRANDES et al. (1997).

3

Bzgl. der Einordnung von Entscheidungen unter Risiko und Unsicherheit wird nicht der üblichen

Unterscheidung in Situationen unter Ungewissheit, Unsicherheit, Risiko und Sicherheit gefolgt, weil

es damit z. B. nicht möglich ist, ein Entscheidungsproblem einzuordnen, in dem in einigen Teilbereichen Ungewissheit und in anderen eine Situation unter Risiko vorliegt. Vereinfachend wird deshalb in

dieser Arbeit nur zwischen Entscheidungen unter Sicherheit und Entscheidungen unter Risiko und

Unsicherheit unterschieden.

BERG/COENENBERG

7

ergeben, aber auch aus den Handlungen anderer Individuen resultieren. Wenn Entscheidungen unter Unsicherheit analysiert werden, kommt noch erschwerend hinzu,

dass sich die Entscheider in ihrer Wahrnehmung und Einstellung zu Risiken und Unsicherheit unterscheiden. Deshalb sollten für das unsichere Ergebnis einer Handlung

nicht einfache Entscheidungskriterien, wie beispielsweise der in der Praxis häufig

verwendete Erwartungswert, eingesetzt werden4. Wenn dieser angewendet wird,

kann es zu Fehlentscheidungen kommen, die schon DANIEL BERNOULLI (1954 /

1738) erkannt und mit dem Petersburger Paradoxon verdeutlicht hat. Der Erwartungswert berücksichtigt die Streuung nicht, sodass je nach Risikoeinstellung daraus

falsche Entscheidungen resultieren können. Dieses kann exemplarisch anhand eines

einfachen Investitionsbeispiels (Tabelle 2.1) gezeigt werden.

Der Entscheidungsträger eines Unternehmens überlegt, ob er in eine neue Anlage

investieren soll. Er hat eine ungenaue Vorstellung darüber, ob mit hohen oder niedrigen Preisen für sein Produkt zu rechnen ist. Daher wird jeweils eine Wahrscheinlichkeit von 0.5 für einen hohen und niedrigen Preis unterstellt. In der folgenden Tabelle

werden die erwarteten Gewinne aufgeführt.

Tabelle 2.1: Investitionsentscheidung unter Unsicherheit: Erwarteter Gewinn

Preise

hoher Preis

niedriger Preis

(p=0.5)

(p=0.5)

alte Anlage

10000

5000

7500

neue Anlage

17000

-1000

8000

Alternativen

Erwartungswert

Wenn der Entscheidungsträger des Unternehmens nach dem ErwartungswertKriterium handelt, wird er sich für die Investition in die neue Anlage entscheiden,

denn der Erwartungswert des Gewinns für die neue Anlage beträgt 8000 und für die

alte Anlage 7500. Aber die alte Anlage wird im Gegensatz zur neuen Anlage auch

4

Neben dem Erwartungswert werden in der Praxis häufig auch die klassischen Entscheidungskriterien

eingesetzt, die bei Entscheidungen unter Unsicherheit, wenn keine Wahrscheinlichkeiten bestimmt

werden können, angewendet werden können. Ausführlich werden diese bei BAMBERG/COENENBERG

(2000, 131 ff.) BITZ (1980, 61 ff.) und LAUX (1998, 103 ff.) beschrieben.

8

bei niedrigen Preisen einen Gewinn abwerfen. Ein Entscheider, der vorrangig bestrebt ist, einen Konkurs zu vermeiden, wird sich deshalb gegen die Investition entscheiden und nicht nach dem Erwartungswert-Kriterium handeln. Befürworter des

Kriteriums argumentieren, dass bei entsprechender Anzahl von Wiederholungen der

Erwartungswert des Durchschnittsgewinns sich dem erwarteten Gewinn annähert

(LAUX 1998, 145 ff.) und die Streuung abnimmt. Ferner wird diskutiert, ob man an

den Durchschnittsgrößen die Entscheidung festmachen sollte. LAUX (1998, 145 ff.)

argumentiert, dass es besser sei, sich am Gesamtgewinn zu orientieren. Aber auch

dann ist der Erwartungswert kein allgemein gültiges Entscheidungskriterium, da die

Standardabweichung des Gesamtgewinns mit der Anzahl der Wiederholungen zunimmt (LAUX 1998, 149). Gegen diese Argumentationen lässt sich außerdem einwenden, dass die Voraussetzung, eine Aktion (Zufallsexperiment) kann unter identischen Bedingungen wiederholt durchgeführt werden, nur selten erfüllt ist.

Dass die Risikoeinstellung von Wirtschaftssubjekten von entscheidender Bedeutung

für die Analyse von Entscheidungen unter Risiko und Unsicherheit ist, kann durch

empirische Untersuchungen belegt werden. Sie zeigt sich in der Bereitschaft der Individuen, Versicherungen abzuschließen, obwohl die erwartete Versicherungsprämie

geringer ausfällt als die an die Versicherung zu zahlende Beiträge. In Unternehmen

wird teilweise stärker als zur Erzielung des maximalen Erwartungswerts des Gewinns diversifiziert. Andererseits gibt es Spieler, die mit kleinen Beträgen an einer

Lotterie teilnehmen und/oder größere Beträge z. B. im Roulette einsetzen; und jeweils ist der Erwartungswert des Spiels kleiner als der Einsatz (BRANDES/ODENING

1992, 195 f). Als risikofreudiger Entscheider kann auch ein Unternehmer gerechnet

werden, der bewusst Risiken eingeht und in sein Untenehmen investiert, weil er hohe

Preise für seine Produkte erwartet. In all diesen Fällen ist der Erwartungswert als

Entscheidungskriterium ungeeignet.

In den folgenden Abschnitten werden deshalb alternative Modelle und Ansätze vorgestellt, um Entscheidungen unter Risiko und Unsicherheit zu analysieren. Der Abschnitt 2.2.2 beschreibt zunächst die Grundlagen der axiomatisierten,

MANN-MORGENSTERNSCHEN

VON

NEU-

Entscheidungstheorie, die im Folgenden meistens Er-

9

wartungsnutzentheorie genannt wird. In Abschnitt 2.2.3 werden einige Modifikationen zur Erwartungsnutzentheorie vorgestellt und zwei Konzepte eingeführt, die in

der Praxis eine stärkere Verbreitung gefunden haben, nämlich die ErwartungswertVarianz-(EV)-Analyse und das Prinzip der stochastischen Dominanz. Abschließend

werden zwei deskriptive Präferenztheorieansätze, die Prospect-Theorie und die kumulative Prospect-Theorie, beschrieben.

2.2.2

Grundlagen der Erwartungsnutzentheorie

Das in der Ökonomie am häufigsten eingesetzte Entscheidungskriterium ist der

VON

NEUMANN-MORGENSTERNSCHE Erwartungsnutzen. Als Grundlage der Erwartungsnutzentheorie wird zunächst die Struktur des klassischen Entscheidungsproblems

unter Risiko und Unsicherheit eingeführt. Wenn ausgehend von dem Entscheidungsprozess, der in Abschnitt 2.1 dargestellt wurde, unterstellt wird, dass das Problem

definiert ist und der Entscheider das Ziel hat, den erwarteten Nutzen zu maximieren,

kann das Entscheidungsproblem wie folgt beschrieben werden:

(a) Der Akteur oder Entscheider kann aus einer Menge von Akten (Lotterien, Aktionen oder Alternativen) wählen. Ein Akt A setzt sich aus Konsequenzen (Ergebnissen)

xi

(i 1, , n) und den zugehörigen Wahrscheinlichkeiten pi

(i 1, , n) zu-

sammen.

(b) Der Entscheider kennt die Konsequenzen xi , die aus dem Akt A resultieren.

(c) Er ist in der Lage, den Konsequenzen Wahrscheinlichkeiten pi zuzumessen. Dabei gilt für alle i, pi t 0 und

¦p

i

1.

i

(d) Der Akteur kann jede mögliche Konsequenz xi bewerten.

Die Bewertung der Konsequenzen erfolgt über eine Nutzenfunktion:

V

u ( xi ) .

(2.1)

10

Wenn der Entscheider nach den Vollständigkeits-, Transitivitäts-, Stetigkeits- und

Unabhängigkeitsaxiomen handelt, wird er die Alternative mit den höchsten erwarteten Nutzen wählen (EISENFÜHR/WEBER 1999, 211 ff., BAMBERG/COENENBERG 2000,

100 ff. und STARMER 2000, 334 f.)

Er wird somit die Erwartungsnutzenfunktion

V ( A)

¦ p u( x )

i

(2.2)

i

i

maximieren. Auf das Problem der Informationsbeschaffung wird hier nicht eingegangen, d. h. in dem zugrundeliegenden Modell wird unterstellt, dass der Akteur „...

vollständige Gewissheit über die Ungewissheit ...“ (SCHNEIDER 1980, l41) besitzt.

2.2.3

2.2.3.1

Alternativen zur Erwartungsnutzentheorie

Modifikationen der Erwartungsnutzentheorie

In empirischen Studien hat sich gezeigt, dass regelmäßig das Unabhängigkeitsaxiom

verletzt wird. Einer der Ersten, der solche Effekte empirisch ermitteln konnte, war

ALLAIS (1953). Er konnte anhand von Lotterien den common consequence effect und

den common ratio effect feststellen.

Den common consquence effect hat ALLAIS (1953, 527) durch die folgenden Lotterievergleiche veranschaulicht. Falls Individuen einerseits vor die Wahl gestellt werden, sich zwischen der Lotterie A1 (100 Mio.; 1) und der Lotterie A2 (500 Mio., 0.1;

100 Mio., 0.89; 0, 0.01) und andererseits zwischen der Lotterie A3 (100 Mio., 0.11; 0,

0.89) und der Lotterie A4 (500 Mio., 0.1; 0, 0.9) zu entscheiden, dann zeigt sich häufig, dass sich die Individuen nicht so verhalten, wie es die Erwartungsnutzentheorie

fordert. Nach der Erwartungsnutzentheorie müssten die Individuen sich für A1 und A3

oder aber für A2 und A4 entscheiden. Häufig ist aber festzustellen, dass die Individuen

andere Präferenzen haben und sich für A1 und A4 oder aber für A2 und A3 entschei-

11

den. Sie zeigen also Präferenzen, die nicht mit der Erwartungsnutzentheorie vereinbar sind.

Ein zweiter empirisch häufig festzustellender Effekt ist der common ratio effect.

Wenn einerseits zwischen einer sicheren Alternative A5 (3000, 1) und einer Lotterie

A6 (4000, 0.8; 0, 0.2) sowie andererseits zwischen einer Lotterie A7 (3000, 0.25; 0,

0.75) und einer Lotterie A8 (4000, 0.2; 0, 0.8) zu wählen ist, dann, so zeigen auch in

diesem Fall empirische Untersuchungen, entscheiden sich die Individuen regelmäßig

nicht konform mit der Erwartungsnutzentheorie (STARMER 2000, 337). Bei der ersten

Entscheidung wird häufiger die sichere Variante und im zweiten Fall wird regelmäßig die Lotterie A8 der Lotterie A7 vorgezogen. Daneben hat es noch andere Beispiele, wie das ELLSBERG-Paradox gegeben, die alle darauf hindeuten, dass das Erwartungsnutzenmodell nicht immer geeignet ist, das Verhalten von einzelnen Entscheidern abzubilden (CAMERER 1995).

Als Folge dieser Widersprüche sind viele neue Modelle als Alternativen zur Erwartungsnutzentheorie entwickelt worden. In diesem Abschnitt können allerdings nur

einige wichtige vorgestellt werden. Eine wesentlich ausführlichere Darstellung findet

sich bei STARMER (2000, 332 ff.).

Zunächst werden einige Modifikationen der Erwartungsnutzenfunktion vorgestellt,

die ausschließlich den Term der Nutzenfunktion betreffen. Zu diesen Modifikationen

ist die verallgemeinerte Erwartungsnutzentheorie von MACHINA (1982) zu zählen.

Diese Theorie lässt im Gegensatz zur Erwartungsnutzentheorie nichtlineare Indifferenzkurven zu (STARMER 2000, 342), da sie auf das Unabhängigkeitsaxiom verzichtet und vermeidet so den common consequence und den common ratio effect. Neben

dieser Theorie gibt es Ansätze (z. B. CHEW (1983)), die wesentlich stringenter in der

Formulierung sind und z. B. nur lineare Indifferenzkurven zulassen, die aber nicht

notwendig parallel zueinander verlaufen müssen. Diese Ansätze sind spezielle Fälle

der verallgemeinerten Erwartungsnutzentheorie.

12

Ähnliche Ansätze, die einen eher psychologischen Hintergrund haben wie die

Regret-Theorie von BELL (1982), seien hier nur erwähnt. Dieses Modell kann empirisch sich zeigende Verhaltensweisen von Individuen wie Verletzungen des Unabhängigkeitsaxioms und Präferenzumkehrungen gut abbilden. Es weist aber auch gewisse Schwächen auf. So verletzt es die Monotonieeigenschaft, die Transitivitätseigenschaft und lässt eindeutige Präferenzen zwischen stochastisch gleichen Akten zu

(STARMER 2000, 357).

Daneben gibt es weitere Theorieansätze, wie z. B. die quadratische Nutzentheorie.

Das zugehörige Modell lässt Indifferenzkurven zu, die vom Konkaven zum Konvexen und umgekehrt wechseln können. Diese Modelle mit unterschiedlichen Funktionsformen basieren auf einer modifizierten Variante der Erwartungsnutzentheorie,

zeigen aber nicht die empirischen Schwächen, die das Erwartungsnutzenmodell aufweist.

Neben Modifikationen der Erwartungsnutzenfunktion gibt es noch Modifikationen

der Erwartungsnutzentheorie, die die Wahrscheinlichkeiten betreffen. Nach STARMER

(2000, 346) neigen Wirtschaftssubjekte dazu, objektive Wahrscheinlichkeiten

nicht richtig wahrzunehmen oder aber subjektiv zu gewichten. Diese Wahrscheinlichkeiten sind dann personenspezifisch und subjektiv. Für diesen Fall liegt eine Modellklasse vor, die durch eine Gewichtungsfunktion für die objektiven Wahrscheinlichkeiten charakterisiert ist (STARMER 2000, 346). Diese Modellklasse kann durch

Gleichung (2.3) beschrieben werden:

V ( A)

¦ w u( x ) .

i

(2.3)

i

i

Der Term wi kann als eine Gewichtung für den Term u ( xi ) interpretiert werden. In

der Variante der subjektiven Erwartungsnutzentheorie wird für wi eine Wahrscheinlichkeitsgewichtungsfunktion S ( pi ) eingeführt. Diese transformiert die Wahrscheinlichkeiten der jeweiligen Ergebnisse in Gewichte. Damit können die objektiven

Wahrscheinlichkeiten nichtlinear transformiert werden. Die funktionale Form dieses

13

Ansatzes kann für die subjektive Erwartungsnutzentheorie (SAVAGE, 1954) durch

Gleichung (2.4) beschrieben werden:

V ( A)

¦S ( p ) u( x ) .

i

(2.4)

i

i

Dieser Modellansatz kann die Monotonieeigenschaft stochastisch verletzen (FISHBURN

1978). Es hat daher Bestrebungen gegeben, für die Wahrscheinlichkeiten eine

Gewichtungsfunktion zu formulieren, die die Monotonieeigenschaft nicht mehr verletzt. Zu den Ansätzen, die diese Eigenschaft erfüllen, gehören die allgemein anerkannten rangplatzabhängigen Nutzentheorien.

Die Grundidee dieses Ansatzes ist, dass die Gewichtung eines Ergebnisses nicht nur

von der zugehörigen Wahrscheinlichkeit abhängt, sondern auch von dem Platz abhängt, den das Ergebnis in einer der Größe nach geordneten Reihe aller Ergebnisse

einnimmt (SORGER 2000, 124 f.). Es wird zunächst eine Rangordnung der Ergebnisse

erzeugt. Die entsprechende Gewichtung kann dann für i 1, , n 1 durch

wi

S ( pi p n ) S ( pi 1 p n )

(2.5)

und für i =n

wn

S ( pn )

ermittelt werden (STARMER 2000, 347). Damit wird die jeweilige transformierte

Wahrscheinlichkeit eines Ergebnisses in Abhängigkeit von seinem Rang (Platz) innerhalb einer der Größe nach geordneten Reihe aller Ergebnisse ermittelt. Der Rang

des Ergebnisses bestimmt also die Stärke der Transformation der Wahrscheinlichkeit. Damit wird einerseits die Monotonieeigenschaft gesichert und anderseits kann

das ALLAIS-Paradoxon vermieden werden (EISENFÜHR/WEBER 1999, 381 ff.). Allerdings hängen die Aussagen entscheidend von der Form der Gewichtungsfunktion

S (.) ab. Problematisch ist bei diesem Modell, dass durch eine kleine Änderung einer

Konsequenz die Reihenfolge der Ergebnisse beeinflusst werden kann, mit gegebe-

14

nenfalls erheblichen Auswirkungen auf die Ermittlung des zugehörigen Entscheidungsgewichts (STARMER 2000, 348).

2.2.3.2

Erwartungswert-Varianz-Analyse

In der Praxis werden statt des Erwartungsnutzenmodells und der daraus hervorgegangenen Modifikationen vielfach einfachere Ansätze, wie der ErwartungswertVarianz-Ansatz verwendet. Dieser Ansatz berücksichtigt neben dem Erwartungswert

noch ein Maß für die Streuung.

Dieser Ansatz wird nicht nur wegen seiner einfachen Umsetzbarkeit, sondern auch

wegen seiner Eigenschaft eingesetzt, dass Funktionen unter bestimmten Verteilungsannahmen bestimmt werden können, die mit der Erwartungsnutzentheorie konform

gehen. So zeigt SCHNEEWEIß (1967, 146 ff.), dass die Präferenzfunktion (2.6) im Bereich der Normalverteilungen im Einklang mit der Erwartungsnutzentheorie steht.

u(P ,V )

a

E ( X ) Var ( X ), a z 0

2

(2.6)

Var ( X ) ist die Varianz der Zufallsvariablen X und a ein Risikoaversionsparameter.

Wenn aber nicht von normalverteilten Zufallsvariablen ausgegangen werden kann,

ist diese Präferenzfunktion nicht rational.

Kann eine quadratische Nutzenfunktion unterstellt werden, lässt sich die Maximierung der Präferenzfunktion

u(P ,V )

b1 E ( X ) b2 ( E ( X )) 2 b2Var ( X )

(2.7)

mit der Maximierung des Erwartungsnutzens in Einklang bringen (SCHNEEWEIß

1967, S. 95 f.). Die Parameter b1 und b2 können beliebig gewählt werden. Diese

Funktionsform ist aber wegen der impliziten absoluten Risikoaversionen ökonomisch

nur in Teilbereichen sinnvoll.

15

Gegen den Erwartungswert-Varianz-Ansatz wird außerdem eingewendet, dass er

gegen das Dominanzprinzip verstoßen kann5 und höhere Momente einer Dichtefunktion nicht berücksichtigt. Ferner wird ein Entscheider, wenn er anhand des Erwartungswert-Varianz-Ansatzes die beste Alternative auswählt, nicht hinreichend zwischen links- oder rechtsschiefen Dichtefunktionen und solchen mit unterschiedlicher

Wölbung differenzieren können (ODENING 1994, 116 f.).

Weil der Erwartungswert-Varianz-Ansatz relativ leicht für die Anwendung umgesetzt werden kann, wird dieser trotz dieser erheblichen Einschränkungen statt des

Erwartungsnutzenmodells auch im Rahmen der Kapitalmarkttheorie eingesetzt.

2.2.3.3

Stochastische Dominanz

Bei einigen Entscheidungsproblemen unter Unsicherheit kann das Konzept der stochastischen Dominanz eine Alternative zum Erwartungsnutzen-Modell sein. Bei diesem Konzept werden i. d. R. zwei Grade von stochastischer Dominanz unterschieden. Man spricht von stochastischer Dominanz ersten Grades, wenn sich die Verteilungsfunktion F j eines Aktes A j mit derjenigen des Aktes Ai nicht schneidet und

F j rechts von Fi liegt (BRANDES et al. 1997, 303). Ein Entscheider wird bei einer

monoton steigenden Nutzenfunktion unabhängig von seiner Risikoeinstellung den

stochastisch dominanten Akt wählen. So wird der Akt A2 dem Akt A1 in Abbildung

2.1a vorgezogen. Eine Entscheidung wird schwieriger, wenn sich die Verteilungsfunktionen schneiden (Abbildung 2.1b und c) (BRANDES et al. 1997, 302 ff.).

5

Der Zusammenhang zwischen Entscheidungskriterien und dem Dominanzprinzip wird von LAUX

(1998, 156 ff.) ausführlich für die verschiedenen Risikoeinstellungen beschrieben.

16

Abbildung 2.1: Verteilungsfunktionen und stochastische Dominanz

In einigen Fällen kann dann das Konzept der stochastischen Dominanz 2. Grades zur

Entscheidungsfindung dienen. Von stochastischer Dominanz zweiten Grades spricht

man, wenn bei sich schneidenden Verteilungsfunktionen die untere Fläche A zwischen den Kurven nicht kleiner ist als die obere B. Dieses ist in Abbildung 2.1b zu

sehen, wo sich die beiden Verteilungen A3 und A4 schneiden. In diesem Fall wird

ein risikoaverser Entscheider i. d. R. Akt A4 wählen (HANF 1986, 98 ff.).

Es kann aber eine Situation eintreten, wie sie in Abbildung 2.1c zu sehen ist. Hier ist

die obere Fläche D größer ist als die untere Fläche C, wenn die beiden Alternativen

A5 und A6 miteinander verglichen werden. Dann ist das Konzept der stochastischen

17

Dominanz ersten und zweiten Grades nicht mehr geeignet, um zwischen den Alternativen zu diskriminieren. Je nach Höhe der Risikoaversion wird ein Entscheider A5

oder A6 wählen.

2.2.3.4

Prospect-Theorie

In vielen empirischen Studien hat sich gezeigt, dass sich Entscheider nicht entsprechend der Erwartungsnutzentheorie verhalten. Die Nobelpreisträger KAHNEMAN/TVERSKY

(1979) konnten in empirischen Arbeiten drei Phänomene feststellen,

die nicht im Einklang mit der Erwartungsnutzentheorie stehen. Erstens stellten sie

wie schon ALLAIS fest, dass Individuen bei mehreren Alternativen die sichere Alternative vorziehen (certainty effect). Zweitens konnten sie zeigen, dass das Risikoverhalten der Menschen sich bei Gewinnen und Verlusten unterscheidet. Während die

Individuen sich bei Gewinnen risikoavers verhalten, zeigt sich häufig ein risikofreudiges Verhalten bei Verlusten (reflection effect). Schließlich ist für die Wahl einer

Alternative auch die Art der Darstellung des Ergebnisses entscheidend (isolation

effect). Diese drei Phänomene haben KAHNEMAN/TVERSKY (1979) berücksichtigt,

als sie die Prospect-Theorie als Alternative zur Erwartungsnutzentheorie formulierten. Diese hat durch die kumulative Prospect-Theorie (TVERSKY/KAHNEMAN (1992)

und WAKKER/TVERSKY (1993)) eine Weiterentwicklung erfahren.

18

Die Entscheidungsfindung gemäß der Prospect-Theorie kann in zwei Phasen unterschieden werden. In der ersten Phase werden die Prospekte oder Alternativen aufbereitet, d. h. anhand von Heuristiken werden spezielle Festlegungen, Vereinfachungen

und Anpassungen vorgenommen6. In der zweiten Phase werden die aufbereiteten

Prospekte in eine besondere Wertfunktion v(x), durch die eine Bewertung der editierten Prospekte erfolgt, übertragen. Die Prospekte werden als Verluste oder Gewinne

in Bezug zu einem Referenzpunkt, z. B. dem Status quo, bewertet. Ein häufig festzustellender Verlauf der Wertfunktion, ist in der Abbildung 2.2 dargestellt (KAHNEMAN/TVERSKY

1979, 279).

Abbildung 2.2: Typische Wertfunktion (Prospect-Theorie)

6

Da diese Schritte formal nicht eindeutig festgelegt sind, ist das Ergebnis dieser sogenannten EditingPhase vom Entscheider abhängig. Unterschiedliche Entscheider können daher bei gleicher Entscheidungssituation nach Abschluss der Editing-Phase zu voneinander abweichenden Ergebnissen kommen

(EISENFÜHR/WEBER 1999, 378).

19

Die Funktion ist konkav im Bereich der Gewinne. Dagegen wird im Verlustbereich

ein konvexer Verlauf angenommen. Absolut gesehen werden Verluste höher bewertet als entsprechende Gewinne.

In die zu berechnende Nutzenfunktion geht noch eine Wahrscheinlichkeitsgewichtungsfunktion der Art ein, wie sie in Abbildung 2.3 zu sehen ist7 (KAHNEMAN/TVERSKY

1979, 283).

Abbildung 2.3: Wahrscheinlichkeitsgewichtungsfunktion (Prospect-Theorie)

Der erwartete Nutzen wird dann für eine Alternative A (EP(A)) wie folgt berechnet:

EP ( A) S ( p1 )v( x1 ) S ( p 2 )v( x 2 ) .

(2.8)

In der Arbeit von KAHNEMAN/TVERSKY (1979) hat sich gezeigt, dass die ProspectTheorie empirisches Entscheidungsverhalten abbilden kann. Allerdings kann der Fall

eintreten, dass die stochastische Dominanz einzelner Alternativen indirekt verletzt

wird. Außerdem können nicht beliebig viele Konsequenzen der Alternativen abgebildet werden (EISENFÜHR/WEBER 1999, 380 f.).

7

Die Wahrscheinlichkeitsgewichtungsfunktion ist in der Nähe der Endpunkte nicht definiert.

20

Hier setzt die kumulative Prospect-Theorie an. Diese überträgt das Konzept der kumulativen Wahrscheinlichkeitsverteilung aus der rangplatzabhängigen Nutzentheorie

(vgl. Abschnitt 2.2.3.1) auf die Prospect-Theorie, sodass stochastisch dominierte

Alternativen nicht mehr vorgezogen werden. Wie bei der rangplatzabhängigen Nutzentheorie werden die Ergebnisse einer Entscheidungsalternative der Größe nach

geordnet. Mit dem Referenzpunkt können analog der Prospect-Theorie Gewinne von

Verlusten getrennt werden und durch eine Wertfunktion bewertet werden. Der erwartete Nutzen einer Alternative (CPT(A)) kann dann gemäß der folgenden Formel ermittelt werden (EISENFÜHR/WEBER 1999, 384):

m

CPT ( A)

¦ u( xi )S ( pi ) i 1

n

¦ u ( x )S

i

( pi ) .

(2.9)

i m 1

Die Entscheidungsgewichte der positiven S ( pi ) und negativen Konsequenzen

S ( pi ) können nach folgenden Formeln bestimmt werden:

S ( pi )

S ( pi )

i

i 1

j 1

j 1

n

n

j 1

j i 1

g (¦ p j ) g (¦ p j )

(2.10)

g (¦ p j ) g ( ¦ p j ) .

(2.11)

Zwei typische umgekehrt s-förmige Wahrscheinlichkeitsgewichtungsfunktionen g(p)

finden

sich

in

Abbildung

2.4

(EISENFÜHR/WEBER

TVERSKY/KAHNEMAN 1992, 313):

21

1999,

385

und

Abbildung 2.4: Wahrscheinlichkeitsgewichtungsfunktionen (kumulative Prospect-Theorie)

Im Gegensatz zu den Wahrscheinlichkeitsgewichtungsfunktionen der ProspectTheorie (Abbildung 2.3) gibt es keine Sprungstellen an den Endpunkten.

Außerdem ist als weiterer Vorteil gegenüber der Prospect-Theorie hervorzuheben,

dass die nicht axiomatische Editing-Phase entfällt.

Abschließend lässt sich feststellen, dass es neben der immer noch häufig eingesetzten

Erwartungsnutzentheorie eine Reihe von Alternativen gibt, die weniger im Widerspruch zu dem empirisch festzustellenden Verhalten der Individuen stehen. Diese

und auch die zuletzt vorgestellten Ansätze, die der Prospect-Theorie zuzuordnen

sind, werden allerdings in der Anwendung kaum eingesetzt, weil sie schwer umzusetzen sind. In dieser Arbeit, in der Entscheidungen unter Risiko und Unsicherheit

aus der Sicht eines Beobachters untersucht werden sollen, wird deshalb ein Entscheidungsnetzansatz und dazu passende Entscheidungskriterien in Abschnitt 2.5

eingeführt, der als Weiterentwicklung des Erwartungswert-Varianz-Ansatzes zu sehen ist. Der Entscheidungsnetzansatz erlaubt es, neben dem Erwartungswert und der

22

Varianz weitere Parameter wie den bedingten Erwartungswert und zusätzliche Varianzparameter zu berechnen, die geeignet sind, zusätzliche Entscheidungshilfen zu

geben.

2.3

Zur Interpretation von Wahrscheinlichkeiten

2.3.1

Einführung

Im Zusammenhang mit Entscheidungen unter Unsicherheit ist es wichtig, den Begriff

der Wahrscheinlichkeit und die verschiedenen Interpretationen dieses Begriffs ausführlicher zu behandeln, auch wenn führende Statistiker wie KENDALL und STUART

(1963, 180) der Überzeugung sind, dass es für einen Statistiker ein Zeichen von Unreife ist, allzu viel über Wahrscheinlichkeitstheorie zu debattieren. Es wird allgemein

anerkannt, dass das mathematische Konzept der Wahrscheinlichkeiten durch die

KOLMOGOROFF-Axiome (1933) adäquat beschrieben werden (BUNGE 1988, 46).

Aber hinsichtlich der Interpretation des Wahrscheinlichkeitsbegriffs ist gerade auch

im Zusammenhang mit singulären Fällen eine lange Diskussion geführt worden. Dabei kristallisierten sich drei wichtige Interpretationsansätze heraus. Neben dem objektivistischen, sind der subjektivistische und schließlich der durch POPPER und

BUNGE entwickelte Interpretationsansatz der Verwirklichungstendenz (Propensitäten-Ansatz) hervorzuheben. Diese Ansätze werden im Anschluss an Abschnitt 2.3.2,

in dem ein Überblick zur Geschichte der Wahrscheinlichkeitstheorie gegeben wird,

in den Abschnitten 2.3.3 – 2.3.5 vorrangig unter dem Aspekt einmaliger Entscheidungsprobleme unter Risiko und Unsicherheit vergleichend diskutiert. Im Gegensatz

zu den experimentellen Wissenschaften wie z. B. der Physik und Chemie sind in den

Sozial- und Wirtschaftswissenschaften die Voraussetzungen, ein kontrolliertes Experiment wiederholt durchzuführen, selten gegeben. Ökonomische Entscheidungssituationen sind daher oft einmalig und nicht wiederholbar.

23

2.3.2

Exkurs zur Geschichte der Wahrscheinlichkeitstheorie

Die folgenden Ausführungen orientieren sich an MENGES (1968, 9 ff.) und HARTUNG

(1986, 10 ff.). MENGES beginnt seine Geschichte der Wahrscheinlichkeitsrechnung

mit GEROLAMO CARDANO (1501-1576). Dieser führte in seinem unveröffentlichten

Buchmanuskript „Liber de ludo aleae” (Buch über das Würfelspiel), das in der Zeit

um 1520 entstand, die Gleichmöglichkeitsdefinition, die Additionseigenschaft und

das Konzept der mathematischen Erwartung ein.

MENGES (1968, 9 f.) hebt die Verdienste von BLAISE PASCAL (1623-1662) und

PIERRE DE FERMAT (1601-1665) hervor, welche eine Briefkorrespondenz über Fragen

des Glückspiels führten und zu einer Begründung der Wahrscheinlichkeitsrechnung

beigetragen haben. Ihre Gedanken wurden von dem Holländer CHRISTIAN HUYGENS

(1629-1695) aufgenommen, der als Erster den Begriff der Urne in Zusammenhang

mit der Wahrscheinlichkeitsrechnung brachte und von einer mathematischen „Erwartung” sprach.

Nicht unerwähnt dürfen die besonderen Verdienste der Familie BERNOULLI bleiben.

JACOB BERNOULLI (1654-1705), ein Mathematikprofessor, nahm HUYGENS’ Buch

und erweiterte es um Teile der Kombinatorik und um eine Anwendung der Wahrscheinlichkeitsrechnung. Außerdem geht auf ihn das BERNOULLIsche Theorem zurück. Neben NIKOLAUS BERNOULLI (1695-1726), der großen Anteil an der Publikation der Ergebnisse seines Onkels JAKOB hatte, ist noch DANIEL BERNOULLI (17001782) hervorzuheben. Seine wissenschaftliche Leistung liegen in der Entdeckung des

Grenznutzenkonzepts und einige Untersuchungen zu Beobachtungsfehlern. Außerdem führte er das Konzept der moralischen Erwartung ein, das in die Entscheidungstheorie als „Bernoulli-Nutzen” eingegangen ist und als Ausgangspunkt für die

VON

NEUMANN-MORGENSTERNSCHE Erwartungsnutzentheorie gilt. Schließlich geht auf

ihn das Petersburger-Paradoxon zurück.

Eine besondere Stellung in der Geschichte der Wahrscheinlichkeitstheorie nimmt

auch THOMAS BAYES (1702-1761) ein. Sein Verdienst liegt in der Begründung des

nach ihm benannten BAYESSCHEN THEOREMS.

24

Bedeutende Wissenschaftler waren ferner SIMEON DENIS POISSON (1781-1840) und

CARL FRIEDRICH GAUSS (1777-1855). Während POISSON das Gesetz der großen Zahlen begründet hat, ist GAUSS über die Normalverteilung und die mathematische Formulierung der Methode der kleinsten Quadrate, die in der Regressionsrechnung eingesetzt wird, bekannt geworden.

Zur Entwicklung der Wahrscheinlichkeitsrechnung haben die angelsächsische Schule

mit so bedeutenden Gelehrten wie KARL PEARSON (1857-1936) und RONALD AYLMER

FISHER (1890-1962) sowie die stärker mathematisch ausgerichtete russische

Schule mit ANDREJ NICOLAEVIC KOLMOGOROFF (1903-1987), ANDREJ ANDREJEVIC

MARKOFF (1856-1922), ALEXANDER MICHAILOWITSCH LJAPUNOFF (1857-1918)

u. a., die dem bedeutenden Mathematiker PAFNUTI LWOWITSCH TSCHEBYSCHEFF

(1821-1894) folgten, beigetragen.

Zu erwähnen ist noch die Arbeit von ABRAHAM WALD (1902-1950), der die Theorie

des Sequenzialtests entwickelte und die VON NEUMANNschen Spieltheorie zur Theorie der statistischen Entscheidungsfunktionen weiterführte und die Aufgaben der Statistik, im Gegensatz zu FISCHER, nicht darauf beschränkt sah, Urteile zu fällen, sondern zusätzlich Entscheidungen zu treffen und Entscheidungshilfen zu geben. Spielund Entscheidungstheorie sind inzwischen wichtige Teilgebiete der Ökonomie geworden, die nicht ohne wahrscheinlichkeitstheoretische Grundlagen auskommen.

2.3.3

Objektivistische Interpretation

Die objektivistische Interpretation des Wahrscheinlichkeitsbegriffs kann wiederum in

einen klassischen und einen relativistischen Interpretationsansatz aufgeteilt werden.

Die klassische Interpretation geht auf LAPLACE zurück und definiert Wahrscheinlichkeit als den Quotienten aus der Zahl der „günstigen” Fälle durch die Zahl der

„gleichmöglichen” (gleichwahrscheinlichen) Fälle (POPPER 1984, 107 f.).

25

Weil nicht immer davon auszugehen ist, dass gleichmögliche Fälle vorliegen, z. B.

manipulierte Würfel, hat

VON

MISES die klassische Interpretation des Wahrschein-

lichkeitsbegriffs zu einer Theorie der relativen Häufigkeiten weiterentwickelt (MENGES

1968, 31 ff.). Nach dieser Theorie können Wahrscheinlichkeiten über relative

Häufigkeiten bestimmt werden.

Wenn bei n Versuchen k-mal ein Ereignis b zu beobachten ist, dann ist die Wahrscheinlichkeit dafür

p (b )

k

.

n

(2.12)

Der Kritik gegenüber diesem Ansatz, dass, wenn n nicht groß genug gewählt wird,

die Wahrscheinlichkeit über die relative Häufigkeit nicht gut wiedergegeben wird,

begegnet V. MISES, indem er die Wahrscheinlichkeit als Grenzwert betrachtet, dem

die relative Häufigkeit bei einer über alle Grenzen wachsenden Zahl von Versuchen

zustrebt.

lim ( k | n )

nof

(2.13)

p (b )

Wahrscheinlichkeit ist dann als Grenzwert der relativen Häufigkeit zu interpretieren.

Es ergeben sich aber mit dieser Interpretation des Wahrscheinlichkeitsbegriffs einige

Probleme. Einerseits weist BUNGE (1988, 37 ff.) auf die mathematischen Unterschiede zwischen Wahrscheinlichkeiten, wie sie KOLMOGOROFF definiert hat, und dem

von

VON

MISES eingeführten Wahrscheinlichkeitsbegriffs hin. Andererseits gibt es

mit dieser Interpretation des Wahrscheinlichkeitsbegriffs auch Schwierigkeiten,

wenn wie in den Sozial- und Wirtschaftswissenschaften die Stichproben klein sind

und im Gegensatz zu den experimentellen Disziplinen nicht durch ein wiederholtes

Experiment unter kontrollierten Bedingungen entsprechend vergrößert werden können. Die in den Wirtschafts- und Sozialwissenschaften weit verbreitete subjektivistische Interpretation des Wahrscheinlichkeitsbegriffs, scheint dieses Problem zu lösen.

26

2.3.4

Subjektivistische Interpretation

Zur Diskussion über die subjektivistische und objektivistische Interpretation des

Wahrscheinlichkeitsbegriffs schreibt

DE

FINETTI, der neben SAVAGE als einer der

entschiedendsten Vertreter der subjektivistischen Position bezeichnet werden kann:

„Für alle, die es noch nicht wissen, muss gesagt werden, dass es meiner Auffassung

nach nur subjektive Wahrscheinlichkeiten gibt: Grad des Vertrauens - Englisch: Degree of belief - eines bestimmten Subjektes zu einem bestimmten Zeitpunkt aufgrund

einer bestimmten Informationsmenge in Bezug auf das Eintreten eines Ereignisses.”

(DE FINETTI 1981, 6). Ein noch schärferer Angriff gegen die objektivistische Interpretation des Wahrscheinlichkeitsbegriffs findet sich im Vorwort von DE FINETTI (1981,

X): „Es existiert keine objektive Wahrscheinlichkeit.“

Die subjektivistische Interpretation des Wahrscheinlichkeitsbegriffs geht auf die Arbeiten von BAYES und D. BERNOULLI zurück. Im Rahmen dieses Ansatzes werden

Aussagen getroffen, über den Grad des Vertrauens einer Person zu einem bestimmten Zeitpunkt in Bezug auf die Möglichkeit, dass ein Ereignis eintritt.

Die subjektivistische Position wird von MENGES in eine „introspektive” und eine

„bayesianische” unterteilt. Zur ersten Gruppe zählt

DE

FINETTI. Diese Position wird

von MENGES wie folgt charakterisiert: „Eine Person nimmt bewußt Kenntnis von

einem Urteil über die Realität, die ihr vorgelegt wird. Sie „testet” dieses Urteil an

ihrer Intuition. Koinzidiert das ihr vorliegende Urteil R über die Realität mit ihrer

Introspektion völlig, so gibt sie R die Wahrscheinlichkeit 1, ist ihre Intuition dem

Urteil R genau entgegengesetzt, so gibt sie R die Wahrscheinlichkeit 0. In dem Maße, wie ihr subjektives Fürwahrhalten von R abweicht, tendiert ihre Wahrscheinlichkeitsfestlegung näher zu Null hin, und umgekehrt.“ (MENGES 1968, 33 f.). Die Position der zweiten Gruppe, auch „Bayesianer” genannt, zu der auch SAVAGE gehört,

lässt sich wie folgt beschreiben: „Sie wollen direkt den Grad des Fürwahrhaltens

(den „dispositional belief”) messen. Zu diesem Zweck wird das Konzept der hypothetischen Wetten in die Betrachtung eingeführt, das anhand eines Beispiels verdeut-

27

licht werden soll: A stellt die Behauptung D auf, z. B., daß es morgen regnen wird,

B die Behauptung E , daß es morgen nicht regnen wird. Um die Wahrscheinlichkeit

p für die Richtigkeit von D und entsprechend 1-p für die Richtigkeit von E festzustellen, bietet A dem B die Wette über D bzw. E an. Ist A bereit, auf D z. B. doppelt

so viel zu wetten wie B auf E , dann ist D doppelt so „wahrscheinlich” wie E .“

(MENGES 1968, 34).

Die entscheidende Schwäche der subjektivistischen Interpretation des Wahrscheinlichkeitsbegriffs liegt in deren strikten Verneinung objektiver Wahrscheinlichkeiten

(bzw. die a-priori Festlegung dieser) zu sehen. In letzter Konsequenz bedeutet das,

dass es keinen Indeterminismus geben kann, da jegliches Unwissen von den Subjektivisten auf mangelnde Information zurückgeführt werden muss. Ungewissheit, die

durch kein denkbares Wachstum an Erkenntnis beseitigt werden kann (physikalischen Indeterminismus) kann es nicht geben (STEGMÜLLER 1973, 66 f.).

Auch BUNGE (1988, 46 f.) greift die subjektivistische Interpretation des Wahrscheinlichkeitsbegriffs an. Er schreibt: „ The personalist concept is mathematically invalid

because the probability measure defined in the calculus of probability makes no

room for any person.” Schließlich schreibt MENGES, ein entschiedener Gegner des

subjektivistischen Interpretationsansatzes, treffend: „Von subjektiver Wahrscheinlichkeit zu reden, ist genauso sinnvoll, wie von subjektiver Kausalität." (MENGES

1968, 34).

2.3.5

Verwirklichungstendenzen

Für einmalige (singuläre) Ereignisse scheint weder der häufigkeitstheoretische Ansatz von

VON

MISES noch der subjektivistische Ansatz geeignet, um numerische

Wahrscheinlichkeitsaussagen zu teffen. POPPER hat als weiteren Interpretationsansatz

den sogenannten Verwirklichungstendenzen (Propensitäten) -Ansatz eingeführt, der

sowohl als objektiver Ansatz für singuläre Ereignisse als auch für Grenzwertbetrachtungen eingesetzt werden kann. Die Grenzwertbetrachtungen werden hier nicht weiter behandelt, da der Schwerpunkt dieser Arbeit auf einer Analyse von Entscheidun-

28

gen unter Risiko und Unsicherheit liegt, die den singulären Ereignissen zuzuordnen

sind.

Bei der Propensitäteninterpretation wird im Gegensatz zur Häufigkeitsinterpretation

die Wahrscheinlichkeit als ein Merkmal der experimentellen Anordnung bzw. der

Situation gesehen und nicht als ein Merkmal einer Folge. Damit wird die Wahrscheinlichkeit des Ergebnisses eines einzelnen Experimentes oder Ereignisses in Bezug auf seine experimentelle Anordnung bzw. der Situation für grundlegend gehalten

und nicht die Häufigkeit von Ergebnissen in einer Experimentfolge (POPPER 1995a,

188 f.). Nach POPPER (1992, 287) liegt der eigentliche Unterschied zu der Häufigkeitstheorie in der Bedeutung, den die jeweiligen Ansätze den singulären Fällen beimessen. In der Häufigkeitstheorie haben Einzelfallwahrscheinlichkeiten nur eine

geringe Bedeutung im Gegensatz zu dem Theorieansatz der Verwirklichungstendenzen. In der Häufigkeitstheorie wird der Einzelfall als ein Ereignis angesehen, das zu

einer Folge von Ereignissen gehört. Der Einzelfall wird mit einer relativen Häufigkeit eintreten. Gemäß POPPER (1992, 287) ist die Wahrscheinlichkeit eines einzelnen

Ereignisses in der Propensitäteninterpretation zu verstehen, als wenn sie aus einer

virtuellen oder vorstellbaren Folge von Ereignissen entstammt. POPPER (1992, 287)

schreibt: „It attaches to the event a a probability p(a,b) by considering the conditions

which would define this virtual sequences: these are the conditions b, the conditions

that produce the hidden propensity, and that give the single case a certain numerical

probability.” Trotz der Nähe zur Häufigkeitstheorie von

VON

MISES bleiben doch

Unterschiede (POPPER 1984, 109), welche es gerechtfertigt erscheinen lassen, von

einem eigenständigen Theorieansatz zu sprechen.

POPPER (1995b, 26 f.) betont, dass eine Tendenz oder Propensität, ein Ereignis zu

realisieren, im Allgemeinen jeder Möglichkeit innewohnt, und dass die Situation die

Propensität bestimmt. Nach POPPER (1995b, 31) sind Propensitäten aber nicht Eigenschaften, die in einem Objekt liegen, sondern Eigenschaften, die einer Situation zuzuordnen sind, die das Objekt einschließt. Wenn also ein Zusammenhang zwischen

der Situation und der Propensität besteht, dann wird sich die Propensität mit sich

verändernder Situation ebenfalls ändern (POPPER 1995b, 32.).

29

Bei singulären Ereignissen besteht das Problem, die Propensitäten zu messen, um

darauf aufbauend eine Überprüfung vorzunehmen. Sie können nicht immer gemessen

werden. Wenn sich, wie bei biologisch-evolutionären Prozessen, die Situation ändert

und nicht im Sinne eines kontrollierten Experimentes wiederholbar ist, dann ist dennoch die Existenz solcher Propensitäten zu vermuten und diese sind zumindest zu

schätzen (POPPER 1995b, 36). Bei solchen Ereignissen scheint es demnach nicht

möglich zu sein, Propensitäten genau zu bestimmen, damit wäre die Möglichkeit zu

testen nicht gegeben, und es würde keine Überprüfung möglich sein.

Die Propensitäten-Interpretation kann auch auf ökonomische Entscheidungsprobleme

unter Unsicherheit angewendet werden. Auch hier hängen die Wahrscheinlichkeiten

des Eintretens eines Ereignisses letztlich von der Entscheidungssituation ab. Diese

kann von einzelnen Individuen unterschiedlich erfasst und bewertet werden, sodass

nach der subjektivistischen Wahrscheinlichkeitsinterpretation die vermeintlich subjektiven Wahrscheinlichkeiten von Person zu Person unterschiedlich ausfallen werden. Auch wenn die Wahrscheinlichkeitsurteile einzelner Individuen unterschiedlich

ausfallen, ist aber die Wahrscheinlichkeit des Eintretens eines Ereignisses objektiv

von der Situation abhängig (POPPER 1992, 348 ff.). Die Situation ändert sich nicht,

auch wenn sie von den einzelnen Individuen unterschiedlich wahrgenommen wird.

Dieser Gedanke fehlt im subjektivistischen Interpretationsansatz des Wahrscheinlichkeitsbegriffs. Diese nehmen das subjektive Wahrscheinlichkeitsurteil als gegeben

hin und ergründen nicht die objektiv beeinflussenden Rahmenbedingungen (Situation), welche ursächlich die Wahrscheinlichkeiten bestimmen8.

Zusammenfassend ist festzuhalten, dass für große Stichproben aus einem kontrollierten Experiment die objektivistische Interpretation des Wahrscheinlichkeitsbegriffs

bei numerischen Fragen angewendet werden kann. Schwieriger wird es, wenn singuläre Fragen untersucht werden und aus den oben beschriebenen Gründen die objekti-

8

Hier könnte ein Forschungsfeld für die Entscheidungstheorie entstehen, in dem untersucht wird, wie

bei singulären Ereignissen die objektiven Propensitäten (Wahrscheinlichkeiten) ermittelt werden können.

30

ve Interpretation nicht verwendbar ist. Da auch die subjektivistische Interpretation

des Wahrscheinlichkeitsbegriffs nicht geeignet scheint, wird die PropensitätenInterpretation Grundlage für diese Arbeit sein. Insbesondere wird das sich verwirklichen eines Ereignisses (Alternative) im nächsten Kapitel im Rahmen von Sensitivitätsanalysen untersucht.

2.4

Entscheidungsverfahren9

2.4.1

Einführung

Eine Entscheidungsanalyse unter Risiko und Unsicherheit wird mit Daten durchgeführt, die in aller Regel nicht aufgrund einer Versuchsanordnung, sondern im Systemzusammenhang geschichtlicher Ereignisse anfallen. Hintergrund dafür sind die

meist nicht wiederkehrenden Situationen, in denen Wirtschaftssubjekte regelmäßig

zu entscheiden haben. Um solche Situationen zu analysieren, kann man sich grafischer und numerischer Ansätze bedienen. Zu den am häufigsten angewendeten Ansätzen zählen Entscheidungsbäume und Entscheidungsmatrizen sowie Einflussdiagramme. In diesem Abschnitt soll als neuer Ansatz die Entscheidungsnetzanalyse

eingeführt werden, bei der es sich um eine erweiterte Entscheidungsbaumanalyse

handelt.

2.4.2

Entscheidungsbäume und -matrizen

Der Entscheidungsbaum ist ein grafischer Analyseansatz, mit dem Entscheidungen

unter Risiko und Unsicherheit analysiert werden können. Er kann mit folgenden Elementen erstellt werden:

-

Entscheidungen werden durch Rechtecke dargestellt,

-

das Kreissymbol steht für Ereignisse

-

und Ergebnisse (Auszahlungen) werden durch Dreiecke abgebildet.

9

In diesem Abschnitt stützte ich mich auf CLEMEN (1995), EISENFÜHR /WEBER (1999), LAUX (1998),

RAIFFA (1968) und RECKE/LESERER (1998).

31

Der Zusammenhang von einzelnen Elementen wird durch Verbindungslinien verdeutlicht, sodass sich ausgehend von einem Ausgangsknoten eine baumähnliche

Struktur entwickelt. Die folgende Abbildung zeigt beispielhaft einen solchen Aufbau.

Abbildung 2.5: Entscheidungsbaum Investitionsentscheidung

hoher Preis

50%

10000

alte Anlage

0

10000

Erwartungswert

7500

Falsch

niedriger Preis

50%

0

5000

5000

Investition

hoher Preis

neue Anlage

50%

17000

Richtig

0.5

17000

Erwartungswert

8000

niedriger Preis

50%

0.5

-1000

-1000

Bei diesem Entscheidungsbaum handelt es sich um die in Abschnitt 2.2 beschriebene

Entscheidungssituation. Ein Investor steht vor der Frage, ob er eine alte Anlage weiternutzen oder in eine neue Anlage investieren soll. Wenn der Investor in die neue

Anlage investiert, kann er bei einem hohen Preis einen Gewinn von 17000 € erzielen.

Bei einem niedrigen Preis wird er 1000 € Verlust erwirtschaften. Wenn er mit der

alten Anlage weiterproduziert, wird er bei einem hohen Preis 10000 € und bei einem

niedrigen Preis 5000 € Gewinn erzielen. Da hohe und niedrige Preise von dem Investor als gleichwahrscheinlich eingestuft werden, wird jeweils eine Wahrscheinlichkeit

von 0.5 unterstellt.

Um die optimale Entscheidungsstrategie in einem Entscheidungsbaum zu bestimmen, wird das auf BELLMAN (1972) zurückgehende roll-back-Verfahren angewendet.

Hierbei handelt es sich um einen Algorithmus, bei dem über Rückwärtsrekursion die

32

günstigste Entscheidungsstrategie bestimmt wird. Ausgangspunkt ist dabei die letzte

Stufe (der letzte Zeitpunkt) eines Entscheidungsbaumes. Auf dieser Stufe werden für

alle Alternativen die Erwartungswerte für die Zielgröße (z. B. Gewinn) berechnet

und Äste, die keine maximalen Werte aufweisen, nicht weiter berücksichtigt und

weggestrichen. Entsprechend wird von der vorletzten bis zur ersten Stufe verfahren.

Auch hier werden jeweils nur die maximalen erwarteten Gewinne gesucht. Als Ergebnis liefert dieser Algorithmus die optimale Strategie für einen risikoneutralen

Entscheider. Wenn das roll-back-Verfahren unter der Annahme eines risikoneutralen

Entscheiders in dem vorgestellten Beispiel angewendet wird, errechnet sich für die

optimale Entscheidung, in die neue Anlage zu investieren, ein Erwartungswert von

8000 €. Kann ein solches Risikoverhalten nicht unterstellt werden, muss auf Nutzenwerte ausgewichen werden. Die beste Entscheidung wird dann mit dem beschriebenen Algorithmus über die Maximierung der Nutzenerwartungswerte ermittelt. Allerdings liefert dieser Algorithmus nicht bei jeder Präferenztheorie zulässige Lösungen. Er kann im Rahmen der Erwartungsnutzentheorie eingesetzt werden, doch bei

Präferenztheorien, die das Unabhängigkeitsaxiom nicht erfüllen, kann das roll-back-

Verfahren unzulässige Lösungen errechnen (EISENFÜHR/WEBER 1999, 242 f.). Außerdem wird durch diesen Lösungsalgorithmus nur die optimale Strategie bestimmt,

sodass unmittelbar keine vergleichenden Aussagen über zweit- oder drittbeste Strategien möglich sind. Im Rahmen einer Sensitivitätsanalyse kann es aber durchaus

sinnvoll sein, neben der optimalen Strategie auch schlechtere Strategien zu untersuchen (EISENFÜHR/WEBER 1999, 242).

Entscheidungsbäume haben ferner den Nachteil, dass sie bei komplexen Fragestellungen schnell unübersichtlich werden. RAIFFA (1968, 240 ff.) spricht in diesem Zusammenhang von bushy mess. Diese Probleme können vermieden werden, indem

durch ein gezieltes Zusammenfassen von Alternativen oder ganzen Ästen die Komplexität und damit eine mögliche Unübersichtlichkeit reduziert wird. RAIFFA (1968,

240 ff.) schlägt ergänzend noch die Analyse in der Normalform (Entscheidungsmat-

33

rix) vor und verweist auf die zusätzliche Möglichkeit einer Analyse auf stochastische

Dominanz 1. und 2. Ordnung11.

Im Gegensatz zur Analyse mit einem Entscheidungsbaum wird bei einer Entscheidungsmatrix das Entscheidungsproblem in die Normalform übertragen. Damit ist ein

Vergleich zwischen den Ergebnissen unterschiedlicher Entscheidungsalternativen

leicht möglich und auch Analysen von zweitbesten Lösungen sind unproblematisch.

Für das schon beschriebene Investitionsbeispiel (Tabelle 2.1) ergibt sich folgende

Entscheidungsmatrix:

Tabelle 2.2: Entscheidungsmatrix Investitionsentscheidung: Erwarteter Gewinn

Preise

hoher Preis (p=0.5)

niedriger Preis (p=0.5)

alte Anlage

10000

5000

neue Anlage

17000

-1000

Alternativen

Entscheidungsmatrizen können beliebig erweitert werden, sodass auch Analysen von

komplexen Entscheidungsproblemen mit vielen Entscheidungsalternativen und selbst

mit mehreren Zielen möglich sind (EISENFÜHR/WEBER 1999, 36 f.).

2.4.3

Einflussdiagramme

Einflussdiagramme haben gegenüber Entscheidungsbäumen den Vorteil, dass sie

auch bei komplexen Problemen übersichtlich bleiben (EISENFÜHR/WEBER 1999, 45).

Im Gegensatz zu einem Entscheidungsbaum ist ein Einflussdiagramm nicht streng

hierarchisch aufgebaut. Vielfach werden folgende Elemente unterschieden:

11