8H_Steuern

Werbung

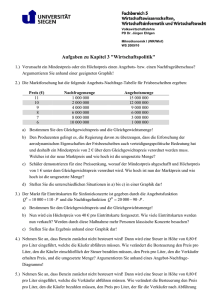

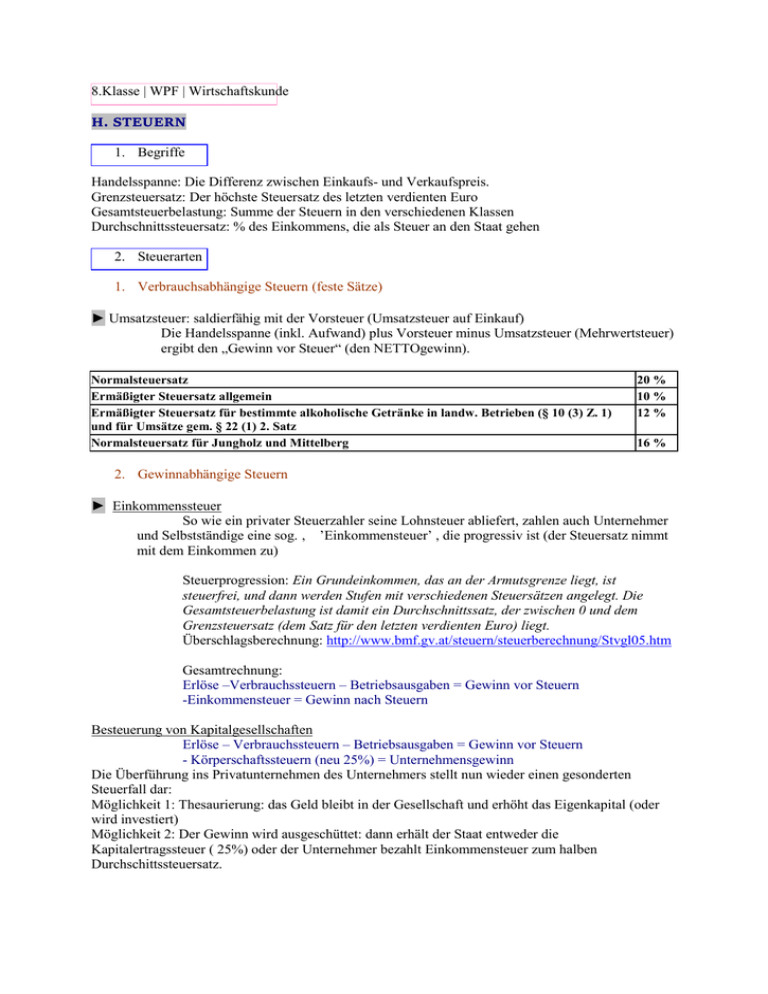

8.Klasse | WPF | Wirtschaftskunde H. STEUERN 1. Begriffe Handelsspanne: Die Differenz zwischen Einkaufs- und Verkaufspreis. Grenzsteuersatz: Der höchste Steuersatz des letzten verdienten Euro Gesamtsteuerbelastung: Summe der Steuern in den verschiedenen Klassen Durchschnittssteuersatz: % des Einkommens, die als Steuer an den Staat gehen 2. Steuerarten 1. Verbrauchsabhängige Steuern (feste Sätze) ► Umsatzsteuer: saldierfähig mit der Vorsteuer (Umsatzsteuer auf Einkauf) Die Handelsspanne (inkl. Aufwand) plus Vorsteuer minus Umsatzsteuer (Mehrwertsteuer) ergibt den „Gewinn vor Steuer“ (den NETTOgewinn). Normalsteuersatz Ermäßigter Steuersatz allgemein Ermäßigter Steuersatz für bestimmte alkoholische Getränke in landw. Betrieben (§ 10 (3) Z. 1) und für Umsätze gem. § 22 (1) 2. Satz Normalsteuersatz für Jungholz und Mittelberg 20 % 10 % 12 % 16 % 2. Gewinnabhängige Steuern ► Einkommenssteuer So wie ein privater Steuerzahler seine Lohnsteuer abliefert, zahlen auch Unternehmer und Selbstständige eine sog. ‚ ’Einkommensteuer’ , die progressiv ist (der Steuersatz nimmt mit dem Einkommen zu) Steuerprogression: Ein Grundeinkommen, das an der Armutsgrenze liegt, ist steuerfrei, und dann werden Stufen mit verschiedenen Steuersätzen angelegt. Die Gesamtsteuerbelastung ist damit ein Durchschnittssatz, der zwischen 0 und dem Grenzsteuersatz (dem Satz für den letzten verdienten Euro) liegt. Überschlagsberechnung: http://www.bmf.gv.at/steuern/steuerberechnung/Stvgl05.htm Gesamtrechnung: Erlöse –Verbrauchssteuern – Betriebsausgaben = Gewinn vor Steuern -Einkommensteuer = Gewinn nach Steuern Besteuerung von Kapitalgesellschaften Erlöse – Verbrauchssteuern – Betriebsausgaben = Gewinn vor Steuern - Körperschaftssteuern (neu 25%) = Unternehmensgewinn Die Überführung ins Privatunternehmen des Unternehmers stellt nun wieder einen gesonderten Steuerfall dar: Möglichkeit 1: Thesaurierung: das Geld bleibt in der Gesellschaft und erhöht das Eigenkapital (oder wird investiert) Möglichkeit 2: Der Gewinn wird ausgeschüttet: dann erhält der Staat entweder die Kapitalertragssteuer ( 25%) oder der Unternehmer bezahlt Einkommensteuer zum halben Durchschittssteuersatz. Dass damit aber dennoch bei kleineren Beträgen die Gesamtsteuerbelastung einer Firma höher ist, täuscht nur oberflächlich darüber hinweg, dass steuersparende Kniffe (wir erinnern uns) hier eine wesentlich höhere Bandbreite haben…. Die Eckpfeiler der 2. Etappe der großen Steuerreform 2004/05 Nach der Beschlussfassung der ersten Etappe der Steuerreform 2004/05 im Sommer 2003 (BGBl I 2003/71) hat die österreichischen Bundesregierung am 9. Jänner 2004 die Eckpfeiler der 2. Etappe dieser Steuerreform vorgestellt. Die Neuerungen sollen überwiegend ab 2005 in Kraft treten. 1. Maßnahmen für Einkommensteuerpflichtige 1.1. Reform des Einkommensteuer-/Lohnsteuertarifes Der Einkommensteuertarif wird als Durchschnittssteuersatztarif neu gestaltet. Das bedeutet: bei Arbeitnehmern ohne Alleinverdienerabsetzbetrag sind nun ca. 15.770 Euro Jahresbruttoeinkommen steuerfrei; bei den Selbständigen sind 10.000 Euro Jahresbruttoeinkommen steuerfrei; bei Pensionisten sind 13.500 Euro Jahresbruttoeinkommen steuerfrei. Im Ergebnis heißt das, dass von 5,9 Mio Steuerpflichtigen rd 2,55 Mio Steuerpflichtige ab 1.1. 2005 keine Lohn- und Einkommensteuer bezahlen werden. Der allgemeine Absetzbetrag ist in den Tarif bereits eingearbeitet. Die speziellen Absetzbeträge (Verkehrsabsetzbetrag 291 Euro, Arbeitnehmerabsetzbetrag 54 Euro, Pensionistenabsetzbetrag 400 Euro) bleiben unverändert, dazu kommt ein Kinderzuschlag beim Alleinverdiener(erzieher)absetzbetrag (derzeit 364 Euro).Bei Arbeitnehmern wird der 13. und 14. Gehalt/Lohn wie bisher mit 6% besteuert. Die Einkommensteuer wird wie folgt berechnet: (nach allen Abzügen wie zB Sozialversicherungsbeiträgen, Werbungskosten, Sonderausgaben) Einkommen (Eink) in € Formel zur Berechnung der Einkommensteuer bis 10.000 Steuer = 0 von 10.000 bis 25.000 (Eink – 10.000) * 5.750/15.000 (=38,333%) von 25.000 bis 51.000 5.750 + (Eink – 25.000) * 11.335/26.000 (=43,596%) über 51.000 17.085 + (Einkommen – 51.000) * 50% Beispiel: a) Arbeitnehmer: Einkommen 30.000 €, kein Alleinverdiener 5.750 + (30.000 – 25.000) * 11.335/26.000 = abzüglich Verkehrs- und Arbeitnehmerabsetzbetrag (291 € + 54 €) = Steuer (für laufenden Bezug) 7.930 € - 345 € 7.585 € b) Pensionist: 5.750 + (30.000 – 25.000) * 11.335/26.000 = Pensionistenabsetzbetrag (nur bis 21.800 €) Steuer (für laufenden Bezug) c) Unternehmer: - 7.930 € 0€ 7.930 € Einkommen in € Steuersatz (= Grenzsteuersatz) bis 10.000 0% von 10.000 bis 25.000 38,3333% (= 5.750/15.000) von 25.000 bis 51.000 43,5962% (= 11.335/26.000) über 51.000 50 % 1.2. Erhöhung der Absetzgrenze für Kirchenbeitrag Die Absetzbarkeit des Kirchenbeitrages wird von derzeit 70 Euro auf 100 Euro angehoben 1.3. Einkommensstärkung für Familien – Einführung eines Kinderzuschlags zum Alleinverdiener (erzieher) absetzbetrag Es wird ein Kinderzuschlag zum Alleinverdiener-(erzieher-)absetzbetrag eingeführt: Für das erste Kind 130 Euro, für das zweite Kind 175 Euro und für das dritte und jedes weitere Kind 220 Euro und die Zuverdienstgrenze beim Alleinverdienerabsetzbetrag mit Kind auf 6.000 Euro angehoben. 1.4. Anhebung der Pendlerpauschale um 15% 2. Maßnahmen für Unternehmen in der Rechtsform von Kapitalgesellschaften Ziel der Maßnahmen bei der Unternehmensbesteuerung ist eine Attraktivierung des Wirtschaftsund Arbeitsstandortes zur Stärkung der Investitionen und Schaffung von Arbeitsplätzen. 2.1. Körperschaftsteuersatz Der Körperschaftsteuertarif wird von 34% auf 25% abgesenkt. Die Bemessungsgrundlage wird durch Abschaffung der Eigenkapitalzuwachsverzinsung sowie der Abschaffung der steuerfreien Übertragung stiller Reserven (§ 12 EStG) verbreitert. Für Kapitalgesellschaften ergibt sich demnach folgende Gesamtsteuerbelastung: bis 2004 ab 2005 steuerpflichtiger Gewinn 100,00 100,00 Körperschaftsteuer - 34,00 - 25,00 66,00 75,00 - 16,50 - 18,75 49,50 56,25 50,50% 43,75% Gewinn nach KöSt (= mögliche Gewinnausschüttung) 25% KESt bei Ausschüttung Gewinn nach Steuern bei Ausschüttung Steuerbelastung gesamt 2.2. Gruppenbesteuerung An Stelle der bestehenden Organschaftsregelung tritt eine moderne, international attraktive Gruppenbesteuerung. Details dazu liegen derzeit noch nicht vor. 2.3. Versicherungstechnische Rückstellungen Die steuerliche Abzugsfähigkeit bestimmter versicherungstechnischer Rückstellungen wird verbessert. 3. Sonstige Maßnahmen Abschaffung von Bagatellsteuern (Schaumweinsteuer) bzw. Senkung von Steuern (Biersteuer, Dieselsteuer für Bauern).