als Word (ab 2003)

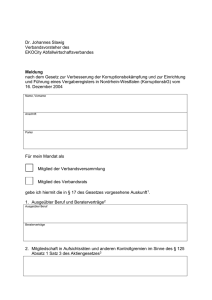

Werbung