Document

Werbung

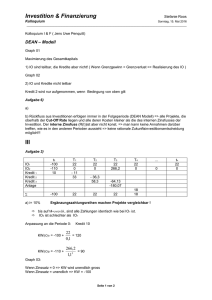

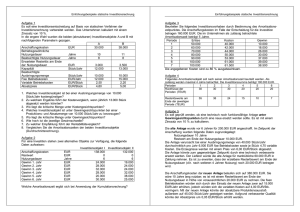

BWL III – Rechnungswesen/ Investition und Finanzierung Ak. OR Dr. Ursel Müller Übersicht Methoden der Investitionsrechnung 3 klassische finanzmathematische Methoden der Investitionsrechnung Der Kapitalwert Die Annuitätenmethode Der interne Zinsfuß 2 2. Methoden der Investitionsrechnung Zu (1) Die Kapitalwertmethode Investitionen sind Zahlungsreihen Typisch: Beginn mit Auszahlung und danach nur Einzahlungen t0 t1 t2 t3 -100 + 50 + 50 + 50 Ermittlung des Barwertes für jeden beliebigen Zeitpunkt durch Auf- oder Abzinsen! Barwert: Gegenwartswert einer Zahlungsreihe Kapitalwert: besonderer Gegenwartswert 3 2. Methoden der Investitionsrechnung Kapitalwert: besonderer Gegenwartswert Bezugszeitpunkt hier: A0 in t0 Verwendung des „richtigen“ Kalkulationszinsfußes zur Diskontierung Einheitszinssatz i (vollkommener und vollständiger Kapitalmarkt) n Ko = ∑ t=0 Et (1 + i)t n - ∑ t=0 At (1 + i)t Für Normalinvestitionen: n Et Ko = ∑ - A0 t=0 (1 + i)t 4 2. Methoden der Investitionsrechnung Rente: mehrere gleiche Einzahlungen, in gleichem zeitlichen Abstand, Einzahlung jeweils am Ende der Periode jährlich nachschüssige Rente (über n Perioden) Der Gegenwartswert der Rente (E) über n Perioden: K0 = E x RBWF – A0 Der Gegenwartswert einer ewigen Rente E K0 = - A0 i Ertragswert: Gegenwartswert der Netto-Einzahlungen bezogen auf den Zeitpunkt t0 5 2. Methoden der Investitionsrechnung a) b) c) Interpretation von Kapitalwert und Ertragswert Wahl: Durchführung der Investition oder Unterlassung (Ja-Nein-Entscheidung) Nein: Verzicht auf die Investition Bedeutet: Keine Kreditaufnahme zu i bzw. Einsatz der Mittel in der besten alternativen Verwendung Anlage am Kapitalmarkt zu i Durchführung einer anderen Investition Konsum 6 2. Methoden der Investitionsrechnung Ökonomische Interpretation de Kapitalwertes: Der Kapitalwert ist eine Vermögensmehrung im Zeitpunkt des Investitionsbeginns t0 oder derjenige Betrag, den der Investor in t0 zusätzlich konsumieren kann (oder anlegen), wenn er z.B. einen Kredit aufnimmt zum Zinssatz i, die Investition durchführt und mit den Einzahlungen daraus den Kredit einschließlich der Zinsen zurückzahlt oder derjenige Betrag, den man maximal für die Möglichkeit, die Investition durchzuführen, bezahlen kann, ohne sich finanziell schlechter zu stellen als bei Verzicht auf die Investition K0 = der Grenzpreis der Investitionsmöglichkeit 7 2. Methoden der Investitionsrechnung Die Reinvestitions- und Finanzierungsannahmen (1) Beschaffung von finanziellen Mitteln zum Zinssatz i (2) Anlage der Mittel zum Zinssatz i (3) Vollkommener Kapitalmarkt, Sicherheit, flache Zinsstruktur, konstanter Zinssatz (4) Vollständiger Kapitalmarkt, beliebige Teile können angelegt und zurückgezahlt werden (5) Einzahlungen aus dem Investitionsprojekt können jederzeit zu i zurückgezahlt werden. Implizit notwendige Annahme des vollst. und vollk. Kapitalmarktes. Bei Wideranlage zu einem anderen Zinssatz ändert sich der Kapitalwert. 8 2. Methoden der Investitionsrechnung Das Entscheidungskriterium (auch für den MehrPerioden-Fall) K0 ist positiv: die Investition ist vorteilhaft K0 ist null: die Investition ist weder vorteilhaft, noch von Nachteil K0 ist negativ: die Investition führt zu einer Verringerung des Vermögens 9 2. Methoden der Investitionsrechnung (2) Die Annuitätenmethode Änderung der Struktur einer Zahlungsreihe, keine Änderung des Kapitalwertes (im vollk. Kapitalmarkt) Annuitätenmethode Ungleich strukturierte Zahlungsreihe 1 mit K01 wird überführt in Eine Reihe von gleich großen Zahlungen mit gleichem Abstand und gleichem Kapitalwert ≡ äquivalente Annuität a der Zahlungsreihe 1 Zahlungen erfolgen nachschüssig, erster Zahlungstermin ist t1 10 Gegeben ist die Zahlungsreihe einer Investition t0 t1 t2 t3 - 100 + 68,18 + 30 + 50 11 2. Methoden der Investitionsrechnung 3 Möglichkeiten zur Ermittlung der Annuität (1) vom Kapitalwert her a = K0 x WGF (n,i), a = K0 x i (ewige Rente) (2) Annuität der Auszahlungsreihe – Annuität der Einzahlungsreihe = Ø Einzahlungsüberschüsse = Gewinnannuität (3) vom Barwert tn durch Multiplikation mit dem Tilgungsfaktor i / (1+i)n - 1 12 Aufzinsungsfaktor Aufzinsung einer Zahlung von t < tn auf tn Abzinsungsfaktor Abzinsung einer Zahlung von t > t0 auf t0 Rentenendwertfaktor (REWF) Aufzinsung jeder Zahlung auf tn und Addition der Einzelwerte Rentenbarwertfaktor (RBWF) Abzinsung jeder Zahlung auf t0 und Addition der Einzelwerte Tilgungsfaktor (TF) Gleichmäßige Verteilung des Barwertes in tn auf n Perioden Wiedergewinnungsfaktor (WGF) Gleichmäßige Verteilung des Barwertes in t0 auf n Perioden 13 2. Methoden der Investitionsrechnung Interpretation Annuität: finanzmathematisch richtig berechnete Durchschnitt von Zahlungen Verteilung der Anschaffungsauszahlung und der Nettoeinzahlungen auf die Rentendauer Gewinnannuität: Ø Überschuss der Nettoeinzahlungen über die auf die Nutzungsdauer der Investition verteilte Anschaffungsauszahlung 14 2. Methoden der Investitionsrechnung Entscheidungskriterium Eine Investition ist vorteilhaft, wenn die Gewinnannuität positiv ist. Von alternativen Projekten ist das mit der höchsten Gewinnannuität zu wählen Die Investition ist weder vorteilhaft, noch unvorteilhaft, wenn die Gewinnannuität einen Wert von 0 hat Eine Investition sollte nicht durchgeführt werden, wenn die Gewinnannuität negativ ist 15 2. Methoden der Investitionsrechnung (3) Der interne Zinsfuß Keine Abwandlung der Kapitalwertmethode, eigenständiges Kriterium! Interner Zinsfuß r : Zinsfuß bei dessen Verwendung als Kalkulationszinsfuß der Kapitalwert einer Investition Null wird Für eine „Normalinvestition“ gilt: n Et ∑ - A0 = 0 t=1 (1 + r)t Bei endlichen Renten gilt: E x RBWF – A0 = 0 E Bei ewigen Renten gilt: r = A0 16 2. Methoden der Investitionsrechnung Beispiel: Eine Normalinvestition, r = 23,37 t0 t1 t2 - 100 + 50 + 50 1 2 3 4 t3 + 50 5 6 Jahre Gebundenes Kapital am Ende des Vorjahres Zinsen (2) x r Rückflüsse Kapitalfreisetzung (4) – (3) Gebundenes Kapital am Jahresende 1 2 3 100 73,37 40,52 23,37 17,15 9,47 50 50 50 26,63 32,85 40,52 73,37 40,52 0 ∑ 213,89/3 ∑ 49,99/3 = 71,30 = 16,66 16,66/71,30 = 23,37 = interner Zins 17 2. Methoden der Investitionsrechnung Fazit: Der interne Zinsfuß entspricht der Verzinsung des durchschnittlich gebundenen Kapitals, nicht dagegen der Verzinsung des eingesetzten Kapitals Anschaffungsauszahlung durch Kredit finanziert: r = der Sollzinsfuß, bei dessen Verwendung die Rückflüsse gerade ausreichen, den Kredit samt Zinsen zurückzuzahlen r = kritischer Zinssatz; der Zinssatz bei Fremdfinanzierung darf nicht mehr als r kosten, wenn die Investition vorteilhaft sein soll 18 2. Methoden der Investitionsrechnung Die Refinanzierungsannahmen (1) Kreditrückzahlungen sind jederzeit in dem Maße möglich, wie Einzahlungen aus dem Investitionsprojekt vorhanden sind (2) Einzahlungen können zum Zinssatz r angelegt werden (Wiederanlageprämisse) (3) Zusätzliche Mittel kosten r Merke: Annahme (2) und (3) unterscheiden sich von der Kapitalwertmethode und der Annuitätenmethode Geldanlage und –aufnahme sind hier zum Kalkulationszinsfuß möglich 19 2. Methoden der Investitionsrechnung Entscheidungskriterium für eine Normalinvestition r>i r=i r<i KW0 > 0 KW0 = 0 KW0 < 0 Der Interne Zinsfuß allein liefert keine eindeutige Entscheidung Vergleich mit dem Kalkulationszinsfuß! 20 2. Methoden der Investitionsrechnung Entscheidungskriterium für Normalfinanzierung r < i Finanzierung ist vorteilhaft r = i Finanzierung ist weder vorteilhaft, noch nachteilig r > I Finanzierung sollte man unterlassen Merke: aus Nicht-Normalinvestitionen (mehr als ein Vorzeichenwechsel) kann man aus der Methode des internen Zinsfußes kein eindeutiges Kriterium ableiten 21 2. Methoden der Investitionsrechnung Die Kapitalwertfunktion (einer Normalinvestition) Beispiel (Schulte, Wirtschaftlichkeitsrechnung, Seite 41) t0 t1 t2 t3 t3 -1.000 +500 +400 +300 +450 K0 = - 1.000 + 500 (1+r)-1 + 400 (1+r)-2 + 300 (1+r)-3 + 450 (1+r)-3 = 0 r = 0,275 i 0 0,05 0,10 0,15 0,20 0,275 0,50 1,0 KW 650 487 349 230 128 0 -267 -556 22 2. Methoden der Investitionsrechnung Co 650 r=0,275 i -1000 -ao -Co 23 2. Methoden der Investitionsrechnung Der Zusammenhang der drei Methoden bei Ja-NeinEntscheidungen Kapitalwertmethode und Annuitätenmethode führen immer zu gleichen Ergebnissen, übereinstimmende Annahme über Geldaufnahme und –anlage am Kapitalmarkt Kapitalwertmethode und interner Zinsfuß-Methode führen nur bei „Normalinvestitionen“ zum gleichen Ergebnis 24 2. Methoden der Investitionsrechnung Auswahlentscheidungen Regeln: mehrere sich gegenseitig ausschließende Investitionsprojekte Wahl des IP mit dem höchsten KW Wahl des IP mit dem höchsten internen Zinsfuß Bei Widersprüchen ist immer die KW-Methode vorzuziehen 25 2. Methoden der Investitionsrechnung a) b) c) Investitions- und Finanzierungsprobleme auf einem unvollkommenen Kapitalmarkt Endwertmethode / vollständiger Finanzplan Methode des Capital Budgeting (Dean-Modell) Ermittlung endogener Grenzzinsfüße als theoretisch richtige Lenkpreise zur optimalen Steuerung des Investitions- und Finanzierungsverhaltens (Hering, 2008, S. 136 -142) 26 Vollständiger Finanzplan Der Einzelunternehmer, Herr Knacks zerbricht sich den Kopf und bittet deshalb um Ihre Mithilfe. Er hat folgende drei Handlungsmöglichkeiten in t0: Er hat 1.800€ übrig. Die Sparkasse bietet ihm 6 % p.a. (Festgeld über 3 Jahre) Realinvestition mit dreijähriger Nutzungsdauer. A0 = 2.700. Die fehlenden 900€ würde ihm die Sparkasse als Kredit mit 10% Zinsen p.a. einräumen bei jährlicher Tilgung von 300€. Erwartete Zahlungsüberschüsse aus der Investition: t1: 1.170€, t2: 1.080€, t3: 990€ Von der Betriebsgründung hat Herr Knacks noch eine Darlehensschuld gegenüber seinem Onkel in Höhe von 1.800€. Bei 8 % Zinsen p.a. wurde „Tilgung nach Möglichkeit“ vereinbart. 27 Aufgaben 1) Die Alternative A (1) bezeichnet eine Finanzinvestition mit der folgenden Zahlungsstruktur: t1 t2 t3 A0 = -1000 +100 +100 +100 Einlösung: + 1.000 Alternative A (2) ist eine Realinvestition mit der folgenden Zahlungsstruktur: t1 t2 A0 = -1.000 PÜ = 450 PÜ = 450 a) b) c) t3 PÜ = 450 Ermitteln Sie Ertrags- und Kapitalwert als Abzinsungsrechnung Ermitteln Sie den Vermögens-Endwert und Überschuss per t3 als Aufzinsungsrechnung Ermitteln Sie den internen Zinsfuß 28 Aufgaben 2) Gegeben sind folgende zwei Investitionsobjekte: Investition 1 Zeitpunkt t0 Auszahlung -100 Einzahlung Investition 2 Auszahlung Einzahlung t1 t2 t3 ... + 10 + 10 + 10 ... - 100 + 115,5 a) Berechnen Sie die jeweiligen Kapitalwerte und die internen Zinssätze bei i = 0,05 % b) Diskutieren Sie den Widerspruch zwischen den beiden Methoden Lösungshinweise: Schmidt/Terberger, S. 158ff. 29 Aufgaben 3) Der Anschaffungspreis des Investitionsprojektes M ist 48.000. die Nutzungsdauer ist 6 Jahre. Die Einzahlungsüberschüsse betragen in den ersten drei Jahren je 15.000, ab dem 4. Jahr je 10.000. Der Restwert zu t = 6 wird dem Schrottwert von 2.000 entsprechen, i = 0,10. Ermitteln Sie den Kapitalwert, die Gewinnannuität und den internen Zinsfuß 30