Basics (Teil II).

Werbung

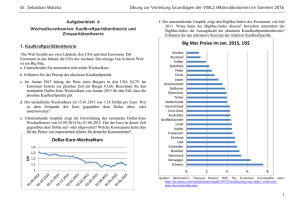

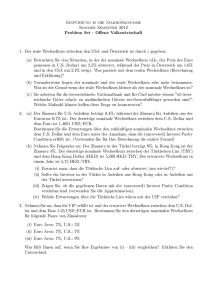

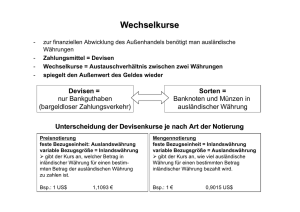

Einkommen, Inflation und Arbeitslosigkeit Thema 4: Internationale Wirtschaft Basics (Teil II). Mario Lackner JKU Linz, Abteilung für Wirtschaftspolitik. 10. November 2008 Eine vernetzte Weltwirtschaft Allgemeines... • Nominelle Wechselkurse: Austauschverhältnisse zwischen Währungen. • Zwei Darstellungsformen: Preis- und Mengennotierung. • Rechnen mit Wechselkursen ist wichtig: Urlaub, Geldanlage und Schuldaufnahme, Wechselkursrisiken auch im Rahmen unternehmerischer Tätigkeit (Export, importierte Vorleistungen und Rohstoffe, Handel mit Importgütern, etc.). • Konvertibilität von Währungen: Voll konvertibel ist eine Währung dann, wenn sie ohne jede Beschränkung in andere Währungen getauscht werden kann. • Devisen sind ausländische Währungen in Form von Bankguthaben, Wechsel oder Schecks. • Ausländisches Bargeld nennt man Valuten bzw. Sorten. Notierung • Preisnotierung: Preis einer Einheit ausländischer Währung in inländischer Währung. Beispiel: 0, 9 Euro pro Dollar. • Ein Steigen des Wechselkurses in Preisnotierung = Abwertung der inländischen Währung. Es sind mehr Euro nötig als vorher, um einen Dollar zu kaufen. • Mengennotierung: Preis einer Einheit inländischer Währung in ausländischer Währung. Beispiel: 1, 11 Dollar pro Euro. • Ein Steigen des Wechselkurses in Mengennotierung = Aufwertung der inländischen Währung. Für einen Euro bekommt man mehr Dollar als vorher. • Seit 1.1.1999 werden die Devisenkurse des Euro in Mengennotierung zu einem Euro dargestellt (1Euro = ...). Euro per Dollar bzw. Dollar per Euro nominell. Reale Wechselkurse Relevanz: Entscheidend für die Wahl zwischen in- und ausländischen Gütern und Dienstleistungen. p = Ep ∗ P ∗ Em ∗ P bzw . m = P P∗ p...indiziert Preiswechselkurse, m...indiziert Mengenwechselkurse. Real-effektive Wechselkurse: Realer Wechselkurs gegenüber den Währungen aller Handelspartner, gewichtet mit den Anteilen der betroffenen Länder am Außenhandel (Import wie Export). Darstellung zumeist als Index, dessen Fallen eine Verbesserung der Wettbewerbsfähigkeit bedeutet (de facto: Mengennotierung). Reale-effektiver Wechselkurse Euro-US $ Wo ist der Markt für Währungen? Der Handel mit Währungen findet nicht zentralisiert an nur einem Ort (wie zB einer Börse) statt. Submärkte: zB der Markt für Dollar, der Handel von Yen vs. Dollar, etc. Hauptakteure am Devisenmarkt: Banken (u.a. im Auftrag von Unternehmen und Privatpersonen) und Zentralbanken. Die Wechselkurse für voll konvertible Währungen bilden sich auf freien Devisenmärkten durch Angebot und Nachfrage. Wechselkursbestimmung in der kurzen Frist: Angebot und Nachfrage am Euro-Dollar-Markt. Ordinate: Wechselkurs des Euro in Preisnotierung, also Euro pro Dollar. Verlauf von Nachfrage- und Angebotskurve: Wertet der Euro ab (Wechselkurs in Preisnotierung steigt), so kosten US-amerikanische Produkte nun mehr Euro als vorher, werden also relativ zu europäischen Produkten teurer. Daher vermuten wir, daß in der Folge eher europäische Produkte denn USamerikanische gekauft werden (sowohl von Europäern, als auch von US-Amerikanern). Die Nachfrage nach Euro steigt und das Angebot an Euro sinkt. Gleichgewicht bei E0 . Was passiert, wenn der Wechselkurs aktuell bei E1 liegt? Angebot und Nachfrage am Euro-Dollar-Markt Beispiel. Die Nachfrage nach Euro sinkt und - gleichzeitig - nimmt das Angebot an Dollar ab. Dies könnte zB hervorgerufen werden durch einen Rückgang der Einkommen in den USA, was auch dazu führen wird, daß US-Amerikaner weniger aus der EU importieren als vorher. Die Nachfrage nach Euro bzw. das Angebot an Dollar sinkt, gegeben den Wechselkurs. Die entsprechenden Kurven verschieben sich daher nach links. Der Wechselkurs steigt, der Euro wertet also (bei Konstanz des Euro-Angebotes in der ersten bzw. der Dollar-Nachfrage in der zweiten Graphik) ab. Zu beachten hier: Einerseits kommen Veränderungen von Exporten und Importen vor, welche durch Veränderungen des nominellen Wechselkurses bedingt sind und den Verlauf der Angebots- und Nachfragekurven in den Devisenmarktdiagrammen erklären. Beispiel: Abwertung des Euro Kernaussage • Ein Überangebot bzw. ein Steigen des Angebotes an einer Währung sollte zu einer Abwertung dieser führen. • Eine Übernachfrage bzw. ein Steigen der Nachfrage nach einer Währung sollte zu einer Aufwertung dieser führen. Was bestimmt Währungsangebot und -nachfrage? Man könnte auch fragen: Welche Gründe gibt es, Währungen zu tauschen? 1. Außenhandel. Importe von Waren und Dienstleistungen führen zu vermehrter Devisennachfrage sowie - gleichzeitig - zu einem vermehrten Angebot an Inlandswährung. In welcher Währung fakturiert wird, hat keinen Einfluß auf den Effekt am Devisenmarkt. Aber: Wechselkursrisiko besteht nur für den, in dessen Währung nicht fakturiert wird. Exporte führen zu einem vermehrten Angebot an Devisen sowie - gleichzeitig - zu einer erhöhten Nachfrage nach der Inlandswährung. Was bestimmt Währungsangebot und -nachfrage? 2. Unterschiedliche Inflationsraten im In- und Ausland. Kaufkraftparitätenbedingung (für E in Preisnotierung): P = EP ∗ . Theoretische Aussage: Langfristig sollte der reale Wechselkurs gleich 1 sein. Heimische Güter werden für das Ausland immer teurer, falls die Inflation im Inland dauerhaft höher ist als die ausländische. Güternachfrage verschiebt sich dann tendenziell in Richtung ausländischer Güter. Dazu später mehr! Was bestimmt Währungsangebot und -nachfrage? 3. Unterschiedliche Zinsniveaus im In- und Ausland. Zinsparitätenbedingung: it = it∗ − Et+1 −Et . Et Werden keine Wechselkursveränderungen erwartet, wird vermehrt die Währung jenes Landes nachgefragt werden, in dem die Zinsen höher sind. Beispiel: Die Wahl zwischen in- und ausländischen Finanzanlagen. Beispiel: Die Wahl zwischen Euro- und Fremdwährungskrediten. Dazu später mehr (siehe Abschnitt Offenheit auf Finanzmärkten)! 4. Langfristiger Kapitalverkehr, Direktinvestitionen. Zum Beispiel führt ein Kapitalabfluß aufgrund höherer Investitionsrenditen im Ausland zu vermehrter Devisennachfrage. Folge: Eine Abwertung der Inlandswährung. Was bestimmt Währungsangebot und -nachfrage? 5. Wechselkurserwartungen. Kursspekulation. Erwarten die Wirtschaftssubjekte zB, daß der Preis des Dollars (in Euro gemessen) steigt - der Dollar also aufwertet - so lohnt es sich, heute Euro in Dollar zu tauschen (d.h. Dollar nachzufragen) und, nach erfolgter Aufwertung, wieder in Euro zurückzutauschen (man erhält dann für einen Dollar vergleichsweise mehr Euro). Analog: Wird erwartet, daß der Dollar abwertet, haben die Wirtschaftssubjekte einen finanziellen Anreiz, Dollarbestände zu verkaufen (Dollar anzubieten). Nach der Dollar- Abwertung sind dann vergleichsweise weniger Euro nötig, um diese Dollarguthaben wieder aufzubauen. Self-fulfilling prophecies. Was bestimmt Währungsangebot und -nachfrage? 6. Interventionen der Notenbanken. Bewußte An- und Verkäufe der Notenbanken zur Wechselkursbeeinflussung. Beispiel für das sog. Stützen von Währungen: Das Stoppen der Euro-Abwertung im Jahr 2000 durch eine konzertierte Aktion der großen Notenbanken! Besonders bedeutend sind diese Interventionen in Systemen fester Wechselkurse (Beispiel: Europäisches Währungssystem 1979 − 1998). 7. Psychologische und politische Faktoren. Beispiele: Aktuelle und erwartete politische Krisen, Regierungswechsel, Kriege, etc. Kaufkraftparitätentheorie (Wechselkurse in der langen Frist) Kurzfristig fluktuieren Wechselkurse vor allem aufgrund von Änderungen von Zinssätzen, politischen Ereignissen und sich verändernden Erwartungen relativ stark. Die Theorie der sog. absoluten Kaufkraftparität (KKP) besagt: Langfristig werden Wechselkurse primär durch die jeweiligen Warenpreise in den einzelnen Ländern bestimmt. Kaufkraftparitätentheorie (Wechselkurse in der langen Frist) Einfachstes Konzept der absoluten Kaufkraftparität ist das Einheitspreisgesetz (law of one price). Dieses besagt, daß (unter Außerachtlassung von Transportkosten und Handelsbarrieren) identische Produkte auf allen Märkten gleich viel kosten sollten egal, wo sie hergestellt werden. Die Preise werden für diesen Vergleich in gleiche Währung (üblicherweise in Dollar) umgerechnet. Die sich auf freien Märkten bildenden Wechselkurse sollten dann dazu beitragen, daß sich die Preise der identischen Güter international angleichen. Kaufkraftparitätentheorie (Wechselkurse in der langen Frist) Beispiel: Ein bestimmtes Güterbündel kostet in den USA 1.000 Dollar und in Mexiko 10.000 Pesos. Bei einemWechselkurs von 100 Pesos pro Dollar kostet dieserWarenkorb in Mexiko 100 Dollar. Was erwarten wir in dieser Situation bei freiem Handel zwischen den USA und Mexiko und wie entwickelt sich dabei der Peso-Dollar-Wechselkurs? Antwort: Wir würden steigende Importe aus Mexiko (Konsum, gewinnbringender Weiterverkauf), eine steigende Nachfrage nach Pesos (gleichzeitig steigendes Angebot an Dollar), und daher eine Aufwertung des Peso (ein Sinken des Peso-Dollar- Wechselkurses) erwarten. Der Preis der mexikanischen Güter (in Dollar) sollte daher steigen aufgrund der Peso-Aufwertung sowie aufgrund der steigenden Nachfrage nach diesen Produkten. Insgesamt sollten sich die Preise in Mexiko denen in den USA angleichen. Kaufkraftparitätentheorie (Wechselkurse in der langen Frist) Populär: Der Big-Mac-Index der Zeitschrift The Economist. Beliebt auch unter Anlegern, um einzuschätzen, ob eine Währung überoder unterbewertet ist (relativ zum Niveau, das die Kaufkraftparität implizieren würde). Kaufkraftparitätentheorie (Wechselkurse in der langen Frist) Kaufkraftparitätentheorie (Wechselkurse in der langen Frist) Die relative Kaufkraftparität (im Gegensatz zur absoluten KKP) argumentiert nicht in Preisniveaus, sondern deren Veränderungen. Warum kann die Kaufkraftparitätstheorie Wechselkurse auch in der langen Frist nicht vollständig erklären? • Nicht identische Güter (Toyota vs. Chevrolet). • Nicht handelbare Güter (Dienstleistunge). • Handelsbeschränkungen, Zölle, Transportkosten. • Präferenzen (tastes). • Wechselkurse werden auch auf längere Frist oft eher von Finanzströmen (Zinsparität!) denn von Handelsflüssen bestimmt. Offenheit auf Finanzmärkten Wir beschäftigen uns hier mit der Wahl zwischen in- und ausländischen Geldanlagen. Einfachst: Vergleich zweier Anleihen ... • für die beim Kauf bzw. beim Verkauf Transaktionskosten in gleicher Höhe anfallen, • die bezüglich des Rückzahlungsrisikos als identisch angesehen werden können, • mit jeweils einem Jahr Laufzeit, • für die sich die Verzinsung bzw. die Rendite für den Anleger aus der Differenz zwischen dem Kaufpreis und dem am Ende der Laufzeit ausbezahlten Nennwert ergibt (diese Anleihen werden Nullkuponanleihen genannt). Offenheit auf Finanzmärkten: Beispiel I. Angenommen, • der Zinssatz einer US-amerikanischen Anleihe beträgt 3%, • der Zinssatz einer japanischen Anleihe beträgt 1%, • der gegenwärtige Wechselkurs beträgt 0, 01 Dollar pro japanischem Yen, und • Anlageentscheidungen werden am erwarteten Ertrag ausgerichtet. Würden keine Wechselkursveränderungen erwartet, wie legten Sie Ihr Geld an, wenn Sie US-Amerikaner bzw. Japaner wären? Erwartete Wechselkursveränderungen beeinflussen die Anlageentscheidung! Tatsächliche Wechselkursveränderungen bestimmen absolute und relative Erträge! Offenheit auf Finanzmärkten: Beispiel I. Welchen erwarteten Wert hätten 100 von einem US-Amerikaner in japanische Anleihen angelegte Dollar am Ende der Laufzeit (ausgedrückt in Dollar), wenn erwartet wird, daß der Wechselkurs in einem Jahr bei 0, 011 Dollar pro Yen liegen wird? 100 ∗ 1 ∗ 1.01 ∗ 0.011 = 111.1 0.01 Sollte in diesem Fall ein US-Amerikaner in US- oder japanischen Anleihen anlegen? In japanischen Anleihen, da die erwartete Rendite aus einer Anlage in japanischen Anleihen höher ist als die (als sicher angenommene) Rendite der US-Anleihe von 3%. Offenheit auf Finanzmärkten: Beispiel I. Welchen erwarteten Wert hätten 10.000 von einem Japaner in US-Anleihen angelegte Yen am Ende der Laufzeit (ausgedrückt in Yen), wenn erwartet wird, daß der Wechselkurs in einem Jahr bei 0, 011 Dollar pro Yen liegen wird? 10.000 ∗ 0.01 ∗ 1.03 ∗ 1 = 9.363, 64 0.011 Sollte in diesem Fall ein Japaner in US-Anleihen oder in japanischen Anleihen anlegen? In japanischen Anleihen. Der erwartete Ertrag aus einer Anlage in US-Anleihen ist negativ, japanische Anleihen zahlen zumindest positive Zinsen. Offenheit auf Finanzmärkten: Beispiel I. Die in diesem Beispiel erwartete hohe Dollarabwertung (der Preiswechselkurs aus Sicht der USA erhöht sich um 10%!) läßt eine Anlage in japanische Anleihen relativ vorteilhafter erscheinen, da die Erwartung, am Ende der Laufzeit derart mehr Dollar pro Yen zu bekommen, den relativen Zinsvorteil der US-Anleihen überkompensiert. Für einen Japaner verhält es sich umgekehrt: Die Erwartung, am Ende der Laufzeit derart weniger Yen pro Dollar zurückzubekommen, wiegt den relativen Zinsnachteil der japanischen Anleihe mehr als auf. Fazit für den Fall gleich hoher Zinsniveaus: Angelegt wird in Anleihen jener Währung, für die eine Aufwertung erwartet wird. Frage: Sind die Annahmen dieses Beispiels mit der Zinsparitätenbedingung vereinbar? Offenheit auf Finanzmärkten: Beispiel II. Beispiel Fremdwährungskredit. Angenommen, Sie benötigen einen Kredit über 10.000 Euro, Laufzeit: 1 Jahr. Ihre Bank offeriert Ihnen zwei endfällige Kredite: Einen in Euro mit 5% Zinsen und einen Franken-Kredit mit 2% Zinsen. Der aktuelle Wechselkurs sei 1, 5 Franken pro Euro. Angenommen, Sie nähmen den Kredit in Franken auf. Kreditvolumen: 15.000 Franken. In welche Richtung müßte sich der Wechselkurs verändern, damit sich der Zinsvorteil aus dem Franken-Kredit verringert? Antwort: Wenn der Euro gegenüber dem Franken abwertet (der Franken aufwertet), so müssen Sie am Ende der Laufzeit - also bei Rückzahlung des geliehenen Franken- Betrages - relativ mehr Euro aufwenden, um einen Franken zurückzubezahlen ... Offenheit auf Finanzmärkten: Beispiel II. Bei einem Wechselkurs von ... zum Zeitpunkt der Fälligkeit des Franken-Kredites beträgt die Rückzahlung in Euro ... Offenheit auf Finanzmärkten: Beispiel II. Beobachtung 1: Auch beim Franken-Kredit zahlen Sie 10.500 Euro zurück, wenn der Euro während der Kreditlaufzeit ca. 3% gegenüber dem Franken abwertet. Beobachtung 2: Erwarten wir keine Veränderung des Franken-Euro-Wechselkurses, entsteht auch im Falle der Kreditwahl Nachfrage nach der Währung jenes Landes, für das der Zinssatz der höhere ist: Sie nehmen zwar einen Kredit in Franken auf, tauschen diese aber am Devisenmarkt in Euro, um Euro verprassen zu können ... Fortsetzung folgt...