Einfache Derivate - Mathematics TU Graz

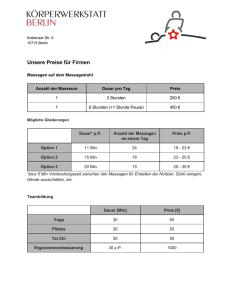

Werbung

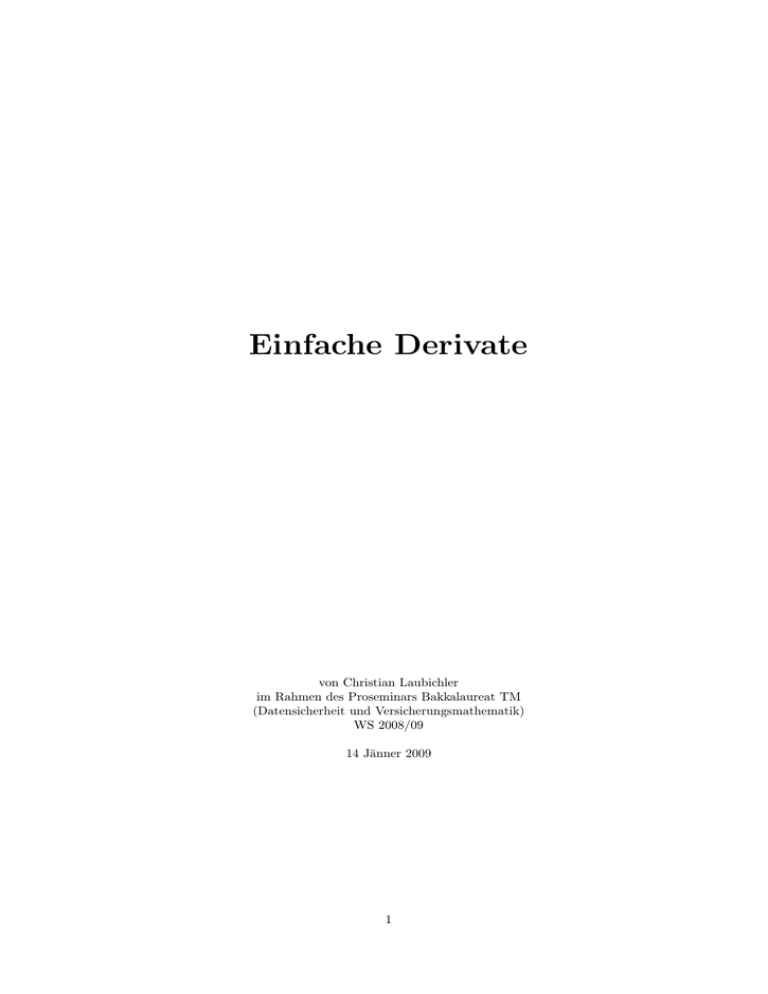

Einfache Derivate

von Christian Laubichler

im Rahmen des Proseminars Bakkalaureat TM

(Datensicherheit und Versicherungsmathematik)

WS 2008/09

14 Jänner 2009

1

Inhaltsverzeichnis

1 Einleitung

2

2 Begriffsbestimmung

2.1 Arbitrage . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.2 Long-Position und Short-Position . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2.3 weitere wichtige Begriffe des Derivathandels . . . . . . . . . . . . . . . . . . . . . .

3

3

3

3

3 Forward - Future

3.1 Forward . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

3.2 Future . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

3.3 Unterschied Forward - Future . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

4

4

5

5

4 Optionen

4.1 Grundlagen des Optionshandels . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

4.2 Wertgrenzen für aktienbasierende Optionen ohne Dividenden . . . . . . . . . . . .

4.3 Auswirkung von Variablenänderungen auf den Optionspreis . . . . . . . . . . . . .

6

6

7

8

1

Einleitung

In den letzten 20 Jahren sind Derivate in der Welt der Finanzen immer wichtiger geworden. Was

versteht man aber unter einem Derivat? Der Begriff Derivat stammt vom Lateinischen

derivare(ableiten) ab. Man definiert ein Derivat als ein Instrument des Finanzmarktes, dessen

Wert von anderen Handelsgütern des Finanzmarktes abhängt (Basis). Derivate können von fast

allen möglichen Handelsgütern abhängen: So zum Beispiel von Rohstoffen(Erdöl, Gold,

Energiepreisen, uvm.), Nahrungsmittel und Wertpapieren(Aktien, Anleihen, Devisen), es gibt

aber auch Derivate bei denen Versicherungen, Optionen oder das Wetter als Basis dienen.

Derivate werden an der Börse und dem so genannten Over-the-Counter-Markt“ gehandelt:

”

Derivate an der Börse:

Eine Derivatbörse, ist ein Markt, an dem von der Börse standardisierte Verträge gehandelt

werden. Solche Derivatbörsen gibt es schon relativ lang, so wurde das Chicago Board of Trade

1848 gegründet. Jeder kennt das Bild von an der Börse schreienden und wild gestikulierenden

Börsenhändlern, so lief es bis vor kurzer Zeit an fast allen Derivatbörsen ab, jedoch der Trend

geht vermehrt zum elektronischen Handel.

Over-the-Counter-Markt“:

”

Als Alternative zum Handel an der Börse gibt es den Over-the-Counter-Markt. Bei diesem geht

es um den Handel zwischen zwei Finanzinstitutionen oder eine Institution und einem Kunden.

Der Handel am Over-the-Counter-Markt geschieht meist per Telefon oder Computer und es

findet kein direkter Kontakt zweier Händler statt. Gemessen am Volumen der Handelsgüter ist

der Over-the-Counter-Markt größer als der Handel an den Börsen. Oft treten

Finanzinstitutionen als Marktmacher“ auf, das heißt nichts anderes, als dass eine solche

”

Finanzinstitution zwei Preise vorbereitet hat. Einen bei dem sie verkauft und einen bei dem sie

kauft. Ein wesentlicher Vorteil des Over-the-Counter-Markts ist: Die Verträge müssen nicht so

spezifiziert sein, wie die der Börse. Ein Nachteil ist, dass ein Risiko besteht, dass der Vertrag

nicht eingehalten wird, welches die Börsen nahezu eliminiert haben.

2

2

Begriffsbestimmung

2.1

Arbitrage

Unter Arbitrage versteht man die Möglichkeit einen risikolosen Profit zu machen, indem man

eventuelle Preisunterschiede zweier Märkte ausnützt. Die Möglichkeit zum Arbitrage besteht in

der Regel nur für eine kurze Zeitspanne, da sich die Preisunterschiede der Märkte wieder

ausgleichen.

Beispiel :

Angenommen eine Aktie wird in New York zu einem Preis A gehandelt und in

Frankfurt zu einem Preis B, wobei B > A. Wenn man jetzt Aktien in New York kauft

und in Frankfurt verkauft, ergibt sich ein Gewinn von #Aktien ∗ (B − A). Da in der

Praxis die Kursdifferenz (falls diese überhaupt existiert) sehr gering ist, kann der

Gewinn die Transaktionskosten meistens nicht decken.

Die moderne Finanzmathematik geht von einem arbitragefreien Markt aus, da sich in der

Vergangenheit zeigte, dass andere Modelle nicht den tatsächlichen Markt darstellen.

2.2

Long-Position und Short-Position

Beim Handel mit Derivaten nehmen die zwei Handelspartner eine der zwei folgenden Positionen

ein:

• In der Long-Position erklärt man sich einverstanden, je nach Vertragskonditionen ein

Handelsgut zu kaufen.

• In der Short-Position erklärt man sich einverstanden, je nach Vertragskonditionen ein

Handelsgut zu verkaufen.

2.3

weitere wichtige Begriffe des Derivathandels

• Als Basiswert oder underlying asset bezeichnet man den dem Derivat

zugrundelegenden Vertragsgegenstand.

• Das Ausübungsdatum bezeichnet jenen Zeitpunkt, zu (oder bis) welchen der Vertrag

eingelöst werden muss(kann). In Folge wird es mit T bezeichnet.

• Der Ausübungspreis oder Strike Preis stellt den Preis dar, welcher im Vertrag

festgelegt wurde, für den man zum (bis zum) Ausübungsdatum kaufen bzw. verkaufen

muss(kann). In weiterer Folge wird dieser mit K bezeichnet.

• Unter dem Spot Preis oder Kassapreis, St , versteht man den (momentanen) Preis des

Underlying, wobei t ∈ [0, T ] und t = 0 den Vertragsbeginn darstellt.

• Mit r wird der risikolose Zinssatz bezeichnet, d.h. es gibt kein Kreditrisiko, sodass das

geliehene oder verliehene Geld sicher wieder zurückgezahlt werden kann.

3

3

Forward - Future

3.1

Forward

Unter einem Forward Contract versteht man ein Derivat, welches eine bindende Vereinbarung

darstellt, einen gewissen Basiswert zum Ausübungsdatum T zum Strike Preis K zu kaufen oder

zu verkaufen. Ein Forward Contract wird auf dem Over-the-Counter-Markt gehandelt und stellt

ein sehr beliebtes Gut der Finanzwelt dar. Es kostet außerdem nichts“ in einen Forward

”

Contract hineinzukommen. Auf Grund der Bewegung des Marktes kann sich der Preis eines

Handelguts verändern.

Der Preis eines Forwards zum Zeitpunkt t:

F (t, T ) = St er(T −t)

Der Wert eines Forwards zum Zeitpunkt t :

X(t, K, T ) = St − e−r(T −t) K

(Long-Position)

X(t, K, T ) = e−r(T −t) K − St

(Short-Position)

Somit ergibt sich am Ende eines Forward Contracts, t = T , der Gewinn bzw. Verlust der

Long-Position aus ST − K , der der Short-Position mit K − ST .

Es folgt ein Beispiel1 , welches den Zusammenhang zwischen Forward und Spot Preis näher

erleuchtet und verschiedene Anlageformen zeigt:

Beispiel :

Angenommen der Spot Preis von Gold ist $300 pro Unze und der risikolose Zinssatz,

r, ist 5% pro Jahr. Weiters wird angenommen, dass keine Lagerkosten aufkommen.

Was ist nun ein angemessener Wert für den ein Jahres Forward Preis von Gold?

Angenommen anfangs ist der ein Jahres Forward Preis $340 pro Unze. Ein Händler

kann nun wie folgt handeln:

1. $300 für 5% pro Jahr ausleihen.

2. eine Unze Gold kaufen.

3. einen Short Forward Contract eingehen, um Gold um $340 in einem Jahr zu

verkaufen.

Die Zinsen für die $300 betragen $15. Der Händler kann nun $315 der $340

verwenden um das Darlehen zurückzuzahlen. Der Profit wäre also $25. Jeder Forward

Preis, der höher als $315 ist, führt bei dieser Arbitrage Strategie zum Profit.

Als nächstes nehmen wir an, dass der Forward Preis $300 ist. Ein Anleger, der in

seinem Portfolio Gold hat kann:

1. Das Gold für $300 pro Unze verkaufen.

2. Den Erlös mit 5% investieren.

3. Einen Long Forward Contract eingehen, der den Rückkauf des Goldes für $300

pro Unze in einem Jahr ermöglicht.

1 (vgl.

Hull, Options, Futures and other Derivatives, 2002, S. 5)

4

Wenn man diese Strategie mit der Alternative, das Gold für ein Jahr im Portfolio zu

behalten, vergleicht sieht man, dass der Anleger mit $15 besser abschneidet. In jeder

Situation in der der Forward Preis geringer als $315 ist, haben Anleger einen Anreiz,

das Gold zu verkaufen und einen Long Forward Contract, wie beschrieben,

abzuschließen.

Die erste Strategie ist profitabel, wenn der ein Jahres Forward Preis von Gold höher

als $315 ist. Umso mehr Händler Nutzen von dieser Strategie ziehen, desto größer

wird die Nachfrage für Short Forward Contracts und der Preis für Ein-Jahres

Forward Contracts wird fallen.

Die zweite Strategie ist profitabel für alle Anleger, die Gold in ihrem Portfolio haben,

und wenn der Preis für Ein-Jahres Forwards unter $315 ist. Diese Anleger versuchen

sich durch diese Strategie einen Vorteil zu verschaffen und die Nachfrage nach Long

Forward Contracts steigt, was auch zu einem steigenden Forward Preis für Gold

führt. Man kann annehmen, dass einzelne Anleger immer bereit sind Arbitrage

Möglichkeiten zu ergreifen und der Forward Preis sich bei $315 einpendeln wird.

Jeder andere Preis führt zu einer Arbitrage Möglichkeit.

3.2

Future

Im Prinzip funktionieren Future Contracts gleich wie Forward Contracts, also Kauf und Verkauf

eines Handelguts zu einem Zeitpunkt T ausgehend von einem Preis K. Allerdings werden Future

Contracts an der Börse gehandelt. Zwar kennen sich die Vertragspartner nicht persönlich,

allerdings bietet die Börse auf Grund spezifischer Vertragskonditionen eine Garantie für die

Vertragspartner, dass der Vertrag erfüllt wird. Es werden die verschiedensten Dinge (zB.:

Lebensmittel, finanztechnische Güter, uvm.) gehandelt. Ein Unterschied zu den Forward

Contracts ist, dass der Verkauf nicht zu einem bestimmten Datum stattfinden muss, sondern in

einem bestimmten Zeitraum, der von der Börse festgelegt wird. Zum Beispiel kann der Zeitraum

abhängig davon sein, wann ein Nahrungsmittel Saison hat. Der Halter der Short-Position hat des

Recht, den exakten Zeitpunkt der Lieferung, während des von der Börse festgelegten Zeitraums,

zu bestimmen.

Der Preis für einen Future Contract hängt von Angebot und Nachfrage für das jeweilige

Handelsgut ab. In der Praxis kommt es nur in den seltesten Fällen zu einem wirklichen Tausch.

Meistens werden Verträge durch Gegengeschäfte vor dem Ausübungsdatum glattgestellt, d.h. der

Halter der Short-Position erwirbt eine Long-Position und umgekehrt. Der Gewinn bzw. Verlust

ergibt sich dann aus der Differenz des Short und Long Preises.

3.3

Unterschied Forward - Future

Die wesentlichen Unterschiede zwischen Forwards und Futures sind:

Forward

Future

Handelsort

Over-the-Counter-Markt

Börse

Vertrag

nicht einheitlich

einheitlich

Ausübungsdatum

genau spezifiziertes Datum

spezifizierter Zeitraum

Abrechnung

Vertragsende

täglich

Lieferung“

”

Ausübung

Lieferung oder Barausgleich

Vertrag gewöhnlich glattgestellt

findet meist statt

vor Fälligkeit

5

4

Optionen

4.1

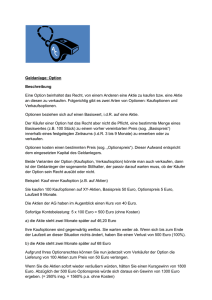

Grundlagen des Optionshandels

Optionen werden auf beiden Märkten gehandelt, also an Börsen und am

Over-the-Counter-Markt. Der wesentliche Unterschied von Optionen zu Forward oder Futures

Contracts ist, dass der Besitzer einer Option, diese nicht einlösen muss, dafür ist der Erwerb

einer Option aber im Gegensatz zu Forward oder Futures Contracts nicht kostenlos.

Es gibt zwei grundlegende Arten von Optionen:

• Die Call Option, diese gibt einem das Recht ein Gut zu einem bestimmten Zeitpunkt und

Preis zu kaufen.

• Die Put Option, welche einem das Recht gibt ein Gut zu einem bestimmten Zeitpunkt

und Preis zu verkaufen.

Weiters gibt es wieder zwei verschiedene Positionen. Derjenige der die Option erwirbt,

Long-Position, und derjenige der die Option verkauft bzw. schreibt, Short-Position. Wenn man

dann noch die zwei Optionsarten (Call und Put) berücksichtigt gibt es also vier mögliche

Positionen:

• Short-Position in einer Call Option

• Long-Position in einer Call Option

• Short-Position in einer Put Option

• Long-Position in einer Put Option

In der Short-Position bekommt man zwar Anfangs immer Geld, die Optionsprämie, allerdings

kann man, wenn die Option gezogen wird, (unbeschränkt viel) Geld verlieren.

Man unterscheidet Optionen auch nach der Ausübungsart. amerikanische Optionen können

während der gesamten Laufzeit des Vertrags eingelöst werden, europäische Optionen nur zum

Ausübungsdatum.

Beispiel :

John Doe schreibt“ eine Call Option für eine Aktie und befindet sich somit in der

”

Short-Position. Der Strike Preis für diese beträgt $20. Er erhält eine Optionsprämie

von $2. Der heutige Spot Preis beträgt $21. Einige Tage später steigt der Kurs auf

$25 und die Option wird gezogen. Wie groß ist John Doe’s Gewinn/Verlust?

Die Optionsprämie ist ihm sicher, da aber der Kurs auf $25 steigt, er sie um $20

verkaufen muss, macht er einen Verlust von $5.

Es ergibt sich Insgesamt: $2 Prämie − $5 Kursänderung = − $2

Für den Erwerber einer Option macht es natürlich nur Sinn diese zu ziehen, falls sein

Gewinn ≥ 0 ist:

Sei CT := max {ST − K, 0}, der Gewinn einer europäischen Call Option.

Sei PT := max {K − ST , 0}, der Gewinn einer europäischen Put Option

In der Regel sind amerikanische Optionen schwerer zu analysieren als europäische, da der

Erwerber diese jederzeit ziehen kann. Deswegen sind amerikanische Optionen auch teurer als

europäische.

6

4.2

Wertgrenzen für aktienbasierende Optionen ohne Dividenden

In Folge wird gezeigt, wie sich Optionswerte anhand von aktienbasierenden Optionen

beschränken lassen. 2

Es wird angenommen, dass der Markt arbitragefrei ist und dass keine Transaktionskosten

aufkommen.

Für eine europäische Call Option gilt:

max {St − Ke−r(T −t) , 0} ≤ Ct ≤ St ,

t<T

Wenn man die untere Grenze genauer betrachtet, sieht man, dass man den Optionswert

aufspalten kann:

St − Ke−r(T −t) + x = Ct , x ≥ 0

Es gilt folgender Zusammenhang zwischen Call und Put einer europäischen Option:

St − Ke−r(T −t) + Pt = Ct

Der Satz von Merton besagt, dass wenn eine Aktie keine Dividende auszahlt, es nie optional ist,

eine amerikanische Call Option vorzeitig auszuüben, also:

CTA = CT

Zwei amerikanische Put und Call Optionen können, falls K und T jeweils gleich sind, auch in

Relation gesetzt werden:

St − K ≤ CtA − PtA ≤ St − Ke−r(T −t)

2 (vgl.

R. Frey & T. Schmidt, Vorlesungsskript Finanzmathematik I, 2006 S.11-14, Beweise darin ersichtlich)

7

4.3

Auswirkung von Variablenänderungen auf den Optionspreis

Wie wirken sich Veränderungen einer Variablen auf den Optionspreis aus?

Es werden folgende Variablen berücksichtigt:

• St , momentane Spot Preis (Aktienkurs, Stock Preis)

• K, Strike Preis

• T, Ausübungsdatum

• σ, Volatilität (Maß für die Unsicherheit über zukünftige Aktienpreisänderungen)

• r, risikoloser Zinssatz (Es wird angenommen, dass bei einer Änderung von r alle anderen

Variablen gleich bleiben. Insbesondere wird angenommen, dass der Spot Preis gleich bleibt,

was in der Praxis nicht zutreffend ist.)

• Dividende (Ausschüttung einer Dividende führt zu einer Verringerung des Spot Preis)

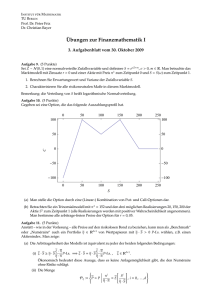

Die folgende Tabelle3 zeigt, wie sich der Optionspreis ändert, wenn eine Variable vergrößert

wird, die anderen aber gleich bleiben. Für den Fall, dass eine Variable verkleinert wird, sind die

+ durch − zu ersetzen und umgekehrt. Für ? gilt, dass der Zusammenhang ungewiss ist.

Variable

europäische Call

europäische Put

amerikanische Call

amerikanische Put

St

+

−

+

−

K

−

+

−

+

T

?

?

+

+

σ

+

+

+

+

r

+

−

+

−

Dividende

−

+

−

+

3 (vgl.

Hull, Options, Futures and other Derivatives, 2002, S. 168 Tabelle 8.1)

8

Literatur

[1] John C. Hull, Options, Futures and other Derivatives, Prentice Hall, 2002, 5th Edition

[2] Robert J. Elliot and P. Ekkehard Kopp, Mathematics of Financial Markets,

Springer, 2004, 2nd Edition

[3] Paul Wilmott, Sam Howison and Jeff Dewynne,

The Mathematics of Financial Derivatives: A Student Introduction, Cambridge

University Press, 1995

[4] Rüdiger Frey und Thorsten Schmidt, Vorlesungsskript Finanzmathematik I, Universität

Leibzig, 2006

9