Skriptum zu - Reinhold Kainhofer

Werbung

Einführung in die

Finanzmathematik: Diskrete Modelle

Skriptum zur Vorlesung (Teile Kainhofer)

Reinhold Kainhofer

FAM, TU Wien

Mai 2007

Inhaltsverzeichnis

1 Das Ein-Perioden-Modell

1.1 Definitionen . . . . . . . . . . . . . . . . . . . . . . . . .

1.2 Arbitrage . . . . . . . . . . . . . . . . . . . . . . . . . .

1.2.1 dominierende Handelsstrategien . . . . . . . . . .

1.2.2 Lineare Preismaße . . . . . . . . . . . . . . . . .

1.2.3 Gesetz des eindeutigen Preises . . . . . . . . . .

1.2.4 Arbitrage . . . . . . . . . . . . . . . . . . . . . .

1.3 Risikoneutrales Wahrscheinlichkeitsmaß (Martingalmaß)

1.4 Bewertung von Contingent Claims . . . . . . . . . . . .

1.4.1 Optionen . . . . . . . . . . . . . . . . . . . . . .

1.5 Vollständige Märkte . . . . . . . . . . . . . . . . . . . .

1.5.1 Unvollständige Märkte . . . . . . . . . . . . . . .

1.6 Risiko und Ertrag (Return) . . . . . . . . . . . . . . . .

1.7 Optimale Portfolios, Zulässigkeit . . . . . . . . . . . . .

1.7.1 Übungsaufgaben . . . . . . . . . . . . . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

1

1

4

4

5

5

6

7

9

12

12

15

16

16

19

2 Wh. Wahrscheinlichkeitstheorie

21

3 Mehr-Perioden-Modell in diskreter Zeit

22

4 Wh. Martingaltheorie

23

5 Capital Asset Pricing Model (CAPM)

24

6 Das Binomialmodell

6.1 Beschreibung des Modells . . . . . . . . . . . . . . . . . . . . . . . .

6.1.1 Das Cox-Ross-Rubinstein (CRR) Modell als Spezialfall . . . .

6.2 Arbitrage-Überlegungen . . . . . . . . . . . . . . . . . . . . . . . . .

6.3 Bepreisung im Binomialmodell . . . . . . . . . . . . . . . . . . . . .

6.4 Europäische Call-Option im Binomialmodell . . . . . . . . . . . . . .

6.5 Verteilung des Maximums im Binomialmodell (Reflection Principle)

6.5.1 Übungsaufgaben . . . . . . . . . . . . . . . . . . . . . . . . .

.

.

.

.

.

.

.

25

25

26

27

28

29

30

32

7 Markov Modelle

7.1 Übungsaufgaben . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

33

36

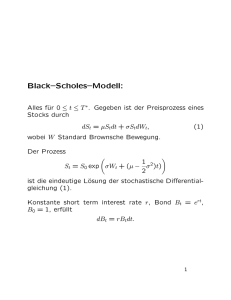

8 Grenzübergang im Binomialmodell: Das Black-Scholes Modell

8.1 Schwache Konvergenz, zentraler Grenzwertsatz in schwacher Formulierung

8.2 Reskalierung des Binomialmodells . . . . . . . . . . . . . . . . . . . . . . .

8.3 Die Black-Scholes-Formel . . . . . . . . . . . . . . . . . . . . . . . . . . .

8.3.1 Ableitung der Black-Scholes-Formel . . . . . . . . . . . . . . . . .

9 Amerikanische Optionen im diskreten Modell

9.1 Die Snell-Envelope (Snell’sche Einhüllende) . . . . . . . . . . . .

9.2 Zerlegung von Supermartingalen . . . . . . . . . . . . . . . . . .

9.3 Anwendung auf Amerikanische Optionen . . . . . . . . . . . . . .

9.4 Zusammenhang der Preise von Amerikanischen und Europäischen

i

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

37

37

38

40

40

. . . . . .

. . . . . .

. . . . . .

Optionen

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

42

43

44

46

46

INHALTSVERZEICHNIS

9.4.1

ii

Übungsaufgaben . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

46

10 Optimale Portfolios und Martingalmethoden

10.1 Übungsaufgaben . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

47

48

Stichworte zum Inhalt der Lehrveranstaltung

50

Anhang

52

Kapitel 1

Das Ein-Perioden-Modell

1.1

Definitionen

(Dieses Kapitel hält sich zu einem großen Teil an Kapitel 1 des Buches [Pli97])

Das Ein-Perioden-Modell ist ein simples Modell, das aber trotzdem die meisten Begriffe, Effekte und

grundlegenden Gedanken der Finanzmathematik gut darstellen lässt.

Definition 1.1. Das Ein-Perioden-Modell besteht aus

1. Start- und Endzeitpunkt t0 und t1 , üblicherweise t0 = 0 und t1 = 1. Handel ist nur zu t0 und

t1 möglich

2. Endlicher Ereignisraum Ω, |Ω| = k < ∞

Ω = {ω1 , . . . , ωk }

ω ∈ Ω beschreibt den allgemeinen Marktzustand zu t1

3. Wahrscheinlichkeitsmaß P mit P(ωi ) > 0∀ωi ∈ Ω

4. Bankkonto-Prozess B = (Bt )t=0,1 , B0 = 1, B1 ist Zufallsvariable ( risikolose Anlage“), B1 > 0

”

(1)

(N )

5. Preisprozess S = (St )t=0,1 mit St = St , . . . , St

, N < ∞. Es existieren N risikobehaftete

(n)

Anlagen ( Assets“), St ist der Preis der n-ten Anlage zur Zeit t. Zu t = 0 sind die Preise

”

(n)

(n)

(n)

S0 bekannt, die Preise S1 jedoch nicht-negative Zufallsvariablen (S1 (ω))

Preisentwicklung Asset n t1 =1

Preisentwicklung Bankkontot1 =1

SHnL

1 HΩ1 L

B1 =1+r

t0 =0

r

t0 =0

1

B0 =1

SHnL

0

Ω1

Ω2

Ω3

Ω4

PHΩ1 L

PHΩ2 L

SHnL

1 HΩ2 L

DSHnL

1 HΩ2 L

PHΩ3 L

SHnL

1 HΩ3 L

PHΩ4 L

SHnL

1 HΩ4 L

Immer positiv ­

0

Abbildung 1.1: Entwicklung des Bankkontos und eines Assets n im Einperiodenmodell.

1

2

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Bemerkung 1.1. Bt ist meist fest-verzinst gewählt, typischerweise positiv: r = B1 − B0 = B1 − 1.

Definition 1.2 (Handelsstrategie). Eine Handelsstrategie H = (H0 , . . . , HN ) beschreibt ein Portfolio, das von t0 bis t1 gehalten wird. H ist durch die zu t = 0 bekannten Daten bestimmt (d.h. auch

zu t = 0 ist H keine Zufallsvariable ). H0 ist der Investitionsbetrag ins risikolose Asset, Hn die

(n)

Anzahl der Anteile an Wertpapier n (zum Preis St ).

Bemerkung 1.2. Alle Hi können positiv oder negativ sein1

Definition 1.3 (Wertprozess). Der Wertprozess V = (Vt )t=0,1 beschreibt den Wert des Portfolios

H zu jedem Zeitpunkt:

N

X

(n)

Vt = H0 Bt +

Hn St , t = 0, 1

n=1

Definition 1.4 (Gewinnprozess). Der Gewinnprozess G beschreibt die Wertänderung des Portfolios H für jeden Zeitschritt (d.h. im Ein-Perioden-Modell von t0 bis t1 ):

G = H0 · r +

h

i

(n)

(n)

Hn St1 − St0

{z

}

|

n=1

N

X

∆Sn

Bemerkung 1.3. Es gilt V1 = V0 + G, d.h. Wertänderungen geschehen nur durch Änderung der Kurse der

Wertpapiere, nicht durch Kapital von außen.

Preisänderungen werden oft nur relativ zum Bankkonto betrachtet ( Um wie viel ist das Wertpapier

”

besser als das Bankkonto?“), d.h. man kann auch den Wert des Bankkontos als Geldeinheit benutzen.

Dies führt zu den diskontierten Prozessen:

Definition 1.5 (diskontierte Prozesse).

e = Set

• diskontierter Preisprozess S

t=0,1

mit

(n)

(n)

Set = St /Bt , n = 1, . . . , N, t = 0, 1

• diskontierter Wertprozess Ve = Vet

mit

t=0,1

Vet = Vt /Bt = H0 +

e= G

et

• diskontierter Gewinnprozess G

e t = Gt /Bt =

G

N

X

(n)

Hn Set ,

t = 0, 1

n=1

t=0,1

N

X

mit

h

i

(n)

(n)

Hn Set1 − Set0 ,

t = 0, 1

n=1

e

Damit gilt auch Ve1 = Ve0 + G.

1 Das bedeutet, dass Short-selling bzw. Schulden bei der Bank zulässig sind. Short-selling ist der Verkauf von Wertpapieren, die man noch gar nicht hat. Vergleichbar ist dies mit der Aufnahme eines Kredits bei der Bank.

3

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Beispiel 1.1. k = 2 Marktzustände, N = 1 risikobehaftetes Asset, Zins r =

verhält sich:

B0 = 1

B1 (ω) = 1 +

S0 = 5

S1 (ω1 ) =

10

1

=

9

9

20

3

20 10

e

S1 (ω1 ) =

/

=6

3 9

Se0 = 5

1

9.

Die Kursentwicklung

40

9

40 10

e

S1 (ω2 ) =

/

=4

9 9

S1 (ω2 ) =

Damit ergeben sich für eine Handelsstrategie H = (H0 , H1 ) die Werte zu t0 = 0 und t1 = 1 sowie der

Gewinn als

V0 = Ve0 = 1 · H0 + 5H1

10

H0 + H1 S1 (ω)

V1 (ω) =

9

1

G(ω) = H1 + (S1 (ω) − S0 )H1

9

Ve1 = H0 + H1 Se1 (ω)

e

G(ω)

= H1 (Se1 (ω) − S0 )

Dies definiert uns also für jeden Marktzustand ω ∈ Ω eine Gleichung.

Bemerkung 1.4. ω sind die möglichen Marktzustände zu t = 1. Deren tatsächliche Wahrscheinlichkeiten

sind nicht näher gegeben (werden aber – wie wir später sehen werden – auch gar nicht zur Preisfestlegung

eines Derivats benötigt)!

Bemerkung 1.5. Unser erstes Ziel ist nun, für eine gegebene Verpflichtung Ve1 (ωi ) (z.B. ein abgeschlossener

Vertrag oder ein sonstiges Derivat, das abhängig vom Marktzustand Leistungen bietet) eine Handelsstrategie H = (H0 , H1 , . . . , HN ) zu finden, die zum Zeitpunkt t = 1 in jedem Marktzustand ωi genau den

Wert V1 (ωi ) hat. Wenn wir nun zu t = 0 den Betrag V0 in dieses Portfolio investieren, können wir exakt

die nötigen Zahlungen tätigen. Insofern ist also V0 ein fairer Preis bzw. der momentane Wert von V zum

Zeitpunkt t = 0.

Bemerkung 1.6. Wenn man obiges Beispiel betrachtet, sieht man, dass wir für die Bestimmung von H0

und H1 für die beiden Assets aus den Ve1 genau zwei mögliche Zustände haben, wobei jeder Zustand ωi

eine Gleichung definiert. Insbesondere haben wir zwei Gleichungen für zwei Variablen und können i.A.

ein eindeutiges derartiges Portfolio bestimmen:

(1)

Ve1 (ω1 ) = H0 + H1 S1 (ω1 )

(1)

Ve1 (ω2 ) = H0 + H1 S1 (ω2 )

Die Lösung kann daher als eine Linearkombination der Portfoliowerte zu t = 1 dargestellt werden kann:

1

H0 =

(1)

S1 (ω1 )

|

H1 =

1

(1)

S1 (ω2 )

|

1−

−

{z

(1)

S1 (ω2 )

a0,1

1

(1)

S1 (ω1 )

{z

a1,1

−

(1)

S1 (ω2 )

Ve1 (ω1 )

+

}

(−1)

(1)

S1 (ω1 )

|

!

Ve1 (ω1 )

}

+

Ve1 (ω2 )

(1)

− S1 (ω2 )

{z

}

a0,2

(−1)

(1)

(S1 (ω1 )

|

Ve1 (ω2 )

(1)

(1)

− S1 (ω2 ))S1 (ω1 )

{z

}

a1,2

Damit berechnet sich der momentane Wert dieses Portfolios, das genau Ve1 generiert, durch:

(1)

V0 = H0 + H1 S0

(1)

(1)

= a0,1 Ve1 (ω1 ) + a0,1 Ve1 (ω2 ) + S0 a1,1 Ve1 (ω1 ) + S0 a1,2 Ve1 (ω2 )

(1)

(1)

= a0,1 + S0 a1,1 Ve1 (ω1 ) + a1,1 + S0 a1,2 Ve1 (ω2 ) = EQ [Ve ]

|

{z

}

|

{z

}

=:q1

=:q2

Naı̈v würde man erwarten, dass der faire Preis einfach E[Ve ] beträgt, wobei die tatsächlichen Wahrscheinlichkeiten für die Marktzustände ωi benutzt werden. Obige Gleichung zeigt allerdings, dass der

4

KAPITEL 1. DAS EIN-PERIODEN-MODELL

momentane Preis zwar auch als Erwartungswert der diskontierten Preise zu t = 1 bestimmt werden

kann, allerdings bezüglich einer anderen Wahrscheinlichkeitsverteilung, die lediglich von den Kursen der

(n)

am Markt verfügbaren Assets St für t = 0, 1 abhängen, nicht aber von den Wahrscheinlichkeiten der

Marktzustände!

Die grundlegende Idee der Finanzmathematik ist jene, dass ein gegebener Claim durch geeignete Kombinationen von vorhandenen Assets dargestellt werden kann – die replizierende Handelsstrategie – und

dadurch der Preis bereits bestimmt ist. Damit ist in jedem Fall genau das nötige Kapital zu t = 1

vorhanden und es besteht kein Risiko, unabhängig davon, ob und mit welcher Wahrscheinlichkeit ein

Marktzustand angenommen wird. Daher wird dieses durch den Markt (und durch die Annahme, dass

keine risikolosen Gewinne möglich sein sollen) bestimmte Wahrscheinlichkeitsmaß auch risikoneutrales

”

Maß‘ genannt. Mehr dazu jedoch später.

Beispiel 1.2. Betrachte nun den Markt aus Beispiel 1.1 mit k = 3 Zuständen, wobei im zusätzlichen

Zustand der Preisverlauf S1 (ω3 ) = 30/9 und Se1 (ω3 ) = 3 lautet. Alle Definitionen und Gleichungen sind

gleich wir oben, lediglich eine neue dritte Gleichung für ω3 kommt hinzu:

30

10

H0 + H1

9

9

5

1

G(ω3 ) = H0 − H1

9

3

ω3 : V1 (ω3 ) =

Ve1 (ω3 ) = H0 + 3H1

e 3 ) = H0 − 2H1

G(ω

e

Damit haben wir 3 Gleichungen (von ω1 , ω2 , ω3 ) für 2 Variablen (H0 , H1 ) bei vorgegebenem G oder G.

Übungsbeispiel 1.1. N = 2 risikobehaftete Assets, k = 3 Zustände. Stelle Gleichungen für V , Ve , G und

e auf!

G

1.2

Arbitrage

Idee. Der Markt soll keine Gelegenheit für einen risikolosen Gewinn bieten.

1.2.1

dominierende Handelsstrategien

b ist dominierend, wenn es eine Handelsstrategie H̄ gibt mit

Definition 1.6. Eine Handelsstrategie H

Vb0 = V̄0 , aber Vb1 (ω) > V̄1 (ω)∀ω ∈ Ω.

Lemma 1.1. Eine dominierende Handelsstrategie existiert dann und nur dann, wenn eine Handelsstrategie H existiert mit V0 = 0 und V1 (ω) > 0∀ω ∈ Ω.

b dominierend. Die Handelsstrategie H = H

b − H̄ erfüllt V0 = 0 und V1 (ω) > 0∀ω ∈ Ω.

Beweis. =⇒ Sei H

⇐= Die HS H dominiert die HS H̄ = (0, 0) für alle ω ∈ Ω.

Lemma 1.2. Eine dominierende Handelsstrategie existiert dann und nur dann, wenn eine Handelsstrategie existiert mit V0 < 0 und V1 (ω) ≥ 0∀ω ∈ Ω.

Beweisskizze. Betrachte die Handelsstrategie H, die das vorige Lemma erfüllt. Konstruiere eine neue

PN

(n)

e

Handelsstrategie H̄n = Hn , n = 1, . . . , N und H̄0 = − n=1 Hn S0 − δ mit δ = minω G(ω)

> 0. Diese

erfüllt die Behauptung des Lemmas. Für die andere Richtung verschiebt man H0 um V0 und hat damit

die dominierende Handelsstrategie.

5

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Interpretation. Zwei Investitionen (Portfolios) haben denselben Anfangspreis V0 , die eine hat aber in

jedem Fall einen höheren Endwert. Damit könnte man einen Anteil des niedrigeren Portfolios verkaufen

und das Kapital in das bessere Portfolio investieren. In jedem Fall bleibt ein risikoloser Gewinn übrig.

1.2.2

Lineare Preismaße

Definition 1.7 (lineares Preismaß). Ein lineares Preismaß ist ein nicht-negativer Vektor π =

(π(ω1 ), π(ω2 ), . . . , π(ωN )) mit

Ve0 = Eπ [Ve1 ] =

X

π(ω)Ve1 (ω) =

ω∈Ω

X

π(ω)

ω∈Ω

V1 (ω)

∀Handelsstrategien

B1 (ω)

Korollar 1.3. Wenn ein lineares Preismaß existiert, gibt es keine dominierende Handelsstrategie.

b d.h. Vb0 = V̄0 und Vb1 (ω) >

Beweis. Angenommen, es existiert eine dominierende Handelsstrategie H,

e

V̄1 (ω)∀ω ∈ Ω, woraus Vb 1 (ω) > Vē 1 (ω) folgt. Damit erhalten wir den Widerspruch

X

X

e

e

e

e

Vb 0 =

π(ω)Vb 1 (ω) >

π(ω)Vb 1 (ω) = Vb 0 = Vē 0 .

ω

ω

Die strikte Ungleichung im Beweis gilt allerdings nur, da wir an eine dominierende Handelsstrategie die

relativ starke Forderung gestellt haben, dass sie in jedem Marktzustand strikt mehr als die dominierte

Handelsstrategie liefert. Der Fall, dass π = (0, 0, . . . , 0) gilt, ist trivial, da dann nach Definition immer

V0 = 0 gelten würde und zum anderen gar nicht möglich, wenn man z.B. die Handelsstrategie H = (H0 >

0, 0, . . . , 0) betrachtet, die nur in das risikolose Asset investiert.

Bemerkung 1.7. π ist ein Wahrscheinlichkeitsmaß.

Beweis. Dies ist einfach zu sehen, indem man ein Portfolio H = (1, 0, . . . , 0) mit H0 6= 0 betrachtet,

welches zu t0 den Wert V0 = 1 und unabhängig vom Marktzustand zu t = 1 immer den Wert Ve1 (ω) = 1

hat. Damit folgt

X

X

1 = Ve0 =

π(ω) · 1 =

π(ω)

ω

ω

Zusammen mit der Nicht-Negativität folgt die Behauptung.

Lemma 1.4. Ein Vektor π ist ein lineares Preismaß dann und nur dann, wenn π ein WahrscheinP

(n)

(n)

(n)

lichkeitsmaß auf Ω ist mit Se0 = Eπ [Se1 ] = ω π(ω)Se1 (ω) für n = 1, . . . , N .

Es genügt also, dass (1.7) nur für alle N Assets erfüllt ist, um zu garantieren, dass die Gleichung für jedes

beliebige Portfolio erfüllt ist. Dies ist relativ klar, da ein beliebiges Portfolio als Vektor betrachtet ja nur

eine Linearkombination der Portfolios (0, . . . , 0, 1, 0, . . . , 0) ist, die jeweils nur das i-te Asset beschreiben.

Interpretation (Definition des linearen Preismaßes). Der Wert Ve0 zum Zeitpunkt t = 0 entspricht genau

dem Erwartungswert des Preises zu t = 1 unter dem Wahrscheinlichkeitsmaß π. Das heißt, wir benutzen

nicht die tatsächlichen Wahrscheinlichkeiten, sondern andere, die risikolosen Gewinn ausschließen.

1.2.3

Gesetz des eindeutigen Preises

6

KAPITEL 1. DAS EIN-PERIODEN-MODELL

b

Definition 1.8. Das Gesetz des eindeutigen Preises gilt, wenn es keine zwei Handelsstrategien H

b

b

und H̄ gibt, sodass V1 (ω) = V̄1 (ω)∀ω ∈ Ω gilt, aber V0 6= V̄0 .

Anschaulich bedeutet dies, dass zwei Anlagen / Portfolios, die zu t = 1 in jedem Zustand dasselbe

auszahlen, auch gleich viel Wert sein sollen zum Zeitpunkt t = 0.

Bemerkung 1.8. Wenn es keine zwei verschiedenen Handelsstrategien gibt, die dieselben Auszahlungen

leisten (etwa weil die durch Ve1 (ωi ) bestimmte Handelsstrategie immer eindeutig ist wie im Beispiel 1.1),

ist das Gesetz des eindeutigen Preises trivialerweise automatisch erfüllt!

Lemma 1.5. Wenn keine dominierenden Handelsstrategien existieren, gilt das Gesetz des eindeutigen Preises. Die Umkehrung gilt i.A. nicht.

Beispiel 1.3 (Gesetz des eindeutigen Preises nicht erfüllt). Betrachte einen Markt mit k = 2 Zuständen

und N = 1 risikobehaftetem Asset, sowie r = 1. Es sei

S0 = 10

S1 (ω1 ) = S1 (ω1 ) = 12

In diesem Fall ist S1 und damit auch V1 (ω) = 2H0 + 12H1 konstant auf Ω, also quasi risikolos.

⇒ beliebig viele HS (H0 , H1 ), um V1 = λ (λ fix gewählt) zu erzeugen, jede hat unterschieden Preis V0 .

⇒ kein eindeutiger Preis

Beispiel 1.4 (Gesetz des eindeutigen Preises, aber dominierende Handelsstrategie existiert).

Betrachte einen Markt mit k = 2 Zuständen und N = 1 risikobehaftetem Asset, sowie r = 1. Es sei

S0 = 10

S1 (ω1 ) = 12

S1 (ω1 ) = 8

Das GS für die HS H lautet

V1 (ω1 ) = 2H0 +12H1

V1 (ω2 ) = 2H0 + 8H1

und besitzt eine eindeutige Lösung für jedes X = (V1 (ω1 ), V1 (ω2 )). Damit ist die Handelsstrategie H

eindeutig und auch der Preis V0 eindeutig.

Betrachte nun allerdings die Handelsstrategie H = (10, −1), also 10 Geldeinheiten am Bankkonto, ein

Asset short:

V0 = 10 · 1 − 1 · 10 = 0

V1 (ω1 ) = 2 · 10 − 12 · 1 = 8

V1 (ω2 ) = 2 · 10 − 8 · 1 = 12

Damit gilt für die HS H = (10, −1), dass V0 = 0, aber V1 (ω) > 0∀ω. Damit dominiert H die Handelsstrategie (0, 0) und der Markt lässt dominierende Handelsstrategien zu.

1.2.4

Arbitrage

Definition 1.9. Eine Arbitrage-Möglichkeit ist eine Handelsstrategie H mit

• V0 = 0

• V1 (ω) ≥ 0∀ω ∈ Ω

• ∃ω ∈ Ω : V1 (ω) > 0 (oder alternativ E[V1 ] > 0, da π(ω) > 0∀ω ∈ Ω)

KAPITEL 1. DAS EIN-PERIODEN-MODELL

7

Definition 1.10 (Alternative Definition von Arbitrage). Eine Arbitrage-Möglichkeit ist eine

b existiert mit

Handelsstrategie H, sodass eine weitere Handelsstrategie H

• V0 = Vb0

• V1 (ω) ≥ Vb1 (ω)∀ω ∈ Ω

• ∃ω ∈ Ω : V1 (ω) > Vb1 (ω) (oder alternativ E[V1 ] > E[Vb1 ], da π(ω) > 0∀ω ∈ Ω)

Bemerkung 1.9. Die Existenz von Arbitrage ist nach beiden Definitionen äquivalent, da Definition 1.9

b = 0 von Definition 1.10 ist, und andererseits die HS H − H

b die Bedingungen von

nur der Spezialfall H

Definition 1.9 erfüllt. Wenn es also eine Arbitrage-Möglichkeit im Sinn von Definition 1.9 gibt, dann auch

im Sinn von Definition 1.10 und umgekehrt.

Interpretation. Arbitrage bedeutet einen risikolosen Gewinn. Insbesondere besteht ohne Kapitel (V0 = 0)

eine Chance auf einen Gewinn in zumindest einem möglichen Marktzustand, aber es ist kein Verlust

möglich. In eine derartige Investitionsmöglichkeit würden alle am Markt (beliebig viel, da kein Kapital nötig ist) investieren. Daher ist die Nicht-Existenz der Möglichkeit eines risikolosen Gewinnes das

Grundprinzip der Finanzmathematik. Außerdem würde aufgrund der starken Nachfrage nach den Marktprinzipien der Preis steigen und die Arbitrage doch wieder verschwinden.

Lemma 1.6. Wenn es eine dominierende Handelsstrategie gibt, existiert eine Arbitrage-Möglichkeit.

Die Umkehrung gilt im Allgemeinen nicht.

b Dann erfüllt H = H̄ − H

b alle Bedingungen für eine

Beweis. Die Handelsstrategie H̄ dominiere H.

Arbitrage-Möglichkeit.

Beispiel 1.5 (Arbitrage, aber keine dominierende Handelsstrategie). k = 2 Zustände, N = 1 risikobehaftetes Asset, r = 0, S0 = 10, S1 (ω1 ) = 12, S1 (ω2 ) = 10.

• H = (−10, 1) ist eine Arbitrage-Möglichkeit, weil V0 = −10 + 1 · 10 = 0, aber V1 (ω1 ) = −10 + 12 = 2

und V1 (ω2 ) = −10 + 10 = 0.

• π = (0, 1) ist ein lineares Preismaß, daher existiert keine dominierende Handelsstrategie.

Bemerkung 1.10. Der Zustand ω2 , der im letzten Beispiel die Arbitrage liefert, wird durch π(ω2 ) = 0

wieder kompensiert und wirkt sich daher nicht auf V0 aus.

e ≥ 0, (b) E[G]

e >0

Korollar 1.7. H ist eine Arbitrage-Möglichkeit dann und nur dann, wenn (a) G

und (c) V0 = 0.

Beweis. Simples Übungsbeispiel.

1.3

Risikoneutrales Wahrscheinlichkeitsmaß (Martingalmaß)

Frage. Wann gibt es keine Arbitrage-Möglichkeit?

Wie wir in Beispiel 1.5 gesehen haben, verhindert die Existenz eines linearen Preismaßes zwar die Existenz

von dominierenden Handelsstrategien, nicht jedoch die Existenz von Arbitrage. Die Analyse des Beispiels

zeigte uns, dass π(ω2 ) = 0 zur Folge hatte, dass der Arbitrage erlaubende Zustand ω2 sich nicht auf die

Martingaleigenschaft auswirkt. Um diesen Fall also zu verhindern, werden wir nun zusätzlich fordern,

dass jeder Zustand wirklich positive Wahrscheinlichkeit besitzt.

KAPITEL 1. DAS EIN-PERIODEN-MODELL

8

Märkte ohne Arbitrage

Märkte ohne dominierende Handelsstrategien

Märkte, in denen Gesetz des eindeutigen Preises gilt

Abbildung 1.2: Klassifikation und Hierarchie von Marktmodellen

Definition 1.11. Ein Wahrscheinlichkeitsmaß Q auf Ω heißt risikoneutrales Maß (RNM), wenn

(a) Q(ω) > 0∀ω ∈ Ω

(n)

(n)

(b) EQ [∆S (n) ] = 0 (bzw. EQ [S1 ] = S0 ) für n = 1, . . . , N ( Martingaleigenschaft“)

”

(n)

Interpretation. Der momentane Preis S0 ist – wie auch schon bei linearen Preismaßen – der beste

(Momenten-)Schätzer für den Preis zu t = 1. Außerdem hat ein risikoneutrales Maß dieselben Nullmengen

(nämlich keine in unserem Fall) wie die ursprünglichen Wahrscheinlichkeiten, d.h. P ∼ Q.

Die entscheidende Eigenschaft ist, dass Q(ω) > 0∀ω ∈ Ω bzw. Q ∼ P.

Theorem 1.8. Es existiert keine Arbitrage-Möglichkeit dann und nur dann, wenn ein risikoneutrales

Maß Q existiert.

Der Beweis dieses Satzes läuft z.B. über lineare Programmierung, würde aber den Rahmen hier sprengen.

Bemerkung 1.11. Ein risikoneutrales Maß ist i.A. nicht eindeutig, wichtig ist nur die Existenz mindestens

eines RNM. Ist das RNM eindeutig, ist der Markt vollständig und jeder beliebige Claim kann durch ein

Portfolio erreicht werden, wie später gezeigt werden wird.

(1)

(1)

Beispiel 1.6 (Fs. von Beispiel 1.1; eindeutiges RNM). S0 = 5, Se1 (ω1 ) = 6, Se1 (ω2 ) = 4. Das RNM Q

wird definiert durch die Martingalbedingung einerseits und die Tatsache, dass Q ein Wahrscheinlichkeitsmaß ist. Das entsprechende Gleichungssystem lautet also

5 =6Q(ω1 )+4Q(ω2 )

1 = Q(ω1 )+ Q(ω2 )

Dessen Lösung ist Q(ω1 ) = Q(ω2 ) = 21 , wodurch Q = 12 , 12 ein RNM ist und daher keine Arbitrage in

diesem einfachen Markt möglich ist.

Beispiel 1.7 (Fs. von Beispiel 1.2; RNM nicht eindeutig). Der Markt besteht wie im letzten Beispiel aus

(1)

einem Asset, jedoch wird noch ein dritter Marktzustand ω3 beobachtet mit Se1 (ω3 ) = 3. Das Gleichungssystem lautet nun

5 =6Q(ω1 )+4Q(ω2 )+3Q(ω3 )

1 = Q(ω1 )+ Q(ω2 )+ Q(ω3 )

9

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Dessen Lösungist Q(ω

2 ) = 2−3Q(ω1 ) und Q(ω3 ) = −1+2Q(ω1 ). Damit ist also Q = (λ, 2 − 3λ, −1 + 2λ)

für jedes λ ∈ 12 , 32 ein RNM (Die Werte λ = 12 und λ = 23 müssen ausgeschlossen werden, da sonst

Q(ω2 ) = 0 oder Q(ω3 ) = 0 gilt und Q dann kein RNM mehr ist!). Damit haben wir ein (nicht eindeutiges)

RNM gefunden und der Markt lässt keine Arbitrage zu.

Beispiel 1.8 (kein RNM, obwohl N = 2 und k = 3 und LPM). Betrachte einen Markt mit N = 2 risikobehafteten Assets und k = 3 Marktzuständen, sowie einen Zins von r = 19 . Die Kurse entwickeln sich

nach folgender Tabelle:

(n)

n

1

2

S0

(n)

= Se0

5

10

(n)

ω1

20/3

40/3

S1

ω2

20/3

80/9

ω3

40/9

80/9

(n)

Se1

ω1 ω2 ω3

6

6

4

12

8

8

Das Gleichungssystem für ein risikoneutrales Maß lautet also

5 = 6Q(ω1 )+6Q(ω2 )+4Q(ω3 )

10 =12Q(ω1 )+8Q(ω2 )+8Q(ω3 )

1 = Q(ω1 )+ Q(ω2 )+ Q(ω3 )

und besitzt die Lösung Q = 21 , 0, 12 . Dies ist zwar ein lineares Preismaß, aber nicht echt positiv, also

kein risikoneutrales Maß. Damit ist in diesem Markt Arbitrage möglich, z.B. durch H = (0, 2, −1) im

Zustand ω2 .

Beispiel 1.9 (kein RNM, kein LPM). Der Markt sei wie im letzten Beispiel 1.8, jedoch soll der Zustand

ω3 nicht existieren. Das GS ist damit

5 = 6Q(ω1 )+6Q(ω2 )

10 =12Q(ω1 )+8Q(ω2 )

1 = Q(ω1 )+ Q(ω2 )

Damit haben wir drei (nicht linear abhängige) Gleichungen für 2 Variablen, weshalb keine Lösung existiert.

Damit gibt es kein RNM in diesem Markt und es ist Arbitrage möglich. Es gibt nicht mal ein LPM, da

auch dieses obiges Gleichungssystem erfüllen müsste!

1.4

Bewertung von Contingent Claims

Definition 1.12 (Contingent Claim). Ein Contingent Claim (CC, bedingte Forderung“) X ist

”

eine Zahlung zu t1 = 1, deren Höhe vom Marktzustand ωi abhängt. Zum Zeitpunkt t = 0 betrachtet

ist X eine Zufallsvariable.

Definition 1.13 (erreichbarer CC). Ein CC ist erreichbar (attainable, marketable), wenn eine

Handelsstrategie H existiert (das replizierende Portfolio“) mit V1 (ωi ) = X(ωi )∀ωi ∈ Ω. Man sagt

”

dann, dass H den CC X erzeugt.

Beispiel 1.10. Betrachte einen Markt mit N = 2 Assets und k = 3 Zuständen sowie einen Zins von r = 0.

Die Preisentwicklung sei

(1)

Se0 = 5

(1)

Se1 (ω1 ) = 3

(2)

Se0 = 5

(2)

Se1 (ω1 ) = 7

(1)

Se1 (ω2 ) = 5

(2)

Se1 (ω2 ) = 5

(1)

Se1 (ω3 ) = 7

(2)

Se1 (ω3 ) = 3

10

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Betrachte nun einen CC X(ω1 ) = X(ω2 ) = X(ω3 ) = 5. Gesucht ist damit die Handelsstrategie H =

(H0 , H1 , H2 ) mit

5 =H0 B0 +H1 Se1 (ω1 )+H2 Se1 (ω1 ) =1H0 +3H1 +7H2

(1)

(2)

5=

=1H0 +5H1 +5H2

5=

=1H0 +7H1 +3H2

Die Lösung ist H0 = 5 − 10H2 und H1 = H2 , insbesondere also H = (5 − 10λ, λ, λ). Mögliche Portfolios

zur Replizierung sind z.B. H = (5, 0, 0) (nur Investition ins Bankkonto) oder H = (0, 21 , 12 ) (nur in

risikobehaftete Assets). Das replizierende Portfolio ist also i.A. nicht eindeutig (der Preis jedoch schon,

auch in diesem Fall!)

(2)

e 3 ) = 7. Das GS lautet nun

Beispiel 1.11. Ändere im letzten Beispiel nun Se1 (ω3 ) = 5 und X(ω

ω1 :

5 =5H0 +3H1 +7H2

ω2 :

5 =5H0 +5H1 +5H2

ω3 :

7 =5H0 +7H1 +5H2

und besitzt die Lösung H0 = −1, H1 = H2 = 1. Die Handelsstrategie H = (−1, 1, 1) ist insbesondere in

diesem Fall eindeutig, da die Koeffizientenmatrix vollen Rang besitzt.

Frage. Was ist der (faire) Preis p eines erreichbaren CC X zum Zeitpunkt t = 0?

Man sieht leicht, dass es eine Arbitrage-Möglichkeit gibt, wenn p 6= V0 gilt:

p > V0 : Verkaufe einen Claim zum Zeitpunkt t0 = um p, investiere V0 ins replizierende Portfolio, welches

genau die nötige Auszahlung abdeckt. Die Differenz p − V0 kann als risikoloser Gewinn eingestreift

werden.

p < V0 : Verfahre genau umgekehrt (Investiere in Claim und gehe einmal das replizierende Portfolio short).

Wenn p = V0 , existiert keine Arbitrage mit der replizierenden Handelsstrategie H. Die Frage ist jedoch,

ob eine solche replizierende Handelsstrategie überhaupt existiert. Mehr dazu im Abschnitt 1.5.

Lemma 1.9. Sei Q ein risikoneutrales Maß. Dann gilt für jede Handelsstrategie H:

V0 = EQ [Ve1 ]

Beweis. V0

Def. G

=

h

i

e = EQ [Ve1 ] − EQ PN Hn ∆Sen = EQ [Ve1 ] − PN Hn EQ [∆Sen ] = EQ [Ve1 ]

EQ [Ve1 − G]

n=1

n=1

| {z }

=0

Das Gesetz des eindeutigen Preises ist also für alle Claims sicher erfüllt, für die eine replizierende Handelsstrategie existiert. Mit anderen Worten: Jede Handelsstrategie, die den Claim erzeugt, hat denselben

Preis, vorausgesetzt es existiert ein risikoneutrales Maß.

Bemerkung 1.12. Aus V0 = EQ [Ve1 ] folgt nun die Arbitrage-Freiheit: Wenn es nun einen Zustand ω ∈ Ω

gibt mit Ve1 (ω) > V0 , dann muss es auch einen Zustand ω̄ ∈ Ω geben, sodass Ve1 (ω̄) < V0 . Wenn also die

Möglichkeit auf einen Gewinn besteht, muss es ebenso die Möglichkeit eines Verlustes geben.

Lemma 1.10. Wenn das Gesetz des eindeutigen Preises erfüllt ist, dann ist der faire Preis des

Contingent Claims X mit replizierendem Portfolio H zum Zeitpunkt t = 0 genau der Wert des

replizierenden Portfolios zu t = 0:

V 0 = H0 B 0 +

N

X

n=1

(n)

Hn S0

11

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Theorem 1.11 (Risikoneutrales Bewertungsprinzip). Ist das Ein-Perioden-Modell arbitragefrei, dann ist der Wert eines Contingent Claims X zu t = 0 gegeben durch EQ [X/B1 ], wobei Q ein

beliebiges risikoneutrales Wahrscheinlichkeitsmaß ist.

Beweis. Folgt sofort aus Lemma 1.9.

40

e

Beispiel 1.12 (von früher). Es sei r = 19 , S0 = 5, S1 (ω1 ) = 20

3 , S1 (ω2 ) = 9 . Also S1 (ω1 ) = 6 und

1

e

S1 (ω4 ) = 4. Als risikoneutrales Maß haben wir bereits Q(ω1 ) = Q(ω2 ) = 2 bestimmt.

Betrachte einen Claim X mit X(ω1 ) = 7 und X(ω2 ) = 2. Nach obigem Theorem ist der Preis dieses

Claims

X

1 2

81

1 7

V0 = EQ [ ] = · 10 + · 10 =

= 4.05

B1

2 9

2 9

20

e benutzt wird:

Die replizierende Handelsstrategie H bestimmt sich folgendermaßen, indem Ve1 = V0 + G

e i ) = 4.05 + H1 ∆Se1 (ωi ) für i = 1, 2.

X(ωi )/B1 (ωi ) = Ve1 (ωi ) = V0 + G(ω

Wir haben also 2 Gleichungen, die beide denselben Wert für H1 liefern:

9

81

45

ω1 :7 ·

=

+ H1 · 1

⇒ H1 =

= 2.25

10

20

20

9

81

81 36

45

ω2 :2 ·

=

+ H1 · (−1)

⇒ H1 =

−

=

= 2.25

10

20

20 20

20

Die Tatsache, dass beide Gleichungen denselben Wert für H1 liefern ist nicht weiter verwunderlich, immerhin wurde V0 so bestimmt. Insofern war die Benutzung der zweiten Gleichung nur als Kontrolle

notwendig. H0 ergibt sich nun als

81 225

−144

−

=

= −7.2

20

20

20

Der Claim X ist also durch die Handelsstrategie H = (−7.2, 2.25) erreichbar.

Als Kontrolle können wir den Wert dieser Handelsstrategie zu t = 0 und zu t = 1 berechnen:

4.05 = V0 = H0 + H1 S0 = H0 + 2.25 · 5

t=0:

V0

⇒ H0 =

=

−7.2+ 2.25 · 5 =4.05

10

20

t = 1 : ω1 : V1 (ω1 ) =−7.2 · +2.25 ·

=7

9

3

10

40

ω2 : V1 (ω2 ) =−7.2 · +2.25 ·

=2

9

9

Der faire Preis dieses Claims X muss nun nach obigem Theorem genau V0 sein, ansonsten wäre ein

risikoloser Gewinn möglich.

Definition 1.14 (Zustands Claim, Zustandspreis). Für ω

b ∈ Ω wird der Contingent Claim X,

der nur im Zustand ω

b genau 1 Geldeinheit auszahlt, in allen anderen Zuständen jedoch nichts, also

(

1 für ω = ω

b

X(ω) =

0 sonst,

als Elementar-Claim“ bzw. Zustands-Claim“ des Zustandes ω

b bezeichnet. Sein Preis (wenn er

”

”

erreichbar ist) ist

X

EQ [X/B1 ] =

Q(ω)X(ω)/B1 (ω) = Q(b

ω )/B1 (b

ω)

ω∈Ω

und wird als Zustandspreis für ω

b ∈ Ω bezeichnet.

Der Preis V0 jedes Contingent Claims kann als Linearkombination der Payoffs X(ω) mit den Zustandspreisen als Gewichten dargestellt werden (da die Zustandspreise genau die risikoneutralen Wahrscheinlichkeiten beinhalten).

12

KAPITEL 1. DAS EIN-PERIODEN-MODELL

1.4.1

Optionen

• Call-Optionen: Eine Call-Option gibt dem Käufer das Recht (aber nicht die Pflicht), das Asset

zum festgelegten Preis K zum Zeitpunkt t1 zu kaufen. Ist der Aktienkurs höher, wird er dies tun, das

Asset sofort wieder verkaufen und die Differenz als Gewinn einstreifen, ansonsten wird er die Option

nicht ausüben und sie ist wertlos. Der Payoff ist also für N = 1 genau X(ω) = (S1 (ω) − K)+ =

max(0, S1 (ω) − K) für gegebene Konstante K (Ausübungspreis, exercise price“, strike price“),

”

”

teilweise auch mit e bezeichnet.

Wenn X erreichbar ist, gilt

EQ [X/B1 ] =

X

Q(ω)[S1 (ω) − K]/B1 (ω)

ω∈Ω0

wobei Ω0 = {ω ∈ Ω : S1 (ω) ≥ K} nur jene Zustände beinhaltet, in denen die Option einen Gewinn

abwirft.

Beispiel 1.13. Betrachte eine Option auf das Asset von Beispiel 1.1: r = 91 , K = 5.

(

5/3, ω = ω1

9

und damit gilt EQ [X/B1 ] = 12 · 35 · 10

Der Payoff ist also X(ω) =

=

0,

ω = ω2

den Wert der Option, falls sie erreichbar ist.

3

4

= 0.75 für

Ist X nun durch ein Portfolio erreichbar? Die Handelsstrategie wird wieder bestimmt durch X(ω) =

V1 (ω) = H1 B1 +H1 S1 (ω), wobei die Lösung genau H0 = −3 und H1 = 0.75 beträgt. H = (−3, 0.75)

erzeugt also X und daher ist X erreichbar und man kann das Kapital von 0.75 so investieren, dass

in jedem Zustand exakt das nötige Kapital zur Verfügung steht.

• Put-Option: : Eine Put-Option gibt dem Käufer das Recht (aber nicht die Pflicht), das Asset

zum festgelegten Preis K zum Zeitpunkt t1 zu verkaufen. Ist der Aktienkurs niedriger als K, wird

er dies tun, die nötige Aktie am Markt um den billigeren Aktienkurs kaufen und die Differenz als

Gewinn einstreifen, ansonsten wird er die Option nicht ausüben und sie ist wertlos. Der Payoff ist

also für N = 1 genau X(ω) = (K − S1 (ω))+ = max(0, K − S1 (ω)) für gegebene Konstante K. Die

Put-Option kann exakt gleich behandelt werden wie die Call-Option.

Beispiel 1.14 (Fortsetzung von Beispiel 1.2; nicht jeder Claim ist erzeugbar). Betrachte einen allgemeinen CC mit X = (X1 , X2 , X3 ) ∈ R3 . Existiert hierfür immer eine Handelsstrategie, die diesen Claim

erzeugt? Dafür haben wir ein Gleichungssystem mit 3 Gleichungen, je eine pro Zustand ωi :

(1)

ωi : H0 B1 (ωi ) + H1 S1 (ωi ) = X(ωi ) = Xi

Dieses Gleichungssystem aus drei Gleichungen für zwei Variablen hat i.A. keine Lösung. Eine Lösung

existiert insbesondere nur dann, wenn die Gleichungen linear abhängig sind, was der Fall ist für X1 −

3X2 + 2X3 = 0. Derartige Claims sind erreichbar, alle anderen sind nicht erreichbar. Insbesondere heißt

dies, dass nicht jeder Claim erreichbar ist in diesem Modell (wo wir mehr als ein risikoneutrales Wahrscheinlichkeitsmaß haben).

Bisher hatten wir immer vorausgesetzt, dass eine replizierende Handelsstrategie existiert, damit wir den

Preis festlegen können.

1.5

Vollständige Märkte

Wenn ein risikoneutrales Maß existiert (was gleichbedeutend ist mit der Absenz von Arbitrage), können

wir den Preis V0 eines CC bestimmen als Erwartungswert bezüglich eines risikoneutralen Maßes Q.

Wenn ein Claim erreichbar ist, so muss insbesondere für jede replizierende Handelsstrategie derselbe

Preis herauskommen, also alle Erwartungswerte bezüglich aller risikoneutralen Maße übereinstimmen.

Die Frage ist nun, wann ein CC überhaupt erreichbar ist, bzw. in welchen Fällen es ohnehin nur ein

eindeutiges risikoneutrales Maß gibt.

13

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Definition 1.15 (Vollständigkeit von Märkten). Ein Markt ist vollständig, wenn jeder CC erreichbar ist durch eine Handelsstrategie. Sonst heißt er unvollständig.

Sei X nun ein Contingent Claim in einem Marktmodell mit N Assets und k Zuständen in Ω. Das Problem

der Bestimmung einer replizierenden Handelsstrategie H ist ein lineares Gleichungssystem X = A · H mit

(1)

(2)

(N )

B1 (ω1 ) S1 (ω1 ) S1 (ω1 ) . . . S1 (ω1 )

(1)

(2)

(N )

B1 (ω2 ) S1 (ω2 ) S1 (ω2 ) . . . S1 (ω2 )

.

A= .

..

..

..

..

.

..

.

.

.

(1)

(k)

(N )

B1 (ωk ) S1 (ωk ) S1 (ωk ) . . . S1 (ωk )

Der Contingent Claim X ist erreichbar, wenn X = A · H zumindest eine Lösung besitzt. Der Markt ist

vollständig, wenn X = A · H für jedes X eine Lösung besitzt, wozu k̃ ≤ N nötig ist mit k̃ ≤ k der Anzahl

der linear unabhängigen Zeilen von A. Andererseits ist das Modell nur dann arbitragefrei, wenn k̃ ≥ N .

Folgendes Lemma ist also aus dieser Argumentation heraus sofort ersichtlich.

Lemma 1.12. Ist das Marktmodell arbitragefrei, so ist es genau dann vollständig, wenn die Anzahl

(1)

(n)

der Zustände ωi der Anzahl k̃ der linear unabhängigen Vektoren (B, S1 , . . . , S1 ) entspricht.

Beispiel 1.15 (Fs. Beispiel 1.1). Die Matrix A =

10

Beispiel 1.16 (Fs. Beispiel 1.2). A =

9

10

9

10

9

20

3

40

9

10

3

10

9

10

9

20

3

40

9

hat vollen Rang, der Markt ist vollständig.

hat Rang 2, aber k = 3. Der Markt ist nicht vollständig.

Das RNM in diesem Beispiel war Q = (λ, 2 − 3λ, −1 + 2λ) mit λ ∈] 21 , 23 [. Insbesondere ergibt sich für

9

9

9

9

alle RNM Q(λ) derselbe Preis EQ [X/B1 ] = λ 10

X1 + (2 − 3λ) 10

X2 + (−1 + 2λ) 10

X3 = 10

(2X2 − X3 ) +

9

λ(X

−

3X

+

2X

)

genau

dann

unabhängig

vom

Wert

von

λ,

wenn

X

−

3X

+

2X

1

2

3

1

2

3 = 0, also der

10

Claim überhaupt erreichbar ist, wie wir im letzten Abschnitt gesehen haben. Alle nicht erreichbaren

Claims haben keinen eindeutigen Preis!

(2)

(2)

Beispiel 1.17. Betrachte nun Beispiel 1.1 mit einem zusätzlichen Asset: S0 = 54, S1 (ω1 ) = 70 und

(2)

9

9

S1 (ω2 ) = 50. Das Maß Q = 12 , 12 ist noch immer ein RNM (54 = 12 · 10

· 70 + 12 · 10

· 50). Die

10

20

70

9

3

Koeffizientenmatrix A = 10

erfüllt nun RgA = 2 = k. Damit ist der Markt vollständig.

40

50

9

9

Allerdings ist das replizierende Portfolio nicht eindeutig (jedes replizierende Portfolio hat aber denselben

Anfangswert!).

Definition 1.16 (Menge alle risikoneutralen Maße). Die Menge aller risikoneutralen Maße

wird mit M bezeichnet.

Bemerkung 1.13. Nach unserer Grundvoraussetzung der Absenz von Arbitrage gilt auf alle Fälle M 6= ∅.

Theorem 1.13. Die folgenden Aussagen sind äquivalent:

1. Das Modell ist vollständig.

2. Für jeden CC X gilt: EQ [X/B1 ] hat für alle Q ∈ M denselben Wert.

3. M enthält genau ein risikoneutrales Maß (|M| = 1).

14

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Beweis.

1.⇒2. Nach Voraussetzung enthält M mindestens ein RNM. Nach der Argumentation des letzten Abschnittes muss für jeden erreichbaren Claim der Anfangswert V0 = EQ [X/B1 ] aller erzeugenden

Handelsstrategie übereinstimmen, sonst ist Arbitrage möglich.

b ∈ M. Wir werden uns nun ein RNM Q

2.⇒1. Betrachte einen nicht erreichbaren CC X und ein RNM Q

konstruieren, sodass QQb [X/B1 ] 6= EQ [X/B1 ] gilt.

Dass X nicht erreichbar ist, bedeutet, dass A · H = X keine Lösung besitzt. Das Farkas-Lemma

[Far02] aus der linearen Optimierung (siehe Anhang) sagt für diesen Fall jedoch aus, dass

∃π : π · A = 0, δ = π · X > 0 .

b k )+λπk B1 (ωk ), so gilt für genügend kleines λ > 0, dass Q(ωk ) > 0.

Definieren wir nun Q(ωk ) = Q(ω

Es ist nun nicht mehr sehr schwer zu zeigen, dass Q ein RNM ist:

1. Q(ωi ) > 0

P b

P

P b

2.

k Q(ωk ) = 1.

k Q(ωk ) =

k Q(ωk ) + λπ · B1 (ωk ) =

{z

}

|

=0, da B1 die

1. Spalte von A

b und dem

3. Die Martingalbedingung ist ebenfalls erfüllt, wie aus der Martingalbedingung für Q

Farkas-Lemma sofort folgt:

(n)

EQ Se1 =

X

(n)

Q(ωk )Se1 (ωk ) =

k

=

X

(n)

Q(ωk )S1 (ωk )/B1 (ωk )

k

X

X

b k )Se(n) (ωk ) + λ

Q(ω

1

k

|

(n)

S1 (ωk )

B1 (ωk )

{z

}

k

=0, da

=

πk B1 (ωk )

(n)

S1

X

b k )Se(n) (ωk ) = Se(n)

Q(ω

1

0

k

die n. Spalte von A

Es muss nun nur noch gezeigt werden, dass EQ [X/B1 ] 6= EQb [X/B1 ] gilt:

EQ [X/B1 ] =

X

k

Q(ωk )X(ωk )/B1 (ωk ) =

X

k

b k )X(ωk ) + λ

Q(ω

X

|

k

πk X(ωk )

{z

=δ

}

= EQb [X/B1 ] + |{z}

λδ > EQb [X/B1 ]

>0

3.⇒2. Diese Implikation ist trivial, da nur ein einziges RNM in M existiert.

b zwei RNM mit Q 6= Q,

b d.h. ∃ωk ∈ Ω : Q(ωk ) 6= Q(ω

b k ). Betrachte nun den

2.⇒3. Seien Q und Q

Contingent Claim X(ω) = 1{ω=ωk } B1 (ωk )

X

B1 (ωk )

B1 (ωk ) b

X

b

=

Q(ωk ) = Q(ωk ) 6= Q(ωk ) =

Q = EQb

.

EQ

B1

B1 (ωk )

B1 (ωk )

B1

Damit (und weil Q keine Nullmengen besitzt) kann es also nur ein eindeutiges Martingalmaß Q

geben: |M| = 1

Aus dem Beweis der Äquivalenz des ersten und zweiten Punktes des Theorems sieht man außerdem sofort

folgendes Lemma:

Lemma 1.14. Ein CC X ist dann und nur dann erreichbar, wenn für jedes RNM Q der Erwartungswert EQ [X/B1 ] denselben Wert annimmt.

15

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Bemerkung 1.14. In einem vollständigen Markt ist also jeder CC X bepreisbar mit einem eindeutigen

RNM, und jeder CC X ist durch eine HS H erreichbar, deren Wert zu t = 0 genau dem Preis des

CC entspricht. In einem unvollständigen Markt gibt es jedoch mehrere RNM, die aufgrund des letzten

Lemmas für die nicht erreichbare CCs X auch unterschiedliche Preise liefern! Wenn also keine replizierende

e für

Handelsstrategie mehr existiert, ist auch der Preis nicht mehr eindeutig. Alle Preise, die als EQ [X]

ein Q ∈ M bestimmt wurden, sind jedoch faire Preise in dem Sinn, dass dann Arbitrage ausgeschlossen

ist, wenn konsistent dasselbe Maß Q benutzt wird.

1.5.1

Unvollständige Märkte

In einem unvollständigen Markt existieren also i.A. keine eindeutigen Preise mehr. Allerdings können wir

Schranken für faire Preise auf zwei verschiedene Arten angeben:

1. Auch wenn wir einen CC nicht exakt erzeugen können, können wir Handelsstrategien betrachten,

die in jedem Marktzustand mehr oder gleichviel ( Superhedging“) bzw. immer weniger oder gleich

”

viel ( Subhedging“) wert sind. Der eindeutige Preis jeder dieser Handelsstrategien ist eine obere

”

(untere) Schranke für den Preis des CC, da es ansonsten Arbitragemöglichkeiten gibt.

e für Q ∈ M ist die Menge aller fairen Preise (in dem Sinn, dass keine Arbitrage

2. Die Menge aller EQ [X]

möglich ist).

Aus dem ersten Zugang ergibt sich folgende Definition

Definition 1.17 (Schranken für den faire Preise in unvollständigen Märkten).

n

o

Obere Schranke für Preis:

V+ (X) = inf EQ [Ye ] : Y ≥ X, Y erreichbar

n

o

Untere Schranke für Preis:

V+ (X) = inf EQ [Ye ] : Y ≥ X, Y erreichbar

Die Schranken für die fairen Preise von nicht erreichbaren Claims werden also durch Vergleich mit allen erreichbaren Claims bestimmt. Wie folgendes Lemma zeigt, liefert dieser Zugang tatsächlich scharfe

e

Schranken für die Preise und führt zu denselben Schranken wie der zweite Zugang über EQ [X]:

Lemma 1.15 (o.B.). Ist M 6= ∅, so gilt für jeden Contingent Claim X:

n

o

e :Q∈M

V+ (X) = sup EQ [X]

n

o

e :Q∈M

V− (X) = inf EQ [X]

Ein erreichbarer Claim Y ≥ X, der nie weniger liefert, hat also jedenfalls keinen geringeren Preis als er

durch das risikoneutrale Bewertungsprinzip für den nicht erreichbaren Claim X bestimmt ist.

Beispiel 1.18 (Fs. Beispiel 1.2). Die Menge der RNM war M = (λ, 2 − 3λ, −1 + 2λ)|λ ∈ 12 , 23 . Der

Claim X = (30, 20, 10) ist nicht erreichbar, da X1 − 3X2 + 2X3 = −1 6= 0 gilt.

9

9

e

Aus dem risikoneutralen Bewertungsprinzip ergeben sich Preise

1 2E

Q [X] = λ 10 · 30 + (2 − 3λ) 10 · 20 + (−1 +

9

2λ) 10 · 10 = −9λ + 27. Insbesondere ergibt sich wegen λ ∈ 2 , 3 für die fairen Preise p ein Intervall von

p ∈ ]21, 22.5[. Obiges Lemma sagt nun, dass

e = 21

V− (X) = inf EQ [X]

λ

e = 22.5

V+ (X) = sup EQ [X]

λ

Diese beiden Schranken werden tatsächlich von erreichbaren Sub- und Superhedging-Strategien angenommen:

• Y = (30, 50

3 , 10) erfüllt Y ≥ X und hat einen Wert von V (Y ) = 21 = V− (X).

• Y = (30, 20, 15) erfüllt Y ≤ X und hat einen Wert von V (Y ) = 22.5 = V+ (X).

16

KAPITEL 1. DAS EIN-PERIODEN-MODELL

1.6

Risiko und Ertrag (Return)

e = Q(ω)/B1 (ω) für X(b

Definition 1.18. Für ω ∈ Ω und Q ∈ M wird EQ [X]

ω ) = 1{ω=bω} als

Zustandspreis des Zustands ω bezeichnet.

Definition 1.19. Der Return eines Assets ist definiert als die ZV, die den relative Wertzuwachs

beschreibt

(n)

Rn =

S1

(n)

− S0

(n)

S0

, n = 1, . . . , N

R0 := r =

B1 − B0

B0

Lemma 1.16. Ein Wahrscheinlichkeitsmaß Q mit Q(ω) > 0∀ω ∈ Ω ist genau dann ein RNM, wenn

Rn − R0

EQ

= 0, n = 1, . . . , N

1 + R0

Beweis.

(n)

S

(n)

(n)

Se1 − Se0 = 1

(n)

(n)

(n)

− B1 S0

(1 + Rn )S0 − (1 + R0 )S0

=

B1

1 + R0

h

i

Rn − R0

(n)

⇒ EQ ∆Se(n) = S0 EQ

1 + R0

(n) Rn

= S0

− R0

1 + R0

Bemerkung 1.15. Bei deterministischer Zinsrate R0 (ω) = r folgt sofort, dass EQ [Rn ] = EQ [R0 ] = r

äquivalent ist zur Tatsache, das Q ein RNM ist.

1.7

Optimale Portfolios, Zulässigkeit

Problem: Bestimmung der optimalen Handelsstrategie nach subjektiven Kriterien.

Definition 1.20 (Nutzenfunktion). Eine Nutzenfunktion U : R × Ω → R ist eine Funktion, die

für alle ω ∈ Ω

1. für w 7→ U (w, ω) differenzierbar,

2. konkav ( risikoavers“) und

”

3. streng monoton steigend ist.

U (w, ω) bezeichnet den subjektiv empfundenen Nutzen des Betrages w im Zustand ω, wobei nicht absolute

Werte Bedeutung haben, sondern nur der Vergleich zweier oder mehrerer möglicher Werte relevant ist.

U beschreibt also, wie ich subjektiv den Betrag w bewerte. Die Konkavität von U bedeutet, dass die

Steigung – also die Nutzenänderung desselben Betrages – bei geringen Beträgen höher ist als bei hohen

Beträgen (Für jemanden, der bereits 10 Mio. e besitzt, ist 1 e keine so große Verbesserung wie für

jemanden, der nur sehr wenig Kapital besitzt). Die strenge Monotonie hat die nahe liegende Bedeutung,

dass ein höherer Betrag immer mehr Nutzen hat als ein geringerer Betrag.

17

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Die Kenngröße, um die Auswahl eines Portfolios zu optimieren ist nun der erwartete Nutzen des Endwertes:

X

EU (V1 ) =

P(ω)U (V1 (ω), ω)

ω∈Ω

Bemerkung 1.16. Oft wird angenommen, dass der Nutzen eines Betrages w nicht vom Marktzustand ω

abhängig ist, also U (w, ω) = U (w).

Bemerkung 1.17. Der erwartete Nutzen muss bezüglich der tatsächlich eintretenden Wahrscheinlichkeiten

bestimmt werden! Als Daumenregel kann man sich merken:

• Geht es um die Bestimmung des Preises (der sich ja aufgrund der No-Arbitrage Bedingung aus den

Preisen der am Markt verfügbaren Assets ergibt), ist ein risikoneutrales Wahrscheinlichkeitsmaß Q

für den Erwartungswert zu benutzen. Hierfür werden die tatsächlichen Wahrscheinlichkeiten P der

einzelnen Marktzustände gar nicht benötigt!

• Geht es jedoch um tatsächliche Auszahlungen, ist sehr wohl das tatsächliche Wahrscheinlichkeitsmaß

P zu benutzen.

Definition 1.21. H bezeichne die Menge aller Handelsstrategien.

Problem 1 (Optimales Portfolio-Problem). Sei ν ∈ R das Anfangskapital. Gesucht ist die Handelsstrategie H ∈ H mit

max EU (V1 )

(1.1)

unter V0 = ν

(1.2)

H∈H

Problem 2 (Alternative Formulierung

des Optimalen Portfolio-Problems). Mit den Defi

e

e

e

nitionen V1 = B1 V1 = B1 · V0 + G sowie durch Einsetzen der Nebenbedingung in die Hauptbedingung ergibt sich eine alternative Formulierung

"

!#

N

X

(n)

max E U B1 · (ν +

Hi ∆Se )

(1.3)

H∈H

i=1

Lemma 1.17. Wenn (1.1) oder (1.3) eine Lösung besitzt, gibt es keine Arbitrage-Möglichkeit (und

damit ein RNM). Äquivalent dazu ist die Aussage: Existiert eine Arbitrage-Möglichkeit, hat (1.1)

keine Lösung und der Nutzen kann beliebig erhöht werden.

b optimal und H eine Arbitrage-Möglichkeit.

Beweis. Wir werden die zweite Formulierung beweisen. Sei H

b + H:

Betrachte die Handelsstrategie H̄ = H

ν+

N

X

n=1

H̄n ∆Se(n) = ν +

N

X

n=1

b n ∆Se(n) +

H

N

X

n=1

|

Hn ∆Se(n) ≥ ν +

{z

}

N

X

b n ∆Se(n)

H

n=1

≥0

Die Ungleichung ist wegen der Definition einer Arbitrage-Möglichkeit H für mindestens ein ω ∈ Ω strikt,

b darstellt.

was einen Widerspruch zur Optimalität von H

18

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Betrachten wir nun zum Abschluss noch den Zusammenhang zwischen Optimaler Handelsstrategie und

einem risikoneutralen Maß.

Lemma 1.18. Ist H mit Wert Vt eine Lösung von (1.1) oder (1.3), so ist

Q(ω) =

P(ω)B1 (ω)U 0 (V1 (ω), ω)

E [B1 U 0 (V1 )]

ein risikoneutrales Maß.

Beweis. Aus der Extremalbedingung 1. Ordnung erhalten wir

"

∂

0=

E U

∂Hn

!

! !

N

X

∂ X

(n)

P(ω)U B1 (ω) · ν +

B1 · ν +

Hi ∆S

Hi ∆Se (ω) , ω

=

∂Hn

i=1

i=1

ω∈Ω

! !

N

i

h

X

X

0

(n)

=

P(ω)U B1 (ω) · ν +

Hi ∆Se (ω) , ω B1 (ω)∆Se(n) (ω) = E U 0 (V1 )B1 ∆Se(n) .

ω∈Ω

N

X

!!#

e(n)

i=1

Andererseits folgt aus der Martingalbedingung für ein risikoneutrales Maß:

h

i X

0 = EQ ∆Se(n) =

Q(ω)∆Se(n) (ω)

(1.4)

ω∈Ω

Durch Koeffizientenvergleich können wir wir also die Beziehung

Q(ω) = a · P(ω)U 0 (V1 (ω))B1 (ω)

isolieren, wobei wir die Normierungkonstante a noch bestimmen müssen. Insgesamt ergibt sich damit in

Abhängigkeit von der Wahl von U für das risikoneutrale Maß:

Q(ω) =

P(ω)U 0 (V1 (ω))B1 (ω)

E [U 0 (V1 )B1 ]

Definition 1.22 (zulässiges Marktmodell). Ein Marktmodell ist zulässig, wenn ∃U : R × Ω → R

und ein Startkapital ν, sodass

1. w 7→ U (w, ω) für alle ω konkav und streng monoton steigend ist und

2. das Portfolio-Problem (1.1) eine Lösung besitzt.

Theorem 1.19 (Zusammenhang von Zulässigkeit und RNM). Ein Marktmodell ist zulässig

dann und nur dann, wenn ein risikoneutrales Maß existiert.

Beweis.

⇒ Wurde schon durch obiges Lemma 1.18 gezeigt.

⇐ Sei Q ∈ M ein risikoneutrales Maß. Wir konstruieren uns nun eine Nutzenfunktion U (w, ω) und ein

Startkapital ν, sodass (1.1) eine Lösung besitzt. Wähle ν beliebig und setze

U (w, ω) = w ·

Q(ω)

.

P(ω)B1 (ω)

19

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Diese Funktion ist für jede Wahl von ω linear in w und damit sowohl differenzierbar in w, streng

monoton steigend in w (Q > 0), als auch konkav in w und somit eine Nutzenfunktion.

Wir werden nun zeigen, dass der erwartete Nutzen unabhängig von der Wahl der Handelsstrategie

immer ν ist und somit diese Konstante auch die Lösung des Optimierungsproblems (1.1) darstellt.

Nimm dazu eine beliebige Handelsstrategie H ∈ RN .

"

E U

B1 · (ν +

N

X

!#

e(n)

Hi ∆S

)

=

i=1

X

P(ω)B1 (ω) ·

ν+

N

X

!

e(n)

Hi ∆S

(ω)

i=1

ω∈Ω

=ν+

Q(ω)

P(ω)B1 (ω)

N

X

Hn EQ [∆Se(n) ] = ν

| {z }

n=1

=0, weil Q RNM

Beispiel 1.19. Betrachte ein (vollständiges) Marktmodell mit N = 2, k = 3 und r = 19 . Die Assets haben

folgende Entwicklung:

n

1

2

(n)

Se0

6

10

(n)

Se1 (ω1 )

6

13

(n)

Se1 (ω2 )

8

9

(n)

Se1 (ω3 )

4

8

(n)

(n)

Das RNM ergibt sich aus Se0 = EQ [Se1 ]:

6=

6Q(ω1 )+

8Q(ω2 )+

4Q(ω3 )

10 =

13Q(ω1 )+

9Q(ω2 )+

8Q(ω3 )

1=

Q(ω1 )+

Q(ω2 )+

Q(ω3 )

Dieses Gleichungssystem hat die Lösung Q = 31 , 13 , 13 .

Als Beispiel sehen wir uns nun die exponentielle Nutzenfunktion U (w) = − exp(−w) an mit U 0 (w) =

exp(−w). Das optimale Portfolio für diese Wahl der Nutzenfunktion ergibt sich aus der Bedingung 0 =

E[U 0 (V1 )B1 ∆Se(n) ], bzw. dem Gleichungssystem

n=1:

n=2:

10

·0

9

10

10

0 = P(ω1 )e− 9 (ν+3H2 )

·3

9

0 = P(ω1 )e− 9 (ν+3H2 )

10

10

·2

9

10

10

− P(ω2 )e− 9 (ν+2H1 −H2 )

·1

9

+ P(ω2 )e− 9 (ν+2H1 −H2 )

10

−

−

10

·2

9

10

10

P(ω3 )e− 9 (ν−2H1 −2H2 )

·2

9

P(ω3 )e− 9 (ν−2H1 −2H2 )

10

Dieses Gleichungssystem ist nun nicht mehr linear und kann nicht analytisch, sondern nur nummerisch

gelöst werden.

1.7.1

Übungsaufgaben

Bsp. 1.1) Betrachte ein Ein-Perioden-Modell mit zwei risikobehafteten Wertpapieren und drei möglichen

Marktzuständen (N = 2, K = 3, Zins r = 19 ):

S0 = 5,

20

,

3

40

S1 (ω2 ) =

,

9

30

S1 (ω3 ) =

,

9

70

9

40

S2 (ω2 ) =

9

20

S2 (ω3 ) =

9

S1 (ω1 ) =

S2 (ω1 ) =

Betrachte eine Call-Option auf Wertpapier 1:

+

Vt=1 (ωi ) = (S1 (ωi ) − K) ,

K=

35

9

Finde die Handelsstrategie H = (H0 , H1 , H2 ), die diesen Claim erzeugt. Was ist der momentane

Wert dieser Option?

Führe selbiges auch mit Aktie 2 durch!

Wenn konstant Vt=1 (ωi ) = 10 ausbezahlt werden sollen, wie viel ist dieser Vertrag wert?

20

KAPITEL 1. DAS EIN-PERIODEN-MODELL

Bsp. 1.2) Zeige: H ist eine Arbitrage-Möglichkeit ⇐⇒ a) G∗ (ω) ≥ 0 ∀ ω ∈ Ω und b) E[G∗ ] > 0.

Bsp. 1.3) Sei r konstant und P0 und C0 die Preise der Put- und Call-Option mit demselben Strike-Preis

K.

Zeige, dass entweder beide erreichbar sind oder beide nicht. Zeige in ersterem Fall (mittels

risikoneutraler Bewertung), dass die Put-Call-Parität gilt:

C0 − P0 = S0 −

K

1+r

Kapitel 2

Wh. Wahrscheinlichkeitstheorie

• W-Raum, σ-Algebra, W-Maß, ZV, Ereignis, Messbarkeit, endliche σ-Algebren

• absolut stetige Maße, äquivalente Maße, Radon-Nikodym

• Stochastische Prozesse: Filtrierungen, adaptierte Prozesse

21

Kapitel 3

Mehr-Perioden-Modell in diskreter

Zeit

• Marktmodell: Bankkonto (Numéraire), Asset-Preise, Annahmen

• Handelsstrategien: Wert des Portfolios, selbst-finanzierend

• Diskontierung

• Bewertungsfunktionale: erreichbare Gewinne, Gesetz des eindeutigen Preises

• Dualität Bewertungsfunktionale und Preis (Hahn-Banach, Trennungssatz für Beweis)

• Arbitrage-Freiheit

• Satz von Dalang, Morton, Willinger: äquivalente Bedingungen zu Arbitrage-Freiheit

• vollständige Märkte

22

Kapitel 4

Wh. Martingaltheorie

• Bedingte Erwartungen, Eigenschaften

• stochastischer Kern

• Martingale, Doob’sche Zerlegung, Bayes’sche Formel

• Stoppzeiten, Optimal Stopping Theorem, gestoppte Prozesse

23

Kapitel 5

Capital Asset Pricing Model

(CAPM)

• Sharpe-Ratio

• Portfolio-Optimierungsproblem, Varianz-Optimierung, Mean-variance Effizienz

• Nutzen-Optimierung, duales Optimierungsproblem, Nutzen-indifferente Preise

24

Kapitel 6

Das Binomialmodell

6.1

Beschreibung des Modells

Definition 6.1 (Assets im Binomialmodell).

1. Bankkonto (risikolos): B0 = 1, Bt = ert Bt−1 mit rt ∈ R für t = 1, . . . , T

2. risikobehaftete(s) Asset(s) (Stock/Aktie): S0 > 0 (konstant) und für t = 1, . . . , T :

(

ut · St−1 , wenn Xt = 1 ( up“)

”

St =

dt · St−1 , wenn Xt = 0 ( down“)

”

mit Konstanten 0 < dt < ut und Bernoulli-Zufallsvariablen X1 , . . . , XT .

Zu den Zeitpunkten 0, 1, . . . , T teilen sich alle bisher gleich verlaufenden Pfade in je zwei Klassen auf, die

einen, die nun nach oben springen, während die anderen nach unten springen. Damit erhält man jeweils

eine Information mehr zu 1, . . . , T , beschrieben durch die Filtration F0 = {∅, Ω} ⊂ F1 ⊂ F2 ⊂ · · · ⊂ FT .

Jedes Atom der Filtration Ft wird dabei jeweils in zwei Atome von Ft+1 geteilt. Folgendes Bild kann das

schön verdeutlichen:

b

u2

b

b

b

u1

d2

b

b

u0

S0

u2

d1

F1

d2

u2

u1

d0

F3

b

b

b

d2

b

d1

b

b

F2

u2

b

b

b

d2

u 0 u 1 u 2 u 3 S0

b

b

b

u0 u1 d2 d3 S0

b

b

b

b

b

b

b

b

b

b

b

b

d0 d1 d2 d3 S0

Die Beschreibung der Pfade erfolgt durch {0, 1}-wertige Zufallsvariablen: Seien X1 , . . . , XT {0, 1}-wertige

Zufallsvariablen mit P(X1 = x1 , . . . , XT = xT ) > 0 für alle (x1 , . . . , xT ) ∈ {0, 1}T . Der Vektor ω =

25

26

KAPITEL 6. DAS BINOMIALMODELL

(x1 , . . . , xT ) beschreibt dann einen Pfad im Baum, wobei xi = 1 ein Schritt nach oben und xi = 0 ein

Schritt nach unten bedeutet. Insgesamt gibt es daher |Ω| = 2T Pfade.

6.1.1

Das Cox-Ross-Rubinstein (CRR) Modell als Spezialfall

Definition 6.2 (Cox-Ross-Rubinstein Binomialmodell). Das Binomialmodell von Cox, Ross

und Rubinstein ist der Zeit-homogene Spezialfall des Binomialmodells, in dem ut = u∀t und dt = d∀t,

sowie rt = r mit ert = (1 + R)∀t gewählt wird.

Aus dem Binomialbaum mit 2T verschiedenen Endwerten zum Zeitpunkt T wird damit ein Gitter ( Bi”

nomial lattice“, manchmal auch als Recombining binomial tree“ bezeichnet) mit T + 1 verschiedenen

”

Endwerten zum Zeitpunkt T . Ein Pfad kann nun beschrieben werden durch einen modifizierten BernoulliProzess ( T -facher Münzwurf“): {Xt , t = 1, . . . , T } ist ein stochastischer Prozess, wobei die X1 , . . . , XT

”

unabhängige Bernoulli-Zufallsvariablen auf {0, 1} mit P(X1 = 1) = P(X2 = 1) = · · · = 1−P(X1 = 0) = p.

u

u

S0

Suu

Su

u

d

Sud

Sd

u

d

d

Sdd

Suuud = u3 dS0

N4 = 3

Suudd = u2 d2 S0

N4 = 2

Suddd = ud3 S0

N4 = 1

Sdddd = d4 S0

N4 = 0

Suud

d

u

N4 = 4

Suuu

d

u

Suuuu = u4 S0

Sudd

d

Sddd

Bemerkung 6.1. Die Reihenfolge, in der die up- und down-Bewegungen vor sich gehen, ist für den Wert

des Prozesses irrelevant. Insbesondere ist Sud = Sdu .

Wahrscheinlichkeitsmaß für Pfad ω = (x1 , . . . , xT )

Definiere den Zählprozess Nt (ω) = X1 (ω) + · · · + Xt (ω), der die Anzahl der Sprünge nach oben zählt.

Insbesondere charakterisiert er auch den Wert des Pfades zum Zeitpunkt t und damit die Position im

Gitter, unabhängig vom Verlauf des Pfades bis zum entsprechenden Punkt. Es gilt:

X

X

unabh.

E[Nt ] =

E[Xi ] = tp

V ar[Nt ] =

V arXi = tp(1 − p)

Man sieht nun, dass für t = 1, . . . die Verteilung von Nt gegeben ist durch:

t

P(Nt = n) =

pn (1 − p)t−n , n = 0, 1, . . . , t

|

{z

}

n

| {z }

n mal nach oben,

#Pfade (t − n) mal nach unten

mit Nt = n

Lemma 6.1. Die Verteilung von Nt , die auch die Verteilung der Werte St des Assets zu t beschreibt,

ist die Binomialverteilung:

t n

P(Nt = n) = P(Xt = S0 un dt−n ) =

p (1 − p)t−n

n

27

KAPITEL 6. DAS BINOMIALMODELL

Bemerkung 6.2. Der Prozess kann zum Zeitpunkt t nur t + 1 verschiedene Werte annehmen!

6.2

Arbitrage-Überlegungen

Lemma 6.2. Aus der No-Arbitrage“-Bedingung ergibt sich:

”

dt < ert < ut

∀t = 1, . . . , T .

(6.1)

Das risikoneutrale Maß im Binomialmodell ist eindeutig und besitzt die Form

qt =

ert − dt

ut − dt

(6.2)

Übungsbeispiel 6.1. Wenn (6.1) nicht erfüllt ist, gib eine Arbitrage-Strategie an!

Betrachte nun den diskontierten risikobehafteten Preisprozess

(

Set−1 ut e−rt wenn Xt = 1,

St

e

St =

=

Bt

Set−1 dt e−rt wenn Xt = 0,

Beweis. Wenn ein Martingalmaß Q existiert für Se0 , . . . , SeT (und damit keine Arbitrage möglich ist), dann

gilt für t = 1, . . . , T

Set−1 = EQ [Set |Ft−1 ]

und nach Division durch das Ft−1 -messbare Set−1 weiter

"

#

Set 1 = EQ

Ft−1 = ut e−rt Q(Xt = 1|Ft−1 ) +dt e−rt Q(Xt = 0|Ft−1 ) = ut e−rt qt + dt e−rt (1 − qt ) .

{z

}

|

{z

}

|

Set−1 =qt

=1−qt

Aufgelöst nach qt ergibt dies das eindeutig bestimmte risikoneutrale Maß

qt =

ert − dt

ut − dt

Dies ist nur ein RNM mit qt ∈ ]0, 1[, wenn obige Ungleichungen dt < ert < ut erfüllt sind.

Bemerkung 6.3. Im CRR Modell ergibt sich für die risikoneutrale Wahrscheinlichkeit eines Sprungs nach

oben

(1 + R) − d

q=

.

u−d

Das Martingalmaß für einen Pfad ω mit n Sprüngen nach oben ist Q(ω) = q n (1−q)t−n , das Martingalmaß

für den Wert St ist

t n

Q(St = S0 un dt−n ) =

q (1 − q)t−n , n = 0, 1, . . . , t

n

Bemerkung 6.4. Da qt = Q(Xt = 1|Ft−1 ) = Q(Xt = 1) unabhängig vom bisherigen Verlauf und dem

Wert Xt−1 – insbesondere also unabhängig von Ft−1 – ist, folgt

Q(X1 = x1 , . . . , XT = xT ) = Q(X1 = x1 ) · . . . · Q(XT = xT )∀x1 , . . . , xT ∈ {0, 1}

durch iteriertes Bedingen. D.h. die X1 , . . . , XT sind unabhängige Bernoulli-Zufallsvariablen (nicht notwendigerweise identisch verteilt) unter Q!

Bemerkung 6.5. Wenn (6.1) gilt, ist das Martingalmaß eindeutig und das Marktmodell daher vollständig.

Es gibt also kein arbitragefreies unvollständiges Binomialmodell.

28

KAPITEL 6. DAS BINOMIALMODELL

6.3

Bepreisung im Binomialmodell

Idee. Sei h : Ω → R ein Contingent Claim zur Zeit T , der FT = σ(X1 , . . . , XT )-messbar ist. Dann sind

die arbitragefreien diskontierten Preise gegeben durch EQ [h/BT |Ft ] und die nicht diskontierten Preise

durch

i

h

h Ft = EQ e−(rt+1 +···+rT ) h Ft für t = 0, 1, . . . , T .

Bt EQ

BT

Bemerkung 6.6. Das Modell könnte erweitert werden auf stochastische Ft−1 -messbare dt , ut und rt , die

(6.1) erfüllen. Die Unabhängigkeit der X1 , . . . , XT unter Q geht dabei aber eventuell verloren.

Beispiel 6.1 (CRR Modell, Preisdynamik im Binomialbaum). Sei T = 3, S0 = 80, u = 1.5, d = 0.5,

pu = 0.6, pd = 0.4 und R = 0.

Betrachte eine Europäische Call-Option mit Ausübungszeitpunkt T = 3 und Ausübungspreis K = 80.

Der Payoff ist also

+

hT = max(ST − K, 0) = (ST − K) .

Der Binomialbaum für den Preisverlauf St der Aktie sieht folgendermaßen aus:

270

hT = 190

90

hT = 10

30

hT = 0

10

hT = 0

180

120

80

60

40

20

Die Bestimmung des Preises Π(t) zu Zeitpunkten t < T erfolgt durch Rückwärtsinduktion aus Π(T |FT ) =

hT mittels risikoneutralen Maßes Q, qu = qd = 12 :

1

1

· 190 + · 10 = 100

2

2

Damit ergibt sich die Preisstruktur der Option als Replizierendes Portfolio durch Vorwärtsinduktion:

z.B.Π(t = 2|S2 = 180) =

180

120

80

60

40

90

hT = 10

30

hT = 0

10

hT = 0

5

2.5

20

hT = 190

100

52.5

27.5

270

0

Beginne bei t = 0. Gesucht ist (x1 , y1 ), sodass

x1 + 80y1 =27.5

(Preis zu t = 0)

x1 +120y1 =52.5

(Preis zu t = 1, X1 = 1 (up) )

x1 + 40y1 = 2.5

(Preis zu t = 1, X1 = 0 (down) )

29

KAPITEL 6. DAS BINOMIALMODELL

Dieses redundante Gleichungssystem von drei Gleichungen für (x1 , y1 ) besitzt die eindeutige Lösung

x1 = −22.5, y1 = 0.625. Der Preis (rechte Seite des GS) wurde genau so bestimmt, dass diese Gleichungen

eine Lösung besitzen.

Analog kann nun zu jedem Zeitpunkt t − 1 das Portfolio (xt , yt ) ausgehend von der momentanen Position

im Gitter bestimmt werden:

190

(−80, 1)

95

− 85

2 , 120

5

− 45

2 , 8

100

10

52.5

−5, 16

27.5

5

1

− 25 , 8

0

2.5

(0, 0)

0

0

Proposition 6.3. Betrachte einen Claim X = Φ(ST ). Dieser kann durch ein selbstfinanzierendes

Portfolio erreicht werden. Bezeichne Vt (k) den Wert am Knoten (t, Nt = k). Dann kann Vt (k)

rekursiv bestimmt werden

!

T

Y

Xt 1−Xt

VT (k) = Φ S0

ut dt

t=1

Vt (k) = e

−rt

[qu,t Vt+1 (k + 1) + qd,t Vt+1 (k)]

mit dem Martingalmaß Q aus (6.2). Das replizierende Portfolio (xt , yt ) ist gegeben durch

xt (k) = e−rt [ut Vt (k) − dt Vt (k + 1)] /(ut − dt )

1

yt (k) =

[Vt (k + 1) − Vt (k)] /(ut − dt )

St−1

6.4

Europäische Call-Option im Binomialmodell

Betrachte ein Wertpapier

Ptim CRR Modell, d.h. seien rt = r, ut = u und dt = d konstant (unabhängig von

t) und bezeichne Nt = n=1 Xt die Anzahl der up“-Bewegungen bis zum Zeitpunkt t. Der Aktienkurs

”

beträgt damit St = S0 uNt dt−Nt , der diskontierte Aktienkurs ist Set = St /Bt = e−rt S0 uNt dt−Nt .

Unter Q hat Nt (und damit auch St bzw. Set ) eine Binomial-Verteilung

Q St = S0 uk dt−k =

t k

q (1 − q)t−k , k ∈ {0, . . . , t} , t = 1, . . . , T .

k

Der betrachtete Claim sei eine europäische Call-Option mit Ausübungspreis K zum Zeitpunkt T , der

+

Payoff lautet also h = (ST − K) . Nach der bisherigen Theorie ist der arbitragefreie Preis C0 von h zum

Zeitpunkt t = 0 gegeben durch

h

i

+ +

C0 = EQ e−rT (ST − K) = EQ SeT − e−rT K

.

30

KAPITEL 6. DAS BINOMIALMODELL

Die Option ist in the money“ genau dann, wenn

”

u NT

K

log(K/S0 dT )

≥

⇔

N

≥

n

=

ST ≥ K ⇔ S0 uNT dT −NT ≥ K ⇔

T

k

d

S0 dT

log(u/d)

Der Wert der Option beträgt damit

C0 = e

−rT

T

X

n T −n

S0 u d

n=nk

T n

−K

q (1 − q)T −n

n

Bemerkung 6.7. Die rekursive Berechnung wie im letzten Abschnitt und die direkte Berechnung über den

gesamten Erwartungswert sind aufgrund der Linearität des Erwartungswerts äquivalent.

6.5

Verteilung des Maximums im Binomialmodell (Reflection

Principle)

Betrachte den Spezialfall u · d = 1, d.h. up“ und down“ heben sich genau auf, womit der Aktienkurs

”

”

sich vereinfacht zu

St = S0 u2Nt −t .

Definiere YT = max {St : t = 0, 1, . . . , T } mit Werten aus S0 , S0 u, . . . , S0 uT als das Maximum des

Kurses bis zum Zeitpunkt T .

Ziel. Unser Ziel ist nun die Bestimmung der Verteilung von YT , also P(YT ≥ S0 ui ) = P(2Nt − t ≥

i für ein i) für i = 0, 1, . . . , T .

Bei der Bestimmung dieser Wahrscheinlichkeitsverteilung werden wir einen sehr nützlichen Trick, das

Reflection Principle“ anwenden, welches uns eine Bijektion zwischen Pfaden liefert, die an einem be”

stimmten Level gespiegelt sind. Dasselbe Prinzip kann auch z.B. für die Bestimmung des Maximums der

Brown’schen Bewegung benutzt werden.

Lemma 6.4 (Verteilung des Maximums im Binomialgitter). Das Maximum Yt eines Pfades

im Binomialgitter besitzt die Verteilung

i

P(Yt ≥ S0 U ) =

|

T

T +i

2

p

T +i

2

(1 − p)

{z

T −i

2

}

T X

T n

+

p (1 − p)T −n + pT +i−n (1 − p)n−i

n

n=n∗

=0, wenn T + i ungerade

mit n∗ = min i ∈ R, i >

T +i

2

.

Beweis. Betrachte alle Pfade, die S0 ui erreichen und definiere τi = min {t : 2Nt − t = i} als den ersten

Zeitpunkt, zu dem S0 ui erreicht wird. Nach Voraussetzung gilt τi ≤ T . Wähle i = 0, . . . T fix und betrachte

drei disjunkte Fälle für den Endzeitpunkt:

1. 2NT − T = i (nur möglich, wenn i = T, T − 2, T − 4, . . . )

2. 2NT − T > i

3. 2NT − T < i, aber Yt ≥ S0 ui

Bei Fall 1 und 2 erreicht der Pfad automatisch S0 ui . Die Verteilung des Maximums kann daher zerlegt

werden in

P(2Nt − t ≥ i für ein i) = P(2NT − T = i) + P(2NT − T > i) + P((2NT − T < i) ∧ (τi ≤ T ))

Die Wahrscheinlichkeiten der einzelnen Terme lassen sich getrennt bestimmen:

31

KAPITEL 6. DAS BINOMIALMODELL

T +i

T −i

1. P(2NT − T = i) = P NT = 12 (i + T ) = TT+i p 2 (1 − p) 2 , wenn i = T, T − 2, T − 4, . . . ,

2

ansonsten 0

PT

2. P(2NT − T > i) = n=n∗ Tn pn (1 − p)T −n mit n∗ = min i ∈ R, i > T 2+i

3. Dieser Fall ist komplizierter, da aus der Bedingung für T nicht auf das Maximum geschlossen

werden kann. Allerdings werden wir feststellen, dass eine Dualität mit den Pfaden aus Fall 2 besteht,

insbesondere eine Bijektion zwischen den Pfaden in 2 und 3:

Betrachte also einen beliebigen Pfad P ∗ in 3. Er erreicht nach Definition den Wert S0 ui , weshalb

τi < T gilt. Der Pfad Pe, der bis zu τi mit P ∗ übereinstimmt und ab dann an S0 ui gespiegelt ist

(siehe Grafik 6.1), erfüllt 2NT − T > i und liegt daher in 2. Außerdem ist er eindeutig (also die

Abbildung injektiv). Auf dieselbe Art können wir jedem Pfad aus Fall 2 einen Pfad aus Fall 3

zuweisen, womit wir eine Bijektion zwischen Fall 2 und 3 haben. Insbesondere hat Fall 2 gleich viele

Pfade wie 3.

Τi

1

2

3

4

5

Abbildung 6.1: Das Reflektionsprinzip: Ab der Stoppzeit τi wird der Pfad am Level S0 ui gespiegelt. Damit

erhalten wir eine Bijektion zwischen Pfaden in 2 und 3.

Betrachte nun einen Pfad aus 2 mit NT = n ≥ n∗ . Seine Wahrscheinlichkeit ist pn (1 − p)T −n und

es gibt Tn derartige Pfade, die bei n enden. Sein Partnerpfad aus 3 endet bei NT = T + i − n

(symmetrisch unter der Schranke

(T +i)/2) und hat daher die Wahrscheinlichkeit pT +i−n (1−p)n−i .

T

Auch hier gibt es genau n verschiedene derartige Pfade wegen der Dualität.

Damit erhalten wir die Wahrscheinlichkeiten

T T +i−n

P((2NT − T < i) ∧ (NT = T + i − n) ∧ (τi < T )) =

p

(1 − p)n−i

n

T X

T T +i−n

P((2NT − T < i) ∧ (τi < T )) =

p

(1 − p)n−i

n

∗

n=n

Insgesamt erhalten wir also genau den Ausdruck im Lemma.

Die Wahrscheinlichkeitsverteilung des Maximums wird z.B. benötigt für

• Knock-Out/-In Optionen: Dieser Typ von Optionen zahlt nichts (oder nur dann) aus, wenn der

Kurs irgendwann eine bestimmte Schranke über- oder unterschreitet.

• Lookback-Optionen: Payoff h ist abhängig vom Maximum (oder Minimum) des Kurses in einem

Zeitintervall. Z.B. das Recht, zu T die Aktie zum höchsten Kurs YT bis zu diesem Zeitpunkt zu

verkaufen. Für die Bewertung wird damit die genau Verteilung des Maximums sowie des Kurses

benötigt.