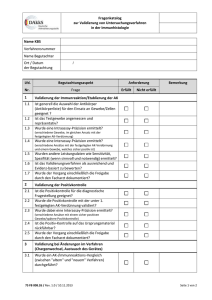

Validierung von Konzepten zur Messung des

Werbung