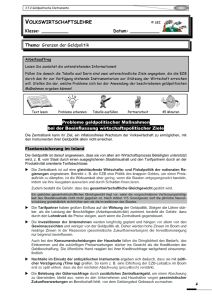

Durch statisches Denken zur stationären Wirtschaft

Werbung