Wie der Immobilienmarkt auf Schocks reagiert

Werbung

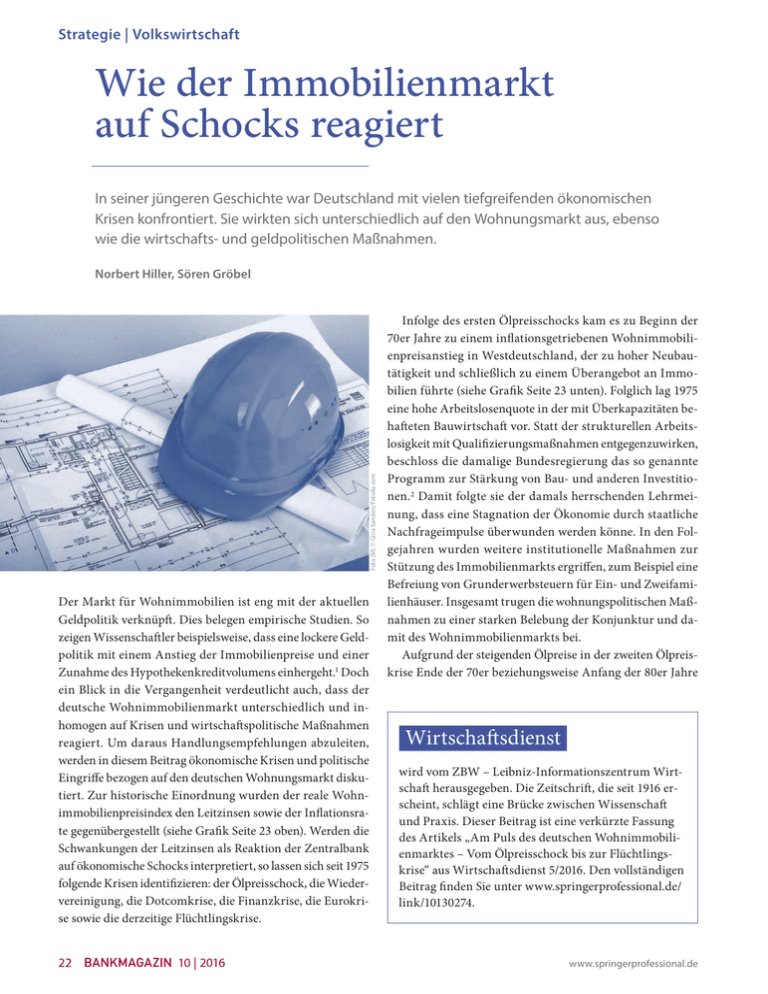

Strategie | Volkswirtschaft Wie der Immobilienmarkt auf Schocks reagiert In seiner jüngeren Geschichte war Deutschland mit vielen tiefgreifenden ökonomischen Krisen konfrontiert. Sie wirkten sich unterschiedlich auf den Wohnungsmarkt aus, ebenso wie die wirtschafts- und geldpolitischen Maßnahmen. Foto [M]: © Gina Sanders/Fotolia.com Norbert Hiller, Sören Gröbel Der Markt für Wohnimmobilien ist eng mit der aktuellen Geldpolitik verknüpft. Dies belegen empirische Studien. So zeigen Wissenschaftler beispielsweise, dass eine lockere Geld­ politik mit einem Anstieg der Immobilienpreise und einer Zunahme des Hypothekenkreditvolumens einhergeht.1 Doch ein Blick in die Vergangenheit verdeutlicht auch, dass der deutsche Wohnimmobilienmarkt unterschiedlich und in­ homogen auf Krisen und wirtschaftspolitische Maßnahmen reagiert. Um daraus Handlungsempfehlungen abzuleiten, werden in diesem Beitrag ökonomische Krisen und politische Eingriffe bezogen auf den deutschen Wohnungsmarkt disku­ tiert. Zur historische Einordnung wurden der reale Wohn­ immobilienpreisindex den Leitzinsen sowie der Inflationsra­ te gegenübergestellt (siehe Grafik Seite 23 oben). Werden die Schwankungen der Leitzinsen als Reaktion der Zentralbank auf ökonomische Schocks interpretiert, so lassen sich seit 1975 folgende Krisen identifizieren: der Ölpreisschock, die Wieder­ vereinigung, die Dotcomkrise, die Finanzkrise, die Eurokri­ se sowie die derzeitige Flüchtlingskrise. 22 BANKMAGAZIN 10 | 2016 Infolge des ersten Ölpreisschocks kam es zu Beginn der 70er Jahre zu einem inflationsgetriebenen Wohnimmobili­ enpreisanstieg in Westdeutschland, der zu hoher Neubau­ tätigkeit und schließlich zu einem Überangebot an Immo­ bilien führte (siehe Grafik Seite 23 unten). Folglich lag 1975 eine hohe Arbeitslosenquote in der mit Überkapazitäten be­ hafteten Bauwirtschaft vor. Statt der strukturellen Arbeits­ losigkeit mit Qualifizierungsmaßnahmen entgegenzuwirken, beschloss die damalige Bundesregierung das so genannte Programm zur Stärkung von Bau- und anderen Investitio­ nen.2 Damit folgte sie der damals herrschenden Lehrmei­ nung, dass eine Stagnation der Ökonomie durch staatliche Nachfrageimpulse überwunden werden könne. In den Fol­ gejahren wurden weitere institutionelle Maßnahmen zur Stützung des Immobilienmarkts ergriffen, zum Beispiel eine Befreiung von Grunderwerbsteuern für Ein- und Zweifami­ lienhäuser. Insgesamt trugen die wohnungspolitischen Maß­ nahmen zu einer starken Belebung der Konjunktur und da­ mit des Wohn­immobilienmarkts bei. Aufgrund der steigenden Ölpreise in der zweiten Ölpreis­ krise Ende der 70er beziehungsweise Anfang der 80er Jahre Wirtschaftsdienst wird vom ZBW – Leibniz-Informationszentrum Wirt­ schaft herausgegeben. Die Zeitschrift, die seit 1916 er­ scheint, schlägt eine Brücke zwischen Wissenschaft und Praxis. Dieser Beitrag ist eine verkürzte Fassung des Artikels „Am Puls des deutschen Wohnimmobili­ enmarktes – Vom Ölpreisschock bis zur Flüchtlings­ krise“ aus Wirtschaftsdienst 5/2016. Den vollständigen Beitrag finden Sie unter www.springerprofessional.de/ link/10130274. www.springerprofessional.de Strategie | Volkswirtschaft Subventionen zum Aufbau Ost sorgten für Fehlallokation von Kapital Der zweite Wohnimmobilienpreisanstieg im Betrachtungs­ zeitraum erfolgte aufgrund der Wiedervereinigung. Um ei­ nen ökonomischen Zusammenbruch der neuen Bundeslän­ der zu vermeiden und sie dem Westen anzugleichen, wurden staatliche Subventionen im Rahmen des so genannten Auf­ bau Ost initiiert, nicht nur für Wirtschaft und Infrastruktur, sondern auch für den Wohnungsmarkt. Freilich verursach­ te die staatliche Investitionslenkung eine Fehlallokation von Kapital, was insbesondere in Ostdeutschland ab Mitte der 90er Jahre zu einem Überangebot und damit zu einem Preis­ verfall von Wohnimmobilien führte.7 Aufgrund der Lang­ lebigkeit von Immobilien werden derartige Ungleichgewich­ te erst über einen vergleichsweise langen Zeitraum abgebaut. So lag die Leerstandsquote bei Wohnimmobilien 2010 in Ostdeutschland noch bei rund 11,5 Prozent, in Westdeutsch­ land dagegen nur bei 7,8 Prozent.8 Der Bauboom im Zuge der Wiedervereinigung hatte zu­ nächst in Westdeutschland infolge der Zuwanderung aus Ostdeutschland beziehungsweise -europa begonnen und ver­ lagerte sich aufgrund der staatlichen Subventionen mit zeit­ licher Verzögerung auf Ostdeutschland.9 Die Renditeerwar­ tungen der Immobilieninvestitionen wurden jedoch über­ wiegend nicht erfüllt. Insbesondere im Osten war aufgrund der Mietausfälle der zugewiesene Steuervorteil schnell auf­ gezehrt. Ein konjunktureller Abschwung erfasste die Bun­ desrepublik, und vor dem Hintergrund steigender Arbeits­ losenzahlen sank der Anteil der Beschäftigten im Baugewer­ www.springerprofessional.de Krisen und der deutsche Wohnimmobilienmarkt Index (Basis 1990 = 100) 120 „Ölpreisschock“ 100 „Wiedervereinigung“ 80 „Eurokrise“ ? „Dotcomkrise“ „Finanzkrise“ 60 40 20 19 7 19 6 78 19 8 19 0 8 19 2 8 19 4 8 19 6 8 19 8 9 19 0 9 19 2 9 19 4 9 19 6 9 20 8 0 20 0 0 20 2 04 20 0 20 6 08 20 1 20 0 1 20 2 14 0 % 10 9 8 7 6 5 4 3 2 1 0 Wohnimmobilienpreisindex (real, linke Skala) Inflation (rechte Skala) Leitzinsen (rechte Skala) Quellen: Bulwien Gesa, Deutsche Bundesbank, Statistisches Bundesamt be am gesamten Erwerbspersonenpotenzial von 2,6 Prozent im Jahr 1994 bis 1998 auf 2,1 Prozent. Um die Jahrtausendwende schürten neue technologische Innovationen hohe Renditeerwartungen bei IT-Unterneh­ men. Diese erfüllten sich am Ende nicht, die Dotcomkrise setzte ein. Die USA reagierten mit einer langanhaltenden Zinssenkung, die durch die Anschläge vom 11. September 2001 noch verstärkt wurde. Bemerkenswerterweise hatte die­ se Krise kaum Auswirkungen auf den deutschen Wohnim­ mobilienmarkt. Einer von mehreren Gründen dafür ist, dass sich die Krise überwiegend auf dem Finanzmarkt und in der IT-Branche ereignete. Betroffen waren somit Unternehmen und Arbeitnehmer, die unmittelbar mit dem Wirtschafts­ zweig verbunden waren. An den regionalen Wohnimmobi­ lienmärkten lassen sich aber lokal begrenzte Auswirkungen der Dotcomkrise auf die Immobilienpreise beobachten (sie­ he Grafik Seite 24 oben). München zählte zur Jahrtausend­ wende zu den bedeutendsten IT-Standorten in Deutschland. Ein Aufschwung der Branche brachte ab 1999 Lohnsteige­ Fertiggestellte Wohnungen in Wohn- und Nichtwohngebäuden in 1.000 700 % 3,5 600 3,0 500 2,5 400 2,0 300 1,5 200 1,0 100 0,5 0 0,0 19 7 19 6 7 19 8 8 19 0 8 19 2 8 19 4 8 19 6 8 19 8 9 19 0 9 19 2 9 19 4 9 19 6 9 20 8 0 20 0 0 20 2 0 20 4 0 20 6 08 20 1 20 0 1 20 2 14 und der damit rasant wachsenden Inflation betrieben die Notenbanken weltweit eine Hochzinspolitik und schafften damit kaum Anreize für Investitionen. Erstmals traf eine stagnierende Wirtschaft auf eine hohe Inflationsrate. Diese Stagflation konnte nicht mit der üblichen expansiven und nachfrageorientierten Fiskalpolitik bekämpft werden. Deutschland stürzte in eine Rezession.3 Steigende Hypothe­ kenzinsen, hohe Baukosten und das Auslaufen der Konjunk­ turprogramme kühlten den deutschen Wohnimmobilien­ markt merklich ab. So sanken zum Beispiel die Baufertigstel­ lungen zwischen 1980 und 1983 um 12,3 Prozent, und die Zahl der Beschäftigten im Baugewerbe reduzierte sich um 12,6 Prozent.4 Dank seiner stabilen Währung überstand Deutschland die Ölpreiskrise im internationalen Vergleich re­ lativ gut.5 Der deutsche Wohnimmobilienmarkt wurde also durch einen exogenen Schock, die Ölpreisinflation, getrieben, der zins­politische Veränderungen induzierte. Über eine welt­ weite Rezession dämpfte das Ereignis die Entwicklung am Wohnungsmarkt.6 Westdeutschland (linke Skala) Ostdeutschland (linke Skala) Anteil Baugewerbe am Erwerbspersonenpotenzial (rechte Skala) Quelle: Statistisches Bundesamt 10 | 2016 BANKMAGAZIN 23 Strategie | Volkswirtschaft Realer Wiederverkaufspreis für Eigentumswohnungen 5.000 4.500 4.000 3.500 München 3.000 2.500 2.000 Hamburg Halle (Saale) 1.500 1.000 Münster Mönchengladbach 500 Chemnitz 19 9 19 5 9 19 6 9 19 7 9 19 8 9 20 9 0 20 0 0 20 1 02 20 0 20 3 0 20 4 0 20 5 0 20 6 0 20 7 0 20 8 0 20 9 1 20 0 1 20 1 1 20 2 1 20 3 14 0 in Euro/m2 (Basis 2010 = 100) Quelle: Bulwien Gesa (2016) rungen mit sich, was sich wiederum in steigenden lokalen Immobilienpreisen niederschlug. Nach dem Platzen der Dot­ com-Blase 2001/2002 sanken die Preise auf dem Münchener Wohnungsmarkt wieder relativ stark. In Hamburg beispiels­ weise hatte die Krise hingegen kaum Folgen für den Immo­ bilienmarkt. Daran ist erkennbar, dass ökonomische Krisen nicht nur regionale Arbeitsmärkte10 beeinflussen, sondern auch auf regionale Wohnimmobilienmärkte unterschiedlich abstrahlen. Je höher dabei die Spezialisierung der regionalen Wirtschaftsstruktur, umso größer sind die Auswirkungen bei spezifischen ökonomischen Schocks. Die jüngste Finanzkrise wurde 2007 durch die US-Hypo­ thekenkrise ausgelöst. Die Kreditausfälle brachten Banken in den USA in Schieflage und ließen die Konsumnachfrage einbrechen.11 Über verbriefte Hypotheken erreichte die Mi­ sere andere Staaten und ausländische Banken. Auch einige deutsche Geldinstitute gerieten in Schwierigkeiten und mussten durch staatliche Eingriffe stabilisiert werden. Insge­ Vergleich nationaler realer Immobilienpreise Index (Basis 2006 = 100) 140 130 120 Deutschland 110 100 90 80 70 USA 60 Großbritannien 50 Dänemark 19 9 19 5 9 19 6 9 19 7 9 19 8 9 20 9 0 20 0 0 20 1 0 20 2 0 20 3 04 20 0 20 5 0 20 6 0 20 7 0 20 8 0 20 9 1 20 0 1 20 1 1 20 2 13 20 14 40 30 Quelle: Federal Reserve Bank of Dallas, 2016 24 BANKMAGAZIN 10 | 2016 samt hatte die Finanzkrise jedoch keine gravierenden Aus­ wirkungen auf den deutschen Wohnungsmarkt. Im Gegen­ satz zu den USA war die Bundesrepublik nicht mit starken Preisrückgängen auf dem Immobilienmarkt konfrontiert. Dies lag unter anderem an den konservativen Finanzierungs­ bedingungen hierzulande und am großen und stabilen Miet­ markt mit sozialer Wohnungsförderung, beides fördert die Robustheit.12 Während der deutsche Wohnungsmarkt unbe­ schadet blieb, kam es in vielen europäischen Ländern, wie etwa in Spanien und in Irland, zu drastischen Einbrüchen der Immobilienpreise.13 Diese wirkten sich zunächst auf die nationalen Finanzmärkte und auf die dortige Realwirtschaft aus, übertrugen sich jedoch auf andere europäische Länder. Letztlich wurde auch Deutschland in die Finanzkrise hin­ eingezogen, die sich zunehmend auf die Realwirtschaft aus­ dehnte. Deutsche Immobilienpreise vollziehen angelsächsische Entwicklung nach Aufgrund der Finanzkrise initiierten 2009 viele Länder enor­ me Rettungs- und Konjunkturpakete, um einen Zusammen­ bruch des Finanzsystems und der Realwirtschaft zu vermeiden. Auf diese Weise kam es zur Eurokrise. Die hohen Belastungen schränkten zweifellos den Handlungsspielraum der nationalen Fiskalpolitik ein. Geldpolitisch reagierte die Europäische Zen­ tralbank (EZB) mit der Senkung der Leitzinsen, so wie dies zu­ vor auch schon die Federal Reserve (Fed) in den USA getan hat­ te. In der Folge kam es in Deutschland zu einer Niedrig­ zinsphase. Somit wurde konventionelles Sparen über Geldeinlagen und Anleihen unattraktiv, Immobilien und Ak­ tien gewannen dagegen als Investitionsgut an Bedeutung. Über­ dies machten die niedrigen Hypothekenzinsen die Finanzie­ rung von Wohneigentum attraktiver.14 Verstärkt wurde die Nachfrage nach Immobilien zusätzlich durch Preissteigerun­ gen, die auf strukturelle Veränderungen am Arbeitsmarkt und die sich daraus ergebenden Re­urbanisierungstendenzen zu­ rückzuführen sind. Der aus mehreren Gründen insgesamt at­ traktive Wohnungsmarkt hierzulande zog in den vergangenen Jahren außerdem verstärkt ausländisches Kapital an.15 Dement­ sprechend wird in Deutschland die Wohnimmobilie zuneh­ mend als Investitions- und nicht als Konsumgut angesehen. Wie ein Vergleich der Fed in Dallas verdeutlicht, passt sich die Immobilienpreisentwicklung in Deutschland seit 2011 zuneh­ mend der europäischen und US-amerikanischen an, die beide schon vorher relativ gleichförmig verliefen (siehe Grafik links unten). Mit dem Aufkommen der aktuellen Flüchtlingskrise steht der deutsche Wohnimmobilienmarkt vor weiteren großen Herausforderungen. Nach ersten Schätzungen müssen bis www.springerprofessional.de Strategie | Volkswirtschaft Mietindex für Wohnimmobilien in Städten und Vororten Index (Basis 1990 = 100) 120 110 in Städten (real) 100 90 80 70 60 50 in Vororten (real) 19 7 19 6 7 19 8 80 19 8 19 2 8 19 4 86 19 8 19 8 9 19 0 9 19 2 9 19 4 96 19 9 20 8 0 20 0 0 20 2 04 20 0 20 6 08 20 1 20 0 1 20 2 14 40 Quelle: Bulwien Gesa, 2016 2020 jährlich rund 430.000 neue Wohneinheiten geschaffen werden, wovon rund 100.000 auf Flüchtlingsunterkünfte ent­ fallen.16 Die Politik reagiert auf die Krise unter anderem mit der Wiederbelebung des sozialen Wohnungsbaus, was aus ökonomischer Sicht mit großen allokativen, distributiven, aber auch sozioökonomischen Problemen behaftet ist.17 Die vor allem in Großstädten bestehende Knappheit an preiswer­ tem Wohnraum wird durch die Flüchtlingskrise verstärkt: Zwischen 1995 und 2013 wanderten rund 51 Prozent der Net­ tomigrationsströme aus dem Ausland in die kreisfreien Städ­ te ein und verteilten sich somit nicht gleichmäßig über das Bundesgebiet.18 Unter anderem die sozioökonomischen Netzwerke und der größere Arbeitsmarkt ziehen Flüchtlin­ ge in die Städte. Die Nachfrage nach Wohnraum in Ballungs­ gebieten wird also stark steigen, es sei denn, die Zuwande­ rung wird durch eine entsprechende Abwanderung kompen­ siert oder die Flüchtlinge werden im Rahmen eines Wohn­ ortzuweisungsgesetzes einem bestimmten Wohnort zugeteilt. Seit Mitte der 90er Jahre koppeln sich die Immobilienprei­ se in den Städten zunehmend von den Preisen in den Vor­ orten ab (siehe Grafik oben). Als Ursache für dieses Ausein­ anderdriften kann die Segregation auf dem Arbeitsmarkt he­ rangezogen werden.19 Forschern zufolge führen der techno­ logische Wa ndel, der sinkende gewerk scha ft liche Organisationsgrad sowie die fehlenden Voraussetzungen, höhere Löhne durchzusetzen, zu mehr Ungleichheit bei den Löhnen zwischen Hoch- und Geringqualifizierten. So nahm der Anteil der Arbeitnehmer, die nach Branchentarifen be­ zahlt werden, zwischen 1995 und 2004 um zwölf Prozent­ punkte ab. Dies betraf vor allem niedrige Einkommensgrup­ pen, deren Löhne relativ zu den hohen Einkommensgruppen stagnierten. Ist in den 90er Jahren die Lohnprämie der Mit­ tel- und Hochqualifizierten gegenüber den Niedrigqualifi­ zierten angestiegen, so hob sich schließlich um das Jahr 2000 auch die Lohnprämie der Hochqualifizierten von den Mit­ telqualifizierten ab, wodurch die Segregation zwischen allen www.springerprofessional.de Lohngruppen zunahm. Als Folge der geringen Entlohnung im unteren Segment nahm die Beschäftigung darin jedoch nicht ab. Ursächlich hierfür ist die Zuwanderung von Nied­ rigqualifizierten, insbesondere aus Osteuropa.20 Aufgrund der überwiegend geringen Qualifikation der aktuellen Flüchtlinge21 wird sich die Segregation auf dem Immobilien­ markt über den Arbeitsmarkt weiter verstärken und die ge­ sellschaftlichen Probleme verschärfen. Die Folgen dieser Ent­ wicklung stellen auf lange Sicht die größte Herausforderung der aktuellen Wohnungspolitik dar. Gleichwohl zeigt der his­ torische Vergleich, dass die zur Verfügung stehenden Inst­ rumente mit Bedacht eingesetzt werden sollten. ■ Autoren: Dr. Norbert Hiller ist bei der WL Bank in Münster im Bereich Immobilien-Research beschäftigt. Sören Gröbel, Master of Science, ist wissenschaftlicher Mitarbeiter am Institut für Siedlungsund Wohnungswesen der Universität Münster. Quellenhinweise 1 Vgl. Ò. Jordà, M. Schularick, A. Taylor: Betting the house, in: Journal of Inter­ national Economics, 96. Jg. (2015), Nr. 1, S. S4; K. Adam, M. Woodford: Housing Prices and Robustly Optimal Monetary Policy, 2013, Preliminary Draft; C. Goodhart, B. Hofmann: House Prices, Money, Credit, and the Macroeconomy, in: Oxford Review of Economic Policy, 24. Jg. (2008), Nr. 1, S. 180-205. 2 Vgl. Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung: Jahresgutachten 1975/1976, S. 95-96. 3 Vgl. A. Cologni, M. Manera: Oil prices, inflation and interest rates in a structural cointegrated VAR model for the G-7 countries, in: Energy Economics, 30. Jg. (2008), Nr. 3, S. 856-888. 4 Vgl. Statistisches Bundesamt (2015). 5 Vgl. G. Pehl: Die weltweite Wirtschaftskrise dauert an, in: Deutsche Wirtschaft, Nr. 12, 1982, S. 758-769. 6 Über die Rolle der Zinspolitik bei Konjunkturschwankungen vgl. N. Hiller: Zinspolitik ade! Wie man Immobilienpreisblasen dennoch überstehen kann, in: Wirtschaftsdienst, 94. Jg. (2014), Nr. 10, S. 748-755. 7 Vgl. J. Eekhoff: Wohnungspolitik, Tübingen 2002, S. 211. 8 Vgl. Statistisches Bundesamt, a.a.O. 9 Vgl. Statistisches Bundesamt, a.a.O. 10Vgl. J. Möller: The German labor market response in the world recession – de-mystifying a miracle, in: Zeitschrift für Arbeitsmarkt Forschung, 42. Jg. (2010), Nr. 4, S. 325-336. 11 A. Mian, A. Sufi: House prices, home equity-based borrowing, and the US household leverage crisis, in: American Economic Review, 101. Jg. (2011), Nr. 5, S. 2.132-2.156. 12 N. Hiller, a.a.O. 13 S. Kofner: The German housing system: fundamentally resilient?, in: Journal of Housing and the Built Environment, 29. Jg. (2014), Nr. 2, S. 255-275. 14 Vgl. J. M. Poterba: Tax Subsidies to Owner-Occupied Housing: An Asset-Market Approach, in: The Quarterly Journal of Economics, 99. Jg. (1984), Nr. 4, S. 729752. 15 Vgl. CBRE: Anteil ausländischer Investoren am deutschen Gewerbeimmobilienmarkt wächst stark, in: Pressemitteilung, 2014; Ausländische Investoren treiben Immobilienpreise, in: Immobilien-Zeitung vom 17.08.2015. 16 Vgl. P. Deschermeier, B. Seipelt, M. Voigtländer: Auswirkungen der erhöhten Zuwanderung auf demographische Prognosen und die Folgen für den Wohnraumbedarf in Deutschland, Gutachten des Instituts der deutschen Wirtschaft, 2015, S. 15. 17 Vgl. J. Eekhoff, a.a.O., S. 168-184. 18 Eigene Berechnungen anhand der Daten in der Regionalstatistik des Statistischen Bundesamts. 19 Vgl. S. Gröbel, N. Hiller: Regionale Divergenz – die Mietpreisbremse und die Gleichwertigkeit der Lebensverhältnisse, in: Wirtschaftsdienst, 95. Jg. (2015), Nr. 11, S. 773-781. 20C. Dustmann, J. Ludsteck, U. Schönberg: Revisiting the German Wage Structure, in: The Quarterly Journal of Economics, 124. Jg. (2009), Nr. 2, S. 843-881. 21 Vgl. Institut für Arbeitsmarkt- und Berufsforschung: Flüchtlinge und andere Migranten im deutschen Arbeitsmarkt, in: Aktuelle Berichte, Nr. 14, 2015, S. 5. 10 | 2016 BANKMAGAZIN 25