Ende des Emerging Market-Booms?

Werbung

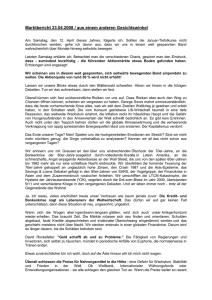

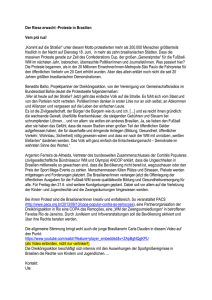

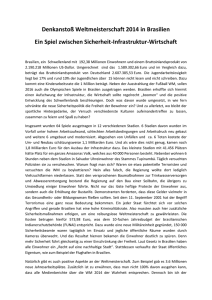

E CON OMI C RE S E ARCH Working Paper 05.08.2013 } M AKROÖKONOMI E } F IN ANZ M ÄR KT E } 167 W IR TSC H AFTS PO LIT I K Gregor Eder Ende des Emerging Market-Booms? } B R A NC H EN Economic Research AUTOR: GREGOR EDER Fon +49.69.24431-3358 [email protected] Working Paper / Nr. 167 / 05.08.2013 ENDE DES EMERGING MARKET-BOOMS? Lange Zeit galten die Schwellenländer als Inbegriff von hohem Wirtschaftswachstum und damit als wichtiger Impulsgeber für die Weltwirtschaft. Insbesondere aus den zahlreichen Krisen der 1980er und 1990er Jahre hatten viele Schwellenländer ihre Lektion gelernt und dank einer recht umsichtigen Wirtschaftspolitik die Stabilität ihrer Volkswirtschaften spürbar erhöht und sich dadurch deutlich weniger anfällig für Schocks jeglicher Art gemacht. Häufig genanntes Beispiel in diesem Zusammenhang ist Brasilien. Dass die größte Volkswirtschaft Lateinamerikas die Lehman-Pleite und deren Folgen ohne größere Blessuren überstehen konnte, war alles andere als selbstverständlich. In vorangegangenen Krisenzeiten, ob bedingt durch einen externen Schock oder durch hausgemachte Probleme, stand Brasilien nicht nur einmal kurz vor der Zahlungsunfähigkeit. Maßgeblich verantwortlich für die gestiegene Krisenresistenz Brasiliens war eine stabilitätsorientierte Wirtschaftspolitik, deren Fundament Fernando Henrique Cardoso, zunächst in seiner Zeit als Finanzminister (1992 bis 1994) und später als Staatspräsident (1994 bis 2002) gelegt hat. In den vergangenen Wochen und Monaten haben sich jedoch die negativen Nachrichten aus den Schwellenländern regelrecht gehäuft: So hat die wirtschaftliche Dynamik in diesen Ländern teils spürbar nachgelassen. Zudem riefen Massendemonstrationen in Brasilien und in der Türkei politische, wirtschaftliche und/oder soziale Missstände in diesen Ländern in Erinnerung. Besorgniserregende Nachrichten kommen nach wie vor aus Nordafrika, aus den Ländern des ehemaligen „Arabischen Frühlings“. In Ägypten bleibt die Lage auch nach der Absetzung von Präsident Mursi durch das Militär angespannt und fragil. Gelingt es nicht, die Unterstützer des ehemaligen Präsidenten, insbesondere die Muslimbruderschaft, an dem politischen Neuanfang zu beteiligen, dürfte eine Stabilisierung des Landes sehr schwer, wenn nicht sogar unmöglich werden. Schwellenländer-Währungen unter kräftigem Abwertungsdruck Wechselkursentwicklung, Index (Januar 2010=100) 130 BRL/USD 120 TRY/EUR 110 ZAR/EUR 100 PHP/USD 90 80 Januar 10 November 10 September 11 Juli 12 Mai 13 BRL: Brasilianischer Real, PHP: Philippinischer Peso, ZAR: Südafrikanischer Rand; TRY: Türkische Lira. Quellen: EcoWin, eigene Berechnungen. Ende Mai gerieten dann auch noch die Finanzmärkte in den Schwellenländern in Aufruhr. Die Aktienmärkte gaben kräftig nach, die Renditen an den lokalen Rentenmärkten zogen zum Teil deutlich an, gleiches gilt für die Risikoaufschläge auf in Fremdwährung begebene Staatsanleihen von Emerging Markets gegenüber US-Staatsanleihen. Im Zuge dieser Marktkorrektur kam es zu einer kräftigen Abwertung zahlreicher Emerging Market-Währungen gegenüber dem US-Dollar und dem Euro. Nachdem sich einige Länder noch bis vor kurzem mit Kapitalverkehrskontrollen gegen eine all zu kräftige Aufwertung 2 Economic Research Working Paper / Nr. 167 / 05.08.2013 ihrer Währungen gestemmt hatten, sahen sich diese plötzlich genötigt, zu Gunsten ihrer eigenen Währung am Devisenmarkt zu intervenieren, um eine noch kräftigere Abwertung zu verhindern. Erleben wir also gerade das Ende des langjährigen Emerging Market-Booms und verliert die Weltwirtschaft damit ihren kräftigsten Wachstumstreiber? Unsere Antwort ist „nein“. Von den Schwellenländern werden auf Sicht von 10 bis 20 Jahren maßgebliche Impulse für die Weltwirtschaft ausgehen. Sie werden auch weiterhin spürbar schneller wachsen als die Industrieländer. Denn nach wie vor existieren sehr große Einkommensunterschiede zwischen den Industrie- und Schwellenländern, die auch bei einem kräftigen Aufholprozess selbst in Jahrzehnten nicht ganz beseitigt sein dürften. Aufstrebende Länder werden weiterhin die Arbeitsteilung und internationale Spezialisierungsmuster prägen; sie verfügen über große Reserven einsetzbarer Arbeitskraft und vielfältige Investitionsmöglichkeiten. In den schon seit geraumer Zeit erfolgreichen Schwellenländern wird das Produktspektrum immer anspruchsvoller werden. Aber es werden sich anderswo auch neue Standorte für einfache und arbeitsintensive Produktion herausbilden. Der Kapitaltransfer wird immer weniger einer Einbahnstraße in Richtung Schwellenländer gleichen, sondern diese Länder werden zunehmend auch zu Kapitalgebern in anderen Emerging Markets, aber auch in den Industrieländern selbst. Mit anderen Worten wird die Verzahnung der Schwellenländer in die Weltwirtschaft weiter steigen – ein Prozess der, wie die zahlreichen Emerging Market-Krisen insbesondere in den 1980er und 1990er Jahren gezeigt haben, natürlich auch störanfällig sein kann. Wachstumsabschwächung hat vielerorts auch hausgemachte Ursachen Die gegenwärtige Wachstumsverlangsamung in vielen Schwellenländern spiegelt zum Teil die schwächere Nachfrageentwicklung und die vielfältigen Konsolidierungserfordernisse in den Industrieländern wider. In einer ganzen Reihe von Schwellenländern hat die Wirtschaftsabschwächung jedoch vor allem „hausgemachte“ Ursachen. Als gutes Beispiel hierfür dienen die so genannten BRIC-Staaten, also Brasilien, Russland, Indien und China. So hat sich in Russland das Investitionsklima in den vergangenen Jahren spürbar verschlechtert, was nicht zuletzt an der mangelnden Rechtssicherheit liegen dürfte. Im ersten Quartal 2013 verzeichneten die Anlageinvestitionen mit einem Plus von gerade einmal 0,1% gegenüber dem Vorjahr den geringsten Anstieg seit drei Jahren. Brasilien: Notenbank toleriert höhere Inflation Brasilien: Leitzins (Monatsdurchschnitt, in %) und Inflation (ggü. Vorjahr, in %) 12,5 Leitzins 10,0 7,5 Mittelpunkt des Inflationszielkorridors (4,5% +/- 2 %-Punkte) Inflation 5,0 2,5 0,0 Januar 10 Juli 10 Januar 11 Juli 11 Januar 12 Juli 12 Januar 13 Quelle: EcoWin. 3 Economic Research Working Paper / Nr. 167 / 05.08.2013 Die wirtschaftliche Entwicklung Brasiliens enttäuscht seit Jahren. Nach einem realen BIP-Anstieg von 7,5% im Jahr 2010 schwächte sich das Wachstum in den Folgejahren deutlich ab und belief sich 2012 auf weniger als 1%. Einer der Hauptgründe hierfür war sicherlich die Tatsache, dass sich die brasilianische Regierung schrittweise von ihrer über Jahre praktizierten stabilitätsorientierten Wirtschaftspolitik verabschiedet hat. Eines der Kernelemente dieser Politik war eine Geldpolitik, die primär dem Ziel der Preisstabilität verpflichtet ist. Zwischen August 2011 und Oktober 2012 senkte die brasilianische Notenbank ihren Leitzins um insgesamt 525 Basispunkte, um damit die Wirtschaft anzukurbeln und die Landeswährung Real zu schwächen. Im gesamten Zeitraum lag die Inflationsrate jedoch in der oberen Hälfte des Zielkorridors (4,5% +/- 2 Prozentpunkte), zu Beginn des Zinssenkungszyklus sogar deutlich darüber. Diese Geldpolitik im Zielkonflikt zwischen Wachstumsförderung und Inflationsbekämpfung hat Brasilien sicherlich einiges an wirtschaftspolitischer Glaubwürdigkeit gekostet. Gleiches gilt für die in den vergangenen Jahren wieder expansiver gewordene Fiskalpolitik. So wird offensichtlich dem Erreichen eines nachhaltig hohen Primärüberschusses nicht mehr die Bedeutung beigemessen, wie das bis vor wenigen Jahren noch der Fall gewesen ist. Und nicht zuletzt werden in Brasilien dringend erforderliche Investitionen in den Bereichen Infrastruktur, Bildung und Gesundheit wenn überhaupt nur schleppend angegangen. Gerade die unzureichende Infrastruktur stellt ein erhebliches Wachstumshindernis für die brasilianische Wirtschaft dar. China, die zweitgrößte Volkswirtschaft der Welt, steht vor tiefgreifenden Veränderungen an seinem Wachstumsmodell. Der private Konsum soll gestärkt und die Abhängigkeit vom Exportsektor reduziert werden. Gleichzeitig soll das Wirtschaftswachstum künftig nachhaltiger und ausgewogener als bislang sein. Die damit verbundenen Herausforderungen sind enorm. China wird diese Kraftanstrengung zwar bewältigen, aber man muss sich doch von der Vorstellung zweistelliger BIP-Wachstumsraten verabschieden. Mittelfristig sehen wir das chinesische Wirtschaftswachstum bei rund 6½ % pro Jahr. Beitrag der Schwellenländer zum globalen Wachstum steigt weiter Wie wir am Beispiel der BRIC-Staaten gesehen haben, gibt es gute Gründe für eine etwas schwächere wirtschaftliche Entwicklung in den Schwellenländern. Ihre „Aufholjagd“ wird aber, vor allem getrieben durch die Einkommensdifferenzen zwischen den Industrie- und Schwellenländern, weiter gehen. Insgesamt rechnen wir damit, dass die Gruppe der Emerging Markets in den kommenden zehn Jahren um durchschnittlich rund 5% pro Jahr wachsen wird. Zum Vergleich: In den Boomjahren 2003 bis 2007 belief sich das jährliche Plus auf etwas über 7%. Aber selbst mit den erwarteten geringeren Wachstumsraten leisten die Schwellenländer immer noch den größten Beitrag zur weltwirtschaftlichen Expansion. Da ihr Anteil an der globalen Wertschöpfung mittlerweile deutlich höher ist als noch beispielsweise vor sechs Jahren (2007: 29,6%, 2012: 38,1%; jeweils auf Basis laufender Wechselkurse), tragen die Schwellenländer trotz ihrer geringeren Dynamik sogar noch etwas mehr zum jährlichen globalen Wachstum bei als zuvor. Es gibt aber auch positive Überraschungen, nämlich Länder, die sich auf Grund ihrer robusten wirtschaftlichen Entwicklung in den vergangenen Jahren zu neuen Impulsgebern entwickelt haben. Zu diesen Ländern gehören unter anderem Indonesien, die Philippinen, Chile und Peru. Indonesien beispielsweise überstand dank hoher makroökonomischer Stabilität und einer robusten Binnennachfrage das Krisenjahr 2009 überraschend gut und verzeichnete ein Wirtschaftswachstum von rund 4½%, während gleichzeitig die Weltwirtschaft um mehr als 2% schrumpfte. Die philippinische Wirtschaft expandierte im vergangenen Jahr um knapp 7%. Auch 2013 und 2014 dürfte das Wachstum kaum geringer ausfallen. Zum Vergleich: Zwischen 2003 und 2007 lag der jährliche 4 Economic Research Working Paper / Nr. 167 / 05.08.2013 Anstieg deutlich unter 6%. Das südostasiatische Land profitiert unter anderem von einer inzwischen deutlich solideren Fiskalpolitik, die nicht nur zu einer spürbaren Verbesserung des Investitionsklimas und damit zu mehr Wachstum beigetragen hat, sondern die der Regierung in Zeiten eines schwächeren wirtschaftlichen Umfeldes die Möglichkeit gibt, eine antizyklische Fiskalpolitik zu verfolgen, ohne dadurch den Verlust ihrer Glaubwürdigkeit zu riskieren. Schwellenländer trotz geringerer Wachstumsdynamik wichtiger Impulsgeber für die Weltwirtschaft Reales BIP-Wachstum, % Jahresdurchschnittliches Wachstum der Schwellenländer 2003-2007: +7,2% 9 8 7 6 5 4 3 2 1 0 2003 2004 2005 2006 2007 2008 2009 2010 Anmerkung: Das aggregierte Schwellenländer-BIP basiert auf den BIP-Daten für 13 Schwellenländer in Osteuropa, 10 in Asien, 7 in Lateinamerika und 10 in der MENA-Region. 2011 2012 2013s 2014p 2015p2023p Quellen: EcoWin, eigene Berechnungen und Prognosen. Ursache für Kapitalabflüsse eher in den Industrieländern zu finden Was die erheblichen Kapitalabflüsse aus den Emerging Markets seit Mai 2013 angeht, so waren diese nach unserer Einschätzung in erster Linie nicht das Ergebnis einer veränderten Bewertung der Fundamentaldaten dieser Länder. Auslöser war vielmehr, dass auf den globalen Finanzmärkten ein abrupter Wechsel von großer Risikobereitschaft („riskon“) hin zu genereller Risikoscheu („risk-off“) vollzogen worden ist. Dieser Stimmungswechsel war die direkte Folge von Äußerungen seitens der amerikanischen Notenbank Fed über den möglichen Zeitplan ihres Ausstiegs aus der ultra-lockeren Geldpolitik. Nachdem zuvor über viele Quartale hinweg Liquidität auf der Suche nach Rendite von den Industrieländern in die lokalen Aktien- und Rentenmärkte der Schwellenländer geflossen war, kommt es nun zu einem teilweisen Abzug dieser Mittel. In vielen Ländern stiegen die Renditen von 10-jährigen Staatsanleihen in einer Größenordnung von rund 100 Basispunkten. Mitunter waren die Ausschläge aber auch deutlich heftiger und beliefen sich teilweise auf 200 Basispunkte und mehr. Die durch die Kapitalabflüsse ausgelösten Wechselkursschwankungen sind mitunter gravierend. Abwertungen in einer Größenordnung zwischen 10 und 15% innerhalb weniger Wochen haben ohne Zweifel Auswirkungen auf die realwirtschaftliche Entwicklung. Beispielsweise könnten die mit der Abwertung verbundenen inflationären Impulse eine geldpolitische Straffung in einer Zeit erforderlich machen, wo eigentlich niedrigere Zinsen zur Ankurbelung der Wirtschaft hilfreich wären. Sicherlich muss der Renditeanstieg zumindest teilweise auch als notwendige Normalisierung betrachtet werden. Nehmen wir den philippinischen Rentenmarkt als Beispiel: Anfang 2010, also zu Beginn der europäischen Staatsschuldenkrise, rentierten 10-jährige philippinische Staatsanleihen noch bei rund 8%. Die Jahresinflationsrate lag damals bei etwa 4,3%. Damit belief sich die Realrendite von 10-jährigen Staatsanleihen auf etwa 3,7%. Mitte Mai 2013 erreichte das Renditeniveau einen historischen Tiefststand von 3%. Nach 5 Economic Research Working Paper / Nr. 167 / 05.08.2013 Abzug der Inflationsrate warfen philippinischen Staatsanleihen gerade einmal noch 0,4% an Realrendite ab. Allein mit der Entwicklung der makroökonomischen Fundamentaldaten zwischen 2010 und 2013 ist ein derartiger Rückgang des realen Renditeniveaus sicherlich nicht zu erklären, wohl eher mit einem massiven Zufluss ausländischen Kapitals in einen vergleichsweise kleinen lokalen Rentenmarkt. Globale Suche nach Rendite – wesentlicher Treiber der vergangenen Rallye an den lokalen Rentenmärkten Rendite 10-jähriger Staatsanleihen, in % 9 Philippinen 8 7 6 Polen Mexiko 5 4 Südkorea 3 2 Januar 10 November 10 September 11 Juli 12 Mai 13 Quelle: EcoWin. Insgesamt sehen wir die Kapitalabflüsse der vergangenen Wochen und Monate nicht als Alarmzeichen für die langfristige Entwicklung – zumindest nicht was das Gros der Länder betrifft. Die „Wachstumsstory“ der Emerging Markets ist grundsätzlich weiter intakt. Insofern wird die Korrektur an den Finanzmärkten der Schwellenländer von vorübergehender Natur sein. Diese Volkswirtschaften bleiben auf Grund ihres beschriebenen Wachstumspotenzials auch künftig attraktiv für Investoren. Die gegenwärtige Konsolidierungsphase könnte daher durchaus noch interessante Einstiegsmöglichkeiten in den kommenden Monaten eröffnen. 6 Economic Research Working Paper / Nr. 167 / 05.08.2013 Die Einschätzungen stehen wie immer unter den nachfolgend angegebenen Vorbehalten. ÜBER DIE ALLIANZ GRUPPE Die Allianz ist zusammen mit ihren Kunden und Vertriebspartnern eine der stärksten Finanzgemeinschaften. Rund 78 Millionen Privat- und Unternehmenskunden setzen auf Wissen, globale Reichweite, Kapitalkraft und Solidität der Allianz, um finanzielle Chancen zu nutzen, Risiken zu vermeiden und sich abzusichern. 2012 erwirtschafteten rund 144.000 Mitarbeiter in über 70 Ländern einen Gesamtumsatz von 106,4 Milliarden Euro und erzielten ein operatives Ergebnis von 9,3 Milliarden Euro (angepasst zum 1. Januar 2013 aufgrund neuer Rechnungslegungsvorschrift und Darstellung). Die Leistungen an Kunden summierten sich auf 89,2 Milliarden Euro. Dieser Geschäftserfolg mit Versicherungs-, Asset Management- und Assistance-Dienstleistungen fußt zunehmend auf dem Kundenbedarf nach krisenfesten Finanzlösungen für die alternde Gesellschaft und die Herausforderungen des Klimawandels. Transparenz und Integrität sind wesentliche Elemente einer nachhaltigen Unternehmensführung der Allianz SE. VORBEHALT BEI ZUKUNFTSAUSSAGEN Soweit wir in diesem Dokument Prognosen oder Erwartungen äußern oder die Zukunft betreffende Aussagen machen, können diese Aussagen mit bekannten und unbekannten Risiken und Ungewissheiten verbunden sein. Die tatsächlichen Ergebnisse und Entwicklungen können daher wesentlich von den geäußerten Erwartungen und Annahmen abweichen. Neben weiteren hier nicht aufgeführten Gründen können sich Abweichungen aufgrund von (i) Veränderungen der allgemeinen wirtschaftlichen Lage und der Wettbewerbssituation, vor allem in Allianz Kerngeschäftsfeldern und märkten, (ii) Entwicklungen der Finanzmärkte (insbesondere Marktvolatilität, Liquidität und Kreditereignisse), (iii) dem Ausmaß oder der Häufigkeit von Versicherungsfällen (zum Beispiel durch Naturkatastrophen) und der Entwicklung der Schadenskosten, (iv) Sterblichkeits- und Krankheitsraten beziehungsweise -tendenzen, (v) Stornoraten, (vi) insbesondere im Bankbereich, der Ausfallrate von Kreditnehmern, (vii) Änderungen des Zinsniveaus, (viii) Wechselkursen, einschließlich des Euro/US Dollar-Wechselkurses, (ix) Gesetzes- und sonstigen Rechtsänderungen, insbesondere hinsichtlich steuerlicher Regelungen, (x) Akquisitionen, einschließlich anschließender Integrationsmaßnahmen, und Restrukturierungsmaßnahmen, sowie (xi) allgemeinen Wettbewerbsfaktoren ergeben. Terroranschläge und deren Folgen können die Wahrscheinlichkeit und das Ausmaß von Abweichungen erhöhen. KEINE PFLICHT ZUR AKTUALISIERUNG Die Gesellschaft übernimmt keine Verpflichtung, die in dieser Meldung enthaltenen Informationen und Zukunftsaussagen 7