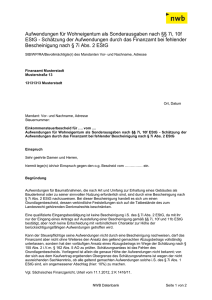

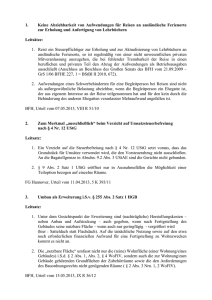

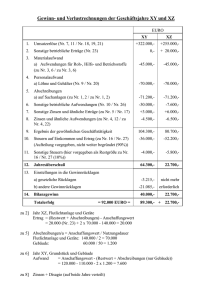

Steuertipps für Denkmaleigentümer

Werbung