JAPANS WEG INS NIRGENDWO

Werbung

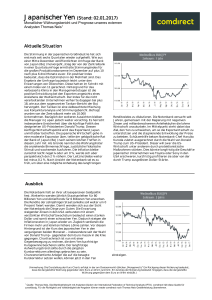

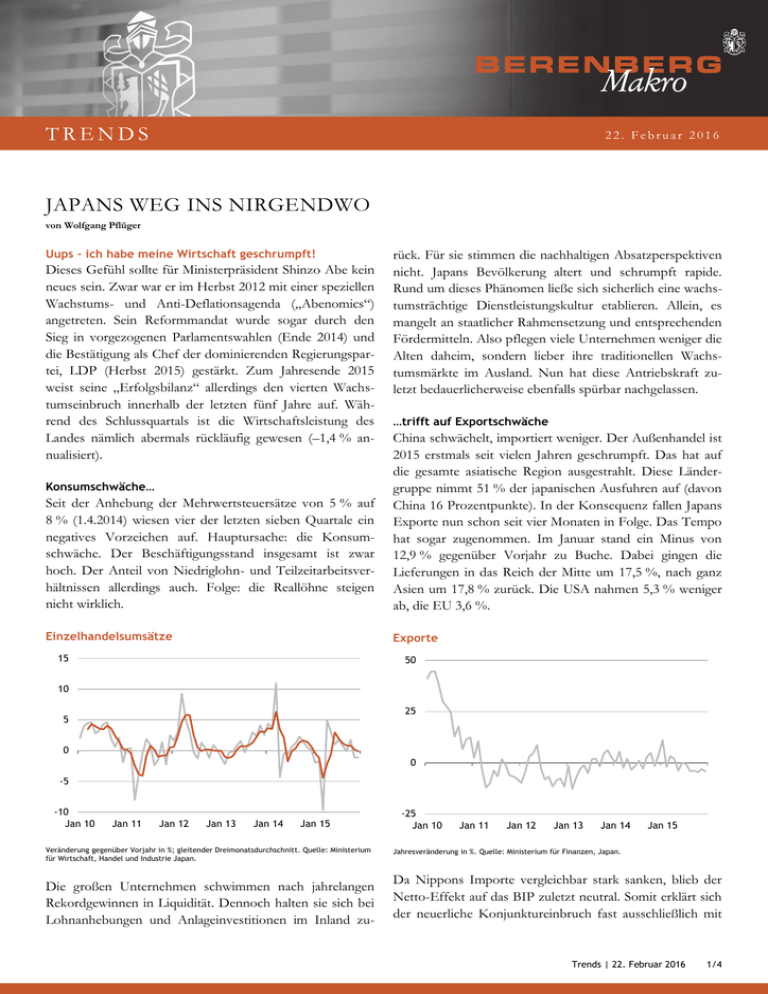

TRENDS 22. Februar 2016 JAPANS WEG INS NIRGENDWO von Wolfgang Pflüger Uups – ich habe meine Wirtschaft geschrumpft! Dieses Gefühl sollte für Ministerpräsident Shinzo Abe kein neues sein. Zwar war er im Herbst 2012 mit einer speziellen Wachstums- und Anti-Deflationsagenda („Abenomics“) angetreten. Sein Reformmandat wurde sogar durch den Sieg in vorgezogenen Parlamentswahlen (Ende 2014) und die Bestätigung als Chef der dominierenden Regierungspartei, LDP (Herbst 2015) gestärkt. Zum Jahresende 2015 weist seine „Erfolgsbilanz“ allerdings den vierten Wachstumseinbruch innerhalb der letzten fünf Jahre auf. Während des Schlussquartals ist die Wirtschaftsleistung des Landes nämlich abermals rückläufig gewesen (–1,4 % annualisiert). rück. Für sie stimmen die nachhaltigen Absatzperspektiven nicht. Japans Bevölkerung altert und schrumpft rapide. Rund um dieses Phänomen ließe sich sicherlich eine wachstumsträchtige Dienstleistungskultur etablieren. Allein, es mangelt an staatlicher Rahmensetzung und entsprechenden Fördermitteln. Also pflegen viele Unternehmen weniger die Alten daheim, sondern lieber ihre traditionellen Wachstumsmärkte im Ausland. Nun hat diese Antriebskraft zuletzt bedauerlicherweise ebenfalls spürbar nachgelassen. …trifft auf Exportschwäche Seit der Anhebung der Mehrwertsteuersätze von 5 % auf 8 % (1.4.2014) wiesen vier der letzten sieben Quartale ein negatives Vorzeichen auf. Hauptursache: die Konsumschwäche. Der Beschäftigungsstand insgesamt ist zwar hoch. Der Anteil von Niedriglohn- und Teilzeitarbeitsverhältnissen allerdings auch. Folge: die Reallöhne steigen nicht wirklich. China schwächelt, importiert weniger. Der Außenhandel ist 2015 erstmals seit vielen Jahren geschrumpft. Das hat auf die gesamte asiatische Region ausgestrahlt. Diese Ländergruppe nimmt 51 % der japanischen Ausfuhren auf (davon China 16 Prozentpunkte). In der Konsequenz fallen Japans Exporte nun schon seit vier Monaten in Folge. Das Tempo hat sogar zugenommen. Im Januar stand ein Minus von 12,9 % gegenüber Vorjahr zu Buche. Dabei gingen die Lieferungen in das Reich der Mitte um 17,5 %, nach ganz Asien um 17,8 % zurück. Die USA nahmen 5,3 % weniger ab, die EU 3,6 %. Einzelhandelsumsätze Exporte Konsumschwäche… 15 50 10 25 5 0 0 -5 -10 Jan 10 Jan 11 Jan 12 Jan 13 Jan 14 Jan 15 Veränderung gegenüber Vorjahr in %; gleitender Dreimonatsdurchschnitt. Quelle: Ministerium für Wirtschaft, Handel und Industrie Japan. Die großen Unternehmen schwimmen nach jahrelangen Rekordgewinnen in Liquidität. Dennoch halten sie sich bei Lohnanhebungen und Anlageinvestitionen im Inland zu- -25 Jan 10 Jan 11 Jan 12 Jan 13 Jan 14 Jan 15 Jahresveränderung in %. Quelle: Ministerium für Finanzen, Japan. Da Nippons Importe vergleichbar stark sanken, blieb der Netto-Effekt auf das BIP zuletzt neutral. Somit erklärt sich der neuerliche Konjunktureinbruch fast ausschließlich mit Trends | 22. Februar 2016 1/4 dem Nachgeben der privaten Konsumausgaben. Die angekündigten und über einen Nachtragshaushalt zu finanzierenden zusätzlichen Staatsausgaben waren noch nicht nachfragewirksam. Ein Langfristvergleich zeigt, dass Japans nominales Bruttoinlandsprodukt derzeit niedriger ist als im Jahr 2000. US-Dollar in Japanischem Yen 135 125 115 105 Nominales BIP 95 6500 85 6000 75 Feb 11 5500 Feb 12 Feb 13 Feb 14 Feb 15 Feb 16 In Japanischem Yen. Quelle: Bloomberg. 5000 4500 4000 2001 2003 2005 2007 2009 2011 2013 2015 Nominales BIP in Mrd. US-Dollar. Quelle: Bloomberg. Die Rolle der Notenbank Ersten kreditfinanzierten Konjunkturprogrammen wurden massive Wertpapierankaufsprogramme der Notenbank an die Seite gestellt. Schon während der zehn vorangegangenen Jahre verfolgte sie praktisch eine Null-Zins-Politik (Zero Interest Rate Policy = ZIRP) – ohne messbaren Anti-Deflationserfolg. Es folgte nach US-Vorbild das sogenannte Quantitativ Easing. Das heißt, ab April 2013 wurden vor allem Staatsanleihen, aber auch andere Wertpapiere, in einem Volumen von 60 000 Mrd. Yen angekauft. Die Renditen fielen. Wichtiger und in erster Linie beabsichtigt: Bis Mitte 2014 wertete sich der Yen gegenüber dem USDollar um bis zu 12 % ab. Die Exportindustrie wurde wettbewerbsfähiger. Der Nikkei-Aktienindex stieg sogar um gut 23 %. Auf die mehrwertsteuerinduzierte Baisse reagierte die Bank of Japan (BoJ) im Oktober 2014 mit einem weiteren Expansionsschritt. Das Volumen der Ankäufe wurde nicht nur auf 80 000 Mrd. Yen (etwa 660 Mrd. US-Dollar oder 13,2 % des japanischen BIP) ausgeweitet. Neben Anleihen wurden nun auch Aktienindexpapiere und Immobilienzertifikate einbezogen. Das Ganze nannte sich Qualitative Quantitative Easing (QQE). Wieder gab es die erwarteten/erhofften Reaktionen. Der Yen gab um weitere 14 % nach. Der Nikkei haussierte um knapp 30 % (bis auf über 20 900 Punkte). Die Realwirtschaft zog jedoch nicht mit. Im zweiten und dann erneut im vierten Quartal 2015 brach die Konjunktur ein. Die Verbraucherpreise näherten sich auch aufgrund des Verfalls der Energiekosten erneut der Nulllinie. Die ehrgeizigen Zielvorgaben von Regierung und Notenbank bis zum Ende des Fiskaljahres 2015/2016 (31.3.2016) eine Teuerungsrate von 2 % zu erreichen, waren obsolet geworden. Verbraucherpreise 4 3 2 1 0 -1 -2 -3 Feb 96 Feb 01 Feb 06 Feb 11 In %. Quelle: Ministerium für innere Angelegenheiten und Kommunikation. In einem verzweifelt anmutenden Schritt hat die BoJ im Januar diesen Jahres nochmals nachgelegt. Nun wurden nach schweizerischem, skandinavischem und dem Vorbild der europäischen Zentralbank Negativzinsen eingeführt (Negative Interest Rate Policy = NIRP). Das Inflationsziel soll nun Mitte bis Ende 2017 realisiert werden. Die Reaktion der Marktteilnehmer fiel diesmal jedoch grundlegend anders aus. Der Nikkei fiel zwischenzeitlich bis auf 14 865 Punkte zurück. Der Yen wurde nicht schwächer. Im Gegenteil: seit Jahresbeginn legte er gegenüber dem US-Dollar Trends | 22. Februar 2016 2/4 in der Spitze um 8 % zu. Gegenüber dem Euro war der höchste Stand seit Juni 2013 zu verzeichnen. Also: Weder sind Abes makroökonomische Zielsetzungen aufgegangen, noch ist es der Notenbank gelungen, die Wirtschaft aus ihrem deflationären Verhaltensmuster zu befreien. „Anata no ishi matawa yakuzaishi ni o tazune kudasai“? So ähnlich lautet die Frage, die man (nicht nur) der japanischen Notenbank stellen sollte, nämlich: „Haben Sie Ihren Arzt oder Apotheker gefragt?“ (in Bezug auf mögliche Nebenwirkungen der verabreichten Medizin). Das jahrelange Aufkaufen von Staatsanleihen hat nicht nur zu künstlich niedrigen Zinsen geführt. Damit einhergegangen sind erhebliche Kapitalfehlallokationen. Es wurden Investitionen getätigt, die sich unter „normalen“ Umständen nicht gerechnet hätten. Die Risikobereitschaft hat zugenommen und somit die Gefahr von Blasenbildungen an den Finanzmärkten befördert. Aber vor allem ist die Notenbank mittlerweile mit Abstand zum größten Gläubiger des japanischen Staates geworden. Sie hält inzwischen mehr als 30 % aller ausstehenden Anleihen. Die komplette Neuverschuldung der vergangenen Jahre wurde von ihr aufgenommen. Die Trennlinie zwischen Geldpolitik und offener Staatsfinanzierung wurde längst überschritten. Daraus ergeben sich Interessenkonflikte. Wie soll die Notenbank jemals wieder zu früheren, höheren Renditeniveaus zurückkehren können, wenn sie damit möglicherweise eine massive Verschuldungskrise nach griechischem Vorbild auslösen würde? Denn: der japanische Staat schiebt Schulden in Höhe von 250 % des BIP vor sich her. Selbst in den vergangenen Jahren als in den USA und weiten Teilen Europas die Neuverschuldungsquoten deutlich reduziert werden konnten, leistete sich Nippon jährlich durchschnittlich 7 % vom BIP mehr an neuen Verbindlichkeiten. Wie auch anderswo: solange die Notenbanken die Zinsen nicht oder nur minimal anziehen lassen, wird sich die Politik kaum zu den erforderlichen Strukturreformen und Haushaltskonsolidierungen bewegen lassen. Und schließlich: Negativzinsen stellen nicht nur eine Strafsteuer auf liquide Vermögenswerte dar. Sie gefährden das Geschäftsmodell von Banken, Versicherungen und Pensionskassen und damit das Rückgrat jeder Volkswirtschaft. Schon liebäugeln einige Notenbanken mit noch tieferen Negativsätzen. Wo bleibt da die Wertaufbewahrungsfunktion des Geldes? Aber braucht man die überhaupt noch, wenn es möglicherweise in zehn Jahren kein Bargeld mehr gibt? Fazit: Der japanische Staat hat die Geldpolitik überfordert. Die Anhebung der Mehrwertsteuer wirkte restriktiv (hoffentlich bleibt der für April 2017 angekündigte zweite Schritt aus). Der kürzlich beschlossene Nachtragshaushalt kommt zu spät und ist vom Umfang her zu gering. Die Gesamtverschuldung setzt Grenzen. Zusätzlich expansive Impulse sind kaum zu erwarten. Somit wirkt ein erwarteter BIP-Anstieg um jeweils 0,8 % in den Kalenderjahren 2016/2017 durchaus ambitioniert. Wirksame Schritte in Richtung einer mittelfristigen Freisetzung neuer Wachstumskräfte wären schon eher in mäßigen Ausgabenkürzungen, einer Renten- und Arbeitsmarktreform, einer gesteuerten Einwanderungspolitik, der Öffnung abgeschotteter Binnenmärkte und der Förderung von Zukunftstechnologien zu sehen. Solange das nicht geschieht, kann die Notenbank machen, was sie will. Sie bleibt machtlos! Trends | 22. Februar 2016 3/4 IMPRESSUM Makro-Team Hamburg Dr. Holger Schmieding | Chefvolkswirt +49 40 350 60-8021 | [email protected] Wolf-Fabian Hungerland +49 40 350 60-8165 | [email protected] Cornelia Koller +49 40 350 60-198 | [email protected] Berenberg Makro erscheint zu folgenden Themen: Emerging Markets Geldpolitik Konjunktur Osteuropa Rohstoffe ► Trends Währungen www.berenberg.de/publikationen Wolfgang Pflüger +49 40 350 60-416 | [email protected] Dr. Jörn Quitzau +49 40 350 60-113 | [email protected] Wichtige Hinweise: Dieses Dokument stellt keine Finanzanalyse im Sinne des § 34b WpHG, keine Anlageberatung, Anlageempfehlung oder Aufforderung zum Kauf von Finanzinstrumenten dar. Es ersetzt keine rechtliche, steuerliche und finanzielle Beratung. Die in diesem Dokument enthaltenen Aussagen basieren auf allgemein zugänglichen Quellen und berücksichtigen den Stand bis zum Tag vor der Veröffentlichung. Nachträglich eintretende Änderungen können nicht berücksichtigt werden. Joh. Berenberg, Gossler & Co. KG Neuer Jungfernstieg 20 20354 Hamburg Telefon +49 40 350 60-0 www.berenberg.de [email protected]