Kapitalmarktausblick

Werbung

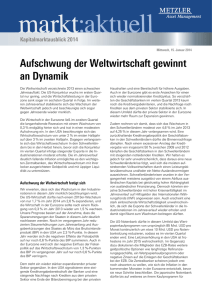

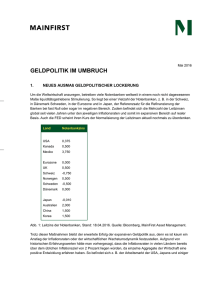

Deutsche Bank Kapitalmarktausblick Privatkunden 09/14 von Dr. Ulrich Stephan Chefanlagestratege Privat- und Firmenkunden Inhalt 02 03 04 05 06 06 07 08 VOLKSWIRTSCHAFT Krisensignale aus Europa, USA mit Schwung RENTEN Historisch niedrige Renditen in Deutschland und Japan AKTIEN Bessere Wirtschaftsdaten, aber steigende Risiken ROHSTOFFE Vom Top-Performer zum Schlusslicht LIQUIDTÄT Die EZB bastelt an unkonventionellen Maßnahmen IMMOBILIEN Deutschland bei Investoren gefragt PROGNOSE Finanzmarktkennzahlen im Überblick MARKTAUSBLICK Assetklassen in Kürze Deutsche Bank Kapitalmarktausblick Volkswirtschaft: Krisensignale aus Europa, USA mit Schwung Das Wachstum in der Eurozone stagniert, die Konjunkturrisiken durch den Ukraine-Konflikt steigen. Die US-Wirtschaft bleibt aber auf Kurs und Asiens Volkswirtschaften erholen sich. Sanktionen und Gegensanktionen: Der Ukraine-Konflikt und die daraus resultierende Kontroverse zwischen Russland und dem Westen bleiben eines der größten geopolitischen Risiken. Für den Welthandel spielt Russland mit einem Anteil von 1,7% am gesamten Importvolumen nur eine untergeordnete Rolle. Verschiebungen innerhalb der Importstruktur Russlands können aber auch global erhebliche Auswirkungen haben. IN KÜRZE ■■ Die Stagnation in der Eurozone im 2. Quartal ist auch Folge der politischen Krise in der Ukraine. ■■ In den USA signalisiert eine Reihe von Konjunkturindikatoren ein starkes Wachstum. ■■ Die Wachstumsdynamik in den USA und China stützt die Erholung insbesondere in Asien. Risiko für Europa. Stärker als alle anderen Regionen ist der Euroraum von der Ukraine-Krise betroffen. So sind die Ausfuhren nach Russland im 3-Monatsdurchschnitt bis Mai 2014 gegenüber dem Vorjahr um 13,3% gesunken. Auch ein höherer China-Export konnte den Einbruch des Russlandgeschäfts nicht kompensieren. Die vorläufigen Wachstumszahlen des 2. Quartals bestätigen das. Das Bruttoinlandsprodukt (BIP) in der Eurozone stagnierte – allerdings fiel die Entwicklung in den einzelnen Mitgliedsstaaten sehr unterschiedlich aus. Negativ zu Buche schlugen Deutschland und Italien mit einem BIP-Rückgang von jeweils 0,2% zum Vorquartal. In Frankreich stagnierte das BIP erneut. Dagegen gelang den Niederlanden nach dem Einbruch im 1. Quartal mit einem BIP-Plus von 0,5% gegenüber dem Vorquartal ein eindrucksvolles Comeback. Klassenbester unter den größeren Euroländern war Spanien (0,6% zum Vorquartal). Es war hier der vierte BIP-Anstieg in Folge. Starke US-Konjunktur. In den USA hat die Wirtschaft den Schwung aus dem 2. Quartal (annualisiertes BIP: Höherer Außenbeitrag in Deutschland – Folge eines stärkeren globalen Wachstums Bruttoinlandsprodukt (Verwendungsrechnung); Angaben in Prozent, 100 90 19,3 17,8 17,0 15,2 21,6 19,4 80 70 60 68,5 50 57,2 57,5 40 30 20 10 6,1 0 -10 -3,0 USA 3,5 Europa Quelle: Quelle: db Research, Stand: 18.08.2014 02 Kapitalmarktausblick 09/2014 Deutschland Bruttoinvestitionen Öffentlicher Konsum Privater Konsum Außenbeitrag (Exporte/Importe) +4%) offenbar mitgenommen: Die US-Industrie befindet sich auf einem soliden Wachstumspfad, der Häusermarkt zeigte im August Stärke, der klar positive Trend am Arbeitsmarkt ist intakt und die moderate Inflation erfordert bislang kein Eingreifen der amerikanischen Notenbank Fed. Keine starken Wachstumsimpulse für das 3. Quartal sind indes vom privaten Konsum zu erwarten, der sich aber weiter solide entwickeln könnte. Konsumsteuerschock in Japan. Hochgerechnet aufs Jahr ist die weltweit drittgrößte Volkswirtschaft im 2. Quartal 2014 um 6,8% eingebrochen. Im 1. Quartal hatte das japanische BIP annualisiert noch einen Zuwachs um 6,1% verzeichnete. Hauptgrund für den Einbruch ist die Mehrwertsteuererhöhung von 5% auf 8% im April 2014. Der Rückgang der Wirtschaftsleistung fiel allerdings geringer aus als erwartet. Die größten steuerbedingten Minus-Macher waren der private Verbrauch, private Bauinvestitionen und private Kapitalinvestitionen. Außenbeitrag und Lagerinvestitionen dämpften das Minus. Erholung in Asien. Insbesondere die asiatischen Volkswirtschaften konnten mehrheitlich von der höheren Wachstumsdynamik in den USA und China im 2. Quartal profitieren. In Malaysia boomte die Wirtschaft auf Jahresbasis mit 6,4% stärker als erwartet (Prognose: 5,8%). Dennoch belässt die Deutsche Bank ihre Jahresprognose für das BIP vorerst bei 5,5%. Besser als erwartet entwickelte sich auch die Wirtschaftsleistung in Thailand und Taiwan. Negativ überraschte hingegen Hongkong. In der ehemaligen britischen Kronkolonie bleib das annualisierte Wirtschaftswachstum mit 1,8% deutlich hinter den erwarteten 2,5% zurück. Die Deutsche Bank hat ihre Prognose für das Gesamtjahr 2014 von 3,3% auf 2,8% gesenkt. Deutsche Bank Kapitalmarktausblick Renten: Historisch niedrige Renditen in Deutschland und Japan Geopolitische Risiken haben zuletzt die Nachfrage nach Staatsanleihen aus den Industrieländern gestärkt. Auch Schwellenländeranleihen bleiben im Fokus vieler Anleger. Die Talfahrt der Renditen von Staatsanleihen der führenden Industrieländer hat sich im August fortgesetzt. So hat die Zuspitzung in der Ukraine-Russland-Krise dazu geführt, dass 10-jährige Bundesanleihen erstmals unter der Marke von 1% rentierten. Die Entwicklung spiegelt die hohen Risiken eines Sanktionswettlaufs zwischen Russland und dem Westen wider, der insbesondere die deutsche Wirtschaft trifft. Die Deutsche Bank passt ihre Jahresendprognose für die Bundeanleihen auf 1,5% an. Auch andere Niedrigzinsländer wie die Schweiz oder Japan verzeichneten einen Einbruch der Kapitalmarktrenditen: In Japan sank die Rendite 10-jähriger Staatsanleihen seit Jahresbeginn um 22 Basispunkte auf knapp unter 0,5%. Die historischen Tiefstände liegen bei 0,45% und stammen aus den Jahren 2003 und 2013. Positiv anzumerken: Auch die Renditen von Anleihen der ehemaligen europäischen Krisenstaaten haben den Rückwärtsgang eingelegt. Insbesondere italienische Staatsanleihen trotzten den schwächeren Wirtschaftsdaten und zeigten seit Ende Juni eine gute Performance. Renditeanstieg erwartet. In den USA rentierten 10-jährige US-Staatsanleihen erstmals seit Juni 2013 wieder unter der Marke von 2,4%. Inzwischen hält die Deutsche Bank kurzfristig ein weiteres Abrutschen der Treasury-Rendite bis auf 2,25% für möglich. Die starke Verfassung der US-Wirtschaft sollte aber noch in diesem Jahr zu einer Normalisierung und dem erwarteten Anstieg der Renditen führen. Angesichts der fundamentalen Rahmenbedingungen könnte der Zyklus aber weit hinter früheren Renditeanstiegen zurückbleiben. US-Hochzinsanleihen: mögliche Trendwende Derivate auf Kreditausfallversicherungen von High Yields und im Vergleich, Angaben in Indexpunkten iTraxx1) High Yield (EUR) Investmentgrade-Anleihen 1000 iTraxx1) Investment-Grade (EUR) 800 Noch stärker als die US-Renditen gab mit fast 0,2%-Punkten auf rund 2,4% die 10-jährige Rendite britischer Gilts nach. Erklären lässt sich dies mit zuletzt schwächeren Konjunkturdaten in Großbritannien. Ende der Sommerkorrektur. Die Investoren haben über mehrere Wochen Kapital aus dem Segment der US-Hochzinsanleihen (High Yield; HY) abgezogen. Seit Mitte August meldeten die einschlägigen Investmentfonds aber wieder leichte Mittelzuflüsse. Für die weitere Entwicklung der US-HYs rücken künftig wohl wieder verstärkt fundamentale Zusammenhänge in den Mittelpunkt. So könnte der aktuelle Kreditzyklus im US-HY-Segment in absehbarer Zukunft zu Ende gehen – und perspektivisch zu höheren Risikoaufschlägen führen. Gute Rahmenbedingungen. Die Marktteilnehmer gehen derzeit mehrheitlich davon aus, dass die Zinsen noch für längere Zeit niedrig bleiben. Der Einschätzung liegen mehrere Faktoren zugrunde: Die europäische Konjunktur erholt sich zu langsam. Der Arbeitsmarkt in den USA entwickelt sich zwar robust, die verdeckte Arbeitslosigkeit ist nach Meinung der US-Notenbank Fed allerdings hoch und birgt Risiken. Außerdem erfordert die geringe Kerninflation keine Straffung der Geldpolitik. Gepaart mit positiven Wachstumszahlen in den Schwellenländern stützt dies die Nachfrage nach deren Staatsanleihen. Zu den Outperformern im August gehörten die Märkte in Brasilien und Ungarn. Am Zuckerhut haben sich zuletzt wieder die Hoffnungen auf einen Regierungswechsel im Oktober verstärkt. Die Anleger setzen auf eine reformfreudige Regierung. Staatsanleihen aus Ungarn entwickelten sich zuletzt ebenfalls besser als der Gesamtindex. Dauerhaft niedrige Zinsen in der Eurozone erleichtern hier die benötigte externe Finanzierung des Defizits. IN KÜRZE 600 ■■ Der Renditerückgang hat sich bei deutschen Staatsanleihen im August fortgesetzt. ■■ Trotz boomender Konjunktur könnten auch die Renditen von US-Staatsanleihen weiter sinken. ■■ Der positive Trend bei Staatspapieren aus den Schwellenländern scheint weiterhin intakt. 400 200 0 JAN 10 JAN 11 JAN 12 JAN 13 JAN 14 AUG 14 1) Die iTraxx-Indizes werden von der International Index Company betrieben und sollen die Entwicklung von Ausfallrisiken zeigen Quelle: Bloomberg LP, Stand: 18.08.2014; Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für künftige Wertentwicklungen Kapitalmarktausblick 09/2014 03 Deutsche Bank Kapitalmarktausblick Aktien: Bessere Wirtschaftsdaten, aber steigende Risiken Die Aktienmärkte in den USA und in vielen Schwellenländern haben neue Höchststände erreicht. Europäische und insbesondere deutsche Aktien leiden unter der Ukraine-Krise. Die internationalen Aktienmärkte bewegen sich derzeit im Spannungsfeld zwischen geopolitischen Risiken und makroökonomischen Daten. Außerdem stellt sich für die Beurteilung der mittel- bis langfristigen Perspektiven zunehmend die Frage, ob der Aktienzyklus nach fünf Jahren „Bullenmarkt“ vor seinem Ende steht. Die fundamentalen Wirtschaftsdaten signalisieren insgesamt eine fortschreitende Erholung der Weltwirtschaft. Allerdings bleibt die Lage in Europa fragil. Die Sanktionen gegen Russland und dessen Reaktionen machen insbesondere deutschen Unternehmen zu schaffen. Eine vorerst weiterhin extrem lockere Geldpolitik der Notenbanken in Europa und den USA dürfte kurzfristig aber die Aktienkurse stabilisieren. Positiver Ausblick. Die guten Wachstumsperspektiven der US-Wirtschaft könnten im 2. Halbjahr 2014 bei den im marktbreiten Index S&P 500 gelisteten Unternehmen durchschnittlich zu einem Gewinnwachstum je Aktie in Höhe von 10% gegenüber dem Vorjahr führen. In einigen Sektoren (Gesundheit, IT) zeichnet sich bereits eine Anhebung der vom Markt erwarteten Unternehmensgewinne ab. Die S & P 500-Unternehmen erzielten im 2. Quartal mit durchschnittlich 29,50 USD Gewinn je Aktie (EPS) einen neuen Rekordwert. Bei den Umsätzen wiesen die Firmen mit einem Plus von 4,7% im Vorjahresvergleich den stärksten Zuwachs der letzten beiden Jahre auf. . Gewinnerwartung korrigiert. Für europäische Aktien im marktbreiten Index STOXX600 läuft es nicht ganz so rund: Umsatzrückgang im 2. Quartal um durchschnittlich 0,7%, Gewinnwachstum 4,7% gegenüber dem Vorjahresquartal. Vor allem der starke Euro dürfte die Bilanzen belastet haben. Der hohe Anteil exportorientierter Unternehmen birgt wegen der Ukraine-Krise zunehmend Risiken für den deutschen Leitindex DAX. Die Deutsche Bank hat ihre Prognose von 11.000 auf 10.500 Punkte zum Jahresende reduziert. Die Verunsicherung zeigt sich auch in einer schwachen Kreditnachfrage – und könnte sich negativ auf die Umsatz- und Gewinnentwicklung auswirken. Für den DAX wurde die Gewinnerwartung um 4% reduziert. Stabile Performance. Die Kurse der Schwellenländer-Aktien profitierten zuletzt von einem größeren IN KÜRZE ■■ Volkswirtschaftliche Fundamentaldaten und niedrige Zinsen sprechen für Aktien. ■■ Die boomende US-Wirtschaft verhilft den USUnternehmen zu höheren Gewinnen. ■■ Reformerfolge in Schwellenländern wie Indien und Indonesien lassen die Aktienkurse steigen. Vertrauen der Anleger in die Wirtschaft Chinas und weiter niedrigen Zinsen in den USA. Die Aktienmärkte Indiens und Indonesiens performen bereits seit Jahresbeginn, China und Mexiko ziehen seit März nach. In Indien haben zuletzt Banken und zyklische Konsumgüter wie Autos die Kurse auf ein neues Allzeithoch getrieben. Deutlich verbesserte Fundamentaldaten (Abbau des Leistungsbilanzdefizits, niedrigere Inflation, steigende Währungsreserven) könnten den indischen Aktienmarkt auch in den kommenden Monaten stützen. Die Anleger goutieren zudem die Reformbereitschaft der neuen Regierung, die sich z. B. in der deutliche Erhöhung der maximal zulässigen ausländischen Direktinvestitionen in der Rüstungsindustrie zeigt. Spürbare Fortschritte machen die Reformanstrengungen auch in Indonesien. Die Deutsche Bank prognostiziert für den Aktienindex Jakarta Composite einen Jahresendstand von 6.000 Punkten – Kurspotenzial bis dahin: 16%. Entwicklung der Gewinnerwartungen der Anal­ysten für den S&P 500-Index Angabe in Indexpunkten 150 140 130 120 110 100 JAN 12 2014 2015 JAN 13 2016 JAN 14 Quelle: Quelle: Deutsche Bank Global Markets, Stand: 20.08.2014; Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für künftige Wertentwicklungen 04 Kapitalmarktausblick 09/2014 AUG 14 Deutsche Bank Kapitalmarktausblick Rohstoffe: Vom Top-Performer zum Schlusslicht Ob Gold, Kupfer, Rohöl oder Gas – die Notierungen in der Assetklasse Rohstoffe sind mächtig unter Druck geraten. Die Perspektiven sind nicht sehr vielversprechend. Waren Rohstoffe im 1. Halbjahr 2014 die Anlageklasse mit der besten Performance, weisen sie nun die schwächste Wertentwicklung seit Jahresbeginn aus. Vor allem die seit Ende Juni anhaltenden Preisrückgänge bei Rohöl, Erdgas und den Industriemetallen sind für diese Entwicklung verantwortlich. Goldpreis unter Druck. Das Segment der Edelmetalle hat innerhalb der Assetklasse Rohstoffe seit Jahresbeginn 2014 die beste Performance erzielt. Der Edelmetallindex S&P GSCI Precious Metals Total Return Index legte auf US-Dollar-Basis bis Mitte August um 6,3% zu. Die dynamische Konjunkturentwicklung der US-Wirtschaft stärkt aber zunehmend die amerikanische Währung und könnte die Zinswende in den USA beschleunigen. Dadurch könnte besonders der Goldpreis, der im Jahresverlauf um 6,5% zugelegt hat, unter Druck geraten. Die jüngste Korrektur am Aktienmarkt deutet darauf hin, dass gerade im Umfeld einer zunehmend strafferen US-Geldpolitik Gold seine Rolle als Anlagealternative für das Portfolio bei sinkenden Aktienkursen einbüßt. Bereits 2013, als Spekulationen um das Ende der ultra-lockeren US-Geldpolitik vorübergehend zu Kurseinbrüchen bei Aktien geführt hatten, deutete sich diese Entwicklung an. Stattdessen könnten die Notierungen künftig ebenso wie bei anderen Edelmetallen wieder stärker von den Produktionskosten und der industriellen Verwendung abhängen. IN KÜRZE ■■ Edelmetalle schneiden seit Jahresbeginn innerhalb der Assetklasse Rohstoffe am besten ab. Die Preisrisiken für Gold nehmen aber zu. ■■ Eine sinkende Nachfrage aus China könnte die Kupfernotierungen weiter unter Druck setzen. ■■ Die Unsicherheit am Ölmarkt bleibt vorerst bestehen. Vorjahresmonat. Dies führt zu sinkenden Immobilienpreisen, was zunehmend die Liquidität der Immobilienentwickler gefährdet. Die Folge sind weniger Neubaubeginne – und damit eine rückläufige Kupfernachfrage. Unübersichtliche Gemengelage. Der Markt für Rohöl der Nordseesorte Brent könnte in den kommenden Wochen von der erwarteten Drosselung der saudischen Ölproduktion und -exporte auf der Angebotsseite und dem Ausbau der strategischen Ölreserven Chinas auf der Nachfrageseite beeinflusst werden. Die jüngste Preiskorrektur bei Brent-Öl, die Ende Juni eingesetzt hat, dürfte aber im Wesentlichen geopolitische Ursachen haben: die Reduzierung der Risikoprämie für irakische Ölexporte. Eine große Unbekannte am Ölmarkt bleibt die weitere Entwicklung Libyens: Zwar haben erste Ölfelder ihre Produktion wieder aufgenommen, allerdings bleibt die Sicherheitslage fragil und ein negativer Einfluss auf die Ölproduktion und -exporte jederzeit möglich. Produktionsüberhang bei Kupfer. Die Kupferpreise haben seit Anfang des Jahres 2014 um rund 5% nachgegeben (Stand: Mitte August). Nach Ansicht der Deutschen Bank wird sich der Trend sinkender Notierungen in den kommenden Jahren tendenziell noch verstärken. Die globale Nachfrage könnte zwar von einem leicht höheren Wirtschaftswachstum in den Industrieländern profitieren. Der sich abzeichnende Produktionsüberhang dürfte aber kaum kompensiert werden. Die Ursache hierfür liegt in China. Die Kupfernachfrage im Reich der Mitte steht für 45% der globalen Nachfrage. Die Hälfte davon generiert der Bausektor – und hier hakt es: Die Immobilienverkäufe in China sind seit Jahresbeginn gegenüber 2013 um 8% gesunken, im Juli betrug das Minus sogar 16% gegenüber dem Erdöl: Entwicklung der US-Produktion und des US-Verbrauchs Angaben in Millionen Tonnen 1000 800 600 400 200 Produktion Verbrauch 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 Quelle: Quelle: BP Statistical Review of World Energy, Stand: Juni 2014; Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für künftige Wertentwicklungen Kapitalmarktausblick 09/2014 05 Deutsche Bank Kapitalmarktausblick Liquidität: Die EZB bastelt an unkonventionellen Maßnahmen In den USA versucht Notenbank-Chefin Janet Yellen den Spagat zwischen Wachstumsdynamik und lockerer Geldpolitik. Die steht wohl vor dem Ankauf von Firmenkrediten. Die Chefin der US-Notenbank Fed, Janet Yellen, war redlich bemüht, sich auf dem Jahrestreffen der Notenbanker aus aller Welt in Jackson Hole, Wyoming, alle Optionen offenzuhalten. Die Fed wird bis Oktober ihr Ankaufprogramm für Staats- und Hypothekenanleihen auslaufen lassen – das war bekannt. Doch die Marktteilnehmer treibt die Sorge, dass die robuste US-Konjunktur in einer vorzeitigen Leitzinserhöhung münden könte. Tatsächlich ist Yellen in der Bredouille. Der Arbeitsmarkt entwickelt sich dynamischer als vor Monaten angenommen. Damals hatte die Fed de facto eine Zinserhöhung nicht vor Mitte 2015 in Aussicht gestellt. Inzwischen hat aber die Arbeitslosenquote mit 6,2% einen Bereich erreicht, der eine vorzeitige Straffung der Geldpolitik einleiten könnte. Wenn die Umstände es erfordern, werde es dazu auch kommen, sagt Yellen. Lockerung der Geldpolitik. Zinserhöhungen sind in der Eurozone derzeit kein Thema. „Der Aufschwung IN KÜRZE ■■ In den USA läuft das Anleiheankaufprogramm der Notenbank im Oktober aus. ■■ In der Eurozone könnte bald der Startschuss für die quantitative Lockerung fallen. ist schwach, fragil und unstetig“, gab Mario Draghi, Präsident der Europäischen Zentralbank (EZB) zu Protokoll. Der EZB-Chef nutzte die Bühne von Jackson Hole für einen umfassenden Vorstoß. Die sinkenden Inflationsraten im Euroraum könnten sich zum Wachstumsrisiko entwickeln. Die EZB sei bereit, mit zusätzlichen unkonventionellen Maßnahmen der Geldpolitik zu reagieren. Der Ankauf von Firmenkrediten über Asset Backed Securities (ABS) wird weiter vorbereitet. Die Deutsche Bank rechnet mit einer solchen quantitativen Lockerung (QE) im September. Immobilien: Deutschland bei Investoren gefragt Büroobjekte machen fast die Hälfte der Gesamtinvestitionen in den deutschen Markt für Gewerbeimmobilien aus. Die hohe Nachfrage drückt auf die Renditen. Büroimmobilien in Deutschland sind weiterhin gefragte Anlageobjekte bei in- und ausländischen Investoren. Das Transaktionsvolumen im 1. Halbjahr von knapp 8 Mrd. Euro lag um 2 Mrd. Euro (+36%) über dem Vorjahresergebnis. Mit einem Anteil von 46% sind Büroobjekte das dominierende Investitionsobjekt. Knappes Angebot, sinkende Leerstände, hohe Vorvermietungsquoten, steigende Flächennachfrage: Nach Ansicht der Deutschen Bank könnte die Aussicht auf Mietsteigerungen weiteres Kapital nach Deutschland lenken. Um ihre Renditeziele zu erreichen, sind Investoren mehr und mehr bereit, auch außerhalb der Top-Standorte zu investieren. Diese Ausweichstrategie führt zu rückläufigen Renditen an den Top 5-Standorten (Berlin, Düsseldorf, Frankfurt, Hamburg, München). Ein hoher Anlagedruck und ein positiver Renditeabstand von Top-Immobilien in bevorzugten Lagen gegenüber wenig riskanten Bundesanleihen halten die Nachfrage aber 06 Kapitalmarktausblick 09/2014 stabil. Das gilt im laufenden Jahr auch für die Spitzenrendite erstklassiger Büroobjekte, die im Vergleich zum Vorjahr aber um 0,2%-Punkte auf 4,6 % gesunken ist. Portfolios gesucht. Als Käufer sind im 1. Halbjahr 2014 Asset- und Fondsmanager sowie offene Immobilien- und Spezialfonds stark in Erscheinung getreten. Sie haben rund 2,6 Mrd. Euro in Büroportfolios investiert. Offene Immobilien- und Spezialfonds fokussierten sich vor allem auf Einzelobjekte in den Top 5- Standorten. IN KÜRZE ■■ Ein starkes 1. Halbjahr bestätigt, dass deutsche Büroimmobilien für Investoren interessant sind. ■■ Bei der Jagd nach Rendite führt das knappe Angebot zu einem Ausweichen in B-Lagen. Deutsche Bank Kapitalmarktausblick Finanzmarktprognosen im Überblick: Hohe Wachstumsdynamik in den USA, hohe Risiken für die Konjunkturerholung in der Eurozone – die Deutsche Bank hat ihre Wachstumsprognosen für das laufende und das kommende Jahr angepasst. Viele Aktienmärkte profitieren weiterhin von der hohen Liquidität und zeigen sich unbeeindruckt von geopolitischen Krisen. Marktzinsen BIP-Wachstum in % 2014 2015 Welt 3,3 4,1 10J-Bonds in % Aktueller Wert Ende 2014 Deutschland 0,90 1,50 1,26 1,90 USA 2,2 3,3 Frankreich Euroland 0,8 1,3 Italien 2,44 2,90 2,24 2,70 Deutschland 1,5 1,8 Spanien Japan 1,2 1,3 USA 2,34 2,80 8,0 UK 2,39 3,00 China 4,26 4,30 Indien 8,56 8,60 Russland 9,79 8,50 11,73 12,50 China 7,8 Inflation (CPI) in % 2014 2015 Brasilien (5J Bonds) Welt 3,5 3,6 USA 2,0 2,4 Euroland 0,7 1,2 Deutschland 0,9 1,6 Indizes Aktueller Wert Ende 2014 1.997 1.925 3.168 3.400 Aktien Japan 2,8 1,6 USA (S&P 500 in USD) China 2,2 3,0 Euroland (Euro Stoxx 50) 9.456 10.500 Italien (FTSE MIB) 20.458 23.000 Spanien (IBEX 35) 10.710 11.800 Japan (Topix in JPY) 1.278 1.350 Deutschland (DAX) Leitzinssätze in % 3M-Euribor Aktueller Wert Ende 2014 0,13 0,20 Asien ex Japan (MSCI in USD) 602 650 3.604 3.350 Euroland 0,15 0,15 Lateinamerika (MSCI in USD) USA 0,25 0,25 Brasilien (MSCI in BRL) 227.199 205.000 0,10 China (MSCI in HKD) 66 74 Indien (MSCI in INR) 1.000 1.050 654 740 Japan 0,10 Russland (MSCI in USD) Währungen Aktueller Wert Ende 2014 EUR/USD 1,32 1,30 EUR/GBP 0,80 0,78 EUR/JPY 137,13 145,60 EUR/CHF 1,21 1,27 Gold EUR/NOK 8,15 7,90 Silber Rohstoffe in USD Aktueller Wert Ende 2014 102,75 111,00 1.287 1.200 19,56 20,00 Rohöl (Brent) Quellen: Aktuelle Werte: Bloomberg LP, Stand: 29.08.2014, 12.00 Uhr; Prognosen: Deutsche Bank GM, Deutsche Bank CIO PBC, Stand: 29.08.2014 Kapitalmarktausblick 09/2014 07 Deutsche Bank Kapitalmarktausblick LIQUIDITÄT IMMOBILIEN Eine Reihe geopolitischer Risiken (Ukraine, Naher Osten) hat in den zurückliegenden Sommerwochen zu einer höheren Volatilität an den internationalen Kapitalmärkten geführt. Mit Blick auf das anhaltend geringe Renditeniveau empfehlen sich täglich verfügbare Liquiditätsanlagen demnach lediglich als vorübergehende Parkmöglichkeit. RENTEN RK 3-5 Der positive Renditeaufschlag von Gewerbeimmobilien gegenüber Staatsanleihen bleibt aktuell erhalten. Nach wie vor bevorzugt die Deutsche Bank erstklassige Gewerbeimmobilien in guten, gesuchten Lagen. Vor allem deutsche Büroimmobilien könnten mögliche Anlagechancen bieten. AKTIEN Eine vergleichsweise geringe Verschuldung, solide Staatsfinanzen, eine flexiblere Geldpolitik und der vielerorts vorherrschende Reformeifer machen Staatsund Unternehmensanleihen der Schwellenländer zu einer gefragten Investmentalternative. Bei entsprechender Risikobereitschaft können Euro-Anleger durch ein Investment in Lokalwährungsanleihen zusätzlich von einer eventuellen Aufwertung vieler Schwellenländer-Währungen profitieren. Jetzt investieren RENTEN RK 1-2 ROHSTOFFE Die zunehmende Angst vor einer Eskalation der Lage in der Ukraine und im Nahen Osten hat in den vergangenen Wochen die Aktienmärkte regional stark unterschiedlich beeinflusst: Während sich asiatische Aktien von den Krisenherden lösen und weiter zulegen konnten, gab der US-Index S&P 500 zwar temporär nach, erreichte aber schon wieder ein neues Rekordhoch. Deutsche Aktien notieren nach wie vor unter ihrem im Juli erreichten Rekordstand. In ausgewählte Bereiche investieren Keine Handlung notwendig Die Sorge vor einer Eskalation in den schwelenden geopolitischen Krisenherde hat die Rendite vieler Staatsanleihen hoher Bonität auf einen neuen historischen Tiefstand gedrückt. Zwar scheint ein starker Zinsanstieg auf Sicht der kommenden Monate zunächst unwahrscheinlich, allerdings müssen sich Anleger wahrscheinlich auf einen langsamen, graduellen Anstieg des Kapitalmarktzinsniveaus einstellen. Allen schwelenden Risiken zum Trotz hat der Goldpreis in den zurückliegenden Sommermonaten den Rückwärtsgang eingelegt: Die Aussicht auf ein baldiges Ende der Zeit des billigen Geldes in den USA und die erwartete Aufwertung des US-Dollars dürften den Druck auf das gelbe Edelmetall weiterhin aufrechthalten. Ausgewählte Bereiche reduzieren Investitionen abbauen Dieses Dokument enthält lediglich generelle Einschätzungen, welche auf der Grundlage einer fundamentalen sowie technischen Analyse der Deutsche Bank AG getroffen wurden. Diese Einschätzungen stellen keine Anlageberatung dar. Sie sind insbesondere keine auf die individuellen Verhältnisse des Kunden abgestimmte Handlungsempfehlung. Sie geben lediglich die aktuelle Einschätzung der Deutsche Bank AG wieder, die auch sehr kurzfristig und ohne vorherige Ankündigung geändert werden kann. Damit ist sie insbesondere nicht als Grundlage für eine mittel- oder langfristige Handlungsentscheidung geeignet. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. Soweit die im Dokument enthaltenen Daten von Dritten stammen, übernimmt die Deutsche Bank AG für die Richtigkeit und Vollständigkeit dieser Daten keine Gewähr, auch wenn sie nur solche Quellen verwendet, die sie als zuverlässig erachtet. Dieses Dokument darf nur mit ausdrücklicher Zustimmung der Deutsche Bank AG vervielfältigt, an Dritte weitergegeben oder verbreitet werden. Dieses Dokument und die hierin enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb dieses Dokuments in den Vereinigten Staaten, Großbritannien, Kanada oder Japan sowie seine Übermittlung an US-Residents und US-Staatsbürger ist untersagt. © Deutsche Bank AG 2014 · Redaktionsschluss: 29. August 2014 08 Kapitalmarktausblick 09/2014