x - Barbara Schöndube-Pirchegger

Werbung

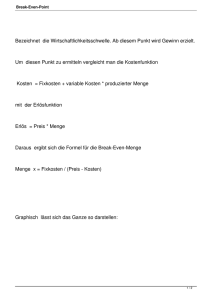

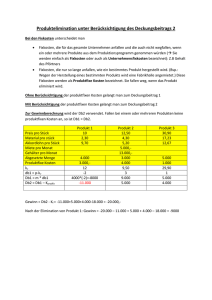

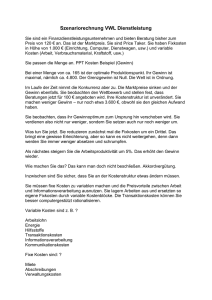

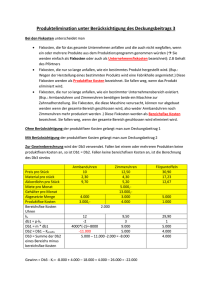

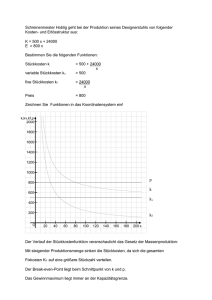

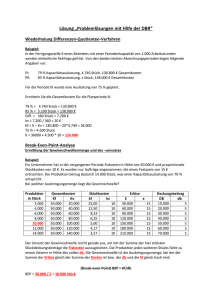

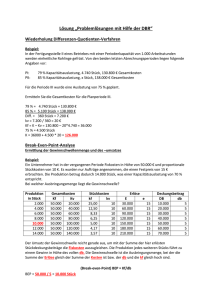

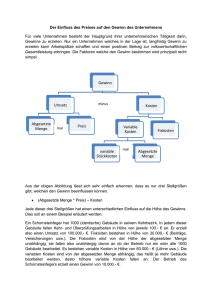

Interne Unternehmensrechnung Wahlpflichtkurs Bachelor WS 2012/13 Prof. Dr. Barbara Schöndube-Pirchegger Lehrstuhl für Unternehmensrechnung und Controlling 1 Allgemeine Informationen • Kontakt – Büro: Vilfredo Pareto Gebäude (G 22), Raum E 209 – Sprechstunde: Do. 11-12 Uhr oder nach Vereinbarung – email: [email protected] – Tel.: 67 18728 • Website: http://www.bwl1.ovgu.de/ 2 Allgemeine Informationen • • Vorlesung: Vermittlung der fachlichen Inhalte Do, 9:15-10:45 • • Übung: Auseinandersetzung mit dem Vorlesungsstoff anhand von Aufgaben Fr. 11:15-12:45 bei Herrn Janocha, 1. Termin: 19.10.2012 3 Allgemeine Informationen • Lehrbuch: – Ewert, R. / Wagenhofer, A., „Interne Unternehmensrechnung“, 7. Auflage, Springer 2008. – Spezielle Literatur wird gegebenenfalls in der LV bekannt gegeben • Lehrveranstaltungsunterlagen: – Folien werden vor der Veranstaltung auf der Website bereitgestellt – Übungsblätter • Leistungsbeurteilung: – Klausur am Ende des Semesters 4 Lernziele der Veranstaltung Zielsetzung: • Studierende sollen verschiedene Instrumente der internen Unternehmensrechnung kennenlernen • Sie sollen in der Lage sein, Stärken und Schwächen dieser Instrumente vor dem Hintergrund ihrer Einsatzbedingungen im Unternehmen kritisch zu hinterfragen Dazu gehört: • Die Untersuchung von Entscheidungsproblemen im Unternehmen • Die Untersuchung von Steuerungsproblemen im Unternehmen • Die Analyse der Frage, welchen Beitrag die interne Unternehmensrechnung und ihre Instrumente zur Lösung dieser Probleme leisten können 5 Einordnung in den Studienverlauf Kosten- und Leistungsrechnung Kosten- und Leistungsmanagement Entscheidungsunterstützungsfunktion • Entscheidungsbeeinflussungsfunktion VL Aktivitätsanalyse und Kostenbewertung: – Kostenrechnung: Kostenarten-, Kostenstellen-, Kostenträgerrechnung (Aktivitätsanalyse und Kostenbewertung) • VL Interne Unternehmensrechnung: – Fragen der Kostenrechnung werden weitgehend ausgeblendet – Kostenmanagement: Wie können Kosten beeinflusst werden? 6 Veranstaltungsgliederung • Teil 1: Entscheidungsrechnungen – Entscheidungsunterstützungsfunktion steht im Vordergrund • Produktionsprogrammentscheidungen • Preisentscheidungen • Entscheidungen unter Unsicherheit • Teil 2: Koordinationsrechnungen – Entscheidungsbeeinflussungsfunktion steht im Vordergrund, Koordinations- und Anreizprobleme werden berücksichtigt • Budgetierung • Performancemessung • Verrechnungspreise 7 Teil 1: Entscheidungsrechnungen 8 Einführung • • • Wie müsste man ganz grundsätzlich bei der Lösung von Entscheidungsproblemen vorgehen? Inwieweit folgen Instrumente des Kosten- und Leistungsmanagement solchen Vorgaben? Eine Antwort auf die erste Frage liefert das Grundmodell der Entscheidungstheorie: – Jedes Entscheidungsproblem ist mithilfe dieses Grundmodells darstellbar – Jedes Entscheidungsproblem ist gekennzeichnet durch • Entscheidungsfeld • Zielplan 9 Grundmodell der Entscheidungstheorie • Entscheidungsfeld – Aktionsraum a ∈ A – Menge der möglichen Umweltzustände θ ∈ Θ – Ergebnisfunktion ω(a, θ) ω (am ,θ n ) = ( m = 1,K, M ; n = 1,K, N ) ⎡ω 11(am ,θ n ) ω 12 (am ,θ n ) ⎢ω (a ,θ ) ω (a ,θ ) 22 m n ⎢ 21 m n M M ⎢ ⎢ω (a ,θ ) ω (a ,θ ) ⎣ J1 m n J2 m n L ω 1T (am ,θ n ) ⎤ L ω 2T (am ,θ n ) ⎥ ⎥ O M ⎥ L ω JT (am ,θ n )⎥⎦ • ω(a, θ) ist im Zweifel als Matrix zu verstehen, die beliebig viele Ergebnisarten abbilden kann: z.B. Zahlungen, Gewinne, Prestige, Einfluss, Vermeidung von Umweltbelastungen, soziale Aspekte 10 Grundmodell der Entscheidungstheorie Zielplan z Präferenzsystem (Arten-, Höhen-, Zeit-, Ungewissheitspräferenz) z Definition der Ergebnisarten Ergebnismatrix: Zustände Aktionen θ1 θ2 L θN a1 ω (a1,θ 1) ω (a1,θ 2) L ω (a1,θ N) a2 ω (a2,θ 1) ω (a2,θ 2) L ω (a2,θ N) M M M O M L ω (aM,θ N) aM ω (aM,θ 1) ω (aM,θ 2) 11 Entscheidungsrechnungen • Verwendet werden (aufbereitete) Informationen der Kosten- und Leistungsrechnung: Kosten: Bewertete, sachzielbezogene Güterverbräuche eines Unternehmens in einer Periode Erlöse: Bewertete, sachzielbezogene Gütererstellungen eines Unternehmens in einer Periode • • • Berücksichtigte Ergebnisarten sind Kosten und Leistungen bzw. Gewinn Fokussierung auf das Unternehmen, nicht den Entscheider (z.B. Investor) Einperiodige Betrachtungsweise 12 Notwendigkeit von Vereinfachungen • • • Anwendung des Grundmodells läuft darauf hinaus, dass ein Totalmodell gelöst werden muss Dabei müssten individuelle Portefeuilleaktivitäten umfassend integriert werden - und zwar bei jeder Entscheidung Kosten und Nutzen stehen in keinem Verhältnis Optimaler Komplexionsgrad eines Informationssystems Kosten- und Leistungsrechnung kann als spezifischer Vorschlag zur Lösung des Komplexionsproblems interpretiert werden 13 Produktionsprogrammplanung Ausgangssituation: • Kurzfristig wirksame Entscheidungssituation • Gegebener Bestand an Potentialfaktoren • Keine zeitlichen Interdependenzen im Erlös-, Kosten- und Restriktionsbereich • Nur monetäre Zielgrößen • Ausschluss von Lagerhaltung • Sichere Erwartungen Fragestellung: Welche Produkte sollen in welchen Mengen mit welchen der vorhandenen Fertigungsverfahren hergestellt und abgesetzt werden? 14 Optimierungsproblem max G ( x1,K, x J ) = D( x1,K, x J ) − K xj F = J ∑ xj ⋅dj − KF j =1 u.d.B. J ∑ v ij ⋅ x j j =1 ≤ Vi 0 ≤ xj ≤ xj i = 1,K , I j = 1,K , J 15 Eigenschaften des Optimierungsproblems • • Lineares Optimierungsproblem Fixkosten sind nicht entscheidungsrelevant – Berücksichtigung variabler Kosten insofern hinreichend • Restriktionen – Können sich auf Beschaffung, Produktion, Absatz (etc.) beziehen – Gleichungen oder Ungleichungen – Differenzierung nach der Wirksamkeit relevant: • Einproduktrestriktionen • Mehrproduktrestriktionen 16 Grafische Darstellung - Zwei Produkt-Fall x2 v i 1 ⋅ x 1 + v i 2 ⋅ x 2 = Vi ⇒ x 2 = Vi v − i1 ⋅ x1 vi2 vi2 x2 d1 ⋅ x 1 + d 2 ⋅ x 2 = D D d1 ⇒ x2 = − ⋅ x1 d2 d2 x 2∗ 0 x1∗ x1 x1 17 Lösungsweg: keine wirksame Mehrproduktrestriktion • Identifizierung aller Produkte mit dj > 0 – Produkte mit negativem Deckungsbeitrag werden niemals in das Produktionsprogramm aufgenommen • Die jeweiligen Mengen werden auf die zugehörigen Absatzobergrenzen gesetzt – Da die Möglichkeit einer Lagerhaltung ausgeschlossen wird, ist eine Überproduktion niemals sinnvoll • Test: Falls keine der Mehrproduktrestriktion bindet, hat man das optimale Programm gefunden 18 Beispiel: K Produkt j=1 j=2 j=3 Preis pj 200 480 1.100 variable Kosten kj 160 400 1.170 Deckungsbeitrag d j 40 80 -70 Obergrenze x j 300 200 600 Verbrauch v 1 j 2 8 5 Verbrauch v 2 j 9 4 1 F = 4.000 Aggregat Kapazität Vi i=1 2.500 i=2 3.700 19 Lösungsweg: Eine wirksame Mehrproduktrestriktion Ausgangspolitik: Bei d j > 0 ist x ∗j = x j , andernfalls ist x ∗j = 0 • • • Nun bindet genau eine Mehrproduktrestriktion i Die Reihung der Produkte (Produktionsreihenfolge) erfolgt nach der Höhe der spezifischen Deckungsbeiträge Das Produktionsprogramm wird nach dieser Reihung unter Berücksichtigung der Absatzobergrenzen bestimmt Spezifischer Deckungsbeitrag: dj $ d ij = v ij ( j = 1,K, J ) 20 Beispiel (Fortsetzung): Aggregat Kapazität Vi i=1 1.000 d 1 = 40 ,d 2 = 80 i=2 3.700 v 11 = 2, v 12 = 8 dj $ d ij = v ij d 40 = 20 d$11 = 1 = 2 v 11 x1∗ = 300; j = 1,K , J d 80 = 10 d$12 = 2 = 8 v 12 x 2∗ = min{200;(1.000 − 300 ⋅ 2) 8} = = min{200;50} = 50; x 3∗ = 0 Deckungsbeitrag D = 16.000 und Gewinn G = 12.000. 21 Mehr als eine wirksame Mehrproduktrestriktion - Spezialfälle • Die Lösung durch Reihung nach den spezifischen Deckungsbeiträgen kann beibehalten werden, wenn – Die Rangfolge der Produkte gemäß spezifischer Deckungsbeiträge gleich ist für alle bindenden Restriktionen – es eine für alle Produkte gleichmäßig strengste Mehrproduktrestriktion gibt 22 Stückweise lineare Deckungsbeiträge - degressiv Produkt j = 1a j = 1b j=2 Preis pj 200 170 480 variable Kosten kj 160 160 400 Deckungsbeitrag dj Obergrenze x j 40 10 80 200 100 200 Verbrauch v1 j 2 2 8 Verbrauch v2 j 9 9 4 V1 = 1.000 V2 = 3.700 40 10 80 d$11a = = 20; d$11b = = 5; d$12 = = 10 2 2 8 x 1∗a = 200; x 1∗b = 0; x 2∗ = 75 Î Programm kann aus mehreren Produktarten bestehen, die nicht in ihren Höchstmengen gefertigt werden 23 Stückweise lineare Deckungsbeiträge - progressiv (1) Produkt j = 1a j = 1b j=2 Preis p j 200 200 480 variable Kosten k j 190 160 400 Deckungsbeitrag dj Obergrenze x j 10 40 80 100 200 200 Verbrauch v1 j 2 2 8 Verbrauch v 2 j 9 9 4 V1 = 1.000 V2 = 3.700 10 40 80 d$11a = = 5; d$11b = = 20; d$12 = = 10 2 2 8 x1a ⋅ v11 ⋅ d$11a + (V1 − x1a ⋅ v11 ) ⋅ d$11b x ⋅v φ $ d11 = = d$11b − d$11b − d$11a ⋅ 1a 11 = V1 V1 ( = 20 − 15 ⋅ 200 V1 ) (für 200 ≤ V1 ≤ 600) 24 Stückweise lineare Deckungsbeiträge - progressiv (2) • Je mehr Kapazität vorhanden, desto günstiger wird im Durchschnitt Produktart 1 • “Kritischer” Mittelvorrat 20 − 0 3.000 $ = d12 = 10 o V1 ⇒ V1o = 3.000 = 300 10 < V1 ≤ 300: nur Produktart 2 300 < V1 ≤ 600: nur Produktart 1 600 < V1 : Produktart 1 voll, Produktart 2 je nach Kapazitätshöhe 25 Mehrere wirksame Mehrproduktrestriktionen- Beispiel Produkt j=1 j=2 j=3 Preis pj 200 480 1.100 variable Kosten kj 160 400 1.170 Deckungsbeitrag d j 40 80 -70 Obergrenze x j 300 200 600 Verbrauch v 1 j 2 8 5 Verbrauch v 2 j 9 4 1 Aggregat Kapazität V i i=1 1.000 i=2 1.620 26 Lösung mittels Simplex-Methode • Erzeugung eines Gleichungssystems durch Einführung nichtnegativer Schlupfvariablen w 2 ⋅ x 1 + 8 ⋅ x 2 + 1 ⋅ w 1 + 0 ⋅ w 2 + 0 ⋅ w 3 + 0 ⋅ w 4 = 1.000 9 ⋅ x 1 + 4 ⋅ x 2 + 0 ⋅ w 1 + 1 ⋅ w 2 + 0 ⋅ w 3 + 0 ⋅ w 4 = 1.620 1 ⋅ x 1 + 0 ⋅ x 2 + 0 ⋅ w 1 + 0 ⋅ w 2 + 1 ⋅ w 3 + 0 ⋅ w 4 = 300 0 ⋅ x 1 + 1 ⋅ x 2 + 0 ⋅ w 1 + 0 ⋅ w 2 + 0 ⋅ w 3 + 1 ⋅ w 4 = 200 x 1 , x 2 ≥ 0; w 1 , w 2 , w 3 , w 4 ≥ 0 Zielfunktion: D = 40 ⋅ x1 + 80 ⋅ x 2 + 0 ⋅ w 1 + 0 ⋅ w 2 + 0 ⋅ w 3 + 0 ⋅ w 4 27 Ausgangstableau BV w1 w2 w3 w4 x1 x2 2 8 9 4 1 0 0 1 -40 -80 w1 1 0 0 0 0 w2 0 1 0 0 0 w3 0 0 1 0 0 w4 0 0 0 1 0 D 0 0 0 0 1 RS 1.000 1.620 300 200 0 1 ⋅ D − 40 ⋅ x 1 − 80 ⋅ x 2 = 0 28 Tableau nach der 1. Iteration BV x1 x2 1/4 w2 8 w3 1 w4 -1/4 -20 x2 1 0 0 0 0 w1 w2 1/8 0 -1/2 1 0 0 -1/8 0 10 0 w3 0 0 1 0 0 w4 0 0 0 1 0 D RS 0 125 0 1.120 0 300 0 75 1 10.000 D = 10.000 + 20 ⋅ x1 − 10 ⋅ w 1 x1 + 1 x 2 = − 0,25 w 2 = − 9 + 4 ⋅ 0,25 = − 8 w1 + 1 x 2 = − 0,125 w 2 = 0,125 ⋅ 4 = 0,5 29 (End-)Tableau nach der 2. Iteration BV x2 x1 w3 w4 x1 0 1 0 0 0 x2 1 0 0 0 0 w1 w2 w3 9/64 -1/32 0 -1/16 1/8 0 1/16 -1/8 1 -9/64 1/32 0 8,75 2,5 0 w4 0 0 0 1 0 D RS 0 90 0 140 0 160 0 110 1 12.800 D = 12.800 − 8,75 ⋅ w 1 − 2,5 ⋅ w 2 8,75 = 1 9 ⋅ 80 − ⋅ 40 16 64 2,5 = − 1 1 ⋅ 80 + ⋅ 40 32 8 30 Endtableau - Sensitivitätsanalyse x 1 = 140 + 1 1 ⋅ w1 − ⋅ w 2 16 8 w 3 = 160 − 1 1 ⋅ w1 + ⋅ w 2 16 8 x 2 = 90 − 9 1 ⋅ w1 + ⋅w2 64 32 w 4 = 110 + 9 1 ⋅ w1 − ⋅w2 64 32 w 1 + (w 2 = 0) ⎧ 90 ⋅ 64 160 ⋅ 16 ⎫ ; w 1 ≤ min⎨ ⎬ = 640 1 ⎭ ⎩ 9 w 2 + (w 1 = 0) ⎧ 8 ⋅ 140 32 ⋅ 110 ⎫ w 2 ≤ min⎨ ; . ⎬ = 1120 1 1 ⎩ ⎭ w 1 − (w 2 = 0) 110 ⋅ 64 ⎫ ⎧ 140 ⋅ 16 ;− w 1 ≥ max ⎨ − ⎬ = − 782,2 1 9 ⎭ ⎩ w 2 − (w 1 = 0) 32 ⋅ 90 ⎫ ⎧ 8 ⋅ 160 ;− w 2 ≥ max ⎨ − ⎬ = − 1.280 1 1 ⎭ ⎩ 31 Opportunitätskosten • Opportunitätskosten bilden die durch Wahl einer Alternative entgangenen Vorteile der besten verdrängten Alternative ab – Opportunitätskosten sind nicht zahlungswirksam – Durch die Berücksichtigung von Opportunitätskosten wird versucht, das Entscheidungsproblem zu vereinfachen • Entsprechend dem Grundmodell der Entscheidungstheorie müsste die Ergebnismatrix für alle vorhandenen Alternativen aufgestellt werden • Durch die die Verwendung von Opportunitätskosten wird versucht, dies zu vermeiden • Dilemma: um Opportunitätskosten exakt bestimmen zu können müssten die Ergebnisse sämtlicher Alternativen bekannt sein 32 Preisentscheidungen Überblick: • Konzept der relevanten Kosten für Preisentscheidungen – Preisuntergrenzen • Bei nichtlinearen Kostenverläufen, bei Engpässen, bei ungenutzter Kapazität, bei sequentieller Auftragsannahme – Preisobergrenzen • Produktinterdependenzen • Ermittlung optimaler Preise – Im dynamischen Kontext, Lerneffekte, Verschleißeffekte • Einfluss von Produktinterdependenzen auf Preisentscheidungen – Komplementarität, Substitutivität – Konkurrenzwirkungen 33 Preisgrenzen • • Preisgrenzen sind kritische Werte, für die das Unternehmen bei der Entscheidung zwischen den Aktionen indifferent ist Preisuntergrenze Niedrigster Preis für Endprodukt, zu dem dieses gerade noch oder mit einer bestimmten Menge angeboten wird • Preisobergrenze Höchster Preis für einen Inputfaktor, zu dem dieser gerade noch oder mit einer bestimmten Menge bezogen oder verwendet wird • Zwecke – Annahme oder Ablehnung eines Zusatzauftrages – Elimination eines Produktes aus dem Produktionsprogramm – Veränderung der Zusammensetzung des Produktionsprogrammes 34 Grundsätzliche Vorgehensweise • • Preisgrenzen sind Entscheidungswerte, die für jede einzelne spezifische Entscheidung ermittelt werden Für unterschiedliche Entscheidungen werden sie differieren • Grundsätzlich gilt: – Gegenübergestellt werden der Deckungsbeitrag des Status Quo und der Deckungsbeitrag des veränderten Status Quo nach einer bestimmten Entscheidung – Der kritische Wert liefert identische Deckungsbeiträge in den Vergleichsfällen 35 Kurzfristige Preisuntergrenzen Grundlagen • Basis für die Preisuntergrenze: Grenzkosten eines Produkts (bzw. Auftrags): • p$ = k Wie bestimmen sich die Grenzkosten? – Fall 1: Rohstoffe werden ansonsten für Produktion eingesetzt • Tagespreis • Lager kann ohne Transaktionskosten sofort ergänzt werden – Fall 2: Rohstoffe sind Restposten • Netto-Veräußerungswert (ggf. vermindert um Ersparnisse bei Lager- und/oder Entsorgungskosten) 36 Kurzfristige Preisuntergrenzen Grundlagen • PUG bei Auswirkungen auf das Basisgeschäft – entgehende Deckungsbeiträge relevant • Beispiel: – Kunde bestellt einmalig 100 Stück eines Produktes, das sich leicht von bisher bezogenem Produkt 1 unterscheidet – Variable Kosten des Spezialproduktes um 2 höher als diejenigen des Produktes 1 – k1 = 42 ; Listenpreis p1 = 60 • Annahme 1: Kunde substituiert voll: PUG = (42 + 2) + (60 - 42) = 62 • Annahme 2: Kunde substituiert jedenfalls und bestellt bei einem Konkurrenten, falls Preis über 60 liegt: PUG = k = 44 37 Grenzkosten bei nichtlinearen Kostenverläufen Annahme bisher: lineare Kostenverläufe – Grenzkosten = variable Kosten – Grenzkosten konstant pro Stück • Andere Kostenverläufe denkbar – Prominentes Beispiel: Erfahrungskurve 120,00 (Grenz-) Stückkosten • Erfahrungskurve mit 20% 100,00 80,00 60,00 40,00 20,00 0,00 Menge Empirische Gesetzmäßigkeit: Mit jeder Verdoppelung der kumulierten Produktionsmenge sinken die auf die Wertschöpfung bezogenen (Grenz)Stückkosten um einen bestimmten Prozentsatz Beispiel : Kosten des ersten Stücks 100, Prozentsatz 20 % Kosten 1.Stück Kosten 2.Stück Kosten 4.Stück Kosten 8.Stück Kosten 16.Stück 100 80 64 51,2 40,96 38 Erfahrungskurve Formale Zusammenhänge • • Es gilt: K ′(X ) = K ′(1) ⋅ (1 − α )z mit z = Anzahl der Verdopplungen Nutzerfreundlichere Formulierung erlaubt direktes Ablesen der Grenzkosten des letzten Stücks bei Kenntnis der Produktionsmenge x: κ K ′( X )= K ′(1) ⋅ X • Formaler Zusammenhang: ( ) log (1 − α ) =z ⋅ log(1 − α ) = z log X log(1 − α ) ⋅ log(1 − α ) = log X ⋅ = log X ⋅ κ log 2 log 2 ( ) folgt : Wegen log X ⋅ κ = log X κ (1−α )z = X κ (κ =log (1 − α ) log 2 ) 39 Beispiel ¾ ¾ ¾ ¾ Bisherige Produktionsmenge 100 K´(1) = 300 α = 0,24214 Neuer Auftrag 20 Stück log (1 − 0,24214 ) κ = = − 0,4 log 2 Preisuntergrenze = durchschnittliche Stückkosten 120 p$ = ∑ X = 101 (300 ⋅ X 20 − 0,4 ) = 914,4 = 45,72 20 40 Preisuntergrenzen und Engpässe Produkt j=1 j=2 j=0 Preis pj variable Kosten kj Deckungsbeitrag d j 200 160 40 480 400 80 Obergrenze x j Verbrauch v 1 j 300 2 200 8 3 Verbrauch v 2 j 9 4 5 p$ 270 p$ − 270 K F = 4.000 Aggregat Kapazität Vi i=1 2.500 i=2 3.700 41 Preisuntergrenzen und Engpässe Optimum Basisprogramm : x1* = 300 x2* = 200 V1 = 2.200 < 2.500 V2 = 3.500 < 3.700 Annahme: Zusatzauftrag beträgt 60 Stück V2 = 3.500 + 60 ⋅ v 20 = 3.800 > 3.700 Verdrängung von Produkten gemäß spezifischer Deckungsbeiträge 40 = 4 ,4 d$ 21 = 9 80 = 20 d$ 22 = 4 k 0 ⋅ x 0 + 100 ⋅ d$ 21 444,4 p$ = = 270 + = 277,41 60 x0 42 Preisuntergrenzen bei mehreren Engpässen • Vorhandene Kapazitäten sind um die Beanspruchung durch den Zusatzauftrag zu verringern • Neubestimmung des optimalen Produktionsprogramms • Deckungsbeitragsdifferenz zum ursprünglichen Programm gibt die relevanten Opportunitätskosten an • Inputbezogene Optimalkosten des ursprünglichen Programms können in gewissem Umfang verwendet werden 43 Preisuntergrenzen und ungenutzte Kapazitäten • Folgenden Vorschlag findet man oft in der Literatur: Preisuntergrenze eines Auftrags= variable Kosten+ abbaufähige Fixkosten- Wiederanlauf- und Stilllegungskosten • Beispiel : – – – – – – Kapazität: 1.000 Stück pro Monat; Auftragsgröße: 5.000 Stück Variable Kosten: 5 pro Stück Fixkosten Gehälter: 20.000/Monat; 2-monatige Kündigung Miete Produktionshalle: 30.000/Monat; ½-jährliche Kündigung Wiederanlaufkosten: 4.000 (einmalig) Stilllegungskosten: 1.000/Monat 44 Preisuntergrenzen und ungenutzte Kapazitäten Lösung des Beispiels Fertigungszeit: 5 Monate Abbaufähige Fixkosten: Gehälter für 3 Monate = 60.000 Miete kann nicht abgebaut werden Stilllegungskosten für 5 Monate: 5.000 Einmalige Wiederanlaufkosten: 4.000 Preisuntergrenze : Problem : p$ = 5 + 60.000 − 5.000 − 4.000 = 15,2 5.000 ¾ Zurechenbarkeit der Kosten auf den Auftrag ¾ Implizite Annahme: Aufträge “stören”, sie behindern das Schließen 45 Preisuntergrenzen bei sequentieller Auftragsannahme • Annahmen: – – – – – • Gegebener Planungszeitraum Gegebene Kapazität (Anzahl der Aufträge) Nachfrage entspricht der Anzahl von Auftragsangeboten durch Kunden Konditionen jedes Angebots sind risikobehaftet Wahrscheinlichkeitsverteilung von Deckungsbeiträgen Opportunitätskosten der Auftragsannahme in Stufe 0 < t < T ⎡ T %∗ ⎤ ⎡ T %∗ ⎤ Et ⎢ ∑dτ n⎥ −Et ⎢ ∑dτ j ⎥ ⎣τ=t+1 ⎦ ⎣τ=t+1 ⎦ ⎡ T ∗ ⎤ Et ⎢ d%τ n⎥ ⎢⎣τ =t +1 ⎥⎦ ∑ = in t erwarteter DB bei künftig optimaler Anpassung, falls der Auftrag in t nicht akzeptiert wird 46 Sequentielle Auftragsannahme 3 Zeitpunkte, Kapazität = 2 j 300 B j 300+246 φ H 546 n C φH A 478,2 φM φL 42 j0 B 200+24 6 C n 446 420 j B 100+246 420 n C 420 φM φL 300 n j 210 n j 210 n j D 210 200 210 D 100 n φH 300 φM j n φL D 200 j n 100 210 d L = 100, φ L = 0,3; d M = 200, φ M = 0,3; d H = 300, φ H = 0,4 47 Preisuntergrenzen im sequentiellen Modell Stufe 1 • Opportunitätskosten: 420 − 246 = 174 Preisuntergrenze: p$ = k + 174 Stufe 2 • Opportunitätskosten Kapazität 1: 210 − 0 = 210 Preisuntergrenze Kap.1 : p$ = k + 210 Opportunitätskosten Kapazität 2: 210 − 210 = 0 Preisuntergrenze Kap.2 : p$ = k Stufe 3 Preisuntergrenze: p$ = k 48 Sequentielle Lösung Eigenschaften • Auftrag H wird stets angenommen • Auftrag M wird anfangs akzeptiert, dann aber abgelehnt, falls auf zweiter Stufe nur noch eine Kapazitätseinheit vorhanden ist • Auftrag L wird nur angenommen, falls garantiert keine Knappheit • Lösung hat mit dem optimalen Ausnutzen von Optionen zu tun • • Knappheit ist letztlich stochastisch PUG liegt stets über den Grenzkosten, falls positive Wahrscheinlichkeit für Knappheit gegeben ist Kann als Begründung für Verwendung von Vollkosten als Approximation dienen • 49 Preisobergrenzen • Preisobergrenze ist der höchste Preis für einen Inputfaktor, zu dem dieser gerade noch oder mit einer bestimmten Menge bezogen oder verwendet wird • Möglichkeiten für die Gewinnung von Preisobergrenzen – Direkte Substitution durch einen anderen Inputfaktor – Substitution des Inputfaktors durch eine Änderung des Produktionsverfahrens – Eigenfertigung des Inputfaktors anstelle Fremdbezug 50 Beispiel • Das Produkt 1 benötigt v11 = 4 Einheiten des Inputfaktors 1; der Absatzpreis beträgt p1 = 200, variable Stückkosten ohne die Kosten des Inputfaktors k = 140 . j Falls anstelle des Inputfaktors 1 auch ein anderer Inputfaktor 2 mit r2 =10 (Substitution) und v21 = 5 Einheiten verwendet werden kann d 1 = p1 − (k j + v 21 ⋅ r2 ) = 200 − (140 + 5 ⋅ 10) = 10 rˆ1 = p1 − k 1 − d 1 200 − 140 − 10 = = 12,5 v 11 4 Bei Preis über 12,5 ist es kostengünstiger, den Inputfaktor 2 anstelle von 1 zu verwenden 51 Beispiel Anderes Verfahren welches beide Inputfaktoren 1 und 2 benötige. I I v 11 = 1v 21 = 2 ⇒ drei Verfahren: 1. Inputfaktor 1 alleine mit variablen Stückkosten k j + v 11 ⋅ r1 = 140 + 4r1 2. Inputfaktor 2 alleine mit variablen Stückkosten k j + v 21 ⋅ r2 = 140 + 5 ⋅ 10 = 190 3. Verfahren I mit beiden Inputfaktoren mit variablen Stückkosten I I k j + v 11 ⋅ r1 + v 21 ⋅ r2 = 140 + 1r1 + 2 ⋅ 10 = 160 + r1 Verfahren I effizient für 6, 6 ≤ r1 ≤ 30 , am kostengünstigsten r1>30 Inputfaktor 1 vollständig durch Inputfaktor 2 substituiert. r1 unter 6, 6 , nur Inputfaktor 1 52 Spezifische Preisobergrenzen • Inputfaktor geht in mehrere Endprodukte ein – Grundsätzlich für jedes Produkt eine produktspezifische Preisobergrenze ermitteln – Die höchste dieser Preisobergrenzen ist die absolute Preisobergrenze • Beispiel: Produktionsprogramm besteht aus 3 Produkten Produkt j=1 j=2 j=3 Preis pj 200 480 320 variable Kosten kj Deckungsbeitrag dj Verbrauch v j Absatzmenge xj vorl. variable Kosten k j Preisobergrenze rˆ j 160 40 4 300 140 15 400 80 5 200 375 21 270 50 8 40 230 11,25 53 Beispiel • Gegenwärtige Kosten des Inputfaktors r=5 – Absolute Preisobergrenze ist daher 21 • Entwicklung der Nachfragemenge q r < 11,25 : 3 q = ∑ j =1v j ⋅ x j = 4 ⋅ 300 + 5 ⋅ 200 + 8 ⋅ 40 = 2.520 11,25 ≤ r < 15 : q = v 1 ⋅ x1 + v 2 ⋅ x 2 = 4 ⋅ 300 + 5 ⋅ 200 = 2.200 15 ≤ r < 21: q = v 2 ⋅ x 2 = 5 ⋅ 200 = 1.000 21 ≤ r : q=0 54 Bestehen von Produktinterdependenzen • Fortsetzung Beispiel: • Angenommen, Produkte 2 und 3 vollständig komplementär rˆ23 = • ( p2 − k 2 ) ⋅ x 2 + ( p3 − k 3 ) ⋅ x 3 105 ⋅ 200 + 90 ⋅ 40 = = 18, 63 v 2 ⋅ x2 + v 3 ⋅ x3 5 ⋅ 200 + 8 ⋅ 40 Zusammensetzung des gesamten bestehenden Produktionsprogrammes soll bestehen - Preisobergrenze 3 rˆ123 = ∑ j =1 (p j − k j ) ⋅ x j vj ⋅ xj = 42.600 = 16,905 2.520 „Kostenobergrenze“ 55 Optimale Preise • • Preissetzung hängt von verschiedenen Einflussgrößen ab Im Rahmen der Unternehmensrechnung werden häufig ausschließlich Kosten betrachtet – Andere Einflussgrößen werden konstant gehalten • Annahmen im Grundmodell – Preisabsatzfunktion x(p) ist bekannt – Monopol – „Normale“ Produkte • Implikationen: – Nachfrage fällt bei steigendem Preis x´ < 0 – Preiselastizität η= dx dp dx p : = ⋅ <0 x p dp x 56 Gewinnmaximierung max G ( p ) = p ⋅ x ( p ) − K ( x ( p )) p dx dx − K ′( x ) ⋅ =0 dp dp • Notwendige Bedingung: G ′ = x ( p ) + p ⋅ • • Optimalitätsbedingung: Grenzerlös = Grenzkosten Optimaler Preis lässt sich für Beispiele ermitteln • Beispiel: Multiplikative Preis-Absatz-Funktion, lin. Kostenfunktion x ( p) = α ⋅ p β p∗ = β 1+ β [ β < − 1] η = β ⋅ α ⋅ p β −1 ⋅ p =β β α ⋅p ⋅k 57 Eigenschaften der Lösung • Relevant ist neben der PAF die Grenzkostenfunktion • Fixkosten sind im obigen Szenario nicht relevant – Grenzkosten entsprechen den variablen Kosten pro Stück – Implizite Annahme: kurzfristige Betrachtung • Positive Periodengewinne sind trotz optimaler Preisbildung nicht garantiert 58 Dynamische Preisstrategien • • Die Festlegung des Preises in einer Periode hat u.U. Auswirkungen auf weitere Perioden Solche Interdependenzen müssen bei der Festlegung des Preises jeder Periode berücksichtigt werden – Carry over-Effekte, Produktlebenszyklus {p1 , p2 ,.., pT } • Dynamische Preisstrategie • Erfassung der Interdependenzen über “dynamische” PAF x t = x t ( p1 , p 2 ,K , pt ) bzw. x t = x t ( x 1 , x 2 ,K , x t − 1 , pt ) 59 Optimale Preisstrategie • • Beispiel: 2 Perioden Maximierung des Barwerts der Gewinne beider Perioden G = [ p1 ⋅ x 1 − K ( x 1 )] ⋅ ρ − 1 + [ p 2 ⋅ x 2 − K ( x 2 )] ⋅ ρ − 2 mit x 2 = x 2 ( x1, p2 ) • Preis der 2. Periode unterscheidet sich strukturell nicht vom kurzfristig optimalen Preis – Zum Zeitpunkt der Preisbildung sind vorangegangene Größen bereits realisiert – Fallen bei Bildung der Ableitung weg • Optimaler Preis der 1. Periode ergibt sich durch dx ∂G ∂ x dx = x1 + [p1 − K ′( x1)] ⋅ 1 ⋅ ρ −1 + [p2 − K ′( x2 )] ⋅ 2 ⋅ 1 ⋅ ρ −2 = 0 ∂ p1 ∂ x1 dp1 dp1 60 Optimale Preisstrategie • Optimalitätsbedingung dynamische Preisfestlegung: ∂G dx ∂ x dx = x1 + [p1 − K ′( x1)] ⋅ 1 ⋅ ρ −1 + [p2 − K ′( x2 )] ⋅ 2 ⋅ 1 ⋅ ρ −2 = 0 ∂ p1 dp1 ∂ x1 dp1 • Optimalitätsbedingung statische Preisfestlegung dx ∂G = x1 + [p1 − K ′( x1 )] ⋅ 1 = 0 dp1 ∂ p1 ∂ x2 >0 ⇒ ∂ x1 p1∗ sinkt relativ zur kurzfristigen Lösung ∂ x2 <0 ∂ x1 p1∗ steigt relativ zur kurzfristigen Lösung ⇒ 61 Interpretation • Fall 1: die Absatzmenge der zweiten Periode steigt mit der Absatzmenge der ersten Periode – In diesem Fall ist es optimal, den Absatzpreis der ersten Periode gegenüber der kurzfristigen Betrachtung zu senken – Dies erhöht die Absatzmenge nicht nur in Periode 1 sondern auch in Periode 2 • Fall2: die Absatzmenge der zweiten Periode sinkt mit der Absatzmenge der ersten Periode – Es ist optimal, den Preis der ersten Periode gegenüber der kurzfristigen Betrachtung zu erhöhen – Dies vermindert die Absatzmenge und die negativen Auswirkungen auf die zweite Periode 62 Kosteninterdependenzen • Lerneffekte – Minderung der Produktionskosten je Einheit bei steigender kumulierter Menge • Verschleißeffekte • – Steigerung der Produktionskosten je Einheit z.B. Aufgrund von Materialermüdung kt = (x1, x2, ..., xt-1, xt) Formale Darstellung: • • Basisstückkosten bkt, Änderungsfaktoren ct(xt) Stückkosten: ⎡ t −1 kt = ⎢ ⎢ τ =1 ⎣ ∏ (1+ cτ ( xτ )) – Lerneffekt: ct′ ( xt ) < 0 ⎤ ⎥ ⋅ bk t ⎥ ⎦ t = 1,K,T ;k1 = bk1 – Verschleißeffekt: ct′ ( xt ) > 0 63 Auswirkungen auf Lösung • Lerneffekt: x̂1 > x1∗ bzw. p̂1 < p1* – Investition in Erfahrung – „Überproduktion“ • Verschleißeffekt: x̂1 < x1∗ bzw. p̂1 > p1* – Unterproduktion • Probleme: – Woher kommen die Informationen – Schätzung der langfristigen Preis-Absatz-Funktion notwendig 64 Produktinterdependenzen • Beispiel: Produkt-Marktinterdependenzen • Erfassung durch gemeinsame Preis-Absatz-Funktion x j = x j ( p1 , p2 ) bzw ( x j p j , xi ) für i , j = 1, 2 und i ≠ j Maximierung des Gesamtgewinns der Periode G = ( p1 ⋅ x1 − K ( x1 )) + ( p2 ⋅ x 2 − K ( x 2 )) ∂x ∂x ∂G = x1 + ( p1 − K ′( x1 )) ⋅ 1 + ( p2 − K ′( x 2 )) ⋅ 2 = 0 ∂ p1 ∂ p1 ∂ p1 ∂ x2 > 0⇒ ∂ p1 Substitutivität mit (c.p.) preiserhöhendem Effekt ∂ x2 < 0⇒ ∂ p1 Komplementarität mit (c.p.) preissenkendem Effekt 65 Zahlenbeispiel • Zwei substitutive Produkte mit folgenden PAF x1 = 100 − 2p1 + p2 und k1 = 4 x2 = 200 − 2p2 + p1 und k2 = 5 Fixkosten 5.096,5 Unternehmen maximiert gesamten Deckungsbeitrag D = (p1 − 4)(100 − 2p1 + p2) + (p2 − 5)(200 − 2p2 + p1) ∂D = 100 − 2 p1 + p2 − 2 ⋅ ( p1 − 4 ) + p2 − 5 = 103 − 4 p1 + 2 p2 = 0 ∂ p1 ∂D = 200 − 2 p2 + p1 − 2 ⋅ ( p2 − 5 ) + p1 − 4 = 206 − 4 p2 + 2 p1 = 0 ∂ p2 p1∗ = 68,6 ; p 2∗ = 85,83 x 1∗ = 48,5 ; x 2∗ = 97 D ∗ = 10.977,16 66 Isolierte Lösungen • Annahme: Beide Produktbereiche entscheiden isoliert Jeder Bereich maximiert seinen Deckungsbeitrag Bereich 1 maximiert D1 = (p1 − 4)(100 − 2p1 + p2) Bereich 2 maximiert D2 = (p2 − 5)(200 − 2p2 + p1) Die daraus folgenden Lösungen ergeben sich aus ∂ D1 = 100 − 2 p1 + p2 − 2 ⋅ ( p1 − 4 ) = 108 − 4 p1 + p2 = 0 ∂ p1 ∂ D2 = 200 − 2 p2 + p1 − 2 ⋅ ( p2 − 5 ) = 210 − 4 p2 + p1 = 0 ∂ p2 p$ 1 = 42,8 ; p$ 2 = 63,2 x$ 1 = 77,6 ; x$ 2 = 116,4 D$ 1 = 3.010,88 ; D$ 2 = 6.774,48 ; D$ = 9.785,36 67 Ökonomische Interpretation • Bei der insgesamt optimalen Lösung ergäbe sich: D*1 = 3.136,33 D*2 = 7.840,83 Beide sind größer als bei isolierter Optimierung Warum also die Abweichung? Grund: Gegeben den Preis des jeweils anderen, hat jeder Bereich einen Anreiz, abzuweichen An der Stelle der insgesamt optimalen Preise beträgt zB der Grenzdeckungsbeitrag für Bereich 1 = -80,83 Daher entsteht Anreiz zur Preissenkung Mengenreduzierung bei anderem Bereich spielt direkt keine Rolle Der Gesamteffekt dieses beidseitigen Handelns ist indes fatal 68 Mögliches Korrektiv: spez. Allokation der Fixkosten 85,83 k$1 68,6 = 25 + + 4 2 ⇒ k$1 = 44,416 68,6 k$ 2 85,83 = 50 + + 4 2 ⇒ k$ 2 = 37,33 37,33 = 5 + α 2 ⋅ 5.096,5 44,416 = 4 + 97 ⇒ α 2 = 0,6154 α 1 ⋅ 5.096,5 48,5 ⇒ α 1 = 0,3846 69 Diskussion • Im Beispiel existiert eine Fixkostenallokation mit den gewünschten Eigenschaften • Für deren Konstruktion wurde aber die optimale Lösung benötigt • Dann braucht man aber die Allokation zunächst nicht (oder??) • Außerdem war die Höhe der Fixkosten so gewählt, dass Verteilung der gesamten Fixkosten resultierte • Andernfalls bleibt etwas übrig oder es reicht nicht • Bei Komplementarität müssten analog die variablen Kosten gesenkt werden • Allokation der Fixkosten kann aber im Rahmen von Koordinationsüberlegungen ein approximatives Mittel sein • Bereiche entscheiden isoliert mit besseren Informationen • Fixkostenallokation bringt Lösung bei Substitutivität in “richtige” Richtung 70 Optimale Preise bei Konkurrenz • Beispiel: Zwei Unternehmen 1 und 2 stellen ein homogenes Produkt her. Variable Stückkosten: k1 = k2 = k. Beide Unternehmen geben gleichzeitig ihre Preise pj bekannt Aufteilung der Nachfrage entsprechend der PAF des Marktes Unternehmen müssen diese Nachfrage mit Absatzmengen x1 und x2 anschließend erfüllen. Nachfrager werden gänzlich vom Unternehmen mit dem geringeren bekannt gegebenen Preis kaufen, das andere Unternehmen geht leer aus. 71 Duopolsituation mit Bertrand-Wettbewerb • Angenommen, Unternehmen 1 wüsste, dass Unternehmen 2 den Preis p2 > k anbietet. Optimale Preisentscheidung: p1 = p2 − ε Einziges Gleichgewicht p*1 = p*2 = k. Was ist, wenn variable Kosten der beiden Unternehmen unterschiedlich sind, etwa k1 < k2? • Optimaler Preis p*1 = k2 − ε (es sei denn, der Monopolpreis liegt darunter) • Optimaler Preis von Unternehmen 1 alleine von den variablen Kosten des Unternehmens 2 abhängig • Kritische Annahme: Beide Unternehmen kennen die Kosten des anderen genau 72 Entscheidungsrechnungen bei Unsicherheit • Motivation: – Vorgebrachte Gründe für Annahme sicherer Erwartungen bei KLAR: • KLR dient kurzfristig wirksamen Entscheidungen • Erläuterung grundlegender Prinzipien – Gegenargument: • Stimmigkeit obiger Argumente erst nach Analyse unter Einbeziehung der Unsicherheit beurteilbar – Darum: Explizite Einbeziehung von Unsicherheit in diesem Kapitel • Beispiele: – Break Even-Analyse – Kurzfristige Produktionsprogrammentscheidungen 73 Break Even-Analyse • Grundidee – Einfluss von exogenen Parametern auf die Lösung von Entscheidungsproblemen • Methode: Sensitivitätsanalyse z Empfindlichkeit der Zielgrößen auf Änderungen der Parameter z Ermittlung des “günstigen” Parameterbereichs: Entscheidung bleibt optimal • Grundmodell der Break Even-Analyse Fokus auf Beschäftigungsunsicherheit – Ermittlung einer Break Even-Menge – Ermittlung anderer kritischer Parameterwerte möglich 74 BEA im Einproduktfall • Bestimmung der Periodengewinns G=(p−k ) ⋅ x−K F =d ⋅ x−K F mit d k p x KF Deckungsbeitrag variable Stückkosten je Produkteinheit Absatzpreis je Produkteinheit Produkteinheiten Fixkosten K F x$ = d K F = p − k 75 Beispiel • Absatzpreis = 100, variable Kosten = 40, Fixkosten = 120.000 BEM = 120.000/(100-40) = 2.000 E, K Erlöse E Gewinnzone Kosten K KF Verlustzone x$ x 76 Kritische Werte: • • BreakEven-Menge Kritischer Gewinn G K F xˆ = d K F +G xˆ = d K F +G pˆ =k + x • Break Even-Preis • F K +G Break Even-Stückkosten kˆ=p− x 77 Fortsetzung Beispiel: Fixkosten = 120.000 Absatzpreis = 100 variable Kosten = 40 Menge = 1.800 kritischer Gewinn = 0 Break Even-Preis = 40 + 120.000/1.800 = 106,67 für Absatzpreis = 90 Break Even-Stückkosten = 90 - 120.000/1.800 = 23,22 Für Absatzpreis = 80 Break Even-Stückkosten = 80 - 120.000/1.800 = 13,33 78 BEA im Einproduktfall Auswertungen • Beeinflussung der Break Even-Menge durch – Veränderung der proportionalen Stückkosten – Veränderung des Absatzpreises – Veränderung des Mindestgewinns – Erhöhung des Fixkostenblocks durch zusätzliche Werbemaßnahmen, Einstellung von zusätzlichem Verkaufspersonal – Änderung auf Produktionsverfahren in Richtung niedrigerer variabler Stückkosten bei höheren Fixkosten • Deckung auszahlungswirksamer Teile der Fixkosten (“Cash-Point”) 79 Risikomaße • Sicherheitskoeffizient • Fragestellung: Um welchen Prozentsatz darf Umsatz/Absatz (ausgehend von Basiswert) sinken, ohne in die Verlustzone zu geraten? • Überlegungen – Je höher SK, desto sicherer positiver/bestimmter Periodenerfolg – Ausgangsmenge x: volle Kapazitätsauslastung p ⋅ x − p ⋅ x$ x − x$ x$ = = 1− SK = p⋅ x x x Beispiel Kapazität x = 10.000, BE-Menge = 8.000 Sicherheitskoeffizient = 1 − 8.000/10.000 = 0,2 Kapazitätsauslastung kann um 20% unterschritten werden, ehe man Verluste macht 80 Risikomaße • Operating Leverage • Fragestellung: wie verändert sich der relative Gewinn im Verhältnis zum relativen Umsatz? Δx ⋅ d ΔG OL = G ΔE E • x ⋅d − K ) ( OL = F Δx ⋅ p x⋅p Zusammenhanng zwischen Sk und OL: OL = Δx ⋅ d ⋅ x ( Δx ⋅ x ⋅ d − K F ) = x KF x− d = 1 1 = x − x$ SK x 81 Beurteilung von SK und OL • Problem: Keine Berücksichtigung der Verteilungen • Alternatives Risikomaß: Gewinnvarianz ( ) ( ) 2 ~ σ 2 G = σ 2 x~ ⋅ d − K F = σ 2 ( x~ ⋅ d ) = σ 2 ( x~ ) ⋅ d 2 = σ 2 ( x~ ) ⋅ ( p − k ) Gewinnvarianz z Niedrigere Stückkosten führen zu höherem Deckungsbeitrag und höherer Varianz des Gewinns z Fixkosten ohne Konsequenzen für Varianz SK bzw. OL z Niedrigere Stückkosten führen zu höherem Deckungsbeitrag, zu geringerer BEM und zu höherem SK und niedrigerem OL z Höhere Fixkosten führen zu größerem OL 82 Beispiel: • • Varianz der Absatzmengen: 150 Absatzpreis: 10 Verfahren 1: K1F = 1.000; k1 = 8; ⇒ d 1 = 2; Verfahren 2: K 2F = 2.000; k 2 = 6; ⇒ d 2 = 4; x$ 1 = 1.000 = 500 2 x$ 2 = 2.000 = 500 4 Gleiche Werte für SK und OL Gewinnvarianzen (~ ) Verfahren 1: σ 2 G1 = σ 2 ( x~ ) ⋅ d 12 = 150 ⋅ 2 2 = 150 ⋅ 4 = 600 Verfahren 2: σ 2 G 2 = σ 2 ( x~ ) ⋅ d 22 = 150 ⋅ 4 2 = 150 ⋅ 16 = 2.400 (~ ) 83 Stochastische Break Even-Analyse Einproduktfall • Explizite Untersuchung der Wahrscheinlichkeitsverteilung des Gewinns – Verteilung der einzelnen Bestimmungsfaktoren – Annahme risikobehafteter Absatzmengen – Risiko als Wahrscheinlichkeit für Erfolgsniveau G [ ] ~ ~] ⋅ d − K F E G = E[x { ~ Pr G ≥ G Break Even-Wahrscheinlichkeit } { } ~ ~ ≥ x$ } Pr G ≥ 0 ⇔ Pr { x 84 Beispiel: Absatzmengen x seien gleichverteilt im Intervall f (x) = 1 ; x −x F(x) = x−x x −x Break Even-Wahrscheinlichkeit { } ~ Pr G ≥ 0 x ∈ [ x; x ] { } ~ Pr G ≥ 0 = 1 − F ( x$ ) falls x$ ≥ x ⎧0 ⎪ ⎪ x − x$ = ⎨ falls x < x$ < x ⎪x − x ⎪ ⎩ 1 falls x$ ≤ x 85 Beispiel: Absatzmengen gleichverteilt in [0, 10.000] F(x) = 0,0001x Deckungsbeitrag d = 50, Fixkosten = 200.000 Break Even-Menge = 4.000 F(4.000) = 0,4 und Break Even-Wahrscheinlichkeit = 0,6 Wahrscheinlichkeit • 0 4.000 10.000 Menge 86 Stochastische Break Even-Analyse • Alternative Fragestellung: – Wie hoch ist der maximale Erfolg, der mit einer vorgegebenen Wahrscheinlichkeit überschritten wird? – Formale Abbildung: { } ~ Pr G ≥ G = Pr KF + G x− x − x$ d 1 − F ( x$ ) = = = Pr x− x x− x ( ) G = d ⋅ x − Pr ⋅ ( x − x ) − K F 87 Beispiel: • • • Ein Unternehmen muss über die Einstellung von zusätzlichem Verkaufspersonal entscheiden. Es gelten folgende Annahmen: Ausgangssituation: – – – – – • Absatzmengen gleichverteilt in [0, 10.000] Deckungsbeitrag d = 40 Fixkosten = 150.000 Obergrenze Absatzmenge = 13.000 Mindestgewinn = 200.000 Bei Einstellung Verkaufspersonal zusätzliche Fixkosten von 90.000 und Obergrenze Absatzmenge = 13.000 Mindestgewinn = 200.000 88 Beispiel • • Zielsetzung 1: Maximierung der Break Even-Wahrscheinlichkeit Ausgangssituation: – erforderlicher Absatz = 8.750; – Break-Even Wahrscheinlichkeit 0,125 Variante: – erforderlicher Absatz = 11.000; – Wahrscheinlichkeit = 1 - 11.000/13.000 = 0,1538 • Ergebnis: Einstellung von Zusatzpersonal vorteilhaft 89 Beispiel: • • Zielsetzung 2: Ergebnismaximierung bei vorgegebener Wahrscheinlichkeit Vorgegebene Wahrscheinlichkeit = 0,4 Ausgangssituation G = 40[10.000 − 0,4(10.000 − 0)] - 150.000 = 90.000 Variante G = 40[13.000 − 0,4(13.000 − 0)] − 240.000 = 72.000 • Ergebnis: Einstellung zusätzlichen Verkaufspersonals unvorteilhaft 90 Break Even-Analyse Mehrproduktfall • Unterschiede zum Einproduktfall: – Ausgleichseffekte zwischen verschiedenen Produktarten – Produktionsprogramm soll in seiner Gesamtheit ein bestimmtes Ergebnis bescheren – Nicht mehr eine Break Even-Menge, sondern eine Vielzahl von Mengenkombinationen Absatzmengenkombinationen der Produktarten j = 1, ..., J: ⎧⎪ ˆ X = ⎨ xˆ ≥ 0 ⎪⎩ ⎫⎪ F ˆ xj ⋅dj = K + G ⎬ ∑ j =1 ⎭⎪ J xˆ = ( xˆ 1, xˆ 2 ,K , xˆ J ) ∈ Xˆ 91 Break Even-Analyse Mehrproduktfall • Zweiproduktfall: Gerade K F + G d1 x$1 ⋅ d1 + x$ 2 ⋅ d2 = K + G ⇒ x$ 2 = − ⋅ x$1 d2 d2 F • Mehrproduktfall: Konvexkombination isolierter Break Even-Mengen KF + G i $x j = ( 0 ,K ,x$ ij ,K ,0 ) x$ j = dj x$ = α1 ⋅ x$ 1 + α2 ⋅ x$ 2 + L + αJ ⋅ x$ J = αj ≥ 0 ∀j ; J ∑α j J ∑α j ⋅ x$ j j =1 =1 j =1 92 Beispiel: • J = 4 Produktarten Deckungsbeiträge: d1 = 20; d2 = 70; d3 = 60; d4 = 150 Fixkosten = 150.000 Mindestgewinn = 60.000 Break Even-Mengen x$ 1i = 10 .500 ; x$ 2i = 3 .000 ; x$ 3i = 3 .500 ; x$ 4i = 1.400 Beliebiger Break Even-Vektor ⎡ x$ 1 ⎤ ⎢ x$ ⎥ ⎢ 2⎥ ⎢ x$ 3 ⎥ ⎢ x$ ⎥ ⎣ 4⎦ = ⎡ 0 ⎤ ⎡ 0 ⎤ ⎡10.500⎤ ⎢ 0 ⎥ ⎢ 3.000⎥ ⎢ 0 ⎥ ⎥ + α4 ⎥ + α3 ⋅ ⎢ ⎥ + α2 ⋅ ⎢ α1 ⋅ ⎢ ⎢ 3.500⎥ ⎢ 0 ⎥ ⎢ 0 ⎥ ⎥ ⎢ ⎢ 0 ⎥ ⎢ 0 ⎥ ⎣ 0 ⎦ ⎦ ⎣ ⎦ ⎣ ⎡ 0 ⎤ ⎢ 0 ⎥ ⎥ ⋅⎢ ⎢ 0 ⎥ ⎥ ⎢ ⎣1.400⎦ = ⎡α 1 ⋅ 10.500⎤ ⎢ α ⋅ 3.000 ⎥ ⎥ ⎢ 2 ⎢ α 3 ⋅ 3.500 ⎥ ⎢ α ⋅ 1.400 ⎥ ⎦ ⎣ 4 93 Konstanter Absatzmix • Beliebiges Produkt als Leitprodukt • Annahme konstanter Verhältnisse der Absatzmengen – Für erstes Produkt als Leitprodukt und βj als konstante Verhältnisse der Absatzmengen der Produkte j zu Produkt 1 βj = D= xj x1 für j = 1,K ,J J ∑ x j ⋅dj j =1 = J ∑ ( x1 ⋅ β j ) ⋅ d j j =1 = x1 ⋅ J ∑ βj ⋅dj j =1 = x1 ⋅ d KF + G x$ 1 = d 94 Break Even-Umsatz Ermittlung des Break Even-Umsatzes bei konstantem Absatzmix E= J ∑ x j ⋅ pj j =1 = x1 ⋅ J ∑ βj ⋅ pj j =1 = x1 ⋅ p F +G K E$ = p ⋅ x$ 1 = d p Relation “Deckungsbeitrag zu Gesamtumsatz” für jedes Produkt gegeben und konstant Dj E = xj ⋅dj x1 ⋅ p = x1 ⋅ ( β j ⋅ d j ) x1 ⋅ p = βj ⋅dj p F +G K E$ = J Dj ∑ j =1 E 95 Beispiel: BEM und BE-Umsatz Mengenrelation 1 : 2 : 4 : 4 d = 1 ⋅ 20 + 2 ⋅ 70 + 4 ⋅ 60 + 4 ⋅ 150 = 1.000 x$ 1 = 210.000 = 210 1.000 x$ 2 = 210 ⋅ 2 = 420 ; x$ 3 = 210 ⋅ 4 = 840 ; x$ 4 = 210 ⋅ 4 = 840 p1 = 110; p 2 = 200; p 3 = 160; p 4 = 220 p = 1 ⋅ 110 + 2 ⋅ 200 + 4 ⋅ 160 + 4 ⋅ 220 = 2.030 96 Beispiel: D D1 20 140 D 3 240 D 4 600 = = = ; 2 = ; ; 2.030 E 2.030 E 2.030 E 2.030 E 210.000 210.000 ⋅ 2.030 E$ = = 426.300 = 1.000 1.000 2.030 97 Pessimistische und optimistische Variante • Pessimistische Variante – Individuelle Deckungsbeitrags-Umsatz-Relationen Dj /Ej in aufsteigender Reihenfolge, bis Absatzobergrenze erreicht ist • Optimistische Variante – umgekehrt Gewinn G optimistische Variante E$ opt E$ KF pess Umsatz E pessimistische Variante 98 Break Even-Analyse - Ergebnis • BEA vermittelt Gefühl für Bedeutung der Unsicherheit • BEA als wichtige Signalfunktion insbes für mehr Informationsbeschaffungen bzw Planungsansätze unter expliziter Einbeziehung von Wahrscheinlichkeitsverteilungen • Keine konkrete Handlungsempfehlung • Erfordernis expliziter Analyse der Konsequenzen verschiedener Problemstrukturen für die Unternehmenspolitik 99 Programmplanung bei Risiko • Untersuchung der Implikationen expliziter Risikoberücksichtigung in der Produktionsprogrammplanung – Bestehen Unterschiede in der Lösungsstruktur • Was ist risikobehaftet? – – Risikobehaftete Beschaffungs- oder Absatzpreise (Deckungsbeitrag) Risikobehaftete Fixkosten ~ G= J j =1 • ( ) ~ ~ ∑ x j ⋅ p~ j − k j − K F = J ~ ∑ xj ⋅dj ~ ~ ~ − KF = D − KF j =1 Annahmen im folgenden – – Eine Mehrproduktrestriktion, die nicht risikobehaftet ist Gesamtes Produktionsprogramm wird im voraus festgelegt 100 Bernoulli-Prinzip • Erwartungsnutzenmaximierung – – – – – Subjektive Nutzenfunktion U für jeden Entscheidungsträger Subjektive Bewertung des Risikos durch einzelnen Entscheidungsträger Ergebnisgröße ω: Endvermögen der Planungsperiode Gewählte Alternative ist jene mit dem größten Nutzenerwartungswert Endvermögen ω = gegebenes Anfangsvermögen ω0 + Periodengewinn ω% = ω0 + G% = ω0 + D% − K% F Ε ⎡⎣ U ( (ω% ) ⎤⎦ = E ⎡ U ω 0 + D% − K% ⎣ F ) ⎡ ⎛ ⎤ = E ⎢U ⎜ ω 0 + ⎦ ⎣⎢ ⎝ J ∑ j =1 x j ⋅ d% j − K% F ⎞⎤ ⎟⎥ ⎠ ⎦⎥ 101 Erwartungswertmaximierung • Spezialfall: – Nutzenfunktion U linear: U(ω) = α + Rω mit R > 0 – Entscheider ist risikoneutral • Gesucht – Produktionsprogramm mit maximalem (Perioden-)Gewinnerwartungswert ( E ⎡⎣U (ω% ) ⎤⎦ = E[α + R ⋅ ω% ] = α + R ⋅ ω0 + E ⎡⎣G% ⎤⎦ ) J ⎡ ⎤ F % E ⎣⎡G ⎦⎤ = E ⎡⎣ D% − K% ⎤⎦ = E ⎢ ∑ x j ⋅ d% j − K% F ⎥ = ⎣ j =1 ⎦ J ∑x j =1 j ⋅ E ⎡⎣ d% j ⎤⎦ − E ⎡⎣ K% F ⎤⎦ Reihung nach dem höchsten erwarteten spezifischen DB Fixkosten sind irrelevant 102 Beispiel: Produkt DB Stunden/St erwarteter DB 1 je zu 50% 10 oder 20 5 15 2 14 5 14 Kapazität: 1.400 Stunden Ausschließliche Produktion von Produkt 1 1.400/5 = 280 Stück Erwarteter DB: 4.200 103 Erwartungsnutzenmaximierung bei risikoscheu • Streng konkave Nutzenfunktion U – U’(ω) > 0; U’’(ω) < 0 – – – – • Programmplanung als nichtlineares Optimierungsproblem Bedeutung des erwarteten spezifischen DB nimmt ab Es kommt zu Diversifikationseffekten Maximierung des Erwartungsnutzens führt zu optimalem Produktprogramm-Portefeuille Beispiel: Produkt DB Stunden/St 1 je zu 50% 10 oder 20 5 2 14 5 104 Beispiel: Kapazität: 1.400 Stunden Nutzenfunktion logarithmisch; ω > 0 U (ω ) = 2ln (ω ) ; U ′ (ω ) = • 2 ω > 0; U ′′ (ω ) = − 2 ω2 <0 Vereinfachende Annahmen: ω0 = 0 und Fixkosten = 0 LG = ln (10 ⋅ x1 + 14 ⋅ x2 ) + ln ( 20 ⋅ x1 + 14 ⋅ x2 ) − λ ⋅ ( 5 ⋅ x1 + 5 ⋅ x2 − 1.400 ) Kuhn/Tucker-Bedingungen x ∗j > 0 und x ∗j = 0 und ∂ LG =0 ∂ xj ∂ LG ≤0 ∂ xj j = 1,2 j = 1,2 105 Beispiel: • Frage: Sind beide Produkte im optimalen Programm? – Lösungsweg: • Wird nur Produkt 1 gefertigt, darf an Stelle (280, 0) die Ableitung von LG nach x2 nicht positiv sein ∂ LG ( x1 = 280; x2 = 0 ) 14 14 = + − λ ⋅5 2.800 5.600 ∂ x2 ∂ LG ( x1 = 280; x2 = 0 ) 10 20 = + − λ ⋅ 5 = 0 ⇒ λ = 0,00143 ∂ x1 2.800 5.600 Setzt man diesen Wert für λ in die obige Ableitung ein, ergibt sich eine positive Differenz von 0,00035 ÖProdukt 2 ist Bestandteil des optimalen Produktionsprogramms Ähnliche Vorgehensweise zeigt, dass auch Produkt 1 im optimalen Produktionsprogramm enthalten ist 106 Ermittlung des optimalen Produktionsprogramms • Restriktion als Gleichung nach Produkt 2 auflösen ln (10 ⋅ x1 + 14 ⋅ ( 280 − x1 ) ) + ln ( 20 ⋅ x1 + 14 ⋅ ( 280 − x1 ) ) = ln ( 3.920 − 4 ⋅ x1 ) + ln ( 3.920 + 6 ⋅ x1 ) • Nullsetzen der 1. Ableitung − 4 6 + =0 3.920 − 4 ⋅ x1∗ 3.920 + 6 ⋅ x1∗ ⇒ x1∗ = 3.920 = 163,3 24 ⇒ 3.920 = 24 ⋅ x1∗ x2∗ = 280 − 163,3 = 116,6 107 Fixkosten und Anfangsvermögen • Entscheidungsrelevanz von Fixkosten und Anfangsvermögen abhängig von Risikoscheu • • Maß der Risikoscheu Absolute Risikoaversion AR(ω) U ′′ (ω ) AR (ω ) = − U ′ (ω ) Beispiel: Logarithmische Nutzenfunktion • Absolute Risikoaversion nimmt - gegeben ein Anfangsvermögen - ab • Höhere Fixkosten induzieren niedrigeres Endvermögensniveau • Wahrscheinlichkeitsverteilung für Produktionsprogramm wird in einen Bereich der Nutzenfunktion mit stärkerer Risikoscheu verschoben 108 Beispiel: • Positives Anfangsvermögen ω0 positive, sichere Fixkosten KF • Zielfunktion: ( ) ( ln ω0 + 3.920 − 4 ⋅ x1 − K F + ln ω0 + 3.920 + 6 ⋅ x1 − K F ) 3.920 + ω0 − K F = 24 ⋅ x1∗ ⇒ 3.920 + ω0 − K F x = ; 24 ∗ 1 3.920 + ω0 − K F x = 280 − 24 ∗ 2 Fixkosten über 3.920 + ω0: nur Produkt 2 Anfangsvermögen über 2.800 + KF: nur Produkt 1 109 Konstante absolute Risikoaversion • • • Logarithmische Nutzenfunktionen bilden abnehmende absolute Risikoaversion ab Exponentielle Nutzenfunktionen bilden dagegen konstante absolute Risikoaversion ab Beispiel: 1 U (ω ) = − ⋅ e − α ⋅ω ; (α > 0 ) α U ′′ (ω ) α ⋅ e −α ⋅ω AR (ω ) = − = = α −α ⋅ω U ′ (ω ) e 1 −α ⋅ D + δ 1 U ( D + δ ) = − ⋅ e ( ) = − ⋅ e − α ⋅D ⋅ e − α ⋅δ = − α ⋅ U (δ ) ⋅ U ( D ) α α E ⎡U D% + δ ⎤ = − α ⋅ U (δ ) ⋅ E ⎡U D% ⎤ ⎣ ⎦ ⎣ ⎦ Wegen U(δ) < 0 ist -αU(δ) positiv ( • ) ( ) (sichere) Fixkosten und sicheres Anfangsvermögen wieder bedeutungslos Mit δ = ω0 − KF wird Irrelevanz von KF und Anfangsvermögen deutlich 110 Stochastische Fixkosten • Potentielle Relevanz der Fixkosten wird verstärkt • Zusätzliche Diversifikationsaspekte hinsichtlich risikobehafteter Fixkosten • Auch bei konstanter absoluter Risikoaversion grundsätzliche Relevanz der Fixkosten δ = ω0 − K F • Exponentielle Nutzenfunktion mit ( ) ( ) ( ) ( )) ( = ( − α ⋅ U (ω ) ) ⋅ ( − α ⋅ {E ⎡U ( − K% ) ⎤ ⋅ E ⎡U ( D% ) ⎤ + Cov (U ( − K% ) ,U ( D% ) )} ) ⎣ ⎦ ⎣ ⎦ E ⎡⎣U (ω% ) ⎤⎦ = α 2 ⋅ E ⎡U (ω0 ) ⋅ U − K% F ⋅ U D% ⎤ = ⎣ ⎦ = ( − α ⋅ U (ω0 ) ) ⋅ − α ⋅ Ε ⎡U − K% F ⋅ U D% ⎤ = ⎣ ⎦ F F 0 111 Stochastische Fixkosten • Keine Fixkostenrelevanz nur dann, wenn Fixkosten mit DB nicht korreliert sind • Stochastische Fixkosten alleine induzieren keine Fixkostenrelevanz – Deckungsbeiträge dann sicher; G% = D − K% F Ö Zustandsabhängiges Endvermögen für jeden Zustand maximal bei Programm mit maximalem Deckungsbeitrag Ö Dominanzprinzip Man kann sich auf die bekannten Sicherheitsansätze beschränken, falls die Fixkosten die alleinige risikobehaftete Größe sind 112 Zusammenfassung • Im Rahmen der Erwartungsnutzenmaximierung sind Fixkosten irrelevant – falls Nutzenfunktion mit konstanter absoluter Risikoaversion und Fixkosten sicher – falls Fixkosten die alleinige stochastische Größe – regelmäßig auch als sichere Größe relevant, falls Nutzenfunktion ohne konstante absolute Risikoaversion – grundsätzlich relevant, falls neben Deckungsbeiträgen auch Fixkosten risikobehaftet und keine lineare Nutzenfunktion (Risikoneutralität) • Relevanz des Anfangsvermögens – obige Ergebnisse gelten analog – Anfangsvermögen am Periodenbeginn aber sicher -insofern muss diesbezüglich keine Unsicherheit beachtet werden 113 Implikationen • Begründung der Verwendung von Vollkostenrechnungen – Streng genommen nur Vollkostenrechnungen als Periodenrechnungen • Fixkosten relevant wegen Einflusses auf Bewertung der Gewinnverteilungen – Fixkosten nach wie vor unabhängig von den Entscheidungsvariablen • Faktisch nichtlineares Entscheidungsproblem – Risikobehaftetes Endvermögen ist das Argument einer Nutzenfunktion, deren Erwartungswert zu maximieren ist • Problem: Bestimmung der Nutzenfunktion – Kurzfristig wirksames Entscheidungsproblem, das in einen längerfristigen Zusammenhang eingebettet ist – Was ist der Nutzen des Endvermögens der betrachteten Periode? Probleme mit Ausschüttungen, Effekte von Folgeentscheidungen, Bewertungsinterdependenzen 114