diplomarbeit - MOnAMi - Hochschule Mittweida

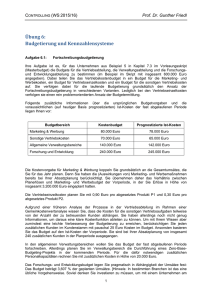

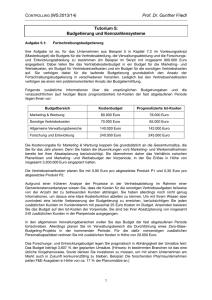

Werbung