Steuerliche Förderung von F&E in der Schweiz

Werbung

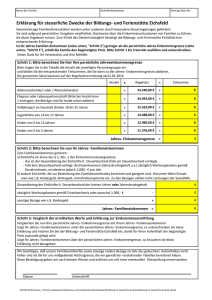

Steuerliche Förderung von F&E in der Schweiz – Nötige Ergänzung zur bestehenden Innovationsförderung Die Schweiz geniesst gemäss zahlreichen Studien weltweite Anerkennung als eines der Länder mit der höchsten Innovationskraft1. Diese ist unbestritten die zentrale Voraussetzung für das Wirtschaftswachstum, den Erhalt von Arbeitsplätzen und den Wohlstand der Schweiz. Forschung und Entwicklung (F&E) sind daher teilweise ein öffentliches Gut und sollten im nötigen Umfang dort staatlich gefördert werden, wo die Privatwirtschaft an ihre Grenzen stösst. Viele entwickelte Wirtschaftsnationen setzten erfolgreich auf eine staatliche Förderung der Innovationstätigkeit. Dies kann grundsätzlich durch direkte Subventionen oder durch steuerliche Anreize geschehen. In der Schweiz werden Art und Umfang der Förderung von Forschung und Entwicklung seit einiger Zeit intensiver diskutiert. Die heute bestehenden staatlichen Fördermittel sind vor allem bei der Grundlagenforschung weitgehend unbestritten. Anwendungsorientierte und marktnahe Innovation durch Unternehmen wird jedoch in der Schweiz nur beschränkt gefördert. Ob der Umfang dieser Förderung ausreicht, um die Spitzenposition der Schweiz im internationalen Umfeld mittel- und langfristig zu erhalten, ist fraglich. Strittig ist auch, ob solche Mittel wie bis anhin einzig als Andreas Müller Partner, International Corporate Tax, Zürich, KPMG AG Jean-David Wenger Direktor, International Corporate Tax, Zürich, KPMG AG Thomas Linder Director, International Corporate Tax, Zürich, KPMG AG direkte Projektsubventionen einzelnen, ausgewählten Wirtschaftsteilnehmern zukommen sollen oder ob, wie hier vertreten wird, steuerliche Fördermassnahmen, welche grundsätzlich allen forschenden Unternehmen offen stehen, nicht eine breitere Innovationswirkung haben würden. 1 Innovationsland Schweiz im internationalen Wettbewerb Gemäss einer Studie der KPMG und der Universität St. Gallen (nachfolgend «Studie»)2, welche zusammen mit der Swiss-American Chamber of 1 2 Siehe z. B. http://globalinnovationindex.org. Keuschnigg/Ribi, 2011, Volkswirtschaftliche Analyse der steuerlichen Förderung von F&E; vgl. auch KPMG, 2011, Steuerliche Förderung von F&E in der Schweiz. Nr: 11/2011 Seite 845 STEUERLICHE FÖRDERUNG VON F&E Commerce (AmCham) publiziert wurde, verliert die Schweiz im internationalen Wettbewerb als Standort für Forschung und Entwicklung an Boden. Immer mehr Forschungsaktivitäten wandern ins Ausland ab3. Das hat vielfältige Ursachen, nicht zuletzt die Verlagerung der Absatzund Produktionsmärkte nach Osten, insbesondere für die grossen multinationalen Schweizer Unternehmen. Für Schweizer KMUs bedeuten die sehr hohen Kosten in der Schweiz, die Frankenstärke und existierende Finanzierungsbeschränkungen, dass Forschung und Entwicklung nicht im Umfang betrieben werden kann, der unternehmerisch und volkswirtschaftlich optimal wäre4. Dabei sind gerade die KMUs für die Entwicklung neuer Technologien sehr wichtig und stellen einen relevanten Wachstumsmotor für die schweizerische Wirtschaft dar. Wenn die Forschung und Entwicklung dieser Unternehmen reduziert, eingestellt oder ins Ausland verschoben wird, hat dies auch einen wesentlichen negativen Einfluss auf den Produktionsstandort Schweiz und somit auf die Anzahl der Arbeitsplätze. Die Schweiz versucht zu Recht mit einer gezielten Bildungs-, Forschungs- und Innovationspolitik die Standortqualität weiter auszubauen, um mittel- und langfristig eine Spitzenposition beibehalten zu können. Ein wichtiges Element einer umfassenden Innnovationspolitik wurde aber bislang ausser Acht gelassen: die steuerliche Förderung. Der Blick ins Ausland zeigt, dass dieses Instrument für eine zukunftsorientierte Wirtschaftsund Standortpolitik vieler Länder unverzichtbar ist5. Die Mehrheit der OECD-Länder fördert heute die Forschung und Entwicklung gezielt mit steuerlichen Anreizen. Die EU schlägt ihren Mitgliedstaaten im Rahmen der Lissabon-Strategie6 konkret vor, steuerliche und andere finanzielle Anreize für die Privatwirtschaft zu schaffen. Die Schweiz steht hier im Abseits. Nr: 11/2011 Seite 846 Inhaltsübersicht Einleitung 1 Innovationsland Schweiz im internationalen Wettbewerb 2 Vorschlag eines konkreten Modells für die steuerliche Förderung der F&E in der Schweiz 3 Direkte Projektsubventionierung versus indirekte steuerliche Förderung 4 Schlussfolgerung 2 Vorschlag eines konkreten Modells für die steuerliche Förderung der F&E in der Schweiz Die steuerliche Privilegierung von Innovation kann grundsätzlich als «Input»- oder «Output»-Förderung ausgestaltet sein7. Die Studie umfasst die sogenannten «Input»Massnahmen. Diese betreffen die Aufwandseite. F&E-Aufwendungen sind dabei mehrfach steuerlich abzugsfähig und reduzieren so die Bemessungsgrundlage. Alternativ sind in besonderen Fällen (z.B. Start-up-Gesellschaften oder bei sehr kleinen Gesellschaften) auch Barauszahlungen denkbar. Im Lichte der internationalen Entwicklungen wird folgendes Modell zur Förderung von F&E-Aktivitäten in der Schweiz vorgeschlagen8: • Abzugsfähigkeit der gesamten laufenden F&E-Ausgaben von der Steuerbasis – Erhöhter Abzugssatz von 170% für F&E-Aufwendungen bis CHF 10 Millionen – Erhöhter Abzugssatz von 130% für den überschiessenden Teil – Flexibilität bei der Festlegung des Abzugssatzes auf kantonaler Ebene – Keine Obergrenze • Zeitlich unlimitierter Steuervortrag für Steuererleichterungen, die infolge zu geringer STEUERLICHE FÖRDERUNG VON F&E • • • • 3 4 5 6 7 8 9 10 11 Streuerbasis im Entstehungsjahr nicht voll genutzt werden können Barauszahlung ungenutzter Steuererleichterungen für kleine Unternehmen und Startup-Gesellschaften Möglichst weite Definition von qualifizierenden F&E-Kosten (in Anlehnung an Frascati Manual)9 Prüfung der qualifizierenden F&E-Aufwendungen durch eine zentrale, von den Steuerbehörden unabhängige Stelle, wie z. B. die Kommission für Technologie und Innovation (KTI) Der Zugang zu den steuerlichen Vorteilen darf nicht mit unnötigen administrativen Die F&E-Aktivitäten der Schweizer Unternehmen im Ausland betrugen 2008 CHF 15,8 Mia. im Vergleich zu nur noch CHF 12 Mia. in der Schweiz; vgl. KPMG, 2011, Steuerliche Förderung von F&E in der Schweiz, S. 6. Keuschnigg/Ribi, 2011, Volkswirtschaftliche Analyse der steuerlichen Förderung von F&E, S. 13. Beispielsweise Frankreich, Belgien, das Vereinigte Königreich, Tschechien, China, Indien, Singapur, die Vereinigten Staaten oder Kanada; vgl. Linder/Müller, 2008, Steuerliche Anreize für Forschung und Entwicklung, Ein Standortvergleich – Handlungsbedarf für die Schweiz, in: Der Schweizer Treuhänder, 3/2008, S. 149 ff.; Keuschnigg/Ribi, 2011, Volkswirtschaftliche Analyse der steuerlichen Förderung von F&E, S. 13 ff.; KPMG, 2011, Steuerliche Förderung von F&E in der Schweiz, S. 19 ff. Erhöhung der Gesamtausgaben für Forschung und Entwicklung auf 3% des EU BIP bis 2020. Linder/Müller, 2008, Steuerliche Anreize für Forschung und Entwicklung, Ein Standortvergleich – Handlungsbedarf für die Schweiz, in: Der Schweizer Treuhänder, 3/2008, S. 147ff. KPMG, 2011, Steuerliche Förderung von F&E in der Schweiz, S. 29. OECD, 2002, Frascati Manual, Proposed Standard Practice for Surveys on Research and Experimental Development. Vgl. die sogenannte «Lizenzbox» im Kanton Nidwalden. Keuschnigg/Ribi, 2011, Volkswirtschaftliche Analyse der steuerlichen Förderung von F&E, S. 30ff. und S. 64ff. Hürden erschwert werden und muss transparent und praktikabel sein. Das vorgeschlagene Modell sollte mit der Einführung einer steuerlichen «Output»Fördermassnahme betreffend Einkünfte aus immateriellen Werten, wie z. B. einer Lizenzbox10, kombiniert werden, damit eine ganzheitliche Innovationsförderung garantiert werden kann. 3 Direkte Projektsubventionierung versus indirekte steuerliche Förderung Viele Untersuchungen zeigen, dass die gezielte Förderung von Innovation volkswirtschaftlich Sinn macht11. In der Schweiz werden insbesondere die Grundlagenforschung und der wissenschaftliche Nachwuchs durch Beträge in Höhe von rund drei Milliarden Franken an die Hochschulen und den Nationalfonds staatlich unterstützt. Gefördert werden vom Nationalfonds auch langfristig angelegte Forschungsvorhaben zu Themen, welche für die Zukunft der schweizerischen Wissenschaft, Wirtschaft und Gesellschaft von strategischer Bedeutung sind. Die anwendungsorientierte, wirtschaftsnahe Forschung und Entwicklung wird dagegen durch die Kommission für Technologie und Innovation (KTI) gefördert. Für diese Projektförderung hatte die KTI bis anhin ein Budget von rund 100 Millionen Franken pro Jahr. Voraussetzung für eine KTI-Finanzierung ist die Zusammenarbeit zwischen einem Unternehmen und einer Hochschule und dass das Unternehmen mindestens 50% des Gesamtaufwandes trägt. Der Bundesrat hat 2011 die Mittel der KTI zwei Mal erhöht, um die Auswirkungen der Frankenstärke für die Exportwirtschaft abzufedern. Ein erstes Mal im Frühling um je 10 Millionen Franken für 2011 und 2012. Ein zweites Mal im Rahmen des 870-Millionen-Franken-Pakets um 100 Millionen Franken für 2011. Ferner wurden auch Förderkriterien flexibilisiert. Nr: 11/2011 Seite 847 STEUERLICHE FÖRDERUNG VON F&E Die Projektförderung durch die KTI ist nötig, richtig und hat sich bewährt. Nach unserer Auffassung und im internationalen Vergleich12 könnte sie betragsmässig gar ausgebaut werden. Die KTI-Projektförderung weist aber auch Schwächen auf. So ist die Zutrittshürde durch das ausführliche und selektive Verfahren für viele Unternehmen hoch, der Ausgang des Verfahrens ungewiss. Zudem entscheidet der Staat als Träger der «Forschungshoheit», welche Technologien gefördert und unterstützt werden und welche nicht. Er hat die schwierige Aufgabe, heute die Identifikation von zukünftig erfolgreichen Technologien vorzunehmen. Andere Projekte werden ausgeschlossen, obwohl meist unklar ist, bei welcher konkreten Technologie der Durchbruch erzielt werden kann. Verglichen mit den gesamten Investitionen in Grundlagenforschung an Bildungs- und Forschungsinstituten fällt die staatliche Förderung von unternehmerischen, marktnahen Forschungsprojekten sehr gering aus. Die indirekte, steuerliche Förderung von Forschung und Entwicklung würde die existierende Projektförderung in idealer Weise ergänzen und wäre für den Forschungsstandort Schweiz sinnvoll. Die steuerliche Förderung von Forschung und Entwicklung unterstützt jede Art von Investition in Innovation und beschränkt sich somit nicht auf bestimmte Technologien, wodurch der Einfluss des Staates auf den Inhalt der Forschung entfällt. Im Gegenteil, sie ist offen für sämtliche Innovation und fördert insbesondere auch marktnahe Forschung. Sie ist nicht selektiv und garantiert eine breite Förderung insbesondere auch bei Klein- und Kleinstbetrieben. Dies er12 13 Keuschnigg/Ribi, 2011, Volkswirtschaftliche Analyse der steuerlichen Förderung von F&E, S. 11. Review of the National Innovation System, 2008, http://pandora.nla.gov.au/pan/88661/20080917–150/ www.innovation.gov.au/innovationreview/Documents/ NIS-review-web1.pdf, S. 103. Nr: 11/2011 Seite 848 höht auch die sogenannten «Spillover-Effekte», d.h. die positiven Nebenwirkungen auf andere Unternehmen, welche mit geringerem eigenem Aufwand neue Produkte einführen und Prozesse verbessern können. Die finanziellen Auswirkungen der Steuermassnahmen sind zudem für die Unternehmen besser abzuschätzen und genauer planbar, da sie für alle Unternehmen in gleicher Weise gelten und nicht von einem selektiven Verfahren mit ungewissem Ausgang abhängig sind. Als Beispiel für ein erfolgreiches Modell kann das OECD-Mitglied Australien genannt werden. 1985 wurde ein steuerliches Fördersystem eingeführt, was zu einem rasanten Anstieg der Ausgaben für Forschung und Entwicklung geführt hat13. Und auch spätere Modifikationen haben unmittelbare Folgen gezeigt (Absenkung 1996, Erhöhung 2001). Es ist ersichtlich, dass das Investitionsverhalten der Unternehmen von den steuerlichen Fördermassnahmen zeitnah beeinflusst wird. Die hier vorgeschlagene Art der steuerlichen Förderung hat noch einen weiteren Vorteil: Sie unterstützt nur erfolgreiche Unternehmen, indem zuerst Gewinne erwirtschaftet werden müssen, bevor steuerliche Vorteile geltend gemacht werden können. Der Staat zahlt also nicht im Voraus, sondern reduziert seine Steuereinnahmen in der Zukunft, sofern die F&E zu einem marktreifen Resultat und somit zu Gewinn führt. Der Unternehmer ist somit gehalten, von Anfang an effizient zu arbeiten, um möglichst rasch in den Genuss des Vorteils zu gelangen. Erfolgsunabhängige Projektförderung ist folglich nur für STEUERLICHE FÖRDERUNG VON F&E volkswirtschaftlich besonders wertvolle Projekte zu sprechen, die für ein Privatunternehmen zu geringe Ertragsaussicht haben. 4 Schlussfolgerung Wie es das Ausland zeigt, kann eine steuerliche Förderung verhältnismässig einfach und unbürokratisch umgesetzt werden. Befürchtungen, dass dadurch das schweizerische Steuersystem komplizierter würde, sind unbegründet. Die Frage der Definition der qualifizierenden F&E-Aufwendungen ist durch die Politik zu lösen. Dabei wäre die Schweiz gut beraten, den Begriff möglichst weit zu definieren, um einen maximalen volkswirtschaftlich positiven Effekt zu erzielen. Eine zentrale Fachstelle wäre zu be- stimmen, die die Anträge der Unternehmen hinsichtlich des Umfangs der qualifizierenden Forschung und Entwicklung für Bund und Kantone zu beurteilen hätte. Die Steuerbehörden hätten dann nur noch die bestätigte Aufwandgrösse gemäss der gesetzlichen Vorgaben in der Steuererklärung mehrfach zum Abzug zuzulassen. Durch steuerliche Fördermassnahmen kann die Innovationskraft eines Landes erheblich gesteigert werden. Der aus der Einführung resultierende Nettosteuerausfall wird durch zusätzlich zu erwartende Steuereinnahmen mittel- bis längerfristig erheblich reduziert. Unter dem Strich bleibt für die Volkswirtschaft ein klarer Nettovorteil übrig. Hohe Innovationsneigung führt zu mehr Arbeitsplätzen, höheren Produktionsniveaus und höheren Pro-Kopf-Einkommen.