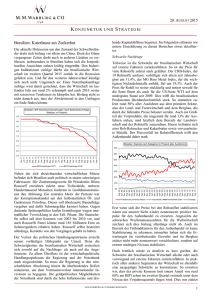

Wirtschaftsbeziehungen zwischen Hessen und

Werbung