Die Prinzipien von Schuldgeld und Zinseszins

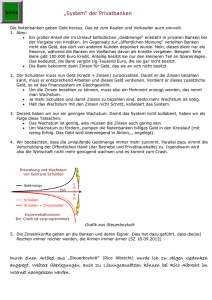

Werbung

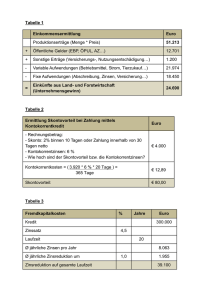

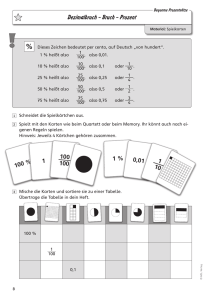

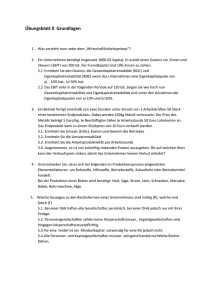

Die Prinzipien von Schuldgeld und Zinseszins Dr. Morris Geßner Betrachtet man unsere Welt, so kann man viel Elend erkennen. Viele Dinge sind suboptimal oder laufen sogar völlig falsch. Fragt man nun aber, ob es eine Quelle für all diese Missstände auf dieser Erde gibt, so richtet sich der Blick schnell auf zwei Prinzipien, aufgrund derer sich unser gesamtes Wirtschafts- und Gesellschaftssystem völlig diametral zum Wohle der Menschheit entwickelt. Gemeint sind zum einen das Prinzip des Schuldgeldes und zum anderen das Prinzip des Zinseszins. Beide Prinzipien ergänzen sich perfekt und schaffen ein Wirtschaftssystem, indem die Reichen immer reicher und die Armen immer ärmer werden. Eine vollautomatische Vermögensumverteilung von unten nach oben ist diesem System der beiden Prinzipien inhärent. Lassen Sie uns gemeinsam einen Blick auf die beiden schlimmsten Krebsgeschwüre unserer Zeit werfen, damit auch Sie erkennen können: Solange wir unsere Gesetze des Geldsystems nicht ändern, werden wir die Welt nicht zu einem besseren Platz machen können. Anders ausgedrückt: Jeder Fortschritt, der erzielt werden kann, hin zu einer humaneren, zivilisierteren Welt, wird durch unsere aktuellen Geldmarktprinzipien früher oder später wieder zerstört. Wer die Welt verändern will, muss die beiden Prinzipien des Schuldgeldes und des Zinseszins beseitigen. Betrachten wir zuerst das Prinzip des Schuldgeldes. Dazu eine Frage an Sie: Wie entsteht Geld? Der Staat druckt es, würden nun viele sagen. Einige sind schon genauer informiert und meinen vielleicht, die Europäische Zentralbank (EZB) druckt es oder erschafft es auf Bankkonten. Letzteres stimmt zumindest zum Teil. Der Schuldgeldkreislauf beginnt tatsächlich bei einer Zentralbank, wie beispielsweise der EZB. Diese verleiht Geld gegen Sicherheiten, wie beispielsweise Staatsanleihen oder alle möglichen Arten von Wertpapieren, an Privatbanken. Der Zinssatz, den sie dafür verlangt, entspricht dem sogenannten Leitzinssatz, den die EZB oder jede andere Zentralbank regelmäßig festlegt. Klingt soweit ganz vernünftig. Der Staat verleiht über seine Zentralbank an die Privatbanken. Doch hier müssen wir das erste Mal innehalten. Denn die Zentralbanken gehören nicht immer dem Staat. Beispielsweise gehört die US-amerikanische Zentralbank zu 100 Prozent privaten Banken. Und auch 1 wenn die Zentralbanken öffentlich-rechtlich sind, wie beispielsweise die EZB, so sind sie in aller Regel nicht weisungsgebunden gegenüber der Politik. Die Zentralbanken dürfen also innerhalb eines gesetzlichen Rahmens tun und lassen, was sie möchten. Und im Fall der US-Zentralbank FED entscheidet also eine private Bank, zu welchen Konditionen sie Kredite an ihre privaten Eigentümerbanken ausgibt. Dass klingt nun schon nicht mehr ganz so gut. Doch wie geht es nun weiter mit dem Geld? Dieses liegt nun als Kredit bei den Privatbanken. Und diese geben es im Folgenden als Kredit an die Endverbraucher heraus. Klingt auch auf den ersten Blick ziemlich einleuchtend. Doch dabei wurde den Privatbanken ein ganz besonderes Recht vom Gesetzgeber zugebilligt. Demnach dürfen die Privatbanken mehr Geld verleihen, als sie vorher von der Zentralbank erhalten haben. Und zwar viel mehr – in der Regel mindestens so das Zwanzigfache. Anders ausgedrückt: Wenn eine Privatbank 1.000 Euro von der Zentralbank erhält, darf sie diese zwanzigmal verleihen. Sie darf also 20.000 Euro Kredit herausgeben. Und dies in aller Regel zu höheren Zinsensätzen, als sie selbst bei der Zentralbank für die 1.000 Euro bezahlen muss. Dies bedeutet zum einen, dass Banken ganz einfach zu hohen Zinsgewinnen gelangen können und zum anderen, dass die Privatbanken Geldschöpfung betreiben dürfen. Und wenn man sich einmal das Verhältnis ansieht, so sind es vor allem die Privatbanken und nicht die Zentralbanken, die das Gros des Geldes in die Welt setzen. Von den angenommenen 20.000 Euro unseres Beispiels hat die Zentralbank 1.000 Euro geschaffen und die Privatbank 19.000 Euro. Und für diese 19.000 Euro aus dem Nichts erschaffenen Geldes erhebt die Bank nun Zinsen. Welch ein Geschäftsmodell. Und wieso reden wir nun vom Prinzip des Schuldgeldes? Nun wir haben gesehen, dass das Geld mithilfe von Krediten in die Welt kommt. Und die Privatbanken spielen dabei die Schlüsselrolle. Sie leihen sich das Geld bei den Zentralbanken, erweitern die Geldmenge um ein Vielfaches, und verleihen es dann in Form von Krediten an Menschen und Unternehmen. Und dieses Prinzip gilt überall und für alles Geld. Demnach ist alles Geld auf unserer Welt in Form von Krediten durch die Privatbanken herausgegeben worden. Es ist also Schuldgeld – Geld, das von irgendjemand, beispielsweise einem Menschen oder einem Unternehmen, irgendeiner Privatbank geschuldet wird. Es gibt also kein Geld auf der Welt, das nicht 2 vorab als Kredit von einer Privatbank vergeben wurde und für das im Übrigen auch stetig Zinsen zu zahlen sind. Und damit sind wir unmittelbar beim Prinzip des Zinseszins. Hierzu müssen wir uns noch einmal klar machen, dass wenn alles Geld auf dieser Welt durch Privatbanken in Form von Krediten verliehen wurde, auch zu jederzeit auf das gesamte Geld der gesamten Welt Zinsen zu zahlen sind. Dies allein produziert schon einen gewaltigen Profit für die Kaste der Privatbanken. Doch dies war den Bankern anscheinend noch nicht genug. Um den Profit weiter zu steigern, wurde das Leben auf unserem Planeten in Perioden eingeteilt. Genauer gesagt, wurde beschlossen, dass fortan alle Zinsen immer einmal am Ende jeden Jahres abgerechnet werden müssen. Dieses Prinzip wurde uns von klein auf beigebracht und wir kennen es vielleicht auch von Festgeldanlagen oder dem Sparbuch. Am Ende des Jahres wurden die Zinsen gutgeschrieben. Dasselbe Prinzip gilt natürlich auch andersherum, also für Kredite. Am Ende eines Jahres sind Zinsen für den Restschuldbetrag fällig. Heutzutage werden diese Zinsen auf die Monate heruntergebrochen und daher anteilig gezahlt. Das Prinzip ist aber gleich geblieben. Daher ist auch heute noch neben dem Zinssatz die Laufzeit eines Kredites ausschlaggebend für die Gesamtzinsbelastung. Doch durch dieses System entsteht ein Effekt, den man Zinseszins nennt. Erklären wir ihn am Beispiel des Sparbuches: Dadurch, dass ich am Ende eines Jahres die Zinsen für das abgelaufene Jahr auf das Sparbuch gutgeschrieben bekommen habe, werden diese im Folgejahr mitverzinst. Ich erhalte also Zinsen auf meine Zinsen. Und im nächsten Jahr erhalte ich dann Zinsen auf die Zinsen der Zinsen. Und dieser Vorgang geht immer so weiter. Hierzu gibt es dann die beliebten Beispiele, wie den „Jesuspfennig“. Diese zeigen den gravierenden Unterschied zwischen einer einfachen Verzinsung und einer Verzinsung mit Zinseszins auf. Schauen wir uns den „Jesuspfennig“ einmal an. Die Frage bei diesem Beispiel lautet: Wie viel hätte ich heute auf meinem Sparbuch, wenn ich zu Jesus Geburt, also im Jahre null, einen Pfennig zu fünf Prozent Zinsen angelegt hätte? Dabei werden zwei Varianten unterschieden: Einmal bekomme ich nur jährlich die Zinsen gutgeschrieben, welche aber nicht mitverzinst werden. Und einmal werden sie eben mitverzinst. Und um es einfach zu machen, nehmen wir an, dass wir das Geld im 3 Jahr 2015 abheben wollen und wir setzen anstatt einem Pfennig einen Eurocent ein. Bei der normalen Verzinsung rechnen wir nun: K(2015) = K(0) + [K(0) x p / 100 x 2015 Jahre] K(2015) = 0,01 Euro + [0,01 Euro x 5 / 100 x 2015] = 1,02 Euro Demnach hätten wir gerade einmal 1,02 Euro erhalten. Eine magere Ausbeute für 2015 Jahre. Demnach ist es schon verständlich, dass die Banken begannen, die Zinesverzinsung einzuführen. Hier rechnen wir: K(2015) = K(0) x [1 + p / 100]hoch2015 Jahre K(2015) = 0,01 Euro x [1 + 5 / 100]hoch2015 = 49.709.297.530.239.000.000.000.000.000.000.000.000.000,00 Euro Ich überlasse es spitzfindigen Leuten, dieser Zahl den korrekten Namen zu geben. Schlussendlich ist es unfassbar viel Geld. Und dieser Unterschied entsteht allein durch das Prinzip des Zinseszins. Und nun fehlt uns nur noch ein letzter Gedanke, um zu begreifen, dass durch die Kombination beider Prinzipien, also Schuldgeld und Zinseszins, eine automatische und stetige Umverteilung allen Vermögens auf unserer Welt hin zu den Privatbanken stattfindet. Denn wenn alles Geld auf dieser Welt in Form von Krediten durch die Privatbanken ausgegeben wurde, muss auch all dieses Geld verzinst werden. Diese Zinsen kassiert die Bank ein und gibt sie als neuen Kredit (mit dem Faktor 20) wieder an die Menschen und Unternehmen aus. Und diese neuen Kredite müssen natürlich auch wieder verzinst werden. Und die dadurch eingenommenen Zinsen werden dann wieder als Kredit ausgegeben, usw. Im Endeffekt entsteht dadurch genau der Zinseszinseffekt. Die ausgegebenen Kredite führen zu Zinszahlungen, die als zusätzliche Kredite nun wieder verzinst werden müssen und zu zusätzlichen Zinszahlungen führen. Und diese Zinsen werden wiederum verzinst und führen zu noch mehr Zinsen. Eine Spirale kommt in Gang. Und diese Spirale entwickelt sich nicht linear, sondern potentiell. Dass bedeutet, dass der Zinseszinseffekt mit jedem Jahr überproportional stärker wird. Man könnte auch sagen, er beschleunigt sich. Und es ist klar, dass ab einer gewissen Zinslast, die Realwirtschaft diese Zinsen 4 nicht mehr erwirtschaften kann. In diesen Momenten kommen dann die Privatbanken und ziehen die Kreditsicherheiten ein. So oder so, die Privatbank ist der große Gewinner. Entweder sie erhält immer höhere Zinsen oder sie bekommt die Kreditsicherheiten. Sie ist immer auf der sicheren Seite. Und über die Zeit hinweg akkumulieren so die Privatbanken zusammen ganz langsam das gesamte Vermögen der Welt. Dies ist eine mathematische Konsequenz des Systems. Aus diesem Grund gab es in der Vergangenheit auch immer wieder Totalzusammenbrüche der Finanzsysteme in den verschiedensten Ländern. Denn spätestens dann, wenn die Banken alles Geld in Form von Zinsen und alle Sachwerte in Form von Kreditsicherheiten besitzen, haben alle anderen gar nichts mehr und die Wirtschaft und das soziale Leben bricht zusammen. Zu diesem Zeitpunkt müssen dann durch die Banken die sprichwörtlichen „Schäfchen bereits in Trockene gebracht worden sein“. Dazu ein letzter Gedanke. Die Banken sind keine Lebewesen, sondern sie gehören ganz normalen Menschen. Demnach akkumulieren auch nicht die Banken die Vermögen, sondern die Eigentümer und Großaktionäre der Banken. Und genau diese Klientel hat es in den vergangenen Jahrhunderten immer geschafft, vor jeder Krise ihr Vermögen zu sichern. Und dies geht in der Regel sogar ziemlich einfach. Diese ultrareichen Personen investieren ihr Geld nicht in unzuverlässige Währungen, sondern ich echte Werte, wie Unternehmensanteile, Immobilien oder beispielsweise auch Edelmetalle. Mit diesen Werten kommen sie gut durch jede Krise und können direkt danach wieder durchstarten, denn ihnen gehören schließlich die meisten Produktionsmittel, Mietshäuser und sonstigen Werte. Und über die Jahrhunderte hinweg schreitet das Prinzip des Geldsystems zusammen mit dem des Zinseszins immer weiter voran und führt zwangsläufig zu einer immer weiterführenden Verdichtung der Vermögenswerte dieser Erde in den Hände einer immer kleiner werdenden, immer reicher werdenden und dadurch auch immer mächtiger werdenden Mikroelite. Und genau diesen Zustand haben wir heutzutage erreicht, in der allem Anschein nach nur noch wenige Menschen oder Familienclans über das Geschick der ganzen Welt herrschen können, indem sie nahezu das gesamte Geld und Vermögen der Welt kontrollieren. 5