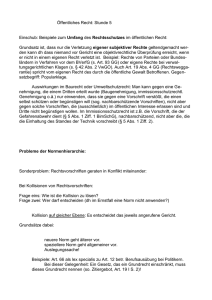

Ausgewählte Einspruchshinweise Hinweis der Redaktion:Die

Werbung