Zusammenfassung 2011

Werbung

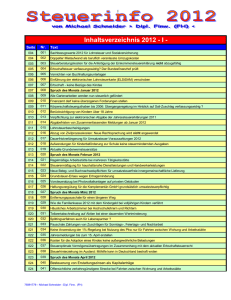

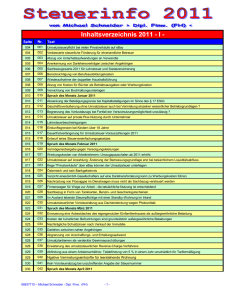

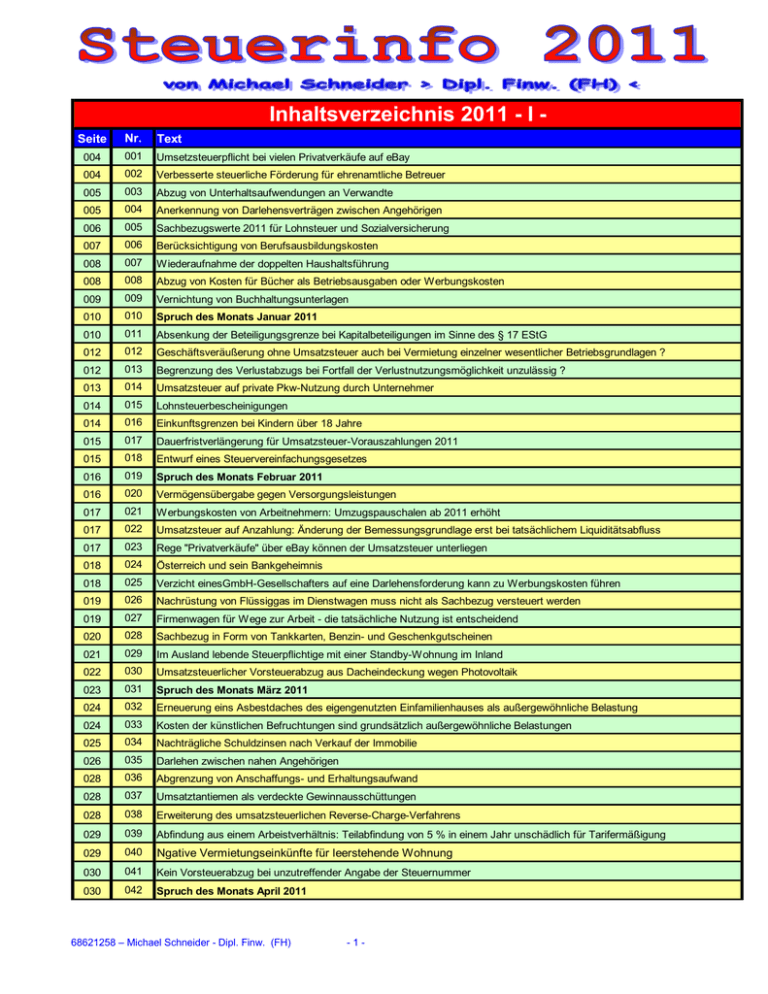

Inhaltsverzeichnis 2011 - I Seite

Nr.

Text

004

001

Umsetzsteuerpflicht bei vielen Privatverkäufe auf eBay

004

002

Verbesserte steuerliche Förderung für ehrenamtliche Betreuer

005

003

Abzug von Unterhaltsaufwendungen an Verwandte

005

004

Anerkennung von Darlehensverträgen zwischen Angehörigen

006

005

Sachbezugswerte 2011 für Lohnsteuer und Sozialversicherung

007

006

Berücksichtigung von Berufsausbildungskosten

008

007

Wiederaufnahme der doppelten Haushaltsführung

008

008

Abzug von Kosten für Bücher als Betriebsausgaben oder Werbungskosten

009

009

Vernichtung von Buchhaltungsunterlagen

010

010

Spruch des Monats Januar 2011

010

011

Absenkung der Beteiligungsgrenze bei Kapitalbeteiligungen im Sinne des § 17 EStG

012

012

Geschäftsveräußerung ohne Umsatzsteuer auch bei Vermietung einzelner wesentlicher Betriebsgrundlagen ?

012

013

Begrenzung des Verlustabzugs bei Fortfall der Verlustnutzungsmöglichkeit unzulässig ?

013

014

Umsatzsteuer auf private Pkw-Nutzung durch Unternehmer

014

015

Lohnsteuerbescheinigungen

014

016

Einkunftsgrenzen bei Kindern über 18 Jahre

015

017

Dauerfristverlängerung für Umsatzsteuer-Vorauszahlungen 2011

015

018

Entwurf eines Steuervereinfachungsgesetzes

016

019

Spruch des Monats Februar 2011

016

020

Vermögensübergabe gegen Versorgungsleistungen

017

021

Werbungskosten von Arbeitnehmern: Umzugspauschalen ab 2011 erhöht

017

022

Umsatzsteuer auf Anzahlung: Änderung der Bemessungsgrundlage erst bei tatsächlichem Liquiditätsabfluss

017

023

Rege "Privatverkäufe" über eBay können der Umsatzsteuer unterliegen

018

024

Österreich und sein Bankgeheimnis

018

025

Verzicht einesGmbH-Gesellschafters auf eine Darlehensforderung kann zu Werbungskosten führen

019

026

Nachrüstung von Flüssiggas im Dienstwagen muss nicht als Sachbezug versteuert werden

019

027

Firmenwagen für Wege zur Arbeit - die tatsächliche Nutzung ist entscheidend

020

028

Sachbezug in Form von Tankkarten, Benzin- und Geschenkgutscheinen

021

029

Im Ausland lebende Steuerpflichtige mit einer Standby-Wohnung im Inland

022

030

Umsatzsteuerlicher Vorsteuerabzug aus Dacheindeckung wegen Photovoltaik

023

031

Spruch des Monats März 2011

024

032

Erneuerung eins Asbestdaches des eigengenutzten Einfamilienhauses als außergewöhnliche Belastung

024

033

Kosten der künstlichen Befruchtungen sind grundsätzlich außergewöhnliche Belastungen

025

034

Nachträgliche Schuldzinsen nach Verkauf der Immobilie

026

035

Darlehen zwischen nahen Angehörigen

028

036

Abgrenzung von Anschaffungs- und Erhaltungsaufwand

028

037

Umsatztantiemen als verdeckte Gewinnausschüttungen

028

038

Erweiterung des umsatzsteuerlichen Reverse-Charge-Verfahrens

029

039

Abfindung aus einem Arbeistverhältnis: Teilabfindung von 5 % in einem Jahr unschädlich für Tarifermäßigung

029

040

Ngative Vermietungseinkünfte für leerstehende Wohnung

030

041

Kein Vorsteuerabzug bei unzutreffender Angabe der Steuernummer

030

042

Spruch des Monats April 2011

68621258 – Michael Schneider - Dipl. Finw. (FH)

-1-

Inhaltsverzeichnis 2011 - II Seite

Nr.

Text

031

043

Schenkung zwischen Ehegatten: Familienheim ist steuerfrei

031

044

Kein Vorsteuerabzug bei fehlender Steuernummer in der Rechnung

031

045

Erwerb eines Familienheims vom Ehepartner durch Schenkung oder Erbfall

032

046

Abgabe von verzehrfertigen Speisen an Verkaufsständen

033

047

Aufwendungen für ein häusliches Arbeitszimmer

034

048

Kosten für krankheitsbedingte Heimunterbringung abzugsfähig

035

049

Aufbewahrung digitaler Unterlagen bei Bargeschäften

035

050

Verlustrealisation durch Verkauf und (Wieder-) Erwerb von GmbH-Anteilen

035

051

Aufwendungen zur Beseitigung von Hausschwamm als außergewöhnliche Belastung abzugsfähig

036

052

Kosten für "umgekehrte Familienheimfahrten" bei doppelter Haushaltsführung

036

053

Vorsteuerabzug bei Betriebsausflügen

037

054

Spenden für die Opfer der Katastrophe in Japan

037

055

Körperschaftsteuerliche Sanierungsklausel: Rückforderung von Steuervorteilen

037

056

Spruch des Monats Mai 2011

038

057

Falsche Kilometerangabe kann eine Steuerhinterziehung sein

038

058

Zoll und Reisen: Grüner oder roter Zoll-Ausgang bei der Einreise in die EU ?

039

059

Berücksichtigung von Erstattungs- und Nachzahlungszinsen

039

060

Kosten für Müllabfuhr keine "haushaltsnahen Dienstleistungen"

040

061

Pkw-Überlassung für Fahrten zwischen Wohnung und Arbeitsstelle

041

062

Kein Zufluss von Arbeitslohn bei Gehaltsverzicht durch Gesellschafter

041

063

Neuregelung der strafbefreieienden Erklärung (Selbstanzeige)

042

064

Vergütung ausländischer Vorsteuerbeträge

043

065

Ermittlung einer Rückstellung für Aufbewahrung von Geschäftsunterlagen

044

066

Spruch des Monats Juni 2011

044

067

Gebührenpflicht für verbindliche Auskunft nicht verfassungswidrig

045

068

Betriebsveranstaltung: Berechnung der 110 Euro-Freigrenze

046

069

Werbunsgkostenabzug bei Sprachkursen im Ausland

046

070

Kirchensteuer auf außerordentliche Einkünfte

047

071

Kein Vorsteuerabzug bei privaten Sammlungen

048

072

Krankenversicherungspflicht auf Leistungen aus betrieblicher Direktversicherung teilweise verfassungswidrig

049

073

Beiträge zu einer Lebensversicherung als Betriebsausgabe

049

074

Versteuerung der Aufwandsentschädigung bei ehrenamtlichen Schiedsrichtern

050

075

Spruch des Monats Juli 2011

050

076

Gemischte Nutzung eines häuslichen Arbeitszimmers

050

077

Vorsteuerabzug bei teilunternehmerische genutzten Gebäuten

051

078

Steuerermäßigung für Entschädigungen bei Auszahlung in Teilbeträgen

051

079

Pflegekosten als außergewöhnliche Belastung

052

080

Grunderwerbsteuer bei sog. Anteilsvereinigung sofort abzugsfähig

052

081

Behinderungsbedingte Umbaukosten als außergewöhnliche Belastung

053

082

Schuldzinsen nach Verkauf einer vermieteten Immobilie weiterhin als Werbunsgkosten abzugsfähig ?

053

083

Bundesrat stimmt Steueränderungsgesetzen nicht zu

054

084

Spruch des Monats August

68621258 – Michael Schneider - Dipl. Finw. (FH)

-2-

Inhaltsverzeichnis 2011 - III Seite

Nr.

Text

054

085

Abzug von Zivilprozesskosten als außergewöhnliche Belastung

055

086

Verbilligte Vermietung an Angehörige

056

087

Kindergeld und Bundesfreiwilligendienst

056

088

"Gemischte Aufwendungen" bei Gesellschafter-Geschäftsführern

057

089

Solidaritätszuschlag bis zum Jahr 2007 nicht verfassungswidrig

057

090

Besteuerung von Erwerbsminderungsrenten rechtmäßig

057

091

Abgabefrist für Antragsveranlagung 4 Jahre

058

092

Eigene Wohnung kein schädliches Vermögen für Unterhaltsempfänger

059

093

Spruch des Monats September 2011

059

094

Ehegattensplitting - Kein Ehegattensplitting bei Mehrehe (Zweitfrau)

060

095

Zahlungen zur Ablöse eines Erbbaurechts können Werbungskosten sein

060

096

Steuerminderung beim Schulbesuch eines hochbegabten Kindes

061

097

Wichtiges zum Jahresende 2011

061

098

Steuerklassenwahl - legal oder Gestaltungsmissbrauch

062

099

"Nachträgliche" Geltendmachung des Investitionsabzugsvetrages

062

100

Abgabe von Speisen an Imbissständen: 7 % Umsatzsteuer

063

101

Wichtig: Regelmäßige Arbeitsstätte bei Arbeitnehmern

063

102

Steuerabkommen Deutschland / Schweiz

064

103

Anlage mit Hinweisen zum Jahresende 2011

068

104

Spruch des Monats Oktober 2011

068

105

Sonderausgaben 2011

068

106

Die Lohnsteuerkarte fällt endgültig weg

069

107

Lohnsteuer-Ermäßigung

069

108

Besteuerung von Erstattungszinsen zulässig ?

070

109

Fahrten zwischen Wohnung und Arbeitstätte bei Pkw-Nutzung: Keine Einzelbewertung bei Gewinneinkünften

070

110

Steuervereinfachungsgesetz 2011 jetzt beschlossen

072

111

Kein Betriebsausgabenabzug bei Luxus-Oldtimer

072

112

Anlage Sonderausgaben

073

113

Spruch des Monats November 2011

074

114

Inventur am Ende des Wirtschaftsjahres

074

115

Kindervergünstigung: Grenzbetrag für eigene Einkünfte und Bezüge noch dieses Jahr prüfen

074

116

Umsatzsteuer: Grenzen für die sog. Ist-Versteuerung bei der Umsatzsteuer gelten weiter

075

117

Vorsteuerabzug: Zeitpunkt der Zuordnungsentscheidung bei gemeischt genutzten Gegenständne

075

118

Aufwendungen für Heimunterbringung von Angehörigen

076

119

Finanzgericht: Schuldzinsen auch nach Verkauf einer vermieteten Immobilie abzugsfähig !

076

120

Anhebung der Mindestaltersgrenze bei Altersversorgungbeträgen

077

121

Private Pkw-Nutzung: 1%-Regelung rechtmäßig ?

077

122

Lohnsteuer-Jahresausgleich durch den Arbeitgeber

078

123

Neues Abzugsverbot für Berufsausbildungskosten

078

124

Rechtliche Hinweise zur Inventur 31.12.2011

082

125

Gedanken zum 4. Dezember 2011

68621258 – Michael Schneider - Dipl. Finw. (FH)

-3-

1.

Umsatzsteuerpflicht bei vielen Privatverkäufe auf eBay

Wer innerhalb von dreieinhalb Jahren mehr als 1.200 Privatverkäufe über die

Internetauktionsplattform eBay tätigt, handelt unternehmerisch und muss seine Umsätze der

Umsatzsteuer unterwerfen, entschied ein Finanzgericht (FG Baden-Württemberg im Urteil vom

22.09.2010, Az. 1 K 3016/08; Revision wurde zugelassen).

Denn: Der Umsatzsteuer unterliegen Lieferungen und sonstige Leistungen, die ein Unternehmer

im Inland gegen Entgelt im Rahmen seines Unternehmens ausführt. Unternehmer ist nach dem

Umsatzsteuergesetz, wer eine gewerbliche Tätigkeit selbstständig ausübt. Gewerblich im Sinne

des Umsatzsteuerrechts ist jede nachhaltige Tätigkeit zur Erzielung von Einnahmen, auch wenn

die Absicht, Gewinn zu erzielen, fehlt. (§§ 1 + 2 UStG)

Im Einzelfall wurde folgender Sachverhalt entscheiden: Ein Ehepaar hatte innerhalb von

dreieinhalb Jahren mehr als 1.200 Verkäufe über die Internetplattform eBay getätigt. Das FG

sah im vorliegenden Fall diese Voraussetzungen für gegeben an, denn die Anzahl der einzelnen

Verkaufsauktionen habe damit die Schwelle bloß gelegentlichen Handelns überschritten,

entscheid

das

Finanzgericht.

Die

Verkäufe

hätten

beim

Ehepaar

erheblichen

Organisationsaufwand bedingt. Hinzu gekommen sei, dass die Verpackung und der Versand der

verkauften Produkte in aller Regel mit einem weit überdurchschnittlichen Aufwand verbunden

waren, weil es sich zum größten Teil um zugleich zerbrechliche und wertvolle Gegenstände

(Puppen, Porzellan, Modellbauteile, Füllfederhalter und Münzen) gehandelt habe. Die zeitliche

Inanspruchnahme der Kläger aus dieser Tätigkeit dürfte nach Ansicht des Gerichts jedenfalls im

Durchschnitt bei mindestens einer Stunde täglich gelegen haben. Bei diesen Umständen sei –

auch unter Berücksichtigung der erheblichen Erlöse aus der Verkaufstätigkeit – von einer

Nachhaltigkeit der Betätigung auszugehen.

2.

Verbesserte steuerliche Förderung für ehrenamtliche Betreuer

Der mit dem Jahressteuergesetz neu eingeführte § 3 Nr. 26b EStG verbessert spürbar die

Situation von Betreuern, Vormündern und Pflegern: Sie können jetzt Aufwandspauschalen bis

2.100 Euro pro Jahr steuerfrei erstattet bekommen.

Aufwandspauschalen aus einer ehrenamtlichen Tätigkeit als Übungsleiter, Ausbilder oder

Erzieher (§3 Nr. 26 EStG) werden in diese Gesamtsumme jedoch eingerechnet. Die neue

Betreuerpauschale gibt es also nicht zusätzlich zur Übungsleiterpauschale nach § 3 Nr. 26 EStG.

Das bedeutet die Neuregelung ?

Wenn keine anderen steuerfreien Einkünfte im Rahmen der Übungsleiterpauschale vorliegen,

können Betreuer ab 2011 jährlich bis zu sieben Mal die Pauschale von 323 Euro steuerfrei

erhalten. Das ergibt in der Summe zwar mehr als 2.100 Euro (nämlich 2.261 Euro), der

übersteigende Betrag gehört jedoch zu den "sonstigen Einnahmen" nach § 22 Nr. 3 EStG. Für

diese "sonstigen Einnahmen gibt es eine Freigrenze von 256 Euro gibt. Letztendlich bleiben also

maximal 2.356 Euro (2.100 + 256) steuerfrei. Diese Grenze wird bei erst ab der achten

Betreuung überschritten.

Bisher können Betreuer nur den Ehrenamtsfreibetrag nach § 3 Nr. 26a EStG geltend machen,

also 500 Euro pro Jahr. Rechnet man hier die Grenze für "sonstigen Einnahmen" von 256 Euro

hinzu, kommt man auf einen steuerfreien Höchstbetrag von 756 Euro pro Jahr. Das führt dazu,

dass bereits ab der dritten Betreuung Einkommensteuer zu zahlen ist.

Warum gibt es die Änderung ?

68621258 – Michael Schneider - Dipl. Finw. (FH)

-4-

Die ehrenamtlichen Betreuer sind für den Staat schlicht billiger als Berufsbetreuer: Während

die ehrenamtliche Betreuung die Staatskasse lediglich pauschal 323 Euro kostet, liegen die

Ausgaben bei einer Berufsbetreuung im ersten Jahr bei der höchsten Vergütungsstufe zwischen

1.848 und 2.970 Euro.

3

Abzug von Unterhaltsaufwendungen an Verwandte

Unterhaltsleistungen können steuerlich berücksichtigungsfähige außergewöhnliche Belastungen

darstellen. Das Finanzgericht Rheinland-Pfalz (FG) hat sich mit Urteil vom 05.10.2010 (Az: 1 K

1577/10) dazu geäußert, in welchem Umfang Unterhaltsleistungen, die Großeltern an ihre Kinder

und Enkelkinder erbringen, abzugsfähig sind.

Im Streitfall lebte die Tochter der Kläger mit ihrem Ehemann und ihren drei minderjährigen

Kindern in den USA. Die Kläger machten in ihrer Einkommensteuererklärung für das Jahr 2006

Unterhaltszahlungen an ihre Tochter und die drei Enkelkinder in Höhe von insgesamt 10.783 EUR

als außergewöhnliche Belastung geltend. Das Finanzamt erkannte nur einen Teil der

Unterhaltsaufwendungen an. Zur Begründung führte das FA aus, der geleistete Gesamtbetrag in

Höhe von 10.783 EUR sei auf die im unterhaltenen Haushalt lebenden Personen nach Köpfen

aufzuteilen. Dies gelte auch, soweit unterhaltene Personen nicht zu den zum Abzug berechtigten

Unterhaltsempfängern gehören. Auf jede Person entfielen demnach 2.156 EUR. Der Ehemann der

Tochter sei nicht unterhaltsberechtigt und die Tochter müsse sich die Einkünfte ihres Mannes

anrechnen lassen, sodass lediglich der Unterhalt an die drei Enkelkinder in Höhe von jeweils

2.156 EUR (insgesamt 6.468 EUR) zu berücksichtigen sei. Die hiergegen gerichtete Klage mit der

Begründung, die Aufwendungen seien gezielt zur Bestreitung des Lebensunterhalts der drei

Enkelkinder geleistet worden, sodass eine Aufteilung des Gesamtbetrages auf die Personenzahl

des Haushaltes nicht hätte erfolgen dürfen, hatte keinen Erfolg. Die Richter verwiesen in ihrer

Urteilsbegründung auf die Rechtsprechung des Bundesfinanzhofes, wonach bei intakter Ehe ein

Ehepartner an den Einkünften und Lasten des anderen Ehegatten wirtschaftlich zur Hälfte

partizipiert. Insofern scheide ein steuermindernder anteiliger Abzug der auf die Tochter

entfallenden Geldzahlungen aus. Ferner sei im Falle des Zusammenlebens mehrerer

unterstützter Personen in einem Haushalt grundsätzlich nicht darauf abzustellen, an welchen

Angehörigen Beträge tatsächlich überwiesen wurden. Einheitliche Unterhaltsleistungen, die für

den Unterhalt einer solchen Personengruppe bestimmt sind, müssten nach einem allgemeinen

Maßstab aufgeteilt werden. Dies gelte auch, soweit unterhaltene Personen - wie hier der

Ehemann der Tochter - nicht unterhaltsberechtigt sind.

4.

Anerkennung von Darlehensverträgen zwischen Angehörigen

Gerade im Steuerrecht sind an Verträge zwischen Verwandten strenge Anforderungen zu

stellen. Der Grund: Das Finanzamt vermutet, dass der ansonsten vorhandene natürliche

Interessengegensatz zwischen fremden Vertragspartnern fehlt und der Vertrag nur geschlossen

wurde, um Steuern zu sparen (Gestaltungsmissbrauch- § 42 AO). Das Bundesfinanzministerium

(BMF) hat sich mit Schreiben vom 23.12.2010 (Az: IV C 6-S 2144/07/10004) ausführlich zur

steuerlichen Anerkennung von Darlehensverträgen zwischen Angehörigen geäußert.

Folgende Punkte sind in diesem Zusammenhang zu beachten: Der Darlehensvertrag muss aus rein

zivilrechtlicher Sicht wirksam abgeschlossen worden sein. Ebenso wichtig ist es, dass der

Vertrag tatsächlich wie vereinbart durchgeführt wird. Hervorzuheben ist, dass die

68621258 – Michael Schneider - Dipl. Finw. (FH)

-5-

Nichtbeachtung eines zivilrechtlichen Formerfordernisses nicht ausnahmslos dazu führt, den

Vertrag aus steuerrechtlicher Sicht nicht anzuerkennen. Insoweit liegt lediglich ein Indiz für

eine mögliche steuerliche Nichtanerkennung vor. Dennoch sollte darauf geachtet werden,

sämtliche zivilrechtlichen Erfordernisse zu beachten, um eventuelle Anerkennungsprobleme des

Vertrages von vornherein zu vermeiden.

Zentraler Punkt bei einem Vertrag zwischen Angehörigen ist, dass das im Darlehensvertrag

Vereinbarte während der gesamten Vertragsdauer nach Inhalt und Durchführung auch dem

entspricht, was fremde Dritte bei der Gestaltung eines vergleichbaren Darlehensverhältnisses

üblicherweise vereinbart hätten. Die Finanzverwaltung will hier als Vergleichsmaßstab die

Vertragsgestaltungen heranziehen, die zwischen Darlehensnehmern und Kreditinstituten üblich

sind. Aus Sicht des BMF setzt der sog. Fremdvergleich insbesondere voraus, dass eine

Vereinbarung über die Laufzeit und über Art und Zeit der Rückzahlung des Darlehens

getroffen worden ist, die Zinsen zu den Fälligkeitszeitpunkten entrichtet wurden und der

Rückzahlungsanspruch ausreichend gesichert ist. Ein besonderes Augenmerk wird in diesem

Zusammenhang auf die Besicherung des Darlehens zu legen sein. Laut Finanzverwaltung ist eine

ausreichende Besicherung nur dann gegeben, wenn bankübliche Sicherheiten hingegeben werden.

5.

Sachbezugswerte 2011

Erhalten Arbeitnehmer von ihrem Arbeitgeber Sachbezüge (z. B. freie Unterkunft oder

Kantinenmahlzeiten), sind diese als geldwerte Vorteile lohnsteuerpflichtig und regelmäßig auch

sozialversicherungspflichtig.

Die

Höhe

der

Sachbezüge

wird

in

der

1

Sozialversicherungsentgeltverordnung (früher: Sachbezugsverordnung) festgesetzt.Für 2011

gelten die folgenden Werte:

Die freie Verpflegung setzt sich zusammen aus den Mahlzeiten Frühstück, Mittagessen und

Abendessen. Die Monatsbeträge für Vollverpflegung sowie für die einzelnen Mahlzeiten können

der folgenden Tabelle entnommen werden:

Frühstück

47€

Mittagessen

85€

Abendessen

85€

Vollverpflegung

217€

Werden unentgeltliche oder verbilligte Mahlzeiten (Mittag- oder Abendessen) in der

Betriebskantine oder in Vertragsgaststätten an Arbeitnehmer abgegeben, sind einheitlich pro

Mahlzeit 2,83 Euro anzusetzen.

Die Sachbezugswerte sind auch dann maßgebend, wenn der Arbeitgeber sog. Essenschecks mit

einem bis zu 3,10 Euro höheren Wert (d. h. für 2011 bis zu einem Betrag von 5,93 Euro) 2 zur

Einlösung in bestimmten Gaststätten abgibt.

Zahlt der Arbeitnehmer bei verbilligter Abgabe von Mahlzeiten einen Eigenbeitrag, vermindert

diese Zuzahlung den Sachbezugswert; bei Zahlung in Höhe des vollen Sachbezugswerts durch

den Arbeitnehmer verbleibt somit kein steuer- und sozialversicherungspflichtiger Betrag.

Sofern der Arbeitgeber den Arbeitslohn, der sich aus der unentgeltlichen oder verbilligten

Überlassung von Mahlzeiten ergibt, mit dem Sachbezugswert ansetzt und nach § 40 Abs. 2 EStG

mit 25 % pauschal versteuert, liegt in der Sozialversicherung Beitragsfreiheit vor3.

1

Siehe Bundesrats-Drucksache 577/10.

Vgl. R 8.1 Abs. 7 Nr. 4 Buchst. a LStR.

3

Vgl. § 1 Abs. 1 Sozialversicherungsentgeltverordnung — SvEV.

2

68621258 – Michael Schneider - Dipl. Finw. (FH)

-6-

Hinsichtlich der Gewährung einer freien Unterkunft durch den Arbeitgeber ist zu

unterscheiden:

•

Handelt es sich um eine in sich abgeschlossene Wohnung (bzw. Einfamilienhaus), in der ein

selbständiger Haushalt geführt werden kann, ist regelmäßig der ortsübliche Mietpreis

zugrunde zu legen. Nebenkosten, wie z. B. Strom und Wasser, sind dabei mit dem Preis am

Abgabeort zu berücksichtigen.

•

Dagegen ist für die Überlassung einer sonstigen Unterkunft (einzelne Räume) regelmäßig

ein pauschaler Sachbezugswert anzusetzen. Dieser Wert beträgt 206 Euro; der

ortsübliche Mietpreis kann dann angesetzt werden, wenn er unter dem pauschalen

Sachbezugswert liegt.4

Bei verbilligter Überlassung einer Wohnung bzw. einer Unterkunft vermindern sich die o. a.

Werte um das vom Arbeitnehmer gezahlte Nutzungsentgelt; dieser Betrag ist dann der

Lohnsteuer und der Sozialversicherung zu unterwerfen.

6

Berücksichtigung von Berufsausbildungskosten

Aufwendungen für eine Fort- und Weiterbildung, die durch einen Beruf veranlasst sind, können

regelmäßig als Werbungskosten bzw. Betriebsausgaben geltend gemacht werden.

Handelt es sich dagegen um eine erstmalige Berufsausbildung oder ein Erststudium und findet

die Maßnahme nicht im Rahmen eines Ausbildungsdienstverhältnisses statt, können

entsprechende Kosten nur beschränkt bis zur Höbe von 4.000 Euro jährlich als Sonderausgaben

abgezogen werden (§ 12 Nr. 5 i. V. m. § 10 Abs. 1 Nr. 7 EStG). Zu der Frage, wann eine

„erstmalige" Berufsausbildung bzw. ein „Erststudium" und damit lediglich beschränkt abziehbare

Kosten vorliegen, hat die Finanzverwaltung Stellung genommen5.

Danach gilt ein Studium an einer Universität, Pädagogischen Hochschule, Kunsthochschule,

Fachhochschule oder anerkannten ausländischen Hochschule als Erststudium, wenn ihm kein

anderes durch einen berufsqualifizierenden Abschluss beendetes Studium oder keine andere

abgeschlossene nichtakademische Berufsausbildung vorausgegangen ist. So stellt z. B. der

Abschluss eines Bachelor-Studiengangs den Abschluss eines „Erststudiums" dar und ein

nachfolgender Studiengang (z. B. ein Masterstudium) ist als „weiteres" Studium anzusehen.

Das bedeutet konkret: Kosten für eine weitere Berufsausbildung, ein Zweitstudium, aber auch

für ein erstmaliges Studium nach einer abgeschlossenen Berufsausbildung fallen nicht unter die

Sonderausgabenabzugsbeschränkung. Damit zusammenhängende Aufwendungen können als

Werbungskosten bzw. Betriebsausgaben geltend gemacht werden, wenn ein hinreichend

konkreter, objektiver Zusammenhang mit späteren Einnahmen aus der angestrebten

beruflichen Tätigkeit besteht. Für vor Beginn der Berufstätigkeit angefallene Aufwendungen

kann ggf. eine Verlustfeststellung beantragt werden, um die Kosten später im Rahmen des

Verlustvortrags geltend machen zu können.

Zu beachten ist, dass bei Unterbrechung des Studiums ohne berufsqualifizierenden Abschluss

die Wiederaufnahme nicht als „weiteres" Studium gilt. Wird aber nach einem abgebrochenen

Studium eine Ausbildung erfolgreich abgeschlossen, fallen nur die Kosten für den ersten Teil des

Studiums unter die Abzugsbeschränkung, die Fortsetzung des Studiums dagegen nicht.

4

Zur Minderung bei Überlassung einer sonstigen Unterkunft in bestimmten Fallen siehe § 2 Abs. 3 SvEV.

5

Siehe BMF-Schreiben vom 22. September 2010 — IV C 4 — S 2227/07/10002 (BStBl. 2010 I S. 721).

68621258 – Michael Schneider - Dipl. Finw. (FH)

-7-

7

Wiederaufnahme der doppelten Hauhaltsführung

Unterhält ein Arbeitnehmer zusätzlich neben seinem Familienwohnsitz aus beruflichen Gründen

am Beschäftigungsort einen zweiten (doppelten) Haushalt, kann er die damit im Zusammenhang

stehenden Aufwendungen als Werbungskosten geltend machen. Abzugsfähig sind dabei die

Kosten für eine „angemessene" Zweitwohnung am Beschäftigungsort (z. B. Miete einschließlich

Nebenkosten, Umzugskosten), die Entfernungspauschale für den täglichen Weg von der

Zweitwohnung zur Arbeitsstätte und für eine Familienheimfahrt pro Woche sowie

Verpflegungsmehraufwendungen (Reisekostenpauschalen) für die ersten drei Monate6 .

Wird der Arbeitnehmer an einem anderen Ort tätig und begründet er dort eine neue doppelte

Haushaltsführung, so ist die erste regelmäßig beendet7. Für die neue doppelte Haushaltsführung

kann er dann neben den Wohnungskosten usw. auch wieder Verpflegungsmehraufwendungen (für

die ersten drei Monate) geltend machen.

Wenn der Arbeitnehmer später an seine frühere Arbeitsstätte zurückversetzt wird, kann er im

Rahmen dieser doppelten Haushaltsführung erneut für die ersten drei Monate

Verpflegungsmehraufwendungen als Werbungskosten abziehen; dabei ist es nach Auffassung des

Bundesfinanzhofs8 „unschädlich", wenn der Arbeitnehmer dieselbe Eigentumswohnung wieder

bezieht, die er in der Zwischenzeit leer stehen ließ.

8

Abzug von Kosten für Bücher Betriebsausgaben oder Werbungskosten

Die Frage, ob Aufwendungen als Arbeitsmittel steuerlich abzugsfähig sind, ist insbesondere dann

schwierig zu beantworten, wenn es sich um Gegenstände handelt, die sowohl privat als auch

beruflich verwendet werden können. Diese Abgrenzungsproblematik stellt sich bei Fachliteratur

dann, wenn es sich um Bücher bzw. Zeitschriften handelt, die ggf. auch aus privatem Interesse

gelesen werden können. Der Bundesfinanzhof 9 hatte sich in einer aktuellen Entscheidung mit den

Aufwendungen eines Lehrers zu befassen. Danach reicht ein Zusammenhang mit der beruflichen

Tätigkeit aus; private Motive für die Anschaffung stehen dem Werbungskostenabzug dann nicht

entgegen.

Das Gericht stellt insbesondere klar, dass

•

es für den Abzug als Werbungskosten nicht darauf ankommt, dass zahlreiche andere

Steuerpflichtige vergleichbare Aufwendungen aus privatem Interesse tätigen,

•

für jeden Gegenstand und damit für jedes Buch individuell zu prüfen ist, ob ein

Zusammenhang zur beruflichen Tätigkeit besteht.

Für die Anerkennung der Aufwendungen als Werbungskosten ist die Darstellung und Begründung

des Steuerpflichtigen bezüglich des Zusammenhangs mit der beruflichen Tätigkeit von

entscheidender Bedeutung. Im Streitfall hielt der Bundesfinanzhof den Abzug von Kosten selbst

für solche Bücher für denkbar, die im Unterricht tatsächlich gar nicht eingesetzt wurden, weil

Vgl. dazu BMF-Schreiben vom 10. Dezember 2009 — IV C 5 — S 2352/0 — 2009/0813056 (BStBl 2009 I S. 1599). Der

BFH hat in einer aktuellen Entscheidung die zeitliche Begrenzung des Abzugs von Verpflegungsmehraufwendungen auf

drei Monate verfassungsgemäß erklärt (Urteil vom 8. Juli 2010 VI R 10/08).

6

7

Vgl. BFH-Urteil vom 8. Juli 2010 VI R 15/09.

Vgl. Fußnote 10 - BFH-Urteil vom 8. Juli 2010 VI R 15/09.

9

Urteil vom 20. Mai 2010 VI R 53/09.

8

68621258 – Michael Schneider - Dipl. Finw. (FH)

-8-

sie z. B. der allgemeinen Unterrichtsvor- und -nachbereitung dienen oder im Zusammenhang mit

Unterrichtseinheiten stehen, die letztlich nicht abgehalten wurden.

9

Vernichtung von Buchhaltungsunterlagen

Für Buchhaltungsunterlagen gelten bestimmte Aufbewahrungsfristen (vgl. §

147

Abgabenordnung — AO). Im Jahresabschluss kann ggf. für die zukünftigen Kosten der

Aufbewahrung dieser Unterlagen eine Rückstellung gebildet werden.10

Mit Ablauf dieser Fristen können nach dem 31. Dezember 2010 folgende Unterlagen vernichtet

werden11:

Zehnjährige Aufbewahrungsfrist:

•

Bücher, Journale, Konten, Aufzeichnungen usw., in denen die letzte Eintragung 2000 und

früher erfolgt ist

•

Inventare, Jahresabschlüsse, Lageberichte, Eröffnungsbilanzen, die 2000 oder früher

aufgestellt wurden, sowie die zu ihrem Verständnis erforderlichen Arbeitsanweisungen

•

Buchungsbelege

(z.

B.

Rechnungen,

Bescheide,

Zahlungsanweisungen,

Reisekostenabrechnungen, Bewirtungsbelege, Kontoauszüge,12 Lohn- bzw. Gehaltslisten)

aus dem Jahr 2000

Sechsjährige Aufbewahrungsfrist:

•

Lohnkonten und Unterlagen (Bescheinigungen) zum Lohnkonto mit Eintragungen aus 2004

oder früher13.

•

Sonstige für die Besteuerung bedeutsame Dokumente (z. B. Ausfuhr- bzw.

Einfuhrunterlagen, Aufträge, Versand und Frachtunterlagen, Darlehensunterlagen,

Mietverträge, Versicherungspolicen) sowie Geschäftsbriefe aus dem Jahr 2004 oder

früher

Die Aufbewahrungsfristen gelten auch für die steuerlich und sozialversicherungsrechtlich

relevanten Daten der betrieblichen EDV (Finanz-, Anlagen- und Lohnbuchhaltung). Während des

Aufbewahrungszeitraums muss der Zugriff auf diese Daten möglich sein.14 Bei einem

Systemwechsel der betrieblichen EDV ist darauf zu achten, dass die bisherigen Daten in das

neue System übernommen oder die bisher verwendeten Programme für den Zugriff auf die alten

Daten weiter vorgehalten werden.

Die Aufbewahrungsfrist beginnt mit dem Schluss des Kalenderjahres, in dem die letzte

Eintragung in das Buch gemacht, das Inventar, die Eröffnungsbilanz, der Jahresabschluss oder

der Lagebericht aufgestellt, der Handels- oder Geschäftsbrief empfangen oder abgesandt

10

Siehe dazu BFH-Urteil vom 19. August 2002 VIII R 30/01 (BStBl. 2003 II S. 131).

Bei der Entscheidung über die Vernichtung von Buchhaltungsunterlagen sollte auch überlegt werden, ob und welche

Unterlagen evtl. als Beweise für eine spätere Betriebsprüfung bzw. für ein ggf. noch zu führendes Rechtsmittel — trotz der

offiziellen Vernichtungsmöglichkeit — weiterhin aufbewahrt werden sollten.

12

Ausdrucke elektronischer Kontoauszüge (Online-Banking) genügen den gesetzlichen Aufbewahrungspflichten derzeit i.

d. R. nicht; hier sind (wie bisher) die Kontoauszüge bzw. Monatssammelkontoauszüge der Kreditinstitute in Papierform zu

archivieren.

13

Siehe § 41 Abs. 1 Satz 9 EStG.

14

Siehe § 147 Abs. 5 und 6 AO; § 9 Abs. 5 Beitragsverfahrensverordnung.

11

68621258 – Michael Schneider - Dipl. Finw. (FH)

-9-

worden oder der Buchungsbeleg entstanden ist, ferner die Aufzeichnung vorgenommen worden

ist oder die sonstigen Unterlagen entstanden sind.

Die Vernichtung von Unterlagen ist allerdings dann nicht zulässig, wenn die Frist für die

Steuerfestsetzung noch nicht abgelaufen ist (vgl. §§ 169, 170 AO).

10.

Spruch des Monats Januar 2011

Trenne dich nie von deinen Illusionen und Träumen.

Wenn sie verschwunden sind,

wirst Du weiter existieren, aber aufgehört haben zu leben.

darum:

Nicht wer wenig hat, sondern wer viel wünscht, ist arm.

Quelle: Gefunden im Internet

11

Absenkung der Beteiligungsgrenze bei Kapitalbeteiligungen im Sinne des § 17

EStG

Nach der aktuellen Fassung des § 17 EStG unterliegen Gewinne aus der Veräußerung von

Beteiligungen an Kapitalgesellschaften der Teileinkünftebesteuerung, wenn innerhalb der letzten

fünf Jahre eine bestimmte Beteiligungshöhe vorgelegen hat. Diese Beteiligungsgrenze ist durch

Gesetzesänderungen im Laufe der Zeit reduziert worden von ursprünglich „mehr als 25 %" auf

„mindestens 10 %" sowie derzeit auf „mindestens 1 %". Der Gesetzgeber hat bei der Anwendung

dieser Änderungen allerdings grundsätzlich auf den Zeitpunkt der Veräußerung abgestellt. Damit

sind aber auch bereits bestehende - nach voriger Rechtslage unter der Grenze liegende Kapitalbeteiligungen von der Verschlechterung betroffen: Werden diese irgendwann verkauft,

sind nach der gesetzlichen Regelung auch vor dem Inkrafttreten der Änderung eingetretene

Wertsteigerungen zu versteuern. So fiel z. B. eine Beteiligung in Höhe von 20 % mit

Inkrafttreten des Steuerentlastungsgesetzes 1999/2000/2002 plötzlich unter die Regelung

nach § 17 EStG, nach dem Steuersenkungsgesetz aus dem Jahr 2000 betraf dies sogar

Beteiligungen von 9% oder weniger.

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 10 -

Dagegen hat sich das Bundesverfassungsgericht15 gewendet und entschieden, dass

Wertsteigerungen, soweit diese vor Verkündung des Gesetzes entstanden sind, unbesteuert

bleiben müssen, wenn sie — entsprechend der bisherigen Rechtslage — steuerfrei hätten

realisiert werden können. Für die zwei in Frage kommenden Änderungsgesetze ergeben sich

folgende „Stichtage":

Änderungsgesetz

Betroffene Beteiligung

Stichtag

Steuerentlastungsgesetz

1999/2000/2002

Steuersenkungsgestz

mind. 10% bis 25%

31.03.1999

mind. 1% bis weniger 10%

23.10.2000

Die Finanzverwaltung16 wendet die Rechtsprechung des Bundesverfassungsgerichts an. Danach

werden Gewinne aus Verkäufen der oben angegebenen Kapitalbeteiligungen, die bis zu den

genannten Stichtagen erfolgen, von § 17 EStG nicht erfasst. Für Veräußerungen nach diesen

Zeitpunkten sind statt der Anschaffungskosten der gemeine Wert bzw. Börsenkurs zum

Stichtag anzusetzen; aus Vereinfachungsgranden können die Wertzuwächse auch zeitanteilig

rechnerisch ermittelt werden.17Auf diese Weise bleiben bis zum Stichtag (siehe oben) gebildete

stille Reserven steuerfrei.

Beispiel zur Änderung durch das Steuerentlastungsgesetz 1999/2000/2002

A. hält seit 1995 20% an der X GmbH (Anschaffungskosten 100.00€). Durch die Absenkung

der Beteiligungsgrenze fällt seine Beteiligung unter die Besteuerung des § 17 EStG. A.

verkauft den Anteil im September 2010. der wert der Beteiligung wird zum 31.3.1999

(Verkündung des Gesetzes) ermittelt.

Anschaffungskosten

Stichtagswert (31.3.1999)

Variante 1

100.000€

300.000€

Variante 2

100.000€

50.000€

Variante 3

100.000€

500.000€

maßgebend

300.000€

100.000€

100.000€

Verkaufserlös

500.000€

500.000€

300.000€

Veräußerungsgewinn

200.000€

(davon sind 60% nach TeileinkünfteVerfahren zu versteuern)

400.000€

0€

Erläuterungen zu den Varianten:

Zu 1. Die stillen Reserven von 400.000€ dürfen nur besteuert werden, soweit sie nach dem

31.3.1999 entstanden sind.

15

Beschluss vom 7. Juli 2010 2 BvR 748/05, 2 BvR 735/05, 2 BvR 1738/05.

16

BMF-Schreiben vom 20. Dezember 2010 — IV C 6— S 2244/10/10001.

Siehe dazu BMF-Schreiben vom 20. Dezember 2010 (Fußnote 2), Tz. II 1.a, b und c.

17

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 11 -

Zu 2. Die Wertminderung bis zum 31.03.1999 wird nicht berücksichtigt; bei der Ermittlung

des Veräußerungsgewinns sind die ursprünglichen Anschaffungskosten anzusetzen

Zu 3. Wurde eine Werterhöhung bis zum 31.3.1999 durch spätere Wertminderung wieder

(auch teilweise) kompensiert, bleibt ein an sich entstandener Gewinn von 200.000€

steuerfrei, da er auf einer Wertsteigerung bis zum 31.03.199 beruht.

Bei Verlusten aus der Veräußerung der Kapitalbeteiligung sind grundsätzlich die ursprünglichen

Anschaffungskosten anzusetzen; dies gilt auch, wenn bis zum Stichtag eine Werterhöhung

eingetreten ist.

12

Geschäftsveräußerung ohne Umsatzsteuer auch bei Vermietung einzelner

wesentlicher Betriebsgrundlagen ?

Umsätze im Rahmen einer Geschäftsveräußerung an einen anderen Unternehmer sind von der

Umsatzbesteuerung ausgenommen (vgl. § 1 Abs. 1a UStG). Voraussetzung ist dabei, dass der

Betrieb „im Ganzen" übereignet wird. Der Bundesfinanzhof18 hat dem Europäischen Gerichtshof

die Frage vorgelegt, ob eine Geschäftsveräußerung im Ganzen gegeben ist, wenn der

Warenbestand und die Geschäftsausstattung eines Einzelhandelsgeschäfts an einen anderen

Unternehmer veräußert werden, aber das Ladenlokal nicht mitverkauft, sondern an den Käufer

vermietet wird. Außerdem soll geklärt werden, ob dabei die Laufzeit des Mietvertrags

entscheidend ist.

Die Finanzverwaltung19 erkennt in vergleichbaren Fallen eine Geschäftsveräußerung im Ganzen

an, wenn die Mietverträge über die Geschäftsgrundstücke eine Mindestlaufzeit von 8 Jahren20

aufweisen.

13

Begrenzung des Verlustabzugs bei Fortfall der Verlustnutzungsmöglichkeit

unzulässig ?

Verluste aus einzelnen Einkunftsarten (z. B. aus Gewerbebetrieb oder Vermietung und

Verpachtung), die nicht mit Gewinnen desselben Veranlagungszeitraums aus anderen

Einkunftsarten verrechnet werden können, gehen grundsätzlich nicht verloren; sie können — von

einem wahlweisen Verlustrücktrag (§ 10d Abs. 1 EStG) abgesehen — in die folgenden Jahre

vorgetragen und hier ggf. mit zukünftigen Gewinnen verrechnet werden. Diese Regelung gilt

allerdings mit einer Einschränkung: Ein Abzug ist im jeweiligen Veranlagungszeitraum bis zur

Höhe von 1 Mio. Euro (Ehegatten: 2 Mio. Euro) unbegrenzt zulässig, für den übersteigenden

Betrag aber nur in Höhe von 60 % des 1 Mio. Euro übersteigenden Gesamtbetrags der Einkünfte

(§ 10d Abs. 2 EStG). Die Berücksichtigung der Verluste wird insoweit zeitlich gestreckt, auch

wenn z. B. bereits im ersten Folgejahr genug Gewinnvolumen zur Verrechnung vorhanden ist.

Nicht berücksichtigte Verluste werden auf die folgenden Jahre vorgetragen. Die

Verlustvortragsregelung gilt auch für Kapitalgesellschaften, wie z. B. die GmbH.

18

Beschluss vom 14. Juli 2010 XI R 27/08

Vgl. Abschn. 1.5 Abs. 3 Satz 3 UStAE.

20

Vgl. auch BFH-Urteil vom 23. August 2007 V R 14/05 (BStBl 2008 II S. 165).

19

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 12 -

Der Bundesfinanzhof21 hat jetzt verfassungsrechtliche Zweifel an der Verlustabzugsregelung

geäußert. Das Gericht beanstandet die Abzugsbeschränkung für den Fall, dass es zu einem

endgültigen Fortfall der Verlustnutzungsmöglichkeit und damit zur Vernichtung von

Verlustvorträgen kommt. Dies kann bei natürlichen Personen z. B. durch die Beendigung der

persönlichen Steuerpflicht eintreten oder - wie im Streitfall - bei Kapitalgesellschaften durch

die schädliche Übertragung von GmbH-Anteilen. In der vorliegenden Entscheidung wären durch

einen Gesellschafterwechsel im Sinne des § 8c KStG noch nicht verrechnete Verlustvorträge in

vollem Umfang verloren gegangen. Nach Auffassung des Gerichts müsse eine gesetzliche

Regelung geschaffen werden, um den endgültigen Ausfall des Verlustabzugs zu verhindern.

Im Urteilsfall handelt es sich um einen Aussetzungsbeschluss; die Entscheidung des

Bundesfinanzhofs in der Hauptsache bleibt abzuwarten.

14

Umsatzsteuer auf private PKW-Nutzung durch Unternehmer

Die Privatnutzung betrieblicher PKW durch den Unternehmer kann nach der regelmäßig günstigen

1 % Regelung ermittelt werden, wenn der PKW zu mehr als 50 % betrieblich genutzt wird; zur

„betrieblichen Nutzung“ gehören alle betrieblich veranlassten Fahrten sowie die Fahrten

zwischen Wohnung und Betriebsstätte.

Wird die 1 % Regelung für einkommensteuerliche Zwecke angewendet, kann sie auch für die

umsatzsteuerliche Bemessungsgrundlage zugrunde gelegt werden. Für nicht vorsteuerbelastete

Kosten kann dabei ein pauschaler Abschlag von 20 % vorgenommen werden22.

Beispiel:

Ein Gewerbetreibender nutzt den betrieblichen PKW (Bruttolistenneupreis 50.000€) wie folgt:

für Privatfahrten

14.000 km

für Fahrten zu Kunden sowie Whg.-Betrieb

16.000 km

Die Privatnutzung kann für einkommensteuerliche

Zwecke nach der 1% Regelung ermittelt werden:

= 1% x 50.000€ x 12 Monate

Umsatzsteuerlich ergibt sich folgende steuerpflichtige

Wertabgabe:

Privatnutzung (siehe oben bei ESt)

- Pauschaler Abschlag für Kosten ohne

Vorsteuerabzug (20%)

Bemessungsgrundlage

+ Umsatzsteuer 19%

6.000 €

6.000 €

- 1.200 €

4.800 €

912 €

Der Bundesfinanzhof23 hat in einem Urteil zur Anwendung der 1% Regelung und zur pauschalen

Kürzung Stellung genommen. Im Streitfall hatte eine Personengesellschaft für die private Kfz21

Beschluss vom 26. August 2010 I B 49/10

Siehe auch BMF-Schreiben vom 27. August 2004 — IV B 7 — S 7300— 70/04 (BStBl 2004 I S. 864).

23

Urteil vom 19. Mai 2010 XI R 32/08 (BStBl 2010 II S. 1079).

22

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 13 -

Nutzung ihrer Gesellschafter auch umsatzsteuerlich das 1% Verfahren angewendet, für die

Kürzung um die nicht vorsteuerbelasteten Kosten aber die tatsächlichen Aufwendungen

zugrunde gelegt; hieraus ergab sich ein Anteil von ca. 36 % für nicht vorsteuerbehaftete Kosten.

Der Bundesfinanzhof hat diese Kombination verschiedener Berechnungsmethoden bei der

Ermittlung der umsatzsteuerlichen Bemessungsgrundlage nicht anerkannt. Nach Auffassung des

Gerichts handelt es sich um eine einheitliche Vereinfachungsregelung, die nur insgesamt oder

gar nicht in Anspruch genommen werden kann. Eine teilweise individuelle Berechnung ist danach

nicht möglich. Will der Unternehmer die Vereinfachungsregelung nicht auch für die

Umsatzsteuer anwenden, hat er alternativ die Möglichkeit, den privaten Nutzungsanteil für

umsatzsteuerliche Zwecke nach der Fahrtenbuchmethode zu ermitteln; dabei sind dann die

nachgewiesenen tatsächlich nicht vorsteuerbelasteten Kosten nicht zu berücksichtigen24.

15

Lohnsteuerbescheinigungen

Bis zum 28. Februar 2011 hat der Arbeitgeber nach den Eintragungen im Lohnkonto die

Lohnsteuerbescheinigung 2010 elektronisch zu erstellen und die erforderlichen Daten in einem

amtlich vorgeschriebenen Verfahren nach Maßgabe der Steuerdaten-Übermittlungsverordnung

an die Finanzverwaltung zu übermitteln (§ 41b Abs. 1 EStG). Arbeitgeber, die ausschließlich

geringfügig Beschäftigte in Privathaushalten beschäftigen, können anstelle der elektronischen

eine manuelle Lohnsteuerbescheinigung erteilen.

Der Arbeitnehmer erhält einen Ausdruck der übermittelten Daten als Bescheinigung. Eine

Lohnsteuerbescheinigung ist nicht erforderlich bei Arbeitnehmern, für die der Arbeitgeber die

Lohnsteuer ausschließlich pauschal (§§ 40 bis 40b EStG) erhoben hat25.

16

Einkunftsgrenzen bei Kindern über 18 Jahre

Kinder können auch nach Vollendung des 18. Lebensjahres im Hinblick auf den Kinderfreibetrag

und das Kindergeld berücksichtigt werden, insbesondere wenn sie sich noch in der

Berufsausbildung befinden; eine Berücksichtigung erfolgt regelmäßig bis zur Vollendung des 25.

Lebensjahres26. Übersteigen die Einkünfte und Bezüge des Kindes eine Einkunftsgrenze, fallen

sowohl Kindergeld als auch steuerliche Vergünstigungen far die Eltern weg (sog. Fallbeileffekt).

Die Grenze beträgt 8.004 Euro. Bereits ein geringfügiges Überschreiten der Einkunftsgrenze

führt zum vollständigen Wegfall der Kindervergünstigungen. Dabei sind insbesondere folgende

Punkte zu beachten:

•

Bei der Ermittlung der Einkünfte des Kindes können die mit den Einnahmen im

Zusammenhang stehenden Werbungskosten bzw. Betriebsausgaben geltend gemacht

werden; dies gilt ebenfalls für Aufwendungen im Zusammenhang mit der Ausbildung (z. B.

24

Siehe hierzu Tz. 2.2 und 2.3 des unter Fußnote 8 genannten BMF-Schreibens.

Siehe BMF-Schreiben vom 26. August 2009 - IV C 5- S 2378/09/10002 (BStBl 2009 I S. 902) mit

amtlich vorgeschriebenem

Muster.

26

Der BFH hat diese Altersgrenze für verfassungsgemäß erklärt (siehe Urteil vom 17. Juni 2010 III R

35/09).

25

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 14 -

Fahrten zur Universität, Studiengebühren, Arbeitsmittel).27 Bezieht das Kind

ausschließlich Arbeitslohn, ist dieser mindestens bis zur Höhe von 8.924Euro (8.004 Euro

+ 920 Euro Arbeitnehmer-Pauschbetrag) unschädlich.

•

Darüber hinaus mindern die gezahlten Beiträge zur gesetzlichen Sozialversicherung (für

Renten-, Kranken-, Pflege- und Arbeitslosenversicherung) bzw. zur privaten Kranken- und

Pflegeversicherung die maßgeblichen Einkünfte.28 Ein Abzug von weiteren Sonderausgaben

und außergewöhnlichen Belastungen kommt dagegen nicht in Betracht29.

•

Zu beachten ist ferner, dass etwaige Kapitaleinkünfte des Kindes zu berücksichtigen sind;

sie werden aber regelmäßig um den Sparer-Pauschbetrag in Höhe von 801 Euro

vermindert30. Das bedeutet, dass Kapitalerträge künftig zumindest bis zu dieser Höhe

ohne Auswirkungen auf die Kindervergünstigungen bleiben; bezieht das Kind keine anderen

Einkünfte, sind Kapitalerträge mindestens bis zu einer Höhe von (8.004 Euro + 801 Euro =)

8.805 Euro unschädlich.

27

Dauerfristverlängerung für Umsatzsteuer- Vorauszahlungen 2011

Unternehmer, die ihre Umsatzsteuer-Voranmeldungen monatlich übermitteln, können die

Fristverlängerung für 2011 in Anspruch nehmen, wenn sie einen entsprechenden Antrag bereits

für 2010 gestellt hatten oder diesen Antrag erstmals bis zum 10. Februar 2011 stellen. Die

Voranmeldung und die Umsatzsteuer-Vorauszahlung sind dann für Januar am 10. März, für

Februar am 10. April usw. fällig. Der Antrag ist ab 2011 regelmäßig in elektronischer Form nach

Maßgabe der Steuerdaten-Übermittlungsverordnung an das Finanzamt zu übermitteln31.

Die Fristverlängerung ist davon abhängig, dass eine Sondervorauszahlung in Höhe eines Elftels

der Summe der Vorauszahlungen für 2010 angemeldet und bis zum 10. Februar 2011 entrichtet

wird. Diese Sondervorauszahlung wird regelmäßig auf die am 10. Februar 2012 fällige

Vorauszahlung für Dezember 2011 angerechnet.

Vierteljahreszahler32 brauchen keine Sondervorauszahlung zu leisten. Bei ihnen gilt die für ein

Kalenderjahr genehmigte Fristverlängerung ebenfalls für die folgenden Kalenderjahre weiter

(bis auf Widerruf). Ein erstmaliger Antrag auf Fristverlängerung ist in diesen Fallen bis zum 10.

April 2011 beim Finanzamt zu stellen.

Eine Dauerfristverlängerung für die Zusammenfassende Meldung ist nicht möglich,

18

Entwurf eines Steuervereinfachungsgesetzes

H 32.10 „Besondere Ausbildungskosten" EStH; siehe dazu auch Steuerinfo Dezember 2010 Nr. 6.

Siehe R 32.10 Abs. 1 EStR und BFH-Urteil vom 14. Dezember 2006 III R 24/06 (BStBl 2007 II S. 530).

29

Vgl. BFH-Urteil vom 21. Juli 2000 VI R 153/99 (BStBl 2000 II S. 566).

30

Siehe § 2 Abs. 5b Satz 2 Nr. 2 EStG sowie Tz. 63.4.2.1 DA-FamEStG (BStBl 2009 I S. 1030).

31

Siehe §§ 46 bis 48 UStDV.

32

Nach § 18 Abs. 2 UStG ist grundsätzlich das Kalendervierteljahr der Voranmeldungszeitraum, wenn die Umsatzsteuer für

das vorangegangene Kalenderjahr nicht mehr als 7.500 € betragen hat; betrug die Umsatzsteuer 2010 nicht mehr als 1.000

€, so kommt eine Befreiung von der Pflicht zur Abgabe der Voranmeldungen durch das Finanzamt in Betracht.

27

28

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 15 -

Derzeit liegt der Entwurf eines Steuervereinfachungsgesetzes 2011 vor, der zahlreiche

steuerliche Änderungen enthält. So soll z. B. der Arbeitnehmer-Pauschbetrag von 920 Euro auf

1.000 Euro angehoben, die Geltendmachung von Kinderbetreuungskosten und Kinderfreibetrag

sowie die Ehegattenveranlagung vereinfacht und z. B. eine Möglichkeit zur Abgabe von

Einkommensteuer-Erklärungen für zwei Jahre eingeführt werden. Die meisten Regelungen sollen

erst ab 2012 in Kraft treten, es ist aber auch möglich, dass einige Änderungen rückwirkend zum

1. Januar 2011 wirksam werden. Sobald die Einzelheiten feststehen, wird hierüber in den

nächsten Steuerinfos berichtet werden.

19

Spruch des Monats Februar 2011

Jeder Mensch hat ein Brett vor dem Kopf

- es kommt nur auf die Entfernung an.

Marie von Ebner-Eschenbach

13.09.1830 - 12.03.1916

österreichische Schriftstellerin

Quelle: www.zitate.net

20

Vermögensübergabe gegen Versorgungsleistungen

Eine Vermögensübergabe gegen Versorgungsleistungen wird steuerlich nur anerkannt, wenn die

Leistungen wie vereinbart erbracht werden. Allerdings rechtfertigt allein die verspätete

Zahlung der Versorgungsleistungen nicht den Schluss, dass die Vertragspartner ihren Pflichten

insgesamt nicht mehr nachkommen wollen und der Sonderausgabenabzug entfällt. Dies hat der

Bundesfinanzhof33 aktuell entschieden. Damit war der Fall unschädlich, wenn der

Vermögensübernehmer (i.d.R. das Kind) die Zahlungen an den Vermögensübergeber (i.d.R. die

Eltern) erst dann erbringt, wenn er aufgrund der Kontodeckung dazu wirtschaftlich in der Lage

ist.

33

BFH-Urteil vom 15.9.2010, Az. X R 10/09

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 16 -

21

Werbungskosten von Arbeitnehmern: Umzugspauschalen ab 2011 erhöht

Steuerpflichtige die aus rein beruflichen Gründen umziehen, können die ihnen entstehenden

Umzugskosten als Werbungskosten steuerlich geltend machen. Hierbei können entweder die

tatsächlichen Umzugskosten in der nachgewiesenen Höhe oder Pauschalen angesetzt werden.

Besagte Pauschbeträge sind durch das Schreiben des Bundesfinanzministeriums34 ab 2011 erhöht

worden.

Während Verheiratete hier bisher eine Pauschale von 1.271 EUR geltend machen konnten, ist es

zukünftig ein Betrag von 1.279 EUR. Bei Alleinstehenden ist eine Erhöhung des Pauschbetrages

um 4 EUR, von 636 EUR auf 640 EUR, vorgenommen worden. Für jede weitere Person konnten

bisher 280 EUR angesetzt werden, ab 2011 sind es 282 EUR.

22

Umsatzsteuer auf Anzahlung: Änderung der Bemessungsgrundlage erst bei

tatsächlichem Liquiditätsabfluss

Die auf Anzahlungen oder rückgängig gemachte Umsatzgeschäfte entfallende Umsatzsteuer ist

ebenso wie die korrespondierende Vorsteuer erst in dem Zeitpunkt und in dem Umfang zu

korrigieren, in dem der Auftragnehmer die vereinnahmten Beträge zurückzahlt. Damit führt der

Bundesfinanzhof (BFH) 35 seine Rechtsprechung zur Entgeltsminderung aus 2008 fort. Danach

gilt: Wird die Rückzahlung eines entrichteten Entgelts vereinbart, darf der Unternehmer die

Umsatzsteuer erst bei tatsächlicher Erstattung an den Kunden berichtigen.

23

Umsatzsteuer: Rege „Privatverkäufe“ über eBay können der Umsatzsteuer

unterliegen

Das Finanzgericht Baden-Württemberg 36 hat entschieden, dass „private“ Auktionen auf der

Internet-Plattform eBay unter bestimmten Voraussetzungen der Umsatzsteuer unterliegen. Im

Entscheidungsfall versteigerte ein Ehepaar auf eBay über einen Zeitraum von etwa dreieinhalb

Jahren mehr als 1.200 Gebrauchsgegenstände (im Wesentlichen Spielzeugpuppen,

Füllfederhalter, Porzellan und ähnliche Dinge). Aus den Verkäufen erzielten sie zwischen 20.000

EUR und 35.000 EUR jährlich. Infolgedessen lagen sie über dem Grenzbetrag von 17.500 EUR

im Kalenderjahr, bis zu dem bei Anwendung der sogenannten Kleinunternehmerregelung (§ 19

UStG) keine Umsatzsteuer anfällt. Das Ehepaar war davon ausgegangen, dass die Verkäufe nicht

der Umsatzsteuer unterliegen, da sie nur Gegenstände veräußert hätten, die sie zuvor aus einer

Sammlerleidenschaft heraus - und ohne die Absicht des späteren Wiederverkaufs - über einen

langen Zeitraum hinweg erworben hätten. Das Finanzgericht Baden-Württemberg war jedoch

anderer Auffassung und stufte die Eheleute als Unternehmer ein.

Zur Bestimmung der Unternehmereigenschaft: Ob eine Betätigung als nachhaltig und damit als

unternehmerisch einzuordnen ist, muss anhand einer Reihe verschiedener Kriterien beurteilt

34

BMF- Schreiben vom 30.12.2010 (Az: IV C 5 - S 2353/08/10007)

BFH-Urteil vom 2.9.2010, Az. V R 34/09; BFH-Urteil vom 18.9.2008, Az. V R 56/06

36

FG Baden-Württemberg, Urteil vom 22.9.2010, Az. 1 K 3016/08, Rev. BFH Az. V R 2/11

35

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 17 -

werden, die je nach Einzelfall unterschiedlich zu gewichten sind. Von Bedeutung können

insbesondere die Zahl der verkauften Gegenstände, die Dauer der Verkaufstätigkeit, die

Planmäßigkeit des Handelns und seine Anlage auf Wiederholung, die Intensität des

Tätigwerdens und die Höhe der Erlöse sein. Nach Auffassung des Finanzgerichts BadenWürttemberg war die derart intensive und langfristig angelegte Verkaufstätigkeit auf der

Plattform eBay als nachhaltig zu beurteilen. Ob der Bundesfinanzhof diese Meinung im

Revisionsverfahren zustimmen wird, bleibt abzuwarten.

24

Österreich und sein Bankgeheimnis

Die Nachbarrepublik Österreich hat bisher den deutschen Finanzbehörden nur Einsicht in

Konten und Depots deutscher Staatsbürger gewährt, wenn gegen diese in der Bundesrepublik

Deutschland ein offizielles Verfahren wegen Steuerhinterziehung eröffnet worden war. Dies ist

zukünftig allerdings nicht mehr Voraussetzung dafür, dass Informationen aus Österreich erteilt

werden.

Noch kurz vor der Jahreswende, am 29.12.2010, haben Deutschland und Österreich ein

Revisionsprotokoll zum schon bestehenden Doppelbesteuerungsabkommen geschlossen. Darin ist

auch ein für die Finanzbehörden besserer Informationsaustausch beschlossen worden. Zukünftig

wird Österreich daher auch ohne die offizielle Einleitung eines Steuerstrafverfahrens auf

Ersuchen deutscher Finanzbehörden für die deutsche Steuerfestsetzung relevante

Informationen übermitteln. Jedoch wird es automatische Kontrollmitteilungen nach wie vor

nicht geben.

Weiterhin ist ab dem 01.07. 2011 geplant, die EU-Zinssteuer von derzeit 20 % auf 35 %

anzuheben.

25

Verzicht eines GmbH Gesellschafters auf eine Darlehensforderung kann zu

Werbungskosten führen

Wenn ein geschäftsführender Kleingesellschafter seiner GmbH ein Darlehen gewährt, später

aber auf die Rückzahlung verzichtet, kann der Verzicht zu Werbungskosten bei den Einkünften

aus nichtselbstständiger Arbeit führen, soweit die Darlehensforderung noch werthaltig ist. Im

BFH-Urteilsfall 37 war der Steuerpflichtige als Geschäftsführer an seiner Arbeitgeberin, einer

GmbH, mit rund 5 % beteiligt. Für einen geplanten Börsengang ließ sich die GmbH von ihren

Gesellschaftern Liquiditätshilfedarlehen gewähren. Nachdem der Börsengang gescheitert war

und die GmbH Kapital benötigte, forderten die Großgesellschafter die Kleingesellschafter unter

Hinweis auf die sonst drohende Insolvenz auf, auf ihre Darlehen zu verzichten. In der

Einkommensteuererklärung

machte

der Steuerpflichtige

den Darlehensverlust als

Werbungskosten geltend. Begründung: Er habe den Verzicht zur Rettung seines Arbeitsplatzes

erklärt. Der Bundesfinanzhof war zwar der Ansicht, dass die Darlehensgewährung selbst durch

das Gesellschaftsverhältnis und nicht durch das Arbeitsverhältnis veranlasst war. Die Richter

hielten es aber für naheliegend, dass der Verzicht tatsächlich zur Rettung des Arbeitsplatzes

erklärt wurde.

37

BFH-Urteil vom 25.11.2010, Az. VI R 34/08

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 18 -

Der Bundesfinanzhof hat den Rechtsstreit an das Finanzgericht zurückverwiesen. Sollte das

Finanzgericht zu dem Schluss kommen, dass der Verzicht erklärt wurde, um den Arbeitsplatz zu

sichern, ist zu prüfen, welchen Wert die Darlehensforderung im Zeitpunkt des Verzichts noch

hatte. Denn nur in dieser Höhe sind dem Steuerpflichtigen Aufwendungen entstanden, die er als

Werbungskosten abziehen kann.

26

Nachrüstung von Flüssiggas im Dienstwagen muss nicht als Sachbezug

versteuert werden

Das Problem eines jeden Arbeitnehmers mit Dienstwagen ist der Ansatz der privaten Nutzung

als Sachbezug bzw. sogenannter geldwerter Vorteil. Immer dann, wenn der Pkw auch für

Privatfahrten genutzt werden darf, muss der Arbeitnehmer einer etwaigen Privatnutzung

Rechnung tragen. Dies kann über die Fahrtenbuchmethode geschehen, die in der Praxis bei

Arbeitnehmern allerdings eher selten anzutreffen ist, da sie außerordentlichen Arbeitsaufwand

verursacht. Häufiger wird daher der geldwerte Vorteil, den der Arbeitnehmer durch die

Privatnutzung erlangt, pauschal ermittelt, sodass unter dem Strich allein schon die reine

Möglichkeit der Privatnutzung zu versteuern ist. Dies geschieht über die sogenannte 1 %Regelung. Danach muss der Arbeitnehmer jeden Monat 1 % des Bruttolistenneuwagenpreises im

Zeitpunkt der Erstzulassung im Rahmen seiner Gehaltsabrechnung versteuern.

Aktuell war nun streitgegenständlich, ob auch die Kosten für den nachträglichen Einbau einer

Flüssiggasanlage die Bemessungsgrundlage für die 1 %-Regelung und somit den zu versteuernden

Betrag für den Arbeitnehmer erhöhen. Während sowohl das Finanzamt als auch das

erstinstanzlich angerufene Finanzgericht die Kosten für die Nachrüstung der Flüssiggasanlage in

die Bemessungsrundlage der 1 %-Regelung einbeziehen wollten, entschieden die Richter des

Bundesfinanzhofes38 erfreulicherweise anders. Aufgrund dieser Entscheidung gilt nämlich der

nachträgliche Einbau einer Flüssiggasanlage in ein zur Privatnutzung überlassenes

Firmenfahrzeug nicht als Sonderausstattung, welche in die Bemessungsgrundlage der 1%Regelung einzubeziehen ist. Eine Sonderausstattung im Sinne des Gesetzes liegt, so die

höchstrichterliche Auffassung, ausschließlich dann vor, wenn das Fahrzeug bereits werkseitig im

Zeitpunkt der Erstzulassung damit ausgestattet ist. Dies war im entschiedenen Sachverhalt

nicht der Fall, da die Flüssiggasanlage nachgerüstet wurde. Auch eine anderweitige Versteuerung

kommt nicht in Betracht, denn mit dem Betrag, der nach der 1 %-Regelung als Einnahme

anzusetzen ist, werden sämtliche geldwerten Vorteile abgegolten, die sich aus der Möglichkeit

einer privaten Nutzung des betrieblichen Fahrzeugs ergeben. Unselbstständige

Ausstattungsmerkmale, wie die streitgegenständliche Flüssiggasanlage, können neben der 1 %Regelung daher nicht getrennt bewertet werden.

27

Firmenwagen für Wege zur Arbeit - die tatsächliche Nutzung ist entscheidend

Wer seinen Dienstwagen auch für Fahrten zwischen Wohnung und Arbeitsstätte nutzen darf,

muss neben der 1-%-Regelung zusätzlich noch einen monatlichen Zuschlag von 0,03 % des

Bruttolistenneuwagenpreises im Zeitpunkt der Erstzulassung pro Entfernungskilometer in seiner

Gehaltsabrechnung versteuern. So die grundsätzliche gesetzliche Regelung.

38

BFH Urteil vom 13.10.2010 (Az: VI R 12/09)

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 19 -

Seit längerem ist dabei strittig, ob die vollen 0,03 % auch dann zu versteuern sind, wenn der

Arbeitnehmer tatsächlich nicht den ganzen Monat in den Betrieb fährt. Insbesondere

Arbeitnehmer im Außendienst oder mit einem sogenannten Home-Office haben meist nur wenige

Fahrten im Jahr zum Betrieb. Der Fiskus bestand bisher dennoch auf der vollen 0,03 %Besteuerung. Tatsächlich hatte der Bundesfinanzhof (BFH) in mehreren Entscheidungen aus dem

Jahre 2008 bereits eine andere Überzeugung kund getan. Die Richter waren schon damals der

Meinung, dass es für die Zuschlagsbesteuerung sehr wohl darauf ankommt, wie oft das Fahrzeug

tatsächlich für Wege zwischen Wohnung und Arbeit genutzt wird. Nach Meinung der obersten

Finanzrichter sollten daher nur die tatsächlich durchgeführten Fahrten, und zwar mit 0,002 %

des Bruttolistenneuwagenpreises je Entfernungskilometer, besteuert werden, wenn die

Arbeitsstelle an weniger als 15 Tagen im Monat aufgesucht wird. Nur bei einem Aufsuchen des

Betriebes an mehr als 15 Tagen im Monat soll es zu der Zuschlagsbesteuerung mit 0,03 %

kommen. An dieser Rechtsprechung hat sich das Bundesfinanzministerium jedoch bisher nicht

gestört und weiterhin in allen Fällen die vollen 0,03% versteuert. Der BFH hat sich abermals

hierzu geäußert und seine bisherige Rechtsprechung in drei Urteilen 39 vom 22.09.2010

bestätigt. Es muss abgewartet werden, wie nun die Finanzverwaltung darauf reagiert. In

Anbetracht der Tatsache, dass das oberste deutsche Finanzgericht seine Meinung inzwischen

mehrfach identisch geäußert hat, wird ein Nichtanwendungserlass lediglich eine weitere

Klagewelle lostreten und dürfte daher unwahrscheinlich sein. Fraglich erscheint jedoch, ob die

Finanzverwaltung in Form des Bundesfinanzministeriums über das Gesetzgebungsverfahren die

Streitfrage zukünftig gesetzlich in ihrem Sinne regelt. Die positiven Gerichtsentscheidungen

würden so praktisch ausgehebelt.

28

Sachbezüge in Form von Tankkarten, Benzin- und Geschenkgutscheinen

Die Unterscheidung zwischen Barlohn und Sachzuwendung spielt lohnsteuerlich eine große Rolle.

So kommt z.B. die 44-EUR-Freigrenze nur dann zur Anwendung, wenn der Beschäftigte eine

Sachzuwendung - nicht aber Barlohn - vom Arbeitgeber erhält. In gleich fünf Urteilen hat sich

der Bundesfinanzhof 40 aktuell mit der Behandlung von Tankkarten, Benzin- und

Geschenkgutscheinen beschäftigt. Dabei erteilte er der Auffassung der Finanzverwaltung, die

den Begriff Sachzuwendung bislang äußerst restriktiv ausgelegt hat, eine klare Absage.

Als Steuervorteile für Sachzuwendungen kommen insbesondere folgende Vergünstigungen in

Betracht:

1.

Kostenlose oder verbilligte Sachbezüge können bis zu einer Monatsgrenze von 44 EUR insgesamt für alle Vorteile - steuerfrei erbracht werden.

2.

Vom Betrieb angebotene Waren oder Dienstleistungen können Arbeitnehmer mit einem

Kostenvorteil von bis zu 1.080 EUR pro Jahr steuerfrei beziehen.

Den insgesamt 5 Urteilen 41 des Bundesfinanzhofs lagen unterschiedliche Sachverhalte

zugrunde: Im ersten Fall hatte der Arbeitgeber der Belegschaft das Recht eingeräumt, bei

einer bestimmten Tankstelle gegen Vorlage einer elektronischen Tankkarte, auf der die Literzahl

39

BFH-Urteile vom 22.09.2010 (Az: VI R 57/09; VI R 55/09 und VI R 54/09)

40

BFH-Urteile vom 11.11.2010: Az. VI R 27/09, Az. VI R 41/10, Az. VI R 40/10, Az. VI R 21/09, Az. VI R 26/08

41

BFH-Urteile vom 11.11.2010: Az. VI R 27/09, Az. VI R 41/10, Az. VI R 40/10, Az. VI R 21/09, Az. VI R 26/08

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 20 -

eines bestimmten Kraftstoffs und ein Höchstbetrag von 44 EUR gespeichert waren, auf seine

Kosten tanken zu dürfen. Im zweiten und dritten Fall erhielten mehrere Arbeitnehmer

monatlich Benzingutscheine, mit denen an einer beliebigen Tankstelle getankt werden konnte. Die

Gutscheine enthielten den Namen des Arbeitnehmers und lauteten z.B.: „Gutschein über PKWTreibstoff SUPER bleifrei - 29 Liter, einzulösen im November 2007“. Die Arbeitnehmer

bezahlten an der Tankstelle. Anschließend erstattete der Arbeitgeber ihnen den Betrag und

bestätigte dies auf dem Gutschein. Im vierten Fall ging es um Gutscheine im Wert von 20 EUR,

die der Arbeitgeber seinen Arbeitnehmern zum Geburtstag überließ, um diese bei einer

Buchhandelskette einzulösen. Im fünften Fall war der Arbeitgeber verpflichtet, neben dem

Gehalt verschiedene Zusatzleistungen zu erbringen. U.a. gewährte er einen regelmäßigen

Gutschein-, Waren- oder Dienstleistungsbezug nach Wunsch des Arbeitnehmers im Wert von 44

EUR. Bis zum 30.11. eines Jahres konnten die Arbeitnehmer bestimmen, welche konkreten

Waren, Dienstleistungen oder Gutscheine sie im Folgejahr beziehen wollten. In allen Fällen

behandelten die Arbeitgeber die Zuwendungen als Sachlohn und hielten angesichts der 44-EURFreigrenze keine Lohnsteuer ein. Die Finanzämter und Finanzgerichte hingegen gingen

umfänglich von Barlohn aus. Der Bundesfinanzhof erteilte dieser Sichtweise schließlich eine

Absage und gab den Klagen statt.

Mit seinen Urteilen hat der Bundesfinanzhof folgende neue Grundsätze zur Abgrenzung von

Bar- und Sachlohn aufgestellt. Hierbei ist festzuhalten, dass Sachbezüge entgegen der

bisherigen Verwaltungsmeinung auch dann vorliegen können, wenn der Gutschein einen

Höchstbetrag, zum Beispiel die 44 EUR, enthält.

1.

2.

3.

29

Ob Barlohn oder ein Sachbezug vorliegt, entscheidet sich danach, was der Arbeitnehmer

vom Arbeitgeber auf Grundlage der arbeitsrechtlichen Vereinbarung beanspruchen kann Geld oder eine Sache. Kann der Arbeitnehmer lediglich die Sache selbst beanspruchen,

liegen Sachbezüge vor. Unerheblich ist dann, ob der Arbeitnehmer die Sache unmittelbar

vom Arbeitgeber bezieht oder auf Kosten des Arbeitgebers von einem Dritten. Von

Sachlohn ist selbst dann auszugehen, wenn der Arbeitgeber dem Arbeitnehmer Geld mit

der Auflage zuwendet, den Geldbetrag nur zum Erwerb der geschuldeten Sache zu

verwenden.

Ein Sachbezug liegt auch vor, wenn Arbeitnehmern lediglich Gutscheine überlassen

werden, die sie zum Bezug einer von ihnen selbst auszuwählenden Sach- oder

Dienstleistung berechtigen und die bei einem Dritten einzulösen oder auf den Kaufpreis

anzurechnen sind.

Hat der Arbeitnehmer dagegen auch einen Anspruch darauf, dass sein Arbeitgeber ihm

anstelle der Sache den Barwert auszahlt, liegen selbst dann keine Sachbezüge vor, wenn

der Arbeitgeber schlussendlich die Sache zuwendet.

Im Ausland lebende Steuerpflichtige mit einer Standby-Wohnung im Inland

Eine sogenannte „Standby-Wohnung“ im Inland kann zur unbeschränkten Steuerpflicht führen.

Dies entschied das Finanzgericht (FG) Kassel mit Urteil vom 13.12.2010 (Az: 3 K 1060/09). Im

entschiedenen Einzelfall führte das zur Entscheidung, dass die Unterhaltung einer sogenannten

Standby-Wohnung in Deutschland durch eine ansonsten im Ausland lebende Flugbegleiterin zu

einer unbeschränkten Steuerpflicht im Inland führen kann. Es ging konkret um eine

Flugbegleiterin, die mit ihrem Ehemann im europäischen Ausland lebt. Die Arbeitgeberin der

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 21 -

Flugbereiterin verlangte, dass ihre Mitarbeiter im Einzugsbereich von 50 km zu ihrem

Einsatzflughafen über eine Unterkunft verfügten. Der Einsatzflughafen der klagenden

Flugbegleiterin liegt im Bundesgebiet. Sie mietete in der Nähe ihres Einsatzflughafens eine 26

qm große 1,5-Zimmerwohnung mit Küche und Bad an. Die Klägerin hielt sich durchschnittlich nur

zwei bis drei Nächte pro Monat in der Wohnung auf. Dies tat sie nur in den Fällen, in denen es

für ihren Dienst oder mehrtägige Schulungen erforderlich war. Der Arbeitgeber der

Flugbegleiterin behandelte diese als beschränkt steuerpflichtig. Er versteuerte nur den

Inlandsanteil ihres Lohns in Deutschland. Das zuständige Finanzamt hingegen erließ

Nachforderungsbescheide hinsichtlich Lohnsteuer, Kirchensteuer und Solidaritätszuschlag. Es

vertrat die Ansicht, wegen des Unterhaltens der Standy-Wohnung sei die Klägerin in

Deutschland unbeschränkt einkommensteuerpflichtig. Hiergegen klagte die Flugbegleiterin und

diese Klage wurde vom FG Kassel abgewiesen. Das Gericht begründete seine Entscheidung damit,

dass die Klägerin mit der Standby-Wohnung einen inländischen Wohnsitz habe und deshalb in

Deutschland unbeschränkt steuerpflichtig sei. Hierbei spiele es keine Rolle, dass die Wohnung

nur klein und einfach eingerichtet ist. Auch die nur geringe Zahl an Übernachtungen in dieser

Wohnung stehe einer unbeschränkten Steuerpflicht in Deutschland nicht entgegen. Dass die

Klägerin die Standby-Wohnung subjektiv nicht als häusliche Bleibe, sondern lediglich als bloße

Schlafstelle und Hotelersatz ansehe, ändere ebenfalls nichts an dieser Beurteilung. Die

Flugbegleiterin habe die Wohnung während ihrer unbefristeten Tätigkeit für die Fluglinie als

Mieterin auf Dauer genutzt. Aufgrund der Übernachtungen sei auch eine Nutzung zu

Wohnzwecken erfolgt. Allein auf diese objektiven Merkmale und nicht auf die subjektive

Einschätzung der Klägerin komme es an. Daher seien die Nachforderungsbescheide zu Recht

ergangen.

30

Umsatzsteuerlicher Vorsteuerabzug aus Dacheindeckung wegen Photovoltaik

Wer auf seiner privaten Immobilie eine Photovoltaikanlage betreibt, ist insoweit

einkommensteuerlich und umsatzsteuerlich ein Unternehmer. Insbesondere umsatzsteuerlich

stellt dies einen Vorteil dar, da die Umsatzsteuer aus den Anschaffungs- und Installationskosten

der Photovoltaikanlage vom Finanzamt als Vorsteuer erstattet wird. Im Gegenzug wird der

Verkauf des erzeugten Stroms an den Netzbetreiber ebenfalls der Umsatzsteuer unterworfen.

Die auf den Verkaufspreis aufzuschlagende Umsatzsteuer ist aber lediglich ein durchlaufender

Posten. Die Umsatzsteuer wird zu der üblichen Einspeisevergütung einfach hinzugerechnet, im

Anschluss vom Netzbetreiber mit überwiesen und schließlich vom Anlagenbetreiber an das

Finanzamt abgeführt. Eine wirtschaftliche Belastung geht aus der Umsatzbesteuerung also nicht

hervor; zudem verbleibt der deutliche wirtschaftliche Vorteil aufgrund des Vorsteuerabzuges

vor allem im Anschaffungszeitraum. Steuerlich strittig war nun bisher, aus welchen weiteren

Kosten, neben den Anschaffungs- und Installationskosten, der Betreiber der Photovoltaikanlage

den Vorsteuerabzug geltend machen darf. Insbesondere kommt hier eine eventuelle

Neueindeckung des Daches, auf dem die Anlage installiert wird, in Frage. Bisher galt die

restriktive Auffassung der Oberfinanzdirektion Frankfurt vom 10.07.2008 (Az: S 7300 A),

wonach die Kosten einer Dachsanierung grundsätzlich nicht durch die Installation der

Photovoltaikanlage verursacht sind. In der Folge war daher auch der Vorsteuerabzug aus den

Kosten der Dachsanierung nicht möglich.

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 22 -

Das Finanzgericht Nürnberg 42hat nun in einem Urteil eine andere, wesentlich

steuerzahlerfreund-ichere Auffassung vertreten. Nach Meinung der erstinstanzlichen Richter

ist ein Vorsteuerabzug aus der Dacheindeckung sehr wohl möglich, soweit das Dach als

Untergrund für die Photovoltaikanlage dient. Im angesprochenen Urteil wurde ein Gebäude

komplett neu eingedeckt und auf der Südseite des Daches eine Photovoltaikanlage zur

Stromgewinnung installiert. Hinsichtlich dieser Südseite, im Urteilsfall immerhin 57,43 % des

gesamten Daches, ließ das Gericht den Vorsteuerabzug zu. Die Auffassung des Gerichts war

dergestalt, dass die Dachsanierung und die damit zusammenhängenden Arbeiten insoweit in

einem objektiv erkennbaren wirtschaftlichen Zusammenhang mit der Stromgewinnung durch die

Photovoltaikanlage stehen. Leider hat sich das Finanzamt mit dieser auf EU-Recht beruhenden

Auffassung nicht abgefunden und ist in den Revisionszug nach München vor den

Bundesfinanzhof43 gegangen. Betroffenen sei im Falle einer ablehnenden Entscheidung des

Finanzamtes empfohlen, hier Einspruch einzulegen. Außerdem war es im abgeurteilten Fall so,

dass das Unternehmen, das mit der Installation der Photovoltaikanlage beauftragt war, den

ausdrücklichen Rat zur Dachsanierung geben hatte. Da also die Dachsanierung nachweislich

durchgeführt wurde, um der Photovoltaikanlage eine ausreichende Grundlage zu bieten, stehen

die Chancen für einen Ausgang des Revisionsverfahrens zugunsten des Steuerpflichtigen

eigentlich gut.

31

Spruch des Monats

„Meine Meinung: Statistik ja, aber mit Augenmaß!“

Hans Peter Stihl

geb. am 18.04.1932

deutscher Unternehmer

1988-2001 Präs. Dt. Industrie- u. Handelstag (DIHT)

entnommen aus: www.zitate.de

42

43

Finanzgericht Nürnberg Urteil vom 13.04.2010 (Az: 2 K 952/2008)

BFH Revision Aktenzeichen XI R 29/10

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 23 -

32

Erneuerung eines Asbestdaches des eigengenutzten Einfamilienhauses als

außergewöhnliche Belastung

Mit dem anhängigen Verfahren vor dem Bundesfinanzhof 44 soll geklärt werden, ob

Aufwendungen für eine Asbestdachsanierung einer selbstgenutzten Immobilie als

außergewöhnliche Belastung zu berücksichtigen sind, wenn die Zwangsläufigkeit der

Dachsanierung nicht durch ein zuvor erstelltes amtliches Gutachten nachgewiesen worden ist.

In der Vorinstanz hatten hier die Richter des Finanzgerichts Rheinland-Pfalz 45 bereits im

Sinne des Immobilieneigentümers entschieden. Ihrer Meinung nach liegt in der Dachsanierung

eindeutig eine außergewöhnliche Belastung vor, wenn die Erneuerung eines asbesthaltigen Daches

bei einem Reihenhaus vorgenommen werden muss, weil sämtliche Nachbarn dies beschlossen

haben und beim Abschneiden der asbesthaltigen Platten definitiv Asbest freigesetzt werden

würde. Allerdings macht das erstinstanzliche Finanzgericht Einschnitte in der Absetzbarkeit

der Höhe nach. So können die Aufwendungen nur insoweit berücksichtigt werden, als sie auf die

vorzeitige Dacherneuerung entfallen. Ausgegangen wird hier von einer 50-jährigen

Nutzungsdauer eines Gebäudes, weshalb für jedes Jahr vor Ablauf der 50-jährigen

Nutzungsdauer ein Fünfzigstel steuermindernd als außergewöhnliche Belastung angesetzt werden

kann. Der nicht abzugsfähige Teil wird durch die Verlängerung der Lebensdauer des neuen

Daches gegenüber der restlichen Nutzungsdauer des bisherigen Daches gesehen. Eine

Unterscheidung zur allgemeinen Absetzbarkeit einer Asbestsanierung als außergewöhnliche

Belastungen könnte darin liegen, dass der Kläger im aktuellen Verfahren sich der Sanierung bzw.

der Freisetzung von Asbest nicht entziehen konnte. Hätte er sein Dach nicht saniert, hätten die

Platten der angrenzenden Häuser durchgeschnitten werden müssen, was zwangsläufig zur

Schadstofffreisetzung geführt hätte. Auf der anderen Seite kann von einem Steuerpflichtigen

nicht erwartet werden, dass er mit der Sanierung bis zur Schadstofffreisetzung wartet,

weshalb Bürger, in deren Häusern Asbest verbaut ist, das erstinstanzliche Verfahren als Vorbild

nehmen und das anhängige Verfahren vor dem Bundesfinanzhof im Auge behalten sollten.

Zuzüglich zu dieser Berechnung können jedoch nach der positiven Meinung der Finanzrichter die

Entsorgungskosten für die alten Asbestplatten unbegrenzt als außergewöhnliche Belastung

abgezogen werden. Ebenso sehen die Richter aus Rheinland-Pfalz keinen Grund für ein Gutachten

über die Schädlichkeit der Freisetzung von Asbestfasern, da deren Gesundheitsschädlichkeit

auf gesicherten Erkenntnissen beruht und allgemein bekannt ist.

33

Kosten der künstlichen Befruchtungen sind grundsätzlich außergewöhnliche

Belastungen

In einigen Steuerinfo der letzten Jahre wurde dieses Thema angesprochen. Das erstinstanzliche

Finanzgericht Niedersachsen hatte mit dem Urteil vom 05. Mai 2010 (Az: 9 K 231/07) den Abzug

von Kosten einer künstlichen Befruchtung erheblich erweitert. Mittlerweile liegt dazu auch eine

positive Entscheidung des Bundesfinanzhofs aus München vor. Bisher hatte die Rechtsprechung

nicht sämtliche Kosten einer künstlichen Befruchtung zum Abzug als außergewöhnliche

Belastungen zugelassen. Unterschieden wurde ob die künstliche Befruchtung auf eine

Empfängnisunfähigkeit der Frau oder eine Zeugungsunfähigkeit des Mannes zurückzuführen war.

44

45

BFH Aktenzeichen VI R 47/10

FG Rheinland-Pfalz Urteil vom 12.11.2009 (Az: 6 K 2314/07)

68621258 – Michael Schneider - Dipl. Finw. (FH)

- 24 -

Sofern die Frau empfängnisunfähig ist, konnten die erheblichen Kosten einer künstlichen

Befruchtung steuermindernd als außergewöhnliche Belastungen zum Ansatz gebracht werden. In