Customer Equity Excellence

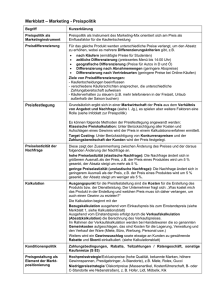

Werbung