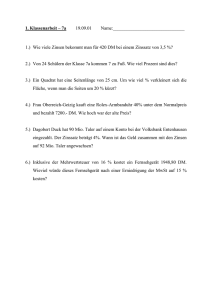

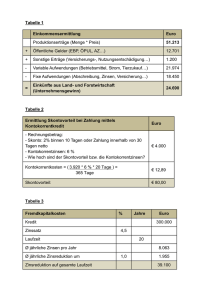

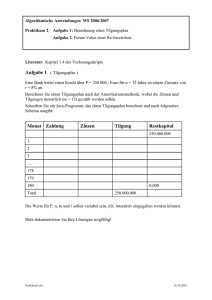

Die Bestimmung der Zinssätze

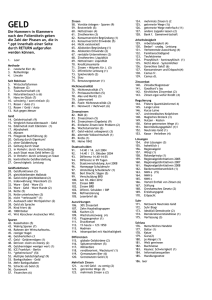

Werbung