Vorlesung Industrieökonomik II

Werbung

Vorlesung Industrieökonomik II

Prof. Dr. Ulrich Schwalbe∗

Wintersemester 2007 / 2008

∗ Ich

danke meinen Mitarbeitern, Frau Dr. Tone Arnold und Herrn PD Dr. Jörg Naeve für

zahlreiche Verbesserungsvorschläge und Korrekturen.

Inhaltsverzeichnis

1 Wettbewerbsbeschränkungen

1.1 Kartelle und Kollusionen . . . . . . . . . . . .

1.2 Kartellbildung und wiederholte Interaktionen

1.3 Unternehmenszusammenschlüsse . . . . . . . .

1.4 Takeovers . . . . . . . . . . . . . . . . . . . .

1.5 Marktschranken . . . . . . . . . . . . . . . . .

1.6 Überkapazitäten und Limit Pricing . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

1

1

3

9

32

38

41

2 Vertikale Restriktionen

2.1 Doppelte Marginalisierung .

2.2 Preisdiskriminierung . . . .

2.3 Ausschließlichkeitsbindungen

2.4 Franchising . . . . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

53

54

57

59

63

3 Forschung und Entwicklung

3.1 Klassifikation von Prozessinnovationen

3.2 Patentrennen . . . . . . . . . . . . . .

3.3 Patente . . . . . . . . . . . . . . . . .

3.4 Forschungskooperationen . . . . . . . .

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

67

67

69

72

74

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

iii

Inhaltsverzeichnis

iv

1 Wettbewerbsbeschränkungen

1.1 Kartelle und Kollusionen

(vgl. Oz Shy, S. 78 f.)

Kartelle und Monopole mit mehreren Betrieben sind Organisationsformen und Vertragsvereinbarungen zwischen Betrieben, Unternehmen oder Ländern. Betrachtet man z. B.

die OPEC (Organisation of the Petroleum Exporting Countries), dann handelt es sich

bei diesem Kartell der erdölexportierenden Länder um eine Organisation, die mit den

einzelnen Ländern Verträge über die zu produzierenden Mengen und damit indirekt auch

über den Weltpreis für Rohöl schließt. Ein anderes Beispiel wäre die IATA (International

Air Transport Association), die die Flugpreise festlegt.

Ein Monopol mit mehreren Betrieben ist ähnlich wie ein Kartell mit dem Unterschied,

dass hier alle Betriebe einem Eigentümer gehören. Ein solches Monopol entsteht z. B.

dann, wenn sich alle Firmen in einer Industrie zusammenschließen oder wenn einem

Monopolisten mehrere Betriebe gehören, die das selbe Produkt herstellen.

Im Unterschied zum Kartell hat das Monopol mit mehreren Betrieben die Möglichkeit,

einen oder mehrere Betriebe zu schließen (oder neue aufzumachen). Ein Kartell wird im

allgemeinen keine Betriebe schließen, da dem Kartell die Betriebe nicht gehören. Und ein

Eigentümer in einem Kartell wird einer Schließung seines Betriebes nicht zustimmen, weil

er danach kaum damit rechnen kann, dass die anderen Kartellmitglieder ihn langfristig

an ihren Gewinnen beteiligen würden.

Betrachten wir eine lineare aggregierte Preis–Absatz–Funktion

p(y) = a − by.

Weiterhin wird angenommen, dass es n Firmen i = 1, . . . , n gibt. Die von Firma i

produzierte Menge wird mit yi bezeichnet. Jede Firma hat die gleiche Kostenfunktion

Ci (yi ) = F + c yi2 ,

F, c > 0.

Die zugehörigen Durchschnitts- und Grenzkostenfunktionen sind

ACi (yi ) =

F

+ c yi

yi

und

MCi (yi ) = 2 c yi .

1

1 Wettbewerbsbeschränkungen

Graphisch sieht die Kostenstruktur wie folgt aus.

MCi

MCi (yi )

ACi

ACi (yi )

yi

Bilden die n Firmen ein Kartell, so legen sie gemeinsam die Produktionsmengen aller n

Firmen so fest, dass die Summe der Gewinne maximiert wird.

Sei πi (yi ) der Gewinn der Firma i, dann ist der Gesamtgewinn des Kartells

Π(y1 , y2 , . . . , yn ) =

n

X

πi (yi ).

i=1

P

Der Gesamtoutput des Kartells ist Y = ni=1 yi .

Das Optimierungsproblem des Kartells lautet

max Π(y1 , y2 , . . . , yn ) =

y1 ,y2 ,...,yn

"

a−b

n

X

i=1

yi

#

n

X

i=1

yi

!

−

n

X

Ci (yi ).

i=1

Die n Bedingungen erster Ordnung ergeben sich als:

n

X

∂Cj

∂Π

yi −

= a − 2b

0=

∂yj

∂yj

i=1

= MR(Y ) − MCj (yj ) j = 1, 2, . . . , n.

Hieraus kann man das folgenden Theorem ableiten:

Theorem 1 Der gewinnmaximierende Output des Kartells ergibt sich durch

Gleichsetzen der Grenzkosten jedes Kartellmitglieds mit dem Grenzerlös, ausgewertet an der Stelle des Gesamtoutputs.

2

1.2 Kartellbildung und wiederholte Interaktionen

Da alle Betriebe die gleiche Kostenfunktion und damit auch die selbe Grenzkostenfunktion haben, die zudem strikt monoton ist, muss für die Lösung der Bedingungen erster

Ordnung gelten, dass y1 = y2 = . . . = yn = y ist. Anders ausgedrückt: Jeder Betrieb im

Kartell produziert die gleiche Menge, d. h., die einzige Lösung des Problems ist symmetrisch.

In diesem Fall vereinfachen sich die Bedingungen erster Ordnung für alle n Firmen zu

a − 2bny = 2cy

⇐⇒

y=

a

.

2(b n + c)

Der Gesamtoutput des Kartells und der Marktpreis sind

Y = ny =

na

a (b n + 2 c)

und p = a − b Y =

.

2 (b n + c)

2(b n + c)

Wenn n = 1 gilt, dann sind die Menge und der Preis des Kartells gleich der Menge und

dem Preis eines Monopols. Man sieht unmittelbar, dass mit der Zahl der Kartellmitglieder sowohl der Output jeder Firma als auch der Marktpreis fallen. Also werden auch der

Erlös und der Gewinn jeder Firma mit einer steigenden Anzahl der Kartellmitglieder

fallen. Daher versuchen viele Organisationen (wie z. B. die mittelalterlichen Zünfte und

Gilden) die Zahl derjenigen zu beschränken, die in ihrem Bereich tätig werden.

1.2 Kartellbildung und wiederholte Interaktionen

(vgl. Oz Shy, S. 116 ff.)

Bisher waren wir sowohl im Cournot– als auch im Bertrand–Modell immer davon ausgegangen, dass die Firmen immer nur einmal miteinander konkurrieren. Allerdings beobachtet man in der Realität immer wiederholte Interaktionen zwischen den Oligopolisten. Im folgenden werden wir die Anreize zur Kartellbildung zwischen Firmen im

Oligopol untersuchen, wenn die Firmen häufig miteinander interagieren. Es wird sich

zeigen, dass eine Absprache nicht eingehalten werden wird, wenn die Firmen nur einmal

(oder nur endlich oft) miteinander interagieren. Dies ändert sich jedoch, wenn die Firmen unendlich oft interagieren oder zumindest keine bestimmte Anzahl von Runden‘

’

vorgegeben ist.

Wir betrachten ein einfaches Cournot–Modell mit zwei Firmen. Wir bezeichnen den

Gesamtoutput mit Y = y1 + y2 . Die Preis–Absatz–Funktion ist gegeben durch p(Y ) =

1 − Y = 1 − y1 − y2 . Weiterhin wird angenommen, dass die Produktion kostenlos erfolgt.

Nichtkooperatives Verhalten Jede der beiden Firmen maximiert ihren Gewinn πi (y1 , y2 ) =

(1 − y1 − y2 ) y1 . Daraus resultieren die Reaktionsfunktionen y1 (y2 ) = (1 − y2 )/2 und

y2 (y1 ) = (1 − y1 )/2. Als Outputmengen im Cournot–Nash Gleichgewicht ergeben sich

y1 = y2 = 1/3. Dieser Output wird als mittlerer Output (M ) bezeichnet. Die Gewinne

in diesem Fall betragen π1 = π2 = 1/9.

3

1 Wettbewerbsbeschränkungen

Kooperatives Verhalten Wir nehmen nun an, dass die Firmen ein Kartell bilden, wie

wir es bereits analysiert haben. In einem solchen Fall werden sie sich wie ein Monopol

verhalten. Hier ergibt sich als Gleichgewichtsbedingung Grenzerlös gleich Grenzkosten,

d. h., MR(Y ) = 1 − 2 Y = 0 = MCi , für i = 1, 2. Daraus ergibt sich die Gesamtmenge

Y = 1/2. Wenn beide Firmen die gleiche Menge produzieren, dann ergibt sich y1 =

y2 = 1/4. Diese Outputmengen werden als niedrige (L) Outputmengen bezeichnet. Der

resultierende Marktpreis ist p = 1/2. Die Gewinne der beiden Firmen sind π1 = π2 = 1/8.

Abweichen vom Kartell Angenommen, die Firma 2 hält sich an die Kartellvereinbarung und produziert den Kartelloutput y2 = 1/4. In diesem Fall könnte die andere Firma

ihren Gewinn erhöhen, wenn sie von der Kartellvereinbarung abweicht. Dies sieht man

daran, dass ihre beste Antwort auf den Output y2 = 1/4 nicht 1/4 beträgt. Einsetzen

von y2 = 1/4 in ihren Gewinn ergibt: π1 = (1 − y1 − 1/4)y1 . Ableiten und gleich 0

setzen ergibt: 0 = 3/4 − 2y1 . Daraus folgt y1 = 3/8. Dieser Output wird als hoher (H)

Output bezeichnet. Die produzierte Outputmenge beträgt Y = 3/8 + 1/4 = 5/8 und die

Gewinne sind π1 = 9/64 und π2 = 3/32.

Diese Ergebnisse, zusammen mit einigen weiteren, die hier nicht nachgerechnet wurden,

können in der folgenden Auszahlungsmatrix zusammengefasst werden.

y1 = L

y1 = M

y1 = H

y2 = L

1/8, 1/8 5/48, 5/36 3/32, 9/64

.

y2 = M 5/36, 5/48 1/9, 1/9 7/72, 7/64

y2 = H 9/64, 3/32 7/64, 7/72 3/32, 3/32

Aus dieser Auszahlungsmatrix kann man das folgende Theorem herleiten:

Theorem 2 Im einmal wiederholten Spiel (one-shot game) gilt:

1. Es existiert ein eindeutiges Cournot–Nash Gleichgewicht mit y1 = y2 = 1/3;

2. dieses Gleichgewicht wird vom kooperativen Ergebnis‘ y1 = y2 = 1/4 domi’

niert.

Wir können uns dies auch in einer Grafik klar machen, die wir der Übersichtlichkeit

halber schrittweise entwickeln.

Wir beginnen mit dem Cournot–Nash Gleichgewicht.

4

1.2 Kartellbildung und wiederholte Interaktionen

y2

R1 (y2 )

M

R2 (y1 )

y1

M

Die Linse, die die beiden Isogewinnlinien aufspannen, zeigt, dass es Möglichkeiten gibt,

durch eine Kartellvereinbarung den Gewinn beider Firmen zu erhöhen. Eine solche Vereinbarung, in der beide Firmen die selbe Menge produzieren, sieht wie folgt aus.

y2

R1 (y2 )

M

L

R2 (y1 )

L

M

y1

Für beide Firmen gibt es allerdings einen Anreiz, von der Kartellvereinbarung abzuweichen. Gegeben, dass Firma 2 die Kartellmenge produziert, kann Firma 1 den höchsten

Gewinn erzielen, wenn sie waagerecht auf ihre Reaktionsfunktion abweicht.

5

1 Wettbewerbsbeschränkungen

y2

R1 (y2 )

M

L

R2 (y1 )

L

y1

M H

Entsprechend für Firma 2.

y2

R1 (y2 )

H

M

L

R2 (y1 )

L

M H

y1

Die fünf anderen denkbaren Outputkombinationen (H, H), (H, M ), (M, H), (L, M ) und

(M, L), zeichnen wir lediglich ein, da die Grafik auch so schon unübersichtlich geworden

ist.

6

1.2 Kartellbildung und wiederholte Interaktionen

y2

R1 (y2 )

H

M

L

R2 (y1 )

L

M H

y1

Das unendlich oft wiederholte Spiel

Nehmen wir nun einmal an, die beiden Firmen existieren für immer. Die Firmen interagieren also nicht nur einmal, sondern wiederholt, genauer unendlich oft. Eine Alternative zu dieser Annahme wäre die folgende: Nach jeder Runde gibt es eine positive

Wahrscheinlichkeit, dass es noch eine weitere Interaktion gibt.

Das Spiel verläuft wie folgt: In jeder Periode t beobachten beide Firmen was sie in allen

vorhergehenden Perioden gespielt haben. In jeder Periode t wählt eine Firma also einen

Output yi (t) ∈ {L, M, H}.Eine Strategie einer Firma ist nun eine Liste von Outputniveaus in Abhängigkeit von den Outputmengen beider Firmen, die in allen vorhergehenden

Perioden gewählt wurden.

Natürlich ist die Zukunft für eine Firma nicht genauso wichtig wie die Gegenwart, sie

wird also zukünftige Gewinne diskontieren. Der Diskontfaktor ist gegeben durch ρ =

1

, wobei r den Zinssatz bezeichnet. Wenn der Zinssatz steigt, wird ρ geringer und die

1+r

Zukunft bekommt ein geringeres Gewicht.

Es wird angenommen, dass eine Firma die Summe des gegenwärtigen und der diskontierten zukünftigen Gewinne maximiert. Diese Summe ist gegeben durch:

Πi =

∞

X

ρt πi (t)

t=0

Dabei sind die Werte von πi (t) in der Auszahlungsmatrix gegeben.

Im folgenden wollen wir aus der unendlich großen Menge möglicher Strategien nur eine

kleine Teilmenge betrachten. Mit Hilfe dieser Strategien kann gezeigt werden, dass es im

unendlich oft wiederholten Spiel andere Gleichgewichte geben kann, als die Wiederholung

des eindeutigen Cournot–Nash Gleichgewichts aus dem One-shot game.

Diese Art von Strategien werden als Trigger–Strategien bezeichnet.

7

1 Wettbewerbsbeschränkungen

Trigger–Strategien

Eine Trigger–Strategie ist wie folgt gegeben: Eine Firma wählt den kooperativen Output yi (τ ) = L in jeder Periode τ , solange die andere Firma in allen Perioden t =

0, 1, 2, . . . , τ − 1 ebenfalls die Menge yj (τ ) = L produziert hat. Hat jedoch eine der

Firmen in irgendeiner Periode t ∈ {0, 1, 2, . . . , τ − 1} etwas anderes als den kooperativen Output L gewählt, dann wird sie für die gesamte Zukunft den nichtkooperativen

Duopol–Output wählen, d. h., sie wählt yi (t) = M für alle t = τ, τ + 1, τ + 2, . . ..

Formal kann man eine Trigger–Strategie wie folgt beschreiben:

Definition 1 Spieler i verwendet eine Trigger–Strategie, wenn für jede Periode

τ , τ = 1, 2, . . . gilt:

L solange y1 (t) = y2 (t) = L

für alle t = 0, 1, . . . , τ − 1

yi (τ ) =

M sonst

Durch das Abweichen eines Spielers in einer Periode von der Kartellvereinbarung wird

also eine unendlich lange dauernde Bestrafung ausgelöst (Trigger = Auslöser).

Gleichgewicht in Trigger–Strategien

Im folgenden wird nun untersucht, unter welchen Bedingungen Trigger–Strategien zu

einem Gleichgewicht im unendlich oft wiederholten Cournot–Oligopol führen. Man kann

sich leicht überlegen, dass für einen kleinen Diskontfaktor eine Kooperation kein Gleichgewicht sein wird. In diesem Fall lohnt es sich für eine Firma von der Kartellvereinbarung

abzuweichen, um heute einen kurzfristigen Gewinn aus einer Abweichung zu machen und

sich in der (diskontierten) Zukunft mit dem Cournot–Gewinn zufrieden zu geben. Für

einen hinreichend großen Diskontfaktor gilt dies jedoch nicht mehr:

Theorem 3 Wenn der Diskontfaktor hinreichend groß ist, dann ist das Resultat, bei

dem beide Firmen Trigger–Strategien spielen ein (teilspielperfektes) Gleichgewicht.

Formal: Die in Definition 9 gegebenen Trigger–Strategien sind ein Gleichgewicht,

wenn ρ > 9/17.

Beweis. Wir betrachten eine repräsentative Periode (τ ) und unterstellen, dass keine

der beiden Firmen in einer der Perioden t = 1, 2, . . . , τ − 1 von der Kartellvereinbarung

abgewichen ist. Wenn nun Firma 1 abweicht und ihre (kurzfristige) beste Antwort auf L

spielt, d. h. den Output H wählt, erhält sie einen Gewinn in Höhe von π1 (t) = 9/64 >

1/8. Da jedoch Firma 1 in Periode τ abgewichen ist, besagt die Trigger–Strategie, dass

Firma 2 die Aktion y2 (t) = M für alle t ≥ τ + 1 wählen wird. In Periode τ + 1 beträgt

1 1

, wobei wir davon ausgehen, dass

die Summe der diskontierten Gewinne für Firma 1 1−ρ

9

8

1.3 Unternehmenszusammenschlüsse

Firma 1 jeweils ihre beste Antwort wählt, also ebenfalls M produziert.

Wenn also Firma 1 in Periode τ abweicht, dann beträgt die Summe ihrer diskontierten

Gewinne:

Π′1 =

9

ρ 1

+

.

64 1 − ρ 9

Wenn die Firma 1 in Periode τ jedoch nicht abweicht, dann werden beide Firmen sich

an die Kartellvereinbarung halten und den niedrigen Output herstellen. Die Summe der

diskontierten Gewinne beträgt in diesem Fall

Π1 =

1 1

.

1−ρ8

Vergleicht man diese beiden Ausdrücke, dann stellt man fest, dass ein Abweichen von

der Kartellvereinbarung nicht sinnvoll ist, wenn ρ > 9/17, da dann Π′1 < Π1 ist, ein

Abweichen also zu niedrigeren diskontierten Profiten führen würde.

In einem zweiten Schritt muss nun noch gezeigt werden, dass eine Firma – gegeben die

Trigger–Strategie der anderen Firma – kein Interesse daran hat, jemals wieder von der

Cournot–Menge M abzuweichen. Spieltheoretisch gesprochen müssen wir zeigen, dass die

Trigger–Strategie auch außerhalb des Gleichgewichtspfades optimal ist. Wenn nun eine

Firma abgewichen ist, dann wird diese Firma von der nächsten Periode an gemäß der

Trigger-Strategie immer den Cournot–Output M produzieren. Die beste Antwort darauf

für die andere Firma ist jedoch, ebenfalls immer die Cournot–Menge M zu produzieren,

also genau das, was die Trigger-Strategie für sie vorschreibt. Anders ausgedrückt, die

beiden Trigger-Strategien bilden ein teilspielperfektes Nash–Gleichgewicht.

Diese Überlegung zeigt, dass in einem Modell, in dem die Oligopolisten unendlich oft

interagieren, auch andere Gleichgewichte möglich sind als das, dass in jeder Periode das

Cournot–Nash Gleichgewicht gespielt wird. Konkret kann es in diesem Fall zur Bildung

eines Kartells kommen, in dem beide Firmen die halbe Monopolmenge produzieren.

1.3 Unternehmenszusammenschlüsse

(vgl. Oz Shy, Abschnitt 8.2, S. 173 ff.)

In der Industrieökonomik wird u. a. die Frage untersucht, warum in bestimmten Industrien eine hohe, in anderen jedoch nur eine geringe Unternehmenskonzentration herrscht.

Daher werden im weiteren die folgenden Fragen diskutiert:

1. Warum machen die Unternehmen in manchen Wirtschaftszweigen positive Gewinne?

2. Warum treten in solchen Fällen keine anderen Unternehmen in den Markt ein?

3. Wie kann man Unternehmenszusammenschlüsse erklären?

9

1 Wettbewerbsbeschränkungen

4. Wie sollten Regulierungsbehörden sich gegenüber konzentrierten Industrien verhalten, d. h.

4.1 Sollten Zusammenschlüsse begrenzt und reguliert werden?

4.2 Sollte die Unternehmenskonzentration auch dann reguliert werden, wenn keine Unternehmenszusammenschlüsse stattfinden?

Zunächst befassen wir uns mit Unternehmenszusammenschlüssen, die sich in drei Kategorien unterschieden lassen:

• Horizontale Zusammenschlüsse liegen vor, wenn sich Unternehmen in der gleichen Industrie zusammenschließen, die identische oder ähnliche Produkte herstellen und zur gleichen Zeit im gleichen geographischen Markt aktiv sind.

• Vertikale Zusammenschlüsse liegen vor, wenn ein Unternehmen, das ein Zwischenprodukt (oder einen Produktionsfaktor) herstellt, sich mit einem Unternehmen zusammenschließt, das das Zwischenprodukt verwendet, um das Endprodukt

herzustellen, oder wenn zwischen zwei Firmen vor dem Zusammenschluss eine

Käufer–Verkäufer Beziehung besteht.

• Konglomerate Zusammenschlüsse liegen vor, wenn Unternehmen sich zusammenschließen, die nicht in enger Beziehung stehende Güter herstellen.

Konglomerate Zusammenschlüsse wiederum lassen sich in die folgenden drei Unterklassen einteilen:

• Markterweiterungszusammenschlüsse liegen vor, wenn die fusionierenden Firmen entweder gleichartige Produkte für räumlich getrennte Märkte oder unterschiedliche Produkte für räumlich gleiche oder sich überschneidende Märkte herstellen.

• Marktverkettungszusammenschlüsse liegen vor, wenn eines der beteiligten

Unternehmen Kunde eines Kunden oder Lieferant eines Lieferanten eines anderen

beteiligten Unternehmens war.

• Marktdiversifikationsszusammenschlüsse liegen vor, wenn es sich weder um

Markterweiterungs– noch Marktverkettungszusammenschlüsse handelt.

10

1.3 Unternehmenszusammenschlüsse

Geschichte der Unternehmenszusammenschlüsse in den Vereinigten

Staaten

Die Struktur der amerikanischen Industrie wurde durch 5 Fusionswellen geprägt.1

1. Ausgelöst durch die Verabschiedung des Sherman Act, begann die erste Fusionswelle um die Wende vom neunzehnten zum zwanzigsten Jahrhundert. Verglichen

mit der Größe der Wirtschaft ist diese erste Welle die mit Abstand größte. Im

Spitzenjahr der ersten Fusionswelle 1898, war die Zahl der Fusionen pro Dollar des

realen Bruttosozialproduktes ungefähr fünfmal größer als im Jahre 1988, dem Spitzenjahr der vierten Fusionswelle, die in den Medien große Aufmerksamkeit erregt

hat. Die meisten Zusammenschlüsse waren horizontal und umfassten häufig mehrere Firmen. 75 Prozent der Firmenauflösungen während dieser Welle resultierten

aus Fusionen, die mindestens fünf Firmen umfassten.

Viele der heutigen Großunternehmen entstanden in dieser Zeit, z. B. Standard Oil

of New Jersey (Exxon), Goodyear, U.S. Steel (USX), General Electric, Nabisco

und Eastman Kodak. Ein Wirtschaftshistoriker hat es wie folgt ausgedrückt: “It

is no exaggeration to say that the structure of the modern American economy had

been reshaped by the end of the first decade of the twentieth century.”

2. Die zweite große Fusionswelle fand in den zwanziger Jahren statt. Stigler nannte diese Welle das ‘merger to oligopoly movement´; während die Fusionen der

ersten Welle eher zu Monopolen führte. Fusionen in diesem Zeitraum umfassten

typischerweise weniger Firmen und führten zumeist dazu, dass sich dadurch die

zweit– und drittgrößten Firmen in einer Industrie bildeten. Während die Fusionen

der ersten Welle hauptsächlich Unternehmen im Bereich des produzierenden und

extraktiven Gewerbes betrafen, fanden viele Fusionen der zweiten Welle in anderen

Sektoren statt, wie z. B. Versorgungsunternehmen, Banken und Großhandel. Auch

in diesem Zeitraum waren horizontale Zusammenschlüsse vorherrschend, aber es

gab auch einige Erweiterungsfusionen und vertikale Zusammenschlüsse.

3. Die Abbildung zeigt nur eine geringe Fusionsaktivität vom Beginn der großen Depression bis zum Anfang der dritten Fusionswelle Mitte der fünfziger Jahre. In

den Jahren von 1960 bis 1970 gab es mehr als 25000 Fusionen, von denen etwas

mehr als die Hälfte in den Bereichen des produzierenden bzw. extraktiven Gewerbes

stattfanden. Die meisten dieser Zusammenschlüsse waren konglomerate Fusionen, da die Verabschiedung des Celler–Kefauver Act im Jahre 1950 horizontale

Fusionen erschwerte. Von 1963 bis 1972 resultierten ca. 80 Prozent der erworbenen Vermögenswerte aus konglomeraten Zusammenschlüssen. Rein konglomerate

Fusionen waren in dieser Zeit weit verbreitet.

1

(vgl. Waldman, D. F. und E. J. Jensen: Industrial Organisation: Theory & Practice, Addison

Wesley, Boston, 2. Aufl., 2000, S. 102 ff. und Scherer, F. M. und D. Ross: Industrial Market

Structure and Economic Performance, Houghton Mifflin, Boston, 3. Aufl., 1990, S. 153 ff.)

11

1 Wettbewerbsbeschränkungen

4. Die vierte große Fusionswelle in den Vereinigten Staaten fand während der

achtziger Jahre statt. Diese großen Fusionen haben aufgrund der Tatsache, dass

gewaltige Beträge im Spiel waren, großes Medieninteresse hervorgerufen. Zum Beispiel erwarb Philip Morris das Unternehmen Kraft im Jahre 1988 für 12.9 Milliarden $. Viele der Zusammenschlüsse resultierten aus feindlichen Übernahmen.

Leider werden über diese Form der Zusammenschlüsse keine Daten publiziert, so

dass ein statistischer Vergleich mit den früheren Fusionswellen schwierig ist. Es liegt

jedoch die Vermutung nahe, dass der Anteil der horizontalen Fusionen im Vergleich

zur dritten Welle gestiegen ist. Es ist auch bekannt, dass viele Erdölgesellschaften

ihre Gewinne aus den siebziger Jahren dazu verwendeten, in den achtziger Jahren

Firmen aufzukaufen.

5. Die fünfte große Fusionswelle beginnt 1993 und wird getrieben durch Globalisierung und neue Technologien. Zu den bekanntesten Beispielen gehören die Übernahme von Mannesmann durch Vodafone sowie der Kauf von Time–Warner durch

AOL. Diese Welle ist nach dem Platzen der Dot-Com-Blase erheblich abgeebbt.

Horizontale Zusammenschlüsse

(vgl. Oz Shy, Abschnitt 8.2.1, S. 175 f.)

Wir haben im Rahmen des Cournot–Modells gesehen, dass die Wohlfahrt abnimmt, wenn

die Zahl der Firmen sinkt. Es stellt sich jedoch die Frage, ob eine Regulierungsbehörde

einen Zusammenschluss nur aufgrund des Anstiegs in der Konzentration untersagen

sollte. Im folgenden werden wir ein Beispiel betrachten, in dem der Zusammenschluss

einer Firma mit hohen Kosten mit einer mit niedrigen Kosten zu einer Erhöhung der

Wohlfahrt führt, auch wenn die Konzentration steigt.

Betrachten wir das übliche Cournot–Modell mit zwei Unternehmen, deren konstanten

Grenzkosten c1 = 1 und c2 = 4 betragen. Die Preis–Absatz–Funktion lautet p = 10 −

(y1 + y2 ).

Die gleichgewichtigen Mengen sind

y1∗ =

10 − 2 c1 + c2

10 − 2 c2 + c1

= 4 und y2∗ =

= 1.

3

3

Der Gleichgewichtspreis ist p∗ = 10 − 4 − 1 = 5 und die Gewinne sind π1∗ = 16 und

π2∗ = 1.

Für die Konsumentenrente gilt CS(p∗ ) = 1/2 (10 − 5)2 = 12, 5. Die gesellschaftliche

Wohlfahrt beträgt daher W ∗ = CS(5) + π1∗ + π2∗ = 29, 5.

Wenn man nun einen Zusammenschluss der beiden Firmen erlaubt, dann wird sich das

fusionierte Unternehmen wie ein Monopolist verhalten, d. h. es wird Grenzerlös gleich

Grenzkosten setzen. Dabei wird das Monopol nur in der Firma mit den geringen Kosten

produzieren. Die relevanten Grenzkosten sind also c1 = 1.

In diesem Fall ergeben sich die Menge y m = 4, 5, der Preis pm = 10 − 4, 5 = 5, 5 und ein

Gewinn des Monopolisten von π m = (5, 5 − 1) 4, 5 = 81/4 > 17 = π1∗ + π2∗ .

12

1.3 Unternehmenszusammenschlüsse

Die Konsumentenrente beträgt jetzt CS(5, 5) = 1/2(10 − 5, 5)2 = 81/8 < 100/8 =

CS(5). Die Wohlfahrt nach dem Zusammenschluss ist W m = CS(5, 5) + π m = 30, 375.

Es gilt also W m > W ∗ .

Offensichtlich hat aber die Konzentration zugenommen, da es nunmehr nur noch eine

(marktbeherrschende) Firma gibt.

Dieses Ergebnis wird im folgenden Theorem zusammengefasst.

Theorem 4 Im Rahmen des Cournot–Modells impliziert eine Erhöhung der Konzentration durch den Zusammenschluss von Unternehmen nicht notwendigerweise

eine Verringerung der gesellschaftlichen Wohlfahrt.

In dem hier betrachteten Beispiel gibt es einen trade off zwischen dem Gewinn an Produktionseffizienz einerseits und den Kosten der Monopolbildung andererseits. Im Fall, in

dem die Differenz der Produktionskosten hoch ist, wird die durch ein geringeres Angebot

und einen höheren Preis verringerte Konsumentenrente durch den Gewinn an Produktionseffizienz überkompensiert.

Achtung: Die Aussagen des Modells müssen natürlich mit einer gewissen Vorsicht interpretiert werden: Die Argumentation ist dann nicht korrekt, wenn keine Cournot–

Marktstruktur vorliegt, sondern z. B. Bertrand–Wettbewerb. In diesem Fall würde die

ineffiziente Firma nicht produzieren. Anders ausgedrückt: Schlussfolgerungen, die beim

Cournot–Wettbewerb richtig sind müssen auch in anderen Marktstrukturen gültig sein,

wenn man Aussagen über die Wohlfahrt machen will, die bezüglich der Marktstruktur

robust sind.

Das Merger Paradox

(vgl. Pepall, Richards und Norman, Abschnitt 8.1.1, S. 405 ff.)

Während im letzten Abschnitt untersucht wurde, wie ein Zusammenschluss von Unternehmen mit unterschiedlichen Technologien wirkt und welche Auswirkungen auf die

Wohlfahrt zu erwarten sind, gehen wir in diesem Abschnitt von einer Fusion gleichartiger

Unternehmen aus und stellen die Änderung der Marktstruktur in den Vordergrund der

Analyse.

Betrachten wir eine Industrie mit drei Firmen. Der Zusammenschluss von zwei dieser

Firmen ändert die Marktstruktur zu einem Duopol. Der Zusammenschluss der verbliebenen zwei Firmen schafft ein Monopol. Entscheidend hierbei ist, dass die Möglichkeit,

Marktmacht zu erhalten ein wichtiges Motiv für eine solche Fusion sein wird.

Es ist überraschend, dass es nicht einfach ist, ein ökonomisches Modell zu konstruieren,

in dem ein Zusammenschluss unterhalb der Fusion zum Monopol zu größeren Gewinnen

für die beteiligten Firmen führt. Dieses Problem wird in der Literatur als das Merger

Paradox bezeichnet.

Betrachten wir eine Industrie mit drei Firmen, die ein homogenes Produkt herstellen und

sich in einem Mengenwettbewerb befinden. Was passiert nun, wenn zwei der Firmen sich

zusammenschließen, die Industrie dann zu einem Duopol wird, und die Firmen weiterhin

13

1 Wettbewerbsbeschränkungen

einen Mengenwettbewerb betreiben?

Bevor wir dies in einem formalen Modell analysieren, geben wir eine heuristische Beschreibung der Ergebnisse und der dahinter steckenden ökonomischen Intuition.

Wir wissen, dass sich der Industrieoutput immer weiter vom Wettbewerbsoutput entfernt, wenn die Zahl der Firmen abnimmt. Daher wird der Zusammenschluss den Gesamtoutput reduzieren und den Preis des Gutes erhöhen. Vom Standpunkt der Firmen

aus betrachtet ist das natürlich positiv, denn die Preis–Kosten Marge steigt und der

Gewinn der Industrie wird zunehmen.

Allerdings ist das Ziel der beiden Unternehmen, die sich zusammenschließen nicht, den

Gewinn der Industrie zu erhöhen, sondern sie sind nur an ihrem eigenen Gewinn interessiert. Anders ausgedrückt, sie hatten die Hoffnung, als fusioniertes Unternehmen

profitabler zu sein als zwei einzelne Unternehmen.

Merger Paradox : Betrachten wir den gemeinsamen Output dieser beiden Unternehmen. Ursprünglich produzierten diese Unternehmen zwei Drittel des gesamten Outputs

in der Industrie mit drei Firmen. Nach der Fusion wird jedoch ihr gemeinsamer Output

aus den folgenden Gründen deutlich geringer sein.

1. Als fusionierte Firma in einem Duopol produzieren die früheren zwei Firmen nur

noch die Hälfte des Outputs und nicht mehr zwei Drittel.

2. Der Gesamtoutput der Industrie ist nach der Fusion zurückgegangen.

Insgesamt produzieren die fusionierten Unternehmen also einen geringeren Teil des geringer gewordenen gesamten Outputs der Industrie. Zwar ist die Preis–Kosten Marge

gestiegen, aber das ist nicht ausreichend, um diese Reduktion des Outputs zu kompensieren.

Die Fusion führt also nicht zu zusätzlichen Gewinnen für die beiden Unternehmen, die

an dem Zusammenschluss beteiligt sind. Der Nettoeffekt der Fusion auf die Gewinne ist

negativ und das umso mehr, je kostspieliger die Planung und Durchführung der Fusion

ist.

Der eigentliche Gewinner der Fusion ist das dritte Unternehmen, das nicht an

der Fusion teilgenommen hat.

Wie unten gezeigt wird, führt die Outputreduktion der beiden zusammengeschlossenen Firmen zu einer Outputerhöhung des dritten Unternehmens im Cournot–Duopol.

Dieses Unternehmen produziert nun die Hälfte des Gesamtoutputs und nicht nur ein

Drittel. Zwar ist der Gesamtoutput geringer, aber die Zunahme im Outputanteil des

Unternehmens dominiert, so dass sein Output insgesamt wächst. Darüberhinaus hat der

verringerte Gesamtoutput den Effekt, den Preis zu erhöhen.

14

1.3 Unternehmenszusammenschlüsse

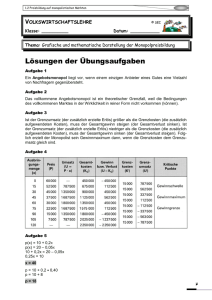

Graphisch kann man sich die Situation vor und nach der Fusion wie folgt vorstellen:

Marktanteile der Firmen vor der Fusion

Marktanteile der Firmen nach der Fusion

33%

50%

33%

25%

25%

33%

Unsere Ergebnisse sind also:

Die Gesamtmenge der fusionierten Unternehmen sinkt so stark, dass sie trotz des

höheren Preises einen niedrigeren Gewinn machen.

Das nicht an der Fusion teilnehmende Unternehmen wird eine größere Menge

produzieren und zu einem höheren Preis verkaufen. Daher wird nur das unbeteiligte

dritte Unternehmen durch die Fusion profitieren.

Insgesamt sollte also ein Unternehmen, das in einer drei–Firmen–Industrie einen Zusammenschluss erwägt, diese Idee schnell fallen lassen. Sein Gewinn wird nicht zunehmen – wenn es jedoch wartet und die beiden anderen Unternehmen fusionieren, dann

würde es einen zusätzlichen Gewinn realisieren können. In einem solchen Szenario würde

keine Fusion zustande kommen. Gleichwohl beobachten wir häufig horizontale Zusammenschlüsse. Dies ist das Merger Paradox.

Im folgenden analysieren wir das Merger Paradox in einem formalen Modell.

Betrachten wir einen Markt mit n > 2 Unternehmen die ein homogenes Produkt herstellen und sich als Cournot–Wettbewerber verhalten. Alle Unternehmen haben die folgende

identische Kostenfunktion

C(yi ) = c yi

∀i = 1, . . . , n,

wobei yi den Output des Unternehmens i bezeichnet.

Die Nachfrage ist gegeben durch die lineare Preis–Absatz–Funktion

p(Y ) = a − b Y = a − b (yi + Y−i ) .

Dabei bezeichnet Y den aggregierten Output, der von den n Unternehmen hergestellt

wird. Y−i ist der aggregierte Output aller Unternehmen außer Unternehmen i, d. h.

Y−i = −yi +

n

X

yk .

k=1

15

1 Wettbewerbsbeschränkungen

Der Gewinn des Unternehmens i kann geschrieben werden als

πi (yi , Y−i ) = yi a − b(yi + Y−i ) − c .

In einem Cournot–Spiel wählen die Unternehmen ihre Produktionsmengen simultan um

ihren Gewinn zu maximieren. Wir hatten bereits den Gewinn eines Unternehmens im

Cournot–Nash Gleichgewicht ermittelt.

∗

πi∗ (yi∗ , Y−i

)=

(a − c)2

.

b (n + 1)2

Angenommen, m Unternehmen entschließen sich zu fusionieren. Um den Fall einer Fusion

zum Monopol auszuschließen, nehmen wir an, dass m < n gilt. Solch eine Fusion führt

zu einer Industrie, in der es n − m + 1 Unternehmen gibt. Da alle Unternehmen identisch

sind, können wir uns vorstellen, dass das fusionierte Unternehmen aus den Unternehmen

1 bis m entsteht, wir nennen es m.

Dieses neue, fusionierte Unternehmen wählt seinen Output ym um seinen Gewinn zu

maximieren. Dieser Gewinn ist gegeben durch

πm (ym , Y−m ) = ym a − b (ym + Y−m ) − c .

wobei Y−m = ym+1 + ym+2 + . . . + yn den aggregierten Output der n − m Unternehmen

bezeichnet, die sich nicht zusammengeschlossen haben. Jedes dieser Unternehmen wählt

ihren Output um seinen Gewinn zu maximieren, der, wie vorher, gegeben ist durch

πi (yi , Y−i ) = yi a − b (yi + Y−i ) − c .

Der Term Y−i bezeichnet die Summe der Outputs yj der n − m Unternehmen, die nicht

fusionieren, ohne Unternehmen i, plus dem Output des fusionierten Unternehmens ym .

Eine wichtige Implikation dieser Gleichung besteht darin, dass das fusionierte Unternehmen nach dem Zusammenschluss einem beliebigen anderen Unternehmen in dieser

Industrie gleicht. Dies bedeutet, dass alle diese n−m+1 Unternehmen, da sie identischen

Kostenfunktionen haben, im Gleichgewicht den selben Output herstellen und somit auch

den gleichen Gewinn machen.

∗

Mit anderen Worten: Im Cournot–Gleichgewicht nach der Fusion sind der Output ym

∗

und der Gewinn πm

des fusionierten Unternehmens genau gleich dem Output und dem

Gewinn eines Unternehmens, das sich nicht an dem Zusammenschluss beteiligt hat. Diese

sind für alle i = n + 1, . . . , n

(a − c)

b (n − m + 2)

(a − c)2

= πi∗ =

.

b (n − m + 2)2

∗

ym

= yi∗ =

und

∗

πm

Wir können nun den Gewinn eines nichtfusionierten Unternehmens vor und nach dem Zusammenschluss ermitteln. Dieser Vergleich macht noch einmal das free–rider Argument

16

1.3 Unternehmenszusammenschlüsse

klar, das schon verbal dargestellt wurde. Da die Zahl m der fusionierenden Unternehmen

mindestens zwei ist, wird der Gewinn eines nichtfusionierenden Unternehmens aufgrund

der Fusion steigen:

(a − c)2

(a − c)2

<

.

b (n + 1)2

b (n − m + 2)2

Wie verhält es sich bei den fusionierenden Unternehmen? Davon gibt es m und vor dem

Zusammenschluss erhält jede einen Gewinn in Höhe von

∗

πi∗ (yi∗ , Y−i

) =

(a − c)2

.

b (n + 1)2

Daher beträgt der aggregierte Gewinn dieser Unternehmen das m-Fache. Nach der Fusion

ist der Gewinn des fusionierten Unternehmens

∗

=

πm

(a − c)2

.

b (n − m + 2)2

Damit der Gewinn des fusionierten Unternehmens größer als der aggregierte Gewinn der

m Unternehmen vor dem Zusammenschluss ist, muss folgende Bedingung erfüllt sein.

(a − c)2

(a − c)2

>

m

.

b (n − m + 2)2

b (n + 1)2

Dies erfordert

(n + 1)2 > m(n − m + 2)2 .

Beispiel: Angenommen, die Zahl der Firmen in einer Industrie beträgt n = 3 und die

Zahl der fusionierenden Firmen ist m = 2. Offensichtlich ist die Ungleichung für diesen

Fall nicht erfüllt. Daher wären, was die Profitabilität betrifft, die beiden Firmen nach

der Fusion schlechter gestellt als vorher.

Um eine Vorstellung davon zu bekommen, wie schwierig es ist, die Bedingung zu erfüllen,

nehmen wir an, dass die Hälfte der Firmen in einer Industrie sich zusammenschließen,

so dass m in diesem Fall gleich m = n/2, oder n = 2 m. Man kann nach einigen Umformungen zeigen, dass die linke Seite der Ungleichung 4 m2 + 4 m + 1 und die rechte Seite

m3 + 4 m2 + 4 m ist. Da m ≥ 2 gilt, kann die linke Seite der Ungleichung nicht größer

sein als die rechte Seite.

Eine Fusion erhöht die Profitabilität der daran beteiligten Firmen also selbst dann nicht,

wenn diese Firmen 50 Prozent der Industrie ausmachen. Andererseits ist es nur schwer

vorstellbar, dass der Zusammenschluss von 50 Prozent aller Firmen ohne eine genaue

Untersuchung von den Kartellbehörden genehmigt würde.

Man kann für verschiedene Zahlen von Unternehmen im Markt, d. h. verschiedene n

berechnen, wie viele dieser Unternehmen sich zusammenschließen müssten (m̂), damit

die Fusion für die fusionierenden Unternehmen profitabel ist. Die in der folgenden Tabelle

zusammengefassten Beispiele belegen, dass Zusammenschlüsse derartig vieler Firmen

eher unrealistisch sind (für weniger als sechs Firmen ist keine Fusion unterhalb der

Fusion aller Unternehmen zum Monopol profitabel).

17

1 Wettbewerbsbeschränkungen

n

m̂

in %

6

5

83,33

7

6

85,7

8

7

87,5

9

8

88,8

10

9

90

20

17

85

30

26

86,66

40

36

90

50

45

90

100

92

92

150

140

93,33

200

188

94

Das Merger Paradox besteht darin, dass die meisten horizontalen Fusionen im Rahmen eines Cournot–Modells unprofitabel sind, während wie wir gesehen haben, dennoch

häufig horizontale Fusionen stattfinden.

Welchen Aspekt realer Fusionen haben wir in unserem einfachen Cournot–Modell nicht

erfasst? Bzw. welcher Aspekt des Cournot–Modells ist die Ursache für das Ergebnis, das

mit der Realität nicht übereinzustimmen scheint?

1. Das Paradox resultiert nicht aus der Annahme des Mengenwettbewerbs. Ersetzt

man den Mengenwettbewerb durch einen Bertrand–Preiswettbewerb, bleibt das

Paradox bestehen. Im Bertrand Modell setzten die Firmen Preis gleich Grenzkosten

– wenn die Firmen nicht zu einem Monopol fusionieren, werden die Gewinne nicht

steigen, denn solange es mehr als eine Firma gibt, erhöht eine Fusion die Gewinne

nicht – sie bleiben gleich null!

2. Man kann zeigen, dass das Cournot–Ergebnis auch für eine Reihe von Modellen mit

Preissetzung gilt. Die Annahme, dass die Firmen sich in einem Mengenwettbewerb

befinden ist also nicht sehr restriktiv.

3. Wenn im Cournot–Modell Firmen fusionieren, dann verhält sich das neue, fusionierte Unternehmen genau wie eine Firma, die nicht fusioniert hat. Wenn sich also

zwei Firmen in einer drei–Firmen–Industrie zusammenschließen, dann wird sich

die neue Firma als Duopolist verhalten. Die nichtfusionierte Firma hat nach der

Fusion den gleichen Status wie die fusionierte Firma. Dies gilt trotz der Tatsache,

dass sich die nichtfusionierten Firma der vereinten Kraft seiner beiden früheren

Konkurrenten gegenübersieht.

4. Mit anderen Worten, die fusionierte Firma verfügt über keine größere Marktmacht

als die nicht fusionierten unternehmen, obwohl wir das Streben nach Marktmacht

als Motivation für Fusionen identifiziert haben. Was beim einfachen Cournot–

Modell also fehlt ist eine Annahme darüber, in welcher Weise die fusionierte Firma

über mehr Möglichkeiten verfügt, als die kleineren Firmen. Es stellt sich als die

Frage, inwieweit ein Mechanismus existiert, der es der größeren Firma erlaubt, ihre

Größe so einzusetzen, dass eine Fusion profitabel wird. Um dies zu modellieren,

müssen wir den Rahmen des einfachen Cournot–Modells verlassen.

Die fusionierte Firma als Stackelberg–Führer – Ein zweites Paradox

(vgl. Pepall, Richards und Normann, Abschnitt 8.1.2, S. 410 ff.)

Ein bekanntes Modell, in dem ein Unternehmen einen Vorteil gegenüber seinen Rivalen

hat, ist das von Stackelberg–Modell. Die Ursache der Überlegenheit des Stackelberg–

Führers liegt darin, dass der Führer in der Lage ist, sich an einen Output zu binden, bevor die anderen Unternehmen über ihren Output entscheiden. Dies erlaubt dem

18

1.3 Unternehmenszusammenschlüsse

Führer, seine Produktionsmenge derart zu wählen, dass die Reaktionen der Folger schon

berücksichtigt sind. Im folgenden wird gezeigt, dass das Merger Paradox vermieden werden kann, wenn man dem fusionierten Unternehmen die Rolle eines Stackelberg–Führers

zuweist.

Das neue Unternehmen verfügt ja über die doppelte Kapazität ihrer Konkurrenten, daher

könnte man sich vorstellen, dass dieses Unternehmen in der Lage ist, sich als Stackelberg–

Führer zu verhalten. Man kann sich das neue Unternehmen gleichsam als ein stabiles

Kartell vorstellen, wobei man sich über die Möglichkeiten eines Abweichens von der

Kartellvereinbarung keine Gedanken machen muss, da durch den Zusammenschluss kein

Anreiz für ein Abweichen mehr besteht.

Es ist wichtig, sich darüber im Klaren zu sein, dass wir dem fusionierten Unternehmen die Rolle des Stackelberg–Führers zuweisen, um so die Idee abzubilden, dass das

größere fusionierte Unternehmen eine größere Marktmacht hat. Dies tun wir, obwohl

durch die Fusion a priori weder eine sequentielle Struktur entsteht noch das fusionierte

Unternehmen vorher nicht bestehende Möglichkeiten zur Selbstbindung erhält.

Betrachten wir eine Industrie mit n Firmen, die sich in einem Cournot–Wettbewerb

befinden. Die Gesamtnachfrage nach dem Produkt der Industrie ist gegeben durch die

lineare Preis–Absatz–Funktion p = a−b Y . Um die Untersuchung so einfach wie möglich

zu halten, gehen wir davon aus, dass sich nur zwei Firmen zusammengeschlossen haben.

Darüberhinaus haben diese beiden Firmen die Möglichkeit, ihren Output zu wählen,

bevor die übrigen n − 2 Firmen über ihre Produktionsmengen entscheiden.

Wir wissen aus der Veranstaltung Industrieökonomik I, dass die Menge, die ein Stackelberg–Führer mit Kosten c > 0 herstellen wird gegeben ist durch

a−c

.

2b

Das Superskript L steht dabei für den Stackelberg–Führer ( Leader‘). Man kann auch

’

leicht nachrechnen, dass die beste Antwort yjF der n − 2 verbleibenden Firmen gegeben

ist durch

1 a−c

yjF =

.

n − 1 2b

yL =

Dabei bezeichnet das Superskript F den Stackelberg–Folger ( Follower‘). Der Gesam’

toutput Y F aller Stackelberg–Folger ist gegeben durch

YF =

n−2 a−c

.

n − 1 2b

Der aggregierte Output der Industrie besteht aus der Summe der Outputs des Stackelberg–

Führers Y L und der Stackelberg–Folger Y F und ist gegeben durch

Y =

(2 n − 3) (a − c)

.

(n − 1)

2b

Einsetzen in die Preis–Absatz–Funktion ergibt den Preis

pL = a +

c (2 n − 3)

2 (n − 1)

19

1 Wettbewerbsbeschränkungen

und damit eine Preis–Kosten Marge in Höhe von

pL − c = a −

c

.

2 (n − 1)

Das fusionierte Unternehmen erzielt einen Gewinn in Höhe von

πL =

(a − c)2

,

4 b (n − 1)

während jedes der nichtfusionierten Unternehmen einen Gewinn von

πjF =

(a − c)2

4 b (n − 1)2

erhält.

Offensichtlich erzielt der Stackelberg–Führer einen höheren Gewinn als die Stackelberg–

Folger. Die entscheidende Frage ist jedoch, ob dieser Gewinn größer ist als derjenige, den

die Unternehmen zusammen erzielt hätten, wenn sie sich nicht zusammengeschlossen und

den üblichen Gewinn im Cournot–Nash Gleichgewicht mit n Firmen erhalten hätten. Mit

unseren Informationen über das Cournot–Nash Gleichgewicht mit n Firmen können wir

diese Frage einfach beantworten.

Der Gewinn jedes Unternehmens vor dem Zusammenschluss im Cournot–Nash Gleichgewicht war gegeben durch

πi∗

(a − c)2

=

.

b (n + 1)2

Damit ein Zusammenschluss sich lohnt, muss der Gewinn des fusionierten Unternehmens

größer sein als die Summe der Gewinne, die die beiden Unternehmen vor dem Zusammenschluss erzielt haben. Mit anderen Worten: Damit eine Fusion profitabel ist, muss

die folgende Bedingung erfüllt sein.

π L ≥ π1∗ + π2∗ ⇒

(a − c)2

(a − c)2

≥2

.

4 b (n − 1)

b (n + 1)2

Man kann leicht überprüfen, dass diese Bedingung immer erfüllt ist, wenn n größer ist

als 3. Sie ist genau mit Gleichheit erfüllt, wenn n = 3 ist.

Wenn sich zwei Unternehmen zusammenschließen und die Rolle des Stackelberg–

Führers übernehmen, dann wir diese Fusion ihren Gewinn erhöhen, vorausgesetzt,

es gibt mehr als 3 Firmen in der Industrie.

Unser Modell, in dem das fusionierte Unternehmen als Stackelberg–Führer agiert, hat

also das Merger Paradox vermieden: In diesem Modell ist ein Unternehmenszusammenschluss profitabel.

20

1.3 Unternehmenszusammenschlüsse

Was passiert mit den Unternehmen, die nicht an diesem Zusammenschluss beteiligt

sind? Diese haben vor dem Zusammenschluss ebenfalls den Cournot–Gewinn erzielt. Wir

können nun feststellen, ob sich ihre Situation verbessert hat, indem wir die Gewinne in

den beiden Marktstrukturen miteinander vergleichen.

πjF =

⇒

(a − c)2

(a − c)2

≥

= πi∗

2

2

4 b (n − 1)

b (n + 1)

(n + 1)2 ≥ 4 (n − 1)2

⇒

n ≤ 3.

Diese Überlegung führt zu einem zweiten Ergebnis: Wenn es vier oder mehr Unternehmen in der Industrie gibt, dann führt ein Zusammenschluss von zwei Unternehmen, die

die Rolle des Stackelberg–Führers übernehmen dazu, dass sich die Gewinne der nichtfusionierten Unternehmen verringern.

Das Modell erklärt also auch, warum diejenigen Unternehmen, die nicht an der Fusion

beteiligt sind, gegen einen solchen Zusammenschluss Vorbehalte äußern werden. Diese

Unternehmen verlieren Marktanteile und ihre Gewinne schrumpfen.

Allerdings sind es die Wohlfahrtswirkungen eines Zusammenschlusses, von denen eine

Zustimmung oder Versagung einer solchen Fusion abhängen sollte.

Dazu ist zu untersuchen, wie die Auswirkungen eines Zusammenschlusses auf die Konsumenten aussehen. Der einfachste Weg, wie man eventuelle Effizienzgewinne oder -verluste

feststellen kann, besteht darin, die Veränderung der Preis–Kosten Marge zu betrachten.

Vor dem Zusammenschluss betrug sie p∗ − c, nach dem Zusammenschluss war sie pL − c.

Die Fusion führt also zu einer geringeren Preis–Kosten Marge, wenn

pL − c =

⇒

(a − c)

(a − c)

≤

= p∗ − c

2 (n − 1)

(n + 1)

n + 1 ≤ 2 (n − 1)

⇒

n ≥ 3.

Diese Gleichung besagt, dass die Preis–Kosten Marge aufgrund einer Fusion abnimmt,

wenn die Industrie vor der Fusion aus drei oder mehr Unternehmen besteht. Anders

ausgedrückt: Jeder Zusammenschluss zweier Unternehmen, in dem das fusionierte Unternehmen Stackelberg–Führer ist, erhöht nicht nur den Gewinn der fusionierten Unternehmen, sondern erhöht auch die Wohlfahrt der Konsumenten, vorausgesetzt, es ist kein

Zusammenschluss zum Monopol.

Diese Ergebnisse bergen also sozusagen eine gute und eine schlechte Nachricht.

Die gute ist, dass die Übernahme der Position eines Stackelberg–Führers durch das

fusionierte Unternehmen das erste Merger Paradox behebt. Es gibt nun in der Tat einen

Anreiz für die Unternehmen, sich zusammenzuschließen.

Die schlechte Nachricht ist, dass wir uns ein anderes Ergebnis einhandeln, dass gelegentlich als ein zweites Paradox bezeichnet wird. Wir können nämlich nicht erklären,

warum Wettbewerbsbehörden jemals Interesse haben sollten, einen Zusammenschluss

zu untersagen, da er stets zu niedrigeren Preisen für die Konsumenten und damit zu

einer größeren Konsumentenrente führt. Insofern spiegelt auch dieses Modell offenbar

die Realität nur unvollkommen wider.

21

1 Wettbewerbsbeschränkungen

Ein Modell mit mehreren Stackelberg–Führern und –Folgern

(vgl. Pepall, Richards und Normann, Abschnitt 8.1.3, S. 413 ff.)

Wir wissen aus unserer Analyse des Stackelberg–Modells, dass eine Fusion die Gewinne

der nichtfusionierten Unternehmen negativ beeinflusst. Es erscheint daher eher unwahrscheinlich, dass diese Firmen keine Maßnahmen treffen, um dieser Verringerung ihrer

Gewinne entgegenzuwirken. Was die fusionierenden Unternehmen tun, können sie selbst

ja auch! Warum sollten diese Unternehmen sich nicht auch Partner für einen möglichen

Zusammenschluss suchen?

Dass eine Fusion zwischen zwei Unternehmen in einer Industrie der Auslöser für weitere Fusionen sein kann, ist nicht nur eine interessante theoretische Möglichkeit sondern

auch ein reales Phänomen. Häufig löst eine Fusion einen Domino-Effekt‘ aus, durch den

’

nach einem Zusammenschluss zweier Unternehmen zwei weitere fusionieren, danach zwei

weitere sich zusammenschließen, dann noch zwei und so weiter.

Im folgenden soll ein Modell vorgestellt werden, das mit diesen empirischen Beobachtungen konsistent ist. Darüberhinaus stellt sich die Frage nach den Anreizen für andere

Unternehmen, sich zusammenzuschließen, nachdem bereits zwei Unternehmen fusioniert

haben. Diese Anreize hängen natürlich davon ab, ob ein strategischer Vorteil für ein

Unternehmen darin besteht, einen Partner für eine Fusion zu suchen, nachdem andere

Unternehmen dies bereits getan haben.

Wie werden sich Unternehmen im Markt verhalten, die sich als zweite, dritte oder

weitere zusammenschließen?

Unsere frühere Annahme war, dass die ersten beiden Unternehmen, die fusionieren,

die Position eines Stackelberg–Führers einnehmen. Dies legt nahe, dass wir das Modell

in der folgenden Weise erweitern können: Das zweite Paar von Unternehmen gehört

dann auch zur Gruppe der Stackelberg–Führer; ein drittes Paar schließt sich dann dieser

Führungsgruppe an und so weiter.

Man kann sich also eine Folge von l Zusammenschlüssen von je zwei Firmen vorstellen, die zu einer Gruppe von l fusionierten unternehmen führt, die als Stackelberg–Führer

agieren. Untereinander konkurrieren die Mitglieder in der Führungsgruppe im üblichen

Cournot–Wettbewerb. Die übrigen f = n−l Unternehmen außerhalb der Führungsgruppe verhalten sich als Stackelberg–Folger, d. h., sie nehmen den Output der Führergruppe

als gegeben hin und befinden sich untereinander im Cournot-Wettbewerb.

Dies gibt den Mitgliedern der Führungsgruppe einen first-mover advantage und damit

einen Anreiz zu fusionieren. Dadurch wird das erste Merger Paradox vermieden.

Anders als in einem Kartell werden die Firmen in der Führungsgruppe ihre Mengenentscheidungen, nicht vollständig koordinieren, denn sie befinden sich untereinander in

einem Cournot–Wettbewerb. Wenn diese Gruppe wächst, so wird der Wettbewerb innerhalb der Gruppe intensiver. Dies könnte eine Obergrenze für die Größe der Gruppe

implizieren.

Diese Modifikationen des Modells führen zu einem Gleichgewicht, das sich von den bisher

betrachteten unterscheidet.

22

1.3 Unternehmenszusammenschlüsse

Beginnen wir damit, dass eine Reihe von Zusammenschlüssen von je zwei Firmen bereits

stattgefunden hat. Wir wissen, wie das Stackelberg–Modell funktioniert, wenn es nur

einen Stackelberg–Führer gibt. Was aber passiert, wenn es mehrere Firmen gibt, die als

Stackelberg–Führer fungieren?

Um diese Frage zu beantworten, müssen wir ermitteln, wie die Mengenentscheidungen

der beiden Firmengruppen — der l Führer und der f Folger — getroffen werden. Wenn

wir dies festgestellt haben, dann können wir die Profitabilität der Führer mit der der

Folger vergleichen. Damit können wir auch untersuchen, ob es einen Anreiz für eine

Firma gibt, sich eine Partnerfirma zu suchen und sich der Gruppe der Stackelberg–

Führer anzuschließen.

Das Modell

Wir betrachten einen Markt mit der linearen Preis–Absatz–Funktion

p = a − bY

und n Unternehmen, die durch die Kostenfunktionen C(yi ) = c yi gekennzeichnet sind.

Diese unterteilen sich in eine Gruppe von l Stackelberg–Führern, die durch l frühere

Zusammenschlüsse je zweier Unternehmen entstanden ist, sowie f = n − l Stackelberg–

Folgern.

Aufgrund der Art und Weise, wie die Fusionen das Verhalten in der Industrie beeinflussen, liegt im Grunde ein zweistufiges Spiel vor.

In der ersten Stufe wählen die fusionierten Unternehmen, d. h. die Stackelberg–Führer,

ihre jeweiligen Produktionsmengen yi , i = 1, . . . , l, im Rahmen eines Cournot–WettbeP

werbs. Dies führt zu einem aggregierten Output der Firmen in Höhe von Y L = li=1 yi .

In der zweiten Stufe wählen die Unternehmen in der Gruppe der Stackelberg–Folger ihre Produktionsmengen ebenfalls im Rahmen eines Cournot–Wettbewerbs unter Berücksichtigung des aggregierten Outputs der Führer-Gruppe.

Daher haben die fusionierten Unternehmen einen first-mover Vorteil: Sie können ihre

Mengen derart wählen, dass sie die Reaktionen der Folger antizipieren.

Um das Gleichgewicht zu ermitteln, beginnen wir mit der zweiten Stufe des Spiels,

in der die Folger ihre Outputentscheidungen in Abhängigkeit von der Menge Y L der

Stackelberg–Führer treffen.

Wir beginnen mit der Ermittlung der inversen Restnachfrage eines repräsentativen Unternehmens j in der Folger–Gruppe, d. h. j ∈ {l + 1, . . . , n}. Dabei verwenden wir die

Notation Y−j , um den Output aller Unternehmen außer Unternehmen j zu bezeichnen.

Dieser Output Y−j setzt sich zusammen aus den Output der Führer Y L und dem OutF

put der anderen Folger, der durch Y−j

bezeichnet wird. Als Ergebnis erhalten wir als

Restnachfrage für Unternehmen j

F

p = a − b (Y L + Y−j

) − b yj .

Der Grenzerlös für Unternehmen i ist dann

F

MRj = a − b (Y L + Y−j

) − 2 b yj .

23

1 Wettbewerbsbeschränkungen

Gleichsetzen von Grenzerlös und Grenzkosten ergibt die Reaktionsfunktion für Unternehmen i.

F

a − 2 b yjF − b Y−j

− bY L = c

F

a − c Y L Y−j

⇒

=

−

−

2b

2

2

Diese Funktion gibt die gewinnmaximierende Mengenentscheidung eines repräsentativen

Folgers auf die Outputentscheidung der Führer und der anderen Folger an.

Da alle Folger identisch sind, ergibt sich aus der Symmetrie, dass im Gleichgewicht der

F

Gesamtoutput aller anderen nicht fusionierten Unternehmen durch Y−j

= (n − l − 1) yjF

F

gegeben ist, da Y−j

die Mengen von n − l − 1 Unternehmen enthält.

Wir setzen dies in die Reaktionsfunktion ein und lösen nach yjF auf, um den optimalen Output jedes Folger-Unternehmens als Funktion des aggregierten Outputs der

Stackelberg–Führer zu erhalten.

yjF

yjF =

YL

a−c

−

.

b (n − l + 1) (n − l + 1)

Der aggregierte Output aller Folger als Funktion des Outputs der Führer-Gruppe ist

dann

(n − l) Y L

(n − l)(a − c)

−

.

Y F = (n − l) yjF =

b (n − l + 1)

(n − l + 1)

Betrachten wir jetzt ein Unternehmen i in der Führergruppe, d. h., i ∈ {1, . . . , l}. Die

inverse Restnachfrage dieses Unternehmens hängt ab vom Output Y−i aller anderen

Firmen. Auch dieser Output setzt sich aus zwei Komponenten zusammen, dem Output Y F der Stackelberg–Folger und dem Output der anderen Stackelberg–Führer außer

L

Unternehmen i. Dieser Output wird mit Y−i

bezeichnet. Daraus ergibt sich die inverse

Restnachfrage für Unternehmen i als

L

p = a − b (Y F + Y−i

) − b yi .

Der Unterschied zwischen den Stackelberg–Führern und den –Folgern besteht darin, dass

jeder Stackelberg–Führer weiß, dass der Output der Stackelberg–Folger durch Y F =

P

n

F

j=l+1 yj gegeben ist. Anders ausgedrückt: Ein Stackelberg–Führer antizipiert korrekt

die Mengenentscheidung der Stackelberg–Folger. Wir können also diese Reaktionsfunktion in die obige Preis–Absatz–Funktion einsetzen, bevor wir die Reaktionsfunktion des

Unternehmens i ermitteln. Dies ergibt

p=a−b

(n − l)(a − c)

(n − l)Y L

L

−

+ Y−i − b yi

b (n − l + 1)

(n − l + 1)

L

Per definitionem gilt Y L = Y−i

+ yi . Einsetzen und zusammenfassen ergibt die Restnachfrage für den Stackelberg–Führer i:

p=

24

L

a + (n − l) c − b Y−i

b

−

yi

(n − l + 1)

(n − l + 1)

1.3 Unternehmenszusammenschlüsse

Die zugehörige Grenzerlösfunktion ist

MRi =

L

a + (n − l) c − b Y−i

2b

−

yi .

(n − l + 1)

(n − l + 1)

Gleichsetzen der Grenzerlösfunktion mit den Grenzkosten ergibt die beste Antwort des

L

Stackelberg–Führers i auf den Output aller anderen Führer Y−i

.

MRi =

L

a + (n − l) c − b Y−i

2b

−

yL = c

(n − l + 1)

(n − l + 1) i

yiL =

⇒

L

(a − c) Y−i

−

.

2b

2

Auch hier verwenden wir die Tatsache, dass alle Stackelberg–Führer identisch sind und

daher im Gleichgewicht dieselbe Outputmenge herstellen werden. Dies ergibt die SymL

metriebedingung Y−i

= (l − 1) yiL .

Einsetzen in die letzte Gleichung und auflösen nach yiL ergibt die Outputmenge für jedes

fusionierte Unternehmen in der Führungsgruppe.

yiL =

(a − c) (l − 1) L

−

yi

2b

2

⇒

yiL =

(a − c)

.

b (l + 1)

Da es l Stackelberg–Führer gibt, ist der aggregierte Output dieser Gruppe gegeben durch

YL = l

(a − c)

.

b (l + 1)

Setzt man diese Menge wiederum in die Reaktionsfunktion eines Stackelberg–Folgers

ein, kann man die Outputentscheidung eines Folgers wie folgt ermitteln.

yjF =

(a − c)

.

b (l + 1)(n − l + 1)

Multiplikation mit f = n − l ergibt den aggregierten Output aller Stackelberg–Folger.

YF =

(n − l) (a − c)

.

b (l + 1)(n − l + 1)

Wir können nun untersuchen, welchen Anreiz für eine Fusion es in diesem Modell gibt.

Betrachten wir zuerst den Output eines Führers bzw. Folgers. Aus den Gleichungen

folgt unmittelbar, dass ein Stackelberg–Führer größer‘ ist als ein Stackelberg–Folger.

’

Der Anreiz für eine Fusion hängt jedoch davon ab, ob der Gewinn für zwei Firmen

steigt, die sich zusammenschließen und ein Stackelberg–Führer werden.

Die Frage ist daher ob der Gewinn eines Stackelberg–Führers mehr als doppelt so

hoch ist als der eines Stackelberg–Folgers.

25

1 Wettbewerbsbeschränkungen

Um die Gewinne auszurechnen, müssen wir in einem ersten Schritt den Marktpreis bestimmen. Hierzu ermitteln wir den Gesamtoutput als Summe der Produktionsmengen

aller Stackelberg–Führer und –Folger.

Y = YL+YF =

(a − c)(n + n l − l2 )

.

b (l + 1)(n − l + 1)

Man beachte, dass der Gesamtoutput größer ist, als wenn die n Unternehmen sich in

einem simultanen Cournot–Wettbewerb befinden würden. Der Grund liegt darin, dass

die Stackelberg–Führer einen größeren Output produzieren. Ihre erhöhte Produktion

führt dazu, dass die Stackelberg–Folger ihren Output reduzieren, aber nicht so stark,

dass der erhöhte Output der Führer überkompensiert würde. Die Stackelberg–Folger

sind also aus zwei Gründen negativ betroffen.

1. Die Ausbringungsmenge der Stackelberg–Folger wird verringert;

2. Der Marktpreis fällt.

Diese Effekte erschweren die Situation für einen Stackelberg–Folger. Deshalb erhöht sich

die Wahrscheinlichkeit, dass Unternehmen fusionieren, um ihren Folger-Status aufzugeben.

Um die Profitabilität einer Fusion zu beurteilen, müssen wir den Gewinn eines typischen

Stackelberg–Führers und den eines typischen Stackelberg–Folgers berechnen.

Der Gewinn eines Unternehmens ist gleich der Preis–Kosten Marge pL − c multipliziert

mit dem Output dieser Firma. Die Preis–Kosten Marge erhält man durch Einsetzen der

Gesamtmenge in die Preis–Absatz–Funktion. eine einfache Umformung ergibt:

pL − c =

(a − c)

.

(l + 1)(n − l + 1)

Multiplizieren mit dem Output ergibt einen Gewinn für die beiden Unternehmenstypen

von

πiL =

und

πjF =

(a − c)2

b (l + 1)2 (n − l + 1)

(a − c)2

.

b (l + 1)2 (n − l + 1)2

Aus diesen Gewinngleichungen wird unmittelbar deutlich, dass die Stackelberg–Führer

einen größeren Gewinn erzielen als die Stackelberg–Folger.

Die Frage, die sich jedoch stellt, ist die nach dem Gewinn der Stackelberg–Führer nach

einer weiteren Fusion.

26

1.3 Unternehmenszusammenschlüsse

Angenommen, zwei Folger fusionieren. Es gäbe dann einen weiteren Stackelberg–Führer

und zwei Stackelberg–Folger weniger. Da alle obigen Berechnungen von der Gesamtzahl

n der Unternehmen und der der fusionierten Unternehmen, l, abhängt, müssen wir also

nun jeweils n − 1 und l + 1 in den Formeln einsetzen.

Damit der Gewinn πiL (n − 1, l + 1) eines neuen fusionierten Unternehmens einen Anreiz

für eine Fusion darstellt, muss er größer sein als der gemeinsame Gewinn der beiden

Folger vor dem Zusammenschluss. Letzterer ist gegeben durch 2 πjF (n, l). Die Fusion ist

dann profitabel, wenn:

πiL (n − 1, l + 1) =

(a − c)2

b (l + 2)2 (n − l − 1)

(a − c)2

> 2

b (l + 1)2 (n − l + 1)2

= 2 πjF (n, l) .

Dies ist äquivalent zu

(l + 2)2 (n − l + 1)2 − 2 (l + 1)2 (n − l − 1) > 0.

Dieser Ausdruck ist etwas kompliziert, aber es kann gezeigt werden, dass er immer

positiv ist. Dies impliziert, dass jeder Zusammenschluss zweier Firmen, der die Zahl der

Stackelberg–Führer erhöht (und die der Stackelberg–Folger verringert), immer profitabel

für die fusionierenden Unternehmen ist.

Beginnt man mit einer beliebigen Konfiguration von Führern und Folgern, werden

zwei weitere Folger sich immer zusammenschließen wollen.

Das dargestellte Modell vermeidet das erste Merger Paradox. Die Fusion erhöht den

Gewinn der fusionierenden Firmen, indem sie diese zu einem — von möglicherweise

mehreren — Stackelberg–Führern macht.

Darüberhinaus erklärt die Tatsache, dass eine Fusion profitabel für die beteiligten Unternehmen ist, auch den Dominoeffekt, den man in vielen Industrien beobachtet. Wenn eine

plötzliche Änderung in einem relevanten Parameter dazu führt, dass sich zwei frühere

Konkurrenten zusammenschließen und dieses neue, größere Unternehmen die Rolle eines

Stackelberg–Führers einnimmt, dann kann man sich vorstellen, dass dieses Ereignis eine

Kettenreaktion auslöst, in der die verbleibenden Unternehmen sich zusammenschließen

werden, um die Rolle des Folgers zu vermeiden.

Es stellt sich nun die Frage, ob das Modell auch das zweite Merger Paradox vermeidet.

Gibt es Fusionen, die nicht im öffentlichen Interesse sind? Gibt es einen Punkt, ab dem

eine weitere Fusion die gesellschaftliche Wohlfahrt und die Effizienz verringert?

Eine teilweise aber direkte Antwort kann mit Hilfe der Preis–Kosten Marge gegeben

werden. Diese Marge, die ein guter Indikator für die Abweichung von der vollkommenen

27

1 Wettbewerbsbeschränkungen

Konkurrenz ist, hängt von der Zahl l der Stackelberg–Führer ab. Dies legt die Vermutung nahe, dass es ab einem bestimmten Punkt nicht wünschenswert sein kann, mehr

Stackelberg–Führer zu haben. Wir wissen, dass die Preis–Kosten Marge steigt, wenn der

Gesamtoutput fällt. Daher ist herauszufinden, welche Auswirkungen eine Fusion auf den

Gesamtoutput hat. Der Gesamtoutput in einer Industrie als Funktion von n und l ist

(a − c)(n + n l − l2 )

Y (n, l) =

.

b (l + 1)(n − l + 1)

Ein Zusammenschluss von zwei Firmen reduziert die Zahl der Firmen auf n − 1 und

erhöht die Zahl der Stackelberg–Führer auf l + 1. Daher ändert sich der Gesamtoutput

auf

Y (n − 1, l + 1) =

(a − c)(n − 1 + (n − 1)(l + 1) − (l + 1)2 )

.

b (l + 2)(n − l − 1)

Die Differenz im Gesamtoutput ist

Y (n − 1, l + 1) − Y (n, l) =

n − 3 (l + 1)

(a − c)

.

b

(l + 1) (n − l + 1) (l + 2) (n − l − 1)

Da der Nenner immer positiv ist, ist der Zähler entscheidend. Dieser ist positiv, wenn

n > 3 (l + 1) bzw. l < n/3 − 1 ist. In diesem Fall steigt der Output und der Preis fällt.

Ein Zusammenschluss von zwei Firmen, der die Zahl der Stackelberg–Führer

erhöht, führt zu einer Zunahme des Gesamtoutputs und zu einer Preissenkung,

vorausgesetzt, die Gruppe der Stackelberg–Führer umfasst weniger als ein Drittel

der Gesamtzahl der Firmen in der Industrie.

Anders ausgedrückt: Einige Fusionen sind zumindest für die Konsumenten nachteilig.

Sobald die Zahl der Führer größer oder gleich einem Drittel der Anzahl der Firmen

in der Industrie ist, führen weitere Fusionen zu einer Outputreduktion und zu einer

Preiserhöhung.

Darüberhinaus hat die Analyse deutlich gemacht, dass eine Fusion für zwei Firmen

immer attraktiv ist, so dass immer ein Anreiz besteht, solche wohlfahrtsverringernden

Fusionen durchzuführen.

Dies erklärt, warum eine Kartellbehörden Vorbehalte hinsichtlich Fusionen hat, die die

Konzentration in einer Industrie signifikant erhöhen, und dass sie dagegen Maßnahmen

ergreifen muss.

Das Modell sollte allerdings nicht als exakte Wiedergabe der Realität angesehen werden. Im allgemeinen ist es unwahrscheinlich, dass die Firmen in einer Industrie in zwei

Gruppen von Führern und Folgern aufgeteilt werden können, wobei die jeweiligen Firmen gleichgroß sind. Darüberhinaus ist der genaue Mechanismus, wie eine Firma in eine

Führungsposition gelangt nicht genau spezifiziert.

28

1.3 Unternehmenszusammenschlüsse

Angesichts der Tatsache, dass es nicht ganz einfach ist, ein überzeugendes Modell von

Fusionen zu entwickeln, das zum einen für die Firmen einen Anreiz zur Fusion impliziert

und zum anderen die wohlfahrtsmindernden Effekte einer Erhöhung der Konzentration

abbildet, ist es interessant zu klären, welche Schlüsse wir aus dem dargestellten Modell

ziehen können.

Das Modell macht einige der Annahmen deutlich, die man benötigt, um die beobachteten

realen Phänomene zu erklären. Es wurde z. B. angenommen, dass die Firmen identisch

sind, so dass das Motiv der Kosteneinsparung keine Rolle spielt. Wie wir gesehen haben,

kann jedoch eine Fusion zu einer Wohlfahrtserhöhung führen, wenn sie zu einer signifikanten Kostenreduktion führt. Der Preis nach der Fusion wird nur dann sinken, wenn

die Grenzkosten der gesamten Menge signifikant fallen.

Vertikale Unternehmenszusammenschlüsse

(vgl. Oz Shy, Abschnitt 8.2.2, S. 176 ff.)

Wir wollen nun vertikale Unternehmenszusammenschlüsse untersuchen, in denen sich

ein Hersteller eines Zwischenprodukts, den wir als upstream Unternehmen bezeichnen,

und ein als downstream Unternehmen, das dieses Zwischenprodukt in der Herstellung

eines Endprodukts einsetzt, zusammenschließen. Graphisch kann man eine Industrie mit

2 upstream und zwei downstream Unternehmen wie folgt darstellen.

Upstream

A

Upstream

B

A

B

A1

1

2

Downstream

1

2

Downstream

Wenn sich nun die upstream Firma A mit der downstream Firma 1 zusammenschließt,

ändert sich die Industriestruktur zu der im rechten Diagramm.

Der Wettbewerb in upstream und downstream Märkten kann auf verschiedene Weisen

modelliert werden. Z. B. kann man sich leicht klarmachen, dass bei Bertrand–Wettbewerb

auf beiden Märkten die Gewinne vor und nach dem Zusammenschluss gleich Null sind.

Um dieses Problem zu umgehen, könnte man annehmen, dass die downstream Firmen

differenzierte Produkte anbieten und daher positive Gewinne machen.

Wir werden im folgenden annehmen, dass im upstream Markt Bertrand–Wettbewerb

herrscht, im downstream Markt aber Cournot–Wettbewerb.

29

1 Wettbewerbsbeschränkungen

Cournot–Wettbewerb im downstream Markt Gegeben sei die lineare Nachfragefunktion

p(Y ) = a − y1 − y2

Die Firmen haben konstante Grenzkosten c1 und c2 .

Wie wir aus der Analyse des Cournot–Modells wissen, führt dies zu gleichgewichtigen

Mengen und Gewinnen von

yi∗ =

a − 2 ci + cj

3

und πi∗ =

(a − 2 ci + cj )2

.

9

Die Gesamtmenge im downstream Markt und das entsprechende Preisniveau sind

Y = y1 + y2 =

2 a − c1 − c2

3

und p = a − Y =

a + c1 + c2

.

3

Bertrand–Wettbewerb im upstream Markt Bertrand–Nash–Gleichgewicht setzen die

Unternehmen Preis gleich Grenzkosten. Es wird angenommen, dass die Grenzkosten

gleich Null sind. Dann erhalten wir für den upstream Markt

pA = pB = 0

und

πA = πB = 0.

Da die Grenzkosten der downstream Unternehmen dem Preis des Zwischenprodukts als

ihrem Input entsprechen, sind auch sie gleich Null. Daher folgt für den downstream

Markt

y1 = y2 =

a

3

und

π1 = π2 =

a2

.

9

Zusammenschluss von upstream und downstream Unternehmen

Angenommen, das upstream Unternehmen A und das downstream Unternehmen 1 schließen sich zum Unternehmen A1 zusammen. Wir nehmen an, dass dieses Unternehmen

das Zwischenprodukt nicht an Unternehmen 2 verkauft.

Daher ist das upstream Unternehmen B ein Monopolist im Faktormarkt und maximiert

seinen Gewinn, indem es den Preis c2 für sein Zwischenprodukt setzt; dieser Preis entspricht den Stückkosten für das downstream Unternehmen 2, das der einzige Nachfrager

ist. Der Gewinn des upstream Unternehmens B ist daher der Preis c2 mal dem Output,

der durch die Nachfrage des downstream Unternehmens 2 bestimmt wird.

Firma B löst also das Maximierungsproblem

max πB =; c2 y2 =

c2

c2 (a − 2 c2 + c1 )

3

Aus den Bedingungen 1. Ordnung und der Tatsache, dass weiterhin c1 = 0 gilt, folgt

a − 4 c2 = 0

30

⇒

c2 = a/4

1.3 Unternehmenszusammenschlüsse

Wenn wir c1 = 0 und c2 = a/4 in die hergeleiteten Gleichungen für die Mengen und den

Preis im downstream Markt einsetzen, ergibt sich

5a

a

7a

5a

y1 =

, y2 = , Y =

und p =

.

12

6

12

12

Die Gewinne der beiden downstream Unternehmen sind dann

25a2

a2

πA1 = p yA1 =

und π2 = (p − c2 ) y2 =

.

144

36

Daraus ergibt sich das folgende Theorem.

Theorem 5 Ein Zusammenschluss einer upstream und einer downstream Firma

erhöht den Output der fusionierten Firma und reduziert den Output der downstream

Firma, die nicht fusioniert.

Das downstream Unternehmen 2, das nicht fusioniert, hat höhere Kosten zu tragen, da

es von einem Monopolisten kaufen muss. Dies führt zu einer Verringerung des Outputs.

Das fusionierte Unternehmen A1 wählt daher im downstream Markt entsprechend der

Cournot–Menge einen höheren Output.

Führt nun der Zusammenschluss zu einem höheren Gewinn für die beiden fusionierten

Unternehmen? Hierzu muss man die Summe der Gewinne der Unternehmen A und 1

vor dem Zusammenschluss mit dem Gewinn des Unternehmens A1 vergleichen. Es gilt

πA + π1 = a2 /9 und πA1 = 25a2 /144. Daher folgt

Die Gewinne der nicht fusionierten Firmen sind nach dem Zusammenschluss

a2

10a2

a2

+

=

πB + π2 =

24 36

144

Vor dem Zusammenschluss betrugen sie jedoch a2 /9. Der Gewinn für Firma B nimmt

nach dem Zusammenschluss also zu, der Gesamtgewinn beider nicht fusionierter Firmen

nimmt aber aufgrund des geringeren Marktanteils für die Firma 2 deutlich ab.

Theorem 6

1. Die Gewinne der fusionierten Unternehmen nehmen zu.

2. Der Zusammenschluss eines upstream und eines downstream Unternehmens

führt nicht notwendig zu einem Ausschluss des nicht fusionierten downstream

Unternehmens vom Markt, sondern zu einer Reduktion seines Gewinns.

Ein vertikaler Zusammenschluss zweier Firmen führt also nicht dazu, dass entweder B

oder 2 oder beide vom Markt verschwinden, sondern nur zu einer Verringerung der Gewinne. Aus diesem Grund scheinen (insbesondere amerikanische) Regulierungsbehörden

etwas milder hinsichtlich vertikaler im Vergleich zu horizontalen Zusammenschlüssen zu

sein. Darüber hinaus betrachten viele Ökonomen einen vertikalen Zusammenschluss als

eine Zunahme an Effizienz, da mehrere Produktionsstufen unter einem Dach vereinigt

sind.

31

1 Wettbewerbsbeschränkungen

1.4 Takeovers

(vgl. Rasmusen, Eric (1994), Games and Information — An Introduction to Game Theory,

2. Aufl., Blackwell, Cambridge, MA., S. 364–368.)

Eine andere Form von Unternehmenszusammenschlüssen, die man vor allem in den letzten Jahren häufig beobachtet hat, sind (feindliche) Unternehmensübernahmen, bei

denen jemand die Mehrheit der Anteile eines Unternehmens — in der Regel stellen wir

uns darunter eine Aktiengesellschaft vor — erwirbt, um es unter seine Kontrolle zu bringen. Dabei kann es sich um eine Form des Unternehmenszusammenschlusses handeln,

wie z. B. im Fall von Vodafone und Mannesmann, aber auch darum, dass jemand das

Unternehmen eigenständig weiter führen will, oft mit der Absicht, die erworbenen Aktien

nach einer gewissen Zeit zu einem höheren Preis wieder zu verkaufen.

Insbesondere im zweiten Falle wird eine solche Übernahme häufig damit erklärt, dass das

Übernahmeziel nicht so effizient geführt wird, wie es möglich wäre. Daher besteht ein Anreiz, die ineffiziente Firma zu übernehmen und durch ein besseres Management sich die

potentiellen Gewinne anzueignen. Dies wird als Markt für externe Unternehmenskontrolle bezeichnet und wird häufig als Begründung für die Annahme gewinnmaximierenden

Verhaltens von Unternehmen angeführt, da Unternehmen, die nicht gewinnmaximierend

agieren übernommen werden würden.

Nehmen wir an, dass aufgrund von Missmanagement ein Unternehmen einen Wert pro

Aktie in Höhe von v hat, während bei gutem Management eine Wert pro Aktie von

v + x erreicht werden kann. Allerdings verfügt kein Aktionär über einen hinreichend