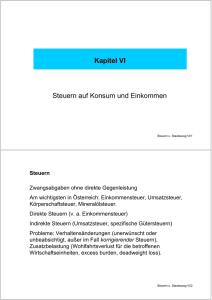

Kapitel VI Steuern auf Konsum und Einkommen

Werbung

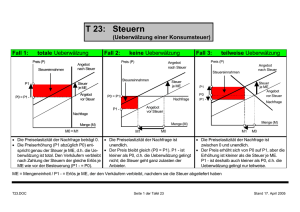

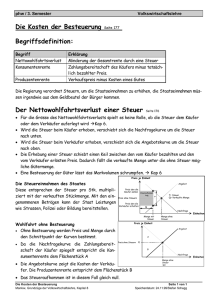

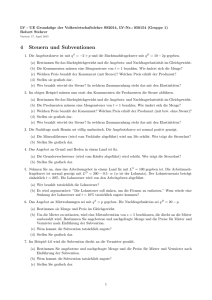

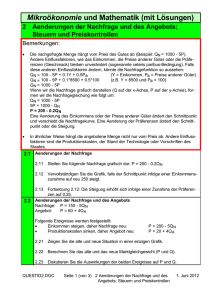

Kapitel VI Steuern auf Konsum und Einkommen Kapitel VI/1 Steuern Zwangsabgaben ohne direkte Gegenleistung Am wichtigsten in Österreich: Einkommensteuer, Umsatzsteuer, Körperschaftsteuer, Mineralölsteuer. Direkte Steuern (v. a. Einkommensteuer) Indirekte Steuern (Umsatzsteuer, spezifische Gütersteuern) Probleme: Verhaltensänderungen (unerwünscht oder unbeabsichtigt, außer im Fall korrigierender Steuern), Zusatzbelastung (Wohlfahrtsverlust für die Volkswirtschaft, excess burden, deadweight loss). Kapitel VI/2 Zusammensetzung der Bundesabgaben in Österreich Vergleiche dazu das Aufkommen der wichtigsten Steuern in früheren Jahren Veranlagte Einkommensteuer Lohnsteuer Körperschaftsteuer Umsatzsteuer 1990 2.456 7.666 1.002 11.229 2000 2.818 14.468 3.865 17.056 Quellen: Statistik Austria, http://www.statistik.at, Statistische Übersichen, Öffentliche Finanzen, 3.2 Gebarungserfolg der öffentlichen Abgaben des Bundes und Bundesministerium für Finanzen, Budget, Budget 2006, Budgetbericht 2006, Übersicht 10, S. 82. Kapitel VI/3 Wirkung einer Steuer im Partialmarkt Fragen: Inzidenz (Verteilung der Belastung), Wohlfahrtsverlust (Zusatzbelastung). Mengensteuer t pro Einheit, Verschiebung der ~ Angebotskurve S zu S , Nachfragekurve D E ... Gleichgewicht vor Steuer E'... Gleichgewicht nach Steuer ~ Preis S D t p’b p0 p’n 0 S E’ E F x’ x0 Menge Steueraufkommen: tx′ = (p′b − p′n )x′. Davon tragen die Nachfrager: (p′b − p0 )x′, die Anbieter: (p0 − p′n )x′. Die unelastischere Marktseite trägt mehr. Wohlfahrtsverlust: Fl. FEE', steigt quadratisch in t. Er ist umso kleiner, je unelastischer Nachfrage und/oder Angebot. Kapitel VI/4 Unterscheidung: - Pauschalsteuer (lump-sum tax): Höhe der Steuer durch Verhalten des Steuerschuldners nicht beeinflussbar (z. B. Kopfsteuer). Nur Einkommenseffekt. - Verzerrende Steuer (distorting tax): Höhe der Steuer durch Verhalten beeinflussbar (z. B. Einkommensteuer, Umsatzsteuer, ...). Steuer ändert Preisrelation Einkommenseffekt und Substitutionseffekt. Kapitel VI/5 Im Prinzip: Pauschalsteuer am effizientesten, keine Zusatzbelastung. Verzerrende Steuer bringt Effizienzverlust (Zusatzlast, deadweight loss, excess burden) wegen Substitutionseffekt. Aber: Fehlender Anknüpfungspunkt der Pauschalsteuer, alle dem Leistungsfähigkeitsprinzip entsprechenden Besteuerungsgrundlagen sind durch das Verhalten beeinflussbar. Insbesondere erscheint auch eine Kopfsteuer als ungerecht. Daher existieren in der Realität nur verzerrende Steuern. Konflikt: Effizienz - Verteilung Marginal cost of public funds: Begriff für die gesamten Kosten der Einhebung eines weiteren Euro für öffentliche Zwecke, inklusive des durch die Steuern verursachten Wohlfahrtsverlustes. Es existieren verschiedene genaue Formulierungen, je nach verwendetem Modell. Kapitel VI/6 Effekte von Steuern auf Konsum und Einkommen im Modell der rationalen Haushaltsentscheidung Es geht um die Entscheidung eines Haushaltes über ein Konsumgüterbündel oder über ein Konsum-Freizeit-Bündel. Folgende Fälle werden hintereinander betrachtet: Effekt der - Besteuerung eines Gutes, - Besteuerung des gesamten Konsums, - Besteuerung des Arbeitseinkommens, - Besteuerung des Kapitaleinkommens. Kapitel VI/7 Besteuerung eines Gutes im Grundmodell der rationalen Haushaltsentscheidung Im vereinfachten Modell kann der Haushalt über die Konsummengen x1, x2 zweier Güter entscheiden (x1, x2 sind Entscheidungsvariable). Er nimmt die Produzentenpreise p1,p2 und das Budget b als fix gegeben (p1, p2, b sind Parameter oder exogene Variable des Modells). Zwei Fragestellungen: A) Wie lässt sich die Zusatzbelastung für den Haushalt, die durch eine verzerrende Steuer entsteht, in diesem Modell darstellen? B) Welche Verhaltensreaktion (Änderung der Güternachfrage) aufgrund einer Steuer ergibt sich in diesem Modell? Kapitel VI/8 A) Zwei Möglichkeiten der graphischen Illustration der beim Haushalt entstehenden Zusatzlast einer (verzerrenden) Steuer auf ein Gut. Ausgangsmodell ist das Indifferenzkurven-Diagramm: 1. Eine verzerrende Steuer, die das gleiche Aufkommen wie eine Pauschalsteuer erbringt, führt zu einem geringeren Nutzenniveau des Haushalts, im Vergleich zur Pauschalsteuer. x2 A Gegeben: Budget b des Haushalts und (Produzenten-)Preise p1, p2 der beiden Güter. Im Fall ohne Steuer sind das auch die Konsumentenpreise (von den Konsumenten zu zahlende Preise). U0 F2 A' E0 U2 A" F1 E E1 0 U1 B' B x1 Kapitel VI/9 Ausgangspunkt (ohne Steuer): Budgetgerade AB, optimales Güterbündel bei E0. (i) Spezifische (verzerrende) Steuer τ2 auf Gut 2 (Konsumentenpreis wird zu p2(1+τ2), Drehung der Budgetgeraden zu A"B), Höhe des anfallenden Steuerbetrags hängt von der konsumierten Menge des Gutes 2 ab. Optimales Güterbündel ist nun bei E1 (es treten im Vergleich zum Ausgangspunkt ein Einkommenseffekt und ein Substitutionseffekt auf). (ii) Pauschalsteuer (fixe Höhe des Steuerbetrags wird dem Haushalt entzogen unabhängig von der Konsumentscheidung, Parallelverschiebung der Budgetgeraden zu A'B'): Optimales Güterbündel nun bei E2 (nur Einkommenseffekt). Im Diagramm wurde die Höhe der Pauschalsteuer so gewählt, dass sie das gleiche Aufkommen wie die Steuer auf Gut 2 (im Punkt E1) erbringt: AA = E 2F2 = E1F1 (gemessen in Einheiten des Gutes 2). Aber es ergibt sich U1 < U2, d. h. Nutzenniveau bei E1 (verzerrende Steuer) kleiner als bei E2 (Pauschalsteuer)! τ2 ist hier eine Wertsteuer. Für eine Mengensteuer ist die Überlegung ganz analog (Konsumentenpreis p2 + τ 2 ). Kapitel VI/10 2. Eine verzerrende Steuer, die den Haushalt auf das gleiche Nutzenniveau wie eine Pauschalsteuer führt, erbringt ein geringeres Aufkommen, im Vergleich zur Pauschalsteuer. x2 A = U0 A' = U1 F2 E0 A" E2 F1 E1 G 0 B' B x1Kapitel VI/11 Im Diagramm ist die Höhe der Pauschalsteuer (bzw. das Ausmaß der Parallelverschiebung der Budgetgeraden von AB zu A'B') so gewählt, dass sich dabei das gleiche Nutzenniveau (im Punkt E2) wie bei der spezifischen (verzerrenden) Steuer τ 2 auf Gut 2 ergibt (im Punkt E1, Budgetgerade A"B). Aber es zeigt sich, dass das Steueraufkommen E1F1 bei der spezifischen Steuer kleiner als das Steueraufkommen A'A = E2F2 = GF1 bei der Pauschalsteuer ist. Der Unterschied GE1 : Maß (in Einheiten von Gut 2) für die Zusatzlast (excess burden) der spezifischen Steuer. Dieses Maß für die Zusatzlast stimmt mit jener im Partialmarktdiagramm überein, wenn die Präferenzen quasilinear sind bzw. wenn man die kompensierte statt der üblichen (nichtkompensierten) Nachfragekurve heranzieht. Kapitel VI/12 B) Theoretischer Effekt der verzerrenden Steuer auf die Güternachfrage im Indifferenzkurven-Modell (Verhaltenswirkung): - Einkommenseffekt im Allgemeinen unbestimmt. Übliche Annahme: normales (= superiores Gut). Bei einem solchen steigt (sinkt) die Nachfrage bei Einkommenserhöhung (-entzug.) Die Einhebung der Steuer bedeutet Einkommensentzug (Kaufkraftverlust) - Substitutionseffekt: Nachfrage nach dem Gut, das relativ teurer wird, sinkt. - Gesamteffekt: bei einem normalen Gut sinkt die Nachfrage, wenn es besteuert wird. Beim zweiten (nicht besteuerten) Gut treten ebenfalls die beiden Effekte auf. Der Substitutionseffekt bewirkt Steigen der Nachfrage, der Einkommensentzug bewirkt bei normalem Gut ein Sinken; Gesamteffekt unbestimmt. Im 2. Diagramm (VI/11) kann man den Gesamteffekt (Bewegung von E0 zu E1) in den Einkommenseffekt (E0 → E2) und den Substitutionseffekt (E2 → E1) zerlegen. Kapitel VI/13 Ausmaß des Substitutionseffekts hängt von der Krümmung der Indifferenzkurve ab. (Substitutionselastizität = wie stark reagiert das Haushaltsgleichgewicht - das optimale Konsumgüterbündel - auf eine Änderung des Preisverhältnisses.) Geringe Substitutionselastizität (= starke Krümmung): Hohe Substitutionselastizität (= geringe Krümmung): x2 x2 geringe Reaktion starke Reaktion E2 E2 E1 E1 0 x1 0 x1 Kapitel VI/14 Analytische Darstellung der Haushaltsentscheidung Entscheidungsvariable: x1, x2; Parameter (Konstante): p1, p2, b. Es gibt in diesem Modell keine Ersparnis (siehe später). Budgetbeschränkung (nur solche x1,x2, die diese Bedingung erfüllen, können gewählt, d. h. konsumiert werden): - ohne Steuern: p1x1+p2x2 ≤ b, - Steuersatz τ2 auf Gut 2 (Annahme: p1, p2 bleiben fix): p1x1 + p2(1+τ2)x2 ≤ b. Optimalitätsbedingung (Budgetgerade und Indifferenzkurve berühren einander, wenn diese Bedingung erfüllt ist): p - ohne Steuern: MRS12 = - 1 , p2 wobei MRS12 = -(∂u/∂x1)/(∂u/∂x2) (= marginal rate of substitution, Anstieg der Indifferenzkurve, wenn u eine Nutzenfunktion ist, die die Präferenzen des Haushalts bez. der beiden Güter beschreibt). -p1/p2 ist der Anstieg der Budgetgeraden. - mit Steuer auf Gut 2: MRS12 = - p1 . p2 (1+ τ2 ) Kapitel VI/15 Gleicher Steuersatz τ auf beiden Gütern wirkt in diesem Modell wie eine Steuer auf das Einkommen (Budget). Die Budgetbedingung p1(1 + τ)x1+ p2(1 + τ)x2 ≤ b kann umgeformt werden zu (1 + τ)(p1x1 + p2x2) ≤ b. Nach Division beider Seiten durch (1 + τ) ergibt sich p1x1+p2x2 ≤ b/(1+ τ). Dies ist äquivalent zu einer Budgetbedingung mit proportionaler Steuer τ' auf das Budget (Einkommen): p1x1 + p2x2 ≤ b(1 - τ'), wenn τ' so, dass 1-τ' = 1/(1 + τ), d. h. wenn τ' = τ/(1 + τ). Gleicher Steuersatz τ auf alle Güter (erhöht die Preise) und Steuersatz τ' auf Einkommen (reduziert das Einkommen auf b(1- τ')) sind für rationalen Haushalt äquivalent. Weil wir in diesem Modell annehmen, dass das Budget b fix gegeben ist, unabhängig von der Haushaltsentscheidung, liegt hier eine Pauschalsteuer vor.Kapitel VI/16 Verallgemeinerung im Modell mit n (soll heißen: mit einer großen Zahl von Gütern: - Verzerrende Steuer auf ein Gut, z. B. Steuersatz τ1 auf Gut 1: p1(1+τ1) + p2x2 + ... + pnxn ≤ b. Es treten Einkommens- und Substitutionseffekt auf. - Gleicher Steuersatz τ auf alle Güter (wirkt in diesem Modell wie Pauschalsteuer, weil Einkommen als fix angenommen, nur Einkommenseffekt): p1(1 + τ)x1 + p2(1 + τ)x2 + ... + pn(1 + τ)xn ≤ b, bzw. (1 + τ)(p1x1 + p2x2 + ... + pnxn) ≤ b, bzw. p1x1 + p2x2 + .... + pnxn ≤ b/(1 + τ). Das ist äquivalent zu p1x1 + p2x2 + .... + pnxn ≤ b(1 - τ'), wenn 1 - τ' = 1/(1 + τ) bzw. τ' = τ/(1+τ). Genauso umgekehrt: Wenn das Einkommen fix ist, so ist eine Steuer darauf eine Pauschalsteuer, äquivalent zur Besteuerung aller Kapitel VI/17 Güter mit dem gleichen Steuersatz. Besteuerung des Arbeitseinkommens im Modell der Arbeits-Freizeit-Entscheidung Parameter: w (gegebener Lohnsatz), F0 (verfügbare Zeit), Preis von c = 1 angenommen. Entscheidungsvariable: c (Konsum, finanziert aus Einkommen wL, nun nicht mehr fix), F (Freizeit, bzw. L = F0 - F ... Arbeitszeit). Konsum c Gegebene Präferenzen (dargestellt durch Indifferenzkurven) über c und F, = A' Budgetgerade AF0 (ohne Steuer), G0 optimaler Punkt. = A Budgetgerade A'F0 (mit proportionaler Steuer auf Arbeitseinkommen, Steuersatz τl), G1 optimaler Punkt. G0 H tan α = w (Preis der Freizeit, Opportunitätskosten) G2 G1 tan β = w(1-τl) (Steuer senkt Preis der Freizeit) Steueraufkommen G1H . 0 L Arbeitszeit F0 F Freizeit Kapitel VI/18 Theoretische Wirkungen einer proportionalen Steuer mit Steuersatz τl auf Arbeitseinkommen: A) Es entsteht eine Zusatzlast (excess burden) wie bei verzerrender Steuer auf ein Gut (siehe früher), wegen Substitutionseffekt. B) Verhaltenswirkung: Einkommenseffekt (G0 → G2) der Steuer bewirkt, dass Freizeit - wenn normales Gut – zurück geht, Arbeitszeit steigt. Substitutionseffekt (G2 → G1) bewirkt, dass Freizeit relativ billiger wird, daher mehr Freizeit, weniger Arbeitszeit. Gesamteffekt (G0 → G1) auf die Arbeitszeit ist - theoretisch – unbestimmt, im Diagramm so gezeichnet, dass die Arbeitszeit zurückgeht. Empirisch gefunden: eher geringe Elastizität des Arbeitsangebots in Bezug auf den (Netto-)Lohnsatz. (D. h. Einkommenseffekt und Substitutionseffekt sind etwa gleich groß.) Kapitel VI/19 Axel H. Börsch-Supan "Demographie, Arbeitsangebot und die Systeme der Sozialen Sicherheit" in: Sozialpolitik auf dem Prüfstand, Leitlinien für Reformen, (Hrsg.) Horst Siebert (1996) kompensierte Lohnelastizität: Substitutionseffekt Einkommenselastizität insgesamt: Einkommenseffekt umkompensierte Lohnelastizität: Gesamteffekt Kapitel VI/20 Lohnelastizität der Teilnahme am Erwerbsleben Quelle: Winter-Ebmer, 2008. Kapitel VI/21 Lohnelastizität der Arbeitsstunden Quelle: Winter-Ebmer. 2008. Kapitel VI/22 Möglichkeit der backward bending labour supply curve: Nettolohnsatz Falls die Arbeitsangebotskurve so verläuft, dann bedeutet das: In diesem Bereich dominiert der Einkommenseffekt den Substitutionseffekt, Arbeitsangebot sinkt mit steigendem Lohnsatz. 0 Arbeitsangebot Kapitel VI/23 Nichtlineare Budgetlinie (keine Gerade) bei progressiver Steuer auf Arbeitseinkommen: Z. B. bei Stufengrenzsatztarif mit Grenzen r1,r2: Linie A'F0 mit Knick bei r1 bzw. r2, Nettolohnsatz einer Person wird geringer bei höherem Einkommen (höherer c Arbeitszeit). A' Analyse ähnlich wie bei proportionaler Steuer r2 r1 0 F0 F Vergleiche weiters auch die Überlegungen zu den Problemen bei einkommensabhängigen Transfers (Armutsfalle) in "Marktwirtschaft und Kapitel VI/24 Staat", Kap. IX. Analytische Darstellung der Arbeits-Freizeitentscheidung Budgetbeschränkung (Entscheidungsvariable: c und F bzw. L) - ohne Steuer c ≤ wL = w(F0 - F), umformuliert zu c/w + F ≤ F0, - mit proportionaler Steuer τl auf Arbeitseinkommen: c ≤ w(1 - τl)(F0 - F), umformuliert zu c/(w(1-τl)) + F ≤ F0, das ist äquivalent zu c(1 + τ)/w + F ≤ F0, wenn Steuer τ auf den Konsum so, dass 1 + τ = 1/(1-τl), also wenn τ = τl/(1- τl). Optimalitätsbedingung für die Entscheidung des Haushalts über Einkommen und Freizeit: - ohne Steuer: MRSFc = -w, wobei MRSFc = -(∂u/∂F)/(∂u/∂c), wenn u eine Nutzenfunktion ist, die die Präferenzen des Haushalts über Freizeit und Konsum beschreibt. - mit Steuer: MRSFc = -w(1 - τl). Verzerrung wegen Änderung des Preisverhältnisses. Kapitel VI/25 Verallgemeinerung des Modells: Verwendung des Einkommens für den Konsum von n Gütern. Parameter sind die Güterpreise p1 ..., pn sowie F0 und w, Entscheidungsvariable sind die Konsummengen x1, ..., xn der Güter sowie F bzw. L. Budgetbeschränkung - ohne Steuern: p1x1 + p2x2 + ... + pnxn ≤ wL [= w(F0 - F)], - mit Steuer auf Arbeitseinkommen: p1x1 + p2x2 + ... + pnxn ≤ w(1 - τl)L. Beachte: In diesem Modell wirkt die Besteuerung des Arbeitseinkommens wie die Besteuerung aller Güter mit einem einheitlichen Steuersatz τ, wenn gilt: 1/(1+τ) = 1-τl bzw. τl = τ/(1+τ). (Vgl. vorheriges Modell). Ebenso umgekehrt: ein einheitlicher Steuersatz (etwa Umsatzsteuer) auf alle Güter wirkt wie eine proportionale Steuer auf das Arbeitseinkommen. Aber keine Pauschalsteuer, sondern Kapitel VI/26 Verzerrung der Arbeits-Freizeit-Entscheidung. Besteuerung des Kapitaleinkommens, Ersparnis im Modell der intertemporalen Konsumentscheidung Haushalt plant Konsum über zwei Perioden ("Gegenwart","Zukunft"). Parameter: w1, w2 ... Arbeitseinkommen (als fix angenommen) in den beiden Perioden; Zinssatz r. Preis des Konsums ist als 1 in jeder Periode angenommen. Entscheidungsvariable: c1, c2 ... Konsum in den beiden Perioden (sowie s1 = w1c1 ... Ersparnis in Periode 1). c2 Gegebene Präferenzen (ausgedrückt durch Indifferenzkurven) über Konsum c1, c2 in beiden Perioden w1(1+r) + w2 A H0 W w2 Fall 1: positive Ersparnis in Periode 1, d. h. s1 > 0. tan α = 1 + r, Anstieg der Budgetgeraden AB Zinssatz verringert den Gegenwartspreis des Zukunftskonsums auf 1/(1+r) . B 0 s1>0 w1 w1+ w2 1+r c1 Kapitel VI/27 Je nach den Werten der Parameter bzw. der Lage der Indifferenzkurven (Präferenzen), kann die gewählte (optimale) Ersparnis auch negativ sein (Verschuldung). Im Diagramm sind der Sparzinssatz und der Kreditzinssatz als gleich angenommen, wenn letzterer größer ist, verläuft die Budgetgerade unterhalb von W steiler als oberhalb. c2 Fall 2: negative Ersparnis in Periode 1, d. h. s1 < 0. A w2 0 W H0 w1 s 1< 0 B c1 Kapitel VI/28 Effekt einer proportionalen Besteuerung des Zinseinkommens mit Satz τe auf die Ersparnis: Nettozinssatz r(1-τe). (Es kann zusätzlich eine Steuer τl auf Arbeitseinkommen geben, aber das wäre im vorliegenden Modell eine Pauschalsteuer – weil fixes Arbeitseinkommen angenommen, daher weggelassen.) c2 A Budgetgerade ohne Steuer: AB A' Budgetgerade mit Steuer: A'B' Lage der Budgetgeraden und der Indifferenzkurve ist so angenommen, dass s1 > 0 auftritt. Außerdem ist Sparzinssatz gleich Kreditzinssatz angenommen. H0 H1 w2 W tan β = 1 + r(1-τe) 0 w1 B B' c1 Kapitel VI/29 Im Fall einer positiven Ersparnis (s1 > 0) schränkt die Steuer τe die Konsummöglichkeiten ein, im Fall einer Verschuldung erweitert die Steuer die Konsummöglichkeiten (unter der Annahme, dass die Schuldzinsen abzugsfähig sind - von der sonstigen Steuerschuld bzw. wenn es eine negative Steuer gibt, ansonsten würde A'WB als Budgetbeschränkung gelten - Knick in W). Wie bisher: Einkommens- und Substitutionseffekt durch die Steuer τe. A) Wohlfahrtsverlust wegen Substitutionseffekt, wie bisher. B) Verhaltenswirkung (im Fall 1, d. h. s1 > 0): Einkommenseffekt bewirkt, dass c1 (und c2) zurück gehen, wenn normale Güter, d. h. die Ersparnis s1 = w1 - c1 steigt. Substitutionseffekt bewirkt, dass c1 steigt (weil es im Verhältnis zu c2 nun relativ billiger ist), somit sinkt die Ersparnis s1. Gesamteffekt auf die Ersparnis ist - theoretisch - unbestimmt. Empirische Untersuchungen: Ersparnis wenig zinselastisch. (Einkommenseffekt etwa gleich groß wie Substitutionseffekt) Kapitel VI/30 Analytische Darstellung der intertemporalen Konsumentscheidung Person lebt für zwei Perioden, z. B. als Erwerbsphase und Pensionsphase interpretiert. Vereinfachung: Wir betrachten ein Modell mit w2 = 0, dafür mit zusätzlich ein Steuersatz τl auf Arbeitseinkommen, neben τe auf Kapitaleinkommen. Bei synthetischer (und proportionaler) Einkommensteuer gilt: τl = τe. Budgetbeschränkung (in Gleichheitsform): (Periode 1), - ohne Steuer: c1 = w1 - s1 c2 = s1(1 + r) (Periode 2), bzw. s1 = c2/(1+r), zusammengefasst (eingesetzt in erste Gleichung): c1 + - mit Steuern τl,τe : c2 = w1. 1+ r c1 = w1(1 - τl) - s1, c2 = s1(1 + r(1 - τe)), bzw. s1 = c2/(1+r(1- τe)), somit c1 + c2 1 + r(1 − τe ) = w1(1 - τl). Kapitel VI/31 Optimalitätsbedingung für die Haushaltsentscheidung über c1,c2 (und s1): - ohne Steuer: MRSc1c 2= -(1 + r), wobei MRSc1c 2 : - (∂u/∂c1)/(∂u/∂c2), wenn u eine Nutzenfunktion ist, die die Präferenzen des Haushalts über c1, c2 beschreibt. - mit Steuer: MRSc1c 2 = -(1 + r(1 - τe)). Verzerrung durch τe (Gegenwartspreis des Zukunftkonsums steigt) wegen Änderung des Preisverhältnisses. Kapitel VI/32 Diskussion: soll man Kapitaleinkommen besteuern? Historisch gesehen, gab es nach dem 2. Weltkrieg in vielen Staaten sehr hohe Steuersätze auf Kapitaleinkommen (bis etwa 90 %), sie wurden in den letzten Jahrzehnten deutlich gesenkt. In Österreich früher normale Einkommensteuer (max. 62 % bis 1988), jetzt KESt (25 %). Ähnlich in Skandinavien und Deutschland (Dual Income Tax): eigener und niedrigerer Steuersatz auf Kapitaleinkommen, getrennt vom sonstigen Einkommen. Generell: Wenn man das Steueraufkommen gleich hoch halten möchte und Kapitaleinkommen nicht besteuert, müssen andere Steuersätze (auf Arbeitseinkommen oder Konsum) höher sein. Argumente gegen Steuer auf Kapitaleinkommen: a) doppelte Besteuerung: es wird schon das Arbeitseinkommen besteuert, dann noch einmal, wenn gespart wird und daraus Kapitaleinkommen entsteht und dieses wieder besteuert wird. Nicht stichhaltig: auch (schon versteuertes) Einkommen, das für den Konsum verwendet wird, unterliegt dann noch der Umsatzsteuer. Außerdem ist auch ein Teil der Kapitel VI/33 Arbeitseinkommen auf "Humankapitalinvestitionen" (Ausbildung) zurückzuführen, die aus versteuerten Einkommen finanziert wurde (Eltern für die Kinder). Dieser Teil dürfte dann auch nicht besteuert werden. b) Steuerfreiheit der Kapitaleinkommen fördert Ersparnisse und damit Investitionen. Gedanke: Im (neo-) klassischen Modell wirkt Ersparnis positiv für die Gesamtwirtschaft, jedenfalls langfristig (Annahme: Gegebenes Sozialprodukt = Gesamteinkommen, dieses kann für Konsum oder Ersparnis verwendet werden, wobei der gesparte - nicht konsumierte - Teil des Sozialprodukts für Investitionen verwendet werden kann, also zukünftige Produktion ermöglicht). Einwand aus keynesianischer Sicht: kurzfristig wirkt Ersparnis zunächst negativ, als Nachfrageausfall, der nicht unmittelbar durch eine höhere Investition ausgeglichen wird und daher zu geringerer Produktion, also zu geringerem Sozialprodukt führt. Kapitel VI/34 Außerdem: Empirische Evidenz zeigt keine (große) Elastizität der Ersparnis in Bezug auf den Nettozinssatz. In Österreich ist die Sparquote ohnehin relativ hoch. c) Durch Verzicht auf die Besteuerung der Kapitaleinkommen wäre der gesamte Wohlfahrtsverlust durch das Steuersystem geringer (trotz höherem Steuersatz auf Arbeitseinkommen und/oder Konsum). Dieses Argument kann man nur anhand eines theoretischen Modells klären (Theorie optimaler Besteuerung). Manche Modelle führen zu diesem Ergebnis, aber andere nicht. Insgesamt: Frage bleibt (auch unter Ökonomen) weiterhin umstritten. Kapitel VI/35 Weitere Idee: nicht das gesamte Einkommen besteuern, sondern nur den Konsum, d. h. Ersparnis ausnehmen (persönliche (Konsum-) Ausgabensteuer - expenditure tax). Im Weiteren zeigen wir die Äquivalenz der folgenden drei Möglichkeiten: (i) Eine proportionale Steuer nur auf Arbeitseinkommen (nicht auf Zinseinkommen - zinsbereinigte Einkommensteuer). (ii) Eine proportionale Einkommensteuer, bei der die Ersparnis ausgenommen wird, aber Entsparen wie (Arbeits-)Einkommen besteuert wird (sparbereinigte Einkommensteuer, expenditure tax). (iii) Eine einheitliche proportionale Steuer auf den Konsum in beiden Perioden. Im Besonderen sind die beiden Varianten (ii) und (iii) äquivalent zur Variante (i), bei der Kapitaleinkommen nicht besteuert werden. (i) und (ii) stellen bloß andere Wege der Einhebung dar. Zur prinzipiellen Sinnhaftigkeit siehe die vorhergehende Diskussion Kapitel VI/36 Budgetbedingung (vgl. Folie VI/31) (i) bei zinsbereinigter Einkommensteuer (Steuer τl auf Arbeitseinkommen, τe = 0): c1 = w1(1 - τl) - s1, c2 = s1(1 + r), somit c1 + c 2 = w1(1 - τl). 1+ r (ii) bei sparbereinigter Einkommensteuer (Steuer τl nur auf w1-s1 in der 1. Periode, aber dann auch auf die gesamte Rückzahlung s1(1+r) in der 2. Periode): c1 = w1 - s1 - τl(w1 - s1) = (w1 - s1)(1 - τl), c2 = s1(1 + r)(1 - τl), somit c2 c1 + = w1(1 - τl). 1+ r Kapitel VI/37 Gleiche Budgetbedingung wie in (i). (iii) bei einheitlicher Konsumbesteuerung mit gleichem Steuersatz τc in beiden Perioden: (gedanklich: Preise p1 = p2 = 1) c1(1 + τc) = w1 - s1, c2(1 + τc) = s1(1 + r), somit c1(1 + τc) + bzw. c1 + c 2 (1 + τc ) 1+ r = w1, 1 c2 = w1 . 1+ τc 1+ r Diese Bedingung ist (wie von früher bekannt), äquivalent zu c1 + c 2 = w1(1 − τl ), 1+ r falls τl so gewählt wird, dass 1 − τl = 1/(1 + τc ). Gleiche Budgetbedingung wie in (i) und (ii). Kapitel VI/38 Somit: Bei allen drei Varianten ist die Budgetbeschränkung identisch, Haushalt hat stets genau die gleichen Konsummöglichkeiten. Daher wird er gemäß seinen (fixen) Präferenzen stets das gleiche Konsumgüterbündel wählen. Allerdings: Unterschiedliche Übergangseffekte beim Systemwechsel bzw. bei Einführung, Altersgruppen sind unterschiedlich betroffen. Außerdem: Unterschiede bei progressiver Besteuerung. Nur eine (persönliche) Einkommensteuer (eventuell auch eine persönliche Ausgabensteuer) kann progressiv gestaltet sein (gesamtes persönliches Einkommen, eventuell gesamte persönliche gesamte Ausgaben werden erfasst), nicht aber eine (indirekte) Besteuerung der Konsumgüter (- nur proportionaler Aufschlag auf den Preis möglich, unabhängig von der persönlichen Situation des/der Käufers/in). Allgemeine Fragen: Wie rational sind Haushalte? Wie weit beschreiben die Modelle das tatsächliche Verhalten? Nehmen die Haushalt äquivalente Steuersysteme tatsächlich als solche wahr? Kapitel VI/39 Verallgemeinerung der intertemporalen Budgetbeschränkung: Lebensdauer beträgt T Perioden (z. B. 80 Jahre), Erbschaft I (am Beginn), Vererbung B (bei Lebensende), konstanter Zinssatz r angenommen. ct,wt = Konsum, Arbeitseinkommen in Periode t. T T ct wt B I . + = + ∑ ∑ t T t (1 + r) t =0 (1 + r) t =0 (1 + r) Verschuldung oder Ersparnis in einzelnen Perioden möglich. Beachte: nur die Erbschaft I und die Arbeitseinkommen wt, nicht das Kapitaleinkommen, bestimmen das Lebenseinkommen. Kapitel VI/40